Документы для снятия обременения \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Документы для снятия обременения (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Документы для снятия обремененияСтатьи, комментарии, ответы на вопросы: Документы для снятия обременения Открыть документ в вашей системе КонсультантПлюс:Ситуация: Как продать квартиру, находящуюся в ипотеке?

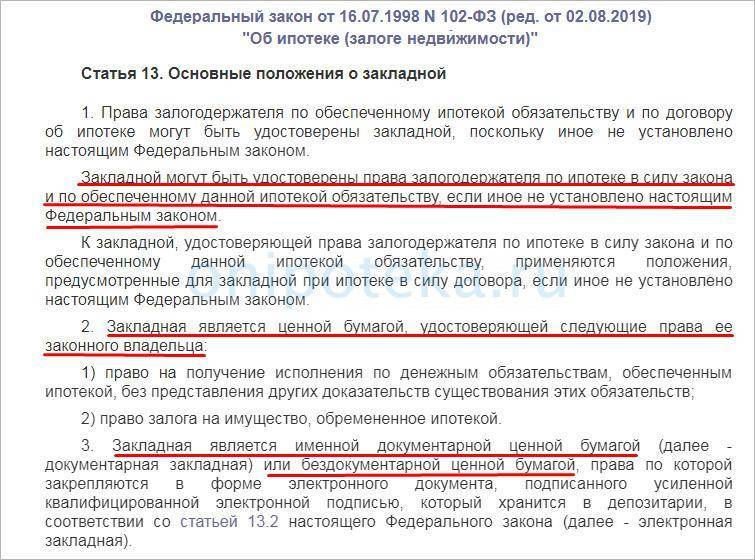

(«Электронный журнал «Азбука права», 2021)Покупатель выплачивает банку сумму задолженности продавца по кредиту. Банк-кредитор самостоятельно сообщает в орган регистрации прав о погашении задолженности продавца и направляет документы для снятия обременения, в частности документарную закладную либо выписку по счету депо, если она была обездвижена или выдавалась электронная закладная.

Не позднее следующего рабочего дня после погашения регистрационной записи об ипотеке Росреестр направит залогодателю и залогодержателю соответствующее уведомление (п. 7 ст. 17, п. 1 ст. 25 Закона N 102-ФЗ).Нормативные акты: Документы для снятия обременения

Не позднее следующего рабочего дня после погашения регистрационной записи об ипотеке Росреестр направит залогодателю и залогодержателю соответствующее уведомление (п. 7 ст. 17, п. 1 ст. 25 Закона N 102-ФЗ).Нормативные акты: Документы для снятия обременения Федеральный закон от 30.12.2015 N 422-ФЗ

(ред. от 29.07.2017)

«Об особенностях погашения и внесудебном урегулировании задолженности заемщиков, проживающих на территории Республики Крым или на территории города федерального значения Севастополя, и внесении изменений в Федеральный закон «О защите интересов физических лиц, имеющих вклады в банках и обособленных структурных подразделениях банков, зарегистрированных и (или) действующих на территории Республики Крым и на территории города федерального значения Севастополя»10. Фонд рассматривает документы, подтверждающие снятие обременения с залогового имущества, обеспечивающего исполнение обязательств по кредитному договору, и, признав их достаточными и достоверными, переводит с отдельного банковского счета денежные средства, полученные им в целях погашения соответствующей задолженности, лицу, имеющему право требовать погашения задолженности.

Снятие обременения с квартиры по ипотеке: в Сбербанке и ВТБ

При оформлении ипотечного кредита банк всегда накладывает обременение на недвижимость, которая остается в залоге. Таким образом кредитор защищает себя на случай просрочек. Но если ипотека выплачена, заемщику нужно снять обременение.

Как проходит снятие обременения с квартиры по ипотеке, как вообще завершить выплату жилищного кредита правильно. Каждый банк предлагает свой алгоритм действий, поэтому Бробанк.ру расскажет о получении закладной от ведущих ипотечных банков РФ.

Зачем банк накладывает обременение

Это обязательное условие оформления любого ипотечного кредита. Ипотека — крупная ссуда, которая выдается по самым низким ставкам на рынке. Банк не может заложить риски невозврата в ставку, поэтому для собственной безопасности берет имущество в залог.

Залогом может быть:

- Покупаемая недвижимость. Этот вариант используется чаще всего.

Вы покупаете квартиру, на нее же и накладывается залог.

Вы покупаете квартиру, на нее же и накладывается залог. - Другая собственная недвижимость заемщика, которая соответствует требованиям банка.

Вне зависимости от вида залога после оформления ипотеки и подписания договора сделка заключается в Росреестре. При этом банк накладывает обременение, составляя закладную. Продать или подарить заложенное имущество невозможно — сделка не пройдет регистрацию.

Если заемщик перестает выплачивать ипотеку, банк начнет процесс изъятия заложенной недвижимости. Препятствий на пути к этому нет. Суд вынесет решение о выселении даже при наличии прописанных детей.

Ограничения, которые дает обременение на квартиру

Факт того, что ипотека служит залогом, предполагает некоторые ограничения. Поэтому заемщики и стремятся снять обременение после ипотеки как можно быстрее, чтобы полноправно распоряжаться имуществом.

В целом, заемщик несмотря на залог становится собственником, именно он будет значиться в выписке из ЕГРН. Он может жить в квартире, делать ремонт, прописывать близких родственников.

Он может жить в квартире, делать ремонт, прописывать близких родственников.

Все ограничения и обязанности отражаются в кредитном договоре, вот некоторые самые интересные:

- банк может в любой момент потребовать квитанции об оплаченных коммунальных услугах и налогах за квартиру/дом;

- аналогично кредитор правомочен затребовать в любое время документы о доходах и занятости;

- регистрация третьих лиц, которые не являются близкими родственниками заемщику, проводится только по согласованию с банком;

- если заемщик зарегистрирует кого-то из “разрешенных” жильцов, он должен в течение 10 дней уведомить об этом банк;

- банк нужно оперативно уведомлять об изменении семейного положения клиента;

- в течение 5 дней нужно уведомить банк, если в отношении клиента возбуждено уголовное дело или дело о признании его недееспособным;

- заемщик должен уведомить банк, если покидает заложенный объект на срок более 1-2 месяцев;

- перепланировка может проводиться только после согласования с банком.

Это примерный перечень ограничений и требований, которые выставляют банки к заложенным объектам и их собственникам. В каждом банке условия и сам перечень могут быть разными.

Закрытие ипотечного кредита

Он может быть закрыт полностью по плану или путем полного досрочного погашения. Во втором случае нужно предварительно узнать сумму, подать заявление в банк по установленному им алгоритмом и ждать, когда деньги уйдут со счета.

Если настал тот момент, когда вы вносите последний платеж по ипотеке, его сумму увидите в банкинге и оплатите стандартным образом. После списания средств, то есть на следующий день после даты оплаты нужно обратиться в банк по горячей линии или посетить офис. Цель — убедиться, что обязательства выполнены и получить информацию о том, как как снять обременение после ипотеки.

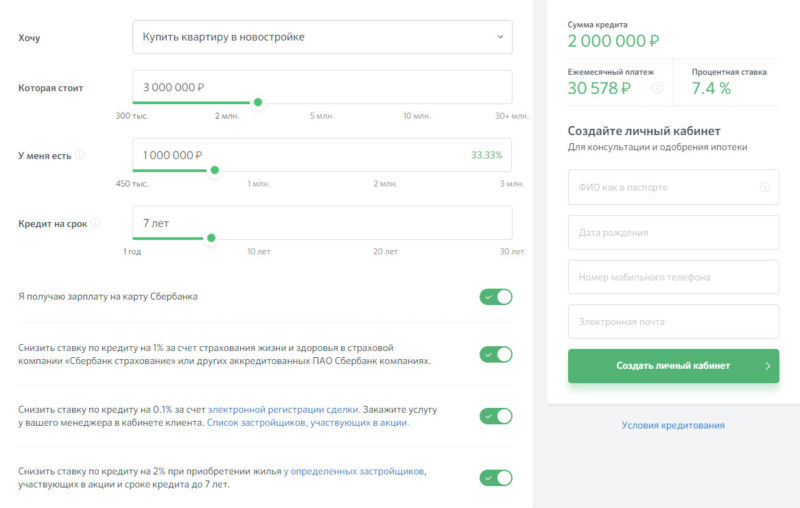

Снятие обременения в Сбербанке

Именно Сбер — безусловный лидер в области ипотечного кредитования в России. В нем оформляет ссуду чуть ли не каждый заемщик. Поэтому рассмотрим отдельно процедуру этого банка.

Поэтому рассмотрим отдельно процедуру этого банка.

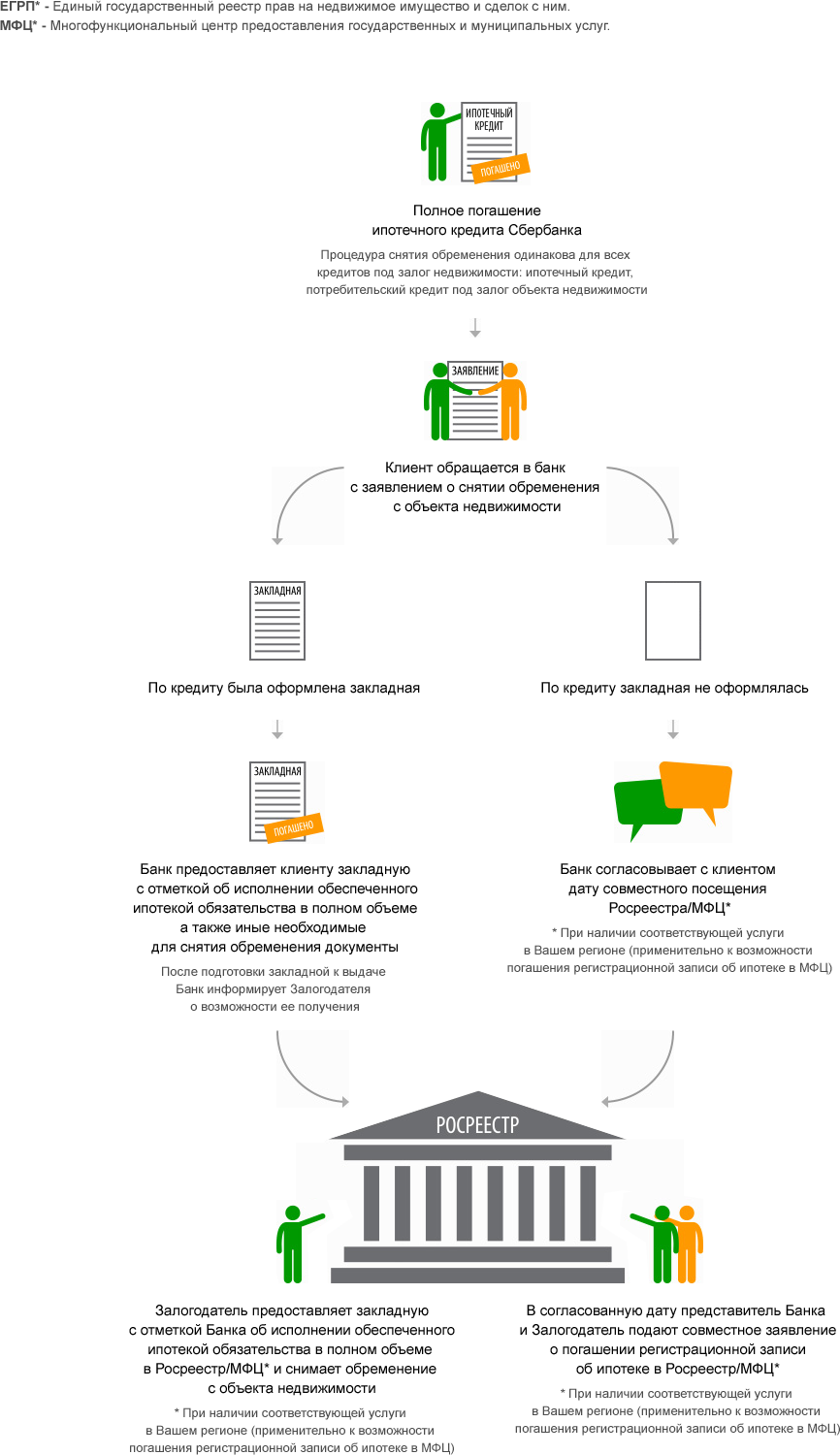

И радует то, что Сбербанк максимально упростил процедуру для заемщика. Клиенту не нужно никуда идти и подавать заявление, банк делает все самостоятельно. Как проходит снятие обременения по ипотеке Сбербанка:

- Погашаете ипотеку полностью по графику или досрочно.

- В течение двух дней банк пришлет уведомление о том, что ссуда закрыта.

- После этого банк инициирует процедуру снятия обременения, которая проводится в течение 30 дней. В процессе заемщику могут звонить для уточнения некоторой информации.

- После снятия обременения клиенту присылают уведомление. Все, и даже делать ничего не пришлось.

Если заемщик сменил указанный в банке номер телефона, уведомления до него просто не дойдут. В этом случае обратитесь на горячую линию по номеру 900 и замените номер.

Снятие обременения в ВТБ

Второе место по объему выдачи ипотечных кредитов принадлежит банку ВТБ, поэтому предложенный им алгоритм действий тоже рассмотрим. Как именно действовать — это зависит от способа наложения обременения, с закладной оно проводилось или нет.

Как именно действовать — это зависит от способа наложения обременения, с закладной оно проводилось или нет.

Если закладная не оформлялась, тогда процедура будет упрощенной, как в Сбербанке. То есть в течение 30 дней банк сам снимет обременение и уведомит об этом заемщика по СМС.

Без закладной ВТБ выдает только ипотеки на покупку строящихся объектов. То есть в случае, когда объект еще не достроен, а ипотека уже закрыта.

Чаще всего клиенты ВТБ оформляют стандартную ипотеку с составлением закладной. В этом случае банк предлагает такой алгоритм действий:

- После полной оплаты ипотечного кредита необходимо позвонить на горячую линию по номеру 8 800 100 2424. Сообщаете о событии, банк начинает подготовку закладной.

- Закладная в течение 30 дней поступает в офис, где обслуживался ипотечный кредит. Необходимо забрать ее и подготовленный банком пакет документов.

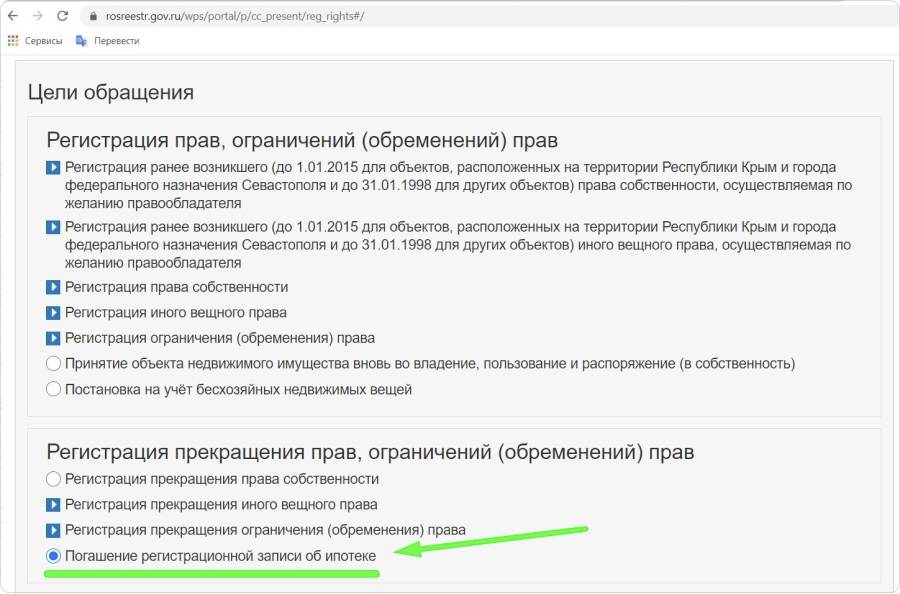

- После обращаетесь в МФЦ с паспортом, закладной и другими документами от банка, составляете заявление о погашении регистрационной записи об обременении.

- В течение 3 дней обременение снимается.

При снятии обременения с ипотечной недвижимости в МФЦ должны присутствовать все собственники.

Стандартная процедура

За точным алгоритмом действий обратитесь в свой банк по телефону горячей линии. Каждый предлагает свой способ. Рассмотрим тот, что применяется чаще всего:

- Полностью погашаете ипотеку и обращайтесь в офис банка, чтобы получить справку об исполнении обязательств.

- При заказе справки одновременно заказываете закладную. Если справку можно получить хоть на следующий день, закладные банки присылают за 10-30 дней, у каждого установлен свой точный срок.

- Вместе с закладной, кредитным договором, справкой о погашении ссуды и паспортом обращаетесь в МФЦ. Можете предварительно записаться на прием на Госуслугах.

- После подачи заявления в течение 3 рабочих дней обременение снимается. В доказательство МФЦ предоставляет соответствующую справку.

С начала 2018 года банки могут оформлять электронные закладные. Если у вас составлена именно такая, снять обременение с квартиры после погашения ипотеки будет проще — банк сам аннулирует ее через интернет.

Если у вас составлена именно такая, снять обременение с квартиры после погашения ипотеки будет проще — банк сам аннулирует ее через интернет.

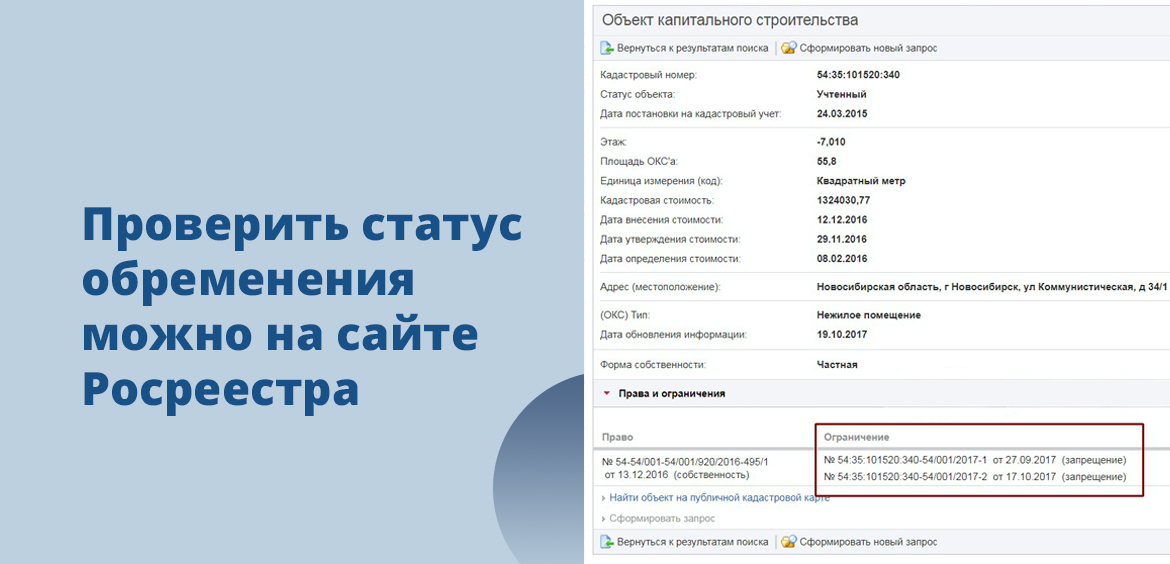

Как узнать, снято ли обременение

Если снятие проводится через МФЦ, после выполнения услуги собственник получает соответствующую справку. Она и доказывает то, что услуга выполнена.

Если снятие проводится удаленно, или просто не хочется иди куда-то за справкой, можете просто запросить информацию на сайте Росреестра. Заполняете форму, отправляете запрос и ждете ответ.

Поставьте свою оценку

Частые вопросы

Можно ли продать квартиру с обременением по ипотеке?

Только по согласованию с банком, что возможно только в какой-то экстренной ситуации. Самостоятельно реализовать объект не получится.

Можно ли снять обременение и наложить его на другой объект?

Банки допускают замену залога на другой, если тот соответствует всем критериям. Обратитесь в ипотечный отдел обслуживающего банка за консультацией.

Обратитесь в ипотечный отдел обслуживающего банка за консультацией.

Почему сотрудник банка поехал со мной в МФЦ?

Некоторые банки применяют такую форму снятия обременения, когда заемщика сопровождает представитель банка. Обычно так случается, если закладная не составлялась.

Когда можно будет продать квартиру?

Хоть сразу в день снятия обременения.

Можно ли снять обременение по доверенности?

Да, если вы составите официальную доверенность у нотариуса. Доверенное лицо при себе должно иметь доверенность и оригинал паспорта.

Источники:

- Сбербанк Домклик: Снятие обременения после выплаты ипотеки.

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. [email protected]

Эта статья полезная?ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].

Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].

Комментарии: 4

Снятие обременения по ипотеке Сбербанка: документы, сроки, отзывы

Проконсультируйтесь с финансовым специалистом

Клиентам банков известно, что с оформлением ипотеки они становятся владельцами собственной жилплощади, приобретенной за кредитные деньги, но на недвижимость накладывается обременение. Собственником жилья будет заемщик, но не все сделки с ней могут осуществляться без банка. После оплаты долга происходит снятие обременения по ипотеке. Сбербанк, как и другие учреждения, предлагает проводить эту процедуру грамотно.

Последний платеж

Выплачивать ипотеку достаточно сложно. Необходимо помнить о дате платежа, чтобы не числиться в списке просрочников. Но после долгих выплат все равно наступает день последнего взноса. После этого расслабляться рано. Чтобы стать полноправным хозяином недвижимости, необходимо снятие обременения по ипотеке. Сбербанк по этой процедуре мало чем отличается от других кредитных учреждений.

После этого расслабляться рано. Чтобы стать полноправным хозяином недвижимости, необходимо снятие обременения по ипотеке. Сбербанк по этой процедуре мало чем отличается от других кредитных учреждений.

Понятие

Обременение предполагает набор условий, ограничивающий действия собственника недвижимости. К примеру, нельзя будет продать квартиру, выполнить обмен, перепланировку или прописать родственников. Осуществить это получится, но только с письменного разрешения банка, который считается залогодержателем. Какие сделки совершать запрещено, прописано в договоре.

Даже внесение последнего платежа не приводит к автоматическому снятию ограничений с жилой площади. Снятие обременения с квартиры по ипотеке Сбербанк не выполняет самостоятельно. Для этого клиенту надо обратиться в регистрирующий орган с заявлением. Какие документы требуются, следует уточнять в Росреестре. Если обременение не снимается вовремя, то это становится причиной сложностей в будущем. К примеру, при продаже недвижимости многие могут не согласиться покупать такое жилье.

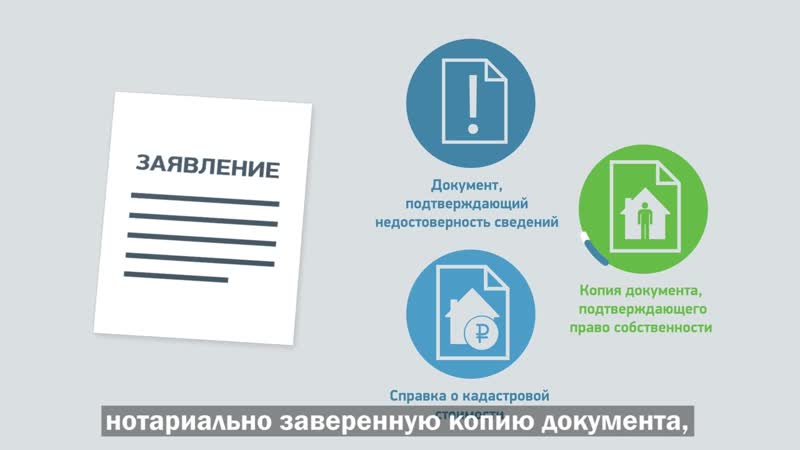

Документы

Процедура снятия обременения с квартиры по ипотеке в Сбербанке выполняется по установленным правилам. При внесении последнего платежа в банке надо взять справку об отсутствии долга. Предоставляется она спустя 3 дня и бесплатно. Этот документ не обязательный, но его лучше иметь. Бывают случаи, когда с неверными расчетами на счете находятся копейки долга. Потом на них начисляются пени, штрафы, из-за чего клиент может стать просрочником.

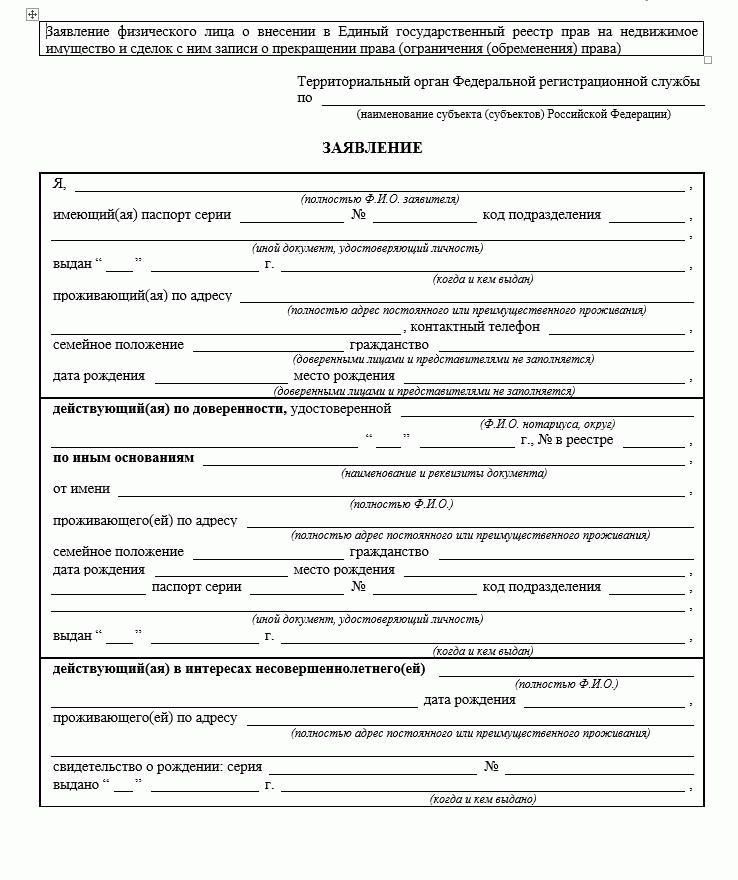

Принимает документы на снятие обременения по ипотеке Росреестр. Сбербанк предоставит справку об отсутствии долга. Нужно собрать следующие документы:

- Письмо из банка, подтверждающее отсутствие исполнения обязательств по договору. Иногда к нему надо предоставлять выписку о ссудном счете.

- Заявление сторон, подписанное и заверенное сотрудниками банка. Его образец можно получить в банке или Регистрационной палате.

- Ипотечный договор с его копией.

- Оригинал и копия закладной, в которой указано об исполнении обязательств, а также обозначена дата погашения.

- Паспорта лиц, указанных в свидетельстве о праве собственности. Они лично должны быть во время подачи заявления.

- Свидетельство о собственности.

- Подтверждение оплаты госпошлины.

- Решение суда, если договор ипотеки перестал действовать на его основе.

Точный список документов можно узнать в регистрирующем органе по месту проживания. В каждом регионе требования отличаются. Выполняет снятие обременения по ипотеке Росреестр. Документы Сбербанк предлагает сдавать сразу после оплаты долга, чтобы процедура была выполнена своевременно.

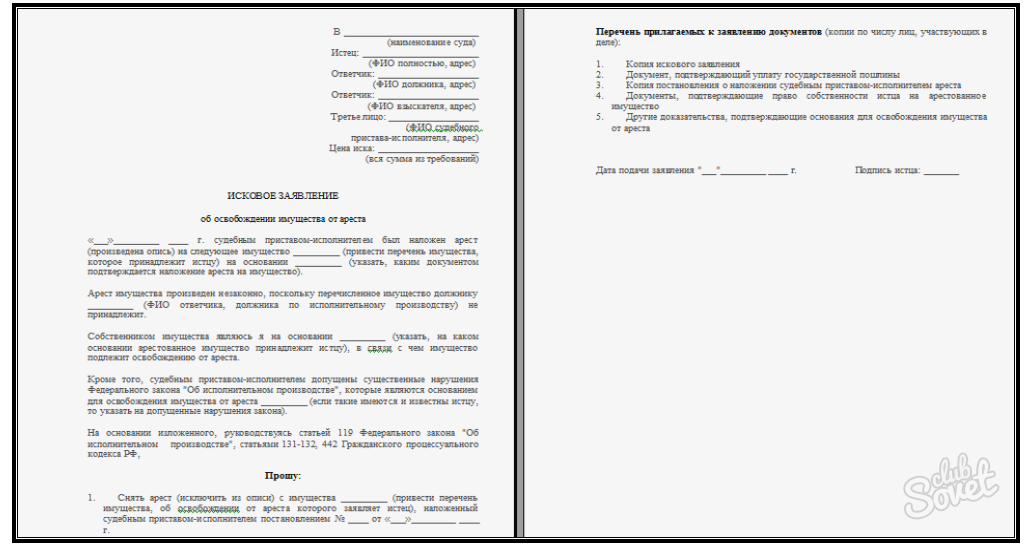

Заявление

Важным этапом является написание заявления. В нем обозначаются такие сведения, как:

- личная информация о владельце;

- название, реквизиты;

- данные о кредите;

- информация об отсутствии взаимных обязательств;

- просьба о снятии обременения.

Составляют заявление на листе А4.

Варианты подачи документов

Где происходит снятие обременения по ипотеке? Сбербанк предлагает клиентам обращаться в Росреестр. Только сделать это можно несколькими методами. Стандартным вариантом считается личное обращение в Федеральную службу государственной регистрации. В этом деле отсутствуют посредники, действия выполняются лично клиентом или представителями банка.

Только сделать это можно несколькими методами. Стандартным вариантом считается личное обращение в Федеральную службу государственной регистрации. В этом деле отсутствуют посредники, действия выполняются лично клиентом или представителями банка.

Отправлять документацию можно почтой ценным письмом. Подписи на заявлениях удостоверяются нотариально, но само письмо отправляют с описью вложения и оповещением о вручении. Но на этот вариант уйдет много времени – посещение нотариуса, пересылка отправления. Но все же получать новые свидетельства придется лично.

Может выполнить снятие обременения по ипотеке Сбербанка в МФЦ. Такие организации работают во многих городах, осуществляя различные государственные услуги. Сперва центры создавались для упрощения процедуры подачи различных заявлений и сокращения сроков исполнения. Но на практике все выглядит не совсем так. Сроки исполнения были увеличены по причине того, что перевозками документов занимается курьер.

Можно и другим способом выполнить снятие обременения по ипотеке. Сбербанк предлагает использовать удобный вариант – через Интернет. Необходимо подать заявление через сайт Госуслуги.

Сбербанк предлагает использовать удобный вариант – через Интернет. Необходимо подать заявление через сайт Госуслуги.

Еще есть возможность провести процедуру с помощью риэлторов и агентств, выполняющих такие услуги. Они сделают всю работу, только это будет не бесплатно.

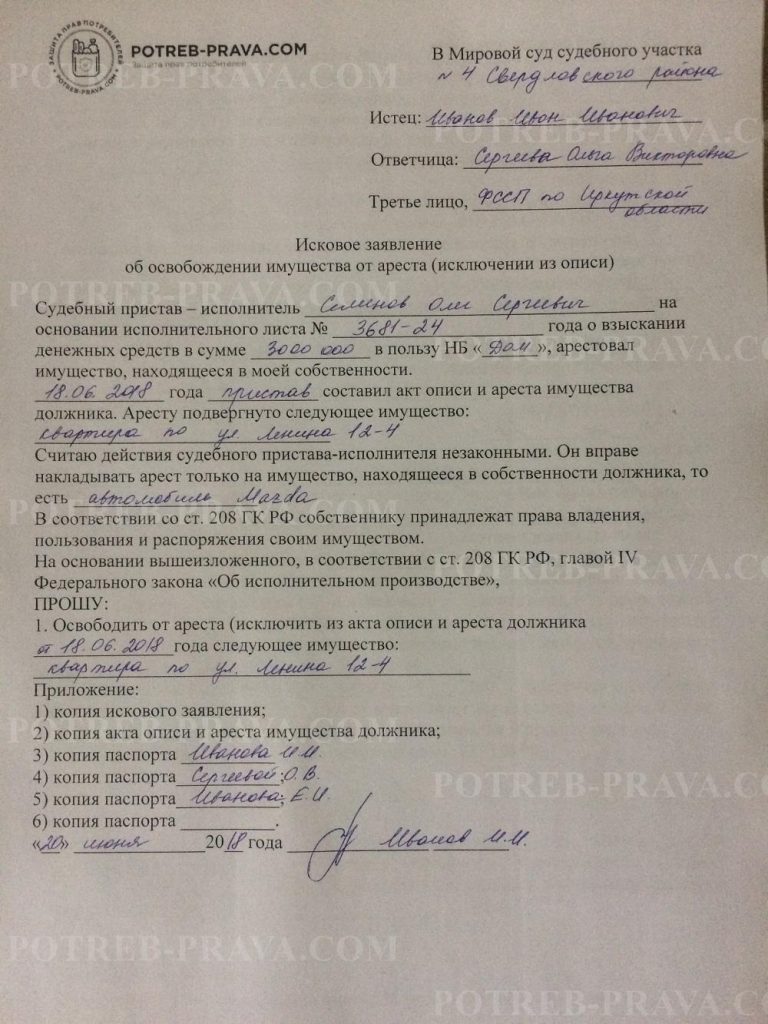

Обращение в суд

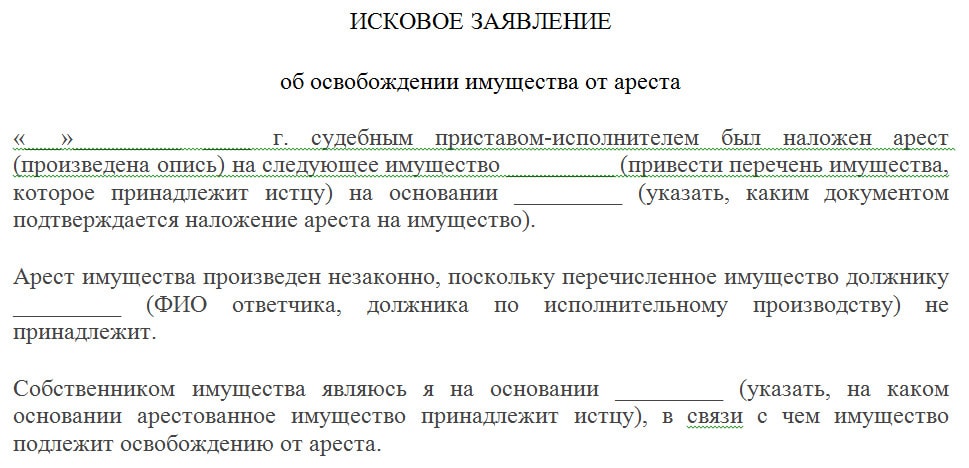

Иногда снятие обременения нельзя выполнить с согласия залогодержателя, и поэтому все осуществляется через суд. Это будет в том случае, если:

- закрылся банк;

- исчез заниматель;

- заниматель не желает снимать обременение добровольно;

- заемщик скончался.

В этих случаях нужно предоставить в суд договор, чеки, документы о наследовании. Тогда процедура будет длиться дольше. Это уйдет на подачу искового заявления в суд, а потом будет назначено заседание. Если судом будет вынесено положительное решение, нужно дождаться его вступления в силу. Потом в Регистрационную палату подается заявление на снятие обременение и решение суда.

Порядок процедуры

Процедура снятия обременения по ипотеке в Сбербанке выполняется на основе следующих этапов:

- Получение в банке документов.

Нужно взять оригиналы и сделать необходимые копии.

Нужно взять оригиналы и сделать необходимые копии. - Оплата госпошлины.

- Запись в электронную очередь Росреестра.

- Встреча с сотрудником банка, предоставление ему заявления о снятии обременения.

- Получение от регистратора расписки по поводу приема документов.

- В назначенную дату нужно посетить Регистрационную палату и получить документы о снятии обременения.

Сколько потребуется времени, чтобы произошло снятие обременения по ипотеке в Сбербанке? Отзывы свидетельствуют, что на это уходит около месяца, но может потребоваться и два. Выполнять эту процедуру следует сразу после погашения задолженности, ведь тогда в дальнейшем не возникнет никаких сложностей со сделками по недвижимости. Порядок снятия обременения по ипотеке в Сбербанке такой же, как и в других организациях.

Сроки

Важно своевременно выполнить снятие обременения по ипотеке в Сбербанке. Сроки установлены для обязательного прохождения процедуры. Обращаться в банк желательно за месяц до планового закрытия договора. Этот времени хватает на перерасчеты, оформление необходимого пакета документов и остальной работы.

Этот времени хватает на перерасчеты, оформление необходимого пакета документов и остальной работы.

Когда произошел расчет и бумаги поданы в Росреестр, то после этого выдается 3 дня для внесения записей по оплате ипотеки. Поэтому задержек не может быть. Это касается тех случаев, когда процедура выполняется заемщиком самостоятельно. Оповещать нужно заявлением в ЕГРП.

Если никаких шагов не предпринимать, а просто подать заявление в банк, то придется ждать 45 дней, пока обременение не будет снято с бывшего заемщика. В автоматическом порядке оно снимается по истечении срока ипотеки, согласований Росреестра с банком и вынесения решения.

Это может занять около 3 месяцев. Поэтому если заявку не подаст ни банковский представитель, ни сам клиент, то автоматическое снятие обременения происходит в течение 3 месяцев.

На протяжении 3 лет бывшим заемщикам надо сохранять выписки, квитанции по платежам и другие документы, относящиеся к банку. Это срок исковой давности, который надо переждать и не уничтожать документацию по ипотеке. После внесения Росреестром изменений клиент может создать в этом органе правоустанавливающие документы на приобретенное жилье, где будет отметка банка. Но эта услуга платная – следует заплатить госпошлину.

После внесения Росреестром изменений клиент может создать в этом органе правоустанавливающие документы на приобретенное жилье, где будет отметка банка. Но эта услуга платная – следует заплатить госпошлину.

Продажа имущества

Важно знать, как правильно продать жилье, если оно еще находится под обременением банка. Такое бывает, когда у заемщика нет средств или появились сложности с оплатой ипотеки, из-за чего залог становится собственностью банка. Чтобы оплатить ссуду, недвижимость надо продать, а полученные средства использовать для оплаты долга. У клиента остается некоторая часть денег.

Самостоятельно выполнять продажу недвижимости будет сложно, поскольку банк контролирует все сделки, которые заемщик пытается выполнить с залогом. К тому же для осуществления продажи важно, чтобы объект не был под обременением. Поэтому сделка может быть выполнена с разрешения самого банка.

Покупателю необходимо взять справку из ЕГРП о сумме долга ипотеки. Она требуется для того, чтобы знать, сколько осталось оплатить кредита. На практике снятие обременения происходит около 2 месяцев. Но банки могут задерживать сроки. Сама процедура несложная, нужно лишь пройти ее своевременно.

На практике снятие обременения происходит около 2 месяцев. Но банки могут задерживать сроки. Сама процедура несложная, нужно лишь пройти ее своевременно.

Решение споров

Обычно на снятие обременения уходит больше времени, чем на оформление ипотеки. Причиной этого является тщательная проверка кредитными специалистами того, все ли было выплачено заемщиками. Но это может быть связано с техническими мерами, предусматривающими контроль и внесение изменений в Реестр прав.

Нередко случаются и такие ситуации, что через 2 месяца после закрытия договора поступает оповещение о необходимости оплаты определенных сумм. Если произошло такое, нужно обратиться в банк с предъявлением справки об оплате долга. Это может быть только техническая ошибка или человеческая невнимательность.

Начисление пени

Встречаются и такие ситуации, когда клиент не внес своевременно какой-то платеж, и появилась пеня, которая не была оплачена. Такие случаи бывают часто, поэтому к ним нужно быть готовым. Если банк законно начислил долг, то лучше всего оплатить его, закрыв ипотеку полностью. Есть клиенты, которые спорят по таким поводам, отказываясь оплачивать средства. Тогда банк обращается в суд, который выносит решение в его пользу. И клиенту нужно только оплатить назначенную сумму.

Если банк законно начислил долг, то лучше всего оплатить его, закрыв ипотеку полностью. Есть клиенты, которые спорят по таким поводам, отказываясь оплачивать средства. Тогда банк обращается в суд, который выносит решение в его пользу. И клиенту нужно только оплатить назначенную сумму.

Когда обременение снято, хозяин недвижимости становится полноправным его владельцем. Поэтому он может совершать различные сделки, например, продажу, обмен, сдачу в аренду. Причем все будет выполнено законно.

Как снять обременение с квартиры — процедура снятия в 2021 году

В этой статье рассмотрим, как снять обременение с квартиры. Далеко не каждый гражданин имеет уровень доходов, который позволяет приобрести жилье, заплатив за него всю сумму сразу. Большинство людей покупают недвижимость в кредит, проводя его погашение десятилетиями. Чтобы сэкономить на покупке, многие готовы приобрести жилье, на которые наложены различные ограничения и запреты. Это тоже своего рода кредит, так как, решая вопрос о том, как убрать ограничения с квартиры, ее владелец может столкнуться с множеством трудностей правового и материального характера. Однако, любую проблему можно решить, если подойти к вопросу грамотно и продуманно. Прежде всего, необходимо получить полную информацию относительно чистоты жилья. После этого можно начинать процедуру снятия обременения по недвижимости.

Однако, любую проблему можно решить, если подойти к вопросу грамотно и продуманно. Прежде всего, необходимо получить полную информацию относительно чистоты жилья. После этого можно начинать процедуру снятия обременения по недвижимости.

Где получить данные о недвижимости?

По вполне понятным причинам владельцы недвижимости, на которую наложены ограничения, стараются скрыть этот факт от покупателей. В ход идет обман, подлог и подкуп. Узнать о проблемах с недвижимостью можно уже после ее покупки, когда претензии предъявлять будет некому. Чтобы не попасть в такую неприятную ситуацию, лучше подстраховаться заранее, проведя свое частное расследование относительно интересующей квартиры.

О наличии или снятии ограничения можно узнать из таких источников:

- Налоговая инспекция. В этой организации есть данные о сдаче объекта в аренду и наличии за ним долгов по кредитам.

- Управляющая домом компания. Ее сотрудники владеют данными о зарегистрированных в квартире лицах и наличии долгов по коммунальным платежам.

- Нотариальная контора по месту расположения объекта недвижимости. Если это не противоречит закону, нотариус даст информацию о том, составлял ли продавец завещание, договор дарения или ренты.

- Агентство недвижимости. Эта организация имеет возможность быстрого доступа ко всем базам данных, в которых хранится информация о недвижимости.

- Территориальное подразделение Регистрационной Палаты. Запрос платный, но он гарантированно даст ответ о наличии обременений.

Получив полную информации о жилплощади, можно определить целесообразность его приобретения и продумать, где и как убрать ограничение с недвижимости после покупки.

Снятие ограничений по ипотеке

Целевое кредитование покупки жилья является наиболее распространенной причиной возникновения ограничения на свободу распоряжения недвижимостью. Убрать их можно только после того, как заемщик сделает последний взнос и получит расписку о полном погашении долга. Но, это только первый шаг. Официальное снятие ограничения с жилья при полном погашении кредита проводится в Росреестре.

Официальное снятие ограничения с жилья при полном погашении кредита проводится в Росреестре.

Для того, чтобы это сделать, нужно взять в банке такие документы:

- ипотечное соглашение (договор) в котором заполнены все разделы о внесении средств и акт о выполнении кредитных обязательств;

- закладную с отметкой о погашении;

- доверенность на имя заемщика для представления им своих интересов от имени банка кредитора;

- выписку из банковского счета клиента.

Этот пакет документов, вместе с договором купли продажи, своим паспортом и выпиской из домовой книги подается в Росреестр. После проверки достоверности бумаг оформляется новое свидетельство, в котором нет упоминания об обременении.

На заметку: Если заемщик ищет возможность, как снять ограничение для ее реализации в связи с невозможностью выплачивать кредит, то ему следует знать, что это может сделать только банк.

При его посредничестве можно переоформить ипотечный договор на нового покупателя или дать ему возможность погасить задолженность полностью. При этом, уже новому владельцу недвижимости придется думать, как убрать обременение с квартиры, так как он принимает на себя все ограничения и запреты, действующие в отношении объекта недвижимости.

При этом, уже новому владельцу недвижимости придется думать, как убрать обременение с квартиры, так как он принимает на себя все ограничения и запреты, действующие в отношении объекта недвижимости.

Несколько сложнее происходит освобождение недвижимости от кредитных запретов при разводе супругов. Как правило, они редко приходят к консенсусу по цене жилья и своей доли в нем. Если дело доходит до суда, то проводится снятие ограничения через 3 года. Именно такой срок давности установлен по имущественным делам.

Как убрать арест с жилья

Арест налагается на недвижимость в тех случаях, когда его владелец задолжал за коммунальные услуги или совершил имущественное преступление, когда жилье может служить предметом возмещения материального ущерба. Выносится такое решение судом после рассмотрения иска коммунальных служб или ходатайства правоохранительных органов. Суть ареста состоит в полном запрете на проведение каких-либо имущественных операций с недвижимостью. Ее владелец может только проживать в ней, если это не запрещено решением суда.

Процедура снятия обременения с долгами по коммунальным платежам довольно проста.

Нужно сделать следующее:

- погасить все задолженности, оплатить пеню и штрафы;

- получить от коммунальных компаний расписку или справку про оплату долгов и отсутствие претензий;

- подать исковое заявление в суд, приложив к нему справки и счета об оплате коммунальных услуг.

Свободно распоряжаться недвижимостью можно после получения соответствующего судебного постановления.

Снятие обременения по аренде

Сдача недвижимости в наем является распространенным способом пассивного заработка. Аренда считается законным процессом, когда нотариусом оформляется и регистрируется договор, срок действия которого составляет не менее года. Квартиросъемщики не могут проводить какие-либо действия с недвижимостью, но имеют полное право занимать ее до окончания срока действия договора. Владелец может оформлять дарственную, завещать, менять или продавать свою жилплощадь, но с одним условием — отчуждение можно провести только после того, как сделка по найму будет завершена.

Снятие обременения находящейся в аренде, можно провести досрочно. Для этого можно составить соглашение, согласно которого квартиросъемщики получают материальную компенсацию и соглашаются покинуть жилье раньше срока. В некоторых случаях можно попытаться решить этот вопрос через суд, представив доказательства нарушения арендаторами условий договора.

Важно! Во всех случаях, когда убирают ограничения с квартиры, необходимо информировать регистрирующие органы. Лучшим вариантом будет обращение в Росреестр и получение нового свидетельства о собственности без штампов и записей о введении и снятии ограничений.

Видео по теме

Как снять с квартиры обременение после погашения ипотеки?

Вы наконец выплатили ипотеку? Самое трудное позади, но предстоит еще одно серьезное дело – снять с ипотечной квартиры обременение. Пока вы не решите этот вопрос, недвижимость не считается полностью вашей. Вернее, она ваша, но распоряжаться ей на свое усмотрение вы не сможете. Объясняем, почему.

Пока вы не решите этот вопрос, недвижимость не считается полностью вашей. Вернее, она ваша, но распоряжаться ей на свое усмотрение вы не сможете. Объясняем, почему.

Обременение на квартиру – что это такое?

Обременение на недвижимость – это, говоря сухим языком, наличие некоторых условий, которые ограничивают действия собственника с этим объектом. Это может быть ипотека, арест, рента и т. д. Вы ограничены в своих правах на квартиру, пока она с обременением.

Ипотека – один из видов добровольных обременений, когда имущество выступает как обеспечительный залог по кредиту. Поэтому пока на квартире есть обременение по ипотеке, с этим придется считаться. В принципе, на любое действие вам нужно получать согласие залогодержателя – банка. К таким действиям относятся перепланировка, сдача квартиры в аренду, регистрация на этой жилплощади членов семьи заемщика. И до того, как вы закроете ипотеку, нельзя квартиру подарить, продать, также она не может быть использована в качестве залога по новому кредиту.

Ирина Доброхотовапредседатель совета директоров компании «БЕСТ-Новострой»

Итак, несмотря на то что вы собственник недвижимости, самостоятельно, без согласования с банком можно разве что сделать в квартире обычный ремонт (который не приведет к изменению планировочного решения и к ухудшению состояния объекта) или зарегистрироваться по месту жительства/пребывания. Условия довольно суровые, и неудивительно, что от обременения все бывшие ипотечники хотят избавиться как можно скорее.

В банк за закладной

Расскажем о том, что делать после того, как вы внесли последний платеж по ипотечному кредиту. Необходимо как можно скорее посетить отделение банка и оформить необходимые бумаги, чтобы соблюсти все формальности. Это не так-то просто.

Сначала вы пишете заявление о полном погашении займа, которое банк рассматривает и дает разрешение закрыть кредит. Далее банк выдает справку о том, что долг полностью погашен. У каждого банка процедура погашения записи об ипотеке разная, технологию вам обязаны объяснить сотрудники организации.

Александр Лунинведущий менеджер по вторичной недвижимости компании «Азбука Жилья»

Если квартира или дом, приобретенные в ипотеку, находились в залоге у банка, то он должен выдать вам погашенную закладную, этот документ станет основанием для внесения изменений в ЕГРН, напоминает Ирина Туманова, руководитель отдела ипотеки и кредитов «НДВ — Супермаркет недвижимости».

Собираем документы для МФЦ

С банком договорились? Следующий шаг – обращение в МФЦ «Мои документы» в своем районе.

Подготовьтесь заранее, так как нужно представить в многофункциональный центр пакет документов: паспорт, копию договора с банком, документ, подтверждающий право на квартиру (например, ДДУ или договор купли-продажи), выписку из ЕГРН, полученную в банке справку о погашении кредита.

Важный момент – кроме пакета документов нужно еще подать заявление на снятие обременения. Однако при этом возможны варианты: иногда пишется совместное заявление банка и заемщика (заполняется по образцу, предоставляемому Росреестром), иногда заявление поступает только от лица заемщика, который предоставляет закладную (на ней уже стоит отметка банка о том, что обязательства по кредиту выполнены).

Какое заявление потребуется именно от вас? Чаще всего решение зависит от конкретного банка. В некоторых банках есть специальные сотрудники, которые сопровождают клиента в МФЦ и вместе с ним закрывают ипотеку. При этом у такого сотрудника должна быть соответствующая нотариальная доверенность.

Проверяем результат

Следующий этап – ожидание результата. По утвержденному регламенту Росреестр должен выполнить процедуру снятия обременения с залоговой недвижимости в течение трех рабочих дней. На квартиру, приобретенную по ДДУ, может понадобиться до пяти рабочих дней. Дополнительное время потребуется на доставку документов из МФЦ и обратно. Этот срок не регламентируется, но обычно он составляет не более двух рабочих дней, отмечает Ирина Туманова.

«Нередко бывает, что Росреестр перегружен, и на снятие обременения может уйти и несколько недель. Но чаще всего это сроки в пределах одной недели. Также ситуации могут различаться в зависимости от региона», – добавляет Ирина Доброхотова.

Заключительный шаг – убедиться, что обременение по ипотеке с вашей квартиры сняли.

Проверить это легко, нужно только заказать новую выписку из ЕГРН – это можно сделать в том же МФЦ. В выписке есть «Раздел о зарегистрированных правах», где в пункте 4 содержится вся информация о наличии или отсутствии обременений.

Снятие ипотечных кредитов, залогов и других обременений Примеры статей

Относящиеся к

Снятие ипотечных кредитов, залогов и других обременений Залоговые права; Обременения Заемщик признает, что в той мере, в какой это предусмотрено в Разделе 21, предоставление, создание или существование любой ипотеки, доверительного договора, договора обеспечения долга, обеспечительного интереса или другого права удержания или обременения («Залог») в отношении Заложенного имущества (кроме залога по настоящему Инструменту) или на определенные доли собственности в Заемщике, будь то добровольно, недобровольно или в силу закона, и независимо от того, имеет ли такой залог приоритет над залогом по настоящему Инструменту, является «Передачей», которая представляет собой Случай невыполнения обязательств и подвергает Заемщика личной ответственности в соответствии с Примечанием.

Механика и другие залоговые права Арендатор не имеет полномочий, явных или подразумеваемых, создавать или размещать какие-либо права удержания или обременения любого рода или характера в отношении или каким-либо образом связывать интересы Арендодателя в арендованных помещениях. или взимать арендную плату, подлежащую уплате по настоящему Соглашению, за любое требование в пользу любого лица, имеющего дело с Арендатором, включая тех, кто может поставлять материалы или выполнять работу для любого строительства или ремонта, и каждое такое требование затрагивает и каждое такое право удержания распространяется на, если в все, только проценты по аренде, предоставленные Арендатору по настоящему Договору аренды.Арендатор обязуется и соглашается, что он уплатит или обеспечит выплату всех сумм, причитающихся ему по закону и подлежащих уплате, в связи с любой выполненной работой или материалами, предоставленными в связи с любой работой, выполненной в арендованных помещениях, в отношении которых любое право удержания является или может быть действительным и юридически заявлено в отношении права аренды на арендованные помещения или улучшения в них, и что он будет защищать и ограждать Арендодателя от любых и всех убытков, ответственности, затрат или расходов, основанных или вытекающих из заявленных претензий или залогов в отношении арендованного имущества или против права, право собственности и интересы Арендодателя в арендованных помещениях или в соответствии с условиями настоящего Договора аренды. Арендатор не допустит, чтобы какие-либо залоговые права или залоговые права механика или любые другие залоговые права, которые могут быть наложены по закону, затрагивающие интересы Арендодателя или его залогодержателей в арендованных помещениях или здании, были наложены на арендованные помещения или здание, возникающие в результате каких-либо действий или требований. Действия Арендатора, и в случае подачи любого такого удержания Арендатор незамедлительно уплатит его. Если какое-либо такое право удержания остается в силе и действует в течение двадцати (20) дней после письменного уведомления об этом Арендодателем Арендатору, Арендодатель имеет право и привилегию уплатить и списать его или любую его часть без расследования относительно его действительности, и любые суммы, выплаченные таким образом, включая расходы и проценты, представляют собой дополнительную арендную плату по настоящему Договору, причитающуюся с Арендатора Арендодателю, и должны быть выплачены Арендодателю сразу после выставления счета за нее.

Арендатор не допустит, чтобы какие-либо залоговые права или залоговые права механика или любые другие залоговые права, которые могут быть наложены по закону, затрагивающие интересы Арендодателя или его залогодержателей в арендованных помещениях или здании, были наложены на арендованные помещения или здание, возникающие в результате каких-либо действий или требований. Действия Арендатора, и в случае подачи любого такого удержания Арендатор незамедлительно уплатит его. Если какое-либо такое право удержания остается в силе и действует в течение двадцати (20) дней после письменного уведомления об этом Арендодателем Арендатору, Арендодатель имеет право и привилегию уплатить и списать его или любую его часть без расследования относительно его действительности, и любые суммы, выплаченные таким образом, включая расходы и проценты, представляют собой дополнительную арендную плату по настоящему Договору, причитающуюся с Арендатора Арендодателю, и должны быть выплачены Арендодателю сразу после выставления счета за нее. Несмотря на вышеизложенное, Арендатор имеет право оспорить любое такое право удержания добросовестно и со всей должной осмотрительностью, если любое такое оспаривание или действие, предпринятое в связи с ним, защищает интересы Арендодателя и залогодержателя Арендодателя в арендованных помещениях, и Арендодатель и любой такой залогодержатель по истечении указанного двадцати (20) дневного периода получают такую защиту и компенсацию от любых убытков, обязательств, затрат или расходов, связанных с любым таким залогом и его оспариванием, которые удовлетворяют Арендодателя и любого такой залогодержатель.

Несмотря на вышеизложенное, Арендатор имеет право оспорить любое такое право удержания добросовестно и со всей должной осмотрительностью, если любое такое оспаривание или действие, предпринятое в связи с ним, защищает интересы Арендодателя и залогодержателя Арендодателя в арендованных помещениях, и Арендодатель и любой такой залогодержатель по истечении указанного двадцати (20) дневного периода получают такую защиту и компенсацию от любых убытков, обязательств, затрат или расходов, связанных с любым таким залогом и его оспариванием, которые удовлетворяют Арендодателя и любого такой залогодержатель.

Дополнительные обременения Продавец не должен оформлять какие-либо документы или иным образом предпринимать какие-либо действия, которые могут привести к дальнейшему обременению Имущества каким-либо образом.

Залоговые права и обременения Компания не должна прямо или косвенно совершать, создавать, брать на себя, принимать на себя или разрешать существование какой-либо уступки, передачи, залога, ипотеки, обеспечительного права или другого права удержания или обременения любого характера в отношении или против любого части Заложенного имущества или акционерного капитала Компании, или предлагают или соглашаются сделать это, или владеют, или приобретают, или соглашаются приобрести любые активы или имущество любого характера, на которые распространяется любое из вышеперечисленных обременений (включая любой условный договор купли-продажи или иное соглашение об удержании правового титула), или переуступать, закладывать или каким-либо образом передавать или обременять свое право на получение любого дохода или другого распределения или доходов от любой части Заложенного имущества или основного капитала Компании; или вступать в любое финансирование продажи с обратной арендой в отношении любой части Заложенного имущества в качестве арендатора, или вызывать или способствовать началу или продолжению любого из вышеперечисленного.

Уплата налогов и других возможных залогов Уплачивать и уплачивать без промедления все налоги, сборы и государственные сборы или сборы, наложенные на кого-либо из них, на их соответствующую собственность или любую ее часть, а также на их соответствующий доход или прибыль или любую ее часть, за исключением того, что Заемщик и его Дочерние компании не обязаны уплачивать или обеспечивать уплату (а) любых налогов, оценок, сборов или сборов, которые еще не просрочены или которые добросовестно оспариваются в рамках надлежащего судебного разбирательства, при условии, что соответствующие организация создала и поддерживает достаточные резервы для уплаты того же или (b) любого несущественного налога до тех пор, пока никакое существенное имущество Заемщика или какой-либо Дочерней компании не подвергается неминуемому риску ареста, обложения налогом или конфискации.

Передача и другие залоговые права Концеденты не должны (i) продавать, переуступать (в силу закона или иным образом) или иным образом распоряжаться или предоставлять какой-либо опцион в отношении любого Обеспечения, за исключением случаев, когда это прямо разрешено Аккредитивом Соглашения, или (ii) создать или разрешить существование любого Залогового удержания в отношении любого Залогового имущества любого Доверителя, за исключением Разрешенных Залоговых обязательств. Включение Выручки в Обеспечение не должно рассматриваться как согласие Агента на любую продажу или иное распоряжение каким-либо Обеспечением, за исключением случаев, прямо разрешенных в настоящем Соглашении или других Документах по Займу;

Включение Выручки в Обеспечение не должно рассматриваться как согласие Агента на любую продажу или иное распоряжение каким-либо Обеспечением, за исключением случаев, прямо разрешенных в настоящем Соглашении или других Документах по Займу;

Другие обременения Насколько известно Продавцу, любое имущество, на которое распространяется какой-либо обеспечительный интерес, предоставленный в связи с такой Приобретенной ипотечной ссудой, не подлежит никаким другим обременениям, кроме заявленной первой ипотеки, если применимо, и обременений, которые могут быть допускается в соответствии с Руководством по андеррайтингу.

Разрешенные залоговые права; Страхование правового титула Каждое Заложенное имущество, обеспечивающее Ипотечный кредит, покрывается полисом страхования правового титула Американской ассоциации земельных прав или аналогичной формой полиса страхования правового титула, одобренного для использования в применимой юрисдикции (или, если такой полис еще не выдан, по проформе, предварительному полису о праве собственности с инструкциями по условному депонированию или обязательству с «наценкой», в каждом случае обязательному для страховщика правового титула) («Политик правового титула») в первоначальной основной сумме такого Ипотечного кредита (или в отношении к ипотечному кредиту, обеспеченному несколькими объектами недвижимости, сумма, равная, по крайней мере, сумме выделенного кредита в соответствии с Политикой правового титула для каждого такого объекта) после всех авансов основной суммы (включая любые авансы, хранящиеся на условном депонировании или в резервах), что обеспечивает в пользу владельца долга, обеспеченного Ипотекой, первоочередное право удержания Ипотеки, которое подлежит только (а) залогу текущих налогов на недвижимость, платы за воду, канализацию арендная плата и оценки, которые еще не причитаются и не подлежат оплате; (b) соглашения, условия и ограничения, права проезда, сервитуты и другие вопросы, являющиеся публичными документами; (c) исключения (общие и специальные) и исключения, изложенные в такой Политике правового титула; (d) другие вопросы, которым обычно подвержены подобные объекты; (e) права арендаторов (только в качестве арендаторов) по договорам аренды (включая субаренду), относящимся к соответствующему Заложенному имуществу и декларациям кондоминиума; и (f) если связанная Ипотечная ссуда имеет перекрестное обеспечение и перекрестный дефолт с другой Ипотечной ссудой (каждая из которых именуется «Перекрестная ипотечная ссуда»), право удержания Ипотеки для другой Ипотечной ссуды, такая Перекрестная ипотечная ссуда, при условии, что ни один из пунктов (a)–(f), по отдельности или в совокупности, существенно и неблагоприятно не влияет на стоимость или текущее использование Заложенного имущества или обеспечения, которое предполагается предоставить по такой Ипотеке, или способность Заемщика погасить свои обязательства при наступлении срока их погашения (совместно именуемые «Допустимые обременения»). За исключением случаев, предусмотренных пунктом (f) предыдущего предложения, ни одно из Разрешенных обременений не является ипотечным залогом, который является преимущественным по отношению к залоговому праву соответствующей Ипотеки или координируется и равен ему. Такой Полис правового титула (или, если он еще не выпущен, покрытие, которое должно быть обеспечено им) имеет полную юридическую силу и действие, все страховые взносы по нему были выплачены, и Продавец не предъявлял претензий по нему и не выплачивал никаких претензий. под ним. Ни Продавец, ни, насколько известно Продавцу, любой другой держатель Ипотечной ссуды, не сделали, действием или бездействием, что-либо, что могло бы существенно ухудшить покрытие в соответствии с таким Полисом правового титула.

За исключением случаев, предусмотренных пунктом (f) предыдущего предложения, ни одно из Разрешенных обременений не является ипотечным залогом, который является преимущественным по отношению к залоговому праву соответствующей Ипотеки или координируется и равен ему. Такой Полис правового титула (или, если он еще не выпущен, покрытие, которое должно быть обеспечено им) имеет полную юридическую силу и действие, все страховые взносы по нему были выплачены, и Продавец не предъявлял претензий по нему и не выплачивал никаких претензий. под ним. Ни Продавец, ни, насколько известно Продавцу, любой другой держатель Ипотечной ссуды, не сделали, действием или бездействием, что-либо, что могло бы существенно ухудшить покрытие в соответствии с таким Полисом правового титула.

Отсутствие залогов и обременений Компания и каждая из ее дочерних компаний имеют действительные права собственности или, в случае арендованного имущества и активов, действительные права аренды на все свое материальное имущество и активы, недвижимое, личное и смешанная, используемая в своей деятельности, свободная и свободная от каких-либо залогов или обременений, за исключением случаев, отраженных в Финансовых отчетах Компании, и за исключением залогов в отношении налогов, которые еще не причитаются и не подлежат уплате, а также таких несовершенств правового титула и обременений, если таковые имеются, которые не были бы существенными для Компания.

Залоговое право Заемщик не будет и не позволит какой-либо Дочерней компании создавать, брать на себя, принимать или разрешать существование какого-либо Залогового права в отношении любого имущества или активов, которые в настоящее время принадлежат или приобретены им в будущем, а также переуступать или продавать какие-либо доходы или доходы. (включая дебиторскую задолженность) или права в отношении любого из них, за исключением:

Обыски правового титула и 3 наиболее распространенных типа обременений в сфере недвижимости

Обременение – это ограничение, накладываемое на использование имущества.Ипотека на сегодняшний день является наиболее распространенной формой обременения как жилой, так и коммерческой недвижимости. Обременение, такое как ипотека, ограничивает вашу возможность передать право собственности на дом или здание, не предпринимая дополнительных шагов.

Важно знать, какие обременения могут быть в отношении недвижимости, потому что они часто переходят к покупателю при обычной сделке на рыночных условиях. Поиск по названию выявит эти проблемы и позволит вам решить их до того, как вы приобретете недвижимость.

Поиск по названию выявит эти проблемы и позволит вам решить их до того, как вы приобретете недвижимость.

Залоги

Залоговое удержание — это законное право на имущество, принадлежащее кредитору, до тех пор, пока долги должника не будут погашены или погашены.Технически ипотека также считается залогом. Залог остается за недвижимостью до полного погашения ипотеки. Другие виды залогов могут включать:

- Налоговые обязательства

- Залог механика

- Залоговое право по решению суда

Залоговое право механика может возникнуть, если кто-то работает над вашим домом, например, генеральный подрядчик, кровельщик или сантехник. Эти люди повысили стоимость дома, поэтому по закону им разрешено налагать залог на собственность, которую они улучшили.Как только вы заплатите сумму залога механику, залог должен быть снят.

Залоговое право возникает, когда домовладелец предъявляет иск и проигрывает в суде. Судебное решение может не иметь никакого отношения к имуществу, но кредитор все же может наложить залог на личную или коммерческую собственность лица, поскольку это один из активов должника, с которого кредитор может получить платеж.

Сервитуты и посягательства

В некоторых ситуациях другие стороны могут иметь юридическое право на использование имущества, фактически не владея им.Эти договоренности называются «сервитутами». Например, если ваш сосед не может добраться до своей собственности, не пересекая вашу подъездную дорожку, возможно, он создал сервитут, позволяющий им использовать часть вашей подъездной дорожки.

Если у вас есть часть собственности, которая пересекает линии границы с соседней собственностью, вы, вероятно, имеете посягательство. Наиболее распространенными примерами являются заборы или ветки деревьев, которые висят во дворе соседа. Многие посягательства и сервитуты отмечаются как часть поиска по названию, но не всегда.Может быть хорошей идеей внимательно осмотреть недвижимость перед покупкой, чтобы найти какие-либо признаки сервитутов или посягательств.

Ограничения по делу

Ограничение по документам действует вместе с землей, а это означает, что по мере перехода собственности от одного владельца к другому ограничение по документам также распространяется на последующих владельцев. Ограничение акта прямо устанавливает, что владелец может и не может делать с собственностью. Например, документ может ограничивать вашу возможность установить спутниковую антенну в доме или требовать, чтобы автомобили были припаркованы на подъездной дорожке, а не на улице.Ограничения по документам могут сильно различаться и часто чаще встречаются в новостройках или исторических районах.

Ограничение акта прямо устанавливает, что владелец может и не может делать с собственностью. Например, документ может ограничивать вашу возможность установить спутниковую антенну в доме или требовать, чтобы автомобили были припаркованы на подъездной дорожке, а не на улице.Ограничения по документам могут сильно различаться и часто чаще встречаются в новостройках или исторических районах.

Заключение о праве собственности — это хороший способ определить, существуют ли какие-либо ограничения или обременения в отношении недвижимости, которую вы рассматриваете. Опытный адвокат по недвижимости может помочь вам в этом процессе и дать вам совет о том, как решить эти проблемы, если они возникнут. Свяжитесь с Danilson Law, PLC для получения дополнительной информации.

Как снять обременение с квартиры после погашения ипотеки?

Иметь собственную жилплощадь — мечта любого человека.К счастью, нет предела при получении такой возможности, даже если вам придется платить ипотеку. И когда долг погашен полностью, возникает вопрос, как снять обременение с квартиры после погашения кредита.

И когда долг погашен полностью, возникает вопрос, как снять обременение с квартиры после погашения кредита.

Каковы стандартные условия ипотечного кредитования?

Для того, чтобы разобраться в этом вопросе, в первую очередь необходимо рассмотреть, какие существуют условия ипотечного кредита. Как правило, при заключении договора с банком или сторонней финансовой организацией квартира оформляется в качестве залога, что является для банка гарантией фактического выполнения заемщиком своих обязательств.Таким образом, лицо, выплачивающее ипотечный кредит, имеет ограниченные права на использование дома до полной выплаты долга.

Как снимается обременение недвижимого имущества?

Заложенное имущество должно в обязательном порядке пройти соответствующую регистрацию в ЕГРП. В общих чертах любой ипотечный договор говорит о том, что все ограничения на операции с ипотечным жильем будут сняты после 100% погашения долга. Однако на практике одного погашения недостаточно. Это должно быть задокументировано. Тогда как снять обременение с квартиры после погашения ипотеки? После погашения задолженности в ЕГРП вносятся новые сведения в редакции.Собственник получает новое свидетельство, в котором он является единственным собственником, и документ, подтверждающий снятие обременения. Важно отметить, что этим вопросом должен заниматься непосредственно бывший заемщик.

Это должно быть задокументировано. Тогда как снять обременение с квартиры после погашения ипотеки? После погашения задолженности в ЕГРП вносятся новые сведения в редакции.Собственник получает новое свидетельство, в котором он является единственным собственником, и документ, подтверждающий снятие обременения. Важно отметить, что этим вопросом должен заниматься непосредственно бывший заемщик.

Есть трудности?

Снятие обременения с залогового жилья считается стандартной процедурой, поэтому ее несколько упростили. На сегодняшний день все документы можно оформить через местный МФЦ, но некоторые сложности все же возникают. Чаще всего сложности возникают со стороны банковского учреждения.Организация обязана предоставить официальную справку о том, что должник полностью оплатил всю сумму и договор был закрыт. Это обязательное условие, без которого МФЦ не выдаст документ о снятии обременения, и не будет внесена запись в ЕГРЮЛ.

Порядок снятия обременения

Законодательством давно разработана общая форма, как снять обременение с квартиры после погашения ипотеки. Именно этого порядка придерживаются Сбербанк и финансовые институты.Для того чтобы инициировать процесс, каждый заемщик должен предоставить следующую документацию:

Именно этого порядка придерживаются Сбербанк и финансовые институты.Для того чтобы инициировать процесс, каждый заемщик должен предоставить следующую документацию:

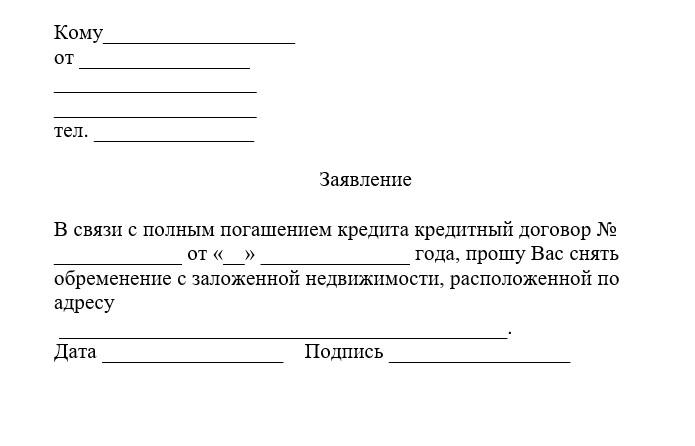

- Составленное заемщиком и кредитором заявление о снятии ипотечного обременения с предмета залога.

Или, как вариант, к рассмотрению могут быть приняты следующие документы:

- Заявление собственника предмета залога.

- Заявление заемщика с предоставлением документа, где имеется запись банка о погашении ипотечного обязательства.

- Судебное заключение, на основании которого ипотечное обслуживание было прекращено.

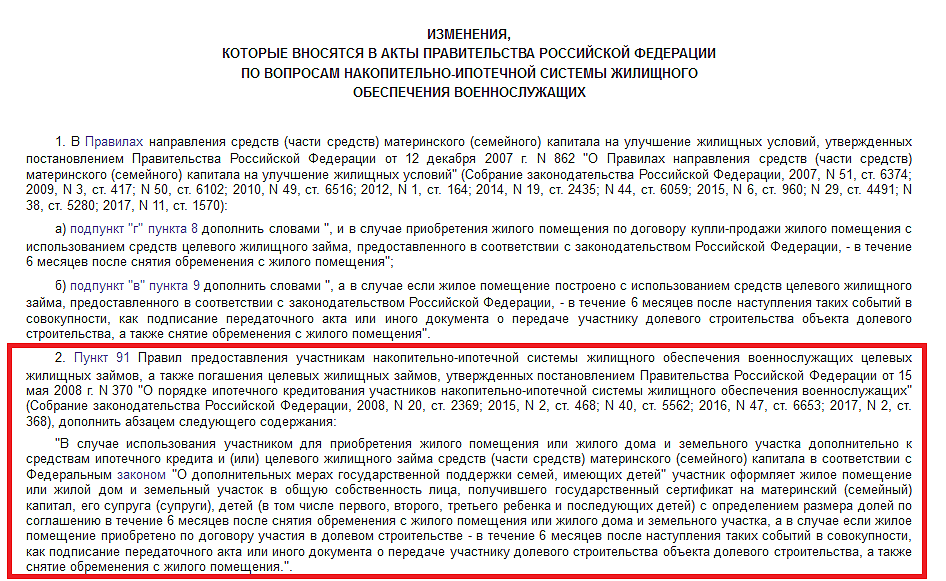

Военная ипотека предоставляется на особых условиях, поэтому обязательное снятие обременения происходит на основании заявления государственного органа, предусматривающего возможность использования данной программы.

В том случае, если ипотечное кредитование было оформлено в виде долевого строительства, то перед снятием обременения с квартиры необходимо предоставить официальный документ от застройщика, запустившего проект в работу.

Если говорить о практике, то чаще всего заемщики предоставляют совместное заявление с банком-кредитором, ведь такой документ можно получить быстрее всего. Как вариант, вы можете запросить у кредитора официальный бланк, в котором будет отметка о полной выплате долга. Оба эти документа являются достаточным основанием для регистрации сведений в ЕГРП.

К сожалению, сложность процедуры проявляется на практике. Как правило, сотрудники ЕГРП требуют от заемщика ряд дополнительных документов и отказывают в исправлении сведений.Как в таком случае снять залог с квартиры после погашения ипотеки правильно? Чтобы не тратить время на бессмысленные визиты, рекомендуется заранее уточнить информацию в банковской организации или найти ее в Росреестре. Организация имеет все основания требовать от заемщика паспорт, все документы по кредитному договору, а также регистрационные данные. Кроме того, государственный орган не оказывает эту услугу бесплатно. Средний гонорар составляет около 350 рублей.

С чего начать?

Еще до полного погашения долга многие заемщики уже думают, как снять залог с квартиры после погашения ипотеки (Сбербанк или другое учреждение). После внесения последнего платежа по ипотечному долгу каждому заемщику необходимо обратиться в банк для получения подтверждающего документа о том, что заемщик выполнил все обязательства. Чаще всего специалисты по ипотечному кредитованию, работающие в банке, всегда готовы оказать посильную помощь и дать качественную консультацию по процедуре снятия обременения.Лучше использовать его первым.

Некоторые банковские организации стараются предоставлять максимум услуг, поэтому при наличии запроса могут самостоятельно выслать все данные о выкупе для внесения в ЕГРЮЛ.

Как инициировать процедуру самостоятельно?

В случае, если банк упускает возможность помочь своему клиенту в предоставлении информации в ЕГРП, каждому заемщику придется действовать самостоятельно, исходя из собственных интересов. Есть некоторая стандартная инструкция, которая поможет правильно организовать весь процесс и определить дальнейшие действия заемщика.

Есть некоторая стандартная инструкция, которая поможет правильно организовать весь процесс и определить дальнейшие действия заемщика.

В первую очередь перед снятием обременения с квартиры необходимо обратиться в отделение банка, с которым был заключен договор ипотеки, и заказать справку о заключении договора в связи с исполнением обязательств. Если по каким-то причинам копия договора утеряна, то ее также необходимо запросить с отметкой о полной оплате.

Далее заемщик пишет заявление о внесении изменений в регистрационную запись, оплачивает государственную пошлину и собирает дополнительные документы в случае такой необходимости.

Куда обратиться?

Первый способ, который вполне логичен – подача заявления напрямую в Федеральную службу государственной регистрации, кадастра и картографии. При этом инициаторами должны быть обе стороны — бывший заемщик и представитель банка.

Второй способ — подача документов заказным письмом. В этом случае заявление, подписанное сторонами, должно быть нотариально удостоверено.

Третий способ — интернет-ресурс. Также можно получить справочную информацию о том, как снять обременение с квартиры после погашения ипотеки.«Госуслуги» — это официальный портал, который создан для упрощения проведения разного рода операций. Важно знать, что для осуществления данного действия необходимо наличие электронной подписи. В противном случае пользователю будет доступна только услуга записи в электронную очередь.

Четвертый способ – многофункциональные центры, предоставляющие широкий спектр услуг в «одном окне». Как снять обременение с квартиры после погашения ипотеки (Сбербанк) через МФЦ? Для этого вместе с заявлением необходимо предоставить в организацию все необходимые документы.

Для снятия обременения рекомендуется обращаться в МФЦ, так как именно здесь вся процедура проводится в кратчайшие сроки. Если такой возможности нет, то можно напрямую отправить заявление в Росреестр. Однако следует понимать, что рассмотрение всех документов также требует определенного времени. Чаще всего решение по этому вопросу принимается в течение трех, максимум пяти рабочих дней. Заключительный этап, пожалуй, самый радостный, так как заемщику остается только получить выписку из ЕГРП.

Чаще всего решение по этому вопросу принимается в течение трех, максимум пяти рабочих дней. Заключительный этап, пожалуй, самый радостный, так как заемщику остается только получить выписку из ЕГРП.

Типичные проблемы

Как правило, проблемы при изменении регистрационных записей связаны с разногласиями между банком-кредитором и заемщиком. Чаще всего банк не в состоянии подготовить всю необходимую документацию для клиента после погашения в короткие сроки, поэтому, прежде чем снять обременение с квартиры, просит подождать месяц. Это может быть связано с обновлением системы или особенностями внутреннего регламента. Также после получения последнего платежа банк перепроверяет все платежи и проводит сверку, которая должна показать отсутствие какой-либо задолженности.

Каждому заемщику важно знать, что в случае досрочного закрытия ипотечного договора банк необходимо предупредить об этом в течение месяца, чтобы в дальнейшем не возникло переплаты и не было путаницы в документах. Кроме того, когда появится возможность погасить задолженность быстрее, лучше всего посетить банк лично и проконсультироваться с сотрудником о дальнейших действиях.

Кроме того, когда появится возможность погасить задолженность быстрее, лучше всего посетить банк лично и проконсультироваться с сотрудником о дальнейших действиях.

В связи с последними событиями, когда у многих финансовых организаций отбираются лицензии, у многих заемщиков возникает вопрос о том, как снять обременение с квартиры после погашения кредита, если банк закрыт.В любом случае права и обязанности учреждения, прекратившего свою работу, переходят к другой организации. В этом случае для снятия обременения необходимо будет обратиться именно в этот банк.

Снятие обременений в обязательном порядке

Снятие обременений с ипотечного жилья -Обязательное условие для полного дальнейшего использования. Без внесения сведений в реестр ЕГРП заемщик останется должником, а значит, не сможет совершать финансовые операции.То есть продать свой дом или оформить его в наследство он не сможет. Поэтому важно знать, как снять обременение с квартиры, и правильно оформить все документы сразу после закрытия долга.

Наложение обременения на квартиру — как проверить и снять? Закрытая квартира

Все, кто сталкивался с вопросами покупки жилья, обращали внимание на понятие «юридическая чистота». Это значит, что у нового владельца недвижимости не возникнет проблем с ее использованием и дальнейшей реализацией.Однако нередко встречается недвижимость, распоряжение которой связано с определенными ограничениями. О том, что такое обременение на квартиру и каковы его последствия, пойдет речь в этой статье. Кроме того, мы рассмотрим вопрос о снятии ограничений на продажу такой недвижимости в 2019 году.

Скачать образцы документовПонятие обременения и его возможные причины

Чтобы понять, что такое обремененная квартира, обратимся к гражданскому праву.В частности, уже в первой статье Федерального закона, регламентирующей регистрацию недвижимых объектов и сделок с ними, изложена сущность этого понятия.

Под обременениями принято понимать различные запреты или иные условия, препятствующие правообладателю в осуществлении права собственности на то или иное имущество. Эти ограничения устанавливаются законом или уполномоченными на то органами.

Эти ограничения устанавливаются законом или уполномоченными на то органами.

Запрет на сделки по продаже, дарению, аренде или даже регистрации других лиц — вот что означает обременение квартиры для собственника.Такая ситуация может возникнуть по разным причинам, в том числе:

- ипотека;

- покупка жилья на материнский капитал;

- аренда;

- арест;

- прием на работу;

- наличие зарегистрированных арендаторов;

- сервитут;

- доверительное управление;

- договор концессии;

- признание дома аварийным жильем.

Рассмотрим их подробнее в контексте наложенных ограничений.

Ипотека и материнский капитал

Миллионы горожан испытали на себе бремя квартиры, купленной в ипотеку. Предоставление кредитных средств изначально дает банкам право минимизировать свои риски. В результате возникают ограничения не только в силу закона об ипотеке, но иногда и другие, оговоренные в кредитном договоре. Однозначно, такую квартиру нельзя продать без согласования условий сделки с банком-кредитором до полного погашения кредита.

Однозначно, такую квартиру нельзя продать без согласования условий сделки с банком-кредитором до полного погашения кредита.

Государственная демографическая политика, в том числе помощь семьям в приобретении жилья. В то же время правовые нормы направлены на защиту имущественных прав несовершеннолетних детей.

В случае если средства, предоставленные семье в рамках программы, будут задействованы в процессе приобретения недвижимого имущества материнского капитала, его продажа без разрешения органов опеки и попечительства будет невозможна до достижения детьми 18-летнего возраста. все члены домохозяйства, включая несовершеннолетних, в таких случаях имеют право собственности.Вот что такое обременение на квартиру, купленную на материнский капитал.

Отягощение квартиры третьими лицами

В ряде случаев возможность распоряжения недвижимостью ограничивает права третьих лиц, вытекающие из законодательства или договора.

Например, рента в упрощенном понимании подразумевает возникновение права пользования жилым помещением у третьего лица для выполнения определенных обязанностей по уходу и содержанию собственника.

Часто результатом таких отношений является переход права собственности к арендатору после смерти арендодателя.Расторжение договора по инициативе последнего возможно в случаях, установленных законом. Поэтому на продажу такого жилья накладывается ограничение.

Сдача жилья по зарегистрированному договору также порождает обременения на квартиру … Ведь при ее продаже этот договор не прекращается. Наниматели имеют право продолжать проживать в занимаемой жилплощади до окончания срока, указанного в договоре. Стоит вспомнить нового владельца, который согласился на сделку на таких условиях.

При реализации жилой недвижимости собственник обязан озаботиться вопросом выписки всех лиц. В случае отказа от добровольного снятия с учета данное действие может быть осуществлено в судебном порядке. Однако принудительно выселить можно не все категории жильцов, а значит, квартира остается обремененной у зарегистрированного лица.

Иногда юридические или физические лица, не являющиеся родственниками или близкими людьми собственника, имеют определенные права на недвижимое имущество, что также означает обременение квартиры третьими лицами.

Примером обременения квартиры третьими лицами является сервитут. В случае с квартирой его можно установить для того, чтобы один из собственников мог входить в свою комнату через жилое помещение другого собственника, ведь проходные комнаты никуда не делись.

Обеспечительные меры судебных и надзорных органов и иные обременения на квартиру

Существует большое количество причин, по которым квартиру могут арестовать.Это долги перед кредиторами или алименты, конкурсное производство, семейные и гражданские споры. Для обеспечения исполнения решения судов судебные приставы инициируют наложение обременения на квартиру, а это не что иное, как арест. Чаще всего в таких случаях собственник имеет право пользоваться своим жильем, но не распоряжаться им.

Какие еще есть ограничения (обременения) на квартиру? К ним относится, например, доверительное управление. В этом случае собственник передает имущество во временное управление третьим лицам, так как сам не может этого сделать по требованию закона. Особым случаем является запрет на самостоятельное владение и управление недвижимостью за границей для некоторых категорий государственных служащих.

Особым случаем является запрет на самостоятельное владение и управление недвижимостью за границей для некоторых категорий государственных служащих.

Договор концессии также ограничивает права собственника, так как на время действия договора они переходят к концессионеру, который обязуется произвести за свой счет определенные улучшения объекта.

При определенных условиях квартира имеет двойное обременение, нетрудно догадаться, что это такое. Жилплощадь купленная в ипотеку вполне может быть под арестом по другим долгам собственника .

Практически во всех вышеперечисленных случаях продажа квартиры с обременением возможна при определенных условиях. Исключение составляет арест и признание дома аварийным. В последнем случае никакие сделки невозможны. Жилье подлежит сносу, а собственники имеют возможность получить квартиру или иную компенсацию от государства.

Отчуждение недвижимого имущества при наличии обременений

Бытует мнение, что продажа квартиры с обременением – затея сложная и невыгодная. На самом деле это не всегда так. Иногда достаточно честно и подробно объяснить потенциальному покупателю, какие ограничения и неудобства ждут его в результате этой сделки. Возможно, они не будут иметь для него решающего значения, тем более что цену все же придется немного снизить. Если удалось договориться с покупателем, то вторым шагом является уведомление третьего лица, являющегося инициатором обременения.

На самом деле это не всегда так. Иногда достаточно честно и подробно объяснить потенциальному покупателю, какие ограничения и неудобства ждут его в результате этой сделки. Возможно, они не будут иметь для него решающего значения, тем более что цену все же придется немного снизить. Если удалось договориться с покупателем, то вторым шагом является уведомление третьего лица, являющегося инициатором обременения.

В частности, при ипотеке необходимо обращаться в банк для согласования всех деталей.Покупатель обязуется оплатить долг и проценты путем заключения с банком нового ипотечного договора. Наличие зарегистрированных лиц также не является большим препятствием. Просто новый владелец недвижимости либо соглашается на их дальнейшее оформление, либо берет все хлопоты по выселению на себя.

По отзывам тех, кто продал квартиру с обременениями, общая стоимость может быть ниже рыночной до 30%. Поэтому в некоторых случаях купить такое жилье достаточно выгодно, если знать, какое обременение на квартиру и как ее сдать.

Поскольку отчуждение недвижимости возможно не только по договору купли-продажи, но и на основании иных юридически значимых действий, дарение квартиры с обременением не является такой уж редкостью. В этом случае одаренный человек берет на себя все ограничения. Такая же ситуация происходит с наследованием и в других аналогичных случаях отчуждения квартиры. Поскольку найти покупателя на обремененную квартиру не так просто, целесообразно снять обременение с квартиры, а значит устранить основания для его наложения.

Образец договора купли-продажи можно скачать по адресу. Образец договора дарения можно скачать. Образец завещания на квартиру находится.

Посмотреть полезное видеоКак снять обременение в праве собственности на недвижимость?

Если причина ограничений — ипотека, то все, что нужно для снятия обременения с квартиры после ипотеки — это вернуть деньги банку в полном объеме. После этого нужно взять справку о том, что квартира не обременена, и обратиться в Росреестр для снятия ограничений. В установленный срок будут внесены изменения в Единый государственный реестр недвижимости (ЕГРН). После этого квартиру можно будет продать на общих основаниях, так как объект будет юридически чистым при условии отсутствия других ограничений.

В установленный срок будут внесены изменения в Единый государственный реестр недвижимости (ЕГРН). После этого квартиру можно будет продать на общих основаниях, так как объект будет юридически чистым при условии отсутствия других ограничений.

Некоторые задаются вопросом, что будет, если обременение не будет снято с квартиры после погашения ипотеки? Ответ очевиден, при совершении сделки новый собственник увидит его в своих документах … Ведь изменения в ЕГРН вносятся только по желанию собственника.Поэтому в интересах каждого собственника недвижимости сразу после погашения долга обращаться в Росреестр. Ведь по прошествии длительного времени о нем можно напрочь забыть, что впоследствии станет неприятным сюрпризом.

Как не стать жертвой мошенников?

Поскольку продажа обремененной квартиры сопряжена с неудобствами и потерей части денег, некоторые недобросовестные продавцы пытаются скрыть факты наложения обременений. Особенно это характерно для случаев регистрации, наследования и других вариантов предъявления прав третьими лицами. В связи с этим перед покупкой в 2019 году обязательно нужно проверить юридическую чистоту недвижимости. Вот как можно узнать, почему на квартиру наложено обременение:

В связи с этим перед покупкой в 2019 году обязательно нужно проверить юридическую чистоту недвижимости. Вот как можно узнать, почему на квартиру наложено обременение:

- запросить у продавца или на сайте Росреестра выписку из ЕГРН, информация из которой поможет установить собственников, наличие или отсутствие обременений, историю квартиры и многое другое;

- попросить продавца предоставить выписку из домовой книги обо всех прописанных лицах, а также справку об отсутствии долгов за коммунальные услуги;

- также важно требовать справку из наркологического диспансера и психиатра;

- при наличии несовершеннолетних детей имеет смысл запросить заключение органов опеки и попечительства;

- установить, не продается ли объект сразу после оформления наследства, так как риск появления новых наследников достаточно высок;

- в случае продажи по доверенности стоит обратиться к собственнику, так как довольно часто этот документ подделывают;

- на сайте службы судебных приставов не лишним будет узнать о наличии или отсутствии ареста на интересующее вас имущество.

Данные меры не гарантируют выяснения всех возможных обстоятельств, но позволяют свести риск приобретения обремененной квартиры к минимуму. Само по себе наличие обременений на квартире не является каким-то критичным фактом, так как при желании от них всегда можно избавиться. Главное, чтобы они были известны, и процесс вывода не был бы связан с бесконечными судебными тяжбами.

Одной из причин снижения стоимости недвижимости является наличие обременений.Что это такое, и как наложить обременение на квартиру, рассмотрим в этой статье, чтобы вы смогли обезопасить себя от проблемной покупки.

Что это?

Под обременением понимается ограничение прав собственника на совершение определенных сделок с квартирой, что зафиксировано в Росреестре и описано в свидетельстве о праве собственности.

Продажа квартиры с обременением возможна только при наличии согласия третьего лица.

В случае покупки квартиры обременение на нее может остаться у продавца или перейти к покупателю.

В законе ФЗ-122 содержится информация о том, что на собственника квартиры может быть наложено обременение с учетом определенных обстоятельств, и это официально ограничит возможность пользования и распоряжения жильем.

При наложении обременения работником банка, судьей или иным третьим лицом составляется акт, а в Росреестр вносится запись о наличии обременения.В такой ситуации квартира получает статус залога перед банком, арестована по решению суда или частично обременена по договору ренты.

Виды обременений

Подробнее:- Ипотека — имущество находится в статусе залога до полного погашения кредита.

- Арест — наложен по решению суда. Причины могут быть разные – неуплата накопившегося долга за коммунальные услуги, штрафы ГИБДД и так далее. В этом случае собственник имеет право проживать в квартире, но ограничен в ее полном распоряжении.

- Залог — это ограничение, аналогичное ипотеке. В этом случае квартира используется в качестве залога.

И обременение будет снято только тогда, когда кредит будет полностью выплачен.

И обременение будет снято только тогда, когда кредит будет полностью выплачен. - Аренда — жилье передается в собственность другому собственнику при условии, что предыдущий собственник будет находиться на его иждивении. Такая сделка может быть совершена только с согласия обеих сторон.

- Аренда — квартира сдается с составлением договора, в котором указывается срок действия.Пока этот срок не истек, квартира не может участвовать в некоторых сделках.