Счастливчики: кто в России может не платить налоги на недвижимость

https://realty.ria.ru/20201126/nalogi-1586431946.html

Счастливчики: кто в России может не платить налоги на недвижимость

Счастливчики: кто в России может не платить налоги на недвижимость — Недвижимость РИА Новости, 19.04.2021

Счастливчики: кто в России может не платить налоги на недвижимость

Большинство из тех, кто владеет недвижимым имуществом, обязаны платить налоги, хотя ужасно не любят это делать. Поэтому, едва попав в какую-либо льготную… Недвижимость РИА Новости, 19.04.2021

2020-11-26T14:05

2020-11-26T14:05

2021-04-19T20:32

недвижимость

многодетные семьи

земельные участки

жилье

федеральная налоговая служба (фнс россии)

f.a.q. – риа недвижимость

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn22.img.ria.ru/images/149967/24/1499672461_0:0:5760:3240_1920x0_80_0_0_7bf92bfba76bfcbbc9f074e3600a051c. jpg

jpg

Большинство из тех, кто владеет недвижимым имуществом, обязаны платить налоги, хотя ужасно не любят это делать. Поэтому, едва попав в какую-либо льготную категорию, люди интересуются, не освобождает ли это их от уплаты налогов. Сайт «РИА Недвижимость» попросил юристов рассказать, кто в действительности имеет право не платить налоги.Материал подготовлен при участии адвоката, партнера адвокатского бюро CTL Павла Астапенко, юриста фирмы «Юст» Виктории Санниковой и адвоката адвокатского бюро CTL Ксении Гордеевой.

https://realty.ria.ru/20200706/1573959593.html

https://realty.ria.ru/20200730/1575119872.html

https://realty.ria.ru/20181019/1531049710.html

https://realty.ria.ru/20190326/1552117042.html

https://realty.ria.ru/20191002/1559355032.html

https://realty.ria.ru/20201124/nalogi-1585947488.html

https://realty.ria.ru/20170825/408875641.html

https://realty.ria.ru/20200120/1563626679.html

Недвижимость РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://realty.ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn22.img.ria.ru/images/149967/24/1499672461_325:0:5445:3840_1920x0_80_0_0_21cb427e5395d08df4079fdd26ca2ae6.jpgНедвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

недвижимость, многодетные семьи, земельные участки, жилье, федеральная налоговая служба (фнс россии), f.a.q. – риа недвижимость

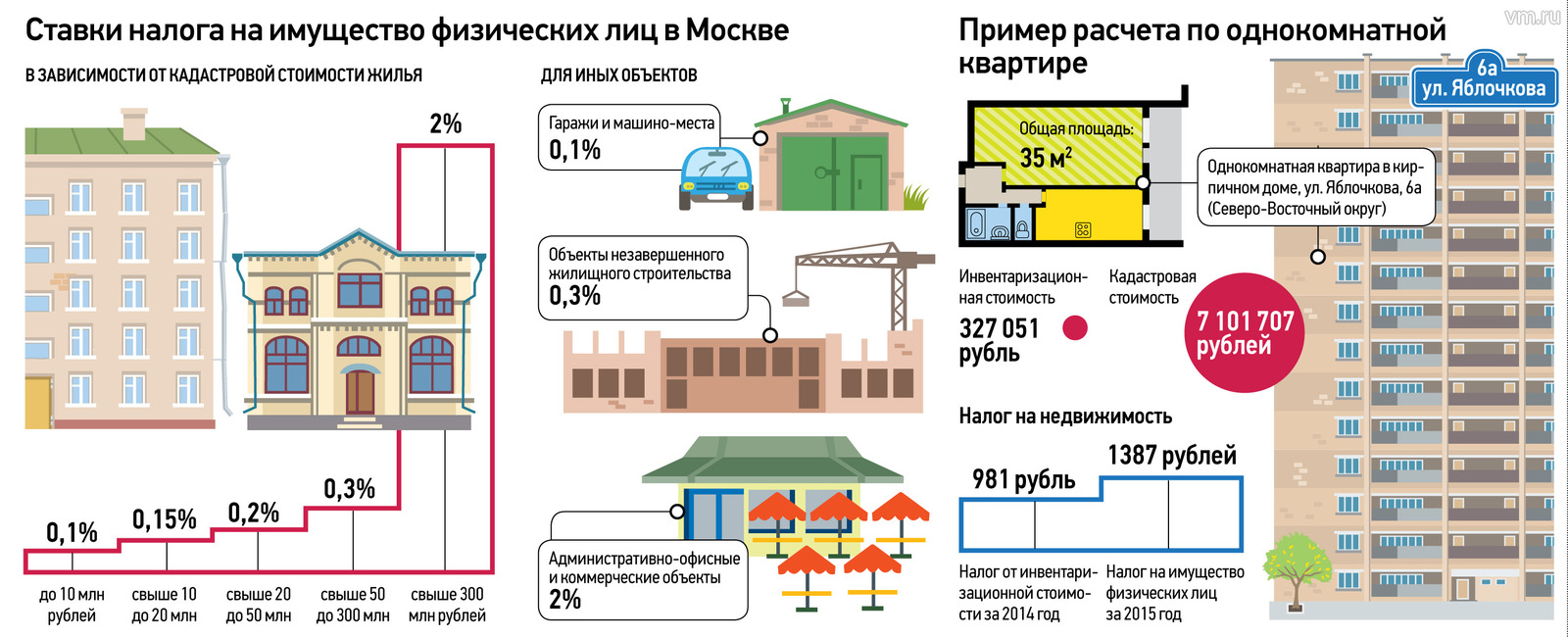

Ставка налога на имущество по кадастровой стоимости в москве

]]>Подборка наиболее важных документов по запросу Ставка налога на имущество по кадастровой стоимости в москве (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Ставка налога на имущество по кадастровой стоимости в москве Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2020 год: Статья 406 «Налоговые ставки» главы 32 «Налог на имущество физических лиц» НК РФ

(Юридическая компания «TAXOLOGY»)Физическое лицо полагало, что при исчислении налога на имущество в отношении принадлежащего ему нежилого помещения вправе применять налоговую льготу в виде скидки в размере 75 процентов от подлежащей уплате суммы налога, поскольку в нежилом здании, в котором находится объект налогообложения, фактически используется для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания менее 20 процентов общей площади.

КС РФ отказал в принятии жалобы к рассмотрению. КС РФ указал, что, учитывая, что особенности уплаты налога на имущество организаций сформулированы законом субъекта Российской Федерации именно в виде льготы, срок действия которой ограничен 01.01.2025, нет оснований считать такое установление льготы нарушением прав физических лиц. КС РФ отметил, что гражданин-налогоплательщик не лишен возможности повлиять на величину налоговой базы, обратившись с заявлением о пересмотре кадастровой стоимости, при определении которой будет учтено и фактическое использование объекта недвижимости, что позволит при исчислении налога учесть то обстоятельство, что принадлежащее налогоплательщику нежилое помещение, как и здание, в котором оно расположено, не используется преимущественно в административно-деловых, торговых и тому подобных целях.Статьи, комментарии, ответы на вопросы: Ставка налога на имущество по кадастровой стоимости в москвеНормативные акты: Ставка налога на имущество по кадастровой стоимости в москве

КС РФ отказал в принятии жалобы к рассмотрению. КС РФ указал, что, учитывая, что особенности уплаты налога на имущество организаций сформулированы законом субъекта Российской Федерации именно в виде льготы, срок действия которой ограничен 01.01.2025, нет оснований считать такое установление льготы нарушением прав физических лиц. КС РФ отметил, что гражданин-налогоплательщик не лишен возможности повлиять на величину налоговой базы, обратившись с заявлением о пересмотре кадастровой стоимости, при определении которой будет учтено и фактическое использование объекта недвижимости, что позволит при исчислении налога учесть то обстоятельство, что принадлежащее налогоплательщику нежилое помещение, как и здание, в котором оно расположено, не используется преимущественно в административно-деловых, торговых и тому подобных целях.Статьи, комментарии, ответы на вопросы: Ставка налога на имущество по кадастровой стоимости в москвеНормативные акты: Ставка налога на имущество по кадастровой стоимости в москвеСтавки налога на недвижимость | Министерство по налогам и сборам Республики Беларусь

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

сколько и кто должен платить

Несмотря на карантин платить налог на недвижимость в Украине придется. О том, кто и за какую недвижимость обязал платить налог украинцев, читайте в материале .

О том, кто и за какую недвижимость обязал платить налог украинцев, читайте в материале .

1

Кто должен платить налог на недвижимостьСогласно статье 266 Налогового кодекса Украины, плательщиками налога на недвижимость являются физические и юридические лица, которые владеют недвижимостью на территории Украины. При этом абсолютно не имеет значения, являются ли они резидентами или нет.

Если владельцами недвижимости являются несколько лиц, платить обязан каждый за принадлежащую ему часть

Присоединяйтесь к нам в Telegram!Если объект находится в общей собственности, но не разделен в натуре, придется договориться, кто из владельцев будет платить. Это можно сделать в складчину или по очереди.

2

За какую недвижимость нужно платить налогПридется уплатить налог на недвижимость за квартиры площадью более 60 кв. м, а также жилые дома площадью свыше 120 кв. м. Если речь идет о различных типах объектов недвижимости, то их площадь должна быть больше 180 кв. м.

м.

К примеру, если вы владеете одновременно квартирой/квартирами и жилым домом или их частями и общая площадь имущества превышает 180 кв. м.

Вы платите налог за «лишние» квадратные метры. Предположим, площадь квартиры 86 кв. м. В этом случае придется заплатить налог на 26 кв. м (86 кв. м — 60 кв. м).

Если площадь квартиры свыше 300 кв. м, а дома — более 500 кв. м, придется заплатить налог на роскошь. Это еще + 25 тыс. грн ежегодно к сумме налога.

Облагаются налогом объекты жилой и нежилой недвижимости или их части.

3

Кому не нужно платить налог на недвижимостьНе нужно платить налог в том случае, если объект находится в собственности органов власти, местного самоуправления, неприбыльных организаций, который содержится за счет госбюджета или местного бюджета.

Объекты жилой и нежилой недвижимости, которые расположены в зонах отчуждения, обязательного отселения, здания детских домов семейного типа, общежития, жилая недвижимость, которая непригодна для проживания, в том числе в связи с аварийным состоянием, признанная таковой согласно решению сельского, поселкового, городского совета или совета объединенной территориальной общины, налогом на недвижимость не облагаются.

4

Как рассчитать размер налога на недвижимостьСтавка налога на недвижимость определяется решением сельского, поселкового, городского совета или советом объединенных территориальных общин.

Она не может превышать 1,5% размера минимальной заработной платы на 1 января отчетного (налогового года) за 1 кв. метр базы налогообложения.

С начала этого года размер минимальной зарплаты составлял 4723 грн, следовательно, максимальный размер налоговой ставки на недвижимость не может превышать 70,8 грн.

Ставку налога на недвижимость нужно искать на официальном сайте местной власти. В Киеве это 1,5%.

5

Какое наказание за неуплату налога на недвижимостьЕсли вы задержали платеж на срок до 30 дней, размер штрафа составляет 10% суммы налога. Если не платили больше календарного месяца — 20% суммы долга.

По истечении сроков уплаты на сумму налогового долга начисляется пеня из расчета 120% годовых ставки НБУ.

6

Когда нужно платить налог на недвижимостьВ 2020 году мы платим налог за 2019 год. До 1 июля должны были прийти уведомления об уплате налога на недвижимость. Если они вдруг не пришли, физлица освобождаются от ответственности за несвоевременную уплату.

До 1 июля должны были прийти уведомления об уплате налога на недвижимость. Если они вдруг не пришли, физлица освобождаются от ответственности за несвоевременную уплату.

Заплатить налог нужно в течение 30 дней.

7

Какие есть льготы на уплату налога на недвижимостьЗаконом № 540-IX украинцев освободили от уплаты налога на недвижимость и землю за март.

Общая сумма налога фактически будет уменьшена на один месяц. Однако обратите внимание, что льготы будут учтены при расчете налога за 2020 налоговый (отчетный) год.

Ошибка в тексте? Выделите её мышкой и нажмите: Ctrl + Enter

Налог на имущество рассчитают по-новому

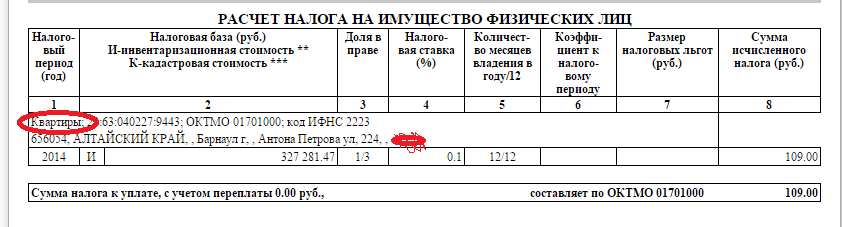

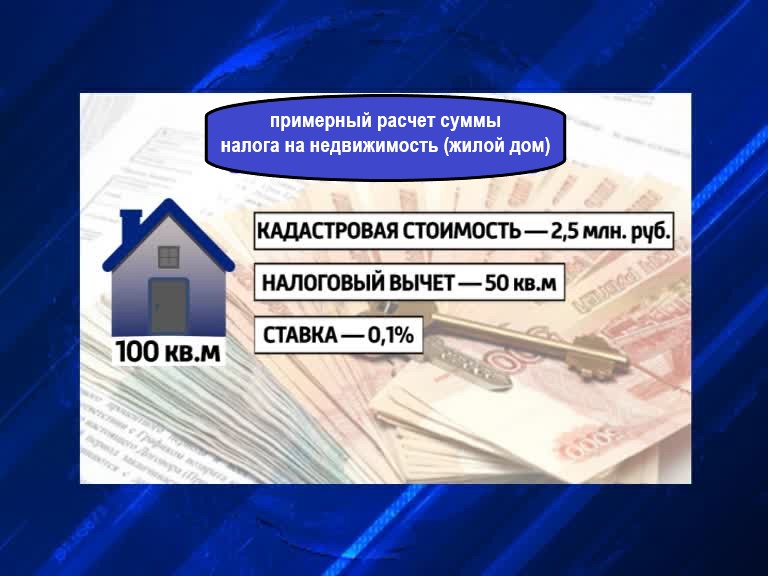

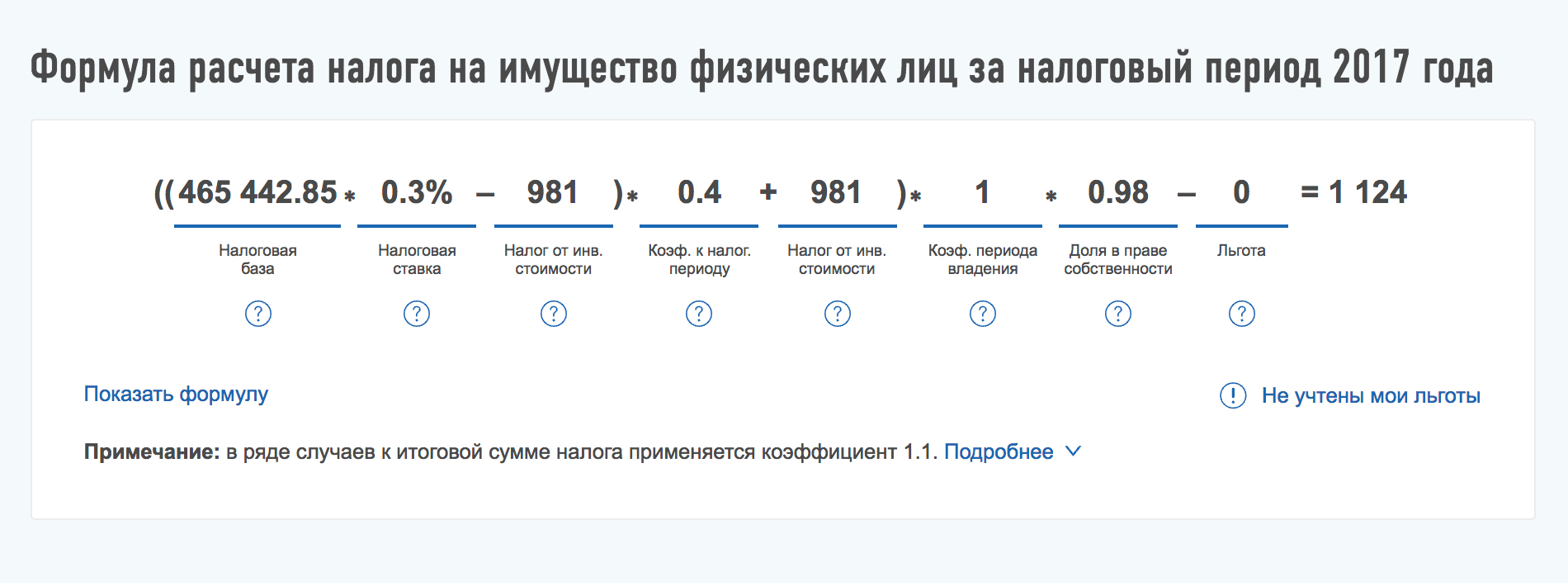

В наступившем году в Волгоградской области налог на имущество физических лиц в соответствии с Налоговым кодексом РФ будет исчисляться исходя из кадастровой стоимости объекта. Согласно принятому областному закону единой датой перехода на новую систему расчета определено 1 января. Свыше 400 муниципальных образований региона приняли нормативные правовые акты, устанавливающие минимальные налоговые ставки для большинства собственников.

Согласно принятому областному закону единой датой перехода на новую систему расчета определено 1 января. Свыше 400 муниципальных образований региона приняли нормативные правовые акты, устанавливающие минимальные налоговые ставки для большинства собственников.

В соответствии с федеральным законодательством в 2020 году перейти на исчисление налога на имущество физических лиц исходя не из инвентаризационной, а из кадастровой стоимости должны все регионы страны.

Подавляющая часть муниципалитетов Волгоградской области приняла решение установить для своих жителей ставку налога 0,1%, а в отдельных случаях — 0,075%. Напомним, фракция «Единая Россия» Волгоградской областной Думы рекомендовала представительным органам власти при определении налоговой нагрузки прежде всего учитывать интересы граждан. Кроме того, было предложено рассмотреть возможность введения дополнительных льгот к уже установленным на федеральном уровне (в частности, налог на имущество физических лиц не уплачивают инвалиды I и II групп, пенсионеры, а также люди предпенсионного возраста — женщины и мужчины, достигшие 55 и 60 лет соответственно).

Одним из первых эту работу провел город Волгоград, подготовив в дополнение к федеральному пакету свой перечень льгот. 44 процента собственников на территории областного центра освобождены от уплаты налога на имущество, для остальных установлены дифференцированные ставки в зависимости от категории объектов недвижимости.

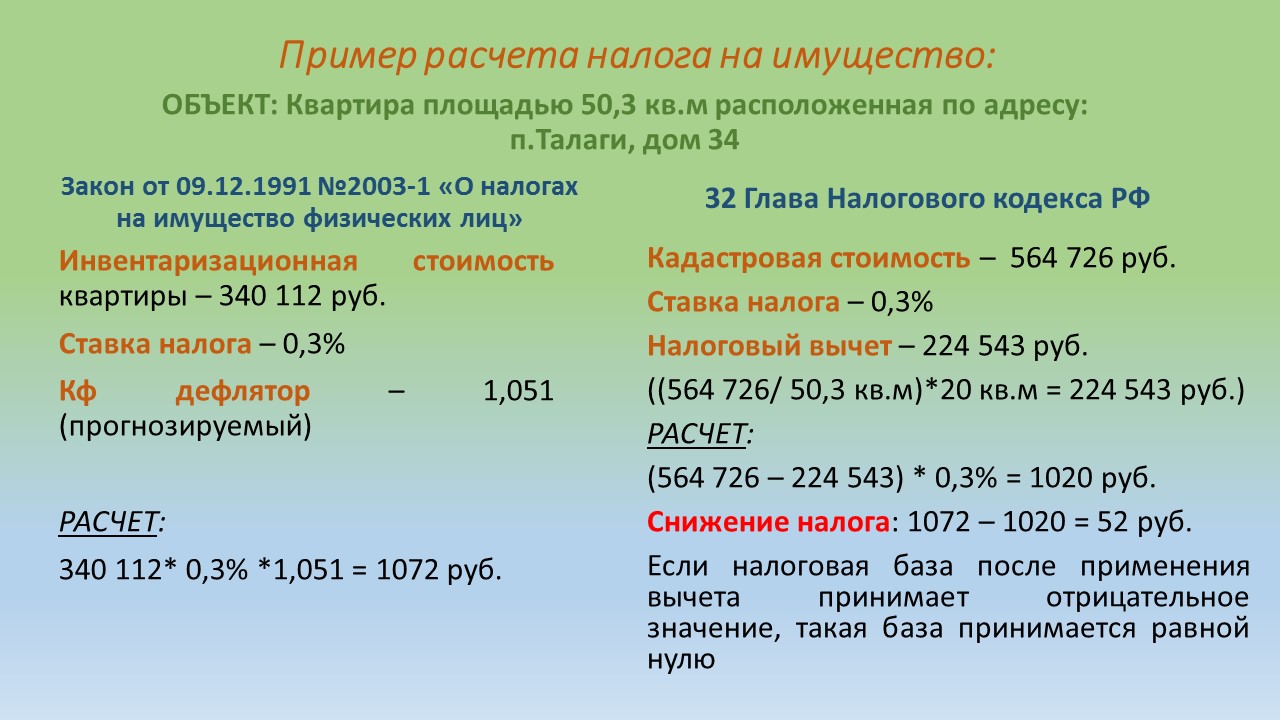

Стоит также отметить, что для всех граждан независимо от того, в каком муниципальном образовании они проживают, предусмотрены налоговые вычеты, позволяющие снизить налоговую нагрузку. В отношении квартир вычет составляет 20 квадратных метров, в отношении комнат — 10 квадратных метров, в отношении жилых домов — 50 квадратных метров. При этом для собственников, имеющих трех и более несовершеннолетних детей, размер налоговых вычетов дополнительно увеличивается на 5 квадратных метров на квартиру либо комнату и 7 квадратных метров на жилой дом в расчете на каждого несовершеннолетнего ребенка.

В ряде случаев после вычета размер налога может и вовсе быть равен нулю. Только в Волгограде 3720 таких квартир и 18286 жилых домов. Благодаря вычету «нулевые квитанции» получат и многие жители сельских населенных пунктов.

Только в Волгограде 3720 таких квартир и 18286 жилых домов. Благодаря вычету «нулевые квитанции» получат и многие жители сельских населенных пунктов.

Впрочем, по расчетам специалистов, даже установление максимальной ставки в 0,3% не всегда приводит к увеличению размера налога. Поскольку кадастровая стоимость объектов капитального строительства на территории Волгоградской области с 2013 года не изменялась, а при исчислении налога на имущество физических лиц исходя из инвентаризационной стоимости налоговая база ежегодно индексировалась на коэффициент-дефлятор, установленный Минэкономразвития России, то по отдельным объектам недвижимости даже при максимальной ставке сумма налога может уменьшиться.

Впервые уплату налога на имущество исходя из кадастровой стоимости жители Волгоградской области произведут только в 2021 году.

Налог на имущество будут рассчитывать по новым правилам

Для исчисления налога на имущество физических лиц во всех регионах, кроме Севастополя, будет рассчитываться по кадастровой стоимости объектов. Соответствующие поправки в Налоговый кодекс РФ вступили в силу 1 января.

Соответствующие поправки в Налоговый кодекс РФ вступили в силу 1 января.

В ФНС заранее уточнили, что в каждом регионе переход на такой расчет налога будет осуществляться поэтапно. В настоящее время законы о применении кадастровой стоимости для исчисления налога на имущество физических лиц приняты в 84 субъектах РФ. В 2016 году такой расчет был применен в 28 регионах, в 2017 году — в 49 регионах, в 2018 году — в 63 регионах, а в 2019 году — в 70 регионах.

При переходе к использованию кадастровой стоимости в качестве налоговой базы применяется ряд правил. В частности, для всех жилых домов, квартир и комнат действует необлагаемый налогом вычет в размере кадастровой стоимости для 50 квадратных метров, 20 квадратных метров и 10 квадратных метров соответственно. Для лиц, имеющих трех и более несовершеннолетних детей, налоговые вычеты увеличены на 7 квадратных метров по жилому дому и 5 квадратных метров по квартире или комнате на каждого несовершеннолетнего ребенка. Кроме того, в первые три года при расчете налога применяются понижающие коэффициенты: в первый год — 0,2, во второй — 0,4, и в третий — 0,6;

Сказано, что с третьего года применения кадастровой стоимости в регионе сумма налога не может вырасти более чем на 10%. Исключение — объекты торгово-офисного назначения. А для 16 категорий физлиц действуют льготы, освобождающие их от уплаты налога по одному объекту налогообложения каждого вида, неиспользуемому в предпринимательской деятельности. Например, за один жилой дом, квартиру, гараж.

Исключение — объекты торгово-офисного назначения. А для 16 категорий физлиц действуют льготы, освобождающие их от уплаты налога по одному объекту налогообложения каждого вида, неиспользуемому в предпринимательской деятельности. Например, за один жилой дом, квартиру, гараж.

Платеж может вноситься в полном объеме, или частями на счет налоговой инспекции по месту жительства налогоплательщика — физлица, по месту пребывания налогоплательщика-физлица, а также по месту нахождения одного из принадлежащих физлицу объектов недвижимости — при отсутствии у налогоплательщика-физлица места жительства и места пребывания на территории РФ.

Просрочка уплаты налога означает пени на сумму задолженности. Пени начисляются в размере 1/300 ставки рефинансирования Центробанка. Кроме того, наличие у физлица задолженности по налогу является законным основанием для ограничения ему выезда за границу.

Налог на недвижимое имущество | Valsts ieņēmumu dienests

! В 2021 году вступили в силу несколько существенных изменений в области налогообложения, поэтому информация на русском языке в данный момент постепенно пополняется. Актуальная информация доступна на сайте на латышском языке.

Извиняемся за причинённые неудобства.

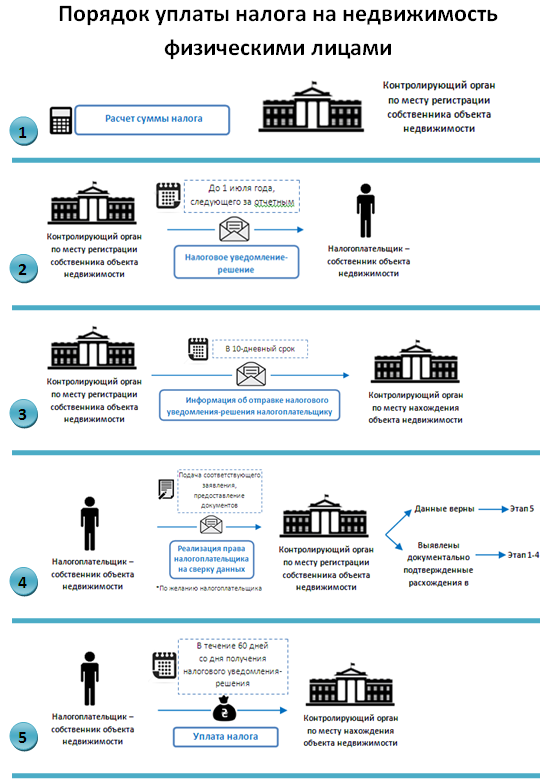

Порядок уплаты налога

Налог на недвижимое имущество рассчитывается на основе кадастровой стоимости недвижимого имущества по состоянию на 1 января таксационного года. Если объект налога на недвижимое имущество регистрируется в Информационной системе государственного кадастра недвижимого имущества в течение таксационного года, налог рассчитывается на основании кадастровой стоимости объекта на момент регистрации (закон «О налоге на недвижимое имущество», статья 3, часть 3).

В целях обеспечения соразмерного увеличения налоговой нагрузки, для земельных единиц (их частей), которые расположены на административных территориях за пределами городов и площадь которых превышает 3 гектара, и как минимум одна из установленных целей использования входит в группу целей использования «Сельскохозяйственная земля», «Лесохозяйственная земля и особо охраняемые природные территории, хозяйственная деятельность на которых запрещена нормативным актом» или «Земля водных объектов» (далее — сельская земля), налог на недвижимость до 2025-го таксационного года рассчитывается из специальной стоимости, установленной непосредственно для расчета налога.

Специальная стоимость по состоянию на 1 января таксационного года устанавливается путем сравнения специальной стоимости предтаксационного года и кадастровой стоимости, установленной 1 января таксационного года. Специальная стоимость равняется кадастровой стоимости, если прирост кадастровой стоимости, установленной 1 января таксационного года, не превышает 10 процентов от специальной стоимости предтаксационного года. Специальная стоимость равняется специальной стоимости предтаксационного года, помноженной на коэффициент 1,1, если прирост кадастровой стоимости, установленной 1 января таксационного года, превышает 10 процентов от специальной стоимости предтаксационного года (закон «О налоге на недвижимое имущество», статья 3, часть 14).

Специальная стоимость равняется специальной стоимости предтаксационного года, помноженной на коэффициент 1,1, если прирост кадастровой стоимости, установленной 1 января таксационного года, превышает 10 процентов от специальной стоимости предтаксационного года (закон «О налоге на недвижимое имущество», статья 3, часть 14).

Самоуправления сообщают плательщику или управляющему многоквартирным домом размер налога на недвижимое имущество в очередном таксационном (календарном) году до 15 февраля того же года, направляя уведомление ему или его управляющему по указанному адресу. Срок отправки извещения об уплате налога за необрабатываемую землю, используемую в сельском хозяйстве – 15 февраля следующего года таксации (закон «О налоге на недвижимое имущество», статья 6, часть 1).

Налог на недвижимое имущество уплачивается один раз в квартал не позднее 31 марта, 15 мая, 15 августа и 15 ноября в размере одной четверти от начисленной годовой суммы налога. Налог также можно платить один раз в год в виде аванса (закон «О налоге на недвижимое имущество», статья 6, часть 3).

Что такое налоги на недвижимость? Основы налогообложения недвижимого имущества

Если вы платите налог с более высоким доходом, вы также можете оказаться на крючке уплаты налога на чистый инвестиционный доход в размере 3,8%.

Вычеты для домовладельцев

Вы можете снизить свой счет по налогу на недвижимость, оспорив свою оценку или воспользовавшись вычетами, льготами и скидками. Но вы также можете снизить налоговое бремя, потребовав один из следующих вычетов для домовладельцев:

- Государственные и местные налоги (вычет SALT).Вы можете вычесть до 10 000 долларов США (5 000 долларов США при раздельном оформлении брака) из совокупных налогов на имущество и либо государственных и местных налогов на прибыль, либо государственных и местных налогов с продаж.

- Проценты по ипотеке . Вы можете вычесть проценты, которые вы платите, на сумму до 750 000 долларов (375 000 долларов при раздельном оформлении брака) по ипотечному долгу на первый и / или второй дом.

Если вы купили дом до 15 декабря 2017 г., вы можете вычесть проценты по ипотеке по долгу до 1 миллиона долларов (500 000 долларов при раздельной подаче заявки в браке).

Если вы купили дом до 15 декабря 2017 г., вы можете вычесть проценты по ипотеке по долгу до 1 миллиона долларов (500 000 долларов при раздельной подаче заявки в браке).

Налоги и отчисления для инвесторов в недвижимость

Как и домовладельцы, инвесторы в недвижимость платят налоги, связанные с недвижимостью, и пользуются определенными налоговыми льготами.

Как правило, инвесторы в недвижимость платят три вида налогов:

Налог на недвижимость . Как правило, инвестиционная недвижимость оценивается по принципу «наилучшего и наилучшего использования». В общем, это наиболее выгодное использование имущества. Но это также должно быть разрешено законом (например, без ограничений по зонированию или действиям, которые исключают такое использование собственности), физически возможным и финансово осуществимым.

Это значение умножается на местную налоговую ставку, чтобы определить сумму вашей задолженности.Ставка налога на коммерческую недвижимость обычно выше, чем на жилую.

Обратите внимание, что в некоторых юрисдикциях налогом облагается личная собственность бизнеса (т. Е. Недвижимость, не относящаяся к недвижимости, которой владеет компания). Это включает оборудование, приспособления, мебель и другие предметы, которые помогают вам зарабатывать деньги.

Если у вас есть инвестиции в место, где облагаются эти налоги, вы должны ежегодно подавать заявление о коммерческой собственности (или что-то подобное). После этого оценщик определяет совокупную стоимость вашего личного имущества, и налоговая служба отправляет счет.

Налог на доход от недвижимости . Доход от аренды облагается налогом как обычный доход. Ваш доход от недвижимости — это все, что вы зарабатываете от сдачи в аренду собственности, за вычетом любых вычитаемых расходов (подробнее об этом позже). Используйте Таблицу E (Форма 1040), Дополнительный доход и убыток для отчетности.

Налог на прирост капитала . Если вы продаете инвестиционную недвижимость дороже, чем вы за нее заплатили, с вас будет взиматься налог на прирост капитала. В то время как домовладельцы могут исключить до 250 000 долларов из прибыли (500 000 долларов, если вы состоите в браке совместно), инвесторы в недвижимость обычно не имеют права на исключение, поскольку недвижимость не является их основным местом жительства.

В то время как домовладельцы могут исключить до 250 000 долларов из прибыли (500 000 долларов, если вы состоите в браке совместно), инвесторы в недвижимость обычно не имеют права на исключение, поскольку недвижимость не является их основным местом жительства.

Продажа вызовет краткосрочный прирост капитала, если вы владели недвижимостью менее года — например, если вы перевернули дом. Если вы держите его дольше, он облагается налогом по более низкой долгосрочной ставке (подробности см. В приведенной выше таблице).

Отчисления для инвесторов в недвижимость

Как инвестор в недвижимость вы платите налоги на недвижимость, доход и прирост капитала. Но несколько вычетов могут помочь снизить ваш налоговый счет.

Если у вас есть инвестиционная недвижимость, вы можете вычесть больше расходов, чем как домовладелец.Фактически, вы можете вычесть все законные расходы, связанные с вашей собственностью, в том числе:

- процентов по ипотеке,

- налоги на имущество,

- страхование,

- эксплуатационные расходы и

- техническое обслуживание и ремонт.

Вы требуете эти вычеты в течение того же года, в котором вы тратите деньги, и указываете их (и любой доход от аренды) в своей налоговой форме по Таблице E.

Амортизация

Вы также можете вычесть стоимость покупки и улучшения собственности, но это работает по-другому.Вместо того, чтобы делать один огромный вычет при приобретении собственности, вы амортизируете затраты в течение «срока полезного использования» собственности.

Согласно IRS, вы можете амортизировать арендуемую собственность, если она соответствует четырем условиям:

- Вы владеете недвижимостью.

- Вы используете его в своем бизнесе или приносящей доход деятельности.

- Недвижимость имеет определяемый срок полезного использования. Это должно быть что-то, что изнашивается, разлагается, изнашивается, устаревает или теряет свою ценность по естественным причинам.

- Срок эксплуатации недвижимости не менее одного года.

Вы не можете амортизировать имущество, которое вы вводите в эксплуатацию и продаете (или снимаете с эксплуатации) в течение одного и того же года. А поскольку земля не изнашивается, не изнашивается и не устаревает, ее нельзя обесценить. Это означает, что вам нужно вычислить стоимость земли и вычесть ее из своей стоимости, чтобы определить, сколько вы можете амортизировать.

А поскольку земля не изнашивается, не изнашивается и не устаревает, ее нельзя обесценить. Это означает, что вам нужно вычислить стоимость земли и вычесть ее из своей стоимости, чтобы определить, сколько вы можете амортизировать.

Любое имущество, введенное в эксплуатацию сегодня, будет иметь более 27 амортизационных отчислений.5 лет. Это составляет 3,636% от стоимости в год.

Вы продолжаете амортизировать до 27,5 лет или до тех пор, пока имущество не будет выведено из эксплуатации — в зависимости от того, что наступит раньше.

Возврат амортизации по арендуемой собственности

Если вы продаете арендуемую недвижимость, амортизация будет играть роль в размере вашей задолженности по налогу. Это связано с тем, что амортизационные отчисления снижают базовую стоимость вашей собственности, поэтому они в конечном итоге определяют вашу прибыль или убыток при продаже.

IRS запоминает сделанные вами амортизационные отчисления — и они захотят вернуть часть этих денег. Вот что делает возврат амортизации. Он основан на вашей обычной ставке подоходного налога и ограничен 25%. Это относится к той части прибыли, которая может быть отнесена на счет уже произведенных вами амортизационных отчислений. Вы будете использовать форму 4797 «Продажа коммерческой собственности», чтобы сообщить о возмещении амортизации.

Вот что делает возврат амортизации. Он основан на вашей обычной ставке подоходного налога и ограничен 25%. Это относится к той части прибыли, которая может быть отнесена на счет уже произведенных вами амортизационных отчислений. Вы будете использовать форму 4797 «Продажа коммерческой собственности», чтобы сообщить о возмещении амортизации.

Налоговая информация о недвижимости | Город Александрия, VA

Уплата налога на недвижимость Дополнительные ресурсыОсвобождение от тяжелых условий для второй половины платежей за недвижимость

Хотя пандемия COVID-19 затронула все наше сообщество, городские власти признают, что финансовые последствия для некоторых налогоплательщиков могут быть особенно значительными.Если пандемия COVID-19 повлияла на вашу способность выплатить полную сумму второго взноса налога на недвижимость 2020 года, подлежащего уплате до 16 ноября, отправьте электронное письмо [email protected], чтобы обсудить ваши обстоятельства и узнать о вариантах оплаты.

17 октября 2020 года городской совет принял решение о смягчении наказания за просрочку платежа. Прочтите полное постановление здесь.

Сроки выполнения

Первая половина: 15 июня (или на следующий рабочий день, если срок выполнения выпадает на выходные)

Вторая половина: 15 ноября (или на следующий рабочий день, если срок оплаты выпадает на выходные)

Штраф за просрочку платежа

В соответствии с Кодексом города, штраф за просрочку платежа и проценты будут начисляться по всем налогам на недвижимость и сборам за отказ, которые не были уплачены или не помечены почтовым штемпелем в установленный срок.Штраф за просрочку платежа составляет пять процентов налога, если он уплачен в течение 15 дней после установленного срока, и 10 процентов налога, если он уплачен более чем на 15 дней с опозданием, или 10 долларов США, в зависимости от того, что больше. Штраф за просрочку платежа составляет 10 процентов от платы за отказ. Проценты будут начисляться на любой неуплаченный налог и штраф за просрочку платежа по годовой ставке 10 процентов в первый год и 5 процентов каждый год после этого, начиная со дня после первоначальной даты платежа. Проценты будут начисляться на неоплаченный сбор за отказ по ставке 10 процентов в год и сбор за ливневую канализацию по годовой ставке 6 процентов, начиная со следующего дня после первоначальной даты платежа.Начисление процентов будет продолжаться до тех пор, пока не будет выплачена вся задолженность.

Проценты будут начисляться на любой неуплаченный налог и штраф за просрочку платежа по годовой ставке 10 процентов в первый год и 5 процентов каждый год после этого, начиная со дня после первоначальной даты платежа. Проценты будут начисляться на неоплаченный сбор за отказ по ставке 10 процентов в год и сбор за ливневую канализацию по годовой ставке 6 процентов, начиная со следующего дня после первоначальной даты платежа.Начисление процентов будет продолжаться до тех пор, пока не будет выплачена вся задолженность.

Оценка недвижимости

Уведомления об оценке отправляются владельцам недвижимости в феврале. Владельцы, желающие оспорить свою оценку собственности, могут подать апелляцию. Для получения информации о процедурах оценки недвижимости, Совете по проверке соответствия и оценки и процессе апелляции, пожалуйста, посетите

Управление оценки недвижимости.

Резиденты и другие заинтересованные стороны могут просматривать информацию о владении, продажах, налоговой истории и оценке собственности или производить платежи по налогу на недвижимость . Оценочная стоимость и другие данные об оценке недвижимости извлекаются из официальных отчетов об оценке для всех объектов недвижимости в городе Александрия.

Исчисление и взимание налогов

Налоги на недвижимость рассчитываются путем умножения оценочной стоимости недвижимости на ставку налога на недвижимость.1 мая 2019 года городской совет установил ставку налога на недвижимость в размере 1,13 доллара США за 100 долларов США для налогового года, начинающегося 1 января 2019 года. Например, в 2019 налоговом году налог на недвижимость для резиденции, оцененной в 200 000 долларов США, составляет 2260 долларов США ( 200000 долларов США x ставка налога в 2019 году в размере 1,13 доллара США за 100 долларов США).

Налоги на недвижимость выставляются и уплачиваются двумя частями. Первый налоговый счет отправляется по почте в мае и подлежит оплате до 15 июня . Второй налоговый счет отправляется по почте в октябре и подлежит оплате до 15 ноября . (

Образец налоговой накладной на недвижимость)

Первый налоговый счет отправляется по почте в мае и подлежит оплате до 15 июня . Второй налоговый счет отправляется по почте в октябре и подлежит оплате до 15 ноября . (

Образец налоговой накладной на недвижимость)

Если налоги включены в выплаты по ипотеке владельца собственности, городские власти выставят банку или ипотечной компании счет на причитающиеся налоги.Любой владелец недвижимости, налоги которого не уплачиваются через банк или ипотечную компанию и не получает налоговый счет, должен связаться с Отдел казначейства. Владелец недвижимости по-прежнему несет ответственность за досрочную уплату налога. Неполучение счета не освобождает налогоплательщика от уплаты налога, пени и пени.

Потомакский двор Особые налоговые округа

Городской совет изначально учредил два специальных налоговых округа (уровень I и уровень II) для финансирования реконструкции Потомакского двора.

- «Район специальных служб уровня I», утвержденный городским советом в декабре 2010 года, включает северную и центральную части Потомакского двора (Landbay F, а также Landbays G и H; и многосемейную часть Landbay Я). Начиная с 2011 календарного года, объекты первого уровня облагаются налогом в размере 0,20 доллара США за каждые 100 долларов оценочной стоимости в дополнение к базовой ставке городского налога на недвижимость.

- «Район специальных служб уровня II» включает весь район Ландбей I, а не район уровня I, и весь район Ландбей J.В целом, район уровня II включал южную часть Потомакского двора, не включая участки под застройку к югу от моста на Монро-авеню и исключая Потомакские зелени. В то время как специальные

районное налогообложение жилой недвижимости второго уровня должно было начаться

после открытия станции метро Potomac Year, Городской совет

15 декабря 2018 г. единогласно проголосовали за отмену запланированного уровня II.

специальный налоговый округ.

Особого налогового округа II уровня больше нет в

эффект.Более подробную информацию см. В выпуске новостей города.

Особого налогового округа II уровня больше нет в

эффект.Более подробную информацию см. В выпуске новостей города.

Дополнительная информация о проекте Потомакского двора доступна на городском сайте Страница развития Потомакского двора и Департамент планирования и зонирования Страница плана небольшой территории Потомакского двора.

Сбор за вывоз и утилизацию мусора

Городские власти взимают ежегодную плату за сбор и утилизацию твердых отходов, золы и дворового мусора с владельцев необходимой пользовательской собственности.Кодекс города Александрии определяет «обязательную собственность пользователя» как «любое односемейное, двухсемейное или рядное жилище либо любое здание или строение, используемое исключительно для жилых целей и содержащее четыре или меньше жилых единиц, расположенное в пределах города. , исключая жилые дома и жилые единицы в кондоминиумах, а также исключая жилые дома и жилые единицы в любом жилом комплексе, в котором ассоциация собственников требует специального разрешения на использование для предоставления услуг по сбору твердых отходов и вторсырья частным сборщиком. «Этот сбор за вывоз мусора добавляется к счетам по налогу на недвижимость собственника или владельцев недвижимости в рассрочку два раза в год.

«Этот сбор за вывоз мусора добавляется к счетам по налогу на недвижимость собственника или владельцев недвижимости в рассрочку два раза в год.

На 2021 финансовый год, который начинается 1 июля 2020 года, городской совет установил плату за вывоз и вывоз мусора (плату за отказ) в размере 460 долларов в год. Этот сбор будет применяться к счетам по налогу на недвижимость за вторую половину 2020 года и первую половину 2021 года.

Плата за коммунальные услуги для ливневых вод

Чтобы просмотреть плату за коммунальные услуги для ливневых вод для любой собственности (жилой или нежилой на одну семью): Используйте

поиск недвижимости или

Заплатите за просмотр карты Stormwater Utility Map Viewer и введите адрес собственности.Плата выставляется владельцам недвижимости отдельной строкой в их счетах по налогу на недвижимость, половина в мае и половина в октябре. Недвижимость, которая не платит налог, получает счет только за коммунальные услуги ливневой канализации.

Плата за коммунальные услуги для ливневых вод рассчитывается с учетом непроницаемой территории собственности или твердых поверхностей, таких как крыши и проезды, которые не позволяют дождевым стокам проникать в землю.

Жилая недвижимость оплачивается по фиксированной ставке в зависимости от ее типа. Городские власти определили структуру фиксированной платы, проанализировав типичную непроницаемую территорию для каждого типа недвижимости по сравнению с типичным домом на одну семью.Исходя из текущей ставки, в 2018 году за типичные односемейные дома платят 140 долларов. Таунхаусы и кондоминиумы платят меньше. Отдельные дома на одну семью с более чем 2800 квадратных футов непроницаемой территории платят больше.

За нежилую недвижимость взимается плата, рассчитанная на основе фактической непроницаемой площади. Нежилые объекты недвижимости платят 140 долларов за каждые 2062 квадратных фута непроницаемой территории в 2018 году. Посетите страницы для

Жилой и

Владельцы нежилой недвижимости, чтобы узнать больше о каждой структуре оплаты.

Обновление платежного или почтового адреса

Любой владелец собственности, желающий обновить адрес, на который отправляются счета по налогу на недвижимость и любая корреспонденция, относящаяся к налогу на недвижимость, должен обновить почтовый адрес, указанный в файле Отдел оценки недвижимости.

Запросы на изменение адреса для налоговых и налоговых ведомостей счета должны быть сделаны в письменной форме владельцем (ами) собственности или уполномоченным агентом.Эти запросы могут быть отправлены по электронной почте, почте или лично. В почтовый / платежный адрес не может быть обновлен по телефону. Все запросы должен включать адрес собственности и новый почтовый адрес.

Запросы можно отправлять по электронной почте: [email protected]

Адрес бланки изменений также могут быть отправлены по почте или доставлены лично в обычные рабочие часы по адресу:

Отдел оценки недвижимости

Кинг-стрит 301, комната 2600

Александрия VA 22314

Если вы являетесь уполномоченным агентом, ознакомьтесь с требованиями к действительным письмам. авторизации

перед отправкой запроса на изменение адреса.

авторизации

перед отправкой запроса на изменение адреса.

Почтовый / платежный адрес не может быть обновлен по телефону или в любом другом офисе. По закону финансовый отдел должен отправлять по почте счета по налогу на недвижимость и соответствующую корреспонденцию либо на почтовый адрес владельца, который указан в файле в Отделе недвижимости, либо в ипотечную компанию владельца (в зависимости от того, что применимо).

Способы оплаты

Платежи по налогу на недвижимость (чеком или денежным переводом), если они не производятся банком налогоплательщика или ипотечной компанией, могут быть отправлены вместе с корешком счета по адресу:

Казначейство

П.О. Box 34750

Александрия, VA 22334-0750

Любой владелец собственности, платящий чеком или денежным переводом, должен указать номер счета в поле для заметок. За возвращенные чеки взимается комиссия в размере 35 долларов в соответствии с законодательством штата.

Информация обо всех других способах оплаты, включая eCheck и платежи по дебетовой / кредитной карте, доступна по адресу

alexandriava.gov/Payments.

Программа автоматического дебетования банка

Через Программа автоматического банковского списания, налогоплательщики могут зарегистрироваться для ежемесячных платежей по налогу на недвижимость или иметь единовременную сумму налога, которая должна быть автоматически списана в каждую из двух дат уплаты налога.Эта программа оказалась популярной среди тех, кто предпочитает ежемесячные платежи, и среди тех, кто может много путешествовать и может либо забыть счет, либо уехать из города, когда наступит срок уплаты налогов. (Пример: предавторизованный график ежемесячных платежей).

Исключение для ветеранов-инвалидов

Город предлагает полный освобождение от налога на недвижимость для всех ветеранов, получивших рейтинг U.S. Департамент по делам ветеранов или его учреждение-правопреемник в соответствии с федеральным законом, имеющее 100-процентную постоянную или полную нетрудоспособность, связанную с обслуживанием, и которое занимает недвижимость в качестве своего основного места жительства. Выживший супруг ветерана, имеющего право на освобождение, также может претендовать на это право.

Налоговые льготы для пожилых людей и / или инвалидов

Жители города Александрия, достигшие 65 лет и старше, или имеющие постоянную и полную нетрудоспособность до 15 ноября текущего налогового года, могут иметь право на получение городского пособия. Программа налоговых льгот на недвижимость для пожилых людей и инвалидов.Эта программа предлагает полное или частичное освобождение от налогов на недвижимость и / или отсрочку уплаты налогов на недвижимость для квалифицированных кандидатов. Налоговые льготы могут быть пропорционально распределены для лиц, которым исполняется 65 лет или которые стали инвалидами в период с 1 января по 15 ноября текущего налогового года.

Контактная информация

Счета и платежи:

Казначейство

301 King Street, Room 1510

Alexandria, VA 22314

Электронная почта:

платежи @ alexandriava.правительство

Телефон: 703.746.4800

Недвижимость | Правительство округа Уэйк

Получите информацию о том, что облагается налогом как недвижимость, и о ежегодных налоговых счетах.

В составе недвижимого имущества:

- земельный участок

- корпусов

- строений

- улучшений

- светильники стационарные

- Мобильные дома, которые размещаются на постоянном закрытом фундаменте на земле, принадлежащей владельцу мобильного дома.

Отчетность по недвижимости

- Недвижимость в округе Уэйк внесена в список постоянно и не требует ежегодного листинга.

- Налоговое удержание применяется к недвижимости 1 января и остается в силе до тех пор, пока все налоги на недвижимость не будут уплачены в полном объеме.

- Владельцы собственности с 1 января обязаны сообщать о любых новых зданиях, пристройках, улучшениях и / или удалениях, которые произошли в течение предыдущего календарного года, когда разрешение на строительство не было выдано.Пожалуйста, используйте форму для описания личной собственности, чтобы сообщить об изменениях. Об этих изменениях необходимо сообщать независимо от того, были ли они внесены вами или кем-то другим.

- Техническое обслуживание, такое как покраска, замена существующих конструкций, ландшафтный дизайн и т. Д., Не считается улучшением и не требует перечисления.

Ежегодная рассылка налоговых счетов

Ежегодные налоговые счета обычно отправляются владельцам недвижимости в июле каждого года.

Счета недвижимости, оплаченные через счет условного депонирования в предыдущем году, не получат счет в июле.Налоговые счета также не отправляются по почте ипотечным компаниям, поскольку большинство кредиторов получают доступ к налоговым данным и получают их онлайн, что устраняет необходимость в бумажной копии счета.

Отчеты по недвижимости, бизнесу и личному имуществу можно распечатать с помощью нашего онлайн-поиска по налоговым счетам.

Годовые налоговые счета рассчитываются за налоговый период с 1 июля по 30 июня. Они не основываются на календарном году. (Пример: законопроект, выпущенный в июле 2020 года, будет охватывать период с 1 июля 2020 года по 30 июня 2021 года.)

По налогам на недвижимость, не уплаченным полностью к 5 января после выставления счета, начисляются проценты в размере 2% за январь и дополнительные 3/4 от 1% каждый месяц в последующий период.

недвижимости, проданной за год

Если вы продали свою недвижимость в период с января по июнь и у вас нет оставшейся доли в какой-либо части собственности, вы не должны получать ежегодное налоговое уведомление, отправленное по почте в июле. Это уведомление следует отправить по почте нынешним владельцам, и они несут ответственность за своевременную оплату.

Для недвижимости, проданной после годового июльского выставления счета и до того, как счет станет просроченным в январе, отчет о неуплаченном налоге будет отправлен новому владельцу по почте. Если у продавца нет оставшейся доли в какой-либо части собственности, он может проигнорировать первоначальное уведомление, поскольку новый владелец несет ответственность за оплату.

налогов на недвижимость | Hampton, VA

Налоги на недвижимость | Хэмптон, Вирджиния — Официальный веб-сайтУСЛУГИ

[{«WidgetSkinID»: 16, «ComponentType»: 20, «FontFamily»: «Montserrat», «FontVariant»: «700», «FontColor»: «# fff», «FontSize»: 1.10, «FontStyle»: 0, «TextAlignment»: 0, «ShadowColor»: «», «ShadowBlurRadius»: 0, «ShadowOffsetX»: 0, «ShadowOffsetY»: 0, «Заглавные буквы»: 0, «HeaderMiscellaneousStyles1»: « «,» HeaderMiscellaneousStyles2 «:» «,» HeaderMiscellaneousStyles3 «:» «,» BulletStyle «: 0,» BulletWidth «: 2.00,» BulletColor «:» «,» LinkNormalColor «:» «,» LinkNormalUnderlined «: false,» LinkNormalMaltyles » «:» background-size: contain; «,» LinkVisitedColor «:» «,» LinkVisitedMiscellaneousStyles «:» «,» LinkHoverColor «:» «,» LinkHoverUnderlined «: false,» LinkHoverMiscellaneousStyles «:» «,» LinkSelectedUnderlined «: false , «ForceReadOnLinkToNewLine»: false, «DisplayColumnSeparator»: false, «ColumnSeparatorWidth»: 0.0000, «HoverBackgroundColor»: «», «HoverBackgroundGradientStartingColor»: «», «HoverBackgroundGradientEndingColor»: «», «HoverBackgroundGradientDirection»: 0, «HoverBackgroundGradientDirection»: 0, «HoverBackgroundGradientDegrees»: «,» HoverBackgroundGradientDackground «:», » «: 0,» HoverBackgroundImagePositionX «: {» Value «: 0.0,» Unit «: 0},» HoverBackgroundImagePositionYUseKeyword «: true,» HoverBackgroundImagePositionYKeyword «: 0,» HoverBackgroundImagePositionY «: {» Value «: 0.0, «Unit»: 0}, «HoverBackgroundImageRepeat»: 0, «HoverBorderStyle»: 0, «HoverBorderWidth»: 0, «HoverBorderColor»: «», «HoverBorderSides»: 15, «SelectedBackgroundColor»: «», «SelectedBackgroundColient» : «», «SelectedBackgroundGradientEndingColor»: «», «SelectedBackgroundGradientDirection»: 0, «SelectedBackgroundGradientDegrees»: 0,0000000, «SelectedBackgroundImageFileName»: «», «SelectedBackgroundImageFileName»: «», «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, : 0.0, «Unit»: 0}, «SelectedBackgroundImagePositionYUseKeyword»: true, «SelectedBackgroundImagePositionYKeyword»: 0, «SelectedBackgroundImagePositionY»: {«Value»: 0,0, «Unit»: 0}, «SelectedBackgroundImageRepeat»: 0, «SelectedBackgroundImageRepeat»: 0, «SelectedBackgroundImageRepeat»: 0, «SelectedBackgroundImageRepeat»: 0, «SelectedBackgroundImageRepeat» , «SelectedBorderWidth»: 0, «SelectedBorderColor»: «», «SelectedBorderSides»: 15, «HoverFontFamily»: «», «HoverFontVariant»: «», «HoverFontColor»: «», «HoverFontSize»: 0.00, «HoverFontSty» : 0, «HoverTextAlignment»: 0, «HoverShadowColor»: «», «HoverShadowBlurRadius»: 0, «HoverShadowOffsetX»: 0, «HoverShadowOffsetY»: 0, «HoverCapitalization»: 0, «SelectedFontFamant», «SelectedFontFamant»: «SelectedFontFamant»: : «», «SelectedFontColor»: «», «SelectedFontSize»: 0.00, «SelectedFontStyle»: 0, «SelectedShadowColor»: «», «SelectedShadowBlurRadius»: 0, «SelectedShadowOffsetX»: 0, «SelectedShadowOffsetY»: 0, «SpaceBetweenTabs»: 0, «SpaceBetweenTabgersUnits»: «,« SpaceBetweenTabgersUnits »: 1, «AnimationId»: «e99ea493-44ca-4a30-88f4-14ac31e71b7e», «AnimationClass»: «animatione99ea49344ca4a3088f414ac31e71b7e», «ScrollOffset»: 33, «TriggerNameLowerCase»: «PriggerCase»: «hoverponCase»: «hoverponCase»: «hoverponCase», «фоновый элемент» «», «BackgroundGradientStartingColor»: «», «BackgroundGradientEndingColor»: «», «BackgroundGradientDirection»: 0, «BackgroundGradientDegrees»: 0.0000000, «BackgroundImageFileName»: «/ ImageRepository / Document? DocumentID = 24799», «BackgroundImagePositionXUseKeyword»: true, «BackgroundImagePositionXKeyword»: 1, «BackgroundImagePositionX»: {«Value»: 0,0, «Unit»: 0}, «BackgroundImagePositionYUseKeyword» : true, «BackgroundImagePositionYKeyword»: 1, «BackgroundImagePositionY»: {«Value»: 0.0, «Unit»: 0}, «BackgroundImageRepeat»: 0, «BorderStyle»: 0, «BorderWidth»: 0, «BorderColor»: » «,» BorderSides «: 15,» MarginTop «: {» Value «: null,» Unit «: 0},» MarginRight «: {» Value «: null,» Unit «: 0},» MarginBottom «: {» Value «: null,» Unit «: 0},» MarginLeft «: {» Value «: null,» Unit «: 0},» PaddingTop «: {» Value «: 0.5000, «Unit»: 0}, «PaddingRight»: {«Value»: null, «Unit»: 0}, «PaddingBottom»: {«Value»: 0,5000, «Unit»: 0}, «PaddingLeft»: { «Value»: null, «Unit»: 0}, «MiscellaneousStyles»: «», «RecordStatus»: 0}]

Слайд-шоу со стрелкой влево Слайд-шоу со стрелкой вправоКак паразиты отравляют систему налогообложения собственности в пригородах Нью-Йорка

IRS продлил крайний срок подачи налоговой декларации в этом году, но в Нью-Йорке сейчас в разгаре другой налоговый сезон: время рассмотрения местных налоговых жалоб.

С сегодняшнего дня и до середины июня домовладельцы штата Нью-Йорк будут подавать заявления о снижении оценок своей собственности, заваливая местные оценочные комиссии в округах Нассау, Саффолк и Вестчестер апелляциями — многие из которых продвигаются отраслью подачи налоговых жалоб, неизвестной в большей части страны.

Тысячи проблем с оценкой являются частью неразберихи с налогом на имущество в масштабах штата, которая особенно остро стоит в пригородных округах Нью-Йорка.

Налогообложение недвижимости, основной источник доходов местных органов власти в Соединенных Штатах, основывается на техническом и непонятном, но решающем — процессе переоценки собственности.Когда оценки устарели или неточны, то же самое происходит и с налоговыми счетами владельцев, что сказывается как на личных финансах, так и на муниципальных доходах.

В недавнем исследовании Чикагского университета практики оценки налога на недвижимость по всей стране было решено подчеркнуть влияние неизменных оценок на домовладельцев из числа меньшинств, которые с большей вероятностью будут жить в домах с более низкими ценами. Фактически, устаревшие оценки искажают налоги на недвижимость для всех домовладельцев.

Во всех штатах, кроме девяти, есть законы, требующие регулярной переоценки собственности, но исключения включают один из крупнейших и наиболее облагаемых налогами штатов: Нью-Йорк.Здесь не только не требуется переоценки, но и в некоторых местах ценности не сбрасывались десятилетиями или поколениями. Неспособность штата обеспечить соблюдение единого полноценного стандарта усугубляется неравенством, обусловленным множеством уровней местных органов власти в Нью-Йорке.

За пределами округа Нассау и города Нью-Йорк оценка собственности проводится в сотнях отдельных городов и поселков. Чтобы учесть уездные правительства (которые охватывают несколько муниципалитетов) и школьные округа (которые могут охватывать части нескольких городов), штат рассчитывает «коэффициент выравнивания»: например, коэффициент 25 означает, что муниципалитет оценивает собственность в среднем по 25 процентам. рыночной стоимости.

Цель состоит в том, чтобы гарантировать, что недвижимость с одинаковой полной рыночной стоимостью в разных муниципалитетах уплачивает эквивалентные доли налогов графства и школы. На самом деле, однако, формула привязывает индивидуальные налоговые счета к продажным ценам других домов в одном районе, чтобы гарантировать, что доля муниципалитета в его доходах от налогов графства остается «одинаковой» с течением времени.

В результате возникла несистема, которая привела к искажениям и налоговой несправедливости и породила кустовую отрасль консультантов, которые используют суды для внесения корректировок в начисление взносов для индивидуальных домовладельцев, при этом оставляя себе большую часть сбережений.

Районы Нью-Йорка часто остаются без переоценки десятилетиями, а точнее поколениями. В образцовой местности Вестчестер (где один из нас входит в местный Совет по оценке оценок) в последний раз обновлялись списки аттестатов во время первого президентского срока Ричарда Никсона в Белом доме. Таким образом, дома, которые высоко ценились полвека назад, но сейчас устарели, по-прежнему страдают от сверхмощных налоговых счетов.

В округах, где медианные счета по налогу на недвижимость являются одними из самых высоких в стране — обычно превышают 10 000 долларов, а счета на сумму более 100 000 долларов не являются невозможными — вытекающее из этого неравенство может быть огромным.

Отсутствие постоянно обновляемых оценок означает, что большинство налоговых ставок в пригородах и, следовательно, индивидуальных налоговых счетов определяется этим таинственным процессом «уравнивания». Штат сравнивает выборку продаж домов во всех городах округа, чтобы определить, какую долю налогов на недвижимость округа и школьного округа должен платить каждый.

Если дома в вашем городе продаются по более высокой цене по сравнению с соседними общинами, ваш округ и школьный тариф увеличиваются — даже если рыночная стоимость вашей собственности снизилась.

Неудивительно, что местные оценочные комиссии обрушиваются на цунами жалоб, многие из которых поданы пожилыми домовладельцами, живущими на фиксированный доход в домах, стоимость которых снизилась, но которые теперь должны платить более высокие налоги. Ежегодные налоговые «дни рассмотрения жалоб» проходят в округе Саффолк 18 мая и в округе Вестчестер 15 июня.

В отсутствие регулярных переоценок процветала тёмная и паразитическая группа фирм, подающих жалобы. Часто выставляя себя «консультантами по недвижимости», эти фирмы являются эквивалентом налога на имущество лиц, преследующих скорую помощь, — взимая с домовладельцев до половины экономии на налогах в первый год за подачу жалоб в местные налоговые апелляционные комиссии.Фирмы, занимающиеся рассмотрением жалоб, строят бизнес, забивая пригородные почтовые ящики рекламными листовками, обещающими результаты.

Невероятно, но подавляющее большинство апелляционных жалоб, поданных домовладельцами и от их имени, удовлетворяются — не на местном уровне, а в малоизвестной судебной инстанции, называемой Апелляционным пересмотром мелких претензий.

Цифры за последнее десятилетие ошеломляют: около 500 000 оценок обжалованы в судах в четырех пригородных округах штата, причем Лонг-Айленд, безусловно, является самым активным источником жалоб.

Штат не сообщает, сколько жалоб по оценке приводит к снижению налогов, но оценщики на местном уровне делают это. В 2019 году в округе Уэстчестер было удовлетворено 78 процентов апелляций по поданным налогам на имущество мелких претензий, что привело к сокращению налогов на 522 000 долларов — в среднем экономия более 3 000 долларов на недвижимость. Если очень консервативно предположить, что жалобы на налог на недвижимость в пригороде Нью-Йорка сэкономили домовладельцам в среднем 2 000 долларов, то общая экономия за 10 лет составила 1 доллар.1000000000.

И если предположить, что большинство из этих дел было подано фирмами по рассмотрению жалоб, общая сумма выручки отрасли составила около 500 миллионов долларов — большая часть из них, опять же, на Лонг-Айленде.

И когда у одного домовладельца снижается налоговый счет, счета другого домовладельца увеличиваются, чтобы гарантировать, что налоговый сбор взимается в полном объеме. Это поддерживает движение поезда соуса обиды.

Заоблачные налоги на недвижимость увеличивают стоимость жизни и ведения бизнеса в Нью-Йорке. За последнее десятилетие губернаторОграничение Эндрю Куомо налога на недвижимость за пределами Нью-Йорка, наконец, привело к определенному контролю за счетами пригородных налогов. Пора Нью-Йорку совместить ограничения налога на недвижимость с налоговой справедливостью и присоединиться к другим крупным штатам, которые требуют регулярной переоценки собственности по полной рыночной стоимости.

Ховард Хусок — научный сотрудник Американского института предпринимательства и редактор City Journal. E.J. МакМахон — основатель и старший научный сотрудник Имперского центра государственной политики.Оба входили в состав местных комиссий по оценке оценок. По материалам City Journal.

Как повышение налога на прирост капитала Байденом может ударить по продавцам жилья на горячих рынках

Президент Байден выступит с замечаниями о реакции на COVID-19 и состоянии вакцинации в аудитории Южного суда административного здания Эйзенхауэра 21 апреля 2021 года в Вашингтоне.

Алекс Вонг | Getty Images

По мере роста цен на жилье некоторые продавцы на раскаленных рынках могут столкнуться с дорогостоящим сюрпризом, связанным с уплатой налогов.

Президент Джо Байден в общенациональном обращении в среду предложит повысить налог на прирост капитала для 0,3% самых богатых семей — тех, кто зарабатывает более 1 миллиона долларов в год.

Но предложение может также включать налоговый счет тем, кто продает дом со значительной прибылью.

Больше от ваших денег, ваше будущее:

Вот еще одна статья о том, как управлять своими деньгами, приумножать и защищать их.

Состоятельные американцы, которые сейчас платят максимальную ставку прироста капитала, могут вырасти до 43.4%, с 23,8%. Обе ставки включают сбор в размере 3,8% от чистого инвестиционного дохода, установленный Законом о доступном медицинском обслуживании.

Однако повышение налогов может повлиять не только на акции, облигации и криптовалюту. Домовладельцы, желающие заработать на завышенных ценах на жилье, также могут получить счет.

«Предлагаемое повышение ставок налога на прирост капитала, как федерального, так и штата, может нанести удар [продавцам жилья] на рентабельности», — сказал сертифицированный специалист по финансовому планированию Шариф Мухаммад, основатель и генеральный директор Unlimited Financial Services в Сомерсете, штат Нью-Джерси.

Исключение налогов

Даже при том, что медианные цены на жилье достигают рекордно высокого уровня, сказал Мухаммед, многие продавцы избегают уплаты прироста капитала на прибыль дома из-за специальных налоговых льгот.

Плательщики единого налога могут вычесть из своей прибыли до 250 000 долларов, а зарегистрированные лица, подающие документы, могут иметь право исключить до 500 000 долларов. Все остальное подлежит обложению налогом на прирост капитала.

Тем не менее, существует строгое правило IRS: он должен быть основным домом продавца в течение двух из пяти лет до закрытия сделки, за некоторыми исключениями, такими как переезд, связанный с работой или здоровьем.

В то время как многие могут сэкономить на налоге на прирост капитала, продажа домов на дорогостоящих рынках может подтолкнуть некоторых продавцов к порогу дохода в 1 миллион долларов в год продажи, особенно без исключений.

«Я не ожидаю, что закон повлияет на многих людей, но продажи на некоторых рынках могут принести кому-то годовой доход более 1 миллиона долларов», — сказала Леона Эдвардс, консультант по финансовым вопросам и благосостоянию из Нэшвилла, штат Теннесси. Советники по богатству моряков.

В районе Лос-Анджелеса, например, рост за год составил 24.8% при средней прейскурантной цене в 1 199 000 долларов, согласно данным realtor.com.

Убедитесь, что вы планируете все заранее и заранее, чтобы компенсировать непредвиденные доходы и возможные налоговые разветвления.

Шариф Мухаммад

Неограниченные финансовые услуги

Те, кто покупал во время спадов в течение последних 20 лет, например, после Великой рецессии, могут столкнуться с повышением налогов.

Например, предположим, что один продавец дома зарабатывает 200 000 долларов в год.Если бы они купили дом за 250 000 долларов и продали за 1,5 миллиона долларов, они могли бы иметь годовой доход выше порогового уровня в 1 миллион долларов, даже за исключением 250 000 долларов.

В сочетании с налогами штата общая ставка прироста капитала в Калифорнии может составить более 50%, согласно оценкам отчета налогового фонда.

Упреждающее налоговое планирование

Хотя некоторые продавцы могут получить счет, есть способы снизить нагрузку.

Перед тем как сделать ход, сказал Эдвардс, при планировании продажи соблюдайте правила исключения.

«Вы можете обжечься, если сдадите дом в аренду, а потом продадите», — сказала она.

Мухаммад сказал, что продавцы могут сократить свои счета за счет так называемого сбора налоговых убытков, который использует некоторые инвестиционные убытки для компенсации прибыли.

Продавцы могут также рассмотреть проведенные ими улучшения дома, например ремонт, которые могут снизить прибыль за счет увеличения первоначальной покупной цены дома, известной как «базовая стоимость».

Однако налоговое планирование не должно происходить изолированно.

«Убедитесь, что вы планируете дела с достаточным временем, чтобы компенсировать непредвиденные доходы и потенциальные налоговые разветвления», — сказал он.

Бум на рынке недвижимости, вызванный пандемией, грозит повышением налога на недвижимость до 30% для домовладельцев штата Мэн

Дайан и Даниэль Романо возле своего дома в Южном Портленде, 29 апреля. Романо недовольны продолжающейся в городе переоценкой собственности, которая, как ожидается, увеличит большинство счетов по налогу на жилье от 10 до 30 процентов. Шон Патрик Уэллетт / штатный фотограф

Дайан Романо недавно шокировала жителей Южного Портленда, когда она сообщила городскому совету, что может продать свою плазму, чтобы покрыть грядущее повышение налога на имущество на 10–30 процентов, предсказанное муниципальными чиновниками.

Романо и ее муж Дэн живут в популярном районе Уиллард-Бич, который находится в центре беспорядков в масштабе штата из-за продолжающейся переоценки собственности и повышения налоговых отчислений на фоне бума покупки жилья, вызванного пандемией.

От Биддефорда до Уэстбрука и до Миллинокета «сумасшедшие» цены на жилье, уплаченные в течение прошлого года, часто люди, переезжающие в Мэн из других штатов, привели к тому, что рыночные налоговые оценки «вышли из строя» и подорвали способы, которыми муниципалитеты собирают деньги для бюджетов. которые сейчас дорабатываются.

Продажи домов резко выросли в прошлом году возле Уиллард-Бич — бывшего рабочего квартала на окраине залива Каско, который был горячим в течение десятилетия, — некоторые покупатели без каких-либо непредвиденных обстоятельств заплатили от 50 000 до 100 000 долларов сверх запрашиваемой цены.

Романо, бухгалтер-клерк, опасается, что годовой счет налога на ее бунгало 1920 года, оцениваемый в настоящее время в 288 800 долларов, может увеличиться на 50 процентов, или примерно на 2500 долларов, до примерно 7600 долларов. Вот почему она говорит людям, что может продать свою плазму.По словам Романо, ее лучшая подруга делает это дважды в неделю, зарабатывая 50 долларов за посещение, или целых 400 долларов в месяц в качестве второго дохода.

«Я серьезно рассматриваю этот вариант», — сказал Романо после апрельского заседания совета. «Это не может быть долгосрочным решением, но пока мы не узнаем, насколько оно будет плохим, оно остается на столе».

По всему Мэну домовладельцы, муниципальные чиновники и другие люди видят влияние разжигаемого пандемией бума на рынке недвижимости, который оказывает давление даже на недавно обновленные оценочные стоимости жилья и обещает резко поднять некоторые налоговые счета.Напряженность выше в городах и поселках, где в значительных секторах бизнеса не наблюдается соответствующего роста стоимости коммерческой недвижимости, что угрожает переложить большую часть налогов на владельцев жилой недвижимости.

Разочарованные домовладельцы просят асессоров и других городских властей отложить переоценку и предпринять другие шаги, которые по существу нарушили бы законы, основанные на Конституции штата Мэн. Недавние попытки отложить неизбежное до сих пор не увенчались успехом, в том числе законопроект, призывающий к мораторию на переоценку собственности во время чрезвычайного положения, в котором Мэн находится в течение года в соответствии с постоянными распоряжениями губернатора.Джанет Миллс.

Велосипедист едет на велосипеде по дорожке Зеленого пояса в Южном Портленде на фоне Портленда в четверг. Ежегодно по бездорожью проезжают тысячи жителей. Шон Патрик Уэллетт / штатный фотограф

Переоценка — это обновление оценочной стоимости имущества в масштабах всего сообщества, которая привязана к рыночной стоимости и является основой для ежегодных налоговых счетов. В общем, владельцы собственности, новая оценочная стоимость которых увеличилась больше, чем в среднем, увидят, что их налоговые счета увеличатся, в то время как владельцы собственности, стоимость которых увеличилась меньше средней, увидят, что их налоговые счета уменьшатся.

В таких сообществах, как Южный Портленд и Портленд, где коммерческая недвижимость выросла в цене, но не поспевала за жилым безумием, ожидается, что текущие общегородские переоценки перенесут часть налогового бремени на домовладельцев, многие из которых говорят, что не могут сделайте еще один удар среди многих, пострадавших от COVID-19.

Оба города в прошлом году приостановили переоценку, которую давно откладывали, из-за пандемии. Ни один из них не обновлял стоимость недвижимости по всему городу в течение 15 лет. Теперь их общая оценка собственности упала ниже 70 процентов от рыночной стоимости, что является серьезным юридическим стимулом для переоценки.

ОценкиПортленда снизились до 66 процентов от рыночной стоимости, а Южного Портленда — на 68 процентов, несмотря на небольшое повышение, имевшее место в некоторых районах в 2017 и 2018 годах. Но даже сообщества, прошедшие недавнюю переоценку, столкнулись с падением их отношения оценки к рыночной стоимости в прошлом году. По словам Джима Томаса, оценщика в Уэстбруке и Южном Портленде, в Уэстбруке, который прошел переоценку в 2019 году, общая оценка сейчас составляет 83 процента от рыночной стоимости.

Конституция штата также гласит, что переоценка должна проводиться не реже одного раза в 10 лет — закон, который, как правило, не соблюдается — и требует, чтобы налоги на имущество распределялись и оценивались одинаково в соответствии со справедливой стоимостью, которую суды определили как рыночную. .

В результате официальные лица Портленда и Южного Портленда заявляют, что они должны завершить свою переоценку в этом году, несмотря на то, что время по-прежнему остается неподходящим. В противном случае они рискуют высылать налоговые счета на основании устаревшей стоимости имущества, которые могут быть успешно оспорены в процессе сокращения выбросов или могут быть рассмотрены в суде. Тогда их могут заставить вернуть налоговые доллары, что подорвет прогнозы доходов бюджетов, которые они строят сейчас, на 2022 финансовый год.

Дайан и Даниэль Романо у их дома в Южном Портленде в четверг.Романо недовольны продолжающейся в городе переоценкой собственности, которая, как ожидается, увеличит большинство налоговых счетов на жилье от 10 до 30 процентов. Шон Патрик Уэллетт / штатный фотограф

«Так много муниципалитетов переживают это», — сказал эксперт Портленда Крис Хафф. «Почти все объекты недвижимости (оценка в Портленде) повышаются. Прирост жилья, безусловно, будет больше, чем рост коммерческой недвижимости. Вопрос в том, что это будет за сдвиг? »

В настоящее время владельцы жилой недвижимости несут 56 процентов налоговых обязательств в Портленде и 54 процента в Южном Портленде.

Закон штатапозволяет налоговой службе штата Мэн налагать неуказанные «административные санкции» на муниципалитеты, которые не проводят своевременную переоценку, сказал Хафф, но города и поселки обычно обновляют оценочные значения, чтобы гарантировать, что они выдержат проверку. Штат также уменьшает возмещение муниципалитетам за освобождение от налога на имущество, когда их отношение оценки к рыночной стоимости падает ниже 90 процентов. По словам Хаффа, Портленд передал эту потерю финансирования резидентам в 2021 финансовом году, когда его коэффициент составлял 77 процентов, уменьшив полученное резидентами освобождение для усадьбы с 25000 долларов до 19 250 долларов.

Также неясно, чьи налоговые счета увеличатся после переоценки. В обоих городах уведомления о новых оценках стоимости недвижимости будут отправлены по почте в ближайшие недели вместе с инструкциями по процессу апелляции, когда владельцы недвижимости могут оспорить новые значения. Налоговые счета будут отправлены этим летом по почте с новыми значениями и более низкой налоговой ставкой, скорректированной в сторону уменьшения с учетом общего увеличения стоимости недвижимости.

Оценщики говорят, что старая заповедь о переоценке останется верной: около одной трети налоговых счетов пойдет вверх, одна треть снизится и одна треть останется прежней.Однако первую категорию, скорее всего, составят в основном домовладельцы, учитывая недавний всплеск рыночной стоимости жилья.

Например, в Южном Портленде, по данным Redfin.com, даже в менее тонких районах 55 процентов домов продаются по цене, превышающей указанную в списке. Дом в районе Уиллард-Бич, который был продан за 400000 долларов в 2018 году, двумя годами позже был продан за 585000 долларов, что на 46 процентов больше, в то время как дом в районе Кэш-Корнер, где Бродвей пересекает Маршрут 1, был продан за 275000 долларов в 2019 году и снова в 2020 году за 407 100 долларов — рост на 48 процентов.По словам Томаса, ни один из домов не был значительно улучшен.

В четверг посетители гуляют по Bug Light в Южном Портленде. Шон Патрик Уэллетт / штатный фотограф

Вот почему Скотт Морелли, городской менеджер Южного Портленда, в конце марта направил владельцам недвижимости письмо и разместил на веб-сайте города уведомление о надвигающемся сдвиге и потенциальном влиянии на счета налогов на жилищное строительство.

«Хотя продажи коммерческой недвижимости также были конкурентоспособными, они уступили рынку жилой недвижимости», — говорится в уведомлении.«Владельцы жилой недвижимости будут нести большую нагрузку по налогу на недвижимость. После того, как эта переоценка будет завершена позже этой весной, владельцы жилой недвижимости не будут редко видеть увеличение налоговых счетов на 10 процентов, 20 процентов, 30 процентов или более, даже если городской бюджет останется неизменным ».

И предлагаемый бюджет Южного Портленда на 2022 финансовый год почти не изменился и должен вырасти на 1 процент до 96 миллионов долларов на муниципальные, школьные и окружные услуги вместе взятые. Размер взимаемых налогов увеличивается на 1.4 процента, или почти 1 миллион долларов, до 69,2 миллиона долларов. А городские власти по-прежнему ищут способы сократить расходы, увеличить другие источники доходов и облегчить налоговую ответственность для всех владельцев собственности.

Одна вещь, которую нельзя сбрасывать со счетов, — это палящий рынок жилой недвижимости штата Мэн за последние 12 месяцев, хотя некоторые пытались.

По данным Ассоциации риэлторов штата Мэн, в 2020 году продажи домов на одну семью выросли более чем на 9 процентов, а средняя цена на дома выросла почти на 14 процентов, до 256 000 долларов.Продажи домов были особенно высокими в прибрежных районах, но даже во внутренних округах наблюдался значительный рост, который продолжился до 2021 года, отчасти благодаря притоку покупателей, переезжающих сюда из более густонаселенных районов Северо-Востока и других регионов.

Сенатор Джим Дилл из Старого города выступил спонсором законопроекта о моратории на переоценку, который фактически умер в Налоговом комитете Законодательного собрания в прошлом месяце. Укроп представляет собой отрезок городов к северу от Бангора, от Визи до Миллинокета в округе Пенобскот.Дома там могут стоить в целом дешевле, но средняя цена на жилье в прошлом году все равно выросла почти на 10 процентов — со 154 600 до 170 000 долларов.

«Я слышал от избирателей, что их налоги не росли от 10 до 15 лет, а теперь они увеличиваются на 30 процентов», — сказал Дилл. По его словам, оценочная стоимость некоторых домов, которые не были существенно расширены или улучшены в течение этого периода, увеличилась вдвое, в одном случае с 40 000 до 80 000 долларов.

«Это будет продолжаться, потому что так много людей бегут в Мэн», — сказал Дилл.«Я старался изо всех сил, но у меня нет других идей, как решить эту проблему».

Вид на Южный Портленд из Портленда, сделанный в субботу. Грегори Кадровый / штатный фотограф

По данным ассоциации риэлторов, около одной трети продаж домов в штате Мэн в прошлом году пришлось на покупателей из других штатов, по сравнению с четвертью до пандемии.

Муниципальная ассоциация штата Мэн выступила против введения закона Дилла о моратории, в основном на юридических основаниях, после того, как комитет по законодательной политике, состоящий из 70 членов, подавляющим большинством проголосовал против него.Морелли из Южного Портленда был одним из немногих, кто проголосовал за него, что отражает мнение городского совета. Кейт Дюфур, директор ассоциации по связям с государством и федерацией, дала показания перед Налоговым комитетом.

«Местные власти считают, что это изменение может принести больше вреда, чем пользы, и излишне подвергнет общины штрафам, связанным с нарушением контракта на услуги по переоценке», — пояснил Дюфур. После слушания она добавила: «Чем больше вы откладываете что-то, тем труднее становится это сделать.”

Городской менеджер Портленда Джон Дженнингс и мэр Кейт Снайдер, оба члены законодательного комитета ММА, также выступили против закона.

«Портленд в прошлом году принял решение не проводить процесс переоценки из-за пандемии», — сказал Дженнингс. «Эти решения следует оставить на усмотрение отдельных сообществ, а не по распоряжению государства».

В отличие от Южного Портленда, официальные лица Портленда не забили тревогу по поводу переоценки и ожидаемого сдвига налога на жилье, даже когда Дженнингс в прошлом месяце представил муниципальный бюджет на сумму 212 миллионов долларов.

В своем письменном сообщении о бюджете Снайдер сказала, что предложение Портленда по расходам на 2022 финансовый год было «построено в контексте первой за 15 лет переоценки, что — хорошие новости! — скорректирует и обновит стоимость собственности Портленда, чтобы отразить ее реальную стоимость, но это будет означать для примерно трети наших владельцев недвижимости увеличение налоговых счетов ».

Снайдер позже объяснила, что она имела в виду под хорошими новостями.

«Мы выстраиваемся в очередь», — сказала она. «Мы знаем, что наши ценности растут.Для многих домовладельцев это будет чрезвычайно стрессовая ситуация ». За этим следует сложный процесс апелляции, который может привести к уменьшению опасности и оспариванию в суд.

Снайдер сказала, что хотела бы избежать подобных неприятностей в будущем, проводя переоценку каждые пять лет, тем более что технологии упрощают обновление стоимости собственности по мере ее изменения, хотя политика, связанная с изменением налоговой базы, не исчезнет. Она сказала, что намерена представить резолюцию, требующую от городского совета обязательства проводить более частые переоценки.

«Я хотел бы быть в курсе всех наших ценностей», — сказал Снайдер.

Biddeford находится в процессе двухлетней переоценки, которая показывает рост оценочной стоимости жилья, особенно многоквартирных домов. По данным Maine Revenue Services, последняя переоценка была проведена в 2014 году. Теперь общая оценочная стоимость, которая составляла 98 процентов от рыночной стоимости в 2019 году, упала до 70-х годов и может быть ниже 70 процентов от рыночной стоимости в следующем году, сказал мэр Алан Казавант.

Вид на Южный Портленд из Портленда, сделанный в субботу. Грегори Кадровый / штатный фотограф

Оценка жилой недвижимости обновляется этой весной, сказал Касавант, и, вероятно, будет обновлена в следующем году, потому что цены растут так быстро. По его словам, коммерческие цены, вероятно, будут скорректированы в сторону понижения в течение этого периода по мере появления ограниченных данных о продажах.

Casavant предупредил жителей о надвигающихся последствиях налоговых счетов в сообщении о бюджете в прошлом месяце, объяснив, что цель состоит в том, чтобы гарантировать, что домовладельцы платят «свою справедливую долю» налогов на недвижимость и что льготы предоставляются по полной стоимости.

«Переоценка — это государственное средство обеспечения справедливости, так что каждый вносит свой вклад на основе фактической стоимости своей собственности», — написал Касавант. «(И) поскольку разница между продажами недвижимости в Биддефорде и оценочной стоимостью настолько неуместна, если переоценка не будет проведена, лица, которые получают льготы Homestead или Veterans на свои дома, не смогут получить 100-процентное финансирование. Есть стимулы удостовериться, что оценочная стоимость города соответствует рыночным ценам.”

Казавант сказал, что Биддефорд рассматривает возможность найма экспертов, которые помогут переоценить коммерческий сектор в отсутствие массовых продаж.

Portland заплатила техасской компании Tyler Technologies 1,3 миллиона долларов за проведение переоценки за последние несколько лет. Южный Портленд проводит переоценку собственными силами под руководством городского эксперта Джима Томаса. Он говорит, что никакая продажа жилья не определяет рыночную стоимость, и он может устранить резко отклоняющиеся значения.

«Некоторые из них просто сумасшедшие», — сказал Томас. «Я никогда раньше не видел ничего подобного.Я заинтересован в продажах в середине «.

Томас и другие муниципальные чиновники также выражают озабоченность по поводу воздействия отсрочки переоценки на владельцев коммерческой собственности, которые составляют значительную часть налоговой базы в некоторых городах.

В Южном Портленде торговый центр Maine Mall, крупнейший налогоплательщик города, и окружающие его большие магазины уже боролись с ростом продаж через Интернет до того, как пандемия сделала покупки в Интернете повседневным занятием для многих, сказал он.Аналогичные удары испытали местные рестораны и отели.

Около 40 предприятий в Южном Портленде закрылись в прошлом году и потребовали снижения налога на недвижимость, сказал Томас. А компания Portland Pipe Line Corp., ранее являвшаяся пятым по величине налогоплательщиком города, потребовала сокращения выбросов в 2017 году, потому что ее 23 резервуара для хранения и трубопровод, ведущий к канадским нефтеперерабатывающим заводам, были в основном закрыты. С тех пор его оценочная стоимость была снижена с 44,7 миллиона долларов до примерно 30 миллионов долларов, сказал Томас.