Расчет суммы ипотечного кредита по зарплате(доходу)

Расчет суммы ипотечного кредита по зарплате — инновационный в своем роде калькулятор, который позволит рассчитать максимальную сумму займа для каждой семьи исходя из зарплаты, количества иждивенцев, прожиточного минимума в определенных регионах РФ и других значимых параметров.

Нередки ситуации, когда клиенту с хорошей или даже идеальной кредитной историей банк отказывает в кредите без объяснения причин. Однако самой распространенной из них является величина запрашиваемой суммы при небольшом сроке и как следствие большой ежемесячный платеж, который не соответствует 50% от чистой зарплаты.

С помощью калькулятора можно заранее рассчитать максимальную сумму займа по банковским критериям. Ведь доступный лимит в банке определяют по тем же показателям (чистая зарплата-прожиточный минимум-коммунальные платежи=максимальный ежемесячный платеж по кредиту).

Рассчитав заранее максимальный лимит, заемщик сможет скорректировать планы и подать заявку на нужную сумму, зная, что ее одобрят (при соответствии требованиям банка и наличии положительной КИ).

Для кого этот калькулятор?

Этот калькулятор создан для потенциальных заемщиков банков, которым нужно получить ипотеку или потребительский кредит. Автозаймы, залоговые кредиты или специализированные целевые займы здесь рассчитать нельзя.

Как заполнить поля? Что они значат?

В калькуляторе несколько обязательных полей, каждое из которых нужно заполнить, чтобы получить наиболее точный результат.

- Сумма займа. Здесь нужно вписать сумму кредита, которую клиент хочет получить в банке

- Официальные доходы вашей семьи. Здесь нужно указать суммарный размер доходов каждого члена семьи, в том числе зарплата, государственные выплаты, пособия и т.д.

- Число членов семьи. Здесь нужно выбрать соответствующую иконку или вписать количество членов семьи, в том числе, учитывая иждивенцев

- Регион проживания. В выпадающем списке нужно выбрать регион проживания. Этот пункт нельзя игнорировать, потому что от этого зависит прожиточный минимум, который устанавливается для каждого региона отдельно.

- Коммунальные платежи. Здесь нужно указать суммарный размер коммунальных платежей (квартплата, свет, газ и т.д.)

- Тип кредита. Здесь нужно выбрать тип желаемого займа: потребительский кредит или ипотека.

Когда все поля будут заполнены, нужно нажать кнопку «Рассчитать».

Что получится в результате?

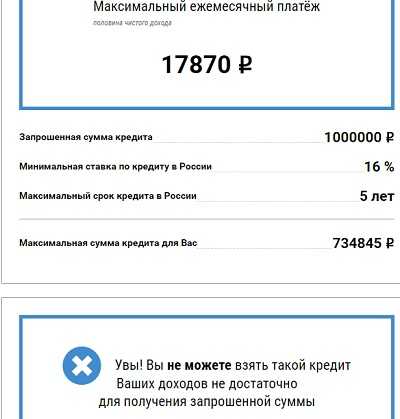

В результате пользователь увидит расчет доходов и расходов в семье за месяц в виде диаграммы, где будет отображена сумма ежемесячных трат на коммунальные платежи, сумма прожиточного минимума и чистый доход после вычета.

Сразу под диаграммой будет виден максимальный ежемесячный платеж для клиента, который составляет 50% от чистого дохода.

Также будет произведен расчет максимальной суммы кредита исходя из ежемесячного платежа. Он может быть выше или ниже заявленной клиентом желаемой суммы кредита, в зависимости от чистого дохода.

Чуть ниже будет представлены продукты крупных российских банков, которые предоставляют кредиты на завяленную сумму с расчетом срока, процентной ставки и ежемесячного платежа.

При желании напротив подходящего продукта можно нажать кнопку «Подать заявку», чтобы ознакомиться с подробными условиями займа и заполнить заявку на кредит.

Понравилась статьяВам была полезна эта статья? Поделитесь своим мнением с другими

Подробнееmycredit-ipoteka.ru

Калькулятор максимальной суммы кредита, расчет кредитования по зарплате (заработной плате), рассчитать онлайн кредит по доходу в Москве

Ежемесячный платеж

Переплата по кредиту

Выплаты за весь срок кредита

Окончание выплат

Дискомфорт в течение длительного времени сулят необдуманные поступки на финансовом рынке. Всегда следует учитывать параметры официальной зарплаты прежде, чем обсуждать процент ставки в любом «хорошем», лояльном к вам банке. Даже персонал Сбербанка, отличающийся пластичным отношением к соискателям, не станет смотреть на изменения уровня доходов. Для менеджмента главный вопрос заключается в своевременном поступлении ежемесячных платежей. Если же вас заинтересовала максимальная сумма займа, советуем воспользоваться данным разделом каталога. Потратив то количество времени, которое уходит на просмотр небольшого фильма, пользователь совершенно бесплатно сумеет рассчитать кредит по доходу.

Как пользоваться кредитным калькулятором

Постараемся в нескольких словах охарактеризовать простую формулу, по сути представляющую онлайн-расчет кредитных платежей:

- начнем с того, что обязательно потребуется рассчитать ежемесячный доход, принимая во внимание сопутствующие факторы; кроме максимального уровня зарплаты надо обязательно указывать уже имеющиеся официальные долговые обязательства перед финучреждениями.

- завершив рассмотрение оклада надо переходить к изучению специфики потенциальной платы по кредитным обязательствам;

- особенность онлайн-калькулятора заключается в том, что с его помощью вам захотят дать кредит партнеры не только по сумме дохода, но и с учетом продолжительности сроков предполагаемого сотрудничества;

- кроме размера заработной платы на решение финансистов способен повлиять целый ряд более мелких вопросов.

Личностный фактор

Значительный спрос на услуги банкиров в Москве не привел окончательно к переводу процесса заключения сделок в онлайн-режим. Есть большая доля вероятности, что вам удастся превысить официально допустимые лимиты, заложенные в калькулятор максимальной суммы кредита. Каким именно образом это можно сделать? Для этого придется обязательно приходить в офис, доказывая, что заработная плата далеко не единственный вид доходов. Веским доводом в пользу увеличения объемов заимствований станет вероятное повышение соискателя по служебной лестнице. Возросшая зарплата станет неоспоримым аргументом в беседе с персоналам финансовых структур. Будет также неплохо, если сможете показать сопутствующие источники пополнения семейного бюджета. Это могут быть объекты недвижимости, сдаваемые в аренду, иные варианты дополнительных поступлений.

creditznatok.ru

Какая зарплата должна быть для ипотеки: самостоятельный расчет

Среди желающих стать счастливыми обладателями собственного жилья в 2018 году самый распространенный вопрос — какая зарплата должна быть для получения ипотеки. Попробуем разобраться, есть ли на него однозначный ответ и какие условия важно выполнить, чтобы банк одобрил заявку.

С какой зарплатой взять ипотеку не обременительно

Последние исследования о том, какой доход позволит получить кредит на жилье без серьезной нагрузки на семейный бюджет, проводились специалистами в 2016 году. На основании мониторинга был определен средний уровень зарплаты по регионам, достаточный для покупки жилья в кредит с таким расчетом, что ежемесячный платеж не превышает половины заработка.

На эти цифры можно ориентироваться и сейчас, учитывая тенденцию на снижение ставок по ипотеке, которая продолжается последние 2 года и была особенно заметна в 2017 году.

При формировании данных были приняты условия: срок ипотеки — 15 лет, первоначальный взнос — одна треть от суммы, площадь — до 60 квадратов, средняя ставка — 12,5% (по данным ДельтаКредит)

При формировании данных были приняты условия: срок ипотеки — 15 лет, первоначальный взнос — одна треть от суммы, площадь — до 60 квадратов, средняя ставка — 12,5% (по данным ДельтаКредит)Как банк оценивает платежеспособность

Каждый банк имеет ряд правил — методику. Согласно ее правилам специалист или система проводит анализ. Рассмотрим алгоритм на примере действующих требований АИЖК.

Рассмотрение и анализ заявки

Чтобы одобрить ипотеку, банк проводит андеррайтинг — комплексную процедуру оценки платежеспособности и кредитоспособности заемщика, включающая в себя:

- Верификацию документов;

- Присвоение клиенту определенной категории заемщика;

- Анализ платежеспособности;

- Анализ постоянных расходов клиента;

- Исследование кредитной истории и активов заемщика;

Как видим, успех получения и одобрения ипотеки зависит не только от размера зарплаты — а в целом от максимально полного соответствия клиента каждому заявленному условию.

Андеррайтинг желающих взять ипотеку проводится не только на основании представленных документов, но и по результатам запросов в БКИ и органы исполнительной власти. Например, паспорт верифицируется через УФМС, кредитная история — дополнительно в базе ФСПП и т.п.

Во многих банках андеррайтинг автоматизирован. Например в 2008 году в Сбербанке была запущена целая Кредитная фабрика — специальный отдел, обрабатывающий обращения на любые займы. На момент запуска в автоматическом режиме заключения по анкетам давались более, чем в 60 процентах случаев — это позволило существенно сократить срок рассмотрения. В настоящее время специалист подключается только в случае, если система не может дать однозначного ответа. Интересно, что сама заявка может проходить до 50 стадий автоматической обработки.

Из-за специфики технологии мониторинга, банковский специалист не может заранее определить условия договора и размер зарплаты, необходимой, чтобы взять ипотеку.

Однозначный ответ о том одобрили ипотеку или нет вы получите только после рассмотрения обращения, в котором указаны все необходимые данные — иначе как система будет обрабатывать запрос?

Расчет дохода для получения ипотеки

Совокупные расходы и доходы, включающие зарплату, фигурируют на трех стадиях анализа при одобрении заявки. Простыми словами процесс выглядит так:

- Анализ постоянных расходов — туда входят обязательства по займам со сроком погашения более трех месяцев, алименты и минимальный размер прожиточного минимума на каждого заемщика. По кредитным картам расход принимается как 8% от лимита ежемесячно. По займам — ежемесячный платеж. МРПМ установлен для каждого региона.

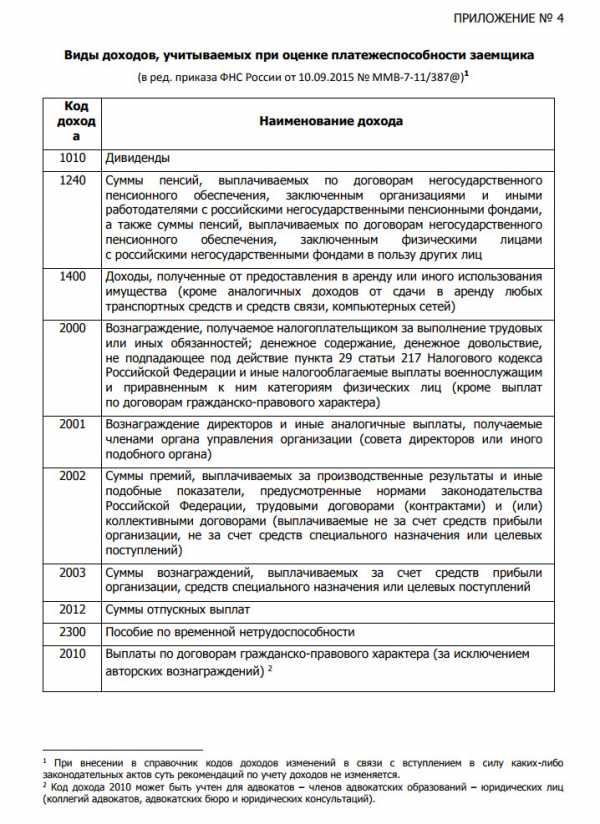

- Расчет среднемесячного дохода на основании документов. Учитывается не только зарплата, но и другие источники, имеющие официальное подтверждение:

При расчете средней прибыли а за месяц банк может принять во внимание дополнительную прибыль, кроме зарплаты

При расчете средней прибыли а за месяц банк может принять во внимание дополнительную прибыль, кроме зарплаты- Из полученной суммы дохода вычитаются налоги;

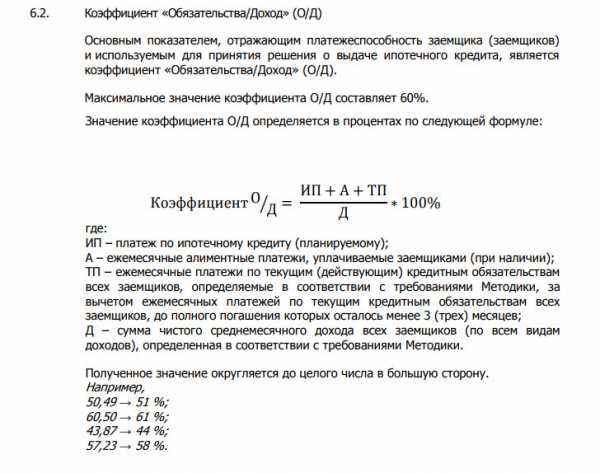

- Далее определяется коэффициент платежеспособности. Чтобы ипотеку одобрили, он должен быть больше, чем величина отсечения (у каждого ФКУ — свое значение).

При расчете коэффициента учитываются принципиальные расходы заемщика, среди которых — кредитные платежи и алименты, если имеются (по данным АИЖК)

При расчете коэффициента учитываются принципиальные расходы заемщика, среди которых — кредитные платежи и алименты, если имеются (по данным АИЖК)- Последний этап оценки — достаточность дохода (включающего заработную плату):

Если при расчете показатель достаточности меньше нуля, кредитный лимит снижается, либо банк отказывает в заявке

Если при расчете показатель достаточности меньше нуля, кредитный лимит снижается, либо банк отказывает в заявкеВ дополнении к здравому смыслу, есть несколько правил, которые стоит знать, определяя, хватит ли вашей зарплаты, чтобы взять ипотеку:

- Любой банк имеет свою методику расчета кредитоспособности клиента, исходя из принятой политики управления рисками. Поэтому размер дохода, необходимого для ипотеки, может отличаться в каждом из них. НО АИЖК — отличный прототип любого крупного ФКУ.

- Общепринятым считается — чем больше зарплата, тем больший ее процент будет учитываться в обслуживании долга. Эта цифра может вырастать до 70-80%, если речь идет о крупных суммах. Верно и обратное — если сумма маленькая, то % не может превышать значения, полученного по методике.

- Основной параметр оценки финансового состояния заемщика — размер первоначального взноса и источник формирования этих средств. Чем он больше — тем надежнее клиент.

- Наличие у клиента дорогостоящего имущества (автомобиль, недвижимость) не учитывается в доходах, но косвенно свидетельствует о возможности не допустить просрочки, в случае снижения зарплаты.

Как действовать, чтобы ипотеку одобрили

Не всегда от размера зарплаты зависит получение кредита на жилье. Если ваших доходов не хватает на обслуживание запрошенного лимита, а остальные показатели в норме — банк либо уменьшит величину займа, либо увеличит срок кредитования.

Обратите внимание, при малом уровне дохода ипотеку взять невозможно, только если банк не может рассчитать даже

Обратите внимание, при малом уровне дохода ипотеку взять невозможно, только если банк не может рассчитать дажесамую минимальную величину кредита

Чтобы ипотеку одобрили, важны и другие показатели (а точнее — их совокупность) — кредитная история, чистота сделки и предмета залога, выполнение условий по добровольному и титульному страхованию при ипотеке.

Существенно повысить шансы на получение подходящей суммы поможет:

- Привлечение созаемщиков;

- Максимально возможный первоначальный взнос.

Помните, при оформлении ипотеки в браке, супруг/а автоматически попадает в число созаемщиков. Важно учитывать, что расходы (в том числе, по кредитным обязательствам) считаются по всем созаемщикам, даже с нулевым доходом (например, если супруг не работает).

Не забывайте пользоваться ипотечным калькулятором — любой банк на своем официальном сайте предлагает рассчитать условия, которые может одобрить.

Помните, нет смысла записывать в анкету свои «серые» доходы, которые невозможно подтвердить официально. Учитывая, что большая часть заявок проходит автоматическую обработку, система не примет их к учету при рассмотрении.

Заключение

Безусловно, взять кредит на жилье с небольшим доходом сложно. Многое зависит от желаемой суммы, срока и первого взноса. На примере приведенной методики определить, какая зарплата должна быть для получения ипотеки в конкретных обстоятельствах, можно самостоятельно. Помните — размер зарплаты важен только в случае, если банк не может одобрить даже самую небольшую сумму, установленную условиями.

ipoteka.zone