Оформление квартиры в собственность по ипотеке

Приобретение квартиры в ипотеку предполагает выполнение ряда процедур, начиная от поиска недвижимости и заканчивая заключением ипотечного договора с банком. Одним из важных этапов является процедура регистрации объекта в собственность, которая открывает возможность владельцу распоряжаться квартирой по своему усмотрению. Как же зарегистрировать в собственность жилье, оформленное в ипотеку? Разбираемся в нашей статье.

Приобретение квартиры в ипотеку предполагает выполнение ряда процедур, начиная от поиска недвижимости и заканчивая заключением ипотечного договора с… Финансы

Итак, для оформления недвижимости в собственность требуется подать соответствующее заявление в Росреестр. Важно помнить, что, если ипотечный договор составлен в простой письменной форме и не заверен нотариально, то заявку на государственную регистрацию подают и залогодатель, и залогодержатель.

Процедура оформления права собственности делится на несколько этапов:

- Подача необходимых документов в Росреестр и проверка их соответствия определенным требованиям.

- Проведение правовой проверки сделки.

- Принятие решения об удовлетворении запроса.

- Внесение информации в Электронный реестр владельцев недвижимости.

- Оформление выписки из ЕГРН.

Весь процесс регистрации, начиная от подачи заявления и заканчивая подписанием выписки, может занять от 5 до 10 рабочих дней.

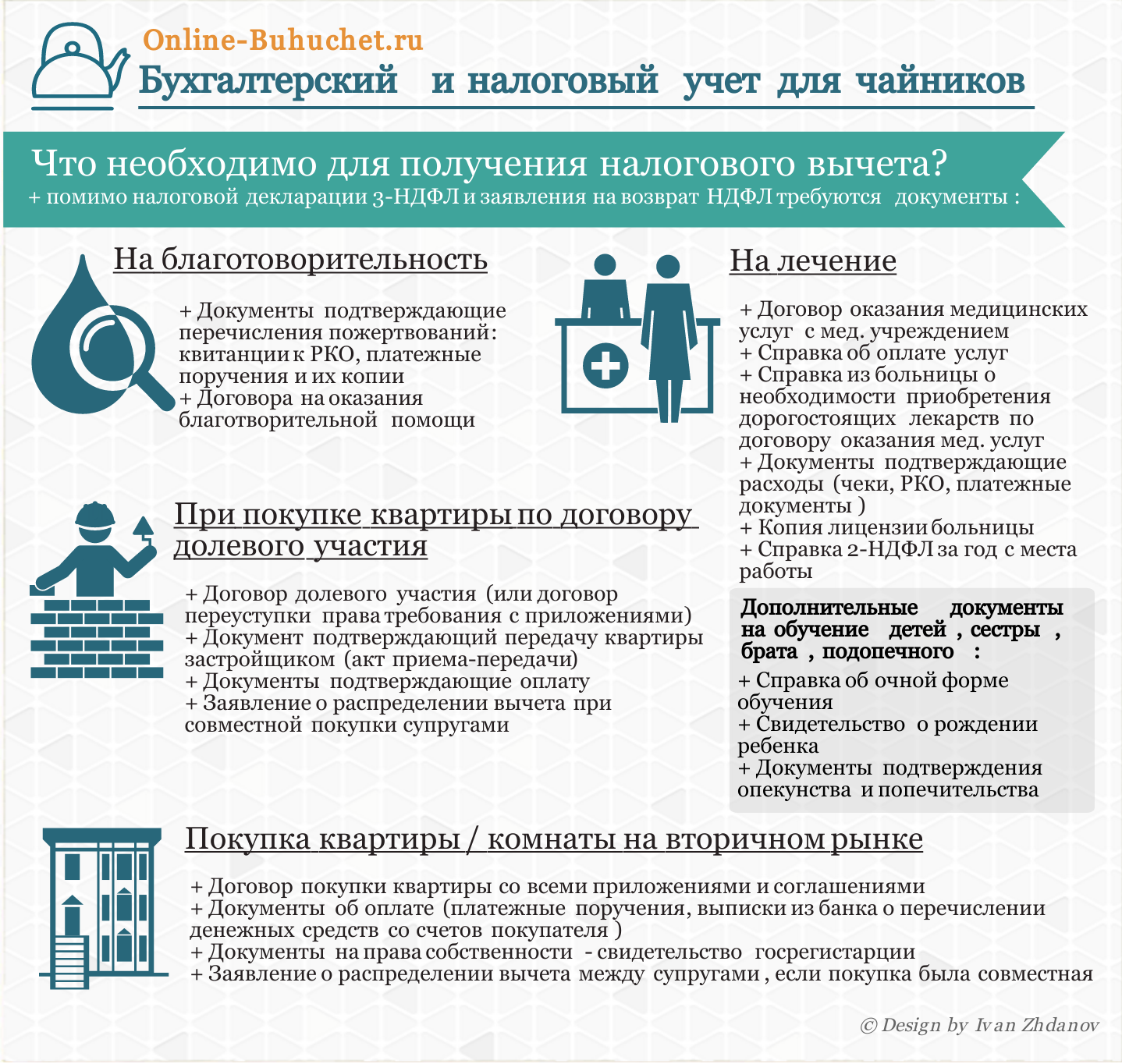

Список необходимых документов для регистрации квартиры в собственностьДля того чтобы зарегистрировать право собственности на квартиру, купленную в ипотеку, потребуется пакет документов, в который входят:

- Заявка в Росреестр.

- Договор купли-продажи.

- Подписанный ипотечный договор.

- Правоустанавливающее свидетельство предыдущего собственника.

- Документы на недвижимость, в том числе технический паспорт, справка экспликации, прочие выписки.

- Квитанция, подтверждающая оплату госпошлины.

При необходимости Росреестр может запросить дополнительные документы, например согласие органов опеки, согласие супруга (если нужно распорядиться недвижимостью, являющейся совместным имуществом) и т.д. Пакет необходимых справок в каждом конкретном случае может изменяться. Если с документами все в порядке, и они не противоречат действующему законодательству, проводится переоформление права собственности.

Следует помнить о причинах, по которым Росреестр может отказать в оформлении права собственности:

- Отсутствие некоторых необходимых документов.

- Неправильное оформление документов.

- Запрет на проведение операций с недвижимостью.

- Подозрение в мошенничестве со стороны заявителя.

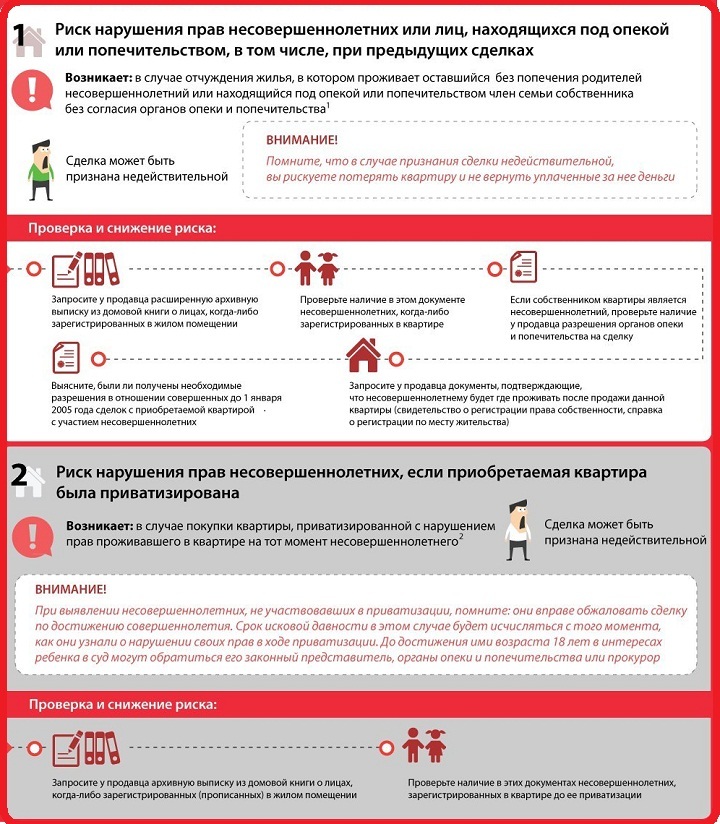

При приобретении квартиры в ипотеку на вторичном рынке необходимо удостовериться в соответствии документов определенным требованиям до проведения перерегистрации права собственности. Особое внимание рекомендуется уделить таким важным моментам, как отсутствие задолженности перед коммунальными службами, законность перепланировки и т.д.

Кроме того, необходимо выяснить количество продавцов, убедиться в их согласии на продажу недвижимости и в отсутствии прописанных в ней несовершеннолетних детей. Защитить свои интересы в этом случае покупатель может, оформив титульное страхование.

Для оформления регистрации права на квартиру на вторичном рынке заемщик должен предоставить стандартный пакет документов. После одобрения и регистрационной процедуры покупатель получает выписку из ЕГРН.

Регистрация права собственности после погашения ипотечного кредитаПосле закрытия ипотечного договора заемщик имеет полное право полностью оформить право собственности на недвижимость. Ведь ни для кого не секрет, что на период, пока жилье находится в залоге у кредитора, владелец не вправе совершать с ней никаких правовых действий. Квартиру нельзя продавать, дарить или обменивать. В некоторых банковских организациях также действует запрет на оформление прописки до момента полного закрытия задолженности перед банком.

Ведь ни для кого не секрет, что на период, пока жилье находится в залоге у кредитора, владелец не вправе совершать с ней никаких правовых действий. Квартиру нельзя продавать, дарить или обменивать. В некоторых банковских организациях также действует запрет на оформление прописки до момента полного закрытия задолженности перед банком.

При этом многие заемщики ошибочно полагают, что недвижимость, оформленная в ипотеку, является собственностью кредитора. На самом же деле, согласно договору купли-продажи, она уже находится в собственности покупателя. Однако в свидетельстве о праве собственности делается пометка о наличии обременения. Как только задолженность перед банком полностью погашена, эта пометка аннулируется.

Чтобы снять обременение с недвижимости по окончании действия ипотечного договора, потребуется предоставить документы, предусмотренные регламентом, а именно:

- Паспорт и заявление собственника.

- Справку от кредитора о полном погашении задолженности.

- Оригинал ипотечного договора.

- Закладную с пометкой о погашении ипотечного кредита.

- Документы по собственности на квартиру.

Узнайте больше о регистрации права собственности на квартиру, распространенных ошибках и рекомендациях по оформлению на сайте «Росбанк Дом».

Какие документы застройщика необходимо проверить при покупке квартиры в новостройке?

Известно, что легковерность может быть опасной. Но остается немало доверчивых граждан, продолжающих становиться жертвами мошенников из-за своей невнимательности. Мы расскажем, какие документы застройщика следует проверить, прежде чем купить квартиру в возводящемся доме.

Квартиры в новостройках с отделкой под ключ

Решившись на покупку новой недвижимости, стоит запастись терпением и внимательно изучить всю информацию о застройщике, отзывы покупателей, экспертные мнения, а также полезные статьи, включая эту. Если компания, выполняющая строительство приглянувшегося вам дома, зарекомендовала себя с не лучшей стороны, недовольные дольщики, наверняка, уже опубликовали массу негативных отзывов и найдется другая информация, которая заставит повременить с покупкой.

Если компания, выполняющая строительство приглянувшегося вам дома, зарекомендовала себя с не лучшей стороны, недовольные дольщики, наверняка, уже опубликовали массу негативных отзывов и найдется другая информация, которая заставит повременить с покупкой.

Покупка квартиры от застройщика. Собираем информацию в интернете.

Перед покупкой квартиры от застройщика стоит сделать следующее:

- ввести в поисковой строке называние застройщика. На сайте компании можно узнать о том, как давно она на рынке, сколько домов построила, запросить адрес строящегося дома. Изучите весь материл по-максимуму, не ограничиваясь парой страниц;

- если на сайте застройщика опубликована проектная декларация, внимательно прочитайте ее. Именно в проектной декларации обычно указано, на основании чего получен участок под застройку, есть ли разрешение на строительство и другие немаловажные факты;

- посетите сайт Арбитражного суда по месту регистрации застройщика (информацию о нем вы уже нашли на сайте компании).

В разделе «Картотека арбитражных дел», в поле «участник дела» введите полное название фирмы-застройщика. Так вы сможете узнать, с кем, когда, по какой причине и за какие суммы, строительная фирма вела тяжбы. Если обнаружилось, что застройщик имеет присужденный долг в несколько сотен миллионов, рекомендуется поискать другого. На сайте Арбитражного суда также можно проверить список возможных компаний-банкротов;

В разделе «Картотека арбитражных дел», в поле «участник дела» введите полное название фирмы-застройщика. Так вы сможете узнать, с кем, когда, по какой причине и за какие суммы, строительная фирма вела тяжбы. Если обнаружилось, что застройщик имеет присужденный долг в несколько сотен миллионов, рекомендуется поискать другого. На сайте Арбитражного суда также можно проверить список возможных компаний-банкротов; - полезно изучить ресурс https://egrul.nalog.ru. Обратитесь к разделам:

- сообщения юридических лиц, опубликованные в журнале «Вестник государственной регистрации» — о принятии решений о ликвидации, реорганизации, уменьшении уставного капитала, приобретении обществом с ограниченной ответственностью до 20% уставного капитала другого общества, а также иные сообщения юридических лиц, которые они обязаны публиковать в соответствии с законодательством Российской Федерации;

- опубликованные в журнале «Вестник государственной регистрации» сведения о принятых регистрирующими органами решениях о предстоящем исключении недействующих юридических лиц из ЕГРЮЛ;

- перечень юридических лиц, в состав исполнительных органов которых входят дисквалифицированные лица.

-

Загляните также на ресурсы местных органов власти и управления государственной регистрации, кадастра и картографии. Здесь можно найти информацию о том, на чьей земле ведется строительство и от чего будет зависеть состав документов.

Что проверять при покупке квартиры у застройщика?

Сбором информации в интернете ограничиваться нельзя. Строительство многоэтажного жилого дома предполагает наличие большого количества бумаг различной степени важности. О том, что проверять при покупке квартиры, существует множество рекомендаций. Наиболее ценные перечислены ниже.

Отказать в доступе к документам в офисе компании-застройщика не могут! Права потенциального покупателя закреплены в статьях 19, 20 и 21 Федерального закона № 214-ФЗ. Общаясь с представителем компании-застройщика, действовуйте уверенно и спокойно, правда на вашей стороне. Добросовестный застройщик без проблем предоставит необходимые документы, поскольку это отвечает его интересам и способствует формированию доверия у клиента.

Если менеджер отказывается показать документы, это повод насторожиться!

Перечень документов, которые следует проверить у застройщика:

- свидетельство о госрегистрации юридического лица. Если компания-застройщик была создана до 1 июля 2002 года, то у нее должно быть свидетельство о внесении сведений о регистрации в Единый государственный реестр юридических лиц;

- выписка из Единого государственного реестра юридических лиц (ЕГРЮЛ), которую нужно сверить с проектной декларацией и убедиться в правильности списка учредителей. Давность такой выписки не должна превышать 1 месяца;

- устав юридического лица. Особенно следует обратить внимание на разделы «Виды деятельности» и «Исполнительный орган», где указаны сроки и объем полномочий руководителя;

- разрешение на ведение строительства — оно должно быть выдано именно на интересующий вас объект. Случается, что строительная компания одновременно возводит несколько домов, а разрешение получено лишь на один из них.

- инвестиционный контракт, подписанный с собственником участка, на котором буде расположен дом. В нем должны быть определены инвестор, заказчик, сроки и объем строительства, размер доли города (муниципального образования или области). В случае нарушения условий контракта инвестором, его доля может уменьшиться либо перейти к заказчику;

- приложения, о которых говорится в Инвестиционном контракте: договоры, распоряжения, графики платежей, планы размещения квартир, постановления и прочая дополнительная документация;

- лицензия — особое внимание обратите на основные реквизиты: вид и номер документа, кем и когда он был выдан. Убедитесь в том, что срок лицензии не истек;

- договор аренды земельного участка — сопоставьте его с периодом строительства жилого дома. Кроме срока аренды, необходимо обратить внимание на то, кто является арендатором, кто имеет право строить на указанном земельном участке.

Ознакомьтесь с планом, границами, кадастровым номером и адресом участка. Данные должны совпадать с теми, которые были указаны в проектной декларации. Если обнаружите, что договор просрочен, то это, скорее всего, говорит о нарушении срока сдачи объекта;

Ознакомьтесь с планом, границами, кадастровым номером и адресом участка. Данные должны совпадать с теми, которые были указаны в проектной декларации. Если обнаружите, что договор просрочен, то это, скорее всего, говорит о нарушении срока сдачи объекта; - проект договора, который предлагает подписать застройщик. Это должен быть только договор долевого участия! Не рекомендуется заключать какой-либо иной тип документа: договор инвестирования, займа или предварительный договор. Эти сделки считаются условно незаконными, а за ними может скрываться отсутствие разрешения на строительство, нежелание регистрироваться и другие подводные камни;

- паспорт человека, с которым подписываете договор. Сверьте паспортные данные с доверенностью либо с выпиской из Единого госреестра юридических лиц;

- желательно также запросить протокол о назначении руководителя строительной компании, а также приказ о его назначении на должность генерального директора;

- если договор подписывает не сам генеральный директор, а его заместитель или менеджер по продажам, то такое лицо должно иметь доверенность на право подписания договора и заключение сделки.

Копия такой доверенности обязательно прилагается к договору.

Копия такой доверенности обязательно прилагается к договору.

Рядом с территорией, на которой строится дом, может находиться памятник культуры или памятник природы, которые застройщик обязан сохранить. У компании должны быть охранные обязательства по сбережению такого памятника, зафиксированные в регламенте, подписанном с полномочной организацией. В соответствии с этим регламентом, застройщик возводит свой объект. За причинение ущерба объекту культурного наследия на застройщика налагается ответственность — финансовая или уголовная (если будет доказан умысел). Нарушение может привести к запрету дальнейшего строительства, либо понесенные убытки помешают застройщику довести работу до конца.

Немаловажно обратить внимание не финансовую устойчивость строительной компании — в частности, полезно получить информацию о том, в каких банках аккредитован застройщик.

Приобретение новой недвижимости — процесс непростой и трудоемкий. Для того чтобы вложенные деньги и усилия не пропали даром, к выбору застройщика необходимо подойти основательно. Если у вас недостаточно времени для изучения всей важной информации, лучше обратиться к специалисту!

Если у вас недостаточно времени для изучения всей важной информации, лучше обратиться к специалисту!

Читать следующую статью «Как правильно заключить договор долевого участия в строительстве?»

Виды договоров при покупке новостройки

Не секрет, что покупка новостройки в большинстве случаев — гораздо более выгодная сделка, чем приобретение вторичного жилья. Квадратные метры в новых домах стоят относительно дешево, особенно если проект находится на ранней стадии строительства. Но и риск достаточно высок — ведь ни один застройщик не может стопроцентно гарантировать, что квартира будет передана законному владельцу в идеальном состоянии и точно в срок. В спорной ситуации принципиальное значение имеет схема взаимодействия гражданина и строительной компании — тип заключенного договора и, конечно, его условия. Избежать возможных неприятностей и финансовых потерь поможет вдумчивое отношение к оформлению бумаг на стадии заключения сделки.

Действия:

- Узнаем виды договоров при покупке недвижимости

- Уточняем обязательное содержание договора на приобретение недвижимости

- Контролируем нюансы со стоимостью квартиры в договоре

- Проверяем документы застройщика

Действие 1

Узнаем виды договоров при покупке недвижимости

Существует несколько видов соглашений, которые можно заключить с целью привлечения частных инвестиций для строительства жилья. Основной правовой документ, который сегодня регулирует взаимоотношения застройщика и покупателя, — это федеральный закон «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости» № 214. В соответствии с ним заключается большинство сделок на первичном рынке. ФЗ-214 предусматривает всего три варианта привлечения денежных средств физических лиц: договор участия в долевом строительстве, жилищный сертификат и участие в ЖК или ЖСК. Все остальные схемы на сегодняшний день незаконны.

Основной правовой документ, который сегодня регулирует взаимоотношения застройщика и покупателя, — это федеральный закон «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости» № 214. В соответствии с ним заключается большинство сделок на первичном рынке. ФЗ-214 предусматривает всего три варианта привлечения денежных средств физических лиц: договор участия в долевом строительстве, жилищный сертификат и участие в ЖК или ЖСК. Все остальные схемы на сегодняшний день незаконны.

Вот основные виды договоров при покупке первичной недвижимости:

- 1 Договор долевого участия

Договор долевого участия или ДДУ — самая популярная и безопасная схема взаимодействия инвестора и застройщика. Она разработана в соответствии законом «Об участии в долевом строительстве», который максимально защищает интересы инвестора — физического лица в процессе привлечения капитала на первичном рынке. Одно из главных преимуществ ДДУ в том, что этот тип соглашения подлежит обязательной государственной регистрации.

Договор, заключенный в соответствии с 214-ФЗ, является одним из трех законных способов привлечения денежных средств физических лиц, наряду с жилищными сертификатами и участием в ЖК и ЖСК. Он считается гарантией защиты от двойной продажи квартиры, а также того, что в случае банкротства застройщика требования дольщика будут обеспечены залогом.

Договор, заключенный в соответствии с 214-ФЗ, является одним из трех законных способов привлечения денежных средств физических лиц, наряду с жилищными сертификатами и участием в ЖК и ЖСК. Он считается гарантией защиты от двойной продажи квартиры, а также того, что в случае банкротства застройщика требования дольщика будут обеспечены залогом.Работа по ДДУ —гарантия надежности застройщика, наличия у него разрешения на строительство, прав на землю и проектной декларации — эти три документа дают ему право привлекать денежные средства физических лиц.

- 2 Договор уступки прав требования

Вторая по распространенности схема покупки первичного жилья — переуступка прав требования или цессия. Это соглашение между физическими лицами, которое заключается, когда человек решает продать строящуюся квартиру до получения прав собственности на квадратные метры. Договор подписывается с обязательным уведомлением застройщика и подлежит государственной регистрации.

Уступка права требования по заключенному и зарегистрированному договору участия в долевом строительстве соответствует нормам 214-ФЗ. Гражданам следует знать, что для перепродажи не обязательна стопроцентная выплата суммы договора инвестором. Закон допускает также одновременный перевод долга. Это значит, если к моменту заключения договора уступки права требования полная стоимость по ДДУ не оплачена, в договоре уступки права требования предусматривается, что остаток долга переводится на нового участника долевого строительства, и описывается график выплат.

В большинстве случаев договор переуступки также безопасен, как ДДУ, однако есть один существенный нюанс: покупатель получает уже готовое соглашение долевого участия, которое заключалось кем-то другим. Это значит, что все условия установлены без вас, и внести поправки в договор невозможно. В итоге, новый покупатель получит права по переуступке далеко не в том объеме, на который он рассчитывал. К примеру, в самый неподходящий момент выяснится, что по условиям соглашения инвестор не вправе требовать от застройщика отчетность по квалификации рабочих или качеству стройматериалов.

Покупателя должен насторожить договор переуступки прав в ситуации, когда строящаяся квартира уже успела перейти через несколько рук. Если хотя бы одно из предыдущих соглашений окажется юридически неграмотным, у нового владельца могут возникнуть проблемы с оформлением права собственности.

- 3 Договор паенакопления в ЖСК

Это относительно новая форма приобретения недвижимости на российском рынке первичного жилья, которая в перспективе может распространиться на треть сделок. Она предусматривает создание кооператива (ЖСК) будущих жильцов дома и приобретение недвижимости посредством выплаты пая. По сравнению с ДДУ для застройщика такая схема более привлекательна, а для покупателя — более рискованна, так как договор паенакопления не требует обязательной регистрации. Благодаря этому квадратные метры в ЖСК будут стоить дешевле, однако не каждый банк даст ипотеку на такую недвижимость. От затягивания сроков строительства или двойной перепродажи жилья пайщик защищен хуже дольщика, однако в случае банкротства застройщика ему проще взять судьбу дома в свои руки. Также отличие в том, что после завершения строительства кооперативного жилья будущему владельцу квартиры помимо акта приема-передачи жилья придется еще получить справку о выплате пая.

Возможность совершения сделок на первичном рынке путем членства в жилищно-строительных кооперативах и покупки жилищных сертификатов предусмотрена п.2 ст.1 214-ФЗ, однако такие соглашения не будут относиться к договорам об участии в долевом строительстве.

До 2005 года на первичном рынке недвижимости встречались и более экзотические формы взаимодействия застройщика и покупателя. К примеру — предварительный договор купли-продажи, вексель на приобретение квартиры, договор займа или договор подряда. Соглашение о покупке строящегося жилья могло быть задокументировано с помощью договора участия в инвестировании строительства жилого дома, инвестиционного договора на строительство объекта недвижимости, договора соинвестирования и т.д. Однако после вступления в силу 214-ФЗ 1 апреля 2005 годатакие соглашения считаются незаконными.

Предварительную информацию о типе договора, по которому продаются квартиры в интересующем вас жилом комплексе, можно уточнить, напрямую связавшись с застройщиком. Контактные данные строительной компании, а также другая полезная информация о первичных объектах, обычно представлена в карточке каждой новостройки на крупных порталах недвижимости.

Рис. Пример раздела «Новостройки Москвы и Подмосковья» на портале ГдеЭтотДом.РУ

Действие 2

Уточняем обязательное содержание договора на приобретение недвижимости

На практике очевидно, что не так важно название договора, как его содержание. Перед тем, как отдавать деньги застройщику, покупателю стоит убедиться, что документ содержит все принципиальные пункты и условия.

В договоре долевого участия при покупке недвижимости должно быть указано:

- 1 Объект, который перейдет в собственность покупателя, — конкретная квартира в новостройке

- 2 Стоимость квартиры

- 3 Стороны сделки, которые обозначаются как «правообладатель» и «правоприобретатель» (будущий владелец квартиры)

- 4 Подробное описание объекта недвижимости

Важно перечислить все ключевые параметры — строительный адрес дома, тип проекта, номер секции или подъезд, этаж, метраж квартиры и количество комнат согласно проектным документам.

- 5 Описание дома

Этот пункт добавляется в договор, если дом строится не по типовому проекту. В этом случае имеет смысл дать краткую характеристику инженерному и лифтовому оборудованию, отделке и остеклению будущего здания.

- 6 Основания для заключения договора

В этом пункте необходимо перечислить документы, которые позволяют застройщику вести работы над проектом, — постановление администрации, инвестиционный контракт, переход прав и т.д.

- 7 Срок сдачи дома

В договоре должен быть указан точный срок, в который застройщик обязан передать квартиру инвестору — это позволит покупателю в случае необходимости защитить свои интересы в суде. Также важно прописать размер неустойки за задержку строительства, а также условия и порядок возврата денег при расторжении договора одной из сторон.

- 8 Сумма инвестиций

В договоре указывается точная сумма инвестиций покупателя, срок внесения денег и штраф за задержку обязательных выплат.

- 9 Условия о гарантийном сроке на объект

Гарантийные строки в рамках ДДУ определяются условиями договора и нормами ФЗ-214. Они могут быть различатьсяв зависимости от проекта, однако минимум, установленный законом, — 5 лет со дня передачи объекта дольщику. В этот период застройщик будет нести ответственность за результат строительных работ, избежать которой сможет лишь доказав отсутствие своей вины в суде.

- 10 Способы обеспечения обязательств застройщиком

Закон обязывает застройщика дополнительно обеспечить свою ответственность перед покупателем. Для этого предусмотрено два варианта: страхование и поручительство банка. В обоих случаях девелопер обязан позаботиться об обеспечительных мерах до регистрации ДДУ и предоставить дольщику всю необходимую информацию о банке-поручителе, страховой компании или обществе взаимного страхования гражданской ответственности застройщиков.

В случае участия в ЖК и ЖСК, помимо договора покупателю недвижимости необходимо еще и вступить в кооператив с выплатой пая.

Действие 3

Контролируем нюансы со стоимостью квартиры в договоре

Важнейший пункт договора о приобретении строящейся недвижимости касается стоимости квартиры. Она может быть указана как в конкретной валюте — рублях или долларах, так и в «условных единицах». В этом случае в соглашении необходимо четко прописать, как рассчитываются у.е. Если порядок оплаты предусматривает рассрочку, указывается величина взноса и сроки расчёта.

Наиболее предпочтителен вариант, когда в договоре есть пункт, что цена квартиры окончательна и пересмотру не подлежит. Однако всегда есть опасность, что после финального обмера готового объекта площадь может оказаться больше или меньше заявленной. На этот случай полезно включить в документ дополнительную сноску о порядке компенсации. Иногда в соглашениях с застройщиком предусматривается колебание стоимости квадратного метра в случае удорожания строительства. Чтобы обезопасить свой кошелек, покупателю важно уточнить пределы доплаты и вписать это условие в договор.

Для инвестора принципиально, чтобы в договоре с застройщиком был указан именно тот расчетный счет, на который будут перечисляться деньги. Каждый будущий платеж, особенно если покупка происходит в рассрочку, должен сопровождаться выдачей квитанции.

Для покупателя квартиры значительно надежнее проводить все платежи застройщику через банк, даже если они будут сопровождаться конвертацией валют или комиссией.

Действие 4

Проверяем документы застройщика

Грамотное заключение договора покупки квартиры невозможно без тщательной проверки документов застройщика. В идеале, для изучения бумаг стоит пригласить специалиста — профессионального юриста или риэлтора.

Строительная компания обязана предоставить клиенту:

- 1 Разрешение на строительство

Без наличия этого документа покупателю не стоит даже рассматривать вопрос о покупке первичного жилья. Важно, чтобы разрешение было оформлено на то же юридическое лицо, что и все прочие бумаги застройщика.

- 2 Инвестиционный контракт

Это базовый документ, который позволяет покупателю квартиры быть в курсе условий строительства дома. В нем указаны обязательства застройщика по созданию инфраструктуры, этапы и сроки строительства, а также перечислено, сколько квартир будет передано новым жильцам бесплатно. Для многих покупателей жилья важно знать, сколько семей из неблагополучных районов могут стать их потенциальными соседями.

- 3 Проектная декларация

Этот документ содержит общие сведения об объекте недвижимости, важнейшие из которых — реквизиты правоустанавливающего документа на земельный участок и его кадастровый номер, а также тип новостройки и сроки ввода дома в эксплуатацию. Проектная декларация должна публиковаться на сайте застройщика и предъявляться по первому требованию.

- 4 Проектная документация и заключение госэкспертизы

Для обычного покупателя важно само наличие проектных документов и положительного заключения государственной экспертизы. Это значит, застройщик согласовал коммуникации будущего дома и схемы расположения сетей. Инженеры и специалисты по строительству могут квалифицированно оценить архитектурные, технические и конструктивные решения проекта, которые представляются в текстах и чертежах проектной документации.

- 5 Документы на землю

Участок, на котором будет возведен дом, может принадлежать застройщику на праве собственности или долгосрочной аренды. Главное, чтобы в свидетельстве было указано, что землю разрешено использовать для многоэтажного жилищного строительства. В противном случае у застройщика могут быть проблемы с вводом жилья в эксплуатацию. А покупка незаконной новостройки в природоохранной зоне и вовсе неоправданный риск — велика вероятность, что через несколько лет готовый дом снесут.

- 6 Договор страхования или поручительство банка

С 1 января 2014 года на застройщиков возложены дополнительные обязательства перед покупателем. Выбор между поручительством и страхованием остается за строительной компанией. Это станет дополнительной «подушкой безопасности» для инвесторов — в случае банкротства девелопера их потери компенсируют.

Покупателю не стоит забывать и о своих обязанностях перед застройщиком. При заключении сделки будущий инвестор должен предоставить паспорт, свидетельства о рождении детей до 14 лет и нотариально заверенное согласие супруга на сделку.

Росреестр

Практические советы дают специалисты Управления Росреестра по Новосибирской области.

Приобретение квартиры или дома — это серьёзная и дорогостоящая сделка, поэтому важно знать, на что следует обратить внимание при покупке недвижимости.

Перед приобретением недвижимости необходимо проверить документы, на основании которых возникло право собственности продавца. У собственника стоит попросить выписку из Единого государственного реестра недвижимости. В ней отражается информация об объекте недвижимости, а также о собственнике (на основании чего возникло право собственности, наличие арестов и запретов, имеются ли обременения, например ипотека, аренда). Следует знать, что государственная регистрация права в Едином государственном реестре недвижимости является единственным доказательством наличия зарегистрированного права.

Для продажи недвижимого имущества его собственник может оформить доверенность, которая обязательно должна быть нотариально удостоверена. Совершая сделку по доверенности, покупателям следует ознакомиться с полномочиями обладателя этого документа. Все юридически значимые действия должны быть прописаны в доверенности: право подписания договора купли-продажи, получение денежных средств, передача объекта недвижимости, предоставление документов и заявлений в орган регистрации прав. В доверенности может быть указан диапазон цен, за рамки которых представитель не имеет права выходить. Важно проверить срок действия доверенности. Если дата выдачи документа не указана, то документ считается недействительным. В случае смерти доверителя доверенность аннулируется. Проверить подлинность доверенности можно на сайте Федеральной нотариальной палаты.

Следует также спросить у собственника документы БТИ на объект, отражающие технические характеристики жилья (кадастровый паспорт, поэтажный план, экспликация). Они необходимы, чтобы проверить — соответствует ли качество объекта документам: существуют ли в ней несогласованные в законном порядке перепланировка, переустройство или реконструкция. Так в соответствии с Жилищным кодексом Российской Федерации и Градостроительным кодексом Российской Федерации переустройство (перепланировка) квартиры или реконструкция жилого дома требуют согласования с органом местного самоуправления. Незаконным считается любое переоборудование квартиры или реконструкция жилого дома, на которое не получено разрешение соответствующих органов.

Узнать о правах третьих лиц можно из расширенной выписки из домовой книги. Она позволит проверить, кто зарегистрирован по месту жительства и сохраняют ли эти люди в соответствии с законом право проживания в квартире при ее продаже.

Кроме того, необходимо обратить внимание на права супругов продавца: если продавец состоит в браке или же приобретаемый объект был приобретен в браке, то для заключения одним из супругов сделки по распоряжению имуществом, необходимо получить нотариально удостоверенное согласие другого супруга, в соответствии с Семейным кодексом Российской Федерации.

При покупке жилого дома (объекта индивидуального жилищного строительства) также стоит обратить внимание на следующее: право собственности должно быть оформлено не только на дом, но и на земельный участок, на котором он стоит, так как отчуждение жилого дома в соответствии с Земельным кодексом Российской Федерации осуществляется вместе с земельным участком.

При заключении договора купли-продажи необходимо внимательно ознакомиться с составленным договором. В документе должны быть указаны все существенные и дополнительные условия.

Следует проверить всю информацию, указанную в договоре:

— данные продавца и покупателя,

— описание приобретаемого объекта недвижимости,

— правильность прописанной суммы (указывается цифрами и прописью),

— порядок расчета с продавцом,

— перечень лиц, которые сохраняют право проживания даже в случае продажи.

Договор подписывается обеими сторонами — продавцом и покупателем.

Договор купли-продажи может быть составлен в простой письменной форме, а также нотариусом. Данный выбор зависит от предпочтения сторон, но существует ряд случаев, когда участие нотариуса необходимо: например, при продаже доли в праве общей собственности на недвижимое имущество или продажа объекта недвижимости несовершеннолетнего или ограниченно дееспособного гражданина.

Необходимо помнить о составлении не только договора, но и передаточного акта, а также о предоставлении документов на регистрацию своих прав любым удобным для сторон сделки способом: лично через офисы МФЦ, через нотариуса, по почте или с помощью электронных сервисов Росреестра на официальном сайте ведомства https://rosreestr.ru/site/. Перечень документов можно сформировать самостоятельно, воспользовавшись новым сервисом Росреестра «Регистрация просто» https://регистрацияпросто.рф.

Право собственности покупателя на недвижимость возникает только после государственной регистрации в органе регистрации прав — Росреестре.

Покупка объекта недвижимости требует повышенного внимания и ответственного отношении сторон при подготовке документов.

Чем докажете? Какие документы подтверждают право собственности

Какой документ подтверждает право собственности на недвижимость? Несколько лет назад каждый собственник мог сразу дать ответ на этот вопрос: все знали, как выглядит бланк зеленого или красного цвета с гербовой печатью.

Однако сегодня этот документ уже не актуален. Теперь в качестве правоподтверждающего документа используется выписка из Единого реестра недвижимости.

В чем разница между свидетельством и выпиской и в каких случаях эти документы могут понадобиться – разъясняет начальник юридического отдела кадастровой палаты по Удмуртской Республике Наталья Дергачева.

«Свидетельство о регистрации прав — это документ, свидетельствующий о том, что право собственности на объект недвижимости было зарегистрировано на имя человека, указанного в документе, на конкретную дату, — говорит Наталья Дергачева. — Свидетельство не подтверждает, что указанный в нем человек действительно является хозяином недвижимости и сегодня.

Такие достоверные сведения можно получить из выписки об основных характеристиках объекта недвижимости и зарегистрированных на него правах, которая актуальна на момент её выдачи. По этой причине мы настоятельно рекомендуем – при проведении сделок с жильем не довольствоваться свидетельством, которое показывает продавец. Эта бумага может быть совершенно неактуальной».

Преимущество выписки перед свидетельством – в ее актуальности. Так, к примеру, в свидетельстве может быть указано, что квартира не имеет обременений. Но через день эта информация может устареть, потому что из правоохранительных органов пришел документ о наложении ареста на имущество. Квартира арестована, а в свидетельстве это никак не отражено.

«Тем не менее, выбрасывать свидетельства не стоит, – отмечает эксперт. – В ряде случаев этот документ можно использовать. Так, свидетельство можно предъявить при оформлении различных услуг в сфере ЖКХ. Однако большинство госучреждений, банки, нотариусы будут требовать выписку из реестра недвижимости».

Форм выписки несколько. Они отличаются объемом и содержанием сведений. Наиболее востребована выписка об основных характеристиках и зарегистрированных правах на объект недвижимости. Она содержит описание объекта недвижимости и сведения о его собственнике, типе собственности, наличии ограничений, арестов и обременений. За 10 месяцев этого года для жителей республики и госорганов кадастровой палатой подготовлено 142 тыс. таких документов.

Следующая по популярности — выписка о переходе прав на объект недвижимости – содержит сведения о том, кто и в какое время владел данным объектом недвижимости. Эту выписку стоить заказать при покупке квартиры, чтобы проверить, часто ли менялись ее хозяева. Потенциальные покупатели знают это – за 10 месяцев 2019 года специалисты кадастровой палаты подготовили 14 тыс. таких документов.

Еще одна часто заказываемая выписка — выписка о правах отдельного лица на имеющиеся у него объекты недвижимости – в том числе, на территории всей Российской Федерации. Она бывает нужна при получении различных субсидий, а также при проведении проверок органами государственной власти. Таких выписок в этом году для жителей Удмуртии подготовлено больше 233 тыс.

Как быстро можно получить выписку?

Подготовка документа при запросе данных через МФЦ занимает 5 рабочих дней. Также заказать выписку можно с помощью почтового отправления и в электронном виде.

Какой срок действия выписки?

Определенного срока действия выписка, как ранее и свидетельство, не имеет. Какие-либо рамки по времени может устанавливать только та инстанция, куда требуется предоставить эти сведения.

Кто может запросить выписку из ЕГРН?

Это зависит от сведений, которые вы хотите получить. Например, запросить информацию, кто является собственником того или иного объекта недвижимого имущества может любой человек. Это информация общего доступа, которая не содержит ни номера паспорта, ни прописки, ни каких других данных, кроме фамилии владельца.

Выписка из ЕГРН может быть более расширенной и содержать конкретную информацию о правообладателях недвижимого имущества; соответственно, получить такую выписку может только сам собственник или его представитель по доверенности.

Как сделать себе хорошую кредитную историю с нуля — способы как открыть КИ, если её нет

В современных реалиях кредитные истории граждан занимают отдельную нишу, влияющую на все сферы жизни. Поэтому к факту создания кредитного досье эксперты советуют относиться со всей серьезностью, придерживаясь поговорки о том, что необходимо “честь беречь смолоду”. Как создать кредитную историю и не испортить ее в один момент — расскажем.

Зачем нужна кредитная история?

Кредитная история представляет собой систематизированные сведения, касающиеся взаимодействия заемщика с финансовой системой РФ. В этом документе отражаются факты исполнения заемщиком кредитных обязательств, с подробным анализом сумм, сроков, просрочек и задолженностей, претензий со стороны судебной системы:

- Хорошая кредитная история создает ее владельцу положительную деловую репутацию. Банки таким клиентам выдают кредиты, не опасаясь рисков невозврата.

- Плохая кредитная история может создать проблемы клиенту в сфере кредитования.

- Отсутствие кредитной истории считается самым неблагоприятным фактором, ведь банк не имеет возможности оценить клиента.

Кто имеет доступ к кредитной истории?

Прежде всего полноправный доступ к полной кредитной истории имеется у заемщика, имя которого и паспортные данные указаны на титульном листе. Но при обращении в кредитную организацию за финансовой помощью, заемщик может предоставить письменное согласие на предоставление банку данных из БКИ.

Доступ к базе данных КИ, по разрешению владельца, также имеют:

- страховые организации, использующие информацию для оценки рисков при урегулировании убытков;

- работодатели, формирующие объективную характеристику потенциального работника.

Исполняя судебные решения, отдельные разделы из кредитного досье вправе запрашивать представители государственных органов, включая судебных приставов.

Причины отсутствия кредитной истории

Кредитная история начинается с того момента, когда конкретный заемщик подписывает договор согласия на то, чтобы:

- банк-кредитор передавал все сведения о нем в базу данных бюро кредитных историй;

- клиент имел возможность отправлять запросы и получать актуальную кредитную историю из бюро кредитных историй (в случае необходимости).

Понятно, что, если гражданин в силу достаточных собственных финансовых ресурсов, отсутствия необходимости или по незнанию никогда не обращался в кредитные организации за услугами кредитования. У него будет отсутствовать КИ ввиду отсутствия необходимых данных и событий.

Как открыть кредитную историю, если её нет?

Всегда что-то делается впервые, в том числе и кредитная история. Важно, не суетиться и не рассылать заявки одновременно во все банки.

С чего начать кредитную историю? Начинать нужно с малого, а вот вариантов существует масса.

Покупка товаров в рассрочку

Приобретите для семьи, например, новый электрический чайник, оформив у представителя банка в торговой сети рассрочку. И не спеша погашайте долг в течение срока, указанного в кредитном договоре.

Создавая кредитную историю, спешить не нужно. Чем больше положительных записей будет в КИ, тем лучше.

Микрозайм в МФО

Микрофинансовые компании работают с клиентами, не имеющими кредитной истории, страхуя риски высокими процентными ставками. Оформите краткосрочный займ в официальной МФО, верните его в льготный срок — сэкономите на процентах и откроете КИ.

Во избежание просрочек, грозящих испорченной кредитной историей и штрафами, на стадии оформления стоит:

- внимательно прочитать условия договора;

- составить график платежей.

После полного погашения долга — возьмите официальную справку, подтверждающую отсутствие претензий со стороны МФО.

Кредитная карта

Повысить степень доверия можно, оформив кредитную карту, эмитированную банком, с которым имеется желание продолжать сотрудничество. Наличие кредитной истории при таком виде кредитования не является обязательным, как и подтверждение платежеспособности.

Чтобы не попасть в негативную ситуацию, стоит соблюдать два правила: использовать средства карты безналичным способом и возвращать потраченное в срок.

Потребительский кредит в банке

Планируя покупку квартиры в ипотеку, сформируйте себе положительную репутацию, взяв сначала небольшой экспресс-кредит на потребительские нужды. Стоит учитывать, что клиенту без истории одобрят кредит, возможно, не самых выгодных условиях. Но ответственно справившись с обязанностями, можно быть уверенным в повышении своего статуса.

Обратите внимание, что в преимущественном положении находятся зарплатные клиенты.

Займ с обеспечением

Наличие обеспечения в виде дорогостоящего имущества позволит банку быть уверенным в своевременном возврате долга. Оформив займ под залог машины или квартиры, главное, аккуратно вносить платежи, и закрыть долг в срок. В таком случае имущество останется в собственности владельца, а история улучшится.

Потребительский кредит наличными под залог обычно выдается при предъявлении одного документа — паспорта. Решение по заявке предоставляется в течение нескольких минут.

Специальные банковские программы

Часто банки, привлекая новых клиентов, разрабатывают специальные программы. Например, в Альфа-Банке действует программа “Кредит без кредитной истории”, условия которой соответствуют стандартным.

Вся процедура оформления происходит в режиме онлайн, требуется быть совершеннолетним гражданином РФ и иметь минимальный доход.

Если все банки отказывают в помощи, то другого способа, как заработать кредитную историю — не остается. Требуется запастись терпением и стать участником специальной программы, направленной на реабилитацию кредитной истории. К примеру, такой как:

- “Улучшение кредитной истории” в Совкомбанке;

- ”Кредитная помощь” в банке Восточный.

Стоит учитывать, что программа рассчитана не на получение легкого кредита, а прежде всего на постепенное создание основательной хорошей кредитной истории.

Как сделать себе хорошую кредитную историю с нуля?

Хорошую кредитную историю можно начать в любой момент, но лучше, если этот момент совпадет с благоприятными жизненными обстоятельствами:

- стабильной работой;

- хорошими заработками;

- наличием зарплатного счета в банке;

- открытым депозитом.

Именно в этом случае кредитная организация одобрит кредит даже при отсутствии КИ. Дальнейшая задача — выполнять свои обязательства: погашать задолженность в срок и в требуемом объеме.

Перед тем как начать кредитную историю, стоит сначала отправить запрос в БКИ, чтобы убедиться, что начинаешь действительно с нуля.

Что может испортить КИ?

Испортить кредитную историю можно недобросовестным исполнением взятых на себя кредитных обязательств. Важно понимать, что банки передают информацию в БКИ каждые 10 дней. Если заемщик по каким-то причинам опоздал с платежом в этот срок, то просрочка не отразится в КИ.

Несвоевременная оплата задолженности в срок более 15-30 дней может сильно испортить кредитную историю. Неуплата кредита в течение 90 дней понижает рейтинг заемщика до минусовых цифр. Заемщик создаст себе одним негативным фактом плохую кредитную историю, несмотря на то, что он является состоятельным человеком, исправно оплачивающим еще несколько крупных кредитов.

Раз в три месяца рекомендуется запрашивать кредитную историю в целях мониторинга. Ведь не исключается вероятность того, что банки допустят технические ошибки, а мошенники оформят кредит на ваше имя.

Кредитная история — это документ, позволяющий не только обращаться за финансовой помощью в банки, но и создающий репутацию в профессиональной сфере. Вывод ясен — кредитную историю необходимо создать и на протяжении всей жизни сохранять в идеальном состоянии. Только в этом случае можно рассчитывать на благосклонность системы.

Центральный Республиканский Банк

Основные правила безопасности при использовании платежных карт

1. Никогда не сообщайте ПИН-код третьим лицам, знакомым, сотрудникам банка, кассирам и лицам, помогающим Вам в использовании банковской карты.

2. При наборе ПИН-кода не допускайте, чтобы его видели посторонние.

3. ПИН-код необходимо запомнить или, в случае если это является затруднительным, хранить его отдельно от банковской карты в месте, недоступном для третьих лиц, в том числе родственников. Запрещается записывать ПИН-код непосредственно на самой карте.

4. Не передавайте банковскую карту для использования третьим лицам, в том числе родственникам. Карту имеет право использовать только лицо, чье имя и фамилия указаны на ее лицевой стороне.

5. При получении банковской карты распишитесь на ее оборотной стороне в месте, предназначенном для подписи держателя банковской карты, если это предусмотрено. Это снизит риск использования банковской карты без Вашего согласия в случае ее утраты.

6. Будьте внимательны к условиям хранения и использования банковской карты. Не подвергайте банковскую карту механическим, температурным и электромагнитным воздействиям, а также избегайте попадания на нее влаги. Банковскую карту нельзя хранить рядом с мобильным телефоном, бытовой и офисной техникой.

7. Телефон банка, указан на оборотной стороне банковской карты. Также необходимо всегда иметь при себе контактные телефоны банка и номер банковской карты на других носителях информации: в записной книжке, мобильном телефоне и/или других носителях информации, но не рядом с записью о ПИН-коде.

8. Не сообщайте Ваши персональные данные сотрудникам банка в случае, если Вы получили сообщение по электронной почте от банка с предложением предоставить Ваши персональные данные и реквизиты Вашей карты с целью их обновления;

9. Если Вы сами позвонили в банк, то сотрудник может уточнить кодовое слово, дату рождения, паспорт и ИНН, но только в тех случаях, когда Вы запрашиваете конфиденциальную информацию, например, остаток средств на своей карте. Это делается для того, чтобы удостовериться, что в банк позвонил именно клиент, а не мошенник.

10. В случае утери (кражи, изъятии) или если информация о ПИН-коде и/или реквизитах карты стала известна третьим лицам, немедленно обратитесь в банк для ее блокировки по телефонам Контакт-центра: (062) 206-68-62; (062) 206-68-63; (066) 685-83-89, 071-099-50-39.

11. В случае возникновения сложностей при снятии наличных денежных средств (например, банкомат не выдал деньги), ни в коем случае не прибегайте к помощи третьих лиц. Немедленно обратитесь по телефонам Контакт-центра: (062) 206-68-62; (062) 206-68-63; (066) 685-83-89, 071-099-50-39.

Если Вы сомневаетесь, что Вам позвонил именно сотрудник Центрального Республиканского Банка, рекомендуем ни в коем случае не отвечать на его вопросы и незамедлительно перезвонить в банк самостоятельно по номерам Контакт-центра: (062) 206-68-62; (062) 206-68-63; (066) 685-83-89, 071-099-50-39.

Сколько времени нужно, чтобы закрыть дом?

Процесс закрытия покупки дома может занять от недели до 60 дней, в зависимости от типа недвижимости, независимо от того, покупаете ли вы в кредит и какой тип ссуды берете. Процесс закрытия включает два отдельных периода:

Условное депонирование — это период времени между подписанием контракта между вами и продавцом и днем его закрытия.

День закрытия — это день, когда вы подписываете все документы, получаете ключи и становитесь официальным владельцем дома.

Сколько времени нужно, чтобы закрыть дом за наличные?

Частично закрытие занимает так много времени из-за финансовых требований, поэтому покупка за наличные может ускорить процесс. Если вы покупаете за наличные, вы можете закрыть его всего через семь дней после заключения контракта, если вы готовы отказаться от непредвиденных обстоятельств. Однако, согласно отчету Zillow Group Consumer Housing Trends Report 2018, только 23% покупателей покупают свои дома на все наличные.

Сколько времени нужно, чтобы закрыть дом по ипотеке?

Покупатели, которые используют обычное финансирование для покупки дома, могут рассчитывать на закрытие через 30-45 дней после подписания контракта.Специальные ссуды, такие как программы для первого покупателя жилья, ссуды VA и FHA, могут занять больше времени, чтобы закрыть, потому что требования более строгие.

Хронология процесса условного депонирования

После того, как вы сделали предложение на дом, и вы и продавец согласовали условия (включая цену и дату закрытия) и подписали договор, вы официально попадаете в условное депонирование. Это шаги, которые обычно являются частью процесса условного депонирования, и продолжительность каждого шага. Имейте в виду, что процесс условного депонирования и сроки могут варьироваться в зависимости от вашего рынка, кредитора, типа собственности, типа финансирования и общей сложности транзакции.Вы также должны отметить, что некоторые из следующих шагов выполняются одновременно.

- Выполнить договор и подтвердить дату закрытия

- Открыть счет эскроу (несколько дней)

- Запросы на полный осмотр и ремонт (1-2 недели)

- Заявка на ипотеку и андеррайтинг (5-20 дней)

- Оценка (1-2 недели)

- Получить страховку домовладельца и страхование титула (1 день)

- Получите одобрение ссуды, обычно называемое «Clear to close» (1 день)

- Совершите заключительную прогулку (1 день)

- Приходите на заключительную встречу и закройте свой новый дом (1 день)

Согласно отчету Zillow Consumer Housing Trends Report 2019, 57% покупателей, получивших ипотеку, заявили, что одна из их проблем заключалась в неясности того, как работает процесс ипотеки.Чтобы убедиться, что вы полностью понимаете эти шаги, оставайтесь в тесном контакте со своим агентом по недвижимости, поверенным по недвижимости (если он у вас есть / нужен) и кредитором. Они ответят на любые ваши вопросы и предоставят документы, которые вам нужно подписать, поэтому будьте готовы ответить на эти запросы как можно быстрее.

Процесс покупки дома за наличные

Если вы покупаете дом со всей наличностью и все еще включаете общие непредвиденные обстоятельства (например, непредвиденный случай проверки дома), ваш процесс будет таким же, за исключением того, что вам не нужно будет подавать заявку на ипотеку или ждать андеррайтинга и утверждения ссуды.Некоторые покупатели за наличные предпочитают отказаться от непредвиденных обстоятельств, что может ускорить процесс.

Через какое время после экспертизы вы можете закрыться?

При условии, что с вашей оценкой проблем нет, кредитор отправит «ясное дело до закрытия» примерно за неделю до согласованной даты закрытия. Если вы запросили более длительный период условного депонирования и более позднюю дату закрытия, вы можете получить разрешение на закрытие задолго до даты закрытия.

Что вызывает задержки при закрытии дома?

Дата закрытия обычно согласовывается с продавцом во время переговоров по оферте.Но ваша дата закрытия может быть перенесена на несколько дней (или даже на несколько недель) из-за неожиданных неудач. Вот некоторые из распространенных проблем, которые могут привести к задержке закрытия.

Финансирование покупателя

В большинстве случаев отсрочка закрытия связана с оформлением ипотечного кредита. Это может быть что угодно, от проблем с оценкой до отсутствия финансовой документации или неопытного кредитного специалиста.

Изменение вашей кредитоспособности

Если вы совершили крупные покупки, взяли другой заем, который отрицательно повлиял на соотношение вашего долга к доходу или существенно изменил ваш доход в период с момента предварительного утверждения до закрытия, вашему кредитору может потребоваться переоценка. ваш кредитный профиль, что может занять время.

Низкая оценка

Если ваша оценка соответствует цене продажи по контракту или превышает ее, она должна пройти гладко. Но из-за низкой оценки вам может потребоваться пересмотреть условия договора с продавцом или найти достаточно денег, чтобы покрыть разницу между оценочной стоимостью дома и продажной ценой.

Титульные вопросы

Если у продавца есть какие-либо неурегулированные залоговые права или судебные решения в отношении дома, или если во время процесса условного депонирования обнаруживаются какие-либо другие споры о праве собственности, закрытие может быть отложено до тех пор, пока эти вопросы будут решены.

Страхование собственника жилья

Для закрытия вы должны иметь доказательство того, что у вас есть страховой полис домовладельца на недвижимость, которую вы покупаете. Если вы пропустите этот шаг или у вас нет необходимой документации, ваше закрытие может быть отложено.

Непредвиденные обстоятельства продажи дома

Если в вашем контракте указано, что вы не можете закрыть его до тех пор, пока ваш предыдущий дом не будет продан, закрытие может быть отложено, если это займет больше времени, чем ожидалось.

Медленные запросы на ремонт

Если вы обсуждаете с продавцом необходимость ремонта на основании отчета об осмотре дома, как переговоры, так и сам ремонт могут замедлить сроки закрытия.

Неудовлетворительное прохождение

Прямо перед закрытием вы проведете заключительный осмотр собственности. Если дом не в том же состоянии (или в лучшем, если вы договорились о ремонте), чем когда вы сделали свое предложение, вы можете отложить закрытие до тех пор, пока проблемы не будут решены.

Советы по соблюдению сроков закрытия

Даже если вы покупаете с ипотекой (а вы будете среди 77% всех покупателей), вы можете помочь ускорить процесс закрытия, будучи подготовленными, отзывчивыми, усердными и решительными как до, так и во время периода условного депонирования. .

Получить предварительное одобрение

Прежде чем вы начнете искать жилье, найдите время, чтобы получить предварительное одобрение, чтобы заранее знать, что вы имеете право на получение ссуды в необходимой вам сумме. Это не только поможет вам предотвратить задержки в течение периода условного депонирования, но и сделает любые отправленные вами предложения более законными в глазах продавцов, поскольку они знают, что вы можете заплатить за дом.

Для предварительного подтверждения вам потребуются документы, подтверждающие ваш доход, например квитанции о выплатах, банковские выписки и налоговые декларации.Вы также должны убедиться, что ваш отчет о кредитных операциях не содержит ошибок, поскольку ваш кредитор будет использовать ваш кредит в рамках вашего предварительного одобрения.

Запланируйте осмотр как можно скорее

Как только ваше предложение будет принято и договор будет подписан, назначьте осмотр дома. В некоторых штатах от вас требуется запланировать проверку в течение 7-10 дней. После получения отчета о проверке у вас будет несколько дней на то, чтобы просмотреть и запросить у продавца ремонт или кредит. Имейте в виду, что у продавца также будет несколько дней, чтобы ответить.

Покупатели домов, принадлежащих Zillow, могут быть спокойны, что дом недавно был обновлен лицензированными подрядчиками. Конечно, вы по-прежнему можете самостоятельно провести независимый осмотр дома.

Иметь запасной план на случай заниженной оценки

Отчеты об оценке могут различаться, и очень редко два профессиональных оценщика оценивают дом одинаково. Если дом, который вы покупаете, оценивается по цене ниже продажной, ваш кредитор не позволит вам финансировать дом по полной цене продажи.Если ваша оценка окажется низкой, у вас есть два варианта: либо компенсировать разницу наличными, либо пересмотреть цену продажи с продавцом. Если вы находитесь на горячем рынке, где у продавцов есть выбор из нескольких предложений, не стоит ожидать, что продавец снизит свою цену из-за низкой оценки.

Нанять опытного кредитора

Найдите опытного кредитора, который знаком с тонкостями и требованиями вашего рынка для беспрепятственного и прозрачного процесса закрытия.Выберите онлайн-кредитора, чтобы еще больше оптимизировать ваш опыт. Фактически, 15% покупателей, которые использовали ипотеку для финансирования дома в 2019 году, получили ипотеку через онлайн-кредитора. Однако более молодые покупатели с большей вероятностью выберут вариант кредитора через Интернет.

Быстро отвечать на запросы документации

Вероятно, что вашему кредитору потребуются обновленные финансовые документы, подписанные заявления и другая информация, когда он будет готовить ваш кредит к закрытию. Ваша титульная компания или эскроу-компания также могут нуждаться в вас для выполнения определенных задач.Отвечайте на все запросы как можно быстрее, чтобы продвигать процесс условного депонирования.

Сколько времени длится день закрытия?

День закрытия, то есть день, когда вы идете к агенту по закрытию и подписываете свои последние документы для покупки дома, обычно занимает от 1,5 до 2 часов, если все идет гладко, но вы захотите оставить достаточно времени в своем расписании на случае это занимает больше времени.

Во время заключительной встречи вы подпишете документы (список типовых документов приведен ниже) и внесете свой первоначальный взнос.Ваш кредитор также переведет остаток продажной цены в это время. Титульный или условный агент облегчит заключительную встречу, но вы также захотите, чтобы ваш агент и / или поверенный присутствовали. В заключительных штатах поверенный может способствовать заключительной встрече. Обязательно принесите удостоверение личности, кассовый чек, свидетельство о страховании и договор купли-продажи.

Покупатели обычно должны присутствовать на этой встрече лично, в то время как продавцы иногда могут подписывать свои документы заранее.

Какие документы обычно подписывают покупатели?

- Вексель

- Ипотека / доверительный акт

- Раскрытие условного депонирования

- Подпись под присягой

- Первоначальный платеж по ипотеке

- Признание экспертизы

- Документы ТСЖ (при наличии)

- Свидетельство о заселении (только новое строительство)

- Раскрытие Закона о равных кредитных возможностях

- Раскрытие правды

- Заявления о мошенничестве с ипотекой

Закрытие по недвижимости: что нужно делать покупателю

В школе выпускной.В романтике это свадьба. А в сфере недвижимости волшебный день подходит к концу. В отличие от других важных моментов, меняющих жизнь, день закрытия (или расчетный день) короткий после церемонии и длинный после подписания. День закрытия также может показаться загадочным и запутанным, поэтому вот краткое изложение того, чего вам следует ожидать.

Ваш большой день

Планируйте провести не менее двух часов в офисе заключительного агента. Вы можете выйти в один из них, но не рассчитывайте на него. Сначала перекусите и не стесняйтесь, если вам предложат воду или кофе.Вам нужно сохранять бдительность, потому что каждая из этих форм на самом деле важна. Это может показаться легким, потому что вы заходите в комнату немного взволнованным и нервным. Но этот процесс утомит вас, и у вас будет искушение просто слепо подписывать каждый листок бумаги, который они кладут перед вами. Не надо.

Вам может быть интересно, зачем вам вообще нужно входить и регистрироваться лично. В конце концов, мы привыкаем обрабатывать практически все в Интернете. Сейчас это разрешено федеральным правительством, и когда-нибудь это может стать нормой.Но пока все же предпочтительнее использовать физические подписи, чтобы каждый мог прочитать и проверить документы.

Кто там будет?

В некоторых частях страны покупатель и продавец садятся вместе при закрытии сделки. В других областях вы никогда не увидите своего продавца, так как у каждого из вас отдельная встреча. Заключительный агент обычно является должностным лицом, ответственным за условное депонирование или адвокатом. Важно то, что закрывающий агент является нейтральной третьей стороной, которая обладает знаниями и обучением, чтобы все было выполнено правильно.Вы и продавец договариваетесь о заключительном в рамках первоначального предложения о доме. Помимо заключительного агента, у вас также может присутствовать ваш агент по недвижимости или поверенный, особенно если это ваш первый дом. В некоторых штатах при закрытии должен присутствовать адвокат.

Что взять с собой?

Помимо терпения вам обязательно нужно иметь следующее:

ID фотографии: Заключительный агент должен подтвердить, что вы являетесь тем, кем себя называете.Подойдут водительские права или действующий паспорт. Членская карта Costco, не так уж и много.

Кассирский или заверенный чек: Это для покрытия любых ваших первоначальных платежей и заключительных расходов. Не берите с собой чек или наличные. Вы будете точно знать, на какую сумму нужно выписать чек, потому что федеральный закон требует, чтобы вам сообщали сумму, которую необходимо внести до закрытия, по крайней мере за один день до расчета. Заключительный агент скажет вам, нужен ли вам один или два чека и кому они должны быть выплачены.Если вы хотите перевести средства вместо получения сертифицированного чека, обязательно сделайте это за пару дней, чтобы защититься от любых сбоев в работе банка, которые могут задержать ваше закрытие.

Свидетельство о страховании: Заключительный агент должен представить доказательство того, что у вас действует страховка на день закрытия, и квитанцию, подтверждающую, что вы оплатили полис за год. Возможно, они уже собрали это, но не помешает принести свой экземпляр, чтобы все прошло гладко.

Окончательный договор купли-продажи: На всякий случай, если вам нужно перепроверить детали по затратам на закрытие.

Что вас спросят?

Если вы еще не установили это, вам нужно будет сообщить агенту по закрытию, как вы хотите получить право собственности на дом. Вы, вероятно, сделаете выбор между этими тремя общими вариантами:

Единоличный владелец: У неженатого человека, купившего дом в одиночку, самая легкая задача. Право собственности принимается на имя единоличного владельца.

Совместная аренда: Когда супружеская пара или не состоящая в браке пара покупают дом вместе, все становится сложнее. Если они решат получить титул с совместной арендой, каждый имеет право на наследство. В случае смерти супруга или партнера полное право собственности переходит к оставшейся в живых. Существуют налоговые льготы и для оставшейся в живых, независимо от семейного положения.

Общие арендаторы: Когда два или более физических лица покупают дом вместе в качестве общих арендаторов, они являются партнерами, которые могут владеть неравными долями и которые могут продавать свои доли собственности независимо.

Перед тем, как прийти на закрытие, решите, как вы хотите получить право собственности на собственность. Если вы не уверены, проконсультируйтесь с бухгалтером, юристом или специалистом по планированию недвижимости, чтобы узнать о преимуществах и недостатках каждого типа собственности.

Сколько бумаг вы подпишете?

Больше, чем вы могли себе представить. На самом деле у вас будет два закрытия: одно в счет кредита, а другое — в связи с покупкой дома. Документы будут отличаться в зависимости от того, где вы живете, и особенностей вашего дома, но их может быть до 24 только для ссуды и еще дюжины или около того для сделки с недвижимостью.Вот некоторые документы, с которыми вы, вероятно, столкнетесь:

Документы, связанные с закрытием ипотеки

Вексель: Как бы то ни было, подписывая это, вы обещаете вернуть взятую сумму. В нем также изложены условия кредита, включая штрафы за досрочное погашение и процентные ставки. Возможно, это не так сексуально, как сказать «да», но это важно. Внимательно проверьте это, прежде чем приложить ручку к бумаге.

Истина в заявлении о кредитовании: Перед подписанием ипотечного договора вам будет предоставлено федеральное заявление о «правде в отношении кредитования», также известное как Положение Z.На этом листе бумаги указана ваша процентная ставка, годовая процентная ставка, финансируемая сумма и общая стоимость ссуды в течение срока ее действия. Вам обязательно стоит внимательно изучить этот документ, чтобы убедиться, что в нем нет сюрпризов.

Ипотека или доверительный акт: Это еще один большой шаг. Когда вы подписываете этот документ, вы предоставляете свой новый дом в качестве обеспечения долга, который вы теперь должны. Технически кредитор налагает залог на имущество.

Письмо о ежемесячном платеже: В этих документах приводится разбивка ежемесячного платежа по ипотеке с указанием суммы основного долга, процентов, налогов, страховки и других выплат, которые вы платите в рамках платежа.

Документы, связанные с вашим закрытием

Заключительное сообщение: Этот многостраничный бегемот заменяет старую форму HUD-1. В нем отдельно указаны расходы на закрытие сделки покупателя и продавца. По закону вы имеете право получить эту форму за три дня до заключительного собрания, и она должна быть в том же формате, что и оценка ссуды, которую вы получили после подачи заявления на ипотеку. Тебе следовало бы успеть все это осмотреть перед встречей, но человеку свойственно ошибаться. Посмотрите еще раз внимательно.Если вы закрываете дом в другой части страны в электронном виде, есть вероятность, что вы не увидите заранее расчетную ведомость. Перед подписанием внимательно все просмотрите.

Гарантийный акт или титул: Этот лист бумаги передает право собственности от продавца к покупателю. Он также содержит юридическое описание собственности.

Документы о распределении: Эти соглашения объясняют, как покупатель и продавец разделяют налоги на недвижимость, проценты и, возможно, взносы ассоциации домовладельцев за месяц, в котором происходит сделка.Покупатель и продавец могут также подписать соглашение о разделении текущих счетов за коммунальные услуги.

Сведения: Этот документ можно назвать удостоверением личности. Титульная компания использует эту личную информацию, чтобы избежать путаницы между вами и кем-либо с похожим именем.

Декларация отчетов: Подтверждение того, что покупатель ознакомился и подписал все отчеты о проверке и освидетельствовании объекта недвижимости.

Резюме Заголовок: Резюме перечисляет все зарегистрированные документы, влияющие на право собственности на собственность.

Когда начинается самое интересное?

Вы подписали бумаги, заплатили кредитору и читали контракты, пока глаза не расплылись. Это может быть не так весело, как выпускной или свадьба, но вы заслуживаете того, чтобы отпраздновать это.

Сколько времени нужно, чтобы купить дом?

В эпоху доставки на следующий час мы все привыкли к транзакциям, которые выполняются в несколько кликов. Однако покупка дома требует гораздо больше времени, больше подписей и больше ожидания. Понимание процесса покупки жилья может помочь вам составить реалистичное представление о том, сколько времени нужно, чтобы купить дом и получить ключи от вашего нового дома.

Сколько времени нужно, чтобы купить дом? Пошаговое руководство

По данным компании Ellie Mae, занимающейся данными ипотечного кредитования, среднее время закрытия ссуды на покупку дома составляло 56 дней по состоянию на декабрь 2020 года. Рынок недвижимости был очень загружен, процентные ставки колебались около 3 процентов, и многие рассматривают новые варианты после пандемии.

Пока вы ищете новое место, чтобы позвонить домой, вот краткое изложение того, что вам нужно сделать:

1. Получите предварительное разрешение

Если вы спрашивали себя: «Сколько времени нужно, чтобы купить дом? ? », Один из способов сократить сроки — получить предварительное одобрение на ипотеку.Предварительное одобрение показывает, что вы серьезно относитесь к покупке дома, и подтверждает, сколько вы можете взять взаймы. Ипотечный кредитор обычно запрашивает информацию о ваших активах, доходах и кредитной истории, чтобы оценить, что они готовы предоставить вам взаймы на покупку дома.

При предварительном одобрении вы получите оценку кредита в течение трех рабочих дней после подачи заявки на ипотеку, в которой будет указана сумма кредита, процентная ставка и другие детали кредита. Также важно сравнивать варианты.Бюро финансовой защиты потребителей рекомендует получать оценки ссуд как минимум от трех разных кредиторов.

Перед тем, как начать процесс предварительного утверждения, вам необходимо подумать о том, как вы будете выглядеть в глазах кредитора. Есть ли у вас какие-либо ошибки в вашем кредитном отчете? У вас большой остаток на кредитной карте? Думайте о процессе предварительного утверждения как о возможности показать себя с лучшей стороны. Кредиторы должны быть уверены в том, что вы будете ответственным заемщиком.

Вот общий график того, что вам нужно подготовить перед подачей документов для предварительного утверждения ипотеки:

- По крайней мере за 6 месяцев до — Вы захотите начать копить на первоначальный взнос (если у вас нет t уже), чтобы вы могли показать кредитору, что у вас есть средства для покупки дома.Кроме того, постарайтесь получить полную картину своего финансового положения, проверив свой кредитный отчет и рейтинг. Кредиторы изучат вашу кредитную историю (и, соответственно, ваш кредитный рейтинг), чтобы узнать, насколько вы кредитоспособны. Понимание того, что сейчас содержится в вашем отчете, даст вам возможность повысить свой кредитный рейтинг, если это необходимо. Затем, когда придет время получить предварительное одобрение, у вас будет больше шансов получить более высокую ставку.

- За 3-5 месяцев до — В течение этого времени избегайте брать каких-либо новых ссуд или вносить другие серьезные изменения, такие как смена места работы.Это может повлиять на ваше право на получение ссуды. Кредиторы смотрят на отношение вашего долга к доходу, или DTI, например, чтобы узнать, можете ли вы позволить себе управлять своими ежемесячными платежами. Вам нужно сохранить статус-кво в отношении ваших финансов, доходов и работы, чтобы избежать задержек с одобрением кредита.

- За 1-2 месяца до — это хорошее время, чтобы выяснить, какие документы вам нужно будет отправить для предварительного утверждения. Документы обычно включают недавние квитанции о выплате заработной платы, налоговые декларации за два года и банковские выписки за два месяца.

2. Найдите дом

Получив предварительное одобрение, можно приступить к фактическому процессу покупки или, по крайней мере, к процессу просмотра. После того, как вы предварительно одобрили ипотечный кредит, вы можете начать поиск дома, поскольку знаете, сколько дома вы можете себе позволить. На этом этапе вы можете работать с агентом по недвижимости и посещать дни открытых дверей.

3. Сделайте предложение

Как только вы найдете дом, который хотите купить, ваш агент по недвижимости поможет вам разместить предложение.Ваш агент поможет вам сделать предложение, которое будет конкурентоспособным, соответствует ценам на жилье в вашем районе и отражает ваши интересы. Предложение также будет включать в себя непредвиденные обстоятельства, которые помогут защитить вас, если вам в конечном итоге придется отказаться от предложения.

В зависимости от вашего рынка, ваш агент может также порекомендовать вам написать продавцу личное письмо, в котором вы укажете свой интерес к дому. Это письмо будет отправлено вместе с вашим предложением.

Обратите внимание: если вам посчастливилось сделать предложение, полностью оплачиваемое наличными, вы можете сократить время на закрытие сделки.Без необходимости обеспечения финансирования вам не придется иметь дело с финансовым учреждением и обратно. Однако даже операции с наличными деньгами требуют некоторого ожидания, так как продавец прорабатывает все детали и документы, так что имейте это в виду.

4. Перейдите к заключению контракта и внесите задаток

Если ваше предложение будет принято, вы перейдете к заключению контракта, и вам нужно будет внести задаток, который представляет собой сумму денег, которую вы вкладываете «в добросовестность », чтобы убедить продавца в том, что вы серьезно относитесь к покупке.Думайте об этом как о еще одном сигнале о том, что вы готовы сделать всю работу, чтобы фактически закрыть дом.

5. Запланировать домашний осмотр

Если ваше предложение принято, следующим шагом для вас будет запланировать домашний осмотр. В зависимости от законов вашего штата осмотр дома обычно необходимо завершить в течение 10 дней после подписания договора купли-продажи.

Однако, если после осмотра дома возникнут какие-либо серьезные проблемы, для переговоров по ремонту или кредитования продавца может потребоваться больше времени.

«Там, где я живу, во многих домах все еще есть септики, которые необходимо проверить перед продажей дома», — говорит Дженнифер Мэттсон, агент по недвижимости из группы продажи домов Майка Куэла из eXp Realty в Массачусетсе. «У меня был один дом, где нужно было установить новый резервуар, и это отложило закрытие еще на три недели».

6. Переждать процесс закрытия

На этом этапе процесса вы можете ожидать, что вам придется немного подождать, пока ваш кредитор переводит ссуду на андеррайтинг.В это время вам может потребоваться предоставить дополнительную документацию для вашего кредитора, чтобы погасить ваш кредит, чтобы закрыть, и кредитор закажет оценку для оценки стоимости дома.

В зависимости от типа ссуды, которую вы берете, это может занять немного больше времени из-за типов оценок и необходимых документов.

«Несмотря на то, что покупатель уже может быть предварительно одобрен для финансирования, после того, как предложение на недвижимость принято, дом оценивается, чтобы увидеть, можно ли его профинансировать», — объясняет Мэттсон.«Кредитор должен выполнить ряд шагов, чтобы убедиться, что это хороший риск для него».

Например, для получения окончательного утверждения ссуды на покупку FHA (61 день до закрытия, согласно последним данным Элли Мэй) или VA (до закрытия 60 дней) может потребоваться несколько дополнительных дней, чтобы получить окончательное одобрение из-за необходимой дополнительной документации. .

Если после получения предварительного одобрения в вашем финансовом положении произошли серьезные изменения, ваш кредит также может быть задержан.

Как только ваша ипотека будет одобрена, ваш кредитор предоставит вам копию вашего заключительного раскрытия по крайней мере за три рабочих дня до даты закрытия.В заключительном раскрытии перечисляются все детали кредита, комиссии и условия, а также то, что вам нужно будет оплатить в счет заключительных расходов для завершения покупки.

7. Подпишите закрывающие документы и получите ключи

Наконец, после всей этой работы наступит последний день, и вам нужно будет подписать небольшую гору документов. Вам также нужно будет оплатить заключительные расходы, если вы не включили эти расходы в ссуду. Скорее всего, вам придется заплатить кассовым чеком, так как личные чеки обычно не допускаются.

Сколько времени занимает этот последний шаг? Это варьируется, но вы должны запланировать потратить не менее двух часов на обработку всех документов.

Как избежать задержек при покупке дома

Значительная часть продаж, приходящаяся на контракты, сталкивается с задержками. По данным Национальной ассоциации риэлторов (NAR), существует широкий спектр потенциальных проблем, которые могут создать препятствия, в том числе:

- Покупатель испытывает проблемы с получением финансирования.

- Отчет об оценке возвращается со значением, не соответствующим условиям кредита.

- Отчет об осмотре дома указывает на необходимость серьезного ремонта.

- Есть проблемы с титулом / документом.

- Есть проблемы со страхованием от несчастных случаев и от наводнений.

- Покупатель теряет работу.

Причина задержек №1 связана с проблемами финансирования со стороны покупателя. Фактически, как сообщает НАР, 26 процентов задержек были вызваны проблемами с финансированием.

Чтобы процесс продолжался, считайте сообщения от вашего кредитора высшим приоритетом.Если ваш кредитор запрашивает дополнительную документацию о вашем доходе или занятости, ответьте как можно быстрее.

Последнее простое правило, которое поможет сделать процесс максимально безболезненным: чем раньше вы начнете улаживать свои финансы и получить предварительное одобрение, тем больше вероятность, что у вас будет относительно гладкая и быстрая транзакция.

Подробнее:

Важные документы, необходимые при покупке в ТСЖ