Налоговая декларация по земельному налогу — Контур.Экстерн

Ряд компаний владеет участками земли различной площади. Земля является одним из объектов, с которых нужно платить налог. До 2021 года по земельному налогу в обязательном порядке сдавали декларацию. Как ее заполнить и кому придется сдать еще в 2021 году, расскажем в статье.

Сроки сдачи декларации и общие положения

Нюансы исчисления налога и порядок расчета закреплены в главе 31 Налогового кодекса.

Декларацию по земле до 2021 года сдавали только компании, бизнесмены (ИП) уже давно освобождены от такой обязанности. ИП платят налог на основании уведомления из ФНС.

Начиная с отчетности за 2020 год декларацию по земле сдавать не нужно даже юридическим лицам. Теперь вместо подачи декларации организации и ИФНС будут обмениваться сообщениями о сумме налога и объектах налогообложения. Организации получать от ИФНС сообщение об исчисленной сумме налога, а если такого сообщения нет, организация обязана направить инспекторам сообщение о наличии земельных участков, признаваемых объектами налогообложения.

Не все земельные участки подлежат налогообложению, есть и такие, которые не являются объектом для расчета налога. Подробный перечень приведен в п.2 ст. 389 НК РФ.

Если земля арендована или используется по договору безвозмездного пользования с определенным сроком, налог платить не нужно.

По участкам земли, которые расположены на разных территориях, подаются отдельные декларации.

Налоговая инспекция будет принимать декларации по земельному налогу и в 2021 году. Это касается отчетов за периоды до 2020 года, уточненных деклараций и уточненок, которые сдали в 2020 году при реорганизации. Эти отчеты сдавайте по правилам и формам, которые действовали ранее.

Бланк декларации по земельному налогу

Образец заполнения декларации по земельному налогу за 2019 год

Как заполнить декларацию по земельному налогу

Традиционно первый лист декларации — титульный. Кроме него, придется заполнить еще два раздела. Не будем расписывать порядок заполнения титула декларации, там все предельно ясно и названия ячеек говорят сами за себя.

Если возникнут вопросы, можете посмотреть подробный порядок заполнения титульного листа.

Раздел 1

Здесь плательщики отмечают сумму налога и авансовых платежей. Также нужно отметить стандартные числовые коды: ОКАТО, КБК.

Раздел 2

Этот раздел представляет собой некий свод данных для исчисления налога.

В самом верху листа нужно записать кадастровый номер земельного участка.

В строку 030 нужно занести код категории земли, который можно взять из приложения к порядку заполнения.

Если земля куплена для строительства, в строке 040 прописывается срок стройки. Заметьте, что тут не нужно писать годы, а следует выбрать соответствующий показатель «1» (стройка до 3 лет) или «2» (более 3 лет).

Один из основных показателей — кадастровая стоимость прописывается в строке 050. Значение нужно взять по состоянию на 1 января года, за который подаете декларацию.

Нередко земля принадлежит компании не полностью, она владеет лишь определенной долей. В таком случае нужно заполнить ячейку 060.

В таком случае нужно заполнить ячейку 060.

Строки 070–100 заполняются, если у фирмы есть льготы по налогу.

Налоговая база при отсутствии льгот равна кадастровой стоимости и фиксируется в строке 110. Если льготы имеются, вычтите из строки 050 строку 080.

Ставку пропишите в строке 120.

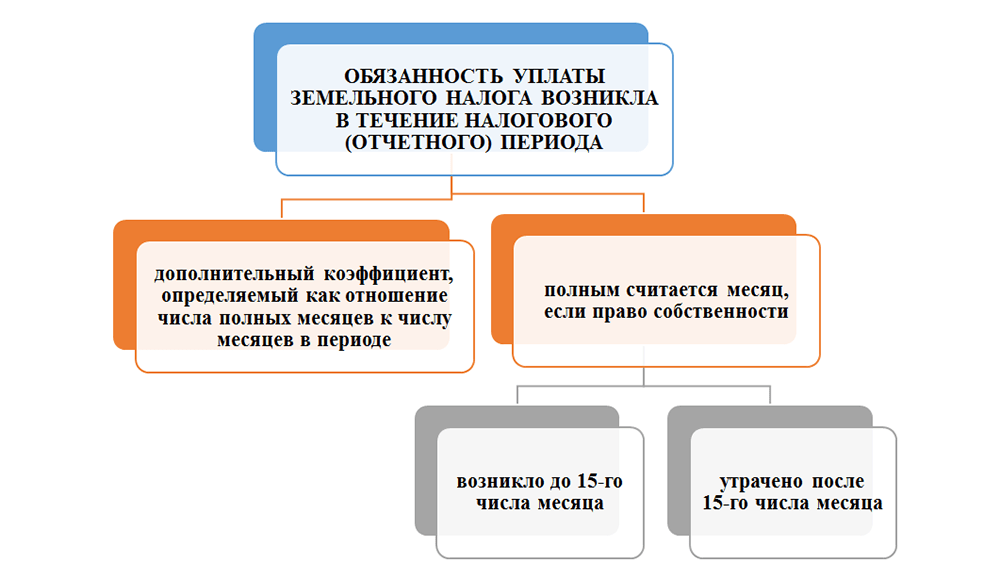

Строка 130 расскажет о сроке владения землей в текущем году (в месяцах). На основании данных строки 130 заполняется строка 140. Здесь указывают коэффициент, который равен строке 130: 12 мес.

Сумма налога фиксируется в строке 150.

Оставшиеся строки раскрывают информацию по льготам.

Подробный порядок заполнения раздела 2

Заполните и отправьте онлайн декларацию по земельному налогу для ИП или организации без ошибок и прямо сейчас!

Попробовать

Налог на землю в 2021 году для юридических лиц — Рамблер/финансы

В 2021 году произойдут изменения в налоговом законодательстве для юридических лиц. Организациям теперь не нужно платить налог на землю до даты, установленной ранее, сроки уплаты сдвинулись.

Изменения в законодательстве

В системе начисления налоговых платежей вступает в силу ряд законодательных поправок в 2021 году.

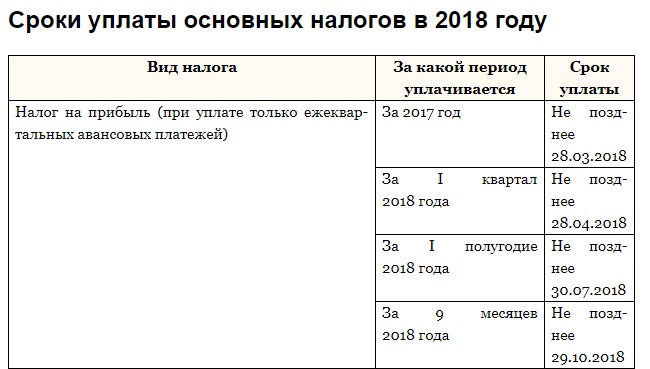

За отчетный период 2020 года не нужно подавать декларации 1 февраля 2021 года. Но организации продолжат заниматься расчетом налогов, авансовых платежей и включением их в бюджет.

Уплатить земельный налог организации должны до 1 марта того года, который следует за прошедшим налоговым периодом. 1 марта 2021 года — конечная дата, когда можно внести земельную пошлину по итогам 2020 года.

Налогоплательщики должны вносить авансовые платежи по налогам не позже последней даты месяца, идущего за прошедшим отчетным периодом.

С 1 января 2021 года законодательные органы регионов России не могут устанавливать сроки расчета по земельному налогу. Даты платежей устанавливает Налоговый кодекс РФ.

Земельные участки, купленные для индивидуального жилищного строительства и эксплуатируемые в предпринимательской деятельности, не могут облагаться налоговой ставкой в 0,3%.

Поправки записаны в НК РФ на основании Федерального закона РФ 325-ФЗ от 29 сентября 2019 года.

Новые обязанности юрлиц

Что должны делать организации, и какие еще поправки вступают в силу:

Если организация является собственником аграрного участка, но налоговая инспекция не направила уведомление с рассчитанной суммой земельного налога, значит в ФНС нет об этом информации.Для исправления ситуации юридическое лицо обязано уведомить налоговый орган о владении землей, чтобы получить сумму налога на землю в 2021 году.

К сообщению о наличии земельного участка нужно прикрепить дубликаты документов, устанавливающих право на владение землей. Направить документацию в налоговый орган — не позднее 31 декабря года, идущего за прошедшим налоговым периодом.

Если организация приобрела земельный участок в 2020 году, а налоговая инспекция не рассчитала пошлину, до конца 2021 года юридическое лицо должно уведомить ФНС о наличии имущества.

Если не выполнить обязательство, организация будет оштрафована на сумму, равную 20% от неуплаченной суммы налога по земельному участку.

Другие новшества:

за аграрные участки, которые организации получают в наследство, предусмотрен земельный налог, как и при налогообложении имущества физических лиц. Пошлину рассчитывают с даты вступления в наследство;

нет возможности устанавливать дифференцированные ставки по налогу с учетом вида территории, где находится объект налогообложения;

сформирована система, по которой будут выявлять участки, не эксплуатируемые для сельскохозяйственного назначения. В течение 10 дней с даты выдачи предписания о ликвидации нарушения правил земельного законодательства важно предоставить в налоговую инспекцию информацию о неиспользовании аграрного участка по назначению. Занимаются этим органы, проводящие государственный земельный надзор;

если нарушение устранено, или предписание отменено, сведения об этом также нужно предоставить в налоговый орган. Срок — в течение 10 дней после дня, когда ответственное учреждение установило данный факт.

Изменения начнут действовать с 1 января 2021 года. Они связаны с тем, что юридическим лицам не придется подавать декларации по земельному участку за 2020 год.

Они связаны с тем, что юридическим лицам не придется подавать декларации по земельному участку за 2020 год.

Принцип расчета

Сам процесс начисления налога не должен вызывать проблемы. Есть несколько правил начисления платежа, которыми руководствуется налоговый орган:

Пошлину не начисляют, а налогоплательщик ее не уплачивает, если стоимость земельного участка не зафиксирована в кадастре.

В процессе расчета могут возникнуть сложности, если в течение отчетного периода корректировалась кадастровая стоимость участка земли, которым владеет налогоплательщик. В соответствии с правилами Налогового кодекса, во время формирования отчетности кадастровая стоимость измениться не может. Если были произведены корректировки, и суд допустил ошибку, кадастровую стоимость должны пересчитать.

Если в период начисления налога владелец приостановил эксплуатацию земельного участка, размер пошлины устанавливается с использованием коэффициентов. Это параметры, предусмотренные законодательством.

Если участки земли располагаются отдельно, например, в разных субъектах страны, сумма пошлины исчисляется по каждому из объектов имущества.

Интересно! Пенсия по инвалидности 1 группа в 2021 году в Москве

Получение льгот по земле

Юридические лица — компании, которые относятся к исполнительной системе, могут освободить себя от уплаты земельного налога. Льготы могут получить организации, владеющие аграрными участками и использующие их в качестве автомобильных федеральных трасс.

Для использования льгот по налогообложению аграрных территорий, предприятия должны направить в ФНС заявление. Ранее до отмены деклараций возможность получения льгот отмечалась в бланке отчетности — в реквизите «Код налоговой льготы». Теперь для предоставления заявки применяется единая форма. Составляющие документа на получение привилегий по налогообложению земли:

титульный лист;

раздел для налога по земле;

страница для пошлины на транспортное средство.

Компания, претендующая на привилегии по налогу на землю, может не представлять в налоговый орган раздел на транспортную пошлину. Подробности можно узнать в территориальной инспекции.

Подробности можно узнать в территориальной инспекции.

Необходимая информация по оформлению льготных условия для земельного налога:

кадастровый номер аграрного участка;

срок использования льготы и ее код;

данные о муниципальном документе, который утверждает право на льготу;

данные о справках, свидетельствующих о привилегии.

Во вложении к правилам составления заявления предусмотрены коды льготы. Привилегии могут быть установлены, как муниципалитетом, так и на федеральном уровне.

Данные о региональном правовом документе не вносятся, если компания использует льготы на налогообложение земель, эксплуатируемых под российские дороги.

Начало каждого года — время для налоговых изменений, и в 2021 году также запланированы корректировки в уплате налога на землю для юридических лиц.

Подводя итоги

В 2021 году начнут действовать корректировки в налоговом законодательстве по уплате пошлины за землю. Это касается налогоплательщиков — предприятий.

Юридическим лицам не нужно подавать декларации до 1 февраля, однако начислять пошлину, авансовые платежи и включать их в бюджет придется.

Компании могут подать единую декларацию по налоговым обязательствам за 2020 год. Последний день приема отчетных документов — 1 марта 2021 года. Муниципалитет не может устанавливать сроки уплаты пошлины. Даты закреплены Налоговым кодексом РФ.

Если компания владеет участком земли, а в налоговой инспекции нет об этом информации, налогоплательщик должен известить ФНС. Если этого не сделать, организация заплатит штраф в размере 20% от суммы не уплаченной пошлины за участок.

Налог в размере 0,3% не начисляется в отношении аграрных участков, которые компании используют в предпринимательстве или для ИЖС.

Плата за землю / Быстрый поиск | «Дебет-Кредит»

Налоговые органы направляют НУР об уплате земельного налога и арендной платы за земельные участки государственной и/или коммунальной собственности на налоговые адреса (адреса проживания) физических лиц

21. 05.2021

274

05.2021

274

17.05.2021 165

20 апреля нужно будет подать отчетность по НДС, плате за землю, акцизу и ренте

16.

Для получения льготы по уплате земельного налога нужно вовремя подать заявление

10.04.2021 340

Налоговики напомнили о публикации на официальном сайте ГНС в 2021 году информации о нормативной денежной оценке земельных участков

31. 03.2021

747

03.2021

747

30 марта истекает срок уплаты НДС, рентной платы, акциза и платы за землю за февраль 2021 года

30.03.2021 3835

В случае отчуждения земли со скважиной, в том числе прав на скважину и прекращения действия разрешения на специальное водопользование, предприятие прекращает представление декларации по рентной плате

22.

22 марта является последним днем для отчетности по НДС, акцизу, плате за землю и рентной плате

19.03.2021 6060

17. 03.2021

669

03.2021

669

Для получения льгот по уплате налога на землю необходимо своевременно подать заявление

07.03.2021 363

Единщик III группы, который является собственником земельного участка, на котором осуществляется строительство, платит земельный налог на общих основаниях

03. 03.2021

453

03.2021

453

Напоминаем, что 2 марта (вторник) является предельным сроком уплаты налогов за январь 2021 года

01.03.2021 13544

Если административным центром новосозданной территориальной общины не принято решение об установлении местных налогов и сборов на текущий год, то плательщики земельного налога применяют ставки, утвержденные решениями соответствующих расформированных территориальных общин (сельских, поселковых, городских советов)

25. 02.2021

528

02.2021

528

Напоминаем, что в понедельник, 22 февраля, завершается срок подачи юрлицами деклараций по налогу на недвижимость, плате за землю и транспортному налогу на 2021 год

19.02.2021 16938

Специалисты Минюста подробно рассказали о порядке получения выписки из Государственного земельного кадастра

09. 02.2021

967

02.2021

967

Плата за землю уплачивается равными долями по местонахождению земельного участка ежемесячно в течение 30 календарных дней, следующих за последним календарным днем месяца

02.02.2021 1339

Госгеокадастр сообщил, что значение коэффициента индексации нормативной денежной оценки земель за 2020 год составляет 1,0

15. 01.2021

27476

01.2021

27476

Не освобождаются от представления деклараций по плате за землю юрлица, имеющих право на льготы по уплате земельного налога или земельные участки, не подлежащие налогообложению

11.01.2021 904

Для поддержки налогоплательщиков в 2021 году нардепы предлагают продлить возможность уменьшения местных налогов органами местного самоуправления

06. 01.2021

2171

01.2021

2171

Налоговики напомнили о предельном сроке подачи декларации по плате за землю за 2021 год

30.12.2020 4977

Поскольку налоговым периодом по плате за землю является год, а уплата налоговых обязательств осуществляется ежемесячно, то для исправления ошибок в декларации на текущий год можно представить одну уточняющую декларацию с уточнением показателей: как за месяцы, срок уплаты налоговых обязательств по которых истек; так и за месяцы, срок уплаты по которым не наступил

15. 12.2020

387

12.2020

387

Физлицо за земельные участки, образовавшиеся за счет переданных по решению соответствующего совета земельных паев, платит земельный налог

12.12.2020 2127

Налоговики рассказали особенности уплаты земельного налога юрлицом – владельцем нежилого помещения в многоквартирном жилом доме

24. 11.2020

1141

11.2020

1141

Горсовет разрешил не платить единый налог в декабре. Малый и средний бизнес также освободили от уплаты земельного налога и аренды коммунального имущества

18.11.2020 734

НКУ определены земельные участки, не подлежащие налогообложению земельным налогом

18. 11.2020

1350

11.2020

1350

Владельцы квартир (жилых помещений) в многоквартирных жилых домах не являются плательщиками земельного налога в бюджет за земельные участки под такими домами

27.10.2020 956

Юридические лица, имеющие льготы по земельному налогу, не освобождаются от представления деклараций по плате за землю

08. 10.2020

516

10.2020

516

Если плательщик платы за землю не подал декларацию в течение 20 календарных дней месяца, следующего за месяцем изменения объекта и/или базы, к нему применяются штрафы

21.09.2020 785

Для физлиц установлены налоговые льготы по уплате земельного налога

19. 09.2020

810

09.2020

810

После получения выписки из технической документации о нормативной денежной оценке земельного участка следует уточнить свои налоговые обязательства

09.09.2020 971

НОВОСТИ — Официальный портал г.

Белогорска

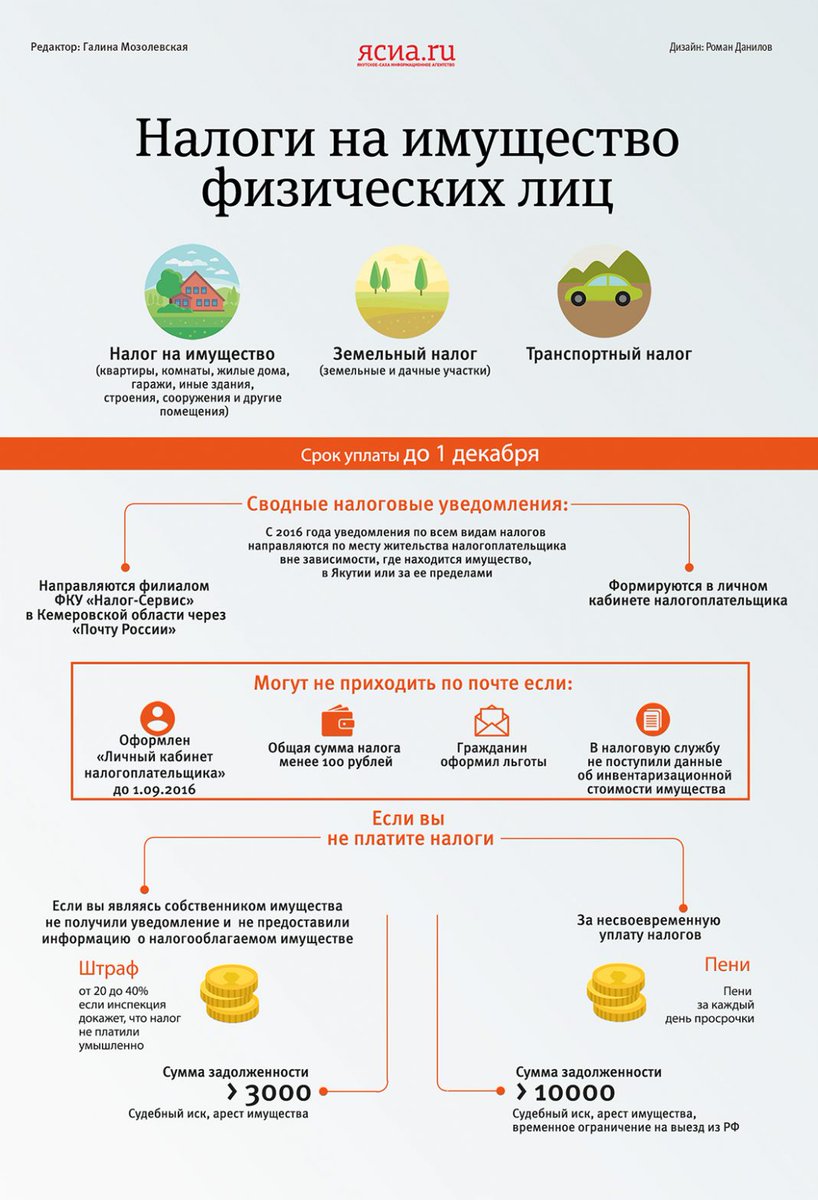

БелогорскаПо итогам 2020 года 183 тысячам амурских пенсионеров предоставлены льготы по уплате налога на имущество физических лиц и земельного налога.

За налоговый период 2019 года 183 тысячам амурских пенсионеров предоставлены льготы по уплате налога на имущество физических лиц и земельного налога.

Напомним, что федеральная льгота по налогу на имущество предоставляется пенсионерам в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика (квартира или комната, жилой дом, гараж или машино-место), находящегося в собственности и не используемого предпринимательской деятельности.

При этом все лица, владеющие объектами жилого назначения, включая пенсионеров, имеют право на налоговые вычеты. В отношении комнаты налоговый вычет установлен в размере кадастровой стоимости 10 квадратных метров площади такого объекта, в отношении квартиры — 20 квадратных метров площади этой квартиры, а в отношении жилого дома — 50 квадратных метров площади этого дома.

По земельному налогу пенсионеры имеют право на уменьшение налоговой базы на величину кадастровой стоимости 600 квадратных метров площади одного земельного участка, находящегося в собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении.

Узнать, какие льготы и вычеты действуют в конкретном муниципальном образовании, можно с помощью электронного сервиса «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России www.nalog.gov.ru Порядок уплаты транспортного налога установлен Законом Амурской области от 18 ноября 2002 года № 142-ОЗ «О транспортном налоге на территории Амурской области» (с учетом изменений и дополнений). В соответствии со статьей 3 Закона пенсионеры, которым назначена трудовая или страховая пенсия по старости, освобождаются от уплаты транспортного налога за одно зарегистрированное на их имя транспортное средство с мощностью двигателя до 100 л с (до 73,55 кВт) включительно независимо от даты выхода на пенсию в год налогового периода.

Также по итогам 2020 года 22 тысячи пенсионеров получили льготы по транспортному налогу.

Одновременно информируем, что с 1 января 2021 года отменено обязательное предоставление водительского удостоверения для подтверждения права налогоплательщиков на налоговую льготу. Для получения льготы по транспортному налогу от пенсионеров требуется следующие документы:

· документ, подтверждающий назначение трудовой или страховой пенсии по старости;

· свидетельство о регистрации транспортного средства.

· заявление о предоставлении налоговой льготы (КНД 1150063).

Плата за землю с физических лиц в 2020 году: что изменилось

Главное управление ГНС во Львовской области сообщает, что Законом № 466-IХ «О внесении изменений в Налоговый кодекс Украины относительно совершенствования администрирования налогов, устранения технических и логических несогласованностей в налоговом законодательстве» внесены изменения в Налоговый кодекса, в частности, относительно платы за землю из физических лиц.

Если площадь земельных участков превышает предельные нормы

Измененная редакция пункта 281.4 статьи 281 Кодекса, а именно, если физическое лицо, определенное в пункте 281.1 статьи 281 Кодекса, состоянием на 1 января текущего года имеет в собственности несколько земельных участков одного вида, площадь которых превышает пределы предельных норм, определенных пунктом 281.2 статьи 281 Кодекса, такое лицо до 1 мая текущего года подает письменное заявление в произвольной форме в контролирующий орга по месту нахождения любого земельного участка о самостоятельном выборе/изменении земельных участков для применения льготы (дальше — заявление о применении льготы).

Изменения относительно льгот

Дополнен пункт 281.5 статьи 281 Кодекса, которым определено, если право на льготу у физического лица, которое имеет в собственности несколько земельных участков одного вида использования, возникает в течение календарного года и/или физическое лицо, определенное в пункте 281.1 статьи 281 Кодекса, приобретает право собственности на земельный участок/земельные участки одного вида, такое лицо подает заявление о применении льготы в контролирующий орган по месту нахождения любого земельного участка в течение 30 календарных дней со дня приобретения такого права на льготу и/или права собственности.

Изменен пункт 284.1 статьи 284 Кодекса, а именно, абзац второй исключен, а абзац третий изложен в новой редакции: новые изменения к решениям относительно предоставленных льгот по уплате земельного налога предоставляются соответствующему контролирующему органу по местонахождению земельного участка до 1 число первого месяца квартала, следующего за отчетным кварталом, в котором состоялись указанные изменения.

Вся информация о текущих налоговых изменениях доступна в новом модуле НАЛОГИ-2020, многие из материалов которого открыты для свободного доступа. Больше информации о том, как предупредить кризисные ситуации бизнеса уже сегодня получайте в системах ЛІГА:ЗАКОН.

Если сведения о земельном участке отсутствуют в базе данных

Пункт 286.1 статьи 286 Кодекса дополнен абзацем третьим такого содержания:

В случае подачи плательщиком налога в контролирующий орган правоустанавливающих документов на земельный участок, сведения о котором отсутствуют в базах данных информационных систем центрального органа исполнительной власти, который реализует государственную налоговую политику, уплата налога физическими и юридическими лицами осуществляется на основании поданных плательщиком налога сведений до получения контролирующим органом информации о переходе права собственности на объект налогообложения.

Относительно исчисления суммы уплаты за землю

Пункт 286.2 статьи 286 Кодекса изложен в новой редакции, а именно: плательщики платы за землю (кроме физических лиц) самостоятельно исчисляют сумму платы за землю ежегодно состоянием на 1 января и не позже 20 февраля текущего года подают в соответствующий контролирующий орган по месту нахождению земельного участка налоговую декларацию на текущий год по форме, установленной в порядке, предусмотренном статьей 46 этого Кодекса, с разбивкой годовой суммы равными долями по месяцам. Подача такой декларации освобождает от обязанности подачи ежемесячных деклараций. При подачи первой декларации (фактического начала деятельности как плательщика платы за землю) вместе с ней подается извлечение из технической документации о нормативной денежной оценке земельного участка, а в дальнейшем такое извлечение подается в случае утверждения новой нормативной денежной оценки земли.

Также в новой редакции изложен пункт 286.5 статьи 286 Кодекса.

Начисление физическим лицам сумм платы за землю проводится контролирующими органами (по месту нахождения земельного участка), которые направляют плательщику налога в порядке, определенном статьей 42 этого Кодекса, до 1 июля текущего года налоговое уведомление-решение о внесении налога по форме, установленной в порядке, определенном статьей 58 этого Кодекса.

Напомнит предпринимателям, когда платить налоги и подавать отчеты бот-бухгалтер ReporTах. Кроме того, бот самостоятельно проверяет нет ли у вас налоговых долгов и штрафов перед государством. После проверки — поможет оплатить долг мгновенно.

Относительно перехода права собственности на земельный участок

В случае перехода права собственности на земельный участок от одного владельца — юридического или физического лица к другому в течение календарного года налог уплачивается предыдущим владельцем за период с 1 января этого года до начала того месяца, в котором прекратилось его право собственности на указанный земельный участок, а новым владельцем — начиная с месяца, в котором он приобрел право собственности.

В случае перехода права собственности на земельный участок от одного владельца — физического лица к другому в течение календарного года контролирующий орган направляет (вручает) налоговое уведомление-решение новому владельцу до получения информации о переходе права собственности.

Если такой переход происходит после 1 июля текущего года, контролирующий орган направляет (вручает) предыдущему владельцу новое налоговое уведомление-решение. Предыдущее налоговое уведомление-решение считается отмененным (отозванным).

Относительно сверки данных

В случае, если налогоплательщик имеет в собственности несколько земельных участков, относительно которых необходимо провести сверку данных, для ее проведения такой налогоплательщик имеет право обратиться в контролирующий орган по месту нахождения любого из таких земельных участков.

Плательщики платы за землю имеют право обратиться с письменным заявлением в контролирующий орган по месту нахождения земельных участков для проведения сверки данных относительно:

— размера площадей и количества земельных участков, которые находятся в собственности и/или пользовании плательщика налога;

— права на пользование льготой по уплате налога с учетом положений пунктов 281.4 и 281.5 данной статьи Кодекса;

— размера ставки земельного налога;

— начисленной суммы платы за землю.

Что делать в случае выявления расхождений между данными

В случае выявления расхождений между данными контролирующих органов и данными, подтвержденными плательщиком платы за землю на основании оригиналов соответствующих документов, в частности документов на право собственности, пользования льготой, а также в случае изменения размера ставки платы за землю контролирующий орган (контролирующие органы) по месту нахождения каждой из земельных участков проводит (проводят) в течение десяти рабочих дней пересчет суммы налога и направляет (вручает)/направляют (вручают) ему новое налоговое уведомление-решение. Предыдущее налоговое уведомление-решение считается отмененным (отозванным).

Также, следует отметить, что с 1 июля 2020 года плательщики единого налога освобождаются от обязанности начисления, уплаты и подачи налоговой отчетности по налогу на имущество в части земельного налога за земельные участки, которые используются плательщиками единого налога первой-третьей групп для осуществления хозяйственной деятельности (кроме деятельности по предоставлению земельных участков и/или недвижимого имущества, которое находится на таких земельных участках, в аренду и плательщиками единого налога четвертой группы для ведения сельскохозяйственного товаропроизводства (подпункт 4 пункта 297.1 статьи 297 Кодекса).

Руководите бизнесом уверенно с LIGA360. Это комплексное решение для малого бизнеса, который содержит только самые необходимые инструменты для управления для директора и бухгалтера: контроль изменений законодательства, проверка контрагентов, взаиморасчеты с бюджетом, сигнализация об изменениях данных в реестрах ваших конкурентов и партнеров, а также персональная лента новостей вашей отрасли. Заказывайте тестовый доступ

Налог на землю для юридических лиц в 2019 году || kadastrmap.com

Согласно официальной статистике наполняемости бюджета за счёт налоговых отчислений, свыше 75% всех поступлений, это обязательства юридических лиц. Государство ведёт целенаправленную политику регулирования отчислений для данной категории налогоплательщиков. Юридическое лицо обязано уплачивать налоги, как в федеральный бюджет, так и в местные муниципалитеты. Целевой характер отчисления предусмотрен для местных бюджетов. В этом случае налоговый орган и налогоплательщик руководствуются положениями НК РФ в части статьи 31.Как ЗУ признан объектом налогообложения

Любой ЗУ (земельный участок) должен иметь кадастровый учет и соответствующее правопользование. Организации и государственные учреждения обязаны уплачивать налог на землю для юридических лиц. Каждый объект права, в том числе земля, подлежат регистрационному учету в Росреестре. Для каждого субъекта права предусмотрена кадастровая стоимость. Именно этот параметр оценки предназначен для дальнейшего расчёта налоговой нагрузки налогоплательщика. Основным правовым документом расчёта налоговой ставки служит выписка из ЕГРН, где для конкретного кадастрового участка указывается кадастровая стоимость.Земли, которые не подлежат налогообложению

Однако существует ряд категорий ЗУ, которые не подлежат налогообложению, даже если они принадлежат юридическому лицу. Фискальные обязательные платежи не предусмотрены для следующих земельных наделов:- Весь лесной фонд.

- Водные участки, принадлежащие госструктурам.

- Земельные участки, которые изъяты из оборота, в соответствии со ст. 27 Земельного кодекса России.

- Территории, имеющие статус заповедников, культурного наследия, заказника.

- Все ЗУ, имеющие статус общедомового значения, в том числе, если многоквартирным домом владеют физические и юридические лица одновременно.

Что является основанием для возникновения налогового обязательства

Юридическое лицо должно иметь основания для возникновения налоговых обязательств. Для всех категорий налогообложения основания определены в ст. 388 НК РФ. Юридическое лицо является налогоплательщиком с возникновением права по следующим характеристикам:- Есть признаки права собственности.

- Установлено бессрочное использование с условиями постоянного режима использования.

- Предусмотрено доверительное управление, в том числе с элементами паевого фонда.

О ставках налога на землю для ЮЛ

Существует единая ставка налогообложения, которая не должна быть выше общефедеральной. При этом местные органы власти вправе самостоятельно указывать налоговую ставку в меньшую сторону, исходя из положений местного законодательства России. Рекомендованная ставка в размере 0,3% в части ст. 394 п.1 определена для следующих категорий земельных наделов:- Участок предназначен для сельхозработ и производства сельхозпродукции.

- Земельные участки предназначены для строительства ИЖС или иных действий, связанных с жилищным строительством, например, возведение котельных для многоквартирных домов.

- Для ведения личного и приусадебного домашнего хозяйства, а также для животноводческой деятельности, садоводства, огородничества.

- Участки, которые имеют особый статус режимности или государственной важности.

Порядок определения налоговой базы

Начиная с 2019 года, будет использоваться кадастровая стоимость земельного надела. Балансовая стоимость, которая действует до 31 декабря 2018 года, прекращает своё действие на всей территории России, за исключением случаев, когда нет возможности определить кадастровую стоимость по субъективным причинам. Исходные алгоритмы для расчёта налоговой базы юридического лица:- Налоговая нагрузка на ЗУ определяется на конкретную дату: начало календарного года – 1 января.

- Если земельный участок был приобретён в право пользования после 31 января, то налоговая нагрузка рассчитывается пропорционально месяцу приобретения права и параметров кадастровой стоимости. К примеру, вы приобрели право на землю 18 марта, то налоговая нагрузка рассчитывается только за 10 месяцев, с учетом месяца приобретения права.

- Никакие субъективные факторы не могут оказать влияние на расчет стоимости, в том числе инфляция.

Налоговые периоды отчётности ЮЛ

Для юридических лиц предусмотрено несколько налоговых периодов отчётности: ежегодный, поквартальный, и иной. Государство допускает авансирование юридическим лицом налога на будущий период, однако, местные органы власти вправе отказаться от данной схемы без объяснения причин. Предприятие самостоятельно рассчитывает налоги на землю и сверяется с данными, которые предоставляет ФНС по месту регистрации налогоплательщика. Вместе с этим, налоговый орган может осуществить по своему усмотрению камеральный надзор, определяя правильность расчёта.Получить полную информацию о вашем объекте недвижимости

Получить информацию об вашем объекте

Статьи на тему:

Многие из нас знают, как дорог каждый день, когда под рукой нет необходимого пакета документов, в частности, для имущественного права — квартиры, комнаты, гаража, земельного участка нужно кадастровый паспорт сделать срочно в день обращения через специальную форму на нашем сайте. Основная функция…

Получить кадастровый паспорт онлайн О том, стоит ли получить кадастровый паспорт онлайн, бытует множество мнений. И те, которые заказывали указанную услугу, только положительно отзываются об этом. Почему? Испытав на себе всю простоту обработки документов, уже не хочется вдаваться в…

Где заказать кадастровый паспорт на квартиру? Как можно решить вопрос с получением кадастрового паспорта, который необходим как основной документ любого имущественного права на территории России. Для этих целей вам необходимо заказать кадастровый паспорт, который выдаёт официальный орган в лице…

Программа владения юридическим лицом (LEOP) Часто задаваемые вопросы (FAQ)

Открыть все Закрыть всеВ целом, существует два типа переводов с участием юридических лиц, которые приводят к смене прав собственности на недвижимое имущество в Калифорнии, принадлежащее юридическому лицу. Одним из видов передачи является передача доли в недвижимом имуществе юридическому лицу и юридическим лицом. Это включает в себя передачу доли в недвижимом имуществе между корпорацией, товариществом, ООО или другим юридическим лицом и акционером, партнером или любым другим лицом (включая другое юридическое лицо), что приводит к изменению прав собственности на переданное недвижимое имущество.Примечание. Об этом типе передачи следует сообщать в местную окружную инспекцию, где находится недвижимость, а не в Государственный совет по уравнениям (BOE).

Второй вид передачи — это передача доли владения юридическим лицом, владеющим недвижимым имуществом. Смена владельца недвижимого имущества, принадлежащего юридическому лицу, происходит в результате любого из двух событий передачи, описанных ниже.

(1) Если физическое или юридическое лицо приобретает более 50 процентов доли участия в юридическом лице, происходит смена прав собственности на недвижимое имущество, принадлежащее приобретенному юридическому лицу.Этот тип передачи называется сменой контроля.

(2) Передача доли владения в юридическом лице, которая приводит к кумулятивной передаче более 50 процентов первоначальных долей совладельца * в этом юридическом лице, является изменением права собственности на недвижимое имущество, принадлежащее юридическому лицу. Этот тип передачи называется сменой владельца.

Примечание. О передаче доли владения в юридическом лице, которая приводит к смене контроля или праву собственности, необходимо сообщить в Банк Англии в форме BOE-100-B

.Дополнительную информацию можно найти на веб-странице программы регистрации юридических лиц по адресу www.boe.ca.gov/proptaxes/leop.htm.

Смена контроля происходит, когда физическое или юридическое лицо получает более 50 процентов доли участия в юридическом лице; Доля собственности представлена голосующими акциями корпораций, капиталом и прибылью товариществ и обществ с ограниченной ответственностью. Передача доли владения в юридическом лице, которая приводит к смене контроля над этим юридическим лицом, представляет собой изменение права собственности на недвижимое имущество в Калифорнии, принадлежащее юридическому лицу на дату смены контроля.(См. Раздел 64 (c) Кодекса о доходах и налогообложении.) Контроль может быть получен напрямую или косвенно .

Прямой контроль : физическое или юридическое лицо получает прямой контроль над организацией, когда оно приобретает более 50 процентов голосующих акций корпорации, когда оно приобретает контрольную долю (более 50%) в любом партнерстве или Капитал и прибыль LLC, или когда оно приобретает более 50 процентов общей доли владения в любом другом предприятии.

Косвенный контроль: Физическое или юридическое лицо может получить косвенный контроль над организацией путем приобретения прямого контроля над другой организацией, которая, в свою очередь, прямо или косвенно контролирует другую организацию.

Имущество, которое будет подлежать переоценке, представляет собой долю в недвижимом имуществе, расположенном в Калифорнии, которое принадлежит или находится в аренде (при определенных обстоятельствах) приобретенным юридическим лицом и любым из его дочерних предприятий на дату изменения контроль.Однако, если юридическое лицо претерпело смену собственника, долей в недвижимом имуществе является только имущество, ранее исключенное из переоценки в соответствии с разделом 62 (а) (2) Налогового кодекса. Он включает в себя все недвижимое имущество (например, землю, здания, сооружения и приспособления), находящееся в собственности и недвижимое имущество, которое арендуется приобретенным предприятием у государственного учреждения (то есть города, округа, штата или федерального агентства) на любой срок или недвижимое имущество, сданное в долгосрочную аренду у частного владельца с оставшимся сроком 35 лет и более.

Нет. Хотя передача может считаться сменой владельца или контроля, она может подпадать под одно из исключений из переоценки при передаче юридического лица. Закон предусматривает несколько исключений; конкретная информация об исключениях доступна на информационной странице LEOP в разделе «Исключения из переоценки» на веб-странице Программы владения юридическими лицами по адресу www.boe.ca.gov/proptaxes/leop.htm.

Форма BOE-100-B, Заявление об изменении контроля и собственности юридических лиц, используется Банком Англии для получения информации для определения того, повлекла ли передача доли в юридическом лице изменение контроля или собственности, которое приводит к при переоценке недвижимости в Калифорнии, находящейся в собственности компании, и о том, применяется ли исключение из права смены собственника.Отказ подать заявление в любом из упомянутых выше обстоятельств приведет к наложению штрафа в соответствии с разделом 482 (b) Налогового и налогового кодекса.

- В случае смены владельца или контроля над юридическим лицом и юридическим лицом, владевшим долей в недвижимости в Калифорнии на эту дату, физическое или юридическое лицо приобретает контроль собственности или юридическое лицо, которое имеет произошла смена владельца, необходимо подать заявление в Совет.(См. Разделы 480.1 и 480.2 Налогового кодекса.)

- Когда Банк Англии требует от юридического лица подать заявку независимо от того, произошло ли изменение контроля или собственности юридического лица или было ли это юридическое лицо владением долей в недвижимом имуществе.

Физическое или юридическое лицо , приобретающее , должно подать форму BOE-100-B в течение 90 дней с момента смены контроля, или юридическое лицо, которое подверглось смене собственника, должно подать.Однако любое физическое или юридическое лицо, получившее форму BOE-100-B, должно заполнить и подать BOE-100-B в BOE. Примечание: если письменный запрос на подачу документов сделан Банком Англии, форма BOE-100-B должна быть подана в течение 90 дней, независимо от того, произошло ли изменение контроля или собственности юридического лица. (См. Разделы 480.1 и 480.2 Налогового кодекса.)

Банк Англии получил информацию, указывающую на то, что ваше юридическое лицо могло подвергнуться смене контроля или собственности.Это могло быть основано на информации, представленной в налоговой декларации Департамента налогообложения франчайзинга (FTB) для вашей организации. Если вы ответили «да» на любой из трех вопросов налоговой декларации, Банк Англии отправит форму BOE-100-B.

Как правило, датой смерти считается дата смены контроля или собственности (см. Правило 462.260 о налоге на имущество). Таким образом, юридическое лицо должно подать форму BOE-100-B в течение 90 дней после смены контроля или смены собственника. В ситуациях, когда недостаточно информации для определения того, претерпела ли организация смену контроля или смену собственника на дату смерти (например, окончательное распределение долей юридического лица не было определено), заполнение формы BOE-100-B должен быть сделан в течение 90 дней с даты смерти и содержать столько информации, сколько есть у сторон.Измененная форма BOE-100-B должна быть подана в течение 90 дней после того, как отчитывающаяся организация или физическое лицо получит информацию, подтверждающую окончательное распределение долей участия юридического лица, приводящее к смене контроля или прав собственности на организацию, чтобы избежать навязывания штрафа.

Да. Хотя юридическое лицо может находиться за пределами Калифорнии или распущено, закон требует от любого физического или юридического лица заполнить и подать форму BOE-100-B по запросу Банка Англии.Если произошла смена контроля или права собственности, недвижимость , приобретенная юридическим лицом в Калифорнии, может быть подвергнута переоценке, независимо от того, находится ли юридическое лицо, подавшее форму, в Калифорнии или нет. В случае роспуска юридического лица, юридическое лицо может быть распущено по истечении указанного в форме периода времени.

Да. Хотя приобрел юридическое лицо или какое-либо из его дочерних предприятий не владеет недвижимостью в Калифорнии и не арендует ее, вы все равно должны заполнить форму BOE-100-B по запросу Банка Англии.

Форма юридического лица BOE-100-B должна быть подана в течение 90 дней после смены контроля или смены собственника, независимо от того, применимо ли исключение из переоценки.

Да. Если вы получили еще один запрос на заполнение формы BOE-100-B для лица, на которое вы уже подали заявку, существует несколько причин, по которым это могло произойти. Например, это может быть другой период времени; вопросы 1, 2 и 3 на первой странице формы определяют период, с которого запрашивается информация.Однако, независимо от причины, вы должны заполнить и вернуть запрошенную информацию. Если вы считаете, что это дублированный запрос, вы можете приложить копию предыдущей подачи вместе с письмом, объясняющим ситуацию.

Что такое налоги на коммерческую собственность и недвижимость

Предприятия платят налог на недвижимость на недвижимость так же, как и физические лица, на оценочную стоимость этой собственности.

Если ваша компания владеет недвижимостью, вы должны заплатить налог на нее.Точно так же, как физические лица платят налог на имущество с оценочной стоимости своих домов, предприятия платят налог на имущество с оценочной стоимости своей недвижимости (земли и зданий). Если недвижимость продается, годовой налог распределяется между предыдущим и новым владельцами в зависимости от того, сколько лет они владели недвижимостью.

Налог на имущество называется адвалорным (стоимостью) налогом, потому что он рассчитывается на основе стоимости имущества. Стоимость имущества для целей налога на имущество не совпадает со справедливой рыночной стоимостью.Стоимость определяется оценщиком имущества на основании оценочной (расчетной) стоимости.

Оценщик — не оценщик. Оценщик бизнеса определяет справедливую рыночную стоимость имущества для продажи, ссуды или страхования.

Как рассчитываются и уплачиваются налоги на имущество?

Налоги на недвижимость взимаются местными организациями — поселками, городами, округами, деревнями — для местных целей, таких как школы, дороги, улучшение инфраструктуры.

Когда вы покупаете недвижимость для своего бизнеса, она будет зарегистрирована в соответствующем налоговом органе, и вы будете получать информацию об изменениях в вашей оценочной стоимости и сумме налога, которую вы должны ежегодно.

После того, как вы получите оценку, вы получите налоговый счет на основе этой оценки. Да, можно оспорить начисленную сумму. В оценочном счете должна быть информация о процессе для этого, или вам может потребоваться связаться с вашим местным населением для получения информации об этом процессе.

Вычитание налога на имущество как деловых расходов

IRS утверждает, что вы можете вычесть налоги на имущество, но они накладывают некоторые ограничения на то, какая часть вашего налога на имущество подлежит вычету в качестве коммерческих расходов:

Вы можете вычесть часть налога на недвижимость, взимаемую на основе оценочной стоимости.

Вы не можете вычесть какую-либо часть налога на недвижимость, взимаемую с «местного пособия». IRS говорит, что это

«налоги, взимаемые за» местные льготы и улучшения, которые, как правило, увеличивают стоимость вашей собственности. К ним относятся оценки улиц, тротуаров, водопровода, канализации и общественных парковок. Вы должны увеличить базу вашего имущества на сумму оценки ».

Чтобы еще больше запутать ситуацию, IRS говорит, что вы МОЖЕТЕ вычесть часть местных налогов на льготы, если они предназначены для обслуживания, ремонта или выплаты процентов.Вам нужно будет внимательно изучить свой счет по налогу на недвижимость и разделить его на налогооблагаемую и необлагаемую часть.

Обратитесь в местный налоговый орган для получения дополнительной информации о налогах на недвижимость в вашей коммерческой собственности. Поскольку налоги на недвижимость специфичны для каждого штата, вы также можете зайти в свою поисковую систему и ввести «налоги на собственность [штат]» для получения дополнительной информации.

Налог на имущество при продаже бизнеса

Если вы покупаете или продаете бизнес, в том числе коммерческую недвижимость, или покупаете или продаете только коммерческую недвижимость, и покупатель, и продавец должны участвовать в налогах на недвижимость в зависимости от того, сколько времени каждый владел недвижимостью в течение налогового года.

Налог на недвижимость | Сервис

Ставка налога

от оценочной стоимости имущества.

Кто платит налог

Каждый, кто владеет налогооблагаемой собственностью в Филадельфии, несет ответственность за уплату налога на недвижимость. Как правило, налог на недвижимость должен платить собственник.Однако любой, кто имеет интерес к собственности, например, кто-то, кто живет в ней, должен убедиться, что налоги на недвижимость уплачиваются.

Важные даты

Платежи подлежат оплате 31 марта. Налоговое управление обычно отправляет налоговые декларации на недвижимость владельцам недвижимости в декабре, за несколько месяцев до установленного срока в марте.

Ставки налогов, пени и сборы

Сколько это стоит?

Город Филадельфия и школьный округ Филадельфии облагают налогом всю недвижимость в городе.Ставки на 2021 налоговый год:

.0,6317% (город) + 0,7681% (школьный округ) = 1,3998% (всего)

Сумма налога на недвижимость, которую вы должны, определяется стоимостью вашей собственности, оцененной Управлением по оценке имущества (OPA). Если вы не согласны с оценкой вашего имущества, вы можете подать апелляцию в Налоговую комиссию (BRT). Апелляции должны быть поданы до первого понедельника октября года, предшествующего налоговому году, в который вы подаете апелляцию. (Например, чтобы оспорить повышение оценки вашего имущества, которое должно вступить в силу в 2020 налоговом году, вам необходимо подать апелляцию до первого понедельника октября 2019 года.)

Что будет, если вы не заплатите вовремя?

Если вы не уплатите налоги на недвижимость до 31 марта, увеличенные сборы, включая проценты, будут добавлены к основной сумме налога. Эти сборы, вместе называемые «надбавками», начисляются по ставке 1,5% в месяц, начиная с 1 апреля до 1 января следующего года.

Если налоги остаются неуплаченными 1 января следующего года:

- Максимальное добавление 15% добавляется к основному остатку;

- Налоги зарегистрированы как просроченные; и

- Залог подано в размере общей просрочки с учетом надбавок.

- Городские власти могут начать процесс продажи вашего дома на распродаже шерифа.

Скидки и льготы

Имеете ли вы право на скидку?

Срок уплаты налога на недвижимость — 31 марта.

Город Филадельфия также предлагает ряд программ помощи на основе дохода для домашних хозяйств и пожилых людей. Эти программы включают:

Пенсильвания также предлагает программу, основанную на доходе, для пенсионеров. Программа налога на имущество / скидки при аренде. Посетите веб-сайт Содружества Пенсильвании, чтобы получить полную информацию о праве на участие и подробную информацию о заявлении. Вы также можете позвонить в окружной офис Содружества Наций в Филадельфии по телефону (215) 560-2056. Вам не нужна квитанция об уплате городского налога на недвижимость, чтобы подать заявку на получение льготы по налогу на недвижимость Содружества.

Можно ли освободить вас от уплаты налога?

Городские власти предлагают ряд программ снижения и освобождения от налогов на недвижимость. Эти программы включают:

- Освобождение усадьбы для всех домовладельцев Филадельфии, заполнивших заявление.Эта программа снижает налогооблагаемую часть оценки вашего имущества на 45000 долларов США, действующую для счетов за налоги на недвижимость за 2020 год.

- Льготы по налогу на недвижимость как для жилых, так и для коммерческих проектов. Уменьшение выбросов способствует новому строительству или восстановлению собственности, делая их более доступными.

- Налоговые льготы для некоммерческих организаций для соответствующих некоммерческих организаций.

- Корректировка катастрофических убытков для людей, чье имущество было повреждено в результате пожара или другого стихийного бедствия.Чтобы считаться катастрофическим, ущерб должен приводить к снижению стоимости имущества на 50% или более.

Содружество Пенсильвании также предлагает освобождение от уплаты налога на недвижимость для ветеранов-инвалидов , которое позволяет освобождать дом ветерана от налога на недвижимость, если ветеран имеет инвалидность, связанную с обслуживанием.

Как платить

Оплатить онлайн

Платите онлайн через городской налоговый портал по налогу на недвижимость, указав свой физический адрес или номер Управления оценки имущества (OPA).Вы сможете проверить свой налоговый баланс и произвести платеж с помощью инструмента поиска адресов.

Оплатить почтой

Оплата по почте чеком или денежным переводом. Обязательно приложите к счету платежный купон и напишите на чеке тип налога и номер счета. Платежные купоны можно распечатать на сайте eFile / ePay Департамента доходов.

Почтовые платежи с купоном на:

Департамент доходов Филадельфии,

P.O. Box 8409

Philadelphia, PA

19101-8409

Оплата по телефону

Оплата по телефону (877) 309-3710. Если у вас возникнут проблемы с телефонной системой, позвоните в службу поддержки по телефону (800) 487-4567.

Оплата лично

Оплачивайте лично чеком или денежным переводом в одном из трех авторизованных платежных центров. Посетите веб-сайт Департамента доходов, чтобы проверить расположение и часы работы платежных центров.

Бланки и инструкции

Знаете ли вы?Если у вас есть ипотека, ваш налоговый счет может быть отправлен непосредственно в вашу ипотечную компанию для оплаты из вашего фонда условного депонирования, в зависимости от договоренностей, которые вы заключили с вашей ипотечной компанией.

Верх

Налоговая информация для малого бизнеса | ЮСАГов

Налоги на бизнес

Как владельцу бизнеса важно понимать ваши федеральные, государственные и местные налоговые требования. Это поможет вам точно подавать налоговую декларацию и своевременно производить платежи. От структуры бизнеса, которую вы выбираете при открытии дела, зависит, какие налоги вы будете платить и как их платить.

Идентификационный номер работодателя (EIN)

Большинству предприятий требуется идентификационный номер работодателя (EIN). Ваш EIN — это ваш федеральный идентификационный номер налогоплательщика. Вы должны получить его сразу после регистрации нового бизнеса.

Узнайте в IRS, нужен ли вам EIN, как его получить, что делать, если вы потеряли или потеряли свой, и многое другое.

Подоходный налог

Большинство предприятий должны подавать и платить федеральные налоги с любого дохода, заработанного или полученного в течение года. Однако товарищества подают ежегодную информационную декларацию, но не платят подоходный налог.Вместо этого каждый партнер сообщает свою долю прибыли или убытков партнерства в своей индивидуальной налоговой декларации.

Практически в каждом штате существует налог на прибыль предприятий или корпораций. Однако в каждом штате и округе действуют свои налоговые законы. Узнайте о требованиях к подоходному налогу с предприятий в вашем штате или территории.

Налог на самозанятость

Если у вас есть собственный бизнес, вы должны платить налоги на социальное обеспечение и медицинскую помощь. В противном случае вы не попадете под действие системы социального обеспечения.Узнайте о том, кто должен платить налог на самозанятость и как его платить.

Налоги на трудоустройство

Если у вас есть сотрудники, существуют федеральные налоговые требования в отношении того, что вы должны платить, и формы, которые вы должны заполнять. Эти налоги на занятость включают:

FUTA гарантирует, что люди могут получать пособие по безработице после потери работы.

Предприятия во всех штатах платят государственное страхование компенсации работникам и налоги на страхование по безработице.

Акцизный налог

Федеральное правительство облагает налогом предприятия, которые производят или продают определенные продукты.Если ваш бизнес использует различные типы оборудования, сооружений или других продуктов, вам может потребоваться уплатить акцизный налог. Узнайте о федеральных требованиях по акцизному налогу и формах, которые вы должны заполнить.

Налог на недвижимость

В каждом штате существует свое определение того, какая собственность подлежит налогообложению. Некоторые штаты взимают налог на имущество с предприятий, занимающихся коммерческой недвижимостью. Другие собирают налог на имущество за транспортные средства, компьютерное оборудование и другие коммерческие активы. Сумма уплачиваемого вами налога рассчитывается исходя из общей стоимости имущества или определенного процента от стоимости.Найдите требования по налогу на недвижимость в вашем штате.

Налог с продаж и использования

Государства могут облагать налогом продажу товаров и услуг. Убедитесь, что ваша компания должна регистрироваться для уплаты и / или сбора налога с продаж в вашем штате. Исключения из налога с продаж часто включают продукты питания, одежду, лекарства, газеты и коммунальные услуги.

Штаты могут также облагать ваш бизнес налогом за использование товаров и услуг, если налог с продаж не взимается. Обычно это относится к товарам и услугам, приобретенным за пределами штата, в котором вы ведете бизнес.

Расчетный налог

Вы должны платить федеральный налог с дохода, который не подлежит удержанию. Или, если удерживаемая сумма вашего федерального подоходного налога недостаточна для покрытия ваших налогов, вы должны заплатить ориентировочный налог. Узнайте, должна ли ваша компания платить ориентировочные налоги, и что нужно делать.

Расчетные налоги

Расчетный налог — это метод, используемый для уплаты налогов на прибыль, которая не подлежит удержанию. Это включает доход от самозанятости, проценты и дивиденды.Возможно, вам также придется заплатить расчетный налог, если сумма подоходного налога, удерживаемого из вашей заработной платы, пенсии или другого дохода, недостаточна.

Кто должен платить расчетные налоги?

Физические лица, ведущие собственный бизнес, обычно должны уплачивать расчетные налоговые платежи. Если вы не платите достаточную сумму подоходного налога в виде удерживаемых или расчетных налогов, с вас может взиматься штраф.

Узнайте, нужно ли вам производить расчетные налоговые платежи и как платить.

Когда подлежат уплате расчетные налоги?

Год разделен на четыре периода для уплаты расчетного налога.Каждый период имеет определенный срок оплаты.

Примерные сроки уплаты федерального налога в 2021 году:

15 апреля

(Несмотря на то, что крайний срок подачи налоговой декларации был продлен до 17 мая 2021 года, расчетные налоги все еще подлежат уплате 15 апреля)15 июня

15 сентября

15 января следующего года

Сборщик налогов | Норуолк, Коннектикут

Налоговая инспекция в мэрии, комната 105 (первый этаж) открыта для личных платежей с понедельника по пятницу с 9 до 15 часов .Вам не нужна запись, и мы не закрываемся на обед. С четверга, 20 мая, наши часы для личных платежей будут с 8:30 до 16:00.

Пожалуйста, войдите через главный вход и зарегистрируйтесь на посту безопасности. 1. Вы должны носить маску или маску поверх носа и рта. 2. Вам будет предложено предоставить идентификационный номер для отслеживания контактов. 3. Вы получите температуру .Затем вы можете перейти к нам в офис. Пожалуйста, следуйте рекомендациям по физическому дистанцированию и держитесь на расстоянии шести футов от других.

Часы работы для запросов по телефону и электронной почте, а также по всем остальным делам: с понедельника по пятницу с 8:30 до 16:30.

необходимо оплатить 1 июля 2021 г., и вы должны будете оплатить их без процентов до понедельника, 2 августа 2021 г. (поскольку 1 августа приходится на воскресенье).В настоящее время нет разрешенных расширений, связанных с COVID 19. Счета будут отправлены налогоплательщикам Norwalk по почте в середине июня 2021 года, а также будут доступны онлайн как можно скорее. Тарифы установлены 3 мая 2021 года.

Вы можете связаться с сотрудниками офиса налоговой инспекции по электронной почте или по телефону (203) 854 7731. Вы по-прежнему можете платить онлайн — по телефону — или по почте в любое время, 24 часа в сутки, семь дней в неделю. Подробности ниже.

Платежи первого взноса (июль 2020 г.): проценты по первому взносу начисляются по ставке 16.5% по платежам, произведенным в течение месяца май 2021 года . Минимальная процентная ставка составляет 2 доллара по каждому счету. Проценты рассчитываются по ставке 1,5% в месяц с даты выплаты 1 июля 2020 г. Часть месяца считается эквивалентом полного месяца, поэтому проценты начисляются за 11 месяцев — с июля 2020 г. по май 2021 г. Это для каждого штата. закон, и нет никаких исключений.

Платежи вторым взносом (январь 2021 г.): ПЛАТЕЖИ ПО ВТОРОЙ РАССРОЧКЕ, ПОЛУЧЕННЫЕ 1 МАЯ И ПОЗЖЕ, включая платежи, ОТМЕЩЕННЫЕ 1 МАЯ и позднее, составляют 7.5% ПРОЦЕНТОВ, поскольку проценты возвращаются к сроку погашения 1 января 2021 года. Платежи, отправленные по почте до 1 апреля, считаются своевременными. Платежи, полученные 2 апреля или позже и БЕЗ ПОЧТОВОЙ МАРКИ, являются ПОЗДНИМИ и требуют начисления процентов.

Часы работы налогового инспектора для личных операций: С понедельника по пятницу с 9:00 до 15:00. Это изменится на 8:30 — 16:00 с 20 мая 2021 года.Назначения не требуется — первым пришел, первым обслужен, и мы не закрываемся на обед. Часы приема налоговой инспекции для запросов по телефону и электронной почте : с понедельника по пятницу с 8:30 до 16:30.

Мы принимаем чеки, денежные переводы, а также платежи по кредитным, дебетовым и банкоматным картам. Если оплата производится в нашем офисе, мы принимаем наличные. Транзакции обрабатываются, и квитанции предоставляются немедленно. Нет «почтового ящика», и мы не принимаем «возвратные» платежи. Все клиенты должны носить маску или маску, закрывающую нос и рот. Пожалуйста, держитесь на расстоянии шести футов от других, которые могут ждать, и соблюдайте директивы о физическом дистанцировании. А если вы чувствуете себя плохо, используйте другой способ оплаты.

Услуга по оплате налога на имущество лично в одном из 11 отделений местного банка была ТОЛЬКО ДО 1 ФЕВРАЛЯ 2021. Мы ожидаем, что снова сможем предложить эту услугу в июне 2021 года. Наше соглашение с местными банками закончилось 1 февраля.

Обратите внимание, что многие городские офисы работают по разному графику. Пожалуйста, позвоните заранее или посетите их домашние страницы. В отделе обслуживания клиентов есть окно, открытое для публики в вестибюле мэрии. В отделении парков и отдыха есть окно, выходящее на тротуар мэрии, перед зданием слева от главного входа.Вы можете получить доступ к окну парков и отдыха, не входя в здание. Пожалуйста, свяжитесь с отдельными отделами для получения более подробной информации.

Если вы живете недалеко от дома из-за опасений по поводу COVID-19, есть еще варианты уплаты налога — прямо из дома. Вы можете заплатить по почте, онлайн или по телефону с помощью дебетовой, кредитной карты или карты банкомата, или (рекомендуется) с помощью электронного чека (платеж ACH).

Отправьте чек на имя налоговой инспекции города Норуолк и отправьте по почте на:

Сборщик налогов, город Норуолк 125 East Avenue Norwalk CT 06851.

Вы можете позвонить по телефону 1-203-318-9523, чтобы заплатить по телефону. Вы можете использовать дебетовую, кредитную карту или карту банкомата для оплаты онлайн или по телефону. Вы также можете оплатить онлайн с помощью электронного чека («электронный чек» / платеж ACH). Невозвращаемая комиссия за использование электронного чека составляет всего 1,25 доллара США. Невозвращаемая комиссия за использование кредитной карты составляет дополнительные 2,75% , выплачиваемые поставщику услуг Invoice Cloud. Эти услуги доступны в любое время, 24/7.Во время этого кризиса наш веб-сайт ежедневно обновляет информацию о платном налоге на недвижимость.

Если вам необходимо просмотреть историю своих налоговых платежей для целей налогообложения доходов, мы сохраняем пятилетнюю историю платежей в режиме онлайн на указанном выше веб-сайте.

Для получения актуальных, основанных на фактах обновлений о Covid-19 (Коронавирус) посетите домашнюю страницу Министерства здравоохранения Норуолка или баннер / ссылку в верхней части этого веб-сайта или www.norwalkct.org/coronavirus

Налоговая инспекция Расположение: Комната 105, на первом этаже (цокольный) мэрии Норуолка, 125 Ист-авеню, Норуолк, CT 06851.Войдите через главный вход. Комната 105 находится в конце коридора справа. Кабинет асессора находится прямо через холл: кабинет 106.

Налоговые счета за платеж от 1 июля 2021 года будут отправлены по почте в середине июня 2021 года.Последний день для оплаты — понедельник, 2 августа 2021 года.

- Вы можете узнать, сколько вы должны, щелкнув «Поиск электронного налогового счета» на этой странице в разделе «Быстрые ссылки» (справа) или также на синем поле слева от вас.

- 3 мая 2021 года Сметный и налоговый совет установил ставки заводов на финансовый год, начинающийся 1 июля 2021 года. Эти ставки генерируют налоги на основе Общего списка (дата оценки) от 1 октября 2020 года. Новый грандиозный список отражает переоценку собственности в городе в 2018 году.

Ставки заводов по основным спискам на 2020 год:

Ставки на предприятиях по основным спискам на 2019 год (предыдущий финансовый год):

https://www.norwalkct.org/DocumentCenter/View/16970/Mill-Rates-2019-GL

Налоги можно оплатить по почте; лично в мэрии; онлайн (с помощью кредитной карты, дебетовой карты или электронного чека) или по телефону.

- Самый простой и удобный способ оплатить налоговый счет — онлайн или по телефону с помощью электронного чека (электронный чек / платеж ACH).За использование электронного чека взимается небольшая комиссия в размере 1,25 доллара США. Это эффективный, экономичный и надежный способ оплаты. Избавьтесь от беспокойства и задержек с отправкой платежа по почте. Никаких чеков — никаких походов к почтовому ящику — никаких бумаг — плати в любое время и в любом месте!

Дополнительную информацию о новом операционном бюджете см. В разделе «Управление и бюджеты

». залогового права: сертификатов удержания удержания (« налоговые залоговые права ») для большого списка 2019 года были поданы 30 апреля 2021 года.Налоговая продажа: Последняя продажа налогов была проведена 23 июля 2018 года. Шестимесячный период погашения истек 23 января 2019 года. Сделки были зарегистрированы 24 января 2019 года.

Наша следующая налоговая продажа запланирована на понедельник, 20 сентября 2021 г. Более подробная информация будет позже. Следите за обновлениями здесь.

В случае ненастной погоды, пожалуйста, проверьте сайт города или позвоните заранее.Если мэрия открыта, ожидается, что наш офис будет открыт, но в экстремальную погоду, пожалуйста, позвоните заранее, чтобы быть уверенным.

Расположение : Комната 105, на первом этаже (цокольный уровень) мэрии Норуолка.

Почтовый адрес: Сборщик налогов, 125 East Avenue Room 105, Norwalk, CT 06851

Тел .: (203) 854-7731 Факс: (203) 854-7770

Обязанности: Офис сборщика налогов отвечает за выставление счетов и сбор налогов на имущество и других сборов, составляющих примерно 90% операционных доходов города.Офис работает в соответствии с Общим статутом Коннектикута.

Собранные налоги и сборы включают:

- Налоги на недвижимость

- Налоги на автотранспортные средства

- Налоги на личную собственность предприятий

- Плата за пользование канализацией

- Плата за оценку канализации, сборы за IPP и другие городские сборы

Лиза Бьяджарелли, CCMC, эсквайр., Сборщик налогов

Эл К. Паламбо младший, CCMC , помощник сборщика налогов

Синтия Д. Хейт, CCMC , сборщик налогов

Жанетт Лопес, CCMC , руководитель записи данных (* Jeanette habla espanol)

Обслуживание счета Escrow; скорректированные счета / справки о исправлениях; возврат

Холли Рапп, CCMC , старший кассир

Пересылка, депозиты, онлайн, проводка платежей IVR и ACH, касса

Кэти Петрини, CCMC , налоговый административный помощник

Дебиторская задолженность; возврат средств; обработка и сверка инкассо в отделении банка

Charise Bronson Haith , Налоговая администрация

Касса; пополнение фонда заработной платы; обслуживание клиентов; Вопросы DMV; освобождение от залога; делопроизводство

— вакантная должность — Кассир / делопроизводитель

Касса; обслуживание клиентов; проводка и учет

Налоговые комиссии по продажам Май 2018

Налоговые комиссии по продажам 20 июля 2018 г.

Налоговая продажа состоялась 23 июля 2018 года.Мы собрали более 5 миллионов долларов за счет налоговой продажи в 2018 году.

Дополнительная информация:

Контрольный список Мэриленда для нового бизнеса

Начало бизнеса — увлекательное и сложное мероприятие.Чтобы обеспечить успех вашего бизнеса, важно, чтобы вы ознакомились с основными требованиями для открытия бизнеса в Мэриленде.

ПРИМЕЧАНИЕ: Эта страница не является исчерпывающим руководством и не должна использоваться в качестве единственной справочной информации при открытии бизнеса. Правила и другие юридические требования постоянно меняются, и могут быть некоторые обязательства для вашей конкретной деловой деятельности, не указанные ниже. Мы настоятельно рекомендуем вам проконсультироваться с юристом, бухгалтером или другим бизнес-консультантом.

Выберите и создайте структуру своего бизнеса

Первым шагом в открытии бизнеса в штате Мэриленд является определение того, какая форма бизнес-структуры наиболее подходит для вашей деятельности. Четыре наиболее распространенных формы бизнес-структуры — это индивидуальное предприятие, партнерство, корпорация и общество с ограниченной ответственностью. У каждой конструкции есть определенные достоинства и недостатки, которые следует учитывать.Выбор подходящей организационной структуры для вашего бизнеса — одно из наиболее важных решений, которое может потребовать совета от юриста, бухгалтера или другого профессионального консультанта.

После того, как вы выбрали структуру для своего бизнеса, следующим шагом будет выполнение необходимых регистрационных требований.

Юридические лица (корпорации, общества с ограниченной ответственностью, ТОО, LP)

Информацию о требованиях к регистрации для юридических лиц можно получить по телефону:

.

Государственный департамент оценок и налогообложения (SDAT)

Отдел корпоративного устава

301 West Preston Street, 8-й этаж

Балтимор, Мэриленд 21201

Телефон: 410-767-1340

Электронная почта: [email protected]

Индивидуальные предприниматели или полные товарищества не требуют никаких юридических формальностей для входа, за исключением соблюдения требований государственного и местного лицензирования и налогообложения. Для получения информации о требованиях к регистрации обращайтесь:

SDAT Business Personal Property Division

Телефон: 410-767-1170

Зарегистрируйте название своей компании

Название компании — важный шаг.Вы можете выбрать название компании самостоятельно или нанять профессионала, который проведет поиск и заполнит необходимые формы. Для получения информации о наличии имени и формах обращайтесь:

SDAT Наличие названия компании

Телефон: 410-767-1330

Вы можете зарегистрировать «торговое наименование» в Департаменте оценки и налогообложения. Торговое наименование — это название, под которым компания известна широкой публике, чтобы отличать ее от другой компании или другого лица.

Для получения информации о наличии торговой марки и формах обращайтесь:

SDAT Поиск и регистрация торгового наименования

Телефон: 410-767-1801

Важная информация для предприятий : Начиная с 2018 года наш Департамент будет обновлять документы, которые все организации должны ежегодно подавать, чтобы законно вести деятельность в Мэриленде. «Форма 1» была удалена и теперь будет разделена на «Годовой отчет» и «Налоговую декларацию на недвижимое имущество».»Дополнительная информация будет предоставлена в ближайшее время.

Все субъекты хозяйствования, созданные, квалифицированные или зарегистрированные для ведения бизнеса в Мэриленде , должны ежегодно подавать Годовой отчет . Если компания может ответить «Да» на любой из следующих вопросов, она также должна подать налоговую декларацию на личное имущество вместе со своим годовым отчетом:

- Владеет ли компания, арендует или использует личную собственность, расположенную в Мэриленде?

- Имеет ли компания лицензию трейдера в местном правительстве штата Мэриленд?

Налоговая информация для юридических лиц

В Мэриленде предприятия должны платить ежегодный налог в зависимости от стоимости их личного имущества (мебель, приспособления, инструменты, машины, оборудование и т. Д.). Департамент оценки и налогообложения управляет процессом оценки, в то время как округа и города собирают налог в зависимости от местонахождения собственности.

1) получить идентификационный номер путем регистрации в Департаменте по оценке и налогообложению

2) подавать ежегодную деловую личную собственность налоговая декларация.

Для получения информации об оценке служебного личного имущества обращайтесь:

SDAT Business Personal Property Division

улица 301 Вест-Престон,

Балтимор, Мэриленд 21201

Телефон: 410-767-1170

Налог на недвижимость | Налоговое управление Южной Дакоты

Налоги на имущество являются основным источником финансирования школ, округов, муниципалитетов и других единиц местного самоуправления. Подразделение по налогу на имущество играет решающую роль в обеспечении справедливой, беспристрастной оценки собственности и в соответствии с законодательством штата.

Быстрая навигация

Как исчисляется налог на недвижимость

Руководство по подаче апелляции собственника недвижимости

Отказ от налоговых ограничений

Должностные лица округа

Публикации и ресурсы по налогу на имущество

Онлайн-формы налога на имущество

Как исчисляется налог на имущество

- Установление стоимости собственности

Первым шагом является установление полной и истинной стоимости всей собственности в пределах границ каждой государственной единицы.Государственные законы требуют, чтобы собственность оценивалась по рыночной (или полной и истинной) стоимости. Рыночная стоимость — это сумма, за которую недвижимость, вероятно, будет продана на открытом рынке. - Определение налогооблагаемой стоимости имущества

Все имущество должно оцениваться по полной и истинной стоимости. Затем имущество приравнивается к 85% для целей налога на имущество. Если округ находится на 100% от полной и истинной стоимости, то коэффициент выравнивания (число, чтобы получить 85% налогооблагаемой стоимости) будет.85. Например: дом с полной и истинной стоимостью 230 000 долларов имеет налогооблагаемую стоимость (230 000 долларов, умноженные на 0,85) в 195 500 долларов. - Определите размер налогового сбора для всех налоговых юрисдикций, которые могут облагать налогом недвижимость

Третий шаг — определить сумму налогов, необходимых для покрытия расходов на функционирование государственной единицы. Чем выше стоимость эксплуатации города или школьного округа, тем больше требуются доходы от налогов на имущество. Поступления от налогов на имущество в сочетании с другими денежными средствами, такими как федеральные субсидии, должны равняться размеру бюджета единицы правительства.Сумма налога на имущество, которую может запросить налоговое учреждение, ограничена в соответствии с Законом о снижении налога на имущество. Ставка налога на всю собственность в местной государственной единице рассчитывается путем деления стоимости всего имущества на сумму бюджета, которая не финансируется из других источников. Результатом этого расчета является налоговая ставка, выраженная в долларах стоимости собственности или «долларах за тысячу». Например: если облагаемая налогом стоимость в пределах города составляет 10 000 000 долларов, а в городе есть запрос на налоговый сбор в размере 100 000 долларов, налоговый сбор составляет 10 долларов за тысячу. - Налоги рассчитываются для индивидуальной собственности

Последним шагом является применение ставки налога, рассчитанной на третьем шаге, к индивидуальной собственности. Например, используя налоговый сбор в размере 10 долларов за тысячу из приведенного выше примера, налог на дом с налогооблагаемой стоимостью 200 000 долларов будет рассчитан как 10 х 200 долларов или налог в размере 2000 долларов.

Руководство по подаче апелляции собственника недвижимости

Как владелец недвижимости в Южной Дакоте, вы имеете право гарантировать, что ваша собственность оценивается не выше рыночной стоимости, а также оценивается справедливо по отношению к другой собственности.Изучите процесс обжалования вашей оценочной стоимости с помощью Руководства по подаче апелляции для владельцев недвижимости (PDF).

Отказ от налоговых ограничений

Налоговые округа (кроме школьных округов)

«Отказ» означает, что налогоплательщику требуется больше денег от налогов на имущество, чем разрешено ограничением. Ограничение позволяет налогоплательщику увеличивать свои налоговые требования по сравнению с предыдущим годом на индекс потребительских цен и рост. ИПЦ для налогов, подлежащих уплате в 2020 году, установлен на уровне 2.4.

ПОДРОБНЕЕ

Должностные лица округа

Узнайте, каковы роли людей, с которыми вы разговариваете, когда у вас возникают вопросы по налогу на имущество.

Директор по выравниванию

Окружной директор по выравниванию несет ответственность за то, чтобы вся собственность в округе была включена в налоговый список. Они также несут ответственность за то, чтобы все эти объекты оценивались одинаково и единообразно.

Контакты округа

Аудитор округа

Аудитор определяет размер налоговых сборов для всех допустимых налоговых субъектов в округе и обеспечивает соответствие суммы полученных налогов законам штата.Кроме того, ревизор округа выполняет функции клерка Комиссии округа и ведет записи и хранит протоколы заседаний Комиссии.

Контакты округа

Казначей графства

Казначей отвечает за сбор всех налогов на недвижимость для округа, городов, школьных округов и любого другого политического округа, уполномоченного взимать налоги на недвижимость.