что нужно знать и как оспорить

Рассказываем, для чего нужна кадастровая оценка, а также кто, как и зачем ее устанавливает. Отдельно объясняем, как оспорить кадастровую стоимость недвижимости

Фото: Andrey_Popov/shutterstock

День кадастрового инженера отмечается каждое 24 июля. В эту дату принято поздравлять специалистов, выполняющих работы по подготовке технического плана объекта недвижимости, межеванию и определению координат границ участка. Для нас же это повод рассказать о кадастровой стоимости недвижимости.

В эту дату принято поздравлять специалистов, выполняющих работы по подготовке технического плана объекта недвижимости, межеванию и определению координат границ участка. Для нас же это повод рассказать о кадастровой стоимости недвижимости.

Объясняем самое главное: что нужно знать о кадастровой стоимости недвижимости и как ее оспорить.

Что такое кадастровая стоимость

Кадастровая стоимость недвижимости является официальной. Именно она определяет со стороны государства цену того или иного объекта недвижимости. Кадастровая стоимость используется для расчета налога, определения госпошлины при разбирательствах в суде или при наследовании объекта. В отличие от рыночной, которая может меняться каждый месяц из-за различных экономических факторов, кадастровая стоимость определяется на конкретный отрезок времени. В Москве, Санкт-Петербурге и Севастополе кадастровая оценка проводится не чаще одного раза в два года, а в остальных российских регионах не более одного раза в пятилетие.

Как определяют кадастровую стоимость

Кадастровую стоимость объектов определяют инженеры и специалисты, которые работают в региональных бюджетных отделениях. Решение о проведении государственной кадастровой оценки принимают региональные органы власти или органы местного самоуправления. Специалист, установив стоимость, утверждает результаты определения. Итоговую кадастровую стоимость утверждает исполнительный орган государственной власти российского субъекта. Кадастровая оценка проводится не чаще одного раза в три года, но и не реже одного раза в пять лет. В Москве, Санкт-Петербурге и Севастополе переоценка может проводиться не чаще одного раза в два года.

Отличие кадастровой стоимости от рыночной

У любого объекта недвижимости (земельного участка, квартиры, здания) есть рыночная цена, за которую можно купить или продать данный объект. Ее называют рыночной и определяют индивидуально для конкретного объекта недвижимости в соответствии с законодательством об оценочной деятельности. Кадастровая стоимость устанавливается в отличие от рыночной с помощью метода массовой оценки, которая проводится на основе сегментации и группировки объектов в зависимости от вида недвижимости, а также влияния экономических и ценообразующих факторов. Когда стоимость недвижимости определяют соответствующим методом, она сильно отличается от рыночной. Владелец недвижимости имеет право заявить об ошибке. После проведения повторной кадастровой оценки стоимость объект может измениться.

Кадастровая стоимость устанавливается в отличие от рыночной с помощью метода массовой оценки, которая проводится на основе сегментации и группировки объектов в зависимости от вида недвижимости, а также влияния экономических и ценообразующих факторов. Когда стоимость недвижимости определяют соответствующим методом, она сильно отличается от рыночной. Владелец недвижимости имеет право заявить об ошибке. После проведения повторной кадастровой оценки стоимость объект может измениться.

Что важно знать в 2020 году

Влияет ли рыночная стоимость на кадастровую

С 2020 года, в случае если рыночная стоимость недвижимости снижена на 30% и больше со дня проведения кадастровой оценки, ее необходимо пересчитать. Тогда проводится внеочередная кадастровая оценка. Однако ее новые результаты не могут быть выше, чем предыдущие, которые занесены в Единый государственный реестр.

Кадастровая стоимость объекта недвижимости не является константой: она может изменяться, так как ее расчет основан на широком спектре характеристик (Фото: Andrey_Popov/shutterstock)

Как узнать, что стоимость определена ошибочно

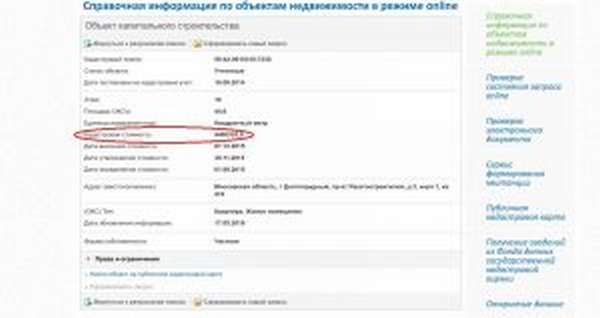

На сайте Росреестра можно получить выписку из ЕГРН о кадастровой стоимости объекта недвижимости.

Как исправить ошибку

Для того чтобы исправить ошибку, необходимо обратиться в МФЦ или бюджетное учреждение. Можно прийти туда лично или послать письмо по электронной почте. Граждане должны указать в нем имя, наименование юрлица, номер телефона и почту. Также в письме необходимо указать кадастровый номер или адрес объекта недвижимости. Затем нужно разъяснить суть обращения (почему допущена ошибка), а также прикрепить техническую документацию, которая подтверждает наличие погрешности при определении кадастровой стоимости недвижимости (среди них выписка из ЕГРН, копия прав на объект и отчет об оценке рыночной стоимости).

Колонки экспертов в тему

Как работает комиссия

Комиссия при Росреестре имеет право принять решение об определении кадастровой стоимости объекта недвижимости в размере его рыночной цены или отклонить заявление об оспаривании, предоставив собственнику обоснование. На собрании такой комиссии должны находиться не меньше половины ее членов. Решения здесь принимаются в ходе открытого голосовании. При этом оно является законным, если проголосовало более 50% присутствующих. В случае если число голосов одинаковое, то решение будет принято в пользу владельца объекта. Если заявитель не согласен с постановлением, то он имеет право обратиться в суд, чтобы оспорить решение.

Важные ссылки

Автор

Вера Лунькова

Рыночная и кадастровая стоимость квартиры: в чем разница — Недвижимость

У любой недвижимости есть две стоимости: рыночная и кадастровая.

Рыночная стоимость квартиры — цена, за которую ее продают и покупают. Ее указывают в объявлениях о продаже недвижимости и договорах купли-продажи.

На рыночную стоимость влияет много факторов: город, район, инфраструктура, возраст дома, качество отделки, этаж, вид из окон и даже соседи. Также имеет значение ситуация в экономике и на рынке недвижимости. Даже у двух одинаковых по планировке квартир в одном доме рыночная стоимость может быть разной.

Рыночную стоимость квартиры обычно определяет продавец или риелтор. Иногда рыночную цену недвижимости определяет оценщик. Его привлекают, если нужно заключение — например, для банка, который выдает покупателю ипотеку.

Кадастровая стоимость: что это и кто ее определяетКадастровую стоимость жилья определяют государственные органы.

Кадастровую стоимость считают без осмотра квартиры. Учитывают город, район, возраст дома, площадь. Не учитывают ремонт, вид из окон или престижность ближайшей школы.

Кадастровая стоимость у квартир с одинаковой планировкой в одном доме обычно равная, даже если в одной сделан дорогой дизайнерский ремонт, а в другой сыплется с потолка штукатурка.

Органы власти пересчитывают кадастровую стоимость жилья раз в 3-5 лет. В городах федерального значения — Москве, Санкт-Петербурге и Севастополе — могут переоценивать квартиры и дома раз в 2 года. Если кадастровую стоимость оспорили больше 30% собственников жилья в регионе, переоценку проводят раньше.

Чтобы узнать кадастровую стоимость, нужно сформировать запрос на сайте Росреестра или найти свою квартиру на публичной кадастровой карте. Понадобится только адрес или кадастровый номер — его указывают в выписках из ЕГРН.

Понадобится только адрес или кадастровый номер — его указывают в выписках из ЕГРН.

Исходя из кадастровой стоимости рассчитываются налоги и некоторые другие виды платежей.

✅ Налог на имущество платят ежегодно. Его ставка зависит от региона и иногда — от стоимости квартиры. Она составляет до 0,3%. Сумму налога рассчитывают, исходя из кадастровой стоимости на 1 января того года, за который платят налог.

✅ Налог на дарение тоже считают по кадастровой стоимости, если в договоре не прописана рыночная. Для налоговых резидентов РФ ставка составляет 13%. Платить налог не нужно, если квартиру подарили близкие родственники: муж или жена, родители, бабушка или дедушка, ребенок, брат или сестра.

✅ Налог на доход от продажи квартиры рассчитывают от 70% кадастровой стоимости, если рыночная ниже этой суммы, и от стоимости по договору, если она больше 70% кадастровой. Ставка налога — 13%. Его считают, исходя из разницы между стоимостью покупки и продажи. От налога освобождаются сделки с недвижимостью, которая была в собственности 3-5 лет.

Ставка налога — 13%. Его считают, исходя из разницы между стоимостью покупки и продажи. От налога освобождаются сделки с недвижимостью, которая была в собственности 3-5 лет.

Также кадастровая стоимость влияет на некоторые другие расходы — например, на нотариальные пошлины при сделках с недвижимостью.

Что делать, если собственник не согласен с кадастровой стоимостьюОт кадастровой стоимости зависят многие расходы владельца квартиры. Если собственник считает, что при оценке допустили ошибку, он имеет право оспорить кадастровую стоимость.

Если, например, неверно указана площадь квартиры — достаточно обратиться в МФЦ и подать обращение. К нему нужно приложить документы на квартиру и пояснение, почему вы не согласны с расчетом.

Если очевидной ошибки нет, но собственник не согласен с кадастровой стоимостью, у него есть два пути: обратиться в комиссию при Росреестре или сразу в суд.

В большинстве случаев в комиссию при Росреестре обращаться не обязательно. Этот этап проходят только компании, если раньше стоимость принадлежащей юридическому лицу недвижимости оценивалась по старому закону «Об оценочной деятельности». Компании, у которых недвижимость уже оценили по новым правилам, и физические лица могут сразу обращаться в суд.

Этот этап проходят только компании, если раньше стоимость принадлежащей юридическому лицу недвижимости оценивалась по старому закону «Об оценочной деятельности». Компании, у которых недвижимость уже оценили по новым правилам, и физические лица могут сразу обращаться в суд.

Для суда нужно подготовить следующие документы:

- выписку о кадастровой стоимости

- выписку из ЕГРН

- договор купли-продажи, дарения или свидетельство о о праве на наследство

- отчет от независимого оценщика

Их прикладывают к исковому заявлению и подают в суд общей юрисдикции. Затем суд рассматривает заявление и выносит решение. Для подачи иска и защиты интересов в суде может понадобиться помощь юриста.

Что такое кадастровая стоимость и в чем ее отличие от рыночной, рассказали в Кадастровой палате Тамбовской области

Во время подготовки к сделке с недвижимостью важно разобраться во всех тонкостях этого процесса, понять, как проходит оформление нужных документов, для чего они нужны и чем они отличаются. В первую очередь и старого и нового собственника интересует цена недвижимости. Российским законодательством установлено, что цена, которую собственник имеет право запросить, определяется другим фактором – стоимостью жилья. Ее разделяют на рыночную и кадастровую. Чем отличаются эти понятия, в каких случаях применяется кадастровая стоимость объекта недвижимости, а в каких рыночная, рассказала специалист Кадастровой палаты Тамбовской области Галина Мохова.

В первую очередь и старого и нового собственника интересует цена недвижимости. Российским законодательством установлено, что цена, которую собственник имеет право запросить, определяется другим фактором – стоимостью жилья. Ее разделяют на рыночную и кадастровую. Чем отличаются эти понятия, в каких случаях применяется кадастровая стоимость объекта недвижимости, а в каких рыночная, рассказала специалист Кадастровой палаты Тамбовской области Галина Мохова.

Кадастровая стоимость объекта недвижимости – это полученный на определенную дату результат оценки объекта, определяемый на основе ценообразующих факторов в соответствии с Федеральным законом от 29 июля 1998 года № 135-ФЗ «Об оценочной деятельности в Российской Федерации», Федеральным законом от 3 июля 2016 года № 237-ФЗ «О государственной кадастровой оценке» и методическими указаниями о государственной кадастровой оценке.

Рыночная стоимость – это цена объекта недвижимости, за которую он может быть продан с учетом всех его особенностей и текущего положения на рынке.

Кадастровая стоимость необходима для вычисления суммы налога на недвижимость, подсчета суммы налога в случае купли-продажи (аренды, обмена жилья), оформления права наследования на жилье, определения цены при обмене данного объекта на эквивалентный, оформления договора дарения на недвижимость.

Отличие кадастровой стоимости от рыночной заключается в том, что при расчете величины первой не учитываются индивидуальные характеристики, например, состояние ремонта и сантехники, вид из окна и другие.

Чтобы узнать кадастровую стоимость объекта недвижимости, нужно получить выписку из Единого государственного реестра недвижимости. Запрос можно сделать в МФЦ, на сайте Росреестра или с помощью сервиса Федеральной кадастровой палаты. Главная особенность сервиса – оперативность предоставления сведений. Получить информацию об объектах недвижимости, узнать собственников или проверить наличие обременений можно за несколько минут. Подготовленный электронный документ заверяется цифровой подписью органа регистрации прав и имеет юридическую силу, как документ в бумажном виде.

Для определения рыночной стоимости объекта недвижимости необходимо обратиться к оценщику. Он установит ее в зависимости от условий рынка: найдет аналогичные объекты и рассчитает среднерыночную цену.

Рыночная стоимость определяется при отчуждении имущества для государственных нужд, при установлении стоимости объекта залога (в том числе при ипотеке), при рассмотрении спора о результатах определения кадастровой стоимости с целью ее уменьшения, при установлении стоимости имущества должника-банкрота.

Итак, основное различие между видами стоимости в том, что понятие рыночной стоимости более широкое. При ее определении имеют значение спрос на рынке недвижимости и состояние жилья, в то время как кадастровая стоимость обусловливается ценовой политикой отдельного региона. Кроме того, кадастровую стоимость устанавливает государственный орган, и она влияет на налоговую ставку недвижимости.

Для чего нужна кадастровая стоимость объекта недвижимости?

Наверняка, многие из вас хотя бы раз сталкивались с необходимостью узнать кадастровую стоимость объекта, например, это вопрос обязательно возникает при уплате налога на жилую площадь, а также при продаже или разделе имущества. Сегодня мы попробуем разобраться, что же такое кадастровая стоимость, как она определяется и где ее узнать?

Сегодня мы попробуем разобраться, что же такое кадастровая стоимость, как она определяется и где ее узнать?

Кадастровая стоимость — рыночная стоимость объекта недвижимости, установленная в процессе государственной кадастровой оценки, определённая методами массовой оценки, или, при невозможности, рыночная стоимость, определённая индивидуально для конкретного объекта недвижимости в соответствии с законодательством об оценочной деятельности (источник Википедия).

Любые данные о зарегистрированных объектах подлежат учету земельными органами – без этого в сделках с недвижимостью был бы полный хаос. Как правило, земля и строения на ней имеют вполне определённую, а часто довольно весомую стоимость, а значит, и споры насчет владения ими могут быть очень серьезными. Так вот, одной из важных характеристик учета объектов недвижимости является именно их кадастровая стоимость, то есть стоимость, установленная для них государством.

Для чего нужна кадастровая стоимость?

Государственная кадастровая оценка позволяет выявить и официально зафиксировать стоимость земельного участка или объекта недвижимости. Именно эта стоимость будет учитываться для расчета налога на имущество. Таким образом, государство получает возможность вести учет земель, которые находятся в государственной или частной собственности, а также максимально эффективно начислять налоги и пополнять бюджет.

Знание кадастровой стоимости вам потребуется в следующих случаях:

- уплата налога на имущество

- заключение сделок купли-продажи

- раздел имущества

- расчет платежей при наследовании

- оформление ипотеки

Как определяется кадастровая стоимость?

Кадастровая стоимость определяется в ходе государственной кадастровой оценки независимыми оценщиками. Порядок проведения государственной кадастровой оценки регулируется Федеральным законом от 29. 07.1998 «Об оценочной деятельности в Российской Федерации».

07.1998 «Об оценочной деятельности в Российской Федерации».

Кадастровая стоимость объекта зависит от многих факторов, перечислим лишь самые главные:

- площадь объекта

- расположение — как географическое (район города, улица и т. д.), так и внутридомовое (этажность)

- год постройки, степень износа

- районная инфраструктура

- экономическое развитие района, уровень цен и доходов местных жителей.

Кадастровая стоимость — это не раз и навсегда зафиксированная цена объекта или земельного участка. Она может меняться (как правило, в сторону увеличения) в зависимости от общего роста цен на недвижимость и инфляции.

Где узнать кадастровую стоимость?

Узнать кадастровую стоимость можно несколькими способами:

Команда «Kadastr RU»

5 вопросов про кадастровую стоимость недвижимости

1.

Кадастровая стоимость квартиры — что это такое?

Кадастровая стоимость квартиры — что это такое?Это фиксированная стоимость недвижимости, установленная государством.

Кадастровая стоимость, как правило, приближена к рыночной стоимости жилья. Она определяется в ходе оценки по определенным признакам: расположению, сегменту недвижимости, площади квартиры, году постройки здания и т.п. При этом такие характеристики как хороший ремонт или удачный вид из окна при оценке учитываться не будут.

2. Зачем она нужна?

От кадастровой стоимости зависит расчет земельного и имущественного налогов.

До 2015 года налог на имущество физических лиц рассчитывался на основе инвентаризационной стоимости жилья. Она обычно ниже кадастровой (и рыночной) и постоянно уменьшается. Могло получиться так, что налоги на дорогую квартиру в центре были ниже, чем приходилось платить владельцам скромной новостройки на окраине.

В январе 2015 года в Налоговый кодекс были внесены изменения. Согласно им, во всех регионах страны должен произойти переход на расчет имущественного налога по кадастровой стоимости жилья. Срок перехода — до 1 января 2020 года.

До этого времени был объявлен переходный период — каждый регион мог сам решать, как ему рассчитывать налог на недвижимость. В тех регионах, где налог продолжал начисляться по старым правилам, был введен дополнительный коэффициент-дефлятор, корректирующий инвентаризационную стоимость с учетом инфляции.

На сегодняшний момент в большинстве регионов Российской Федерации налог на недвижимость уже рассчитывается по кадастровой стоимости. Например, в Москве кадастровая стоимость в качестве налоговой базы стала использоваться с 2015 года.

3. Где узнать кадастровую стоимость?

Узнать кадастровую стоимость объекта недвижимости на момент последнего обновления базы можно онлайн на сайте Росреестра. Для этого необходимо знать адрес объекта или его кадастровый номер — он указан в свидетельстве о регистрации права собственности или в выписке из Единого государственного реестра недвижимости (ЕГРН).

Если вы хотите уточнить кадастровую стоимость на какую-то определенную дату или вам нужен документ, подтверждающий ее, необходимо заказать выписку из ЕГРН. Это тоже можно сделать на сайте Росреестра.

Обратите внимание, что это платная услуга.

4. Как рассчитывается кадастровая стоимость?

Кадастровая стоимость недвижимости может быть определена в процессе кадастрового учета (например, при сдаче новостройки в эксплуатацию) или в результате кадастровой оценки, которой занимаются специальные бюджетные учреждения в каждом регионе.

Вы можете узнать, какие именно сведения использовались для проведения оценки вашей недвижимости. Эта информация вместе с отчетами хранится в Фонде данных государственной кадастровой оценки — ее можно узнать онлайн на сайте Росреестра. Для этого также понадобится ввести кадастровый номер объекта.

Запросить информацию о данных, использованных при определении кадастровой стоимости недвижимости, можно и лично:

- У заказчика проведения работ по определению кадастровой стоимости, если она была проведена в ходе государственной кадастровой оценки

- В отделении Росреестра по месту нахождения объекта, если стоимость была определена при постановке объекта на кадастровый учет или при внесении в него изменений

Стоимость недвижимости по кадастру может обновляться раз в 3–5 лет — с такой периодичностью проводится государственная кадастровая оценка.

В городах федерального значения: Москве, Санкт-Петербурге и Севастополе, кадастровая стоимость может обновляться быстрее, но не чаще одного раза в 2 года.

При необходимости можно заказать негосударственную оценку объекта недвижимости. Она проводится внепланово и ее оплачивает заказчик. Например, собственник, если он не согласен с государственной оценкой и хочет ее оспорить.

5. Значит кадастровую стоимость можно оспорить?

Да, установленную кадастровую стоимость возможно оспорить.

Если вы считаете, что в результате кадастровой оценки стоимость вашей недвижимости была завышена, вы можете требовать ее уменьшения. При этом оспорить можно только ту кадастровую стоимость, которая будет установлена на момент обращения.

Пересмотр кадастровой стоимости объекта может быть проведен по 2 основаниям:

- Если при определении кадастровой стоимости использовались недостоверные сведения о нем (например, информация о площади квартиры или о материале, из которого построен дом)

- Если кадастровая стоимость объекта на момент ее установления оказалась выше рыночной стоимости данного объекта

В первом случае при положительном решении кадастровая оценка будет проведена заново. Во втором — кадастровая стоимость будет установлена в размере рыночной.

Оспорить кадастровую стоимость можно либо в специальной комиссии по рассмотрению споров о результатах определения кадастровой стоимости, либо обратившись в суд.

Предпочтительней первый вариант. Если процедура оспаривания кадастровой стоимости в комиссии пройдет неудачно, вы все равно сможете оспорить решение комиссии в суде. А вот при отказе в пересмотре кадастровой стоимости со стороны суда, обратиться в комиссию уже не получится.

При положительном решении налог пересчитают с даты внесения ошибочной информации в государственный реестр, но не больше, чем за три года. Обратите внимание, это утверждение справедливо, только если кадастровая стоимость изменена по решению комиссии или суда, принятому после 01.01.2019.

1 286

Вам понравилась статья?

Кадастровая стоимость квартиры — как узнать стоимость квартиры по адресу

Кадастровая стоимость квартиры необходима для расчета налогов и сборов, которые платят собственники при отчуждении жилья, а также других характеристик жилья в денежном эквиваленте. Ее определяют по результатам комплексных работ, которые проводят сертифицированные государством кадастровые инженеры.

Частота кадастровых работ – не чаще 1 раза в 3 года и не реже 1 раза в 5 лет. В городах федерального значения кадастровые работы могут проводить с периодичностью 2 года по распоряжению местных органов власти. Данные фиксируют в кадастровом реестре, вносят в ЕГРН и Росреестр.

Кадастровую стоимость учитывают:

- ИФНС – при расчете имущественного налога;

- банки – для оценки залога при выдаче ипотеки;

- нотариусы – для расчета пошлины при вступлении в наследство;

- в иных случаях, предусмотренных законодательством.

Базовая ставка налога на недвижимость – 0,1% от кадастровой стоимости. Местные власти могут освобождать собственников от его уплаты, уменьшать размер ставки либо увеличивать ее, но не больше, чем в 3 раза (информация указана на сайте муниципалитетов).

Факторы, влияющие на кадастровую стоимость объекта:

- год постройки – чем дом старше, тем дешевле жилплощадь;

- средняя стоимость жилья в конкретном городе и районе;

- местоположение дома – его удаленность от центра и престижность;

- другие.

При этом кадастровая стоимость квартиры не учитывает класс ремонта и другие рыночные характеристики, поэтому существенно отличается от рыночной.

Где и как узнать, какая кадастровая стоимость квартиры?

Рассчитать кадастровую стоимость квартиры самостоятельно невозможно. Чтобы узнать ее:

- Закажите в МФЦ или Росреестре справку о кадастровой стоимости или выписку из ЕГРН. Срок изготовления документа – до 4 дней.

- Закажите ту же справку или выписку на сайте Госуслуг. Документ предоставляют в электронной форме с ЭЦП специалиста Росреестра.

- Воспользуйтесь общедоступной бесплатной Публичной кадастровой картой стоимости квартир на официальном сайте Росреестра – введите онлайн интересующий адрес или кадастровый номер. Этот вариант предназначен для личных целей и не подходит в качестве источника документальных данных.

Если кадастровая стоимость завышена?

Недостоверные данные о кадастровой стоимости квартиры существенно завышают налог на имущество. Оспорить их можно через Государственную комиссию при Росреестре либо через суд.

Для того чтобы уменьшить кадастровую стоимость в административном порядке, необходим перечень документов:

- справка о кадастровой стоимости квартиры из Росреестра либо МФЦ;

- отчет о рыночной стоимости жилья от сертифицированного независимого эксперта;

- копия документа о праве собственности – можно заказать в ЕГРН.

Если комиссия отказывает уменьшить кадастровую стоимость, обратитесь в суд. К иску, помимо перечисленных документов, приложите копию отказа комиссии и квитанцию об оплате госпошлины. Срок рассмотрения подобных дел – 1-2 месяца. Если суд вынесет решение в вашу пользу, обновленные сведения внесут в ЕГРН.

Кадастровая и рыночная стоимость при купле-продаже квартиры

Кадастровая и рыночная стоимости не связаны между собой. Методики их расчета частично схожи, но при определении рыночной цены учитывают большее число факторов.

В подавляющем большинстве случаев кадастровая стоимость жилья ниже рыночной на треть и даже вполовину. В старых, непрестижных домах они могут совпадать. В исключительных случаях – в элитных новостройках, особенно удаленных от центра, в районах с еще неразвитой инфраструктурой – кадастровая стоимость может быть выше рыночной.

Если кадастровая стоимость выше рыночной, это невыгодно собственнику. Специалисты рекомендуют в подобных случаях заказывать новую оценку на основании рыночной цены, спустя не менее 6 месяцев после обновления данных Кадастрового реестра. На ее основании кадастровую стоимость можно оспорить.

При совершении сделок купли-продажи стороны самостоятельно определяют условия договора. Если покупатель и продавец согласны определять сумму договора на основании кадастровой стоимости жилья, закон это позволяет.

Что такое кадастровая стоимость жилья и как она отразится на налогах?

Новости, касающиеся всех собственников жилья: правительство в ближайшее время направит в Госдуму законопроект о налоге на недвижимость физических лиц. Об этом сообщил сегодня на парламентских слушаниях глава Минфина, отметив, что почти завершена так называемая кадастровая оценка стоимости объектов недвижимости.

Эксперты подчёркивают: кадастровая стоимость и рыночная — не одно и то же. Предполагается, что обязательные выплаты не ударят сильно по кошелькам владельцев обычных квартир.

Даже если вы до сих пор ничего не слышали о кадастре, кадастровая стоимость вашей квартире — к началу года Росреестр оценил почти всю жилую недвижимость России — уже присвоена. Именно она в скором времени должна прийти на смену инвентаризационной стоимости из БТИ — по ней, кстати, Ольгина квартира стоит всего 900 тысяч и стать основой для расчета нового, единого налога на недвижимость.

Кадастровую стоимость своей 70-метровой двушки петербурженка Ольга нашла на сайте городского комитета по земельным ресурсам.

Такая большая разница в цене между тем, что в реестре и тем, что в объявлении «Продается квартира», объясняется тем, что Петербург — единственный город, где кадастровую стоимость жилища посчитали без учета земли, на которой оно находится. А ведь это подняло бы итоговый ценник от 7 до 70%. Стоимость места в Петербурге обязательно учтут позже, когда придет время единого налога.

В остальных регионах в кадастровую стоимость уже сейчас включено местоположение, и поэтому она очень похожа на привычную рыночную цену.

«Кадастровая оценка основывается в первую очередь на рыночной информации. То есть, оценщиком собирается как сведения о ценах сделок, сведения о ценах предложений, составляются математические модели, на основании которых впоследствии и рассчитывается кадастровая стоимость объектов недвижимости», — объясняет начальник Управления оценки объектов недвижимости, Росреестр Андрей Берестянский.

Рыночная информация — это и рыночная оценка жилья, когда оценщик придирчиво фиксирует каждую деталь: работает ли кран, что за отделка и остается ли кухонный гарнитур, а продавец набивает цену.

Окраина Мытищ. Трубы местной ТЭЦ, пустырь, свалка, запустение. Из плюсов — остановка неподалеку, новый дом, район, школа, детский сад, построены магазин, фитнес-центр. Кадастровая цена квартиры почти всегда учитывает все эти факторы и почти всегда стремится к цене рыночной. Но всегда есть нюансы: дорогой ремонт с итальянской сантехникой, плиткой, добрые или злые соседи, благоустроенный огороженный двор, наконец, сказочный вид из окна, но эти факторы в кадастровую стоимость просто не входят.

Можно сказать, что кадастровую цену квартиры формирует все то, что находится до ее порога. Для подсчетов используют методы массовой оценки, ведь в масштабах всей страны осмотр каждой отдельной квартиры затянулся бы на десятилетия. Вот и получается средняя цена, но даже не по дому, а по целому кварталу, где новостройки премиум-класса соседствуют с недорогими хрущевками.

«В зависимости от того, в какой кадастровый квартал ты попал, если там действительно больше представлено больше дорогой недвижимости, то может получится ситуация, что у вас менее привлекательная квартира — по рынку она может стоить гораздо дешевле, а в кадастровом паспорте вы можете увидеть стоимость достаточно высокую», — объясняет исполнительный директор Ассоциации российских оценщиков Елена Петровская.

Те, кого разница между рыночной ценой и кадастровой стоимостью возмутит, смогут оспорить решение и во внесудебном порядке. Для этого нужно будет заказать уже рыночную оценку и обратиться в кадастровую комиссию.

Но об этой разнице многие начнут задумываться не раньше 2014 года. Именно тогда начнется постепенное введение единого налога на недвижимость.

Некоторые практические примеры — Lakeside Real Estate

Два полезных определения, прежде чем работать над практическим примером:

Жильцы : это покупатели, которые решили жить постоянно в Италии. У них есть до 18 месяцев с даты покупки, чтобы зарегистрироваться в качестве резидентов Италии. Если вы заявите, что станете резидентом в течение 18 месяцев с момента покупки, но не сделаете этого, вы должны будете заплатить разницу в налогах в размере 2% и 9% плюс штраф в размере 20% от этой суммы.У налоговой инспекции есть 5 лет, чтобы потребовать эти деньги, с даты покупки. Через 5 лет вы можете без штрафных санкций переехать в другое место.

Кадастровая стоимость : это зарегистрированная налогооблагаемая стоимость, установленная Управлением земельного кадастра. Это зависит от таких факторов, как местоположение, год постройки, тип недвижимости, размер (размер комнат, квадратные метры и объем). Это означает, что кадастровая стоимость недвижимости на рынке по той же цене продажи никогда не будет одинаковой.Учтите, что если вы покупаете недвижимость, а затем выполняете проект ремонта, стоимость изменится после завершения проекта.

В двух словах:

при покупке у частного собственника налогообложение будет основываться на НЕ ЦЕНЕ , а на кадастровой стоимости . Это большое преимущество, поскольку кадастровая стоимость, как правило, невысока. При покупке у частного владельца ваше налогообложение будет составлять всего 2% от кадастровой стоимости, если вы покупаете как резидент (налоговая льгота, если недвижимость не классифицируется как элитная, и в этом случае налог составляет 9%), и 9 % при покупке как нерезидента (второй дом).

Давайте поработаем над практическим примером: вы влюбляетесь в недвижимость, принадлежащую частному лицу, стоимость которой составляет 270 000 евро, вы размещаете предложение на сумму 250 000 евро, и продавец принимает предложение. Прохладный!

Кадастровая стоимость дома € 586,77 .

Давайте посмотрим на расчет налогов: вы заметите, что кадастровая стоимость равна , умноженному на фискальный стандарт (установленный правительством), то есть 115,5 для основных домов и 126 для вторых домов.Имейте в виду, что минимальное значение регистрационного налога составляет 1000 евро, даже если результат расчета равен более низкому значению.

Теперь возьмите калькулятор:

Если вы покупаете в качестве основного дома

Регистрационный налог: (586,77 x 115,5) x 2% = 1,355,43 евро

Налог на ипотеку + земля Регистрационный налог (эти сборы фиксированные, 50 евро каждый): 100 евро

Итого. 1.455,43 €

Если вы покупаете как второй дом

Регистрационный налог: (586,77 x 126) x 9% = 6 евро.653,97

Налог на ипотеку + налог на земельный кадастр (эти сборы фиксированные, 50 евро каждый): 100 евро

Всего. € 6,753,97

Теперь давайте посмотрим на второй пример: вы решили разместить предложение на сумму 350 000 евро на потрясающую квартиру в новом строящемся комплексе ( означает, что ваш продавец — компания / застройщик ). Ваше предложение принято: посмотрим, сколько вы заплатите сверх .

В этом случае вы собираетесь уплатить НДС (IVA) с покупной цены, поэтому:

Если вы покупаете как основной дом

4% от 350 евро.000 = 14000 евро

Регистрационный налог + ипотечный налог + земельный кадастр (эти сборы фиксированные, 200 евро каждый): 600 евро

Всего. 14 600 евро

Если вы покупаете дом для отдыха

10% от 350 000 евро = 35 000 евро

Регистрационный налог + налог на ипотеку + земельный кадастр (эти сборы фиксированные, 200 евро каждый): 600 €

Всего € 35,600

Наконец, учтите, что если вы просите ипотеку, вы должны заплатить Imposta Sostitutiva , налог, который был введен ДПР № 601 в 1973 году для ссуд на срок более 18 месяцев .

Налог будет составлять 0,25% (от общей освобожденной суммы), если вы покупаете в качестве основного дома, и 2% , если это второй дом для вас.

Предположим, вы просите ипотеку на вышеупомянутую новую квартиру на сумму 350 000 евро.

В Италии международные клиенты могут получить до 60% в качестве ссуды, поэтому предположим, что сумма, которую вы получаете, соответствует 60%, т.е. 210 000 евро.

В случае основного дома: 0,25% от 210 000 евро = 525 евро

В случае второго дома: 2% от 210 евро.000 = € 4.200

Неправильный URL. Попробуй еще раз.

java.net.MalformedURLException: ожидаемые параметры не переданы.

на com.webalive.servlet.DocumentViewerServlet.showPage (DocumentViewerServlet.java:154)

на com.webalive.servlet.DocumentViewerServlet.run (DocumentViewerServlet.java:121)

на com.webalive.servlet.dobletAbject (WebServletAudio.dobletAbject) java: 43)

в javax.servlet.http.HttpServlet.service (HttpServlet.java: 634)

в javax.servlet.http.HttpServlet.service (HttpServlet.java:741)

в org.apache.catalina.core.ApplicationFilterChain.internalDoFilter (ApplicationFilterChain.java:231 orapalgain.java:231 orapalgain.java:231 orapalgatalg. core.ApplicationFilterChain.doFilter (ApplicationFilterChain.java:166)

на org.apache.tomcat.websocket.server.WsFilter.doFilter (WsFilter.java:53)

на org.apache.catalina.core.Chalication java: 193)

на org.apache.catalina.core.ApplicationFilterChain.doFilter (ApplicationFilterChain.java:166)

в org.apache.catalina.core.StandardWrapperValve.invoke (StandardWrapperValve.java:202)

в org.apache.catalina.core.StandardValtext: StandardValvealvealvealveal.convotextConvotext 96)

на org.apache.catalina.authenticator.AuthenticatorBase.invoke (AuthenticatorBase.java:526)

на org.apache.catalina.core.StandardHostValve.invoke (StandardHostValve.java:139)

.catalg.ap вентили.ErrorReportValve.invoke (ErrorReportValve.java: 92)

на org.apache.catalina.core.StandardEngineValve.invoke (StandardEngineValve.java:74)

на org.apache.catalina.ha.session.JvmRouteBinderValve.invoke (JvmRouteBinder163 or182 org.java). apache.catalina.ha.tcp.ReplicationValve.invoke (ReplicationValve.java:330)

на org.apache.catalina.connector.CoyoteAdapter.service (CoyoteAdapter.java:343)

на org.apache.coyotejporcess.Ajpor. service (AjpProcessor.java:394)

в org.apache.coyote.AbstractProcessorLight.process (AbstractProcessorLight.java: 66)

на org.apache.coyote.AbstractProtocol $ ConnectionHandler.process (AbstractProtocol.java:860)

на org.apache.tomcat.util.net.NioEndpoint $ SocketProcessor.doRun (NioEndpoint.java:1589)

на org.apache.tomcat.util.net.SocketProcessorBase.run (SocketProcessorBase.java:49)

в java.util.concurrent.ThreadPoolExecutor.runWorker (ThreadPoolExecutor.java:1149)

в java.util.concurrent. запустите (ThreadPoolExecutor.java:624)

в org.apache.tomcat.util.threads.TaskThread $ WrappingRunnable.run (TaskThread.java:61)

в java.lang.Thread.run (Thread.java:748)

site = driessensaccountants, document = / documents / news-items / 20160305-ki-ci-ke-rc.xml, language = nl

IBI Tax Explained — idealista

Без ведома большинства владельцев недвижимости-нерезидентов, покупая недвижимость в Испании, вы автоматически становитесь обязаны платить налог IBI в следующем году. Никто не сообщит вам об этом налоге, поэтому вам решать, сколько вы должны, и соблюдать требования местных налоговых органов.Налог IBI — это испанский эквивалент муниципального налога Великобритании.

Налог IBI имеет решающее значение , потому что он связан с оценкой для налоговых целей вашего дома, известной как «кадастровая стоимость» ( valor catastral, на испанском языке), которая используется как ориентир для расчета любого, и все, налоги на имущество. Невыплата приведет к ужасным последствиям, о которых вы должны знать.

Налог IBI — ОпределениеImpuesto sobre Bienes Inmuebles (сокращенно IBI) — это налог, который применяется как к резидентам, так и к нерезидентам.В некоторых частях Испании он известен как SUMA. Все владельцы недвижимости должны платить этот налог каждый год.

Это местный налог, взимаемый мэрией, где находится ваша собственность. Он выплачивается один раз в год (обычно с августа по ноябрь). Он меняется от одной ратуши к другой. Он основан на оценочной стоимости вашей собственности (0,4 — 1,1% от кадастровой стоимости в год).

Важность- Налог IBI используется в качестве ориентира для расчета всех налогов, связанных с недвижимостью.

- При продаже юрист покупателя потребует копии счетов IBI за предыдущие 4 года.

- Ратуши уполномочены управлять этим, так что это варьируется. Обычно производится раз в год. По закону, кто владеет недвижимостью на 1 января, обязан уплатить этот налог.

- Это может привести к конфискации и продаже вашего имущества на открытом аукционе .Испанские ратуши, осажденные падающими доходами, становятся все более искусными в решении этой проблемы с местными налогами после получения кредита, особенно в отношении элитной недвижимости.

- Невозможно подать и уплатить налог на прибыль нерезидентов (ежеквартально, если вы арендуете, или ежегодно в качестве налога на вмененный доход), поскольку для его расчета требуется копия налоговой накладной IBI. Это, в свою очередь, повлечет за собой штрафы, проценты за просрочку и дополнительные сборы.

- При продаже юрист покупателя будет практиковать огромное удержание для защиты от любых неуплаченных налогов IBI за предыдущие 4 года.

- Как продавец, вы можете лишиться 3% -ной налоговой скидки с выручки от продаж (плюс законные проценты). Если продавец не является резидентом Испании, покупатель должен удержать 3% от выручки от продажи по закону и уплатить их в налоговую инспекцию Испании. Продавцы-нерезиденты могут иметь право на налоговую скидку с удержанных 3% (в зависимости от критериев), если они актуальны у налогового инспектора.

Совет: Неуплата налога IBI — это самый безупречный и самый быстрый способ потерять право собственности на вашу испанскую недвижимость.Если вы не платили этот местный налог, вам следует как можно скорее связаться с адвокатом Ларраина Несбитта, чтобы разобраться с этим.

Как оценивается имущество

Первым шагом в оценке является определение рыночной стоимости недвижимости. Чтобы оценить рыночную стоимость, оценщик должен быть знаком с местным рынком недвижимости.

Стоимость объекта можно оценить тремя способами:

Рыночный подход

Оценщик сравнивает недвижимость с аналогичной недвижимостью, которая была недавно продана.Рыночный подход обычно используется для оценки жилой, пустой и фермерской собственности.

Затратный подход

При стоимостном подходе оценщик:

- рассчитывает стоимость замены конструкции на аналогичную, используя сегодняшние цены на рабочую силу и материалы

- вычесть амортизацию

- добавить рыночную стоимость земли

Затратный подход используется для оценки объектов промышленной, специальной и коммунальной собственности.

Доходный подход

При доходном подходе оценщик анализирует, какой доход будет приносить недвижимость (например, многоквартирный дом) при аренде.

Оценщик принимает во внимание:

- операционные расходы

- страхование

- эксплуатационные расходы

- условия финансирования

- ожидаемая сумма заработка

Оценщики также используют компьютерные методы массовой оценки для анализа продаж недвижимости и оценки стоимости нескольких объектов одновременно.

От рыночной стоимости к оценке

После того, как оценщик оценивает рыночную стоимость имущества, рассчитывается его оценка.

В городе или поселке, где оценивается 100% рыночной стоимости, рыночная стоимость становится оценкой.

Если оценки в вашем муниципалитете составляют часть рыночной стоимости, оценка рассчитывается путем умножения рыночной стоимости собственности на уровень оценки для муниципалитета. Например:

- рыночная стоимость имущества = 100 000 долларов США

- уровень оценки = 27% (город оценивает недвижимость в 27% от рыночной стоимости)

- взнос = 27000 долларов

Чтобы узнать, почему уровень оценки муниципалитета может быть меньше 100%, посетите раздел «Уровни выравнивания».

Обновлено:

Испанский налог — это просто !: Home

Расчет налогов и подготовка отчетов всего за 34,95 фунтов стерлингов!Все нерезиденты, владельцы недвижимости в Испании, по закону обязаны подавать налоговую декларацию каждый год независимо от того, сдают они свою собственность в аренду или нет. Налог за 2019 год просрочен. Налог на 2020 год может быть уплачен в любое время в течение 2021 года. Однако вам больше не нужно тратить деньги на оплату услуг юристам или фискальным представителям в Испании, тем более что их сборы часто превышают сам налог! Используя наш сервис, вы можете подать собственную налоговую декларацию или предоставить нам сделать это за вас.Если вы не декларируете доход от аренды, вам понадобится всего две минуты, чтобы заполнить нашу форму заказа, и работа будет выполнена. Менее чем за тридцать пять фунтов.

Какая у вас услуга?

Мы рассчитываем ваши налоговые обязательства, получаем и заполняем соответствующие налоговые формы и отправляем вам заполненные формы по электронной почте или по почте. Вам просто нужно предъявить формы в банке. Включенная нами плата за эту услугу составляет 34,95 фунтов стерлингов (за недвижимость, а не за человека).

Всего за 12 фунтов стерлингов на человека мы также можем предоставить вам формы, заплатить налог и отправить вам копии квитанций, другими словами, «сделайте все».Пожалуйста, укажите необходимую услугу при заполнении формы заказа.

Как мне найти свою «кадастровую стоимость»?

Ваши налоговые обязательства рассчитываются исходя из кадастровой стоимости вашей собственности. Кадастровая стоимость («доблесть катастрофическая») эквивалентна оценочной стоимости в Великобритании. Общая кадастровая стоимость («общая катастрофическая доблесть») за рассматриваемый год — это необходимая нам цифра. Он состоит из двух компонентов: стоимости земли («храбрость катастрофического суело») и стоимости собственности («храбрость катастрофического строительства»).Это не связано напрямую с покупной ценой или рыночной стоимостью вашей собственности. Кадастровая стоимость будет указана в вашем муниципальном налоговом счете или квитанции (также известном как IBI / SUMA / ставки), как правило, как «доблесть катастрофическая / базовая непонятная». Если эти документы не будут переданы, ваша местная мэрия (или офис SUMA) сможет помочь или ваш банк, если вы настроили прямой дебет. Кроме того, если вы ранее использовали финансового представителя, они могут иметь информацию. Если недвижимость строится недавно и кадастровая стоимость еще не определена, ваши налоговые обязательства по налогу на прибыль рассчитываются по формуле с использованием половины покупной цены (стоимости escritura) без НДС.Если вы зашли в тупик, заполните форму заказа ниже и обратитесь к нам за дальнейшими инструкциями.

У вас есть рекомендации?

У нас тысячи довольных клиентов этой и сопутствующих услуг, и нас рекомендуют Banco Santander и IAG (ex-British Airways) в Великобритании. Мы участвовали в заполнении 210 анкет для жителей Великобритании более 10 лет. За это время мы обработали более 150 000 анкет. Spanish Tax Forms Ltd — британская компания (зарегистрированная в Англии №6523058). И не забывайте, риска нет. Вы платите только после того, как получите формы.

Почему мне нужно подавать налоговую декларацию?

По испанскому законодательству, если вы владеете недвижимостью в Испании, вы должны подать налоговую декларацию за предыдущий налоговый (календарный) год. Вы должны заплатить некоторый налог — даже если вы не сдаете недвижимость в аренду и не получаете от нее никакого дохода. [вверху]

Когда я должен это сделать?

Вам необходимо заполнить декларацию и заплатить до 31 декабря за предыдущий налоговый (календарный) год.Если вы пропустите крайний срок, вас могут оштрафовать, а если вы вообще проигнорируете это, долг будет прикреплен к вашей собственности, и могут быть приняты другие меры принудительного характера. [вверху]

Я никогда не платил!

Испанские власти не взыскивают налог, причитающийся старше четырех лет. Поскольку налоговый год в Испании совпадает с календарным годом, и поскольку этот налог уплачивается за год с задержкой, это означает, что теперь вам нужно будет подавать формы за 2016 год (или год вашей покупки), 2017, 2018 и 2019, чтобы принести позиция актуальна.Если вы хотите это сделать, укажите это в нашей форме заказа. [вверху]

Что произойдет, если я ничего не сделаю?

Если вы ничего не делаете, вы нарушаете закон. Конечно, возможно, что на время вам это сойдет с рук. Тем не менее, испанские власти хранят записи обо всей собственности в Испании и будут расследовать случаи, когда на отдельную собственность не подается декларация. Возможно, вы знаете, что владельцам домов для отдыха было направлено несколько тысяч писем с предупреждениями, указывающих на начало принудительной инициативы.За ними последовали новые письма и, в некоторых случаях, арест банковских счетов. Власти наделены различными полномочиями по преследованию и правоприменению, включая штрафы и замораживание банковских счетов, и официально объявили это одним из своих приоритетов. Кроме того, исторические записи проверяются, когда и если вы хотите продать свою собственность. Таким образом, любой неуплаченный налог также вызовет проблемы с потенциальными покупателями и повлияет на вашу способность продавать. Это также будет означать, что вы не сможете требовать от испанских властей возврата 3% выручки от продажи.Несмотря на то, что в настоящее время подлежит уплате налог в 2020 году, также можно заплатить неуплаченные налоги за предыдущие годы сейчас, чтобы избежать принудительных действий. Если вы хотите это сделать, укажите это в нашей форме заказа. [вверху]

Какие налоги я должен платить?

Вы платите налог нерезидентам, если не получаете дохода от своей собственности. Он выплачивается в следующем году, поэтому, например, налог нерезидентов за 2020 год подлежит уплате в этом году (2021). Вы платите подоходный налог с чистого дохода от аренды (то есть дохода после вычета расходов).Он уплачивается сразу в конце любого квартального периода, поэтому, например, подоходный налог, подлежащий уплате за июль — сентябрь, должен быть уплачен до 20 октября и так далее. Если вы платите подоходный налог за любой период, это уменьшает налог для ваших нерезидентов в следующем году, то есть вы платите только один налог, подоходный налог или налог нерезидентов за любой период. [вверху]

Наша собственность находится в совместных именах, означает ли это две формы?

Да, для разделения налога 50/50 требуются две формы. Однако мы взимаем плату за собственность, а не за форму.[вверху]

Сколько будет мой налог?

Если недвижимость не сдается в аренду, налог для нерезидентов рассчитывается на основе кадастровой стоимости и даты последней проверки в вашем муниципальном районе. Мы рассчитываем вашу точную ответственность за вас в рамках нашего сервиса. В большинстве регионов ваш налоговый счет будет составлять около 84 евро за полный год для недвижимости с кадастровой стоимостью около 40 000 евро. Налоговые обязательства нерезидентов основываются на кадастровой стоимости, а не на рыночной стоимости. [вверху]

Как мне платить налоги?

Просто отнесите формы в свой банк.Для этого в Испании нет необходимости нанимать дорогих фискальных представителей, адвокатов или адвокатов. Мы рассчитаем ваши налоговые обязательства и подготовим для вас форму. Затем вы просто отправляете форму в банк для оплаты. Если вы предпочитаете, мы также можем организовать для вас уплату налога за плату в размере 12 фунтов стерлингов с человека (см. Ниже). [вверху]

Я больше не поеду в Испанию в этом году, как мне заплатить?

Мы можем предоставить вам формы, уплатить налог и отправить вам квитанции за плату в размере 12 фунтов стерлингов на человека.

Я не сдавал свою недвижимость в Испании.

К сожалению, налог нерезидентам все равно придется платить. Однако, если вам не нужно декларировать доход от аренды вашей собственности испанским властям, мы можем рассчитать ваши налоговые обязательства и подготовить налоговую декларацию всего за 34,95 фунтов стерлингов. Пожалуйста, заполните нашу форму заказа сейчас. [вверху]

Я получил доход от аренды

Если вы получаете доход от аренды, вам необходимо платить подоходный налог с вашего валового дохода (если вы не проживаете в ЕС).Он выплачивается в конце квартального периода в течение рассматриваемого года. Доход, полученный в период с января по март, следует декларировать в налоговой декларации до 20 апреля, доход, полученный в период с апреля по июнь, следует декларировать до 20 июля и так далее. Мы также можем подготовить для вас эти декларации (и при необходимости заплатить налог). В первую очередь заполните форму заказа ниже, и мы свяжемся с вами по электронной почте для сбора необходимой информации.

А как насчет BREXIT?

Это касается только налоговых резидентов Великобритании.Поскольку налог нерезидентов подлежит уплате за год с просрочкой, Brexit не повлияет на налог нерезидентов до 2022 года (когда будет уплачен налог за 2021 год). Для дохода от аренды, полученного с 2021 года, подоходный налог уплачивается по ставке 24%. Никаких расходов не допускается. [вверху]

Должен ли я подавать заявление на получение «резиденции»?

Здесь много путаницы. Вид на жительство в Испании не влияет на ваш налоговый статус. Ваш налоговый статус определяется исключительно количеством дней, которые вы проводите в Испании в году.Это не то, что вы можете выбрать. Если вы проводите в Испании менее шести месяцев в году, вы будете нерезидентом для целей налогообложения. Если вы проведете более шести месяцев, вы будете налоговым резидентом, и тогда вам нужно будет декларировать свой мировой доход и платить все налоги в Испании. [вверху]

У меня остались вопросы

Если у вас есть другие вопросы, свяжитесь с нами, и мы посмотрим, сможем ли мы помочь. [вверху]

Понимание налогов на недвижимость в Италии

Попытка понять итальянскую налоговую систему может быть довольно сложной, поэтому мы написали простое руководство, в котором изложены основы.

Объяснение

VALORE CATASTALE и RENDITA CATASTALEОбе эти суммы являются налоговой стоимостью собственности и земли. Они очень тесно связаны и используются для расчета налогов как при покупке недвижимости, так и при уплате ежегодного муниципального налога. Rendita Catastale — это величина, присвоенная собственности, рассчитанная с использованием различных факторов, таких как размер собственности, используемые материалы, год постройки и т. Д. Если вы покупаете недвижимость, а затем выполняете проект ремонта, катастрофа rendita изменится после завершения проекта.Из этого рисунка можно определить «Valore Catastale», которая используется для расчета налогов на покупку. Обычно катастрофическая стоимость имущества составляет около 50–75% от рыночной стоимости имущества или даже меньше.

NB. Rendita catastale фиксируется для каждой собственности, но уравнение для поиска valore catastale немного меняется в зависимости от того, будет ли недвижимость куплена в качестве основного или второго дома.

НАЛОГИ НА ПОКУПКУ

ПОКУПКА НЕДВИЖИМОСТИ В КАЧЕСТВЕ ОСНОВНОГО РЕЗИДЕНЦИИ (когда продавец — физическое лицо)Если вы покупаете недвижимость в Италии с намерением подать заявление на получение вида на жительство в течение 18 месяцев с момента покупки, вы имеете право на налоговую льготу, выплачивая 2% вместо обычных 9% от valore catastale (если только недвижимость не классифицируется как элитная недвижимость, и в этом случае налог составляет 9%). Этот налог называется «Imposta di Registro», или регистрационный налог.Кроме того, есть 2 небольших налога по 50 евро каждый — imposte ipotecarie и catastali — которые представляют собой ипотечный налог и гербовый сбор.

ПОКУПКА НЕДВИЖИМОСТИ В КАЧЕСТВЕ ВТОРОГО ДОМА ИЛИ ДОМА ДЛЯ ОТДЫХА (когда продавец — физическое лицо)Если вы покупаете недвижимость, но не собираетесь делать ее своим основным местом жительства в течение 18 месяцев, вы будете платить 9% налога по ставке налога valore catastale. Кроме того, вы заплатите 2 небольших налога по 50 евро, гербовый сбор и ипотечный налог.

NB. Если вы заявите, что станете резидентом в течение 18 месяцев с момента покупки, но не сделаете этого, вы должны будете заплатить разницу в налогах в размере 2% и 9%, а также штраф в размере 20% от этой суммы. У налоговой инспекции есть 5 лет, чтобы потребовать эти деньги, с даты покупки.

ПОКУПКА НЕДВИЖИМОСТИ У ЗАСТРОЙЩИКА ИЛИ ЗАСТРОЙЩИКА (когда объект недвижимости был завершен в течение 5 лет с момента покупки)Как ваше основное место жительства — вы платите 4% от покупной цены, плюс регистрационный налог 200 евро, налог на ипотеку 200 евро и гербовый сбор 200 евро.

В качестве второго дома — вы платите 10% от покупной цены (если недвижимость не относится к категории элитных, и в этом случае вы платите 22% от покупной цены). Кроме того, вы платите 200 евро регистрационного налога, 200 евро ипотечного налога и 200 евро гербового сбора.

Если вы покупаете недвижимость у застройщика или застройщика, но недвижимость была завершена более 5 лет назад, налоги рассчитываются так же, как и для частных лиц.

ЗЕМЛЯ СЕЛЬСКОГО ХОЗЯЙСТВАНалог на землю сельскохозяйственного назначения составляет 12% от заявленной стоимости земли.Однако, если земля окружает недвижимость, можно уплатить налог с налоговой стоимости земли так же, как и дома.

НАПИСАНИЕ ОТ НАС — как только вы определитесь с недвижимостью, которую хотите купить, мы получим для вас ценовое предложение от нотариуса, включая все налоги.

ГОДОВОЙ НАЛОГ НА ИМУЩЕСТВО

IMU (ранее известный как ICI)IMU — это ежегодный муниципальный налог, который уплачивается в июне и декабре. Вы платите за предыдущие месяцы, то есть в июне вы платите за период с января по июнь, а в декабре вы платите за июль-декабрь.Налог IMU рассчитывается с использованием Rendita Catastale собственности. Ставка, используемая для расчета, выше для нерезидентов, чем для резидентов. Фактически, резиденты в настоящее время освобождены от уплаты налога (при условии, что вся их собственность относится к их основному месту жительства). Ставка может меняться из года в год, и каждая община решает, какую ставку она будет использовать (в пределах, установленных правительством).

NB. Ваша община не будет выставлять вам счет на уплату налога. Они проинформируют вас (посредством плакатов в общине, если не в личном письме) о сроках оплаты, а также о ставках, которые будут использоваться для расчета налога.Однако вы можете сами пойти в комуну и попросить кого-нибудь рассчитать налог за вас.

ПРИМЕЧАНИЕ ОТ НАС — Если вы не можете быть здесь или просто не хотите, чтобы с этим справлялись, это одна из услуг, которые мы предлагаем нашим клиентам. Мы можем рассчитать налоги, заполнить формы и оплатить счета за вас.

TARI (ранее известные как TARES, TARSU и TIA)ТАРИ — налог на вывоз мусора. Он рассчитывается исходя из размера вашей собственности и количества жителей.Для нерезидентов действует скидка. Налог рассчитывается муниципалитетом, и каждому объекту недвижимости будут отправлены счета.

ТАСИTASI — это новый налог, который был введен в 2014 году и подлежит уплате в июне и декабре так же, как налог IMU, с использованием rendita catastale. Он был введен для охвата «неделимых услуг», что означает услуги, которыми пользуются все граждане, такие как уличное освещение и обслуживание дорог (в отличие от таких услуг, как школьный транспорт, которыми пользуются только определенные люди).С 2016 года недвижимость, зарегистрированная в качестве основного места жительства, освобождается от этого налога. Опять же, счета не отправляются в отдельные дома, и каждый человек несет ответственность за своевременную и правильную оплату счета. Наряду с налогом IMU, мы можем помочь вам с этими налогами.

НАЛОГИ ПРИ ПРОДАЖЕ СОБСТВЕННОСТИ В ИТАЛИИ

Если вы продаете недвижимость в Италии, существует 2 налога, которые вы должны будете заплатить, если владеете недвижимостью менее 5 лет.

Если вы продаете в течение 5 лет после покупки недвижимости, в которой у вас было место жительства, вам следует повторно приобрести другую недвижимость в Италии в течение 1 года после продажи, в противном случае вы потеряете налоговые льготы первоначальной покупки.

Если вы продаете недвижимость в течение 5 лет после покупки, и вы продаете по более высокой цене, чем покупная цена, вам, возможно, придется заплатить налог на прирост капитала (но любые затраты на ремонт и улучшение собственности могут быть использованы для зачет налога, пока есть счета за работы). Если это был второй дом, вы платите налог на прирост капитала. Если вы проживали в доме более 50% времени, в течение которого вы им владели, вам не нужно платить налог на прирост капитала.

Если у вас есть какие-либо вопросы по поводу вышеуказанной информации, свяжитесь с нами: Questo indirizzo email è protetto dagli spambots. È Обязательно наличие JavaScript для ведерло.

World Today News — world-today-news.com

На мировом рынке бутылок Boston Round Bottles представлена информация об отраслях и рынке, технологиях и навыках доминирующего игрока о тенденциях и изменениях в отраслях. После глубокого исследования и анализа, проведенного экспертами, они также выявили данные о сильных соперниках, которые способствуют росту и расширению рынка и бросают вызов друг другу с точки зрения спроса, предложения, производства, оценки стоимости, доходов и продаж.

Глобальный отчет о рынке круглых бутылок в Бостоне включает в себя ряд качественных и количественных результатов исследований и замечательных идей, связанных с различными отраслевыми сегментами, достигнутыми на основе множества параметров, включая тип продукта, технологию, конечных пользователей, географические регионы и многое другое. Эти сегменты и их анализ предоставляют читателям всесторонний обзор отрасли, включая заинтересованных лиц, продавцов, поставщиков, инвесторов, покупателей и других.

Щелкните здесь, чтобы получить бесплатный образец отчета или копию в формате PDF прямо сейчас! : https: // market.us / report / boston-round-bottle-market / запрос-образец /

Некоторые из компаний, представленных в этом отчете:

Gerresheimer AG

O. Blessed

E.D. Luce Packaging

Glopak Cole-Parmer India

MJS PACKAGING

BASQUE

BASQUE

SUNBURST BOTTLE

Boston Round Bottles предлагает внимательное наблюдение за основными конкурентами со стратегическим анализом, микро- и макроэкономическими тенденциями и сценариями, анализом цен и целостным обзором рыночных ситуаций в прогнозируемый период.Это профессиональный и подробный отчет, в котором основное внимание уделяется основным и второстепенным факторам, доле рынка, основным сегментам и географическому анализу. Кроме того, в отчете рассматриваются ключевые игроки, важные сотрудничества, слияния и поглощения, а также тенденции в области инноваций и торговая политика.

Ключевые преимущества для участников отрасли и заинтересованных сторон:- Движущие силы, ограничения и возможности отрасли, рассматриваемые в исследовании

- Нейтральный взгляд на рыночные показатели

- Последние тенденции и изменения в отрасли

- Конкурентная среда и стратегии ключевых игроков

- Охвачены потенциальные и нишевые сегменты и регионы перспективного роста

- Исторический, текущий и прогнозируемый объем рынка в стоимостном выражении

- Углубленный анализ рынка круглых бутылок Boston

Купить ПОЛНЫЙ отчет сейчас: https: // market.нас / отчет о покупке /? report_id = 49077

Рынок круглых бутылок в регионе Бостон в основном сосредоточен на:Северная Америка (Южная, Канада, Мексика)

Европа (Германия, Великобритания, Франция, Италия, Россия, Испания и др.)

Азиатско-Тихоокеанский регион (Китай, Индия, Япония, Юго-Восточная Азия и др.)

Южная Америка (Бразилия, Аргентина и др.)

Ближний Восток и Африка (Саудовская Аравия, ЮАР и др.)

Основные моменты исследовательского отчета

:В отчете будет содержаться углубленный анализ текущих и будущих рыночных тенденций.

Анализ рынка на глобальном, региональном и национальном уровне.

Основные игроки, работающие на рынке, реализуют ключевые стратегические инициативы наряду с анализом рейтингов ключевых игроков.

Анализ на основе исторической информации наряду с текущими тенденциями для оценки будущего рынка.

Анализ влияния постоянно меняющихся сценариев глобального рынка.

Исследование влияния COVID-19 на мировой рынок.

Обзор глав, в которых подробно анализируется рынок бостонских круглых бутылок:Глава 1: Введение, объем продукта движущей силы рынка, рыночный риск, обзор рынка и рыночные возможности глобального рынка бутылок Boston Round.

Эпизод 2: Оценка ведущих производителей на мировом рынке круглых бутылок Бостона, состоящая из их выручки, продаж и цены на продукцию.

Chapter 3: Визуализация конкурентного характера между ключевыми производителями с указанием доли рынка, доходов и продаж.

Chapter 4: Представление мирового рынка бутылок Boston Round по регионам, доле рынка, а также выручке и продажам на прогнозируемый период.

Chapter 5, 6, 7, 8 и 9: Оцените рынок по сегментам, странам и производителям с долей выручки и продажами по ключевым странам в этих различных регионах.

Отчет о рынке круглых бутылок в Бостоне завершается важными выводами отчета, которые доводятся до сведения читателей. Здесь, на основе изучения исторических данных, изучения текущих отслеживаемых сценариев на различных рынках, включая региональные и национальные, а также зарегистрированных тенденций, предоставляется рыночный прогноз. Сюда входят сегментарный прогноз, прогноз регионального рынка, прогноз размера рынка, прогноз потребления.

Есть вопросы? Спросите нашего отраслевого эксперта: https: // market.нас / отчет / бостон-раунд-бутылки-маркет / # запрос

Основные сведения о рынке круглых бутылок в Бостоне:1. Структура рынка и прогнозы на ближайшие годы.

2. Текущие драйверы, ограничения, возможности и тенденции рынка бутылок Boston Round.

3. Исторические данные и прогноз.

4. Оценка на прогнозный период 2031 г.

5. Развитие и тенденции рынка.

6. По типу:

Маленькая круглая бутылка Boston

(0.От 5 унций до 2 унций) Средняя круглая бутылка Boston (от 3 до 8 унций)

Большая круглая бутылка Boston (от 8 до 32 унций) Круглая бутылка Boston

очень большая (> 32 унции)

7. По заявке:

Фармацевтические химикаты для продуктов питания и напитков

8. Рыночный сценарий по регионам, субрегионам и странам.

Доля участников рынка, профили компаний, спецификации продуктов, SWOT-анализ и конкурентная среда.

10. Анализ сырья для добычи, переработки и сбыта, а также текущей динамики рынка.

11. Политика правительства, макроэкономические и микроэкономические факторы также включены в отчет.

Мы изучили рынок круглых бутылок Бостона на 360 градусов. как первичные, так и вторичные методологии исследования. Это помогло нам понять текущую динамику рынка, разрыв между спросом и предложением, ценовые тенденции, предпочтения в отношении продуктов, модели потребления и т. Д. Результаты были дополнительно подтверждены посредством первичных исследований с участием отраслевых экспертов и лидеров общественного мнения во всех странах.Данные собираются и проверяются с помощью различных методологий оценки рынка и проверки данных. Кроме того, у нас также есть наша внутренняя модель прогнозирования данных для прогнозирования роста рынка до 2031 года.

Чтобы увидеть полное содержание, щелкните здесь: https://market.us/report/boston-round-bottles-market/#toc

теги: #Boston Bottles Round Market.

Контактная информация для СМИ

Название компании: Market.us (Powered By Prudour Pvt. Ltd.)

Контактное лицо: Mr.Бенни Джонсон

Эл. Почта: [email protected]

Телефон: +1718618 4351

Адрес: 420 Lexington Avenue, Suite 300 New York City, NY 10170

Основные отчеты о тенденциях:

.