Чем отличается лизинг от кредита?

Кредитом является система экономических отношений, в результате которой осуществляется передача ценностей в денежной, товарной или нематериальной форме на срочных и платных основаниях.

Лизинг является финансовой услугой в виде аренды транспорта, спецоборудования, недвижимости для коммерческих и некоммерческих целей с правом дальнейшего выкупа. Фактически, он представляет собой форму кредитования с дальнейшей арендой движимого и недвижимого имущества (предметов лизинга).

При беглом изучении условий кредитования и условий лизинговых

программ возникает стереотип о финансовой невыгодности лизинга, поскольку ставки по договорам последних

несколько выше, чем при кредитовании. Однако широкая вариативность программ, деталей условий договора

лизинга делает его экономически целесообразным и выгодным.

Суть отличий лизинга от кредитных программ

Ключевым отличием лизинговых программ от кредитования является подход к форме выдачи заемных средств. Согласно лизинговым договорам, объекты приобретаются в долгосрочную аренду. При этом в течение установленного договором периода лизингополучатель выплачивается проценты за временное пользование имуществом. Процентные ставки и период пользование определяется конкретным видом программы. Лизингодатель оставляет право выкупа объекта в собственность за лизингополучателем.

Основные преимущества лизинговых программ над кредитованием

Исходя из формы выдачи займа, лизинг является более доступным

механизмом в сравнении с кредитованием.

Гибкость условий программ (с установлением индивидуальных процентных ставок, периода погашения задолженности, наличием права выкупа) делает договора о финансовой аренде оптимальными и экономически целесообразными.

Налоговая льгота – основной фактор, влияющий на выгодность программ о финансовой аренде. При заключении лизинга налоговая нагрузка на прибыль снижается в среднем на 20%, поскольку платежи по лизинговому договору входят в статью расходов. И это на фоне увеличения эффективности работы и рентабельности.

На территории России к настоящему моменту услуги по заключению

лизинга оказывает множество компаний. Одной из крупнейших сетей является Сбербанк Лизинг, покрывающий весь

российский рынок.

Чем отличается лизинг от аренды

Если у компании нет средств на покупку недвижимости и техники, выручают долгосрочная аренда или лизинг. В чем отличия между ними?Нередко начинающие и развивающиеся компании не имеют достаточно средств на покупку собственной недвижимости и техники. Единственным выходом из подобных ситуаций является долгосрочная аренда или лизинг. Понятия схожие, но не тождественные. В чем же отличия?

Лизинг — это одна из разновидностей аренды, которая предусматривает обязательный выкуп имущества арендатором по истечении срока аренды. В целом можно выделить пять основных различий аренды и лизинга.

В целом можно выделить пять основных различий аренды и лизинга.

Функции арендодателя

При совершении акта аренды юридическое лицо выбирает подходящий объект для аренды из уже имеющихся в распоряжении арендодателя, то есть из его частной собственности. В лизинге же арендодатель обязуется приобрести ту недвижимость, которую выберет арендатель, с тем чтобы в последствии предоставить во временное пользование арендателю.

Объект аренды

Объектом аренды может выступать любая недвижимость, а вот согласно закону Беларуси лизингу не подлежат земельные участки и прочие природные объекты.

Срок аренды

В соответствии с договором срок аренды может быть любым — как краткосрочным, так и много годичным. Теоретически, лизинг тоже возможен на любой период времени, но, как правило, устанавливаются сроки не менее одного года и не более нескольких лет, так как недвижимость может утерять свои свойства полезного использования.

Тип арендодателя

Как арендодателем, так и лизингодателем по закону может выступать любое физическое и юридическое лицо. Но, как правило, лизингом занимаются специализированные компании, которые имеют достаточно ресурсов для покупки недвижимости и техники.

Но, как правило, лизингом занимаются специализированные компании, которые имеют достаточно ресурсов для покупки недвижимости и техники.

Итог аренды

В большинстве случаев при обычной аренде собственность возвращается владельцу или переходит в другие руки. При заключении договора о лизинге имущество, как правило, закрепляется за арендатором с последующей обязанностью выкупа его арендатором по окончанию строка аренды. Так как арендатор сам указывает недвижимость, которую хочет приобрести, а лизинговая компания вкладывает в это собственные деньги, не смея возражать, то вся ответственность за выбор ложится на плечи арендатора и последующий выкуп имущества — это гарантия надежности вкладываемых денег для лизинговой компании.

Итак, несмотря на схожесть аренды и лизинга, эти два понятия имеют ряд нюансов, которые делают их удобными тому или другому арендатору.

Отличие договора аренды от договора лизинга

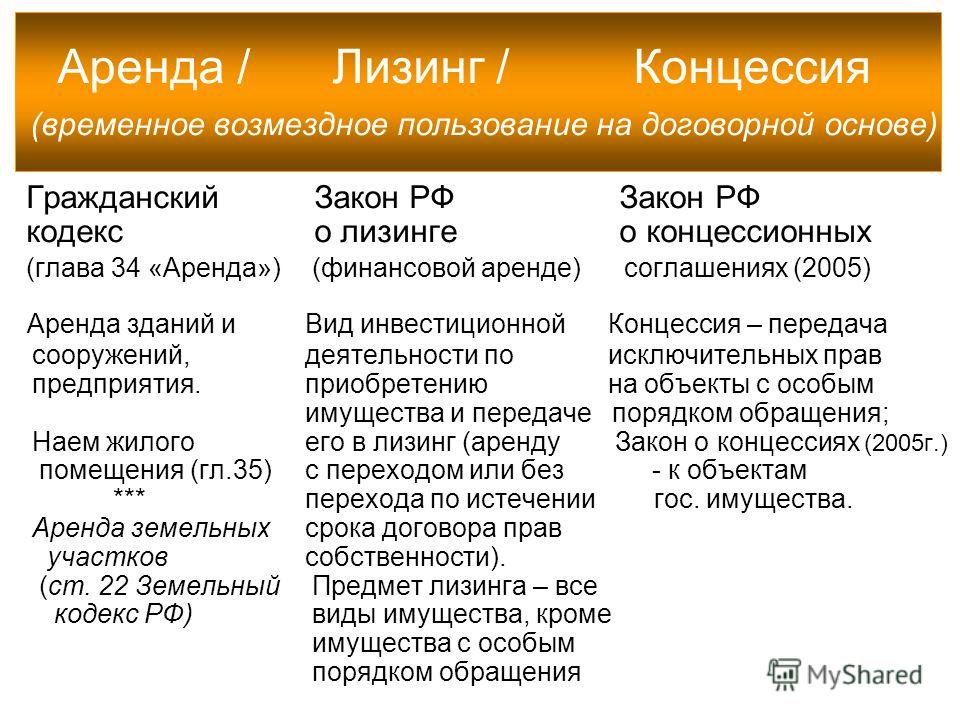

Отличие договора аренды от договора лизинга выявляется лишь при тщательном анализе норм ГК РФ и профильного закона «О финансовой аренде (лизинге)» от 29. 10.1998 № 164-ФЗ. Подробнее о различиях аренды и лизинга расскажем в предлагаемой далее статье.

10.1998 № 164-ФЗ. Подробнее о различиях аренды и лизинга расскажем в предлагаемой далее статье.Лизинг — правовые основы

Говоря о сделках такого рода, важно понимать, что договор лизинга является одним из подвидов договора аренды. Таким образом, на него, в соответствии с требованиями статьи 625 ГК РФ, распространяются все положения договора аренды, за исключением некоторых случаев (специальные нормы о лизинге установлены ГК РФ или ФЗ № 164).

Так, согласно пункту 1 статьи 665 ГК РФ, лизингодатель обязуется:

- Приобрести обозначенное лизингополучателем имущество у третьего лица (продавца).

- Передать приобретенные вещи лизингополучателю во временное пользование за плату.

Исходя из требований статьи 668 ГК РФ, интересующее лизингополучателя имущество должно быть передано ему непосредственно продавцом, а не лизингодателем, если только стороны не договорились об ином порядке.

Еще один принципиальный для лизинговой сделки вопрос — судьба арендуемого имущества после истечения срока аренды. При этом у сторон имеется два варианта действий:

- Предусмотреть, согласно пункту 4 статьи 17 ФЗ № 164, возврат арендуемого имущества лизингодателю.

- Оформить договор с учетом требований пункта 1 статьи 19 ФЗ № 164, то есть предусмотреть возможность передачи имущества в собственность лизингополучателю до или после истечения срока действия сделки. На практике данный вариант более распространен и чаще всего является максимально выгодным для обеих сторон.

Перечисленные выше особенности во многом определяют суть лизинговой сделки и ее коренные отличия от аренды, что видно при их сравнении.

Сравнительный анализ лизинга и аренды

Согласно пункту 1 статьи 606 ГК РФ арендодатель всего лишь обязуется передать уже имеющееся у него в собственности или на иных основаниях имущество за плату во временное пользование арендатору. То есть аренда — это сделка, требующая заключения только 1 договора между сторонами.

В связи со сложностью сделки к договору лизинга применяются и более жесткие требования. Так, ввиду положений пункта 1 статьи 15 ФЗ № 164 лизинговое соглашение, в отличие от аренды, может быть только письменным. Более того, лизинговые сделки, согласно требованиям пункта 3 статьи 10 ФЗ № 164, подлежат занесению в специальный реестр (ЕФРСФДЮЛ). Обязанность по регистрации сделки при этом возлагается на лизингодателя. Договор же аренды может быть и устным — например, в случае краткосрочной (до 1 года) аренды движимой вещи, заключенным между двумя гражданами, согласно пункту 2 статьи 609 ГК РФ.

Объект и субъекты сделок

Объектами аренды и лизинга могут выступать лишь непотребляемые вещи, то есть, согласно пункту 1 статьи 607 и статье 666 ГК РФ, не теряющие со временем своих натуральных потребительских свойств. При этом объектом аренды могут быть участки земли и прочие природные объекты, тогда как лизинговые сделки с землей и иными объектами природного характера статья 666 ГК РФ прямо запрещает.

При этом объектом аренды могут быть участки земли и прочие природные объекты, тогда как лизинговые сделки с землей и иными объектами природного характера статья 666 ГК РФ прямо запрещает.

Что касается субъектов аренды, то их всего два: арендодатель и арендатор, согласно статье 606 ГК РФ. В случае же лизинга в сделке принимают участие три субъекта, хотя сторонами собственно договора являются только лизингодатель и лизингополучатель. Третьим лицом сделки в этом случае является продавец, у которого лизингодателю необходимо приобрести необходимое имущество.

Согласно статье 667 ГК РФ лизингодатель должен уведомить продавца о том, что приобретенное у него имущество будет передано в аренду. Данный вопрос актуален в связи с требованиями статьи 670 ГК РФ, согласно которой с передачей имущества в аренду лизингодатель передает лизингополучателю и свои права покупателя по уже имеющейся сделке с продавцом (договору купли-продажи). Иными словами, лизингополучатель вправе предъявлять все претензии, касающиеся качества и комплектности арендованного имущества, непосредственно продавцу.

Таким образом, при лизинговой сделке продавец, хотя и не является стороной договора, в то же время тесно связан как с лизингодателем, так и лизингополучателем взаимными правами и обязанностями, а потому не выводится за рамки первоначального соглашения.

Договор аренды с правом выкупа — чем отличается от лизинга

Несмотря на то что основная цель аренды имущества — временное пользование им арендатором с последующим возвратом арендодателю, стороны арендной сделки могут предусмотреть в ней возможность выкупа используемого имущества. Такое право сторонам предоставляет статья 624 ГК РФ. На практике сделка представляет собой симбиоз двух самостоятельных договоров: аренды и купли-продажи.

Экономическая специфика лизинга

Возможность выкупа арендованного имущества по своему юридическому смыслу приближает арендную сделку к лизингу, поэтому во избежание смешения четко обозначим специфические черты лизинга.

Лизинг — это финансовая аренда. Ее суть заключается в том, что лизингодатель инвестирует средства в покупку имущества, которое ему самому, как правило, не нужно. Поэтому цель лизинга для лизингодателя — это выгодное вложение средств. В арендной же сделке арендодатель передает в аренду уже имеющееся у него имущество, которое в данный момент им не востребовано.

Поэтому цель лизинга для лизингодателя — это выгодное вложение средств. В арендной же сделке арендодатель передает в аренду уже имеющееся у него имущество, которое в данный момент им не востребовано.

Арендодатель в соглашении с арендатором может предусмотреть право последнего на выкуп имущества, однако основная цель сделки — получение регулярного дохода от сдачи имущества в аренду. В лизинговой же сделке задача лизингодателя заключается в том, чтобы не только получить доход в виде арендных платежей, но и в последующем вернуть вложенные деньги, поэтому он прямо заинтересован в выкупе переданного в лизинг имущества лизингополучателем.

Исходя из этого четко прослеживается разница между лизинговыми и арендными платежами. Лизинговый платеж, как правило, сочетает в себе две функции: он является арендной платой и частью выкупной цены. В свою очередь, арендные платежи представляют собой только плату за пользование имуществом. При этом они четко отграничиваются от выкупной цены и, как правило, в нее не включаются.

Специфика сделки также четко видна, если оценивать ее со стороны лизингополучателя. Его цель —приобретение имущества в собственность в условиях недостаточности средств для одномоментной покупки. Если по каким-либо причинам данное имущество для лизингополучателя перестало быть необходимым, он может вернуть его лизингодателю с наименьшими для себя финансовыми потерями.

Отличие аренды с последующем выкупом от лизинговой сделки

Для удобства читателей представим юридические различия данных сделок в виде таблицы:

***

Договор аренды довольно широко распространен на практике и применяется различными субъектами гражданско-правовых отношений, тогда как лизинг является преимущественно предпринимательским договором. Он позволяет взять в аренду и в последующем выкупить технологически сложное, редкое или дорогостоящее оборудование, необходимое прежде всего для хозяйственных целей.

***

Еще больше материалов по теме — в рубрике «Договор».

Чем операционный лизинг отличается от аренды?

10 Ноября 2020

Еще 10–15 лет назад у нас был ограниченный выбор, где взять автомобили или оборудование для нового дела: или купить сейчас, на оборотные средства, или взять кредит. Сейчас эпоха шеринговой экономики и вариантов появилось множество: вплоть до «попользоваться и вернуть» или «поработать, а потом выкупить».1. Разные цели

— Аренда — чтобы быстро выполнить задачу и вернуть технику

— Лизинг — чтобы приобрести технику для компании или для себя. Просто с распределенными платежами и налоговыми бонусами

2. Возможности выбора

— Выбираем технику из той, что есть у арендодателя

— Лизингодатель приобретает технику под ваш запрос. Можно с уникальной комплектацией

3. На какой срок?

— Аренда — это ненадолго. От нескольких часов до 12 месяцев

— Лизинг — это долгосрочные отношения. В среднем на 24–36 месяцев

4. Можно ли изменить график платежей?

Можно ли изменить график платежей?

— Условия аренды почти никогда не меняют. По закону это можно сделать только раз в год, а арендуют технику на меньший срок

— График лизинговых платежей можно изменить раз в три месяца — согласуйте этот шаг заранее с лизингодателем

5. Новая или б/у?

— В аренду могут сдавать технику с большой наработкой. Если спецтехника или оборудование сломалось, арендодатель все починит, но убытки от простоя клиентам никто не компенсирует

— Лизинг — это сделки с новой техникой. В 9 случаях из 10. А если клиент хочет приобрести б/у, то лизинговая компания предложит варианты только от официальных дистрибьюторов. Это значит, что техника надежна: она прошла сервисную подготовку и у нее «чистая» история эксплуатации

6. Есть ли дополнительная выгода?

— Для аренды нет налоговых бонусов

— Клиент лизинга возмещает НДС и уменьшает налог на прибыль. С этими бонусами лизинговая техника обходится дешевле, чем при прямых покупках у дилера.

НБРБ. Единый портал финансовой грамотности

О кредитах белорусам известно уже практически все: как брать, сколько платить и где искать подводные камни. А вот понятие лизинга выглядит не таким знакомым. Связано это в том числе и с тем, что долгое время лизинг был доступен только юридическим лицам и индивидуальным предпринимателям. Однако сейчас для населения есть альтернативный источник финансирования приобретения конкретных товаров – в основном жилья и автомобилей.

Лизинг – это финансовая аренда с правом выкупа. Суть заключается в том, что лизинговая компания по поручению клиента покупает конкретный товар (например, машину) и передает ее клиенту в личное пользование. Клиент регулярно осуществляет лизинговые платежи – примерно по той же логике, что и платежи по кредиту. До того момента, как долг не будет погашен полностью, товар остается собственностью лизинговой компании. То есть клиент его арендует, но с правом выкупа. Когда все необходимые платежи будут выплачены в полном объеме, товар перейдет в собственность клиента.

В некоторых случаях договор лизинга может заключаться без права (или обязанности) выкупа. То есть клиент сможет некоторое время пользоваться товаром и платить за это пользование, но полностью выкупать его не придется. По истечении срока договора лизинга клиент перестанет осуществлять платежи, а товар останется в собственности лизинговой компании. Но такой вид лизинга более популярен у юридических лиц.

Чем лизинг отличается от кредита и аренды

Когда клиент приобретает что-либо в кредит – например, тот же автомобиль – этот товар сразу же становится собственностью заемщика. В случае лизинга товар будет в собственности лизинговой компании, пока клиент (лизингополучатель) его не выкупит. Кроме того, нужно понимать, что в кредит у банка можно взять просто деньги – и потратить их как угодно. А в случае лизинга предметом договора является конкретный товар, как правило, дорогостоящий.

Когда клиент берет что-то в аренду – арендодатель, как правило, уже имеет этот товар в собственности. В то время как лизинговая компания приобретает товар специально для клиента и по его поручению. А значит, товар при обычной аренде может не в полной мере соответствовать требованиям клиента, а также не являться новым. Кроме того, обычная аренда не предусматривает права выкупа. То есть можно арендовать квартиру или машину и пользоваться ей некоторое время, но после расторжения договора аренды товар останется в собственности арендодателя. Лизинг же позволяет выкупить товар и со временем стать его полноправным владельцем.

Лизинг – за и против

По сравнению с кредитованием и арендой лизинг имеет следующие преимущества:

- Требования к лизингополучателю обычно менее жесткие, чем требования, предъявляемые банками к потенциальным кредитополучателям

- В договоре лизинга можно предусмотреть более гибкие условия расчёта по лизинговым платежам, а процедура внесения изменений в график является более простой, чем при кредитовании

- Имущество, приобретенное на условиях лизинга, не является собственностью лизингополучателя и не может быть объектом для ареста или изъятия в случае чего

- Ставки по лизинговым сделкам нередко ниже, чем по кредитам

- В отличие от аренды, предмет лизинга может перейти в собственность лизингополучателя после того, как он за него расплатится

- В отличие от аренды, предмет лизинга приобретается по указанию лизингополучателя и полностью соответствует всем его желаниям и потребностям

Вместе с тем, лизинг имеет и некоторые недостатки:

- Если сравнивать с арендой – ежемесячные платежи по лизингу будут, как правило, выше

- По сравнению с кредитом, ежемесячные лизинговые платежи тоже могут быть выше, поскольку сроки лизинга часто более короткие, чем сроки кредитования

- Договоры лизинга могут заключаться в иностранной валюте, а значит, клиент будет нести валютные риски

- В отличие от кредита, при лизинге товар будет являться собственностью лизинговой компании, пока клиент его полностью не выкупит

- При лизинге можно столкнуться с большим количеством дополнительных платежей и комиссий, не очевидных на первый взгляд.

Лизинг отличается от аренды тем что. Нюансы финансовой аренды

Для того чтобы понять, что же такое договор финансовой аренды (лизинга) попытаемся определить его правовую природу.

Для этого, прежде всего, выделим характерные особенности договора лизинга.

Во-первых, в отличие от обычного договора аренды (имущественного найма) в пользование арендатора (лизингополучателя) передаётся технический объект, специально приобретённый лизинговой фирмой для лизингополучателя по его просьбе.

Во-вторых, договор лизинга, как правило, заключается на определённый срок, установленный договором. Причём этот срок является длительным и охватывает нередко весь период эффективной службы оборудования, переданного в лизинг, то есть приближается к расчётному сроку его полной амортизации.

В-третьих, общая сумма лизинговых платежей за пользование арендованным оборудованием включает его стоимость с учётом амортизации, проценты за пользование займом (если был кредит), оплату услуг лизингодателя. Таким образом, объём лизинговых платежей должен превышать покупную цену оборудования, а разница составляет прибыль лизингодателя.

В-четвёртых, по истечении срока действия договора лизинга лизингополучателю обычно предоставляется право приобрести предмет лизинга в собственность по его остаточной стоимости.

В-пятых, для лизингового договора характерно особое, отличное от договора аренды, распределение прав и обязанностей между его сторонами, основной смысл которого состоит в освобождении лизингодателя от большинства обязанностей, присущих арендодателю, что подчёркивает преимущественно финансовый характер его обязательств.

В-шестых, лизингополучатель наделяется определёнными правами и обязанностями в отношении продавца имущества по обязательству купли-продажи, несмотря на то, что получателем по данному договору является лизингодатель.

Несмотря на все особенности лизингового договора, отношения между лизингодателем и лизингополучателем по пользованию предметом лизинга являются всё-таки исключительно арендными.

Однако, вместе с тем договору лизинга присущи определённые характерные особенности, выделяющие его в отдельный вид договора аренды.

Прежде всего, это то, что в качестве обязанного лица по договору лизинга, наряду с арендодателем (лизингодателем) и арендатором (лизингополучателем), выступает также продавец имущества, предмета лизинга, не участвующий в договоре лизинга в качестве его стороны.

Другим отличием от общих положений об аренде является то, что арендодатель (лизингодатель) заключая договор лизинга, не является собственником (или даже титульным владельцем) имущества, которое подлежит передаче в лизинг (то есть аренду).

Ещё одной особенностью, обычно не свойственной арендным отношениям, является активная роль лизингополучателя в лизинговых правоотношениях. Именно лизингополучателю (арендатору) принадлежит право определять продавца и указывать имущество, которое должно быть приобретено лизингодателем (арендодателем) для последующей передаче в аренду (лизинг). В таком случае лизингодатель освобождается от какой-либо ответственности за выбор предмета лизинга и продавца.

И в качестве последней особенности договора лизинга можно назвать то, что передача арендованного по договору лизинга имущества лизингополучателю обычно производится не лизингодателем (арендодателем), а продавцом имущества, у которого с лизингополучателем нет договорных правоотношений. Тем не менее, ответственность за неисполнение или ненадлежащее исполнение этой обязанности возлагается на лизингодателя.

Обобщая вышесказанное и основываясь на реально действующем законодательстве можно сделать вывод, что на сегодняшний день, договор финансовой аренды (лизинга) следует рассматривать как разновидность договора аренды.

Отличие договора лизинга от договора аренды существенно. Попробуем разобраться в самих понятиях лизинг и аренда. Слово лизинг начали употреблять сравнительно недавно, оно происходит от английского слова lease означающего брать или сдавать что-то во временное пользование. В иностранном законодательстве нет разницы между понятиями аренда и лизинг, они являются синонимами. У нас же не все арендные договора являются лизингом. В мире лизинг (аренда) делятся на два вида: финансовая аренда (financial lease) или финансовый лизинг и операционная аренда (operation lease). В случае финансового лизинга предприниматель, которому нужно то или иное оборудование, но нет на него средств, находит и выбирает фирму поставщика этого оборудования, затем находит другого предпринимателя, который это оборудование покупает и отдает ему во владение и пользование временно, за определенную плату. В данном случае предприниматель, купивший оборудование (лизингодатель), инвестировал свои средства с целью получения прибыли. При осуществлении финансового лизинга обязательно заключается договор, в котором подробно описывается объект, передаваемый в лизинг, указываются все права лизингополучателя на объект, а так же кто и как будет осуществлять ремонт. Кроме того, обговаривается срок действия договора лизинга и некоторые дополнительные услуги, которые обязуется предоставить лизингодатель, а еще сумму договора и порядок ее выплаты. Операционная же аренда основана немного на других правоотношениях. И является следствием другой экономической ситуации. А именно, вещь передается в аренду на основании акта, который дает право арендатору пользоваться ее с целью получения прибыли. Посредством договора аренды арендодатель и арендатор обговаривают условия ремонта и восстановления арендуемого объекта, а так же указывается его реальная стоимость и возможен ли в дальнейшем его выкуп. Там же указывается размер арендной платы и сроки возвращения арендуемого имущества. Другими словами, отличие договора лизинга от договора аренды заключается в том, что лизингодатель инвестирует средства с целью получения прибыли, а арендодатель сдает имуществ в аренду, предоставляя право арендатору получать прибыть с его имущества.

Многие компании, особенно предприятия малого и среднего бизнеса не имеют собственных денежных средств для приобретения автомобилей. Однако транспортные средства необходимы для нормального функционирования компании.

Получить автотранспорт в пользование можно двумя наиболее распространенными средствами: аренда или лизинг. Что это такое, и какие сходства и различия имеют рассматриваемые способы, читайте далее.

Понятие и виды

Аренда — это передача транспортного средства во временное пользование. За право использования автомобиля взимается зафиксированная соответствующим договором плата.

Собственником автомашины является арендодатель, поэтому именно он оплачивает транспортный налог и полностью отвечает за сохранность и работоспособность движимого имущества.

Договор аренды может быть заключен между сторонами на любой срок, не зависимо от срока полезного использования автотранспортного средства.

После окончания срока договора арендуемый автомобиль возвращается собственнику (арендодателю). По взаимному согласию договор аренды автомобиля может быть продлен.

Лизинг и аренда имеют много общего. Преимуществом лизинга перед обычной арендой (не исключением является и аренда с правом выкупа) является возможность лизингополучателя вернуть НДС и существенно уменьшить базу по налогу на прибыль организации.

Видео: Оперативный лизинг (долгосрочная аренда) автомобилей от LeasePlan

Представить существование современной экономики без сервиса кредитования практически невозможно. Банки и прочие кредитные и финансовые организации предоставляют огромный перечень услуг, которыми могут воспользоваться физические и юридические лица. Одной из таких услуг является лизинг.

Данная услуга представляет собой доступный тип долгосрочной аренды какого-либо имущества (транспорт, оборудование, недвижимость) через лизинговую компанию для физических лиц и организаций. Она позволяет покупателю не выплачивать всю сумму сразу, а арендовать имущество с правом выкупить его спустя несколько лет.

Лизинг простыми словами – это финансовое соглашение, тип кредитной операции, содержащий аренду только как компонент договора. Чем лизинг отличается от кредита простыми словами? Он предоставляет намного больше возможностей для клиентов, чем обычный кредит.

Классификация

Типы сделки:

- возвратная;

- операционная;

- финансовая.

Если разбираться, что такое возвратный лизинг простыми словами, то это особый вид сделки, когда лизингополучатель одновременно является и лизингодателем.

Услугу можно разделить на несколько типов, исходя из того, на какие нужды она оформляется. Наиболее популярен сегодня лизинг транспортных средств, что неудивительно. Что такое лизинг автомобиля простыми словами? В сравнении с автокредитованием он обладает рядом преимуществ:

Итак, теперь понятно, что такое лизинг авто простыми словами, он больше распространен среди физических лиц, а арендой оснащения чаще пользуются организации и предприятия – строительные, промышленные, медицинские и т.д. Простыми словами, лизинг оборудования – это выгодно для тех учреждений, которые нуждаются в обновлении оснащения, для развивающихся предприятий, открывающих новые направления, а также для тех фирм, которые только открылись.

Преимущества заключаются в возможности сохранения собственных ресурсов, регулировании выплат платежей в зависимости от сезонности продаж, а также залога самой техники без вспомогательного обеспечения.

Лизинг недвижимости для физических лиц простыми словами дает возможность оплачивать стоимость аренды, а в результате выкупить недвижимость и стать ее собственником. Объектом сделки могут стать не только жилые помещения и здания, но и складские, офисные, торговые, промышленные и другие типы помещений.

Чем отличается аренда от лизинга простыми словами?

Обе эти операции являются вариацией финансовых отношений между физическими и юридическими лицами, в которых одна сторона дает другой собственность в пользование и временное владение. В этом их сходство, а в чем же они будут отличаться?

Основной критерий расхождения – это последующая судьба предмета сделки. Аренда предполагает возврат объекта арендодателю, лизинг – выкуп по остаточной стоимости. Еще одно отличие заключается в длительности периода. Арендное соглашение носит краткосрочный характер, а лизинговый договор оформляют на продолжительный срок, почти всегда тождественный времени полезного использования имущества.

Кроме того, участок земли по лизинговому договору получить не удастся, для получения такой услуги следует оформлять аренду. Это основные критерии, по которым операции будут отличаться.

Эти услуги характеризуются многими достоинствами, в которые входит длительный срок сотрудничества, за время которого можно добиться существенного уменьшения ежемесячных платежей, а также отсутствие необходимости внесения залога, что позволит оптимально распоряжаться денежными средствами и прогнозировать свои расходы.

У аренды и лизинга, на первый взгляд, очень много общего: и тут, и там идёт речь о предоставлении имущества во временное пользование за заранее определённую плату. Но есть и существенные различия, которые будут рассмотрены ниже.

Главное отличие – это предоставляемое имущество:

Количество сторон, которые заключают договор о передаче имущества:

- при аренде – две стороны. Речь идёт об арендодателе — собственнике и арендаторе — получателе. При заключении договора все права собственности остаются за первым. Второму они не предоставляются, но на него не возлагаются и правовые обязанности по отношению к арендуемому им имуществу. Арендатор с согласия арендодателя может передать свои полномочия, отражённые в договоре, другому лицу. В этом случае речь пойдёт о субаренде, срок которой не превышает срок договора аренды.

- при лизинге – три стороны. Речь идёт о лизингодателе – специализированной компании, которая приобретает имущество, а затем предоставляет его в пользование; лизингополучателе – предприятии-арендаторе; продавце – предприятии-производителе нужного имущества. Отношения между ними зависят от механизма проведения сделки.

Обычно всё происходит так:

Лизингополучателю имущество предоставляется в собственность, но ему же приходится полностью отвечать за него, его техническое обслуживание или случайную гибель.

В первом случае собственность предоставляется арендатору на определённый срок, как минимум от года, либо на неопределённый срок, но и в этом случае он не длится дольше срока амортизации собственности.

В последнем случае становится возможным расторжение договора в одностороннем порядке с предупреждением за месяц, а если арендуется недвижимость, то минимум за три месяца. Если предусмотренный договором срок завершается, возможно автоматическое продление его до неопределённого, с согласия арендодателя. При этом арендатор поддерживает исправное состояние имущества, проводит текущий ремонт, поскольку он обязан вернуть имущество в состоянии, близком к первоначальному. При модернизации арендуемой собственности арендатору выплачивается стоимость модернизации.Во втором случае допустимо заключение договоров на более короткое время.

Обычно срок договора лизинга равен 70-80% амортизационного периода, но иногда и всему периоду. Кстати, в зависимости от данного периода лизинг бывает финансовым и оперативным:

Отношения между лизингодателем и лизингополучателем гибче, чем при аренде. Договорные отношения постепенно уступают место купле-продаже. Если выявляются дефекты в объекте лизинга, со всеми претензиями лизингополучателя разбирается поставщик, а лизингодатель гарантийные обязательства на себя не принимает. Поэтому на начальном этапе, предусмотренном договором, амортизация объекта лизинга намного превышает амортизацию, предусмотренную нормативами.По-разному идёт начисление платежей, а также амортизационные отчисления.

Арендная плата определяется арендодателем и, как правило, не превышает средней по региону платы за пользование аналогичным имуществом. Она должна окупать его затраты на имущество и на тот участок земли, где оно находится, на его страхование, его ремонт, необходимый по истечении договора, на топливно-энергетические ресурсы, используемые в процессе его эксплуатации. Зависит она и от дохода арендодателя и величины амортизационных отчислений. Последние, как и плату, начисляет арендодатель. Она устанавливается заранее и перечисляется либо единовременным платежом, либо в предварительно оговорённые сроки. Размер её может быть пересмотрен, однако нецелесообразно проводить данную процедуру чаще раза в год. Все амортизационные отчисления. У него они относятся к расходам от внереализационных операций, а получаемая им арендная плата, включаемая арендатором в производственные затраты, – к доходам от них.

При лизинге приходится оплачивать полную стоимость имущества и его страховки, услуги, оказываемые лизингодателем и прочие затраты, предусмотренные в договоре.

Амортизационные отчисления здесь также выплачиваются полностью. Но риски здесь распределяются по-другому. Какие-то материальные ценности лизингополучателю может приобрести лизингодатель, и чем лучше с ним взаимоотношения, тем лучше им будет обслуживаться объект лизинга. Форма зачисления платежей варьируется.

По сути, лизинг это аренда с правом последующего выкупа арендуемого имущества, он регулируется п. 1 ст. 28 Федерального закона от 29.10.98 № 164-ФЗ «О финансовой аренде», но выкуп взятого в аренду имущества возможен и при обычной аренде (ст. 624 ГК РФ). Согласно ст. 2 ФЗ №164, лизинг относится к инвестиционным видам деятельности. Сегодня в лизинг, финансовую аренду, юридическое или физическое лицо может оформить оборудование, спецтехнику и даже недвижимость.Следует отметить, что, как и в случае аренды, условие перехода права владения имуществом к лизингополучателю, является необязательным. Основной обязанностью лизингополучателя является перечисление лизингодателю только амортизационных отчислений по полноценному восстановлению имущества, а не платы за пользование им. И аренда, приносят прибыль тому, кто предоставляет имущество.

Отличия лизинга от аренды

Отличаться лизинг от аренды будет, прежде всего, отсутствием у арендатора права собственности на используемые материальные ценности, соответственно, отсутствуют у него и обязанности собственника по отношению к арендованному имуществу. В то время как у лизингополучателя эти обязанности имеются и он несет полную ответственность за порчу или гибель имущества, а также обязан восстанавливать его в случае поломки. Но конечным владельцем предмета аренды, в том числе и финансовой, почти всегда являются арендодатель и лизингодатель.В лизинговом договоре оговариваются условия погашения, при этом лизингополучатель выплачивает не фиксированную сумму за право пользования, а сумму отчислений за амортизацию.

Кроме того, в лизинг передается только новое имущество, причем в этом случае участниками сделки становятся не два, как в случае аренды, а три лица: продавец имущества, лизингодатель и лизингополучатель, связанные между собой двумя договорами. Договор купли-продажи заключается между продавцом и лизингодателем, а договор лизинга (финансовой аренды) заключается меду лизингодателем и лизингополучателем.

После того как срок действия договора о финансовой аренде истекает, право собственности переходит к получателю лизинга. Ее покупная стоимость и есть цена договора.

При этом, как правило, именно лизингополучатель находит продавца и оговаривает с ним все условия предстоящей сделке по купле-продаже: ее цену, сроки и место поставки, но в договорные отношения с продавцом материальных ценностей он не вступает. В лизинговом договоре оговариваются условия погашения. Договор аренды заключается на 1-2 года, договор лизинга может заключаться на 5 и более лет.

Лизинг и факторинг, чем отличаются лизинг и факторинг, в чем сходство факторинга и лизинга

Сегодня мы сравним факторинг с одним из популярных видов финансирования – лизингом. Давайте разберемся, в чем суть этих двух инструментов, в каких ситуациях больше подойдет лизинг, а в каких – факторинг.

Лизинг и его особенности

Слово «лизинг» происходит от английского «to lease» – «сдать в аренду». По сути, лизинг и есть аренда – одно лицо (лизингодатель) передает другому (лизингополучателю) имущество в пользование, а взамен получает вознаграждение. В качестве объекта лизинга обычно выступает движимое или недвижимое имущество (транспорт, техническое оборудование, спецтехника, здания и сооружения). Есть и более экзотичные направления – например, лизинг персонала, когда в «аренду» передаются трудовые ресурсы.

Лизингополучателем может быть как юридическое, так и физическое лицо. В этой статье мы не будем затрагивать потребительский лизинг, так как ведем речь только о финансировании бизнеса.

Наиболее распространенная схема лизинга выглядит так: клиент нуждается в технике или транспорте и обращается в компанию, предоставляющую лизинговые услуги. Эта компания приобретает необходимое имущество и передает его в аренду клиенту. По договору лизинга клиент вносит аванс – обычно около 10% от стоимости имущества. В дальнейшем клиенту, оформившему лизинг, необходимо ежемесячно платить за аренду.

В России распространены три вида лизинга:

-

Оперативный (операционный) лизинг – арендатор пользуется имуществом арендодателя и выплачивает за это вознаграждение. При этом длительность аренды существенно меньше, чем срок полезного использования имущества – а значит, после истечения срока лизингового договора объект будет возвращен арендодателю и вновь передан в аренду. Также лизингополучатель может выкупить арендуемое имущество по остаточной стоимости.

Оперативный лизинг – классическая форма аренды. Он позволяет бизнесу сохранить средства в обороте компании, получив при этом в пользование необходимое имущество или ресурсы.

-

Финансовый лизинг – договор заключается на срок полезного использования имущества. Таким образом, когда срок лизинга закончится, остаточная стоимость объекта будет близка к нулю. Обычно после этого имущество переходит в собственность лизингополучателя.

Финансовый лизинг – это аналог целевого кредита на покупку имущества. Лизингодатель приобретает за лизингополучателя какой-то объект, а лизингополучатель в течение определенного срока выплачивает лизингодателю его стоимость и вознаграждение (рассчитывается по ставке удорожания).

-

Возвратный (обратный) лизинг, когда лизингополучатель является владельцем предмета лизинга. Вначале оформляется купля-продажа объекта, он переходит во владение лизингодателя, а затем тот же объект сдается в аренду лизингополучателю.

Возвратный лизинг – это аналог кредита под залог. Компания получает деньги за продажу имущества, при этом продолжая его использовать. Цель такой сделки – пополнение оборотного капитала лизингополучателя.

Факторинг и его особенности

Факторинг (от англ. factor – посредник) – это получение внешнего финансирования в счет уступки денежного требования по контракту. По сути, любая факторинговая сделка – это продажа компанией задолженности своего контрагента третьему лицу. С помощью факторинга организация может быстро решить проблему дефицита оборотного капитала и закрыть кассовые разрывы.

Подробнее о факторинге читайте в статье «Что такое факторинг?»

Такой механизм активно применяется поставщиками и подрядчиками по договорам с отсрочкой платежа (классический факторинг существующих требований). Исполнив свои обязательства по контракту, компания-поставщик может уступить факторинговой компании задолженность заказчика и досрочно получить оплату.

Существуют и другие варианты: например, когда поставщик уступает фактору обязательства по еще не исполненному контракту (тем самым получая средства на его исполнение) или продает просроченную дебиторскую задолженность. Клиентом факторинговой компании может стать и заказчик, которому нужна дополнительная отсрочка платежа по контракту – фактор за него оплачивает поставщику аванс или обязательства по исполненному контракту.

Подробности – в статье «Виды онлайн-факторинга на GetFinance».

Этапы факторинговой сделки

· Исполнитель и заказчик заключают контракт на поставку товара, выполнение работ или оказание услуг (обязательное условие – оплата контракта денежными средствами).

· Одной из сторон контракта необходимо финансирование: исполнителю – в виде досрочной оплаты обязательств заказчика по контракту, или заказчику – в виде оплаты поставщику этих обязательств.

· Инициатор (клиент) обращается в факторинговую компанию, уступает обязательства по контракту и оформляет финансирование.

· Факторинговая компания перечисляет финансирование поставщику (вне зависимости от того, какая компания заключила договор факторинга, деньги по контракту всегда получает поставщик).

· В установленный договором факторинга срок заказчик оплачивает контракт уже не поставщику, а факторинговой компании, которая выдала финансирование (вне зависимости от того, какая компания заключила договор факторинга, контракт всегда оплачивает заказчик).

· Компания-клиент (заказчик или поставщик) оплачивает факторинговую комиссию.

Лизинг и факторинг: основные различия

Как можно понять, лизинг и факторинг кардинально отличаются друг от друга по своей сути. Теперь поговорим о ключевых моментах этих финансовых инструментов.

Основные отличия лизинга и факторинга приведены в таблице ниже.

|

Факторинг |

Лизинг |

|

| Предмет договора |

Финансирование под уступку факторинговой компании дебиторской задолженности (денежных обязательств третьей стороны перед клиентом) |

|

| Обеспечение |

Не требуется, гарантией возврата задолженности служат обязательства дебитора |

Предмет лизинга находится в собственности лизингодателя до конца действия договора |

| Оплата | Факторинговая комиссия взимается единовременно |

Клиент выплачивает аванс и ежемесячные платежи за использование имущества, включающие вознаграждение лизингодателя |

| Распределение рисков | В зависимости от типа факторинга, который может быть с правом или без права регресса |

Если лизингополучатель не выполняет условия договора, то он теряет право на использование имущества, а также право на выкуп объекта лизинга после истечения срока действия договора. |

Факторинг и лизинг — это разные инструменты, каждый из которых можно использовать в подходящей ситуации:

-

Если компании необходимы техника, транспорт или другие объекты для ведения бизнеса, а собственные средства ограничены, то уместно использовать операционный или финансовый лизинг.

-

Если компании нужны заемные средства на длительный срок и при этом имеется ликвидное имущество, можно воспользоваться возвратным лизингом. Часто он применяется в ситуациях, когда оформление кредитов затруднено – например, у компании проблемы с платежеспособностью или кредитной историей.

-

Когда компании необходимо быстро пополнить оборотный капитал, то подойдет факторинг – финансирование под уступку задолженности по контракту. Такая сделка заключается быстрее, чем возвратный лизинг, и для нее не нужно иметь ликвидную собственность. Если финансы нужны как можно быстрее, рациональным решением станет онлайн-факторинг, который избавляет от необходимости заполнения множества бумажных документов и доступен из любой точки России, где есть интернет.

Факторинг для лизинговых компаний

На GetFinance доступен финансовый продукт, который фактически объединяет факторинговое финансирование и лизинг. Факторинг лизинговых платежей предоставляется в двух форматах:

-

Факторинг аванса для лизинговой компании – используется для финансирования взаиморасчетов лизингодателя и продавца имущества, которое будет передано в лизинг. Фактор выплачивает поставщику аванс вместо лизинговой компании, а потом последняя погашает задолженность перед фактором. Таким образом, лизинговая компания получает дополнительную отсрочку по оплате – возвращать задолженность она будет уже после того, как начнут поступать лизинговые платежи.

-

Факторинг лизингового портфеля – факторинговая компания досрочно оплачивает лизинговой компании платежи по лизингу в счет уступки требований к лизингополучателю. Таким образом, лизинговой компании не нужно ждать поступления платежей по договорам лизинга, деньги раньше срока возвращаются в оборот, что позволяет заключать новые контракты и интенсивнее работать с клиентами.

Чтобы узнать индивидуальные условия факторингового онлайн-финансирования для вашей компании, подайте заявку в личном кабинете на GetFinance или свяжитесь со специалистом компании по телефону 8 (800) 500 55 52.

В чем разница между финансированием и лизингом автомобиля и какой вариант подходит именно вам?

Финансировать или сдать в аренду?

Если вы подумываете о приобретении нового автомобиля, вам следует подумать о том, хотите ли вы профинансировать свой автомобиль или сдать его в аренду.

Финансирование

Финансирование вашего автомобиля — это когда вы занимаете деньги на его покупку. Вы платите регулярные платежи кредитной компании. При лизинге транспортного средства вы берете его в аренду и регулярно платите компании, которая вам его предоставляет.

Имея финансирование, вы владеете автомобилем. Если вы не можете произвести платежи, кредитная компания заберет автомобиль, чтобы попытаться продать его и вернуть то, что они не смогли получить от вас. При лизинге автомобиль принадлежит автосалону. Если вы не можете произвести оплату, дилерский центр заберет автомобиль, чтобы попытаться вернуть то, что они не смогли получить от вас.

Ключевое различие между ними заключается в том, кто владеет автомобилем. Эта разница повлияет на то, как вы водите машину и что вы будете делать с ней в конце срока кредита.

Лизинг

Получив финансирование, вы станете владельцем транспортного средства. Когда ссуда истечет, вы владеете транспортным средством «бесплатно и бесплатно» и можете продолжать управлять им или перепродавать его, или что-то еще. Преимущество для вас в том, что вы действительно являетесь владельцем автомобиля и можете делать с ним все, что захотите. Недостатком для вас является то, что вы фактически являетесь владельцем транспортного средства и теперь несете ответственность за его продажу.

При лизинге автомобиль становится владельцем автосалона. По окончании периода ссуды они хотели бы вернуть автомобиль в отличном состоянии, чтобы они могли его перепродать.Преимущество для вас в том, что вы платите небольшую ежемесячную плату за вождение красивого нового автомобиля, и вам не нужно беспокоиться о его продаже в конце ссуды. Недостатком является то, что дилерский центр может взимать с вас дополнительную плату за пробег сверх установленной годовой нормы, или они могут взимать плату за чистку и ремонт автомобиля, когда вы закончите с ним.

Что вам подходит?

Это, конечно, зависит от вас. Если вы хотите владеть своим автомобилем и не беспокоиться о том, в какой форме вы вернете его в конце ссуды, возможно, вам подойдет финансирование.Если вы хотите всегда ездить на новейшем транспортном средстве, и вы не против доплатить, если дилерский центр не считает, что автомобиль является нетронутым, то лизинг может быть вариантом, который вы предпочтете.

10 различий между покупкой и арендой автомобиля

Наступает 2020 год, и вы решили, что пора «нового себя». Вы решили, что вам нужна новая машина, чтобы идти с новым вами. Ищете ли вы новый спортивный автомобиль, забавный кабриолет или внедорожник с обновленными функциями безопасности, вам придется сделать один важный выбор: купить или взять в аренду.Если вам нужно избавиться от старого автомобиля, вы можете сначала узнать стоимость вашего автомобиля в килобайтах. Есть десять основных отличий между покупкой и лизингом. Понимая плюсы и минусы каждого варианта, вы сможете выехать со стоянки на купленном или арендованном автомобиле, который подходит именно вам.

1. СобственностьОсновное различие между покупкой и арендой автомобиля — это владение. Когда вы покупаете автомобиль, вы являетесь его владельцем и можете хранить его столько, сколько захотите. При аренде автомобиля вы, по сути, берете его в долгосрочную аренду у дилерского центра на определенный период времени.

2. Ежемесячные платежиМногие клиенты предпочитают арендовать автомобиль, потому что ежемесячные платежи примерно на 30% ниже, чем при покупке автомобиля.

3. Первоначальные расходыКогда вы решите купить автомобиль, вам, вероятно, придется вложить немного денег, часто до 10%, чтобы получить наилучшие доступные ставки финансирования. Лизинг требует гораздо меньших авансовых платежей, а в некоторых случаях даже без выплаты предоплаты. Если ваш денежный поток ограничен, лизинг предлагает большую гибкость.

4. Срок владенияТермин «владение» здесь несколько вольно означает время, в течение которого у вас есть автомобиль. Когда вы покупаете машину, вы можете хранить ее в течение года или вы можете оставить ее, пока колеса не отвалятся, и вы не загоните ее в землю. Аренда заключается на очень конкретный период времени, обычно от двух до трех лет. Если вы возвращаете автомобиль раньше срока, часто применяются штрафы за досрочное расторжение, поэтому время «владения» — это очень конкретный срок.

5. Возврат или продажа автомобиляПосле того, как вы купите автомобиль, вы можете делать с ним все, что вам заблагорассудится. Когда вы будете готовы избавиться от него, вы можете использовать его как обмен или продать самостоятельно. С арендой все намного проще. Вы везете его обратно в автосалон, вручаете им ключи и уходите. Обратной стороной является то, что, когда вы уйдете, вы не станете богаче.

6. Будущая стоимостьВы слышали старую пословицу: «Покупайте активы, которые подорожают, и сдавайте в аренду активы, которые обесцениваются.«Если вы когда-нибудь задумывались, что это значит, давайте разберемся. Идея состоит в том, что вещи, которые со временем становятся в цене, например, дома, следует покупать. Вы делаете вложение, в котором потенциально можете получить прибыль в будущем. Автомобили со временем теряют ценность. Идея состоит в том, чтобы сдать его в аренду, потому что вы никогда не вернете на нем деньги.

7. Окончание срокаНезависимо от того, финансируете ли вы покупку или арендуете автомобиль, оба варианта имеют установленный период времени, в течение которого вы будете производить платежи.Хорошая новость для покупки заключается в том, что после того, как вы заплатили за машину, платежи больше не производятся. Это обратная сторона аргумента о будущей ценности. Внезапно у вас появляется несколько дополнительных сотен долларов в месяц. С арендой вы никогда не получите такой роскоши. Вы платите до тех пор, пока не придет время вернуть автомобиль.

8. ПробегВ рамках договора аренды предусмотрено ограничение пробега — обычно от 10 000 до 15 000 в год. Когда вы возвращаете автомобиль после истечения срока аренды, пробег должен быть на уровне или ниже согласованного лимита, иначе с вас будет взиматься комиссия за превышение лимита.Если вам предстоит долгая поездка, водите машину по работе или просто любите длительные поездки, помните об этом при аренде или покупке. Когда вы покупаете машину, вы можете проехать сколько угодно и долго.

9. Износ и износ / техническое обслуживаниеЕсли вы плохо относитесь к своим автомобилям, лизинг может оказаться не лучшим вариантом. Имейте в виду, что это долгосрочная аренда, которую затем дилерский центр попытается продать. Если вы вернете машину в плохом состоянии, придется доплатить.

10. НастроитьПо большинству договоров аренды перед возвратом автомобиль необходимо вернуть в исходное состояние. Так что, если вам нравятся 20-дюймовые диски или вы хотите добавить короткоходную коробку передач, все, что вам нужно, нужно снять перед возвратом автомобиля. Если вы покупаете, вы можете добавить все, что хотите, и никогда не беспокоиться о том, чтобы снять что-либо перед продажей автомобиля.

Ремонт RepairSmith — это самый простой способ отремонтировать ваш автомобиль.Впервые автовладельцы могут отремонтировать свой автомобиль на подъездной дорожке или в одном из наших сертифицированных магазинов.

Аренда vs аренда: в чем разница?

Вы знаете разницу между покупкой и сдачей внаем. Но в чем разница между сдачей в аренду и сдачей помещения в аренду? Хотя между арендой и арендой есть общие черты, есть много существенных различий, о которых следует помнить при заключении договора аренды или аренды, будь то квартира, дом или офисное помещение.

Краткосрочные и долгосрочныеГлавное отличие между арендой и арендой заключается в сроке действия договора. Срок аренды обычно составляет не менее одного года, но может предоставляться и более длительный период (например, два года, пять лет и т. Д.). Однако договор аренды обычно длится только 30 дней, что позволяет арендатору оставаться там ежемесячно.

Аренда, как правило, более распространена, чем договоры аренды, учитывая, что, когда большинство людей переезжают в квартиру или офис, они хотят остаться там как минимум на год.Это также обычно считается выгодным для домовладельцев, которые обычно предпочитают не иметь постоянных вращающихся дверей, с которыми приходится иметь дело арендаторам.

Сроки и условияДля договоров аренды и аренды вы также можете рассчитывать на другой диапазон условий. Помимо информации о продолжительности контракта, договор аренды часто включает в себя длинный список положений, охватывающих правила, которые должны соблюдаться арендаторами, и различные юридические вопросы, которые им необходимо учитывать.Некоторые из предметов, которые вы можете найти в аренде, могут включать:

* Условия продления аренды

* Правила владения домашними животными

* Ремонт (например, разрешены ли они, какие виды разрешены и т. Д.)

* Проблемы с шумом (например, какие часов, вы можете включать громкую музыку или устраивать вечеринки)

* Возможные штрафы за нарушение

* Строительные правила

* Правила собственности

* Наличие складских помещений

* Правила парковки

* Сдача помещения в субаренду (если разрешена субаренда)

* Гости дома

* Правила относительно курения

* Ремонт и как связаться с суперинтендантом

* Ваши права

* Права домовладельца

* Информация о допустимом повышении арендной платы и стабилизации арендной платы

* Льготные условия аренды (если таковые предлагаются)

* Как поступать Жалобы соседей

* Борьба с вредителями

* Применимое законодательство об арендаторах

С другой стороны, договор аренды может быть не таким длинным и подробным, как обычный договор аренды, поскольку некоторые из этих вопросов не решаются. t относятся к краткосрочным арендаторам.

Расторжение договораВо многих случаях между двумя типами договоров различаются не столько условия проживания по договору аренды — действительно ключевое различие заключается в том, как они заканчиваются. Аренда служит для того, чтобы обеспечить душевное спокойствие как арендатору, так и арендодателю, поскольку арендодатель не может произвольно выселить арендатора, а арендатор обязан оставаться и продолжать платить арендную плату каждый месяц до окончания срока аренды.

Договор аренды обеспечивает гораздо меньшую стабильность и безопасность.Хотя эти контракты часто устанавливаются на автоматическое продление каждые 30 дней, арендодателю в основном разрешается расторгнуть договор без предварительного уведомления. Точно так же арендатор может встать и уехать по истечении 30 дней без каких-либо обязательств перед арендодателем. Это может быть освобождение для арендатора, которому требуется гибкость в жилищных условиях или который ищет очень временное офисное помещение.

Фиксация ставкиОсновным преимуществом аренды является то, что она позволяет зафиксировать фиксированную арендную плату, которую арендодатель не имеет права повышать до истечения срока аренды.Иногда вам также могут предложить, например, двухлетнюю аренду, при которой размер арендной платы устанавливается немного выше, чем годовая. Это означает, что вы будете платить больше в течение первого года, но у домовладельца не будет возможности повысить арендную плату на второй год, поэтому вы получите два полных года уверенности в том, сколько арендной платы вы будете платить.

С краткосрочным договором аренды они могли бы постоянно повышать арендную плату, и у вас не было бы другого выхода, кроме как просто съехать.

Всегда ли у вас есть оба варианта?У вас не всегда есть выбор между договором аренды или договором аренды. Что касается жилья, некоторые арендодатели специализируются на предоставлении временных помещений и предлагают только договоры аренды. Некоторые из них позволят вам перейти на помесячный переход после окончания срока аренды, но в целом они чаще настаивают на аренде.

С офисными помещениями он может варьироваться. Долгосрочная аренда традиционно была нормой. Фактически, многие компании были разочарованы тем, что они застряли только с вариантом долгосрочной аренды, который может быть не идеальным для растущего и меняющегося бизнеса.Однако сейчас существует гораздо больше вариантов временной аренды (например, коворкинг) и вариантов краткосрочной аренды (например, FLEX от SquareFoot) для удовлетворения растущих потребностей бизнеса.

Возможные проблемы с договорами арендыДоговоры аренды имеют возможные недостатки для обеих сторон, как арендодателя, так и арендатора. Для арендатора это неуверенность в том, что он не знает, может ли арендная плата внезапно вырасти, или домовладелец вдруг захочет, чтобы вы выселились еще до того, как у вас появится возможность найти другое место.

Арендодателям, возможно, придется постоянно платить за объявления об аренде, платить брокерам за помощь в поиске новых арендаторов и платить за профессиональную уборку или ремонт помещения в перерывах между арендаторами. Также существует неопределенность, связанная с незнанием того, может ли каждый новый арендатор оказаться проблемным (например, неспособность платить вовремя, вызвать проблемы с соседями, привести в беспорядок в доме).

Проблемы с арендой по сравнению с арендной платойАренда определенно имеет потенциальные минусы.В то время как аренда обеспечивает арендатору защиту от внезапного повышения арендной платы, обратная сторона медали состоит в том, что, если рыночные ставки снижаются, арендатор застревает в уплате арендной платы, которая была согласована в договоре аренды и на самом деле не имеет возможность договориться или переехать в более дешевое место.

Как арендатор, вы также можете оказаться в затруднительном положении, если у вас внезапно случится чрезвычайная ситуация или драматическое изменение в жизни или бизнесе (например, смерть семьи, женитьба, потеря работы), в результате чего вам придется разорвать договор аренды и переехать. рано.В зависимости от условий аренды вы можете задолжать оставшуюся часть арендной платы за весь срок аренды. (Однако арендодатели иногда снисходительны к людям, если они могут помочь найти нового арендатора для завершения аренды.)

Аналогичная ситуация наблюдается с предприятиями, которые арендовали офисные помещения для долгосрочной аренды. Бизнес может расти таким образом, что компании действительно нужно переехать в более крупный офис или другое место, но в основном она привязана к этому конкретному офисному помещению, пока, наконец, не истечет срок аренды.

Выбор аренды или арендыВ конце дня, когда вы решите, арендовать или арендовать, вам нужно будет подумать, что предлагается и какое соглашение лучше всего подходит для вас. Очевидно, что желательно, чтобы каждая сторона извлекала выгоду из договора аренды или аренды, но в конечном итоге вам нужно взвесить все за и против и убедиться, что вы выбрали вариант, который предоставляет вам наилучшие возможные условия и (если вам это нужно) наилучшие гибкость.

В чем разница между лизингом и сдачей внаем?

Заявление о файлах cookie

Мы действительно хотим, чтобы вы всегда получали максимум от использования наших веб-сайтов и приложений (приложений).Вот почему нам нравится адаптировать их контент, чтобы он лучше соответствовал вашим потребностям и предпочтениям. Для этого мы используем различные методы, включая файлы cookie, пиксели, комплекты для разработки программного обеспечения, локальное хранилище и аналогичные технологии (далее вместе именуемые «cookie»).

В этой политике использования файлов cookie объясняется, что такое файлы cookie, какие из них мы используем, как вы можете изменить настройки файлов cookie и как мы защищаем вашу конфиденциальность.

Всякий раз, когда мы говорим о «Мы / нас / наш» в этой политике, мы имеем в виду одну из организаций, перечисленных в разделе 5 ниже.

1. Что такое файлы cookie?

Файлы cookie — это небольшие файлы, которые сохраняются на вашем компьютере, смартфоне или планшете, когда вы посещаете веб-сайт или используете приложение. Они содержат такую информацию, как ваш предпочтительный язык для просмотра веб-сайта, поэтому вам не нужно переключать язык каждый раз, когда вы его посещаете.

Иногда мы используем следующие файлы cookie:

- Временные (или сеансовые) файлы cookie, которые удаляются при закрытии браузера или приложения

- Постоянные (или постоянные) файлы cookie, которые остаются до истечения срока их действия или до тех пор, пока вы не удалите их (постоянные файлы cookie позволяют нам помнить вас, когда вы вернетесь к нам, чтобы вам не приходилось каждый раз входить в систему)

- Основные файлы cookie, используемые одним из наших доменов

- Сторонние файлы cookie, размещенные другими доменами за пределами нашей организации

См. Подробный список файлов cookie.

2. Какие файлы cookie мы используем и почему?

На наших веб-сайтах мы используем файлы cookie трех типов.

Строго необходимые файлы cookie

Эти файлы cookie делают мобильный банкинг с нами безопасным, гарантируют правильную работу наших цифровых сервисов и обеспечивают более удобную работу с нами. Они нужны нам для таких вещей, как проверка вашей личности при входе в систему или запоминание предпочитаемого вами языка. Для использования этих файлов cookie не требуется вашего согласия, и вы не можете их отклонить, поскольку без них наши цифровые сервисы не будут работать.

Файлы cookie анализа / производительности

Эти файлы cookie собирают информацию, которая помогает нам отслеживать, как используются наши цифровые услуги, и делать их еще лучше. Они говорят нам, например, сколько людей пользуются нашими цифровыми услугами и как долго.

Другие файлы cookie

К ним относятся файлы cookie, которые распознают вас, чтобы записывать ваши предпочтения или поведение для различных целей:

- Функциональные файлы cookie делают просмотр более приятным, например гарантируют, что мы не просим вас заполнить анкету, которую вы уже прошли.

- Рекламные и персонализированные cookie-файлы собирают информацию о ваших привычках просмотра с целью предлагать вам рекламу или контент, который может вас заинтересовать.

- Файлы cookie для отслеживания используются для отслеживания вашего поведения на наших веб-сайтах и в наших приложениях.

- Мы используем файлы cookie социальных сетей, чтобы повысить нашу актуальность и измерить эффективность наших рекламных кампаний в социальных сетях, таких как Facebook, Instagram и LinkedIn

Мы также можем использовать данные из других файлов cookie для целей, указанных выше, для наших тщательно отобранных партнеров, которые предлагают банковские и страховые продукты и услуги.Актуальный список этих партнеров можно найти на сайте www.kbc.be/partners.

См. Подробный список файлов cookie.

3. Как вы выбираете файлы cookie, которые мы размещаем?

Мы дадим вам максимальный контроль. Обратите внимание, что если вы отклоните файлы cookie, некоторые части наших цифровых услуг будут менее адаптированы к вашим потребностям и предпочтениям.

Различные варианты представлены ниже.

Веб-сайты

Если вы впервые посещаете один из наших веб-сайтов, вы можете принять или отклонить файлы cookie.Если вы хотите изменить это позже, нажмите «Изменить настройки файлов cookie».

Приложения

Если вы впервые используете одно из наших приложений, вы можете принять или отклонить файлы cookie. Вы всегда можете изменить это позже в Меню , прежде чем войти в приложение. Некоторые из наших приложений также позволяют изменить это после входа в систему.

Браузеры

Вы можете отключить файлы cookie в настройках своего браузера. Изменение этих настроек зависит от типа браузера. Проверьте функцию справки вашего браузера или его руководство пользователя: Internet Explorer, Mozilla Firefox, Chrome и Safari.

Некоторые браузеры позволяют отказаться от отслеживания веб-сайтов (« Не отслеживать, »). Мы учитываем только наши собственные механизмы cookie и не поддерживаем функцию «Не отслеживать».

4. Как насчет вашей конфиденциальности?

При любом сотрудничестве с третьими сторонами мы гарантируем, что они не смогут идентифицировать вас по данным, которые мы собираем с помощью файлов cookie.

Когда мы собираем личные данные с помощью файлов cookie, мы всегда делаем это в соответствии с нашим Положением о защите данных, которое мы рекомендуем прочитать.В нем вы можете прочитать, что мы используем данные из файлов cookie, например, для создания моделей и генерации статистики, которая впоследствии применяется в общем к вам индивидуально, вашей семье или другим лицам.

Мы стремимся максимально приспособить наши услуги к вашим потребностям и предпочтениям. Вот почему мы добавляем личные данные, собранные с помощью файлов cookie, к уже имеющейся у нас информации о вас. И наоборот, мы добавляем ограниченный набор данных (включая тип вашего клиента, вашу возрастную группу и ваш пол) из наших систем, чтобы адаптировать наши цифровые услуги для вас.Мы делаем это только в том случае, если вы даете согласие на использование файлов cookie.

Если вы приняли файлы cookie для наших цифровых услуг, но передумали позже:

- Мы перестанем хранить новые данные с того момента, как вы отклоните файлы cookie. Если вы измените настройки файлов cookie позже и снова дадите согласие на их использование, мы добавим новые данные к предыдущим данным.

- Мы продолжим использовать уже сохраненные данные, если вы дали свое согласие на использование «персонализированной информации».

Узнайте больше о персонализированной информации в нашем Заявлении о защите данных KBC.

5. К каким компаниям применяется эта политика в отношении файлов cookie и как я могу получить ответы на вопросы и поделиться отзывами?

Эта политика в отношении файлов cookie применяется к компаниям группы KBC, перечисленным ниже.

Контроллер данных для обработки личных данных зависит от цифровой службы, к которой вы обращаетесь или используете.

Когда вы заходите на сторонний веб-сайт через наши цифровые службы, применяется их политика в отношении файлов cookie. Наши приложения иногда отправляют вас на сторонние веб-сайты, например, когда вы покупаете «Дополнительные услуги» с помощью нашего Мобильного приложения.В этом случае также применяется политика сторонних файлов cookie, и мы проинформируем вас об этом. Поскольку применяется собственная политика сторонних файлов cookie, мы рекомендуем вам также ознакомиться с их политикой.

Обратитесь в нашу службу поддержки, чтобы получить дополнительную помощь с вопросами и поделиться отзывами. С жалобами на использование ваших прав обращайтесь в нашу команду по рассмотрению жалоб. Вы можете написать нам по электронной почте, написать нам или отправить нам сообщение онлайн (в том числе через наш веб-сайт, KBC Touch, Bolero Online или наше приложение Bolero).

Если наша команда по обработке жалоб не может ответить на ваш вопрос, обратитесь к соответствующему сотруднику по защите данных.

KBC Bank NV, Havenlaan 2, 1080 Брюссель, Бельгия — НДС 0462.920.226

Первое контактное лицо: ваше отделение KBC, ваш страховой агент KBC или [email protected]

Управление жалобами: Brusselsesteenweg 100, 3000 Leuven или жалобы@kbc.be.

Сотрудник по защите данных: KBC Bank NV, Group Data Protection Unit (Group Compliance), Havenlaan 2, 1080 Brussels, или dataprotection @ kbc.быть.

CBC Banque SA, Avenue Albert Ier 60, 5000 Namur, Belgium — VAT BE 0403.211.380

Первое контактное лицо: ваше отделение CBC, ваш страховой агент CBC или [email protected]

Управление жалобами: Avenue Albert Ier, 60, 5000 Намюр, [email protected]

Сотрудник по защите данных: CBC Banque, сотрудник по защите данных (соблюдение требований группы), avenue du Port 2, 1080 Bruxelles или [email protected]

KBC Insurance NV, Professor Roger Van Overstraetenplein 2, 3000 Leuven, Belgium — VAT BE 0403.552.563

Первое контактное лицо: ваш филиал KBC, ваш страховой агент KBC или [email protected]

Управление жалобами: Brusselsesteenweg 100, 3000 Leuven или [email protected].

Сотрудник по защите данных: KBC Bank NV, Группа защиты данных (Group Compliance), Havenlaan 2, 1080 Брюссель, или [email protected].

KBC Group NV, Havenlaan 2, 1080 Брюссель, Бельгия — НДС BE 0403.227.515

См. Пункты связи для KBC Bank NV или CBC Banque SA.

KBC Asset Management NV, Havenlaan 2, 1080 Брюссель, Бельгия — НДС 0469.444.267

Управление жалобами: [email protected]

Сотрудник по защите данных: KBC Asset Management NV, Сотрудник по рассмотрению жалоб (Департамент рисков компании), Havenlaan 2, 1080 Брюссель или [email protected]

KBC Fund Management Ltd., CPPI Team Sandwith Street, Dublin 2, D02 X489, Ирландия — НДС 450585

Управление жалобами: сотрудник по рассмотрению жалоб, KBC Fund Management Ltd., Sandwith Street, Dublin 2, D02 X489, Ireland или [email protected]

KBC Securities NV, Havenlaan 2, 1080 Брюссель, Бельгия — НДС BE 0437.060.521

Сотрудник по защите данных: KBC Securities, Сотрудник по защите данных, Havenlaan 2, 1080 Брюссель или [email protected]

KBC Autolease NV, Professor Roger Van Overstraetenplein 5, 3000 Leuven, Belgium — VAT BE 0422.562.385

Первое контактное лицо: drivercare @ kbcautolease.be

Управление жалобами: [email protected]

Сотрудник по защите данных: KBC Autolease NV, Сотрудник по защите данных, Prof. R. Van Overstraetenplein 5, 3000 Leuven или [email protected]

KBC Lease Belgium NV, Brusselsesteenweg 100, 3000 Leuven, Belgium — VAT BE 0426.403.684

Первое контактное лицо: ваш филиал KBC, ваш страховой агент KBC или [email protected]

Управление жалобами: Brusselsesteenweg 100, 3000 Leuven или [email protected]

Сотрудник по защите данных: KBC Bank NV, Группа защиты данных (Group Compliance), Havenlaan 2, 1080 Брюссель, или dataprotection @ kbc.быть.

6. Заключение

Мы можем изменить эту политику в отношении файлов cookie в любое время в будущем; применяется только самая последняя версия. Мы также сообщим вам, когда произойдут важные изменения, и при необходимости попросим вашего согласия.

(последнее обновление 12 октября 2020 г.)

Лизинг против покупки автомобиля: за и против

Аренда автомобиля и покупка автомобиля поставят вас на место водителя, но с разными финансовыми последствиями.

Аренда автомобиля

Когда вы арендуете автомобиль, вы платите за право управлять транспортным средством на определенный период времени — обычно три или четыре года.Большинство договоров аренды финансируются через дилера.

Обычно вы платите начальную сумму, чтобы вывести свой новый автомобиль со стоянки, чтобы покрыть ряд налогов и сборов. Затем вы будете вносить ежемесячные платежи в течение срока аренды, чтобы покрыть расходы на амортизацию транспортного средства. Обычно существуют ограничения на количество миль, которое вы можете проехать на автомобиле в течение срока аренды, и вы должны вернуть автомобиль дилеру в отличном состоянии, чтобы избежать дополнительных сборов.

Покупка автомобиля

Покупка транспортного средства означает, что вы сохраняете его в собственности, вместо того, чтобы сдавать его в аренду на несколько лет.Если вы ищете новую машину, она тоже может стоить дорого. По данным Kelley Blue Book, средняя стоимость покупки нового автомобиля в январе 2020 года составила почти 38000 долларов.

Есть и другие более доступные варианты покупки автомобиля, включая сертифицированные подержанные и подержанные автомобили. Для новых автомобилей, приобретенных в кредит, цена ежемесячных платежей обычно выше, чем при лизинге. Тем не менее, автомобиль официально становится вашим, как только он оплачен.

Плюсы и минусы аренды авто

| Плюсы | Минусы |

|---|---|

| Меньшие ежемесячные платежи | Ограничение пробега |

| Более низкие комиссии за выезд с лота (потенциально без первоначального взноса) | Возможность дополнительных сборов (досрочное прекращение действия, превышение миль и ряд других непредвиденных расходов, отмеченных мелким шрифтом) |

| Возможность водить последнюю модель | Требуется дополнительная страховая защита |

| Гарантийная защита в течение срока аренды (обычно три года или 36 000 миль) | Необходимость получения новой машины по окончании срока |

Преимущества аренды автомобиля

Если вы пытаетесь контролировать свои ежемесячные расходы, аренда автомобиля, как правило, дает преимущество в виде более низких платежей по сравнению с покупкой того же автомобиля.В дополнение к тому, что вы платите в течение всего срока аренды, первоначальный шок от наклеек может быть не таким сильным: вам может не понадобиться вкладывать деньги, чтобы уехать с участка. Пока у вас есть ключи, вы сможете воспользоваться гарантийной защитой, которая обычно длится первые три года или 36 000 миль.

Недостатки лизинга автомобиля

Лизинг может упростить вам задачу с финансовой точки зрения поставить вас на место водителя нового автомобиля, но вы не будете полностью контролировать ситуацию. Большинство договоров аренды имеют ограничения на годовой пробег, обычно от 10 000 до 15 000 миль.Если вы превысите эти ограничения, вы заплатите премию — обычно около 30 центов за милю. Вам также нужно будет оплатить комплексное автострахование, страхование на случай столкновений и разрывов, чтобы не оказаться на крючке из-за стоимости автомобиля в случае аварии. А когда срок аренды истечет, вам нужно будет начать поиски нового набора колес.

Плюсы и минусы покупки машины

| Плюсы | Минусы |

|---|---|

| Без ограничений по пробегу | Более высокие ежемесячные платежи |

| Без износа | Требуется больший первоначальный взнос |

| Возможность продать или обменять транспортное средство | Затраты на долгосрочное обслуживание |

Преимущества покупки автомобиля

Отсутствие ограничения по пробегу: Когда вы покупаете автомобиль, вам не нужно следить за своим пробегом.Если вы хотите проехать по стране или нарастить 100 000 миль в год, вы можете сделать это, не беспокоясь о дополнительных сборах.

Отсутствие платы за износ: В дополнение к отсутствию ограничений по пробегу вам не придется беспокоиться о том, что дилер считает «нормальным износом», что является проблемой для любого, кто арендует, или вам необходимо оплатить возможный ремонт в конце срока аренды.

Возможность продать или обменять автомобиль: Поскольку автомобиль принадлежит вам, вам не нужно думать, что делать, когда ваш автокредит полностью выплачен.Когда вы будете готовы приобрести новый автомобиль, грузовик или внедорожник, продайте его или обменяйте по текущей рыночной стоимости в зависимости от пробега и состояния.

Недостатки покупки автомобиля

Более высокие ежемесячные платежи: Когда вы покупаете автомобиль, вы, вероятно, собираетесь тратить больше каждый месяц. Например, согласно отчету Experian State of the Automotive Finance Market, опубликованному в первом квартале 2020 года, средний ежемесячный платеж для тех, кто купил Jeep Grand Cherokee, составлял 637 долларов, что на 159 долларов больше, чем средний ежемесячный платеж за его аренду.

Требуется больший первоначальный взнос: Если вы вложите больше денег, вы, конечно, можете уменьшить размер этих ежемесячных платежей, но это займет большую часть ваших сбережений.

Долгосрочные расходы на техническое обслуживание: Наконец, владение автомобилем сопряжено с тем же сочетанием гордости и потенциальных проблем, что и владение домом: приятно говорить, что вы владеете им, пока вам не придется платить за его ремонт, когда что-то ломается.

Сравнение затрат на лизинг и покупку

Чтобы понять, как различаются затраты при выезде с участка, рассмотрим приведенную ниже разбивку, в которой показаны затраты на лизинг или покупку Toyota Camry 2020 года за шестилетний период. .

Ориентировочная цена автомобиля составляет 25 925 долларов, и оба варианта предполагают, что вы проезжаете 15 000 миль в год. Остаточная стоимость основана на оценках амортизации Эдмундса. Это также предполагает, что вы дважды подряд находите одну и ту же трехлетнюю аренду и вносите одинаковый первоначальный платеж. Эти цифры не включают налоги, право собственности, лицензионные и регистрационные сборы.

| Кредит на 72 месяца | Аренда на 36 месяцев | |

|---|---|---|

| Первоначальный взнос | 3000 долларов США | Нет |

| Ежемесячный платеж | $ 339 | $ 275 |

| Наличные деньги из кармана | Нет | 3000 долларов США |

| Процентная ставка | 2.9% | Денежный коэффициент 0,00125 |

| Выплаты через три года | 15 204 долл. США | $ 12 900 |

| Остаточная стоимость | 17 341 долл. США | 17 341 долл. США |

| Платежи через шесть лет | 27 408 долл. США | 25 800 долл. США |

| Оставшееся значение | $ 10 800 | 0 $ (нужно получить другую машину) |

Важно отметить, что вы можете повлиять на стоимость покупки, выбрав более короткий ссуду.Например, если вы измените 72-месячную ссуду для Camry, указанную выше, на 60-месячную ссуду, ежемесячные платежи увеличатся до 373 долларов, но вы можете претендовать на привлекательную сделку с 0-процентным финансированием, которая устраняет процентные сборы. Вы также будете полностью владеть автомобилем через пять лет вместо шести.

Итог