Как узнать кадастровую стоимость своего имущества

Управление Росреестра по Новосибирской области напоминает, что каждое заинтересованное лицо может узнать кадастровую стоимость своего имущества на портале государственных услуг Росреестра (https://rosreestr.ru/site/eservices/), воспользовавшись сервисом «Справочная информация по объектам недвижимости в режиме online».

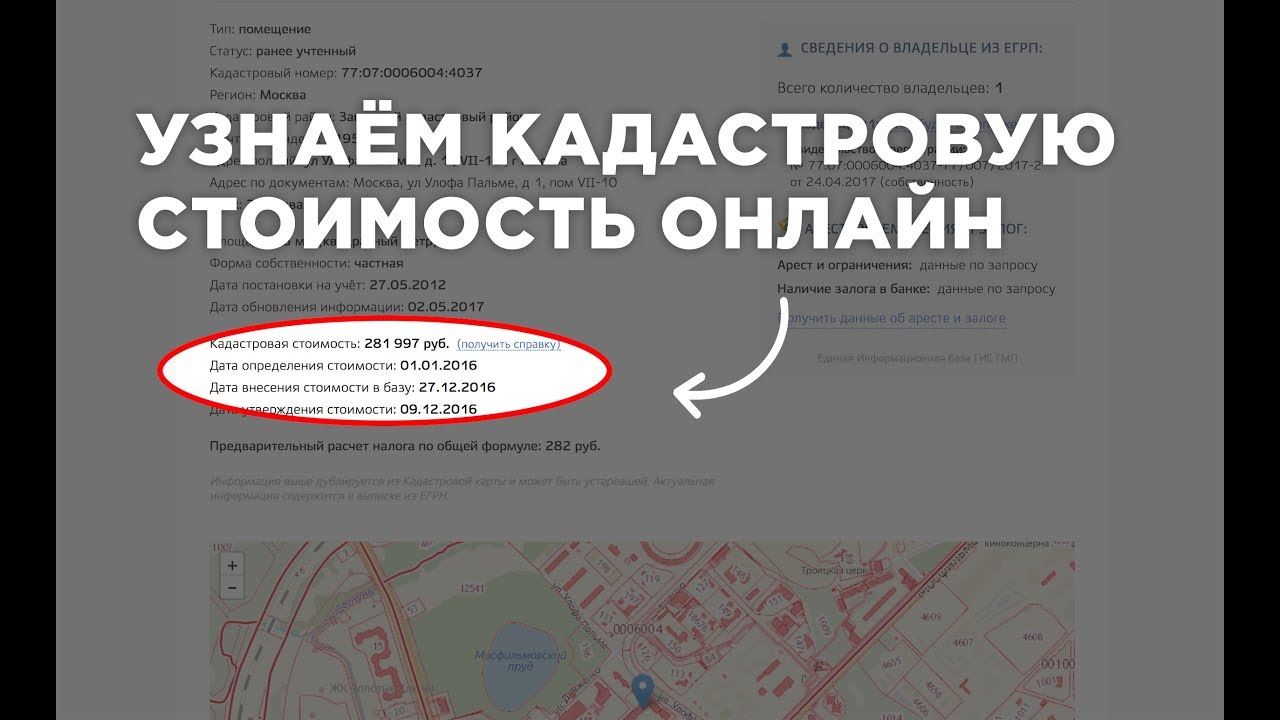

Для этого в разделе «Электронные услуги и сервисы» необходимо заполнить форму по одному из трех критериев: кадастровому номеру, условному номеру или адресу объекта недвижимости и нажать на кнопку «Сформировать запрос». По ссылке на вкладке «Адрес» отобразятся основные характеристики объекта недвижимости, включая сведения о кадастровой стоимости.

Электронные сервисы Росреестра позволяют заявителям не терять времени на визит в офис. Воспользоваться сервисом на официальном сайте ведомства https://rosreestr.ru можно дома или на работе.

Информация сервиса предоставляется бесплатно.

Материал подготовлен Управлением Росреестра

по Новосибирской области

Об Управлении Росреестра по Новосибирской области

Управление Федеральной службы государственной регистрации, кадастра и картографии по Новосибирской области (Управление Росреестра по Новосибирской области) является территориальным органом федерального органа исполнительной власти, осуществляющим функции по государственной регистрации прав на недвижимое имущество и сделок с ним, государственному кадастровому учету недвижимого имущества, по оказанию государственных услуг в сфере осуществления государственной регистрации прав на недвижимое имущество и государственного кадастрового учета недвижимого имущества, землеустройства, государственного мониторинга земель, а также функции по государственной кадастровой оценке, федеральному государственному надзору в области геодезии и картографии, государственному земельному надзору, надзору за деятельностью саморегулируемых организаций оценщиков, контролю деятельности саморегулируемых организаций арбитражных управляющих.

Контакты для СМИ:

Управление Росреестра по Новосибирской области

8(383)227-10-78

8(383)227-10-79

https://rosreestr.ru/site/

630091, г.Новосибирск, ул.Державина, д. 28

Мы в ВКонтакте, Instagram

Изменено 14.08.2019 17:10:26 Просмотров:Определить Кадастровую Стоимость Земли по Кадастровому Номеру • Россреестр 2021

Введите адрес или кадастровый номер участка🔻🔻🔻

🚧 Публичная кадастровая карта России и всех регионов: Закажите выписку онлайн 🟡Поиск информации онлайн о квартире или любом другом объекте недвижимости по кадастровому номеру – самый правильный и точный! В этом случае Вы получите 1 найденный результат и сразу попадете на страницу его описания, т. к. кадастровый номер квартиры уникален и по нему может быть зарегистрирован только 1 объект недвижимости! Проверить Кадастровую Стоимость Земельного Участка по Адресу

к. кадастровый номер квартиры уникален и по нему может быть зарегистрирован только 1 объект недвижимости! Проверить Кадастровую Стоимость Земельного Участка по Адресу

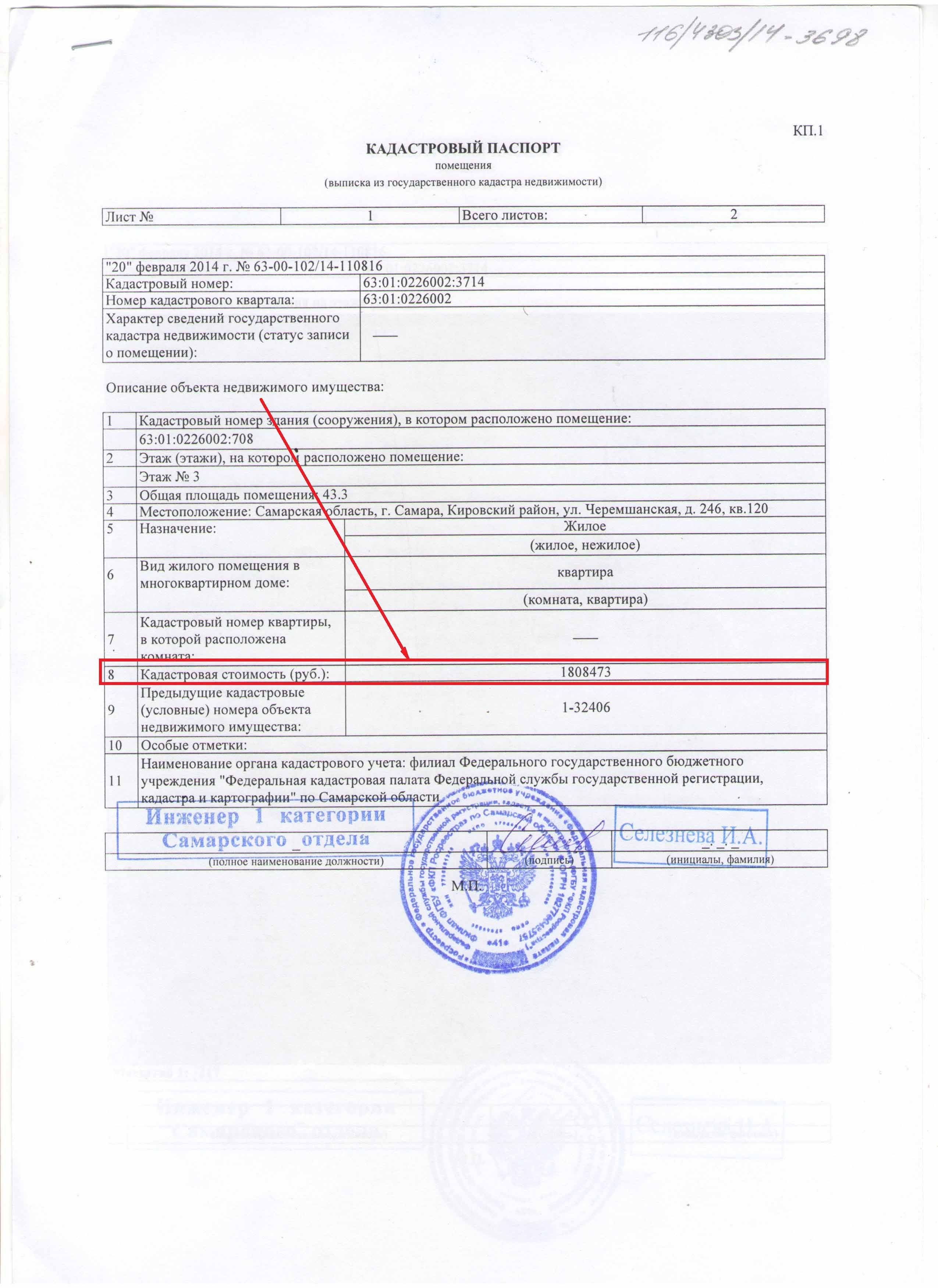

Выписка из

ЕГРН Росреестра о кадастровой стоимости объекта недвижимостиСмотреть Кадастровую Стоимость Земельного Участка Далее, в блоке «Справочная информация из ЕГРН» найдите стоку «Кадастровая стоимость». Это и есть актуальная кадастровая стоимость квартиры на текущую дату. Проверить Стоимость Земли по Кадастровому Номеру

Необходимость узнать актуальную кадастровую стоимость квартиры, дома или земельного участка может появиться у любого человека перед покупкой или продажей квартиры, оформлением залога, при расчете налога на имущество. В своей профессиональной деятельности сведения о кадастровой стоимости объекта постоянно используют риэлторы, нотариусы, оценщики и т. д.

Чтобы заказать выписку из ЕГРН онлайн, воспользуйтесь сервисом «Получение выписки из ЕГРН о кадастровой стоимости объекта недвижимости» на сайте Росреестра. Вам понадобится кадастровый номер объекта недвижимости. Проверить Кадастровую Стоимость Земельного Участка по Адресу

Вам понадобится кадастровый номер объекта недвижимости. Проверить Кадастровую Стоимость Земельного Участка по Адресу

Как узнать кадастровую стоимость недвижимости

Смотреть Кадастровую Стоимость Земельного Участка Сведения о том, как, когда, кем и по чьему заказу была установлена кадастровая стоимость объекта недвижимости вместе с отчетами о проведении кадастровой оценки хранятся в Фонде данных государственной кадастровой оценки. Получить их можно онлайн на сайте Росреестра, на официальном сайте Мэра Москвы mos.ru или на сайте государственного бюджетного учреждения города Москвы «Городской центр имущественных платежей и жилищного страхования». Проверить Стоимость Земли по Кадастровому Номеру

- Найти свой участок земли можно по адресу или кадастровому номеру, которые указываются в поисковом поле слева.

- Для поиска вводим кадастровый номер и нажимаем «Найти». Откроется окно, где во вкладке «Информация» отобразится стоимость.

Проверить Кадастровую Стоимость Земельного Участка по Адресу

Как узнать кадастровую стоимость земельного участка по кадастровому номеру в 2021 году

Смотреть Кадастровую Стоимость Земельного Участка Существенным недостатком сервиса, данные могут серьезно устареть или отсутствовать. Если поиск не дал результатов, воспользуйтесь другим способом описанным выше. Проверить Стоимость Земли по Кадастровому Номеру

- Перейдите в раздел «Справочная информация по объектам недвижимости в режиме online» и введите кадастровый номер недвижимости.

- Введите проверочный код с картинки снизу и нажмите «Сформировать запрос».

- Откроется табличка, кликните по адресу найденного объекта.

- Откроется карточка земельного участка.

В ней содержатся данные о дате внесения стоимости и кадастровая оценка.

В ней содержатся данные о дате внесения стоимости и кадастровая оценка.

Таким образом, при заключении договора купли-продажи, предметом которого является недвижимое имущество, стороны вправе сами устанавливать цену, поскольку действующее законодательство не содержит предписаний о том, что в подобных договорах необходимо указывать именно кадастровую стоимость. Проверить Кадастровую Стоимость Земельного Участка по Адресу

Как узнать кадастровую стоимость недвижимости

Смотреть Кадастровую Стоимость Земельного Участка Согласно ст. 3 Федерального закона от 29 июля 1998 г. N 135-ФЗ «Об оценочной деятельности в Российской Федерации» Проверить Стоимость Земли по Кадастровому Номеру

Бесплатно рассчитаем, насколько можно снизить кадастровую стоимость вашей недвижимости. Звоните прямо сейчас!

Поделиться

Класснуть

Поделиться

Загрузка. ..

..Добавить комментарий

Вам нужно войти, чтобы оставить комментарий.

Как узнать кадастровую стоимость

Что такое кадастровая стоимость

Кадастровая стоимость объекта – это стоимость, определяемая методами массовой оценки земельных участков, зданий, сооружений, квартир и помещений. Оценка кадастровой стоимости является обязательной процедурой для всех объектов недвижимости, будь то частная или государственная собственность и проходит не реже одного раза в три года и не чаше раза в 5 лет.

Как определяется Кадастровая стоимость

В соответствии с ФЗ №135 «Об оценочной деятельности в Российской Федерации» под массовой оценкой понимают какую-то усредненную стоимость всех объектов недвижимости в небольшой территориальной группе, схожей по своим параметрам и характеристикам: районе, квартале, селе, деревне. Результаты кадастровой оценки размещают на сайте Росреестра в разделе «Фонд данных государственной кадастровой оценки». Введите в поле «Кадастровый номер объекта» и получите отчет о том, как проводилась кадастровая оценка имущества.

Введите в поле «Кадастровый номер объекта» и получите отчет о том, как проводилась кадастровая оценка имущества.

Порядок расчета кадастровой стоимости квартиры

- Составляется перечень имущества для государственной кадастровой оценки

- Собирается информация по ценам на некоторое количество квартир в районе. Квартиры берут как дорогие, так и дешевые

- Рассчитывают среднюю стоимость одного квадратного метра этих квартир

- Могут внести поправки на год постройки дома и другие

- Полученный результат умножают на площадь вашей квартиры

- Утверждение кадастровой стоимости

То есть кадастровая стоимость объекта не зависит от уникальных характеристик какого-то одного объекта, а считается нечто среднее по району. Из-за этого часто возникают споры о результатах определения кадастровой стоимости.

То есть кадастровая стоимость объекта не зависит от уникальных характеристик какого-то одного объекта, а считается нечто среднее по району. Из-за этого часто возникают споры о результатах определения кадастровой стоимости.Рассчитывают кадастровую стоимость независимые оценщики, которых выбирают местные органы власти путем проведения торгов или аукциона.

От чего зависит кадастровая стоимость

Кадастровая стоимость зависит от многих факторов, и для каждого вида объекта недвижимости учитываются свои определенные характеристики.

- Кадастровая стоимость участка формируется на основе: категории земельного участка, вида разрешенного использования, престижности района, расположения участка, плодородия почвы, расположение инфраструктуры, обобщенных рыночных цен на землю.

-

Кадастровая стоимость квартиры зависит от следующих характеристик: год сдачи дома в эксплуатацию, материал стен и перекрытий, количества этажей, удаленность от линий общественного транспорта, расположения многоквартирного дома, наличия инфраструктуры в районе.

- Кадастровую стоимость здания или жилого дома определяют: район расположения, назначение здания (жилое, нежилое), средней стоимости квадратного метра в районе, развитость инфраструктуры.

Для чего нужна кадастровая стоимость

Основная функция кадастровой стоимости – взимание налога на имеющуюся недвижимость или при продаже недвижимости. Расчет налога на имущество по кадастровой стоимости зависит от ставки налога (от 0,3 до 1,5 %), определяемой местными властями. Рассчитать налог на недвижимое имущество вы можете с помощью калькулятора налога на имущество.

Как узнать кадастровую стоимость

Кадастровую стоимость Онлайн или в виде бумажного документа с печатью можно получить двумя способами:

Если вам нужно получить кадастровую стоимость на дату, укажите, пожалуйста это в заказе. Если у вас возникли какие-нибудь вопросы, можете связаться с нами через онлайн чат или по телефону/почте, указанным вверху страницы.

Если у вас возникли какие-нибудь вопросы, можете связаться с нами через онлайн чат или по телефону/почте, указанным вверху страницы.Вопросы-ответы — Центр государственной кадастровой оценки Воронежской области

По каким вопросам и как можно обратиться в бюджетное учреждение?

В Государственное бюджетное учреждение Воронежской области «Центр государственной кадастровой оценки Воронежской области» можно обратиться по следующим вопросам:

- законодательство, регулирующее проведение государственной кадастровой оценки;

- этапы проведения государственной кадастровой оценки;

- сроки проведения государственной кадастровой оценки на территории Воронежской области и виды объектов недвижимости, подлежащие оценке;

- порядок и способы получения разъяснений и исправления ошибок, допущенных при определении кадастровой стоимости, после утверждения результатов государственной кадастровой оценки;

- порядок и способы подачи деклараций о характеристиках объектов недвижимости.

- порядок и способы предоставления замечаний к проекту отчета.

Ответы на указанные вопросы содержатся в соответствующих разделах сайта ГБУ ВО «ЦГКО ВО».

При наличии дополнительных вопросов можно обратится в ГБУ ВО «ЦГКО ВО» лично по адресу: г. Воронеж, ул. Космонавтов, д. 2Е, по электронной почте: [email protected], а также по телефону: +7 (473) 210-65-97

Как узнать кадастровую стоимость объекта недвижимости и информацию о том каким образом она была определена?

Получить сведения об актуальной кадастровой стоимости можно на сайте Росреестра, при помощи сервиса «Справочная информация по объектам недвижимости в режиме online».

Информация о том, как была определена кадастровая стоимость и какие факторы повлияли на ее величину содержится в отчетах об итогах государственной кадастровой оценки.

С отчетами об итогах определении кадастровой стоимости можно ознакомиться в Фонде данных государственной кадастровой оценки на сайте Росреестр, с отчетом об итогах государственной кадастровой оценки земельных участков населенных пунктов, лесного и водного фонда, выполненной Учреждением в 2020 году, также можно ознакомиться на сайте Учреждения.

Этапы проведения государственной кадастровой оценки

- Принятие уполномоченным органом решения о проведении государственной кадастровой оценки и публичное информирование о таком решении;

- Подготовка к проведению государственной кадастровой оценки:

- сбор и обработка информации, необходимой для определения кадастровой стоимости;

- сбор и анализ информации о рынке объектов недвижимости, определение ценообразующих факторов.

- Обработка перечня объектов недвижимости, подлежащих государственной кадастровой оценке;

- Определение кадастровой стоимости объектов оценки;

- Подготовка и проверка проекта Отчета;

- Размещение проекта Отчета в фонде данных ГКО;

- Рассмотрение замечаний к проекту Отчета;

- Составление Отчета;

- Принятие акта об утверждении результатов определения кадастровой стоимости;

- Внесение в ЕГРН сведений о кадастровой стоимости.

Сроки проведения государственной кадастровой оценки на территории Воронежской области и виды объектов недвижимости, подлежащие оценке.

2021 год – проведение кадастровой оценки объектов капитального строительства и земельных участков из земель промышленности, энергетики, транспорта, связи, радиовещания, телевидения, информатики, землями для обеспечения космической деятельности, землями обороны, безопасности и землями иного специального назначения;

2022 год – государственная кадастровая оценка земельных участков;

2023 год – государственная кадастровая оценка зданий, помещений, сооружений, объектов незавершенного строительства, машино-мест.

Где можно узнать, какие сведения использовались для определения кадастровой стоимости и ознакомиться с отчетом об итогах государственной кадастровой оценки?

Сведения, используемые для определения кадастровой стоимости объекта недвижимости и отчеты об итогах государственной кадастровой оценки, размещены в Фонде данных государственной кадастровой оценки. Ознакомиться можно, на сайте Росреестра в разделе «Получение сведений из Фонда данных государственной кадастровой оценки».

Ознакомиться можно, на сайте Росреестра в разделе «Получение сведений из Фонда данных государственной кадастровой оценки».

Может ли Учреждение исправить ошибку, допущенную при определении кадастровой стоимости, после утверждения результатов государственной кадастровой оценки?

Заявление об исправлении ошибок, допущенных при определении кадастровой стоимости, может быть подано в течение пяти лет со дня внесения в Единый государственный реестр недвижимости сведений о соответствующей кадастровой стоимости.

Заявление об исправлении ошибок, допущенных при определении кадастровой стоимости, вправе подать любые юридические и физические лица, а также органы государственной власти и органы местного самоуправления.

Регламент о порядке рассмотрения заявлений об ошибках, допущенных при определении кадастровой стоимости, размещен на сайте ГБУ ВО «ЦГКО ВО» в разделе «Заявления об исправлении ошибок, допущенных при определении кадастровой стоимости».

Можно ли узнать на основе какой информации была определена кадастровая стоимость конкретного объекта?

ГБУ ВО «ЦГКО ВО» предоставляет разъяснения, связанные с определением кадастровой стоимости, на основании обращения о предоставлении разъяснений, связанных с определением кадастровой стоимости.

Регламент о порядке рассмотрения обращений о предоставлении разъяснений, связанных с определением кадастровой стоимости, размещен на сайте ГБУ ВО «ЦГКО ВО» в разделе «Обращения о предоставлении разъяснений, связанных с определением кадастровой стоимости».

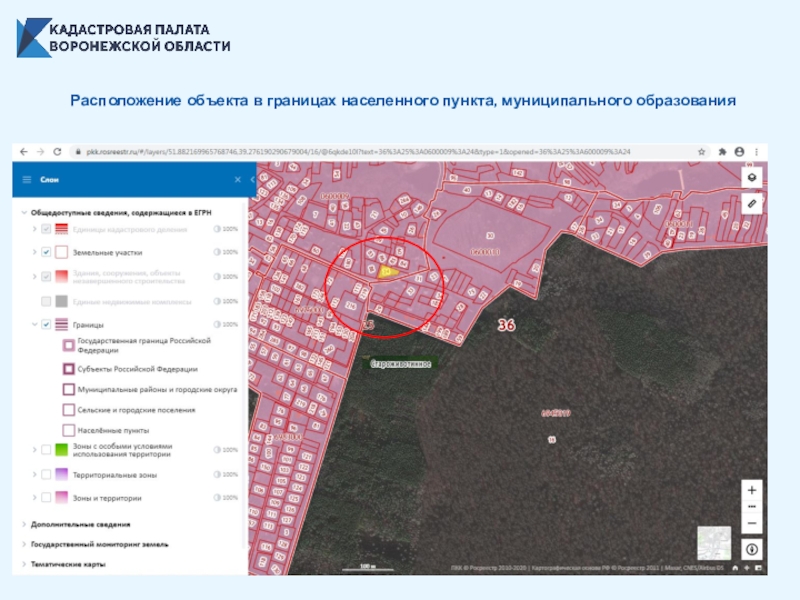

Как найти свой объект недвижимости на кадастровой карте?

Для нахождения объекта Вам необходимо перейти на сайт Росреестра в сервис Публичной кадастровой карты .

Публичная кадастровая карта содержит сведения Единого государственного реестра недвижимости. Нужный объект можно найти на карте по кадастровому номеру, а также использовать расширенный поиск. По каждому объекту недвижимости, данные о котором содержит сервис, можно узнать общую информацию, в том числе площадь и кадастровую стоимость объекта, а также характеристики объекта и кто его обслуживает.

Нужный объект можно найти на карте по кадастровому номеру, а также использовать расширенный поиск. По каждому объекту недвижимости, данные о котором содержит сервис, можно узнать общую информацию, в том числе площадь и кадастровую стоимость объекта, а также характеристики объекта и кто его обслуживает.

Я являюсь собственником нежилого здания магазина. Прошу разъяснить, надо ли и до какого времени нужно подавать сведения о принадлежащем мне объекте недвижимости для корректного расчета кадастровой стоимости. Если нужно, то куда и в какой форме?

Федеральным законом от 03.07.2016 № 237-ФЗ «О государственной кадастровой оценке» установлено право правообладателей объектов недвижимости предоставлять сведения об объектах недвижимости в виде декларации о характеристиках соответствующих объектов недвижимости для учета при проведении кадастровой оценки.

Регламент о порядке рассмотрения деклараций о характеристиках объекта недвижимости размещен на сайте ГБУ ВО «ЦГКО ВО» в разделе «Декларации».

Как узнать кадастровую стоимость земельного участка по кадастровому номеру

Кадастровая стоимость земли является одной из основополагающих единиц согласно Налоговому кодексу. Именно благодаря этому положению можно рассчитать налог на земельный участок. Цена облагается налогом, потому так важно определить, насколько она точная. Так что если владелец по каким-то причинам не знает цены своей земли, это обязательно надо выяснить.- Категория земли;

- Как используется земельный участок;

- Площадь земли;

- Цены на территорию по региональному тарифу;

- Какой коэффициент полезности, если участок используется или не используется;

- Насколько развита инфраструктура в регионе, где находится земля.

В общем, получить адекватную оценку стоимости земли согласно кадастру – это очень важный этап для каждого землевладельца.

Узнать стоимость в Росреестре

Современные технологии позволяют провести оценку стоимости земли, даже не выходя из дома. Всё, что для этого нужно – обеспечить хороший доступ к интернету и взять какой-то гаджет, с помощью которого можно перейти на сайт. Данную процедуру легко провести через специальный сервис Росреестра под названием «Справочная информация».

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

+7 (812) 467-34-81 Санкт-Петербург, Ленинградская область +7 (800) 333-89-17 Регионы (звонок бесплатный для всех регионов России)Процедура очень простая. Вот шаги, которые должен сделать пользователь, чтобы получить искомую информацию и обновить данные о кадастровой цене:

Вот шаги, которые должен сделать пользователь, чтобы получить искомую информацию и обновить данные о кадастровой цене:

- Для начала надо перейти на сайт Росреестра по ссылке https://rosreestr.ru/site/;

- Следующий шаг заключается в том, чтобы перейти во вкладку «Справочная информация по объектам online»;

- Далее, в этом же разделе понадобится ввести данные, которые есть у владельца. Поля запроса, отмеченные красным, должны быть заполнены в обязательном порядке, иначе дело не продвинется дальше;

- Заполнив страницу, надо отправить запрос, но только после того, как всё было перепроверено. Только тогда можно нажимать кнопку для продолжения работы;

- После этого появится перечень пунктов, среди которых надо выбрать источник. В данном случае потребуется остановиться на «ГКН». Нажимайте на адрес и просмотрите карточку земли;

- Перейдите в третий инфоблок, ведь именно в нём указана информация о цене и дате, когда эти сведения были внесены в государственный кадастр.

Данный сервис, работающий онлайн, очень популярный. Единственный его недостаток – это возможные ошибки. Конечно, их пытаются искоренить, но на данный момент это не всегда получается. Потому полученная здесь информация будет использоваться исключительно для того, чтобы узнать примерную стоимость. Слишком полагаться на данные всё же не стоит.

Вы можете мгновенно узнать кадастровую стоимость земли, введя её кадастровый номер в виджет ниже. Это бесплатно.

Несмотря на то, что данный виджет используется для заказа платной выписки из ЕГРН, перед заказом вы можете совершенно бесплатно узнать кадастровую стоимость объекта.

Узнать в публичной кадастровой карте

Для того чтобы выяснить актуальную стоимость земли, можно посмотреть на публичную кадастровую карту. Но пользователи утверждают, что данный ресурс далеко не самый удобный. Посмотреть данные можно на том же ресурсе Росреестр, потому для начала надо перейти на главную страницу https://rosreestr. ru/site/. Тем не менее популярности этого ресурса ничего не умаляет.

ru/site/. Тем не менее популярности этого ресурса ничего не умаляет.

Основной недостаток данного сервиса в том, что один объект накладывается на другой, понятное дело, что получить довольно точное определение стоимости можно только в том случае, если участок земли находится в открытом поле, а не в густонаселённом посёлке. Но и это не выход, потому что иногда землю легко найти вообще в другом регионе России, а это точно не способствует точности.

Узнать кадастровую стоимость участка онлайн через кадастровую карту можно следующим образом:

- В первую очередь надо перейти по ссылке http://pkk5.rosreestr.ru/, благодаря чему откроется доступ к карте;

- Внимательно рассмотрите страницу. В верхнем левом углу есть окошко поиска. Введите туда кадастровый номер земельного участка и нажмите «Найти»;

- Когда откроется окно, надо перейти в раздел «Информация»;

- Появится страница, на которой и будет отображена кадастровая цена земельного участка.

Кадастровая карта показывает, как выглядит этот участок визуально. Кроме того, здесь указаны различные характеристики на недвижимость, если она размещена в базе. Так что как вариант получить информацию – это неплохое решение. Правда, потребуется использовать и другой вариант поиска для того, чтобы получить действительно объективные сведения, хотя бы в качестве подтверждения.

Получить сведения через личный визит

Чтобы получить данные о стоимости земли, можно пойти в кадастровую палату. Именно здесь хранится вся информация по земле, в том числе её стоимость. Обратитесь в региональное отделение. Но получить справку можно только в том случае, если информация о земле есть на учёте. Если же зарегистрированного кадастрового номера нет, то получить информацию о земле невозможно.

Исправить эту ситуацию можно, если поставить землю на кадастровый учёт. Сделать это можно здесь же, в кадастровой палате, собрав документы на землю, и имея паспорт владельца, техническую документацию и т. п. Вот тогда кадастровые инженеры проведут замеры и оценку участка, рассчитают его цену и т.п.

п. Вот тогда кадастровые инженеры проведут замеры и оценку участка, рассчитают его цену и т.п.

Очень важно регулярно проводить эту процедуру, так как в зависимости от того, какие сведения используются и зависит окончательный налог на землю, который платит каждый землевладелец. Учитываются ставки и нормативы конкретного региона, а это очень важно для земельного участка. Посмотреть стоимость лично можно, следуя такой процедуре:

- Прийти в кадастровую палату;

- Принести документы на недвижимость, паспорт и т.п.;

- Оплатить госпошлину и принести квитанцию;

- Подождать несколько дней (обычно пять дней) и получить справку.

Это, пожалуй, самый достоверный источник для получения необходимых сведений.

Кадастровая и рыночная стоимость

Сейчас в отношении земли есть два понятия цены – это кадастровая и рыночная стоимость. Это не одна и та же сумма, между ними есть большая разница.

- Рыночная стоимость – это цена, которая контролируется исключительно условиями рынка, потому может как падать, так и подниматься в зависимости от обстоятельств;

- Кадастровая стоимость более стабильная единица, которую пересматривают раз в пять лет. Она составляется в зависимости от того, сколько расходов уходит на содержание земельного участка, его расположения и других фактов.

Но если кадастровая стоимость слишком отличается от рыночной, то владелец земли может попросить её пересмотреть, ведь в результате получается слишком большой налог на недвижимость.

Как узнать кадастровую стоимость

25.11.2020 09:00:00Как узнать кадастровую стоимость

Как узнать кадастровую стоимость земельного участка для расчета государственной пошлины

Узнать кадастровую стоимость зданий, земельных участков, а также любых других объектов недвижимости вы можете на сайте Росреестра, из выписки из ЕГРН либо на сайте ФНС России, рассказала Кадастровая палата по Тульской области.

На сайте Росреестра с помощью простых и удобных сервисов:

— «Публичная кадастровая карта» (https://pkk5.rosreestr.ru/). Этот инструмент позволяет узнать кадастровую стоимость земельных участков и объектов капитального строительства (зданий, сооружений). Вы можете выбрать любой отображенный на карте объект и ознакомиться с данными о нем, в том числе и с его кадастровой стоимостью;

— «Справочная информация по объектам недвижимости в режиме online» (https://rosreestr.ru/wps/portal/online_request). С помощью этого сервиса вы можете узнать кадастровую стоимость не только земельных участков или объектов капстроительства, но и помещений. Поиск проводится как по номеру объекта недвижимости (кадастровому, условному), так и по его адресу;

— «Получение сведений из Фонда данных государственной кадастровой оценки» (https://rosreestr.ru/wps/portal/cc_ib_svedFDGKO). Поиск в нем проводится по кадастровому номеру.

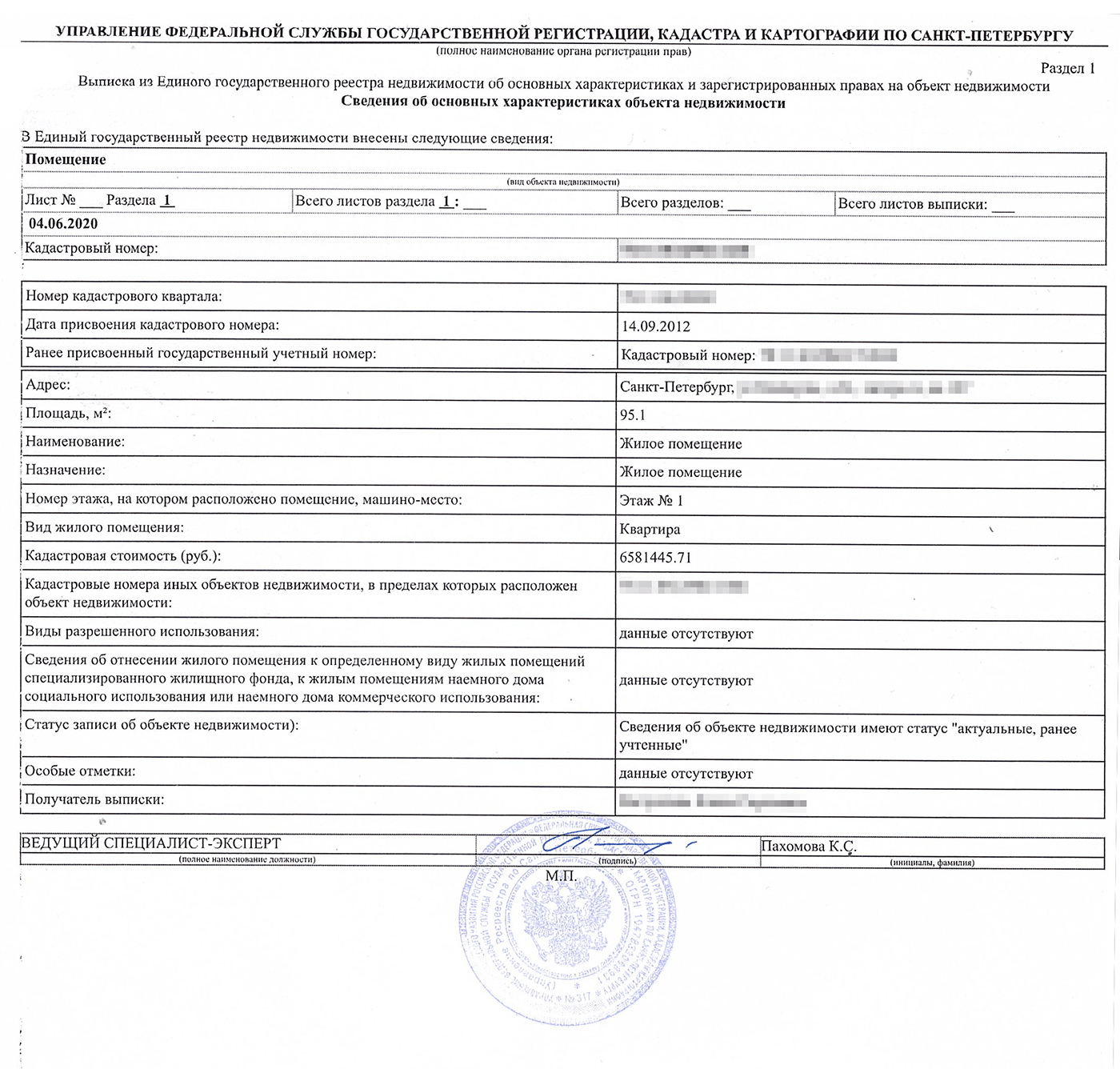

Из выписки из ЕГРН о кадастровой стоимости объекта недвижимости вы можете не только узнать эту стоимость, но и подтвердить ее. Такая выписка выдается бесплатно любому лицу. Вам нужно лишь заполнить и подать запрос. Выписку выдадут в течение трех дней с момента его подачи.

На сайте ФНС России (https://www.nalog.ru/) в своем личном кабинете. Этим способом вы сможете узнать кадастровую стоимость только в отношении принадлежащих вам объектов недвижимости, по которым вы уплачиваете налоги.

Возврат к списку

В Республике Башкортостан с 2021 года при расчете налога на имущество будет применяться новая кадастровая стоимость – Сельское поселение Юмашевский сельсовет

УФНС России по Республике Башкортостан в связи с проведением в республике работ по государственной кадастровой оценке объектов капитального строительства (зданий, сооружений, помещений, объектов незавершенного строительства и иного значения), а также земельных участков в составе земель лесного фонда, рекомендует проверить новую кадастровую стоимость своих объектов недвижимости.

Подготовленный по результатам оценочных работ ГБУ РБ «Государственная кадастровая оценка и техническая инвентаризация» промежуточный отчет 30.07.2020 размещен в Фонде данных государственной кадастровой оценки на сайте Росреестра (https://rosreestr.ru/wps/portal/p/cc_ib_portal_services/cc_ib_ais_fdgko) и на сайте ГБУ (www.btiufa.ru) на срок до 27.09.2020.

На сайте ГБУ можно скачать весь отчет, в фонде данных Росреестра по кадастровому номеру можно узнать предварительную кадастровую стоимость любого конкретного объекта или земельного участка.

Гражданам и организациям рекомендуется ознакомиться с новой кадастровой стоимостью своего объекта недвижимого имущества, а также при необходимости принять меры по её уточнению. Это важно для исключения искажения размера кадастровой стоимости, от которой напрямую зависят размеры налога на имущество физических лиц, налога на имущество организаций и земельного налога.

Обращаем внимание, что замечания, связанные с определением кадастровой стоимости по промежуточному отчету могут быть представлены любыми заинтересованными лицами в течение пятидесяти дней со дня его размещения в Фонде данных государственной кадастровой оценки, до 17.09.2020.

Утвержденные результаты государственной кадастровой оценки вступят в силу и начнут применяться, в том числе для целей налогообложения, с 1 января 2021 года.

Межрайонная ИФНС России №1 по Республике Башкортостан

что это такое, как рассчитывается

Анкона — Италия

Кадастровый доход: что это такое, как рассчитывается и для чего используется

Вы когда-нибудь читали кадастровую съемку? Среди различных предметов, которые появляются в разных ячейках, есть цифра, выраженная в евро: «reddito catastale». Это число гораздо более актуально, чем вы думаете в мире недвижимости.

Какой кадастровый доход?

Кадастровый доход — это налоговая стоимость, которая используется для нескольких целей:

- вычислить Imu стоимость собственности;

- рассчитать стоимость налогов на наследство или дарение, ипотечных и кадастровых налогов;

- рассчитать налог на тепло или сумму, влияющую на налоги и сборы.

Как проверить кадастровый доход?

Кадастровый доход определяется путем умножения согласованности на удельную ставку для муниципалитета, переписной площади и соответствующей категории и классу. Для объектов недвижимости, относящихся к группам категорий D и E, доход определяется путем прямой оценки. Об этом сообщает сайт налогового агентства.

Прежде всего, кадастровый доход рассчитывается с учетом двух факторов.Во-первых, это состоятельность собственности, доход которой вы хотите проверить. Эти данные могут быть выражены как в комнатах, так и в квадратных метрах (пример: A, b, c, d). Второй фактор, который вам необходимо знать, касается оценки муниципального образования.

Но давайте посмотрим, как это рассчитывается: соответствие собственности x оценочные ставки = кадастровый доход.

Целостность собственности может быть выражена в квадратных метрах, в которые можно пройти, включая площадь основных и дополнительных помещений.

Расчетные ставки, определяемые налоговым агентством

Пример:

- Тип имущества → A2

- класс обследованной площади → 4

- недвижимое → 3 комн.

- Смета → 250 х 3 комнаты = 750

Чтобы быстро и просто восстановить кадастровый доход, вы можете обойти вычисления, подключившись к Интернету, например, на сайте https://www.rendita-catastale.it/:

- выберите, принадлежит ли недвижимость, доход от которой вы хотите знать, частному лицу или компании;

- введите свой налоговый код или номер плательщика НДС;

- и провинция, в которой находится здание.

Когда производится переоценка кадастрового дохода?

Для получения кадастровой стоимости кадастровый доход необходимо переоценить. Чтобы переоценить его, его необходимо умножить на коэффициент, который варьируется только в зависимости от категории собственности. Например, для зданий, относящихся к группам A, C D, коэффициент составляет 5%, для зданий группы B — 40%.

Полученное значение затем необходимо умножить на другой коэффициент в зависимости от типа собственности. Эта таблица, которую вы можете найти на сайте www.borsinoimmobiliare.it показывает все категории и их соответствующие коэффициенты.

Итак, если мы вернемся к кадастровому доходу, который мы рассчитали ранее: 750 x 115 (первый дом) = 86 250 евро. Но надо быть осторожными: величина кадастрового дохода не совпадает с рыночной стоимостью, потому что это два разных данных.

Например,

Базовая ставка IMU 2021 равна 8,6 за тысячу, она может быть переоценена максимум до 10,6 за тысячу.

В любое время можно проверить эти значения с помощью бесплатного кадастрового обследования, проводимого на BorsinoImmobiliare.it или на сайте Агентства по доходам. Также можно пойти в офисы местного агентства или попросить об этом специалиста.

Как рассчитать предполагаемый кадастровый доход?

Кадастровый доход может быть известен только в том случае, если недвижимость или земля зарегистрированы в земельной книге. Но если это условие не выполняется, можно рассчитать предполагаемый кадастровый доход.

Очевидно, это рассчитано предварительно в ожидании окончательного. Однако расчет этого типа лучше поручить технику.Шаги следующие:

Недвижимость категорий A, B, C

- Категория определяется на основе технических элементов, полученных в результате внешнего осмотра;

- Класс является средним или выше в случае четных классов, присутствующих в зоне переписи;

- Поверхность определена по результатам аэрофотосъемки;

- Последовательность в отсеках достигается за счет отношения площади поверхности к средней площади отсека.

- Стоимость сделки купли-продажи также зависит от кадастрового дохода, за исключением гонорара нотариуса. Фактически, «цена», «цена» договора купли-продажи зависит именно от дохода.

При покупке у ФЛП:

- НДС не облагается

- регистрационный сбор 2% от кадастровой стоимости

- фиксированный ипотечный налог в размере 50 евро

- фиксированный кадастровый налог в размере 50 евро

Как рассчитать кадастровую стоимость недвижимости

Время чтения: 4 минутыВозможно, вы один из тех, кто в это время года задумывается о том, как сэкономить на декларации о доходах.Или, может быть, вы думаете о покупке или продаже недвижимости. В обоих случаях вы увидите концепцию, о которой вы, возможно, не знаете или о существовании которой вы только знаете, но которую вы не освоили. Речь идет о кадастровой стоимости объекта недвижимости . Что это? Как рассчитывается? Где вы можете найти его? Множество вопросов, на которые мы постараемся дать вам все ответы.

Расчет кадастровой стоимости объекта

Какова кадастровая стоимость недвижимости?

Начнем с основ: определение кадастровой стоимости собственности .Это административная стоимость , объективно определенная для всех объектов недвижимости, зарегистрированных в кадастре недвижимости . В свою очередь, этот индекс составляется согласно статье 22 редакции Закона «О кадастре недвижимости» из кадастровой стоимости построек жилого дома и стоимости земли.

Проще говоря, кадастровая стоимость — это цена, которая устанавливается для любой собственности на основе зарегистрированной стоимости земли и построек на ней. Хотя, если вы собираетесь продать или купить недвижимость и смотрите на ее цену, кадастровая стоимость важна, но вы должны знать, что она не является окончательной.Причина в том, что он не включает многие другие факторы, которые увеличивают или уменьшают окончательную цену недвижимости. Следовательно, существует разницы между кадастровой стоимостью и рыночной стоимостью .

Тем не менее, полезно использовать в качестве ссылки или, например, когда дело доходит до налоговых вычетов, независимо от того, являемся ли мы домовладельцами или арендаторами собственности. Например, если вы хотите вычесть налоги, потому что вы платите за квартиру, в зависимости от вашего дохода, кадастровая стоимость будет влиять на размер вычета.

Как рассчитать кадастровую стоимость недвижимости?

Но как рассчитать кадастровую стоимость недвижимости? Вы не можете сделать это сами. Причина в том, что кадастровая стоимость устанавливается Кадастром на основании вышеупомянутой кадастровой стоимости зданий и земли. В этой строке вы должны знать, что критерии оценки земли следующие:

- Глубина рассматриваемого участка и его площадь.

- фасады объекта недвижимости и их протяженность.

- Независимо от того, или нет , этот участок может быть построен на в будущем в связи с официальными правилами защиты в районе, где он расположен.

Со своей стороны при оценке конструкций они будут полагаться на:

- Использование объекта и его состояние.

- Реформирован он или нет и сколько времени прошло с тех пор.

- Возраст жилища.

Эти критерии будут ключевыми при оценке, операции, которая будет выполняться Кадастром.По этой причине кадастр является очень полезным источником информации для определения кадастровой стоимости собственности. Он предлагает очень обширные и официальные записи, хотя и не всегда репрезентативные, о рыночной или окончательной стоимости собственности.

Что произойдет, если я куплю недвижимость по цене ниже ее кадастровой стоимости?

Ничего, поскольку для юридических целей можно покупать и продавать недвижимость между двумя физическими лицами по цене ниже кадастровой стоимости собственности. Однако очевидно, что обе стороны должны согласиться на такую сделку и должны будут обосновать ее в налоговых органах.

Как узнать кадастровую стоимость дома

Хотя Кадастр отвечает за установление кадастровой стоимости собственности, вы, как владелец собственности, сможете ее узнать. Фактически, вам нужно будет сделать это для определенных финансовых транзакций. Владельцы могут узнать кадастровую стоимость недвижимости тремя способами:

- Посмотрев на электронный сайт Кадастра.

- Посредством квитанции IBI (налог на недвижимость), поскольку каждый местный совет при ежегодном истребовании этого платежа будет указывать кадастровую стоимость в квитанции.

- Связь с Кадастром по телефону или лично в офисе вашего местного совета.

Если вы являетесь арендатором недвижимости, вы не сможете узнать ее стоимость, но сможете узнать кадастровую справку (буквенно-цифровой индикатор, который будет отображаться в договоре аренды). Цифры и буквы, составляющие его, представляют собой цифры, которые относятся к самой собственности с такой информацией, как местоположение, территориальное управление или конкретная квартира. Он понадобится вам, чтобы воспользоваться скидками при аренде недвижимости в определенных регионах.

Для чего нужна кадастровая стоимость?

Мы сказали, что кадастровая стоимость служит для приблизительного представления о том, сколько стоит недвижимость. В большинстве случаев она не будет равна рыночной стоимости, по которой была оценена недвижимость. Однако это может дать вам приблизительное представление о том, сколько это может стоить. Не только это, но и кадастровая стоимость также используется для определения стоимости некоторых налогов. Они меняются ежегодно в зависимости от различных колебаний и обновляются в Законе об общем государственном бюджете.Поэтому размер выплаты ежегодно меняется.

Самый распространенный налог, с которым мы все сталкиваемся, — это IRPF (Impuesto sobre la Renta de las Personas Físicas) . Однако, если вы владеете недвижимостью, ее кадастровая стоимость будет варьироваться из-за следующих налогов, которые вам также придется заплатить:

- IBI

- IP (налог на имущество)

- Plusvalíaunicipal (Муниципальный налог на увеличение стоимости городских земель)

Если к тому же вы купили дом или недвижимость, вы также получите:

- The ITPJD (Налог на передачу собственности и документально подтвержденные правовые акты)

И если вы унаследовали его, вы добавите его к предыдущим:

- Налог на наследство и дарение (ISD )

Большие расходы и сложные финансовые условия? Тем более, если кадастровая стоимость собственности или различные налоги являются финансовыми концепциями, с которыми вы не владеете.В этом случае лучше всего воспользоваться услугами специализированных компаний или экспертов по ипотеке или финансовым консультантам. Покупка недвижимости по ипотеке, сдача ее в аренду в качестве арендодателя или арендатора, столкновение с вашими фискальными и налоговыми обязательствами в качестве владельца … Во всех этих случаях кадастровая стоимость недвижимости — еще один, но не единственный игрок в игре. Поэтому, короче говоря, мы рекомендуем позволить вам получать рекомендации и советы. Ваша экономика в долгосрочной перспективе будет вам за это благодарна.

налогов в Испании в 2021 году — международные живые страны

В зависимости от вашего положения в Испании, вы должны будете уплачивать различные виды налогов.Вы будете платить налог с продаж на товары повседневного спроса и товары длительного пользования, которые вы покупаете. Если вы владеете недвижимостью, вы должны будете платить ежегодный налог на недвижимость (и некоторую сумму подоходного налога, даже если вы не являетесь резидентом). А если вы живете в Испании полный рабочий день (или, по крайней мере, 183 дня в году в качестве резидента), вы должны подать налоговую декларацию в Испании и, возможно, иметь задолженность по подоходному налогу.

Налог с продаж или НДС в Испании называется IVA ( Impuestos sobre Valor Añadido ). Текущая стандартная ставка составляет 21%.Однако некоторые товары фактически облагаются налогом по более низкой ставке. Сниженная ставка IVA в размере 10% взимается за перевозку пассажиров (например, железнодорожные и автобусные билеты), налоги на ремонт недвижимости и за вход на культурные, спортивные и развлекательные мероприятия. Еще более низкая ставка — 4% взимается за газеты и основные продукты питания.

Ежегодный налог на недвижимость: Налоги на недвижимость, официально известные как Impuestos sobre Bienes Inmuebles и неофициально как predial , в Испании, как правило, относятся к среднему уровню.Они устанавливаются местным правительством провинции, и ставки варьируются — в зависимости от провинции — примерно от 0,00405% до 0,01166% от кадастровой стоимости собственности. (То есть от менее половины 1% до чуть более 1% от кадастровой стоимости недвижимости.)

Кадастровая стоимость ( valor catastral ) — это официальная стоимость собственности, указанная в реестрах муниципальной собственности, и часто она намного ниже, чем фактическая рыночная стоимость собственности.

Согласно приведенным выше ставкам, дом с катастрофической ценой в размере 100000 евро (123000 долларов США) будет означать ежегодный налог на недвижимость от 405 до 1166 евро (от 498 до 1434 долларов США) в год, в зависимости от того, в какой провинции находится недвижимость.

Подоходный налог для резидентов Испании

Налоговые ставки в Испании находятся в среднем диапазоне для европейских стран.

Налог на доходы физических лиц в Испании известен как Impuestos sobre la Renta de Personas Físicas или IRPF. Если вы проживаете в Испании 183 или более дней в определенном году, вы считаются налоговым резидентом страны и должны декларировать свой мировой доход . Многие страны, включая США и Канаду, имеют налоговые соглашения с Испанией, чтобы избежать двойного налогообложения, то есть как в Испании, так и в вашей стране.(Согласно налоговым соглашениям, вы получаете кредит в каждой юрисдикции на уплату налогов в другой.)

Каждое автономное сообщество устанавливает свои собственные налоговые диапазоны, и налоги делятся между федеральными и провинциальными / местными образованиями. В Испании действует скользящая система дифференцированных ставок подоходного налога с диапазонами ставок.

Испанские налоговые декларации должны быть поданы в период с 1 января по 30 июня для налогов за предыдущий календарный год.

Подоходный налог для нерезидентов

Даже если вы не живете в Испании постоянно, владение вторым домом влечет за собой определенные налоговые обязательства.

Как владелец недвижимости, вы должны платить в Испании два налога, связанных с вашей собственностью:

- IBI или Impuestos sobre Bienes Inmuebles . Это муниципальный налог, который должен платить каждый домовладелец. Вы платите прямо в ратушу. Его собирают ежегодно, хотя время года может варьироваться в зависимости от региона. Сумма рассчитывается исходя из кадастровой стоимости вашей недвижимости.

- Налог на вмененный доход / налог на аренду. Налоговые органы Испании предполагают, что вы могли бы сдать здесь свой второй дом и получать на нем доход, если бы захотели.Если вы и сдадите его в аренду, вы, естественно, должны будете платить налог с этого дохода от аренды (мы поговорим об этом чуть позже). Если вы не сдадите в аренду, вы все равно будете ежегодно платить вмененный подоходный налог, который рассчитывается на основе кадастровой стоимости вашего дома.

Итак, вот налоги, которые вы должны будете платить в зависимости от того, как вы используете свою собственность:

Если вы d на ‘ t сдаете дом в аренду, вы будете ежегодно платить налог на вмененное имущество в следующем размере:

- 24% от 2% или 1.1% от кадастровой стоимости вашей собственности (которая, как мы уже упоминали, может быть намного меньше ее реальной рыночной стоимости):

- Если кадастровая стоимость вашей собственности обновлялась с 1994 года, налог рассчитывается из 1,1% от кадастровой стоимости.

- Если кадастровая стоимость вашей собственности датирована 1994 годом, налог рассчитывается из 2% от кадастровой стоимости.

Если вы до сдаете в аренду свой второй дом в Испании , вы должны будете платить фиксированный налог в размере 24,75% от валовой выручки от сдачи в аренду, как правило, без вычетов.Налог уплачивается при получении дохода — ежемесячно или, если поступления сгруппированы, ежеквартально.

Если вы планируете купить недвижимость, которую хотите сдавать в аренду на полный или неполный рабочий день, чтобы получить некоторый доход, например, кондоминиум на время отпуска, рекомендуется передать ее в управление компании по аренде. Компания может взять на себя обслуживание имущества, а также уплатить налоги от вашего имени за определенную плату.

Налог на прирост капитала : Прирост капитала и инвестиционный доход имеют прогрессивные ставки налога в размере 19%, 21% и 23%.Прирост капитала от основного места жительства в Испании не облагается налогом при определенных условиях.

Получение идентификационного номера налогоплательщика в Испании

Для подачи налоговой декларации вам понадобится национальный идентификационный номер налогоплательщика Испании ( Número de Identidad Fiscal или NIF). Для самих испанцев их NIF совпадает с номером, который указан в их национальной идентификационной карте, или Documento Nacional de Identidad (DNI).

Эмигрантам, работающим полный рабочий день, при получении визы долгосрочного резидента присваивается национальный идентификационный номер — эквивалент DNI.Этот номер называется Número de Identidad de Extranjero , или NIE, и он также будет использоваться в качестве их NIF в налоговых декларациях.

Если вы не являетесь резидентом Испании и покупаете недвижимость, вам необходимо получить NIE, чтобы подать декларацию. Вы можете запросить его в главном полицейском участке в городе, где вы владеете своей недвижимостью.

Ваши обязательства перед своей страной

Независимо от ваших налоговых обязательств в Испании, у вас, скорее всего, будут какие-то налоговые обязательства перед своей страной.Например, граждане США должны ежегодно подавать налоговую декларацию США, декларируя свой мировой доход, независимо от того, где они живут или работают. (Хотя, как отмечалось ранее, они получают кредит в США за налоги, уплаченные в других странах.) Канадцы, с другой стороны, могут изменить свое налоговое резидентство.

Налоги на имущество для нерезидентов

Все владельцы недвижимости в Испании обязаны платить три разных налога каждый год.

Если вы являетесь резидентом , вы облагаетесь подоходным налогом (включая налог на прирост капитала) и налогом на недвижимость (IBI).

Если вы нерезидент Испании , вы облагаетесь подоходным налогом (включая налог на прирост капитала), налогом на имущество, а также дополнительным налогом на имущество нерезидентов.

В этой статье мы рассмотрим все налоги на недвижимость , которые вам необходимо заплатить при покупке недвижимости в Испании.

Налог на приобретение недвижимости для нерезидентов

Если вы нерезидент, то налоги на недвижимость для вас составляют 3:

- Налог на прибыль (включая налог на прирост капитала).Подоходный налог для нерезидентов учитывает только доход от собственности; поскольку доход от заработной платы необходимо декларировать в стране вашего проживания. Если собственность предназначена для вашего собственного использования, вы должны заплатить определенный процент от вашей собственности; если вы арендуете недвижимость, вы должны указать полученную сумму в качестве арендной платы.

- Годовой налог на недвижимость: Подробнее см. Ниже.

- Дополнительный налог на имущество нерезидентов.

Чтобы уплатил эти налоги, вы должны подать заявление на получение NIE (Número de Identificación de Extranjero), который является вашим испанским налоговым идентификационным номером . Не испанские жители всех национальностей также имеют свои номера. Вам следует запросить этот номер при покупке недвижимости. Этот номер идентифицирует вас с испанскими властями и необходим , когда уплачиваются налоги или вам необходимо решить проблему с налоговой службой.

Ежегодный налог на недвижимость в испании

Этот налог на недвижимость основан на кадастровой стоимости, и для одного и того же типа собственности может сильно варьироваться от одного города к другому, так как это муниципальный налог. Этот налог на недвижимость называется IBI, «Impuesto sobre Bienes Inmuebles». Налог увеличивается каждый год в зависимости от инфляции.

Для нерезидента лучшим решением будет оплата налога прямым дебетом. Банк предоставит вам форму, разрешающую банку уплатить налог, и копия формы будет отправлена на хранение в местный совет . Это обеспечит своевременную оплату налогов, как и другие счета за коммунальные услуги, принадлежащие вам. В дополнение к оценочной стоимости вашей собственности (кадастровая стоимость), IBI также принимает во внимание ваш ссылочный кадастровый номер, который идентифицирует вашу собственность в кадастровом офисе. Это может быть важно при покупке и продаже недвижимости, поскольку иногда физическое описание не согласуется с описанием в титульном документе. Эти три налога нельзя избежать, так как Испанское налоговое агентство (Hacienda) будет проверять счета во время продажи собственности. Залог в размере 3% будет внесен от общей цены продажи, что является гарантией против подоходного налога и налога на имущество за предыдущие четыре года, а также гарантией против вашей налоговой задолженности по приросту капитала. Во время подписания договора купли-продажи вас также попросят предъявить текущий налоговый документ на недвижимость, IBI.

налог на имущество

Налог на имущество — это прямой личный налог, который применяется индивидуально , не к годовому доходу или сделкам, а к личному богатству людей, и рассчитывается на основе стоимости всех активов налогооблагаемого лица. Налог на имущество применяется только к объектам недвижимости, покупная цена которых превышает 700 000 евро.

Испанский подоходный налог

Испанский подоходный налог не применяется к основному месту жительства владельца-резидента. Однако это касается и второго места жительства. В случае нерезидента , поскольку эта недвижимость не считается основным местом проживания, налог должен уплачиваться ежегодно. Размер налога составляет 2% от кадастровой стоимости недвижимости как фиктивный доход от аренды. Ее можно уменьшить до 1,1%, если кадастровая стоимость повышалась с 1994 г. — а во многих случаях так и было.Для резидентов этот налог уплачивается так, как если бы это была прибыль. Для низкого дохода процент выплаты составляет 15%, а для высокого дохода — 30% или даже 40% . Нерезидент всегда облагается налогом по фиксированной ставке 24% на любой доход, полученный в Испании. Этот подоходный налог в размере 24% не следует путать с налогом на прирост капитала в размере 21% от прибыли от продажи активов, таких как дом или акции компании.

покупка дома в испании: налоги и планирование расходов

Когда покупает недвижимость в Испании, налоги играют большую роль в процессе планирования.Если мы примем во внимание оценку дома, нотариуса, реестр и соответствующие налоги (НДС, ИТП…), эксперты рекомендуют сэкономить от 10% до 12% от цены дома. Все они являются обязательными расходами , которые связаны с покупкой и продажей собственности, , хотя «счет-фактура», подлежащий оплате, будет зависеть от того, новый это дом или подержанный, и от его суммы.

НАЛОГИ НА АРЕНДУ НЕДВИЖИМОСТИ В ИСПАНИИ

Если вы являетесь резидентом или нерезидентом Испании, аренда вашей собственности является законной. Однако, вы должны помнить, что вы должны сообщать о своем доходе от аренды в налоговые органы. . На самом деле вы должны сообщать о доходах в течение 30 дней с момента их получения , но вы можете запросить это ежеквартально, чтобы упростить оформление документов. Это правда, что почти все арендодатели, сдающие свою недвижимость в аренду, не декларируют этот доход в налоговых органах Испании , и шансы быть пойманным невелики . Тем не менее, Испанский подоходный налог учитывает выгоды, возникающие в Испании .

Если вы нерезидент, вы должны платить 24,75% дохода от аренды. Вы не можете уменьшить 50%, как в случае собственников-резидентов. Если вы являетесь резидентом, вы должны включить свой доход от аренды с другим доходом при подаче годовой испанской налоговой декларации. Если вы регистрируете свою собственность как туристическую аренду, вы можете взять на себя расходы по содержанию своей собственности как коммерческие расходы и компенсировать их налогом на недвижимость.

Часто задаваемые вопросы о налоге на недвижимость в Испании

Есть ли в Испании налог на недвижимость?Да.Есть налоги на недвижимость в Испании. Их устанавливает местный провинциальный совет.

Сколько стоит налог на недвижимость нерезидентов в Испании? Налоги варьируются от 0,405% до 1,166% от кадастровой стоимости собственности,

в зависимости от провинции. В вашем годовом платеже по налогу на недвижимость (Impuesto sobre Bienes Inmuebles- IBI)

вы найдете самую последнюю кадастровую стоимость.

Налог на недвижимость (IBI) уплачивается покупателем один раз в год, который может быть разделен на несколько частей.Годовая ставка налога составляет от 0,4 процента до 1,1 процента от кадастровой оценки собственности . Этот налог будет зарегистрирован в Испании на вашем текущем счете. Пример: квартира 350 000 евро, IBI будет от 500 до 700 евро в год.

Какие налоги на недвижимость вы должны платить в Италии? — idealista

Существует четыре основных налога на недвижимость, которые вы должны заплатить при покупке дома в Италии:

- Земельный кадастр налог ( imosta ipotecaria )

- Кадастровый налог ( imosta catastale )

- Гербовый сбор ( imsta di registro )

- НДС и другие расходы

Сумма налога , который вы должны заплатить при покупке итальянской недвижимости , может зависеть от ряда факторов, например от того, кто вы покупаете и будете ли вы покупать его в качестве основного места жительства с этого момента или будет ли он вторым домом / домом для отдыха.Здесь мы разбиваем каждый из основных налогов, которые должны быть уплачены при покупке итальянского дома, в том числе, как рассчитать , сколько налогов нужно платить и кто должен его платить .

1. Налог на земельный кадастрimosta ipotecaria , как он известен по-итальянски, является обязательным налогом, который рассчитывается на основе кадастровой стоимости собственности, указанной в акте купли-продажи. , модель rogito . Если вы покупаете свой новый итальянский дом у частного продавца или торговца, не зарегистрированного в качестве плательщика НДС, будет взиматься фиксированная ставка налога на регистрацию земли в размере 50 евро .Однако, если продавцом является компания, зарегистрированная в качестве плательщика НДС в правительстве Италии, ставка налога на имущество будет составлять 200 евро .

2. Кадастровый налогНалог imosta catastale в Италии аналогичен налогу на земельный кадастр в том, что подлежащая уплате сумма ( base imponibile ) также основана на кадастровой информации в праве собственности. . Как и предыдущий налог, он также составляет 50 евро, при покупке у незарегистрированных продавцов и 200 евро, при покупке у зарегистрированных продавцов.

3. Гербовый сбор ИталииПравила определения того, сколько imsta di registro Stamp Duty вы должны заплатить при покупке недвижимости в Италии, немного сложнее. Когда вы покупаете дом в Италии у юридического лица, зарегистрированного в качестве плательщика НДС, гербовый сбор всегда будет составлять фиксированная ставка 200 евро .

Однако, если вы покупаете новый дом в Италии у незарегистрированного физического лица или компании для постоянного проживания, гербовый сбор составит 2% от стоимости недвижимости .Если вы собираетесь использовать недвижимость в качестве второго дома в Италии, размер гербового сбора составит 9% от указанной стоимости недвижимости . В обоих случаях минимальный платеж составляет 1000 евро .

Следует отметить, что недвижимость, отнесенная к элитным домам или замкам кадастровой категории A / 9, имеет более высокую ставку налога.

4. НДС при покупке недвижимости в ИталииДля собственности в Италии, налог на добавленную стоимость (известный под аббревиатурой IVA на итальянском языке, для imsta sul valore aggiunto ) рассчитывается как процент от цены собственности .НДС не взимается с недвижимости, купленной у частных продавцов, не зарегистрированных в качестве плательщика НДС, и применяется только к покупке недвижимости у застройщиков, промоутеров и ремонтных компаний, если вы покупаете менее чем через 4 года после завершения строительных / ремонтных работ.

Для основного жилья, приобретенного у зарегистрированного лица, НДС составляет 4% . Для вторых домов НДС в Италии установлен на уровне 10% для большинства домов и 20% для тех объектов недвижимости, которые классифицируются по налоговым категориям A / 1, A / 8 и A / 9 для роскошных и величественных домов.

Это налоги, которые взимаются при покупке дома в Италии, но помните, что существуют другие налоги на недвижимость и расходы, которые необходимо оплачивать ежегодно для сохранения права собственности на недвижимость.

Что такое кадастровая стоимость? — bclever realty

Вероятно, один из терминов, который становится все более повседневным, когда мы покупаем недвижимость и у нас есть налог перед государством, это кадастровая стоимость. В общих чертах, кадастровая стоимость — это оценка, которую государство проводит в отношении собственности, и которая определит сумму налогов, которые мы должны заплатить за нее.

Эти типы оценок, которые часто проводятся в том же муниципалитете, где расположена недвижимость, могут нам очень помочь при продаже или покупке дома, коммерческого помещения или квартиры, всегда принимая в качестве справки данные, которые она Он фигурирует в кадастре недвижимости.

Затем мы хотели собрать всю возможную информацию о стоимости дома, чтобы вы могли знать, в чем состоит эта оценка, что принимается во внимание при ее расчете или как мы можем проверить кадастровую стоимость. нашего объекта недвижимости по ссылке.

Что такое кадастровая оценка?

Кадастровая оценка, по сути, является объективным показателем, устанавливаемым администрацией страны для беспристрастного определения стоимости недвижимости. Эти критерии оценки включены в правила, касающиеся кадастра каждого муниципалитета, и напрямую зависят от Министерства финансов и Главного управления кадастра.

Таким образом, с учетом ряда характеристик дома, таких как тип собственности, его местонахождение или возраст здания, рассчитывается административная кадастровая оценка.Таким образом, поскольку администрация сама устанавливает критерии оценки, достигается более объективная и нейтральная оценка исключительно с учетом реального описания собственности.

Что влияет на кадастровую стоимость дома или места?

В кадастровой стоимости дома мы можем выделить несколько показателей, которые сделают оценку собственности для административных целей большей или меньшей. При проведении кадастровой оценки жилого или коммерческого помещения учитываются следующие параметры:

- Подробное географическое положение объекта недвижимости.

- Тип собственности в соответствии с городскими, деревенскими или особыми характеристиками (предназначена для специального использования) и городскими особенностями земли и участка, на котором она была построена.

- Рыночная стоимость дома или дома.

- Возраст, состояние сохранности и производственные затраты, которые привели к строительству или восстановлению собственности.

- Особые условия здания, а также его возможный исторический или художественный характер.

- Качество и использование, которое будет отдано собственности.

Как узнать кадастровую стоимость недвижимости

Если нас интересует кадастровая оценка недвижимости или коммерческих помещений, первое, что мы должны принять во внимание, это то, что процесс будет отличаться в зависимости от того, собственность принадлежит или не является нашей собственностью.

В случае, если мы являемся собственниками собственности, чтобы узнать кадастровую стоимость, единственное, что мы должны сделать, это проконсультироваться с последней квитанцией о налоге на недвижимость (IBI).В этой квитанции четко указана кадастровая стоимость принадлежащего нам здания.

Таким же образом, если мы не нашли квитанцию IBI, мы также можем лично пойти в любой пункт кадастровой информации в нашей ратуше, где мы можем получить доступ ко всей кадастровой информации, относящейся к собственности, которая принадлежит нам. В случае, если мы не являемся владельцами этой собственности, мы можем ознакомиться с некоторыми данными кадастровой информации (такими как местоположение, кадастровая справка или застроенная поверхность) через картографическое средство просмотра в Электронной штаб-квартире кадастра.

Чтобы узнать защищенные данные о собственности без ее владельцев, такие как кадастровая оценка дома и земли, на которой он построен, или собственность владельцев, нам потребуется специальное разрешение и цифровой сертификат X509.

Как узнать кадастровую стоимость по справке

Кадастровая справка — это буквенно-цифровой код, который позволяет официально идентифицировать все объекты недвижимости, зарегистрированные в картографии кадастра. Чтобы иметь возможность узнать кадастровую стоимость объекта недвижимости по его ссылке, первое, что мы должны знать, — это комбинация букв и цифр, обозначающая объект недвижимости.

Эту справку можно найти в Электронном управлении кадастра, в Реестре собственности нашего городского совета или, как и в случае с кадастровой стоимостью, в последнем полученном налоге на недвижимость. Получив этот код, мы можем перейти к любому официальному носителю, где хранятся данные кадастра, и проконсультироваться, имея только ссылку, все, что нам нужно знать об этом конкретном объекте недвижимости.

Я надеюсь, что эта статья помогла вам познакомиться с реальной стоимостью недвижимости и что вы можете применить ее к конкретному случаю вашего дома.

(PDF) Определение кадастрово-налоговых площадей для объектов недвижимости на основе качественной и количественной модели

Jasińska, E., Preweda E .; 2017. Определение кадастрово-налоговых площадей для объектов недвижимости на основе модели качественной

и количественной

2

ее поверхности. Это означает, что владелец недвижимости, расположенной на окраине Кракова, платит такой же взнос, как

владелец квартиры в городском центре, несмотря на значительную разницу в их стоимости (Bryndziak Sz., 2011). В

в этом случае кажется необходимым реформировать налогообложение недвижимости в Польше (Etel L., 1999). При вводе кадастровой

налоговой наверняка будет много проблем. Самым большим из них может оказаться дороговизна проведения операции.

По некоторым, они могут даже достигнуть 2 млрд злотых (Jędrysiak, 2014). Предполагается, что самым дорогостоящим, несмотря на

методов массовой оценки, будет внедрение и постоянное обновление системы, которая будет рассчитываться на основе

стоимости кадастра недвижимости.

Для снижения затрат и сокращения времени до внесения кадастрового налога на рынке уже существует множество решений,

значительно облегчающих его внедрение. Профессор Анджей Хопфер (Hopfer A., 2008) описывает метод массовой оценки

объектов и атрибутов, которые следует учитывать при оценке кадастровой стоимости, показывая, что характеристики

отличают его от рыночной стоимости. С другой стороны, (Sawiłow E., 2008) на примере трех регистрационных участков

, расположенных во Вроцлаве, представляет методологию определения кадастровой стоимости, которая основана на Регистре

цен и стоимости недвижимости.

Европейские страны представляют различные решения в области налогообложения недвижимости, которые схожи. Разнообразие систем налогообложения недвижимости

связано с отсутствием единых правил в этой области в Европейском союзе

и отсутствием международных стандартов для построения этих систем. Все существующие в Европе системы

можно объединить в две общие группы:

1. Ценные системы, где налоговой базой является стоимость имущества, полученная путем массовой оценки

2.системы для поверхности на основе поверхности налогооблагаемого имущества.

В случае адвалорного налогообложения все данные, необходимые для определения суммы налога, включаются в кадастр недвижимости

и системы наземной базовой информации, включая геодезические и картографические записи. При выбранной стране

полное отсутствие кадастра недвижимости, эти записи являются первичным источником данных о недвижимости для плательщиков

иорганов государственной казны (Мика М., Лен П. 2016.).

Среди стран-членов ЕС наиболее популярна кадастровая система, которая основана на капитальной стоимости

собственности или арендной стоимости. Поскольку вся информация о налогоплательщиках и налогооблагаемой собственности находится в кадастре, определение

и сбор налогов не вызывает затруднений. В настоящее время в европейских странах действует фискальный и юридический кадастр.

Налоговый кадастр содержит данные о налогоплательщике, стоимости собственности и доходе, который они приносят.Это данные

, которые больше всего нужны для задач в сфере налогообложения, но могут быть использованы для других целей. Кадастровый закон, в свою очередь,

занимается правовыми аспектами недвижимого имущества, и его основной целью является регистрация и защита прав собственности и

бремени собственности. Как правило, он связан с системой земельных книг, а иногда и подменяет, а также

может быть источником налоговой информации. Создание правового кадастра относительно сложно и дорого для того времени,

, поскольку требует урегулирования правовых отношений с недвижимым имуществом и определения его точных границ (Hanus P, Jasińska E.

Preweda E. 2014).

Поверхность используется только в Чехии, Словакии, Болгарии и Польше, в то время как Венгрия и Румыния

применяли промежуточные решения, сочетающие элементы обеих систем.

Различия между описанными системами наиболее очевидны в размере поступлений в казначейство. На

их высота в системном регистре не влияет на надувание, как на поверхности системы. С другой стороны, физический размер (площадь)

, несмотря на рост инфляции, остается неизменным, что не меняет саму основу налогообложения.Это происходит

только в системе стоимости, когда цены на недвижимость растут.

В европейских странах существует множество типов систем ценных бумаг, которые отличаются друг от друга с точки зрения субъективного

и объективного. Юридическое лицо, иначе налогоплательщик, или владелец собственности, или пользователь. В случае этого измерения

представляют собой две возможности:

• налог, охватывающий широкий спектр (много типов недвижимости)

• некоторые налоги, каждый из которых относится к разному типу недвижимости.

Первое решение более популярно в Европе и его используют в большинстве стран. Однако немногие выбрали разделение налогов

в зависимости от типа собственности. Это такие страны, как Великобритания, Франция и Дания. В

UK недвижимость делится на два типа: жилая (подлежит налогообложению муниципальным налогом) и для других целей, кроме налога на проживание

(налоговая ставка вне страны). Точно так же дело во Франции. Здесь стоит жилая недвижимость, которая облагается налогом

, застроенная, облагаемая акцизным налогом на недвижимость и незастроенная — налог

taxefonciere sur lesproprieties non baties.

Еще одним аспектом системы дифференциации является ценный способ оценки стоимости недвижимости и частоты ее пересмотра

.

В ней содержатся данные о дате внесения стоимости и кадастровая оценка.

В ней содержатся данные о дате внесения стоимости и кадастровая оценка.