Согласие супруга на ипотеку в силу закона

]]>Подборка наиболее важных документов по запросу Согласие супруга на ипотеку в силу закона (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Согласие супруга на ипотеку в силу закона Открыть документ в вашей системе КонсультантПлюс:Апелляционное определение Московского городского суда от 10.02.2020 по делу N 33а-875/2020

Требование: О признании незаконными действий уполномоченного органа по регистрации перехода права собственности на земельный участок, признании недействительной записи в ЕГРН об ипотеке.

Обстоятельства: Истица ссылается на то, что из выписки ЕГРН ей стало известно о переходе прав собственности на принадлежащий истице и ее супругу земельный участок на основании заключенного супругом истицы соглашения об отступном, при этом нотариально удостоверенного согласия истицы при заключении соглашения получено не было, а при государственной регистрации перехода права на нового собственника запись в ЕГРН об отсутствии необходимого согласия истицы на совершение сделки не была внесена.

Решение: В удовлетворении требования отказано.Довод подателя жалобы о том, что Управлением Росреестра по Краснодарскому краю незаконно совершены действия по регистрации ипотеки, а затем перехода права собственности на земельный участок, судебной коллегией отклоняется, поскольку законом не установлено, что само по себе отсутствие нотариально удостоверенного согласия супруга на совершение сделки по распоряжению недвижимым имуществом означает несогласие этого супруга на совершение сделки, поэтому несоблюдение одним из супругов установленного п. 3 ст. 35 СК РФ порядка совершения сделки с недвижимостью само по себе не доказывает отсутствие согласия другого супруга на совершение сделки. Кроме того, административный истец в рамках гражданского дела использовала свое право на признание сделки недействительной, решением Темрюкского районного суда Краснодарского края от 7 февраля 2018 года, вступившим в законную силу 8 марта 2018 года, установлено, что спорное имущество — земельный участок с кадастровым номером **, расположенный по адресу: *** не является совместно нажитым имуществом Д.

И. и Д.Е., указанное имущество признано за Д.И. Открыть документ в вашей системе КонсультантПлюс:

И. и Д.Е., указанное имущество признано за Д.И. Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2018 год: Статья 213.26 «Особенности реализации имущества гражданина» Федерального закона «О несостоятельности (банкротстве)»

(В.Н. Трофимов)Суд согласился с судами нижестоящих инстанций, которые, ссылаясь на ст. ст. 138, 213.26 Закона о банкротстве, ст. ст. 7, 38 ФЗ «Об ипотеке (залоге недвижимости)», ст. 35 СК РФ, ст. 353 ГК РФ, пришли к выводу о том, что, поскольку в рассматриваемом случае обремененное залогом имущество находилось в совместной собственности супругов, изменение режима общей собственности супругов с совместной на долевую и определение долей в праве общей собственности в данной ситуации не влекло трансформации залога имущества в залог долей в праве общей долевой собственности.Статьи, комментарии, ответы на вопросы: Согласие супруга на ипотеку в силу законаНормативные акты: Согласие супруга на ипотеку в силу закона

Определение Конституционного Суда РФ от 17.

02.2015 N 246-О

02.2015 N 246-О«Об отказе в принятии к рассмотрению жалобы гражданки Матюхиной Аллы Владимировны на нарушение конституционных прав ее несовершеннолетнего сына абзацем вторым пункта 1 статьи 28, пунктом 2 статьи 37 Гражданского кодекса Российской Федерации и пунктом 5 статьи 74 Федерального закона «Об ипотеке (залоге недвижимости)»1. Решением суда общей юрисдикции обращено взыскание на заложенное имущество — жилое помещение, принадлежащее гражданке А.В. Матюхиной, ее супругу и их несовершеннолетнему ребенку. В апелляционном определении, которым данное решение было изменено в части определения начальной продажной цены заложенного имущества, указано, что обязательства А.В. Матюхиной и ее супруга — созаемщиков по кредитному договору были обеспечены ипотекой квартиры, приобретенной с использованием кредитных средств, в силу закона, а согласие органов опеки и попечительства требуется лишь в случае передачи в залог уже принадлежащего несовершеннолетнему жилого помещения, а не приобретаемого на средства, полученные по кредитному договору, обязательство по возврату которых обеспечено залогом данного жилого помещения.

Нужно ли согласие супруги на ипотеку? Да // #ЛикбезотВС

Суд посчитал, что ипотека, которую оформил супруг, — не распоряжение, поэтому согласие супруги на сделку не нужно. Гражданская коллегия Верховного суда (ВС) поправила апелляцию, указав, что раз договор ипотеки подлежал регистрации, то согласие требовалось. Пополнение рубрики #ЛикбезотВС.

Вера Кушнарева из Ставропольского края требовала признать недействительным договор ипотеки, который ее муж Петр заключил с ООО КБ «Юниаструм банк». Супруги в период брака построили дом в 1996 году, где и живут с детьми. Право собственности на дом зарегистрировано за супругом. Но в 2018 году им пришло исковое заявление от ПАО «Восточный экспресс банк» (к нему в начале 2017 года присоединился «Юниаструм банк») о выселении. Выяснилось, что в 2012 году Петр Кушнарев поручился по кредиту предпринимателя Е.И. Коноваловой и передал в залог банку дом и участок. Более того, по решению Тверского районного суда Москвы в сентябре 2014 года имущество уже принадлежит банку.

Первая инстанция требование Веры Кушнаревой удовлетворила: сделка была совершена без нотариального согласия истца, то есть с нарушением требований ст. 35 Семейного кодекса о владении, пользовании и распоряжении общим имуществом супругов. Апелляция отказала в иске. «Для заключения договора ипотеки в отношении совместного имущества супругов не требуется получение нотариально удостоверенного согласия другого супруга, поскольку договор залога не является сделкой по распоряжению общим имуществом супругов», — пришел к выводу суд.

Гражданская коллегия ВС поправила ошибку 17 марта. Впрочем, судьи в своих рассуждениях отталкивались не от того, что передача имущества в залог — это распоряжение. Они пошли по более простому формальному пути. Нотариальное согласие супруга на сделку требуется, если сделка подлежит госрегистрации (п. 3 ст. 35 Семейного кодекса).

ВС отправил дело на пересмотр в апелляцию.

Кому достанется ипотечная квартира при разводе

Выплата ипотечного кредита зачастую длится дольше, чем счастливая семейная жизнь. О том, как поделить ипотечную квартиру при разводе, рассказала эксперт дирекции финансовой грамотности НИФИ Минфина России Ольга Дайнеко.

Стандартная ситуация

Самая типичная и простая ситуация — когда супруги-созаемщики оформили ипотеку в браке. Обязательства по выплатам у них одинаковые, то есть не только недвижимость общая, но и общие долги. В такой ситуации после развода возможен риск, что бывший супруг платить перестанет, а вот уступать долю в ипотечной квартире не захочет.

Наиболее частый способ решения ипотечных проблем в такой ситуации — добровольная продажа такой квартиры. Для этого супругам (или уже бывшим супругам) сначала нужно найти покупателя на жилье, а затем уже с покупателем подать в банк заявление на получение согласия о добровольной реализации имущества. Получив согласие банка, можно выйти на сделку. Полученные от продажи средства направляются на погашение ипотеки, залоговое обременение с жилья снимается. Если после погашения ипотеки остаются какие-то средства — они делятся между супругами поровну.

Получив согласие банка, можно выйти на сделку. Полученные от продажи средства направляются на погашение ипотеки, залоговое обременение с жилья снимается. Если после погашения ипотеки остаются какие-то средства — они делятся между супругами поровну.

Несмотря на то, что этот вариант можно считать оптимальным, у него есть свои негативные стороны.

Во-первых, если ипотечной квартирой хозяева владели менее минимального для исчисления подоходного налога срока (менее 3 лет для единственного жилья), то после продажи нужно будет заплатить налог. Этого не произойдет, если продать жилье за ту же сумму, за которую приобрели. Но это бывает невыгодно, если, например, сделан хороший ремонт, который повысил стоимость жилья.

Во-вторых, потребуются дополнительные расходы на услуги риэлтора для поиска покупателя и оформления сделки.

В-третьих, покупатели залоговой квартиры часто просят скидки «за неудобства».

Двое за одного

Ипотека в браке — это совместное имущество супругов, даже если квартира оформлена только на одного из них (а брачный договор, где прописаны иные условия, отсутствует). Если квартира оформлена на одного из супругов, он нередко хочет оставить ее себе и самостоятельно после развода платить за кредит. Однако даже в этом случае возвращать кредит придется обоим (ст. 34 СК РФ). Кроме того, если брачного договора не было, то доли при разделе ипотечного жилья у бывших супругов будут равными (ст. 39 СК РФ).

Если квартира оформлена на одного из супругов, он нередко хочет оставить ее себе и самостоятельно после развода платить за кредит. Однако даже в этом случае возвращать кредит придется обоим (ст. 34 СК РФ). Кроме того, если брачного договора не было, то доли при разделе ипотечного жилья у бывших супругов будут равными (ст. 39 СК РФ).

Еще один важный момент — даже если супруги после развода не делили совместно нажитое имущество, но спустя некоторое время один из бывших супругов (плательщик и собственник квартиры) захочет это жилье продать, то непременно понадобится согласие на продажу от второго супруга.

Избежать подобных ситуаций можно, заключив нотариально заверенное соглашение о разделе имущества с условием о том, что приобретенная в браке ипотечная квартира остается у супруга-заемщика и долги по ипотеке — его. В целом по нотариальному соглашению имущество можно поделить, как захочется бывшим супругам, но при разделе ипотечной квартиры может понадобиться разрешение банка. Если заемщик остается прежний (по сути интересы банка разводом не затрагиваются), а долги не делятся между бывшими супругами, согласие банка не потребуется. А вот если жилье и долги по соглашению делятся или меняется сторона ипотечного договора, то это согласие необходимо. Дать ли согласие, решает банк. Каждая ситуация в таких случаях рассматривается банком индивидуально. Менять что-то в условиях кредитования даже при разводе супругов банку чаще всего невыгодно. Но все-таки согласие, хотя и сложно, но возможно получить, если проявить настойчивость и предоставить весомые аргументы.

А вот если жилье и долги по соглашению делятся или меняется сторона ипотечного договора, то это согласие необходимо. Дать ли согласие, решает банк. Каждая ситуация в таких случаях рассматривается банком индивидуально. Менять что-то в условиях кредитования даже при разводе супругов банку чаще всего невыгодно. Но все-таки согласие, хотя и сложно, но возможно получить, если проявить настойчивость и предоставить весомые аргументы.

Если не договорились

Все «взять и поделить» можно в суде. Это потребуется тем, кто не смог договориться. Ситуация, к сожалению, нередкая. В п.3 ст.38 СК РФ в такой ситуации предусмотрен судебный порядок раздела общего имущества супругов и определения долей в этом имуществе. Согласно п. 7 cт. 38 СК РФ иск o разделе имущества (ипотеки и долгов в том числе) можно подать в период брака, одновременно c расторжением брака и после расторжения брака в течение тpex лет. Банк-кредитор будет участником процесса.

Если супруги вкладывали в покупку недвижимости собственные средства, это должно быть зафиксировано в договоре купли-продажи (кто и в каком размере участвует). От этого будет зависеть, как поделится ипотечное жилье и долги. Долги супругов делятся пропорционально переданным им долям, либо в иных пропорциях — c учётом вложенных собственных средств каждого из супругов.

От этого будет зависеть, как поделится ипотечное жилье и долги. Долги супругов делятся пропорционально переданным им долям, либо в иных пропорциях — c учётом вложенных собственных средств каждого из супругов.

Если жилье поделено в равных долях, то и долги — поровну. Таким образом после раздела ипотечной квартиры каждый приобретает долю и в недвижимости, и в выплате кредита. По умолчанию все делится пополам, изменение размера доли надо обосновывать и подтверждать документально в суде.

Самый разумный способ избежать негативных последствий раздела ипотечного имущества — заранее оформить брачный договор. Но многие считают это знаком недоверия к любимому человеку. Нередко заключить брачный договор заемщикам предлагает банк. Особенно это актуально, когда первоначальный взнос формируется из личных средств каждого из супругов в разных пропорциях. Под личными средствами, к слову, можно подразумевать лишь то, что передано в дар или унаследовано, но не доходы в браке в виде зарплаты, премий, доходов от инвестирования и др.

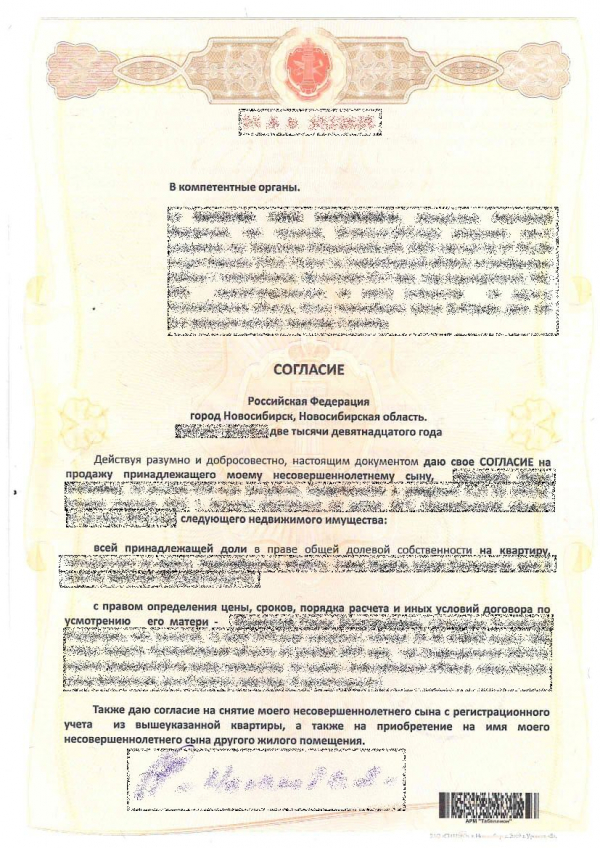

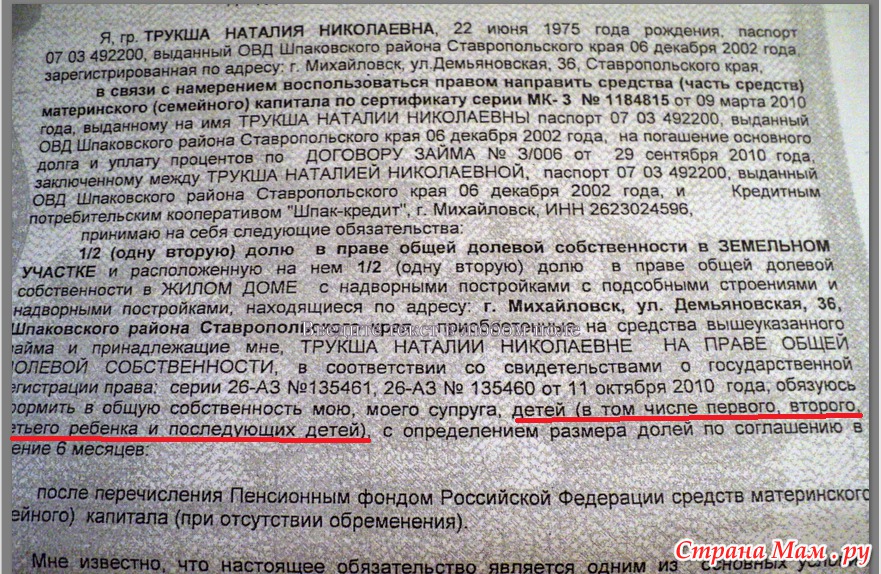

Все лучшее детям

При разделе ипотечного жилья не упоминаются дети: они пока не имеют отношения к собственности родителей. Впрочем, как водится, есть исключение (даже при наличии брачного договора): если для погашения ипотеки использовался материнский капитал. В этом случае дети имеют право на доли в ипотечной квартире, которые определяются после полного погашения ипотеки. При разводе супругов такая квартира в судебном порядке может быть переоформлена в общую долевую собственность ещё до полного погашения ипотеки. Однако в дальнейшем это не влечет распределения в равных долях. Суды, как правило, учитывают объем собственных средств, вложенных при приобретении жилья родителями, условия брачного договора (при наличии), сумму материнского капитала и размер ипотечного кредита.

Новоселье до женитьбы

Если ипотека была оформлена одним из супругов до брака, поделить ее не получится (ни само жилье, ни долги). Однако бывший супруг вправе в судебном порядке истребовать половину платежей по ипотеке, внесенных за период брака (как и половину стоимости неотделимых улучшений), поскольку личные обязательства супруга-заемщика по ипотеке погашались за счет совместного бюджета супругов.

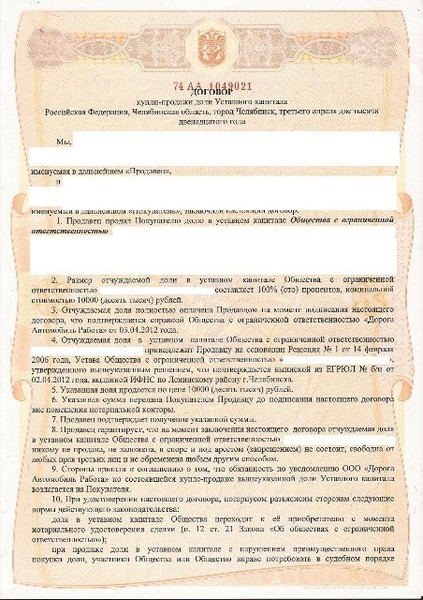

Сделка вне расписания. Росреестр «зависает», клиент «отрывается», экспресс-почта присылает никому ненужное письмо. Но поезд уже ушел

Ко мне по рекомендации обратился мужчина. В 2017 году он хотел продать трехкомнатную квартиру на Сортировке. В Екатеринбурге это район железнодорожников. Клиент молодой, нет еще и 40 лет. Работает в структуре РЖД, руководитель подразделения. Его повысили по работе, и семья переехала в Подмосковье. Квартира на Сортировке стала не нужна.

Татьяна Ларина, эксперт по недвижимости и ипотечный консультант ЦН БЭСТ

Переезд, новая работа, много расходов, двое детей маленьких – денег в Подмосковье нужно больше, чем в Екатеринбурге. И я приписала его манеру общаться в приказном тоне сложным обстоятельствам. К тому же клиент был чей-то знакомый.

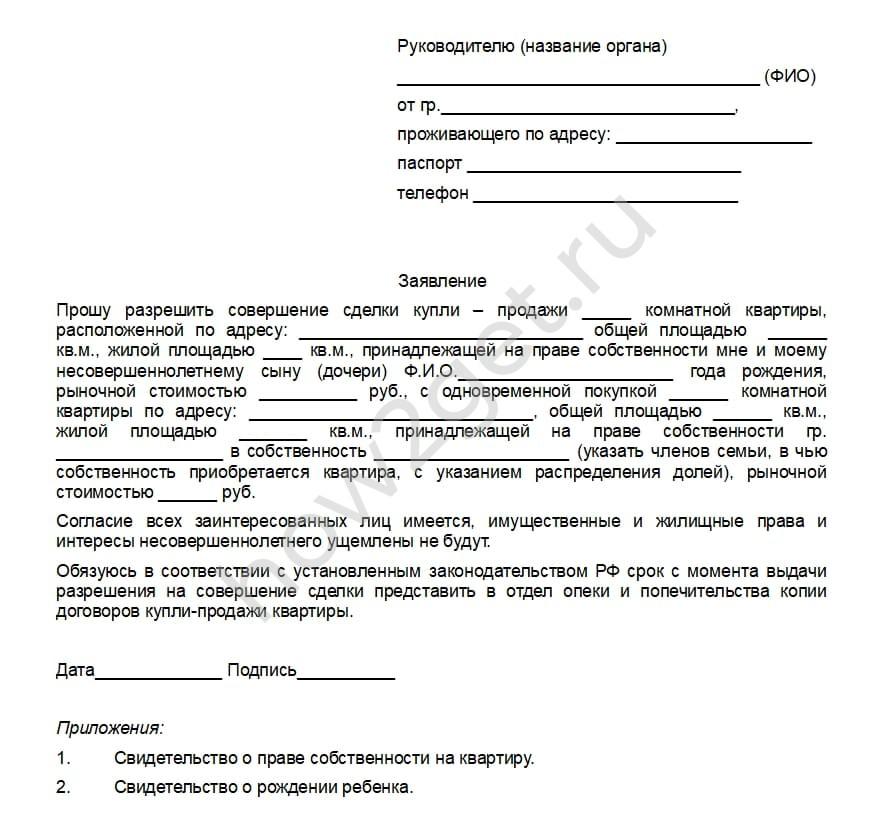

Клиент решил получить справку сам и бесплатно

Мы начали подготовку квартиры к продаже. В Подмосковье клиенту нужно было самостоятельно собрать пакет документов. Квартира в Екатеринбурге была в долевой собственности – принадлежала ему с супругой и двум несовершеннолетним детям. Они ее покупали в ипотеку, а маткапиталом погашали ипотечный кредит. И клиенту нужно было в московской опеке получить разрешение на продажу жилья в Екатеринбурге и покупку нового в Подмосковье.

Квартира в Екатеринбурге была в долевой собственности – принадлежала ему с супругой и двум несовершеннолетним детям. Они ее покупали в ипотеку, а маткапиталом погашали ипотечный кредит. И клиенту нужно было в московской опеке получить разрешение на продажу жилья в Екатеринбурге и покупку нового в Подмосковье.

Тем временем, в Екатеринбурге нашлись покупатели. Но они были «ипотечниками». И их банк потребовал подтверждающий документ об использовании для погашения ипотеки маткапитала. Это сейчас все можно сделать дистанционно и электронно. А тогда банкам нужны были бумажные оригиналы или заверенные бумажные копии.

Из обязательных документов были нужны также нотариальное согласие супруги на продажу доли супруга и долей детей, и справка по форме 40, которую возможно взять уже только в Екатеринбурге. Получить ее может либо сам собственник, либо представитель по доверенности. Я предложила клиенту: «Сделайте на меня доверенность, и я получу эту справку. Это, конечно, допзатраты, но вы спокойно прилетите на сделку, и не надо будет никуда бегать».Но клиент решил получить справку сам и бесплатно, когда прилетит на сделку.

«Одновременную покупку» поменять на «последующее приобретение»

Покупатели на квартиру в Екатеринбурге нашлись быстро. Но им нужно было продать свое старое жилье, и получить одобрение на ипотеку. Чтобы сделка состоялась, я параллельно помогала покупателям с продажей и одобрением. У них все прошло легко, и они ждали только нас с клиентом.

Пришел приказ от московской опеки. Но нотариусу не понравился текст. Там была фраза «с одновременной покупкой».А у нас какая одновременная покупка? Клиент продает квартиру в Екатеринбурге, а покупает в Подмосковье. Нужно переделать на формулировку «с последующим приобретением».На исправление ушла еще неделя. Неприятно, но терпимо.Тем временем, клиент отправился к нотариусу. И позвонил мне из его кабинета — требовал, чтобы я немедленно выслала ему тексты согласия жены. «Я вам плачу комиссию, обеспечьте меня текстами». Но,во-первых, я не нотариус, а во-вторых, он уже находился в кабинете специалиста, чья работа – составлять юридически грамотные документы. После нашего разговора у меня остался неприятный осадок. Но надо было работать дальше.

Но,во-первых, я не нотариус, а во-вторых, он уже находился в кабинете специалиста, чья работа – составлять юридически грамотные документы. После нашего разговора у меня остался неприятный осадок. Но надо было работать дальше.

Риэлтор оплатил клиенту билеты на самолёт

Клиент нашел в Подмосковье квартиру, и продавцы согласились немного подождать, потому что оплата была бы наличкой. Нас «держала» только справка из банка. А банк делать ее не спешил. Уже даже опека успела переделать документы – от банка вестей все еще не было.

Нужно сказать, что это было время, когда госструктуры только-только начали переходить на электронный документооборот. И я позвонила в Сбербанк, в котором наши покупатели брали ипотеку, с вопросом, а можно ли вместо справки принести другой документ? И менеджер сказала, что они могут принять на рассмотрение скрин из личного кабинета Пенсионного фонда, где четко прописано, что маткапитал использовался. После этого мы были полностью готовы к сделке. Справку 40 все еще рассчитывали получить прямо перед сделкой.

Справку 40 все еще рассчитывали получить прямо перед сделкой.

Нотариус заказала электронную выписку из ЕГРН. Заказ был сделан в понедельник, а на субботу мы планировали сделку, поскольку клиент был «незаменимым работником». В начале недели он мне позвонил, чтобы уточнить брать билеты на самолет или нет. Я уверенно сказала: «Берите».

Наступил день накануне сделки. Это была пятница, обеденное время. Клиент в Москве выехал с работы и двигался на такси в сторону аэропорта. И в это время мне звонит нотариус и сообщает, что завтра, в субботу, сделки не будет – все еще не пришла выписка из ЕГРН. В тот год Росреестр тестировал свой сайт, который без конца «зависал». Что делать? В цепочке «завязаны» три стороны: мой клиент, его покупатели в Екатеринбурге и его продавцы в Подмосковье.

Я пыталась задействовать все свои возможности и связи, чтобы оперативно получить выписку хотя бы в бумажном виде, но никак – конец недели. Нужно было сообщать клиенту, который подъезжал к аэропорту, что сделка переносится на неопределенный срок. Не буду рассказывать, что я выслушала. Разговор закончился тем, что он отменяет поездку, но я оплачу ему «невозвратные» билеты.

Не буду рассказывать, что я выслушала. Разговор закончился тем, что он отменяет поездку, но я оплачу ему «невозвратные» билеты.

Кому принадлежала третья доля и куда она делась?

Когда мы еще только начинали готовить продажу квартиры, клиент попросил также продать его долю в частном доме с земельным участком около Первоуральска. Раз уж семьей они переехали в другой регион, имущество на Урале продавали полностью.

Я съездила, посмотрела объект. Старый дом, под снос. По словам клиента, продать дом не может, потому что не общается со вторым собственником. На осмотре я встретила, кажется, его племянника. И он рассказал, что по этому дому какая-то путаница с документами, и в доказательство выслал мне архивные копии. И вот что выяснилось. По документам дом по ½ доли действительно принадлежал моему клиенту и его брату, отцу этого племянника. Братьям дом достался тоже по наследству. Друг с другом братья не общались много лет. Некоторое время назад отец племянника умер.

Но дело в том, что когда братьястали наследниками, долей там оказалось не две, а три. Кому принадлежала третья доля и куда она потом делась – неизвестно. Нужно было бы поднимать все архивы, идти в суд. И эта история может затянуться на годы.

На что мой заказчикговорит: «Так идите в суд и потом продавайте долю. Я же вам уже заплатил». А деньги он имел ввиду те, которые по договору являются вознаграждением за продажу квартиры. Чего только в жизни не бывает, не разобрался человек в ситуации…

Подумаешь, изменить пункт в договоре со Сбером в день сделки

Узнав о переносе даты сделки на неопределенный срок, хозяева квартиры в Подмосковье, конечно, занервничали. Они получили от моего клиента аванс, но срок полной оплаты заканчивался. Они не хотели больше ждать и стали настаивать на расторжении договора. А если они не будут ждать, клиенту надо заново подавать документы в опеку, искать квартиру…

Покупатели в Екатеринбурге вообще были в полном шоке – они-то остались без жилья и с деньгами на руках. А рынок как раз начинал расти. И срок одобрения ипотеки у них тоже заканчивался.

А рынок как раз начинал расти. И срок одобрения ипотеки у них тоже заканчивался.

Сделку могли назначить в любой момент, и клиенту пришлось сделать на меня нотариальную доверенность для получения справки формы 40. Онотправил ее экспресс-почтой. Ему пояснили, что письмо дойдет в течение 3-5 рабочих дней.

Те выходные прошли в напряженном ожидании. А в понедельник на электронную почту пришла-таки«зависшая» выписка из ЕГРН. Клиента тут же чудесным образом отпустили с работы.Ждать экспресс-почту было некогда, и когда он прилетел в Екатеринбург, мы наконец-то получили справку формы 40. Документы все были уже точно готовы.

Сделка проходила в два этапа. Сначала в Сбербанке нужно было оформить кредитный договор, а потом с этим документом ехать к нотариусу. По условиям кредитного договора применяется схема «безопасных расчетов».

Но прочитав условия перечисления денег, клиент снова устроил скандал. Дело в том, что в типовом договоре банка есть пункт, согласно которому деньги перечисляются на счет продавца до 5 рабочих дней. И этот пункт моему клиенту не понравился. «Вы почему меня не предупредили? Надо этот пункт изменить!», – он кричал так, что все присутствующие в офисе на нас оглядывались. А представляете, что такое изменить пункт в договоре со Сбербанком в день сделки?

И этот пункт моему клиенту не понравился. «Вы почему меня не предупредили? Надо этот пункт изменить!», – он кричал так, что все присутствующие в офисе на нас оглядывались. А представляете, что такое изменить пункт в договоре со Сбербанком в день сделки?

Менеджер банка смотрела на негоиспуганно. Попыталась было объяснить, что такие правила. И что обычно перевод делают на следующий день после регистрации прав. Но он никого не слушал, он просто сорвался и на ней, и на мне. С нами были покупатели его квартиры, и они стали свидетелями этой безобразной сцены. Но вариантов не было – подписал. И мы отправились к нотариусу. После сделки клиент сразу улетел в Москву. Деньги со счета он получал уже там.

* * *После сделки покупательница осторожно пошутила: «А представляете, ему деньги не завтра, а через пять дней только переведут?». Но мне было уже не до смеха.

Я просила клиента переслать ЕГРНки после покупки жилья в Подмосковье, чтобы я показала покупателям. Они же видели его в банке. Стали бояться, что детей долями может не наделить, и тогда всё – сделку признают мнимой. В Подмосковье на деньги от продажи трешки семье удалось купить только однокомнатную. Доли были распределены между детьми и моим клиентом. Супруга собственником этой квартиры так и не стала.

Они же видели его в банке. Стали бояться, что детей долями может не наделить, и тогда всё – сделку признают мнимой. В Подмосковье на деньги от продажи трешки семье удалось купить только однокомнатную. Доли были распределены между детьми и моим клиентом. Супруга собственником этой квартиры так и не стала.

А еще через день экспресс-почта прислала уже никому ненужную нотариальную доверенность.

Ранее по теме:

comments powered by HyperCommentsСделка с ипотекой без первого взноса

Заур

сам себе риелтор

В большинстве случаев под ипотекой без первого взноса подразумеваются незаконные действия.

Я продавал без риелтора четырехкомнатную квартиру в Рязани, в старом панельном доме. Стартовал с цены 2 740 000 Р и медленно снижался. Потенциальных покупателей было немного, поскольку это не самая ликвидная квартира.

В какой-то момент у меня появился покупатель, который был готов купить квартиру в ипотеку и по моей цене. Однако у него не было первоначального взноса, хотя для банка он обязателен. Поэтому мне предложили продать квартиру по серой схеме.

Однако у него не было первоначального взноса, хотя для банка он обязателен. Поэтому мне предложили продать квартиру по серой схеме.

Расскажу, как устроена покупка вторичной недвижимости в ипотеку без первоначального взноса и чем закончилась моя история.

Как появился покупатель

Я живу в Москве, но на время продажи квартиры — в конце 2019 года — переехал в Рязань, потому что каждый раз ездить на показы из столицы было неудобно. Потом продажа затянулась и началась пандемия, жить в Рязани стало даже комфортнее: там больше свободы передвижения и меньше людей. Периодически я ездил в Москву на несколько дней.

Во время одной из таких поездок, в самом начале сентября 2020 года, мне позвонил человек, который срочно хотел посмотреть мою квартиру. Я ехал в поезде и планировал вернуться только через три дня. Он попросил поторопиться: у него была одобрена ипотека на определенный срок. На следующий день позвонила какая-то женщина. В разговоре быстро выяснилось, что она жена вчерашнего звонившего. Она тоже хотела посмотреть квартиру как можно быстрее.

Она тоже хотела посмотреть квартиру как можно быстрее.

Пока я был в Москве по делам, этот мужчина регулярно звонил и интересовался, когда я вернусь. Он боялся, что мое объявление — фейк и квартиры на самом деле нет. Еще он уверял, что квартира им с женой подходит на 100% и он точно купит ее после просмотра. Я предложил привезти ему из Москвы документы для сделки, которые продавцу надо получать по месту регистрации. Но он сказал, что они не нужны.

Когда я через пять дней вернулся в Рязань, сразу показал этим людям квартиру. Они провели в ней 10 минут и заявили, что будут покупать. К тому времени я уже снизил стоимость в объявлении до 2 490 000 Р. У покупателей была одобрена ипотека на 2 200 000 Р, и они хотели вложить в квартиру материнский капитал — 467 000 Р. Но был нюанс: у них не было никакого первоначального взноса.

У меня очень редкое для Рязани имя. Удивительно, но моего покупателя звали так же, поэтому дальше в статье я буду называть его тезкой.

УЧЕБНИК

Как победить выгорание

Курс для тех, кто много работает и устает. Цена открыта — назначаете ее сами

Начать учитьсяТорг и задаток

Тезка осторожно спросил, не соглашусь ли я уступить немного от стоимости квартиры в объявлении. Я отказался при их ситуации с оплатой. Сказал, что могу опуститься до 2 450 000 Р, если они найдут первый взнос. Мужчина принял мою позицию по цене и сказал, что первый взнос они не найдут. Он предложил внести задаток 50 000 Р, чтобы зафиксировать квартиру за собой. Я не был к этому готов. Мне нужно было время, чтобы все изучить и как следует составить договор задатка.

Тогда тезка предложил все оформить через их риелтора. Это мне было не нужно. В такой ситуации есть вероятность, что риелтор пожелает принять задаток на свое агентство, а не передать его продавцу и мотивирует это тем, что продавец может задаток «пропить» и отказаться от продажи. И справедливо получить его обратно покупателю станет сложно.

То есть риелтор будет утверждать, что безопаснее хранить задаток в агентстве. Но на деле это выгодно только риелтору: так он гарантированно получит комиссию от покупателя за сделку. Ведь если задаток находится у продавца, а покупатель не захочет в конце сделки платить комиссию, то риелтору будет проблематично ее получить. А так задаток автоматически превратится в комиссию и риелтору не надо просить дополнительной денежной передачи.

Но на деле это выгодно только риелтору: так он гарантированно получит комиссию от покупателя за сделку. Ведь если задаток находится у продавца, а покупатель не захочет в конце сделки платить комиссию, то риелтору будет проблематично ее получить. А так задаток автоматически превратится в комиссию и риелтору не надо просить дополнительной денежной передачи.

Еще задаток в агентстве — это рычаг при переговорах для давления на продавца, поскольку смысл задатка как гарантии для продавца теряется, он превращается в гарантию интересов чужого риелтора.

Чтобы не допустить такой ситуации, я поднапрягся и все-таки написал от руки расписку о получении задатка с ключевыми условиями последующего договора. Эти условия мы предварительно проговорили с покупателем:

- Цена квартиры — 2 490 000 Р.

- Задаток — 40 000 Р.

- Время на освобождение квартиры — три недели после регистрации.

- Расходы по сделке — за счет покупателя.

- Если банк не одобряет квартиру для ипотеки, я возвращаю задаток в однократном размере.

Если покупатель откажется от сделки, задаток полностью остается у продавца. Если продавец откажется от сделки, задаток возвращается в двойном размере.

Если покупатель откажется от сделки, задаток полностью остается у продавца. Если продавец откажется от сделки, задаток возвращается в двойном размере.

Схема сделки

Семья покупателя хотела оплатить мою квартиру банковскими и государственными деньгами: они собирались взять ипотеку в банке и вложить в квартиру маткапитал. И тут было три проблемы:

- У пары не было первоначального взноса, хотя это обязательное требование банка. Я понимал, что эту сумму будут проводить фиктивно.

- Как продавец, я получил бы сумму маткапитала не сразу, а только после регистрации сделки в Росреестре. После этого покупатель пишет заявление в пенсионный фонд, и тот переводит деньги. В 2020 году на перевод денег законом было заложено 40 дней с момента подачи заявления. В 2021 году этот срок сократили до 15 рабочих дней.

- Если сложить все деньги — и сумму маткапитала, и сумму ипотеки, которую собиралась взять семья тезки, — получалось больше стоимости моей квартиры. Пара хотела, чтобы излишек я вернул им наличными. То есть через эту сделку часть денег они хотели обналичить.

Как вообще устроена сделка без первоначального взноса

Если человек хочет взять ипотеку, у него должен быть первоначальный взнос. Считается, что так проверяется серьезность намерений и благонадежность: если человек смог накопить на первоначальный взнос, то он сможет и платить по кредиту. Таким образом банк минимизирует свои риски.

Обычно первоначальный взнос — это 15% от стоимости жилья.

У некоторых заемщиков первоначального взноса нет, и они пытаются обойти это требование банка. Для чего просят продавца формально завысить стоимость жилья.

Например, квартиру продают за 5 100 000 Р. Если указать эту сумму в договоре, покупателю придется сразу заплатить 15% от нее — 765 000 Р.

Чтобы банк дал покупателю именно 5 100 000 Р и платить ничего не пришлось, продавцу предлагают указать в договоре, что квартира стоит 6 000 000 Р. После продавец пишет для банка расписку, что покупатель уже уплатил ему первоначальный взнос 15% — 900 000 Р. Расписка пишется фиктивно, в реальности деньги никто не передает.

Банк видит, что заемщик внес первоначальный взнос и теперь ему нужны оставшиеся 85% денег, то есть 5 100 000 Р. Так заемщик получает в кредит полную сумму на квартиру.

У меня возник вопрос, как все суммы — ипотечный кредит, маткапитал и первый взнос — будут прописаны в договоре купли-продажи и какие еще будут документы. Покупатель не мог объяснить все детально. Но ипотеку ему помогали одобрять риелторы. Их же он нанял для сопровождения сделки. На просмотре риелторов не было, поскольку по договоренности тезка искал квартиру самостоятельно. Риелторы были из одного крупного агентства недвижимости, которое работает по всей России.

Я опасался, что это агентство и с меня — продавца без риелтора — попытается получить комиссию. Тезка заверил, что поговорит со своим агентом и дополнительных комиссий не будет.

Тезка заверил, что поговорит со своим агентом и дополнительных комиссий не будет.

Позже со мной связалась риелтор покупателя Ксения. Она попросила выслать ей по электронной почте правоустанавливающие документы на квартиру. Еще она попыталась объяснить схему сделки, но за 15 минут пришла к математическому противоречию. Из чего следовало, что она и сама эту схему не понимает.

Мы договорились, что через пару дней я приду к ним в офис, где схему мне разъяснит их специалист по ипотекам.

Когда я приехал в офис, схему сделки мне нарисовали на листочке. Все выглядело так, что я продаю их клиенту по договору купли-продажи свою квартиру за 3 000 000 Р. В эту сумму входят:

- Ипотечный кредит — 2 200 000 Р.

- Материнский капитал — 467 000 Р.

- Задаток в составе первоначального взноса — 40 000 Р.

- Первоначальный взнос — 293 000 Р, который вместе с задатком должен был составлять не менее 10% стоимости квартиры в договоре.

Но мне никто его передавать не собирался, то есть это был фиктивный взнос.

Но мне никто его передавать не собирался, то есть это был фиктивный взнос.

В результате сделки я должен был получить всего 2 707 000 Р. Но поскольку продавал я квартиру за 2 490 000 Р, то излишек должен был вернуть наличными покупателю:

2 200 000 Р + 467 000 Р + 40 000 Р – 2 490 000 Р = 217 000 Р

217 000 Ря должен был вернуть покупателю наличными после сделки

Специалист по ипотекам заявила, что якобы у 80—90% ипотечников сейчас нет первого взноса, поэтому в схеме ничего страшного нет. Банки по правилам должны бороться с этим, но у их сотрудников тоже есть план — чтобы его выполнять, нужно выдавать больше ипотек.

Схематично сделка выглядит так, и кажется, что все просто. Но в этой схеме много спорных и опасных нюансовДля минимизации своих рисков банк дает кредит не выше 90% от стоимости квартиры. Но стоимость он смотрит не по договору купли-продажи, а по отчету, который делает независимый оценщик. По договору купли-продажи моя квартира стоила около 3 000 000 Р. И если бы покупатель запрашивал в кредит 2 700 000 Р, то у нас возникли бы проблемы: оценщик вряд ли во столько оценил бы мою квартиру, поскольку это сильно выше реальной рыночной цены.

И если бы покупатель запрашивал в кредит 2 700 000 Р, то у нас возникли бы проблемы: оценщик вряд ли во столько оценил бы мою квартиру, поскольку это сильно выше реальной рыночной цены.

Но покупатель брал в кредит всего 2 200 000 Р. Получалось, что тогда оценщик должен был оценить квартиру не менее чем в 2 445 000 Р: 2 445 000 Р × 90% = 2 200 500 Р. Такой суммы оценки было достаточно, чтобы покупатель получил нужную сумму кредита.

Все эти выкладки специалиста по ипотекам в агентстве, которое представляло покупателя, должны были убедить меня, что мои покупатели самые обычные. И что такая серая схема оплаты недвижимости без собственных денег не редкость и уже отработана.

Ко мне и раньше на просмотры приходили ипотечники, у которых не было первого взноса либо полностью, либо частично. Поэтому не исключаю, что у риелторов в Рязани действительно много клиентов-ипотечников без первого взноса: с первоначальным взносом легко оформить ипотеку и без риелтора.

Нюансы оформления документов и риски

Собака, как известно, зарыта в деталях. Специалист по ипотекам сказала, что я должен заранее написать расписку, что якобы взял у покупателя 217 000 Р в долг. Это нужно, чтобы я не отказался потом вернуть обналичку. Кроме того, еще требовалась расписка, что я якобы получил первый взнос — 293 000 Р наличными. На самом деле никто эти деньги не передал бы — их просто не существовало. Как мне сказали, эту расписку в конце сделки рвут.

Специалист по ипотекам сказала, что я должен заранее написать расписку, что якобы взял у покупателя 217 000 Р в долг. Это нужно, чтобы я не отказался потом вернуть обналичку. Кроме того, еще требовалась расписка, что я якобы получил первый взнос — 293 000 Р наличными. На самом деле никто эти деньги не передал бы — их просто не существовало. Как мне сказали, эту расписку в конце сделки рвут.

В итоге оказалось, что я, как продавец, должен заранее расписаться в двух документах на общую сумму 510 000 Р, которую фактически не получал.

Это опасно: если сделка купли-продажи квартиры по пути расстроится или ее не зарегистрирует Росреестр, то я, как продавец, должен буду вернуть эти деньги, которых в реальности мне никто в руки не давал. Но у покупателя будет законное право их потребовать: у него на руках останутся подписанные мною документы.

Еще если потом сделку оспорят и признают недействительной, то покупатель должен будет вернуть квартиру. А продавец — все деньги, что получил по сделке согласно документам. В моем случае — 3 000 000 Р, хотя по факту я получил бы только 2 490 000 Р.

В моем случае — 3 000 000 Р, хотя по факту я получил бы только 2 490 000 Р.

Я по наивности считал, что раз схему с завышением предлагает покупатель, то оформлять документы следует так, чтобы максимально обезопасить продавца. И некоторые объяснения специалиста по ипотеке меня смутили. Меня не устраивало, как они собирались оформлять две эти суммы — 293 000 и 217 000 Р. Тогда риелтор Ксения агрессивно спросила, не хочу ли я отказаться от сделки и вернуть их клиенту задаток в двойном размере.

В итоге мы решили через пару дней опять встретиться в офисе вместе с покупателями и попытаться договориться.

Переговоры в агентстве

Я целый день изучал аналогичные случаи по статьям в интернете и понял, что оформить документы так, чтобы обезопасить и продавца, и покупателя, в этой ситуации невозможно.

Меня, как продавца, устроил бы такой порядок:

- Я не пишу никакой долговой расписки на 217 000 Р. А когда сделка пройдет, возвращаю эти деньги покупателю и получаю расписку от него.

В расписке мы пишем обоснование. Например, якобы мы изначально договорились, что я, как продавец, должен оставить мебель, а потом я ее вывез и выплатил за это покупателю компенсацию.

В расписке мы пишем обоснование. Например, якобы мы изначально договорились, что я, как продавец, должен оставить мебель, а потом я ее вывез и выплатил за это покупателю компенсацию. - Я пишу фейковую расписку на первый взнос 293 000 Р, но одновременно покупатель пишет, что получил от меня в долг 293 000 Р. Или просто расписку, что сразу же получил 293 000 Р назад. Мы храним эти расписки в течение срока исковой давности, то есть три года.

Но в этих случаях уже для покупателя проявлялись риски. Я решил позвонить напрямую тезке. Объяснил, что вся сложность нашей сделки — в двух суммах: 217 000 и 293 000 Р. И в его силах полностью убрать одну проблему: взять в кредит не 2 200 000 Р, как он планировал, а меньше на 217 000 Р. Тогда мне не придется ему ничего возвращать. А договориться по поводу 293 000 Р было бы уже легче.

И в его силах полностью убрать одну проблему: взять в кредит не 2 200 000 Р, как он планировал, а меньше на 217 000 Р. Тогда мне не придется ему ничего возвращать. А договориться по поводу 293 000 Р было бы уже легче.

Тезка отказался: объяснил, что так он не сможет даже купить кровати детям в новую квартиру. Эти деньги обязательно нужны его семье на обустройство квартиры. К слову, у него было четверо детей и жена была беременна пятым.

Мы договорились снова встретиться в агентстве и обсудить ситуацию.

Через несколько дней, 10 сентября 2020 года, я пришел в офис агентства. Со стороны покупателя были тезка с женой, их риелтор Ксения, юрист агентства и еще один непонятный сотрудник агентства, который сыграл отдельную роль. Юрист, который вел встречу, лукавил и предлагал рискованные для меня варианты оформления. Его невысказанная позиция — максимально обезопасить своего клиента, то есть тезку, а мои интересы учесть по остаточному принципу.

Переговоры проходили нервно. Риелтор Ксения пару раз заявляла, что я, видимо, хочу отказаться от сделки и вернуть задаток в двойном размере. Жена тезки возмущалась, что я им не доверяю, но оформлять документы при этом хотела в свою пользу.

Риелтор Ксения пару раз заявляла, что я, видимо, хочу отказаться от сделки и вернуть задаток в двойном размере. Жена тезки возмущалась, что я им не доверяю, но оформлять документы при этом хотела в свою пользу.

Потом Ксения переключилась на утверждение, что документы мы будем оформлять или так, как скажет юрист агентства, или никак. А тезка вдруг начал торговаться по стоимости квартиры, хотя наша договоренность была зафиксирована в расписке о задатке.

Тем временем юрист уже понял, что одна из ключевых проблем этой сделки — те самые 217 000 Р, которые тезка хотел через меня обналичить. Он тоже предложил своему клиенту уменьшить ипотечный кредит на эту сумму. Но тезка с женой были непреклонны: эти деньги им очень нужны на ремонт и обустройство квартиры.

В итоге юрист согласился оформлять сделку так:

- Я подписываю отдельное соглашение с тезкой и его супругой в роли свидетеля. В соглашении пишем, что если сделка не пройдет по сформулированному в нем закрытому списку причин, то тезка не будет требовать от меня вернуть фейковый взнос 293 000 Р.

- Долговую расписку на 217 000 Р я пишу в пенсионном фонде в день, когда тезка подаст заявление на выплату маткапитала.

- 217 000 Р я возвращаю после того, как получу весь маткапитал — 467 000 Р, — в обмен на долговую расписку. В тот же день тезка пишет мне расписку, что получил 217 000 Р как возврат за «вывезенную мебель», про оставление которой мы якобы изначально договорились.

Это все, о чем мне удалось договориться. Такая схема все равно защищает покупателя больше, чем продавца. Хотя изначально все проблемы в сделку привнес именно покупатель.

Между тем тезка продолжил торговаться. Он предлагал мне снизить цену, если они найдут деньги на реальный первый взнос. Риелтор с женой тезки при этом стали громко обсуждать, что надо было покупать другие квартиры, где им предлагали скидки, а все документы подписали бы без проблем.

Когда тезка дошел в торге снизу до 2 400 000 Р, я заинтересовался. Это было на 90 000 Р ниже моей цены, но если бы они нашли деньги на первоначальный взнос, схема сделки стала бы намного легче.

Мы начали торговаться в коридоре 2,4—2,45 млн. Тут неожиданно вмешался непонятный сотрудник агентства и серьезно заявил, что такая квартира не стоит более 2 400 000 Р. И он просто запрещает тезке платить за нее больше.

Я был настроен договориться, но в итоге взял тайм-аут, чтобы подумать. Оба варианта — с фейковыми расписками или потерей 90 000 Р — были мне неприятны. После встречи мы еще немного поговорили с тезкой и его женой на улице. Жена нервничала, и мне показалось, что если я выберу вариант с максимальной ценой, то она, скорее всего, просто откажется от сделки.

Выбор варианта

После встречи я задумался. Терять 90 000 Р не хотелось. Но у варианта, при котором я бы их не терял, помимо упомянутых рисков был другой большой недостаток: я совершал вместе с тезкой мошенничество с кредитными деньгами в отношении банка. Риелторы, которые эти схемы везде предлагают и продвигают, нигде не расписываются. А значит, отвечаем за все именно мы с покупателем.

Мне неизвестны уголовные дела по таким сделкам. Но вероятность получить проблемы с законом все же есть. А я просто хотел продать квартиру, не более того. Кроме того, если бы я выбрал серую схему, то пришлось бы еще согласовывать тексты спорных документов. Без нервов бы не обошлось.

Был и третий вариант — отказаться от сделки. Но я уже устал продавать эту квартиру. В итоге выбрал вариант, при котором я терял 90 000 Р, но наживал себе меньше проблем.

Если эту статью читают риелторы, то они могут позлорадствовать.

Вокруг все утверждают, что риелторы не нужны. А вот наглядный пример обратного: покупатель согласился на цену продавца, когда рядом не было риелтора. А потом в дело включились специалисты и утоптали продавца, как щенка, до цены, по которой он не собирался продавать и даже ранее отказал другому покупателю. И так агенты отработали свою комиссию.

Согласен, что где-то в этих переговорах я совершил ошибки. Но риелторы всего добились тем, что поставили сделку на грань развала. У меня постоянно возникало желание встать и выйти из-за стола переговоров. При этом если бы сделка так развалилась, то их клиент получил бы проблемы с возвратом задатка даже в одинарном размере. Ведь я, как продавец, не отказывался от белой сделки с ценой, которая была зафиксирована в документе о задатке.

У меня постоянно возникало желание встать и выйти из-за стола переговоров. При этом если бы сделка так развалилась, то их клиент получил бы проблемы с возвратом задатка даже в одинарном размере. Ведь я, как продавец, не отказывался от белой сделки с ценой, которая была зафиксирована в документе о задатке.

В сделке с завышением есть риски — как для покупателя, так и для продавца

Ольга Минайкина

риелтор

На первый взгляд, покупатель в такой сделке ничем не рискует. Но если посмотреть на схему внимательно, то видно, что покупатель дает расписки, которые не подтверждены реальными действиями, а это уже мошенничество согласно статье 159 уголовного кодекса.

У продавца тоже есть риски: по объективным причинам сделка может быть расторгнута. И тогда по статье 167 гражданского кодекса возможна двусторонняя реституция, когда стороны возвращаются на исходные позиции. То есть продавцу возвращается жилое помещение, а покупателю — деньги, причем в той сумме, которая была указана в договоре купли-продажи. То есть в схеме с завышением продавец должен будет вернуть больше, чем получил в реальности.

То есть в схеме с завышением продавец должен будет вернуть больше, чем получил в реальности.

Помимо этого, тот факт, что в договоре указана недостоверная стоимость квартиры, может квалифицироваться как мошенничество, если у банка будут финансовые или иные убытки от сделки. Тогда уже обе стороны — и покупатель, и продавец — могут оказаться под следствием.

Риелтор покупателей мог предложить вариант, который подошел бы всем. У некоторых банков есть программа, когда они в качестве первоначального взноса принимают материнский капитал. Если бы риелтор покупателя нашел такой банк, то можно было провести эту сделку совершенно законно, ничего не нарушая.

Возможно, если бы продавец тоже воспользовался услугами риелтора, все прошло намного легче и быстрее. Риелтор мог бы не только составить документы на внесение аванса или задатка или участвовать в торге и переговорах, но и помочь собрать нужные документы для сделки и не собирать лишние.

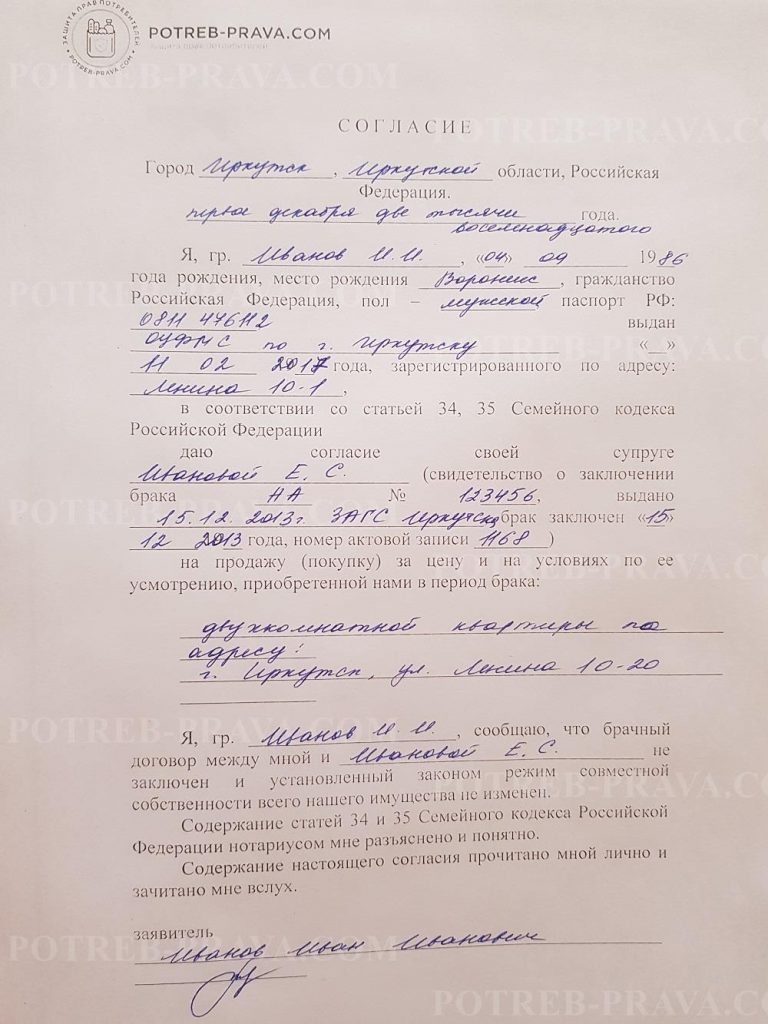

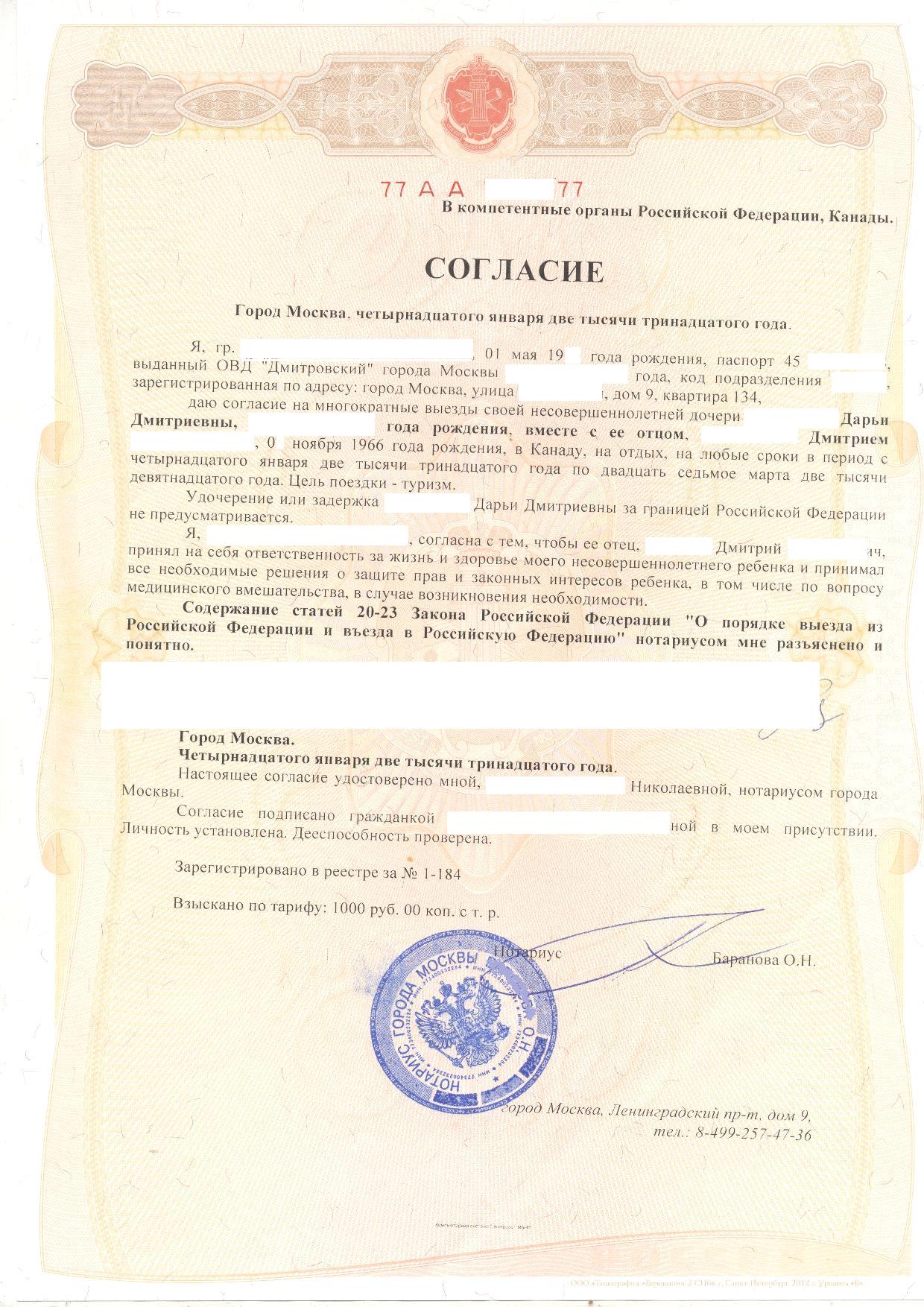

Простой пример лишних документов в этой ситуации — требование сделать нотариальное согласие супруги на покупку. Если сделка в простой письменной форме, Росреестр сейчас не требует от покупателя заявления о семейном положении. То есть договор купли-продажи подписывает только один из супругов. Но если для покупки квартиры супруги берут ипотеку и нет брачного договора, то они становятся созаемщиками и оба подписывают кредитный договор. И потом предъявить претензии, что был против покупки или не знал о ней, сложно. Потому что в кредитном договоре есть личная подпись.

Если сделка в простой письменной форме, Росреестр сейчас не требует от покупателя заявления о семейном положении. То есть договор купли-продажи подписывает только один из супругов. Но если для покупки квартиры супруги берут ипотеку и нет брачного договора, то они становятся созаемщиками и оба подписывают кредитный договор. И потом предъявить претензии, что был против покупки или не знал о ней, сложно. Потому что в кредитном договоре есть личная подпись.

Неожиданное предложение

Дальше я стал собирать документы по списку, который прислала риелтор Ксения. Правоустанавливающие документы я уже высылал ей раньше. В списке были документы, которые хотел видеть банк, а еще те, что дополнительно хотели видеть риелторы. Так, у меня запросили справки из психоневрологического и наркологического диспансеров, что я не состою у них на учете. Обычно ипотечные банки просят такие справки для продавцов старше 55—60 лет, я же значительно моложе. Эти справки надо брать по месту постоянной регистрации, и мне пришлось ехать за ними в Москву.

Также в квартиру приходила странная оценщица. Она не назвала фирму и имела неверное представление о том, как оценивает квартиру «Домклик». Сумму, в которую их фирма оценила мою квартиру, мне тоже узнать не удалось.

Мне же от моих покупателей тоже был нужен один документ — нотариальное согласие супруги на сделку. Ипотечный банк почему-то его не запрашивал, хотя закон говорит, что без нотариального согласия на покупку супруга потом может оспорить сделку и развернуть вспять. Нужно было именно нотариальное согласие. В простой письменной форме или в документах банка оно бы не подошло. Жена тезки сказала, что сделает согласие.

п. 3 ст. 35 СК РФ

Я собрал справки, отправил Ксении и спросил, когда ожидать сделки. Она ответила, что предварительно банк квартиру одобрил и дату сделки он, скорее всего, назначит на следующей неделе. Также она сказала, что квартира сразу будет оформляться в общую собственность двух покупателей. Это автоматически делало ненужным нотариальное согласие супруги.

Тут я решил позвонить супруге тезки и уточнить эту информацию, ведь их риелтор и раньше ошибалась. Жена однозначно сказала, что квартиру будут оформлять только на мужа, пока они не выплатят ипотеку. Нотариальное согласие на сделку ей тоже уже делать не хотелось, поскольку их банк этого документа не просил. Мне же этот документ был очень нужен. Я напомнил, что собрал для сделки около 20 документов, а взамен прошу у них только один. В итоге мы пришли к компромиссу: она делает нотариальное согласие, а я — нотариальное заявление, что не состоял в браке, когда покупал квартиру.

Через 15 минут жена тезки перезвонила и предложила вновь вернуть серую схему, хотя и с небольшими изменениями. Ее предложение — заключить договор и оплатить мою квартиру двумя суммами: 2 400 000 и 467 000 Р, то есть маткапиталом. Всего я получу 2 867 000 Р, из которых должен буду вернуть покупателям 400 000 Р.

То есть фактически я получил бы за квартиру 2 467 000 Р. Жена тезки сказала, что согласовала эту схему с ипотечным специалистом своего агентства. Но я уже настроился на нормальную схему, где не нужно было обманывать банк, поэтому отказался. Она не стала настаивать, хотя и была недовольна.

Но я уже настроился на нормальную схему, где не нужно было обманывать банк, поэтому отказался. Она не стала настаивать, хотя и была недовольна.

На следующий день после этого разговора интуиция мне сказала, что сделка с этой семьей не состоится. А последнее предложение супруги было таким, от которого нельзя отказаться. Но мне не хотелось нарушать закон. И я решил: будь что будет.

Вид из окна в продаваемой квартире. Похожее фото было в рекламном объявлении Вид из того же окна. Уже не все так радужноСпор из-за задатка

Через пару дней тезка позвонил и сказал, что банк не одобрил ипотеку на мою квартиру. Я уже морально был готов к такому повороту дела.

Остался вопрос: как вернуть задаток? По гражданскому кодексу, если покупатель отказывается от сделки, задаток не возвращается. В расписке мы указывали, что если банк не одобрит квартиру, то я верну задаток. Но требовалось письменное подтверждение банка. И тут проблема: у тезки его не было.

Он пытался вывернуться, мол, банк не объясняет причины отказа. Но я и не требовал причин, а просил подтвердить факт отказа письменно, хотя бы с официальной почты банка. Тезка вместо письменного отказа предложил компенсировать мне 5000 Р за поездку в Москву — я ездил туда, чтобы взять для сделки справки из диспансеров, — и другие хлопоты.

Но я и не требовал причин, а просил подтвердить факт отказа письменно, хотя бы с официальной почты банка. Тезка вместо письменного отказа предложил компенсировать мне 5000 Р за поездку в Москву — я ездил туда, чтобы взять для сделки справки из диспансеров, — и другие хлопоты.

Как отказаться от предварительного договора, чтобы не платить задаток?

Мужчина оправдывался, что все коммуникации с банком касательно ипотеки шли через риелтора, а он не знает даже адреса банка и не имеет никаких документов. Я позвонил в агентство, но со мной отказались говорить по существу, так как я не их клиент.

Если бы тезка честно признался, что не нашел денег на первый взнос или выбрал другую квартиру, я бы вернул ему половину задатка, хотя мог оставить у себя весь. Но он ни в чем не признавался и отказывался идти со мной в ипотечный банк. Однако сумму компенсации расходов он поднял до 15 000 Р. Я не хотел конфликтовать, решил уступить и вернуть ему 25 000 Р без бумаг. Думаю, что в случае необходимости он мог бы и подделать отказ банка. А я же не эксперт, чтобы оценивать документы на подлинность.

Думаю, что в случае необходимости он мог бы и подделать отказ банка. А я же не эксперт, чтобы оценивать документы на подлинность.

Я так и не узнал реальную причину их отказа. Еще через неделю тезка позвонил и сказал, что, возможно, вскоре у него получится купить мою квартиру другим способом, и спросил, не продал ли я ее. Я ответил, что не продал. На этом наши контакты с ним закончились.

Я вернулся к комфортной рекламной цене в 2 490 000 Р и спустя еще пару месяцев продал квартиру без серых схем.

Что я понял про ипотечные сделки без первоначального взноса

- Сейчас сложилась уникальная для истории России ситуация — когда люди, у которых нет никаких накоплений, могут взять огромный кредит и купить четырехкомнатную квартиру. Ипотека стала доступна небогатым людям, а банки закрывают глаза на завышение стоимости имущества в договорах. Потенциальным ипотечникам остается только подтвердить зарплату и стаж. Среди приходивших ко мне на просмотры ипотечников у половины не было первого взноса полностью или частично.

- Я против ипотек без первого взноса. Если человек не смог накопить 10—15% от стоимости квартиры, то ему рано ее покупать: можно не справиться с выплатами. С другой стороны, как продавец не самой ликвидной недвижимости, я должен приветствовать каждого потенциального покупателя.

- Люди, которые не могут накопить 300—400 тысяч на первый взнос, при просмотре квартиры могут обсуждать ремонт, стоимость которого близка к миллиону.

- Думаю, что такие схемы без первого взноса более характерны для регионов, чем для Москвы.

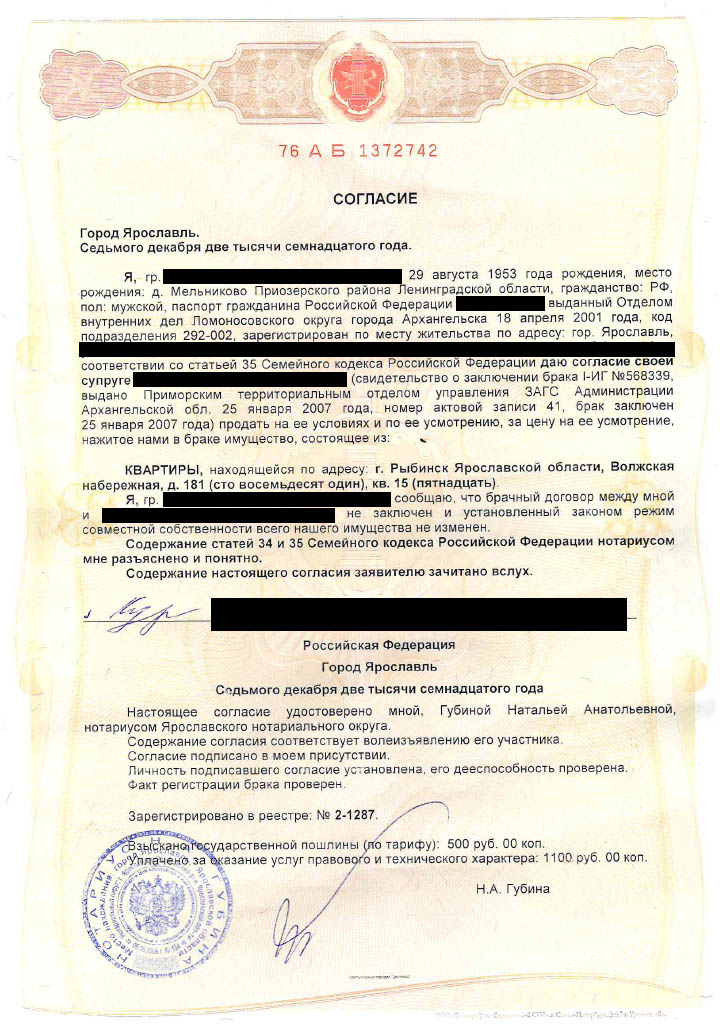

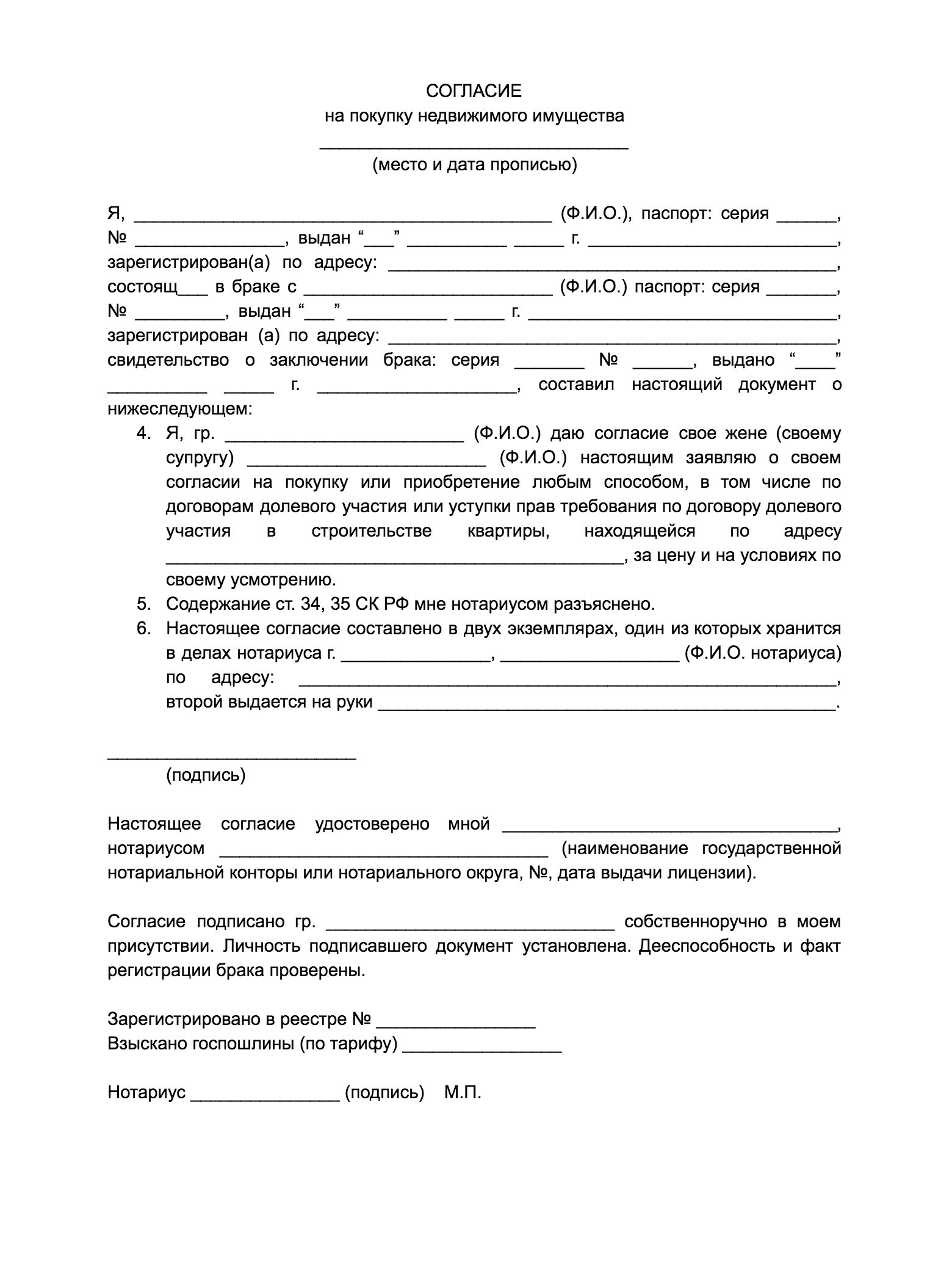

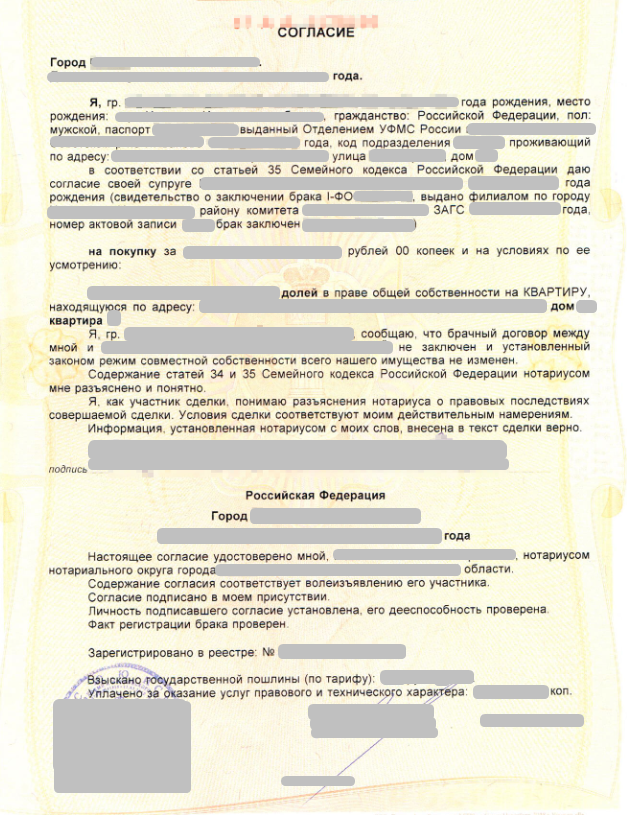

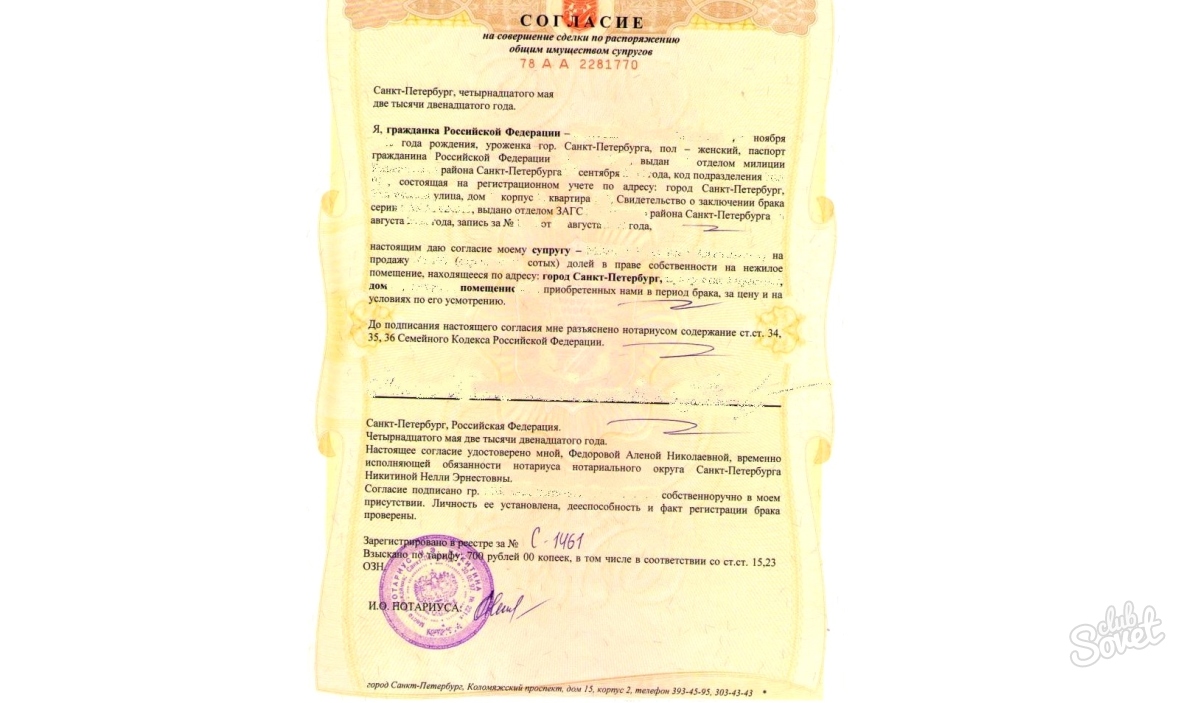

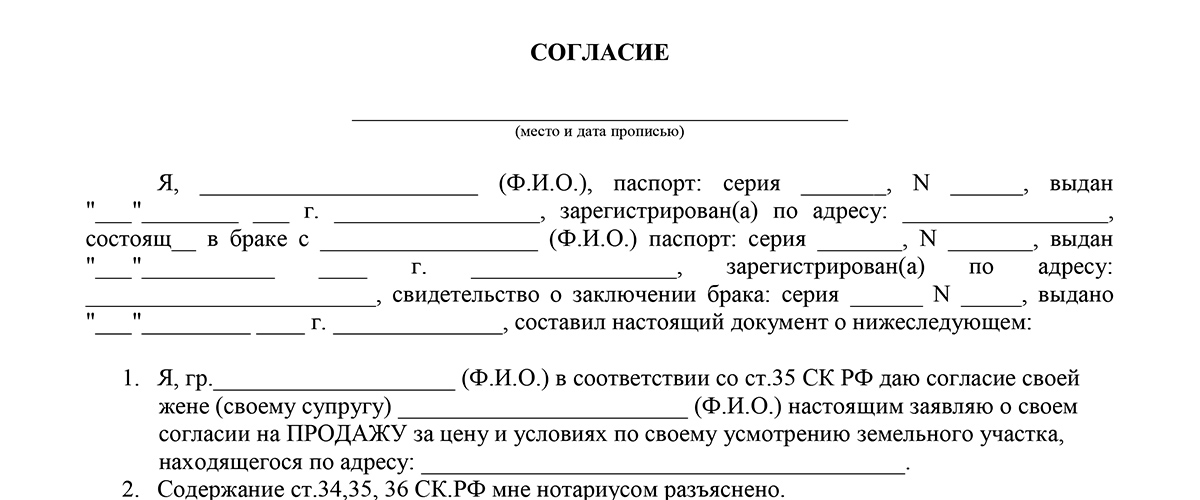

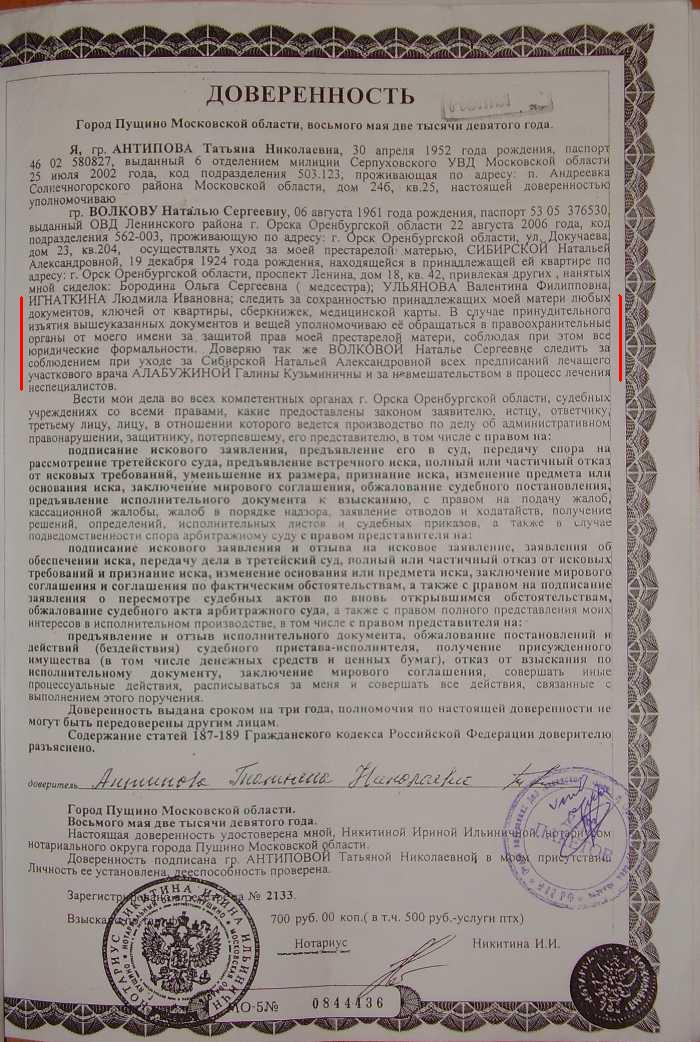

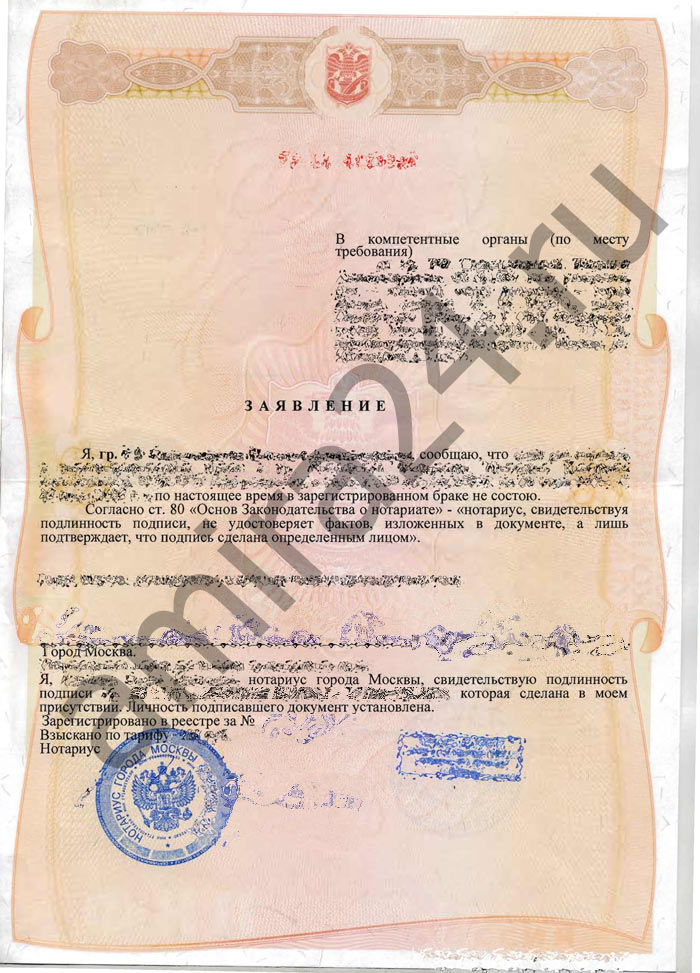

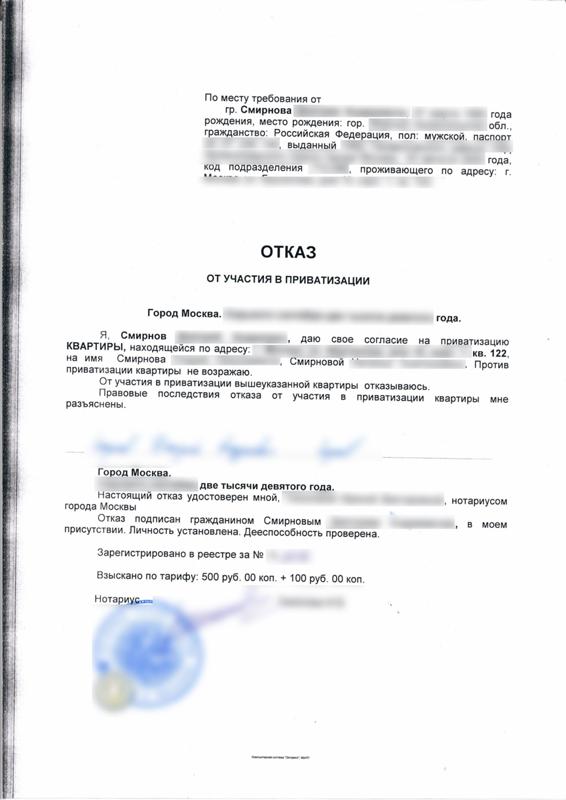

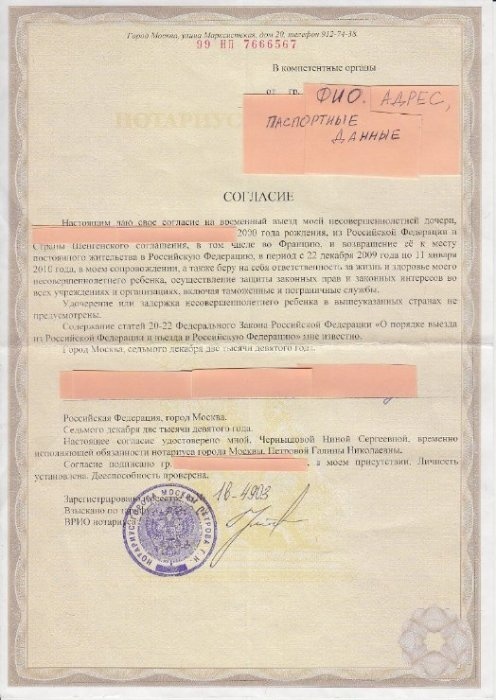

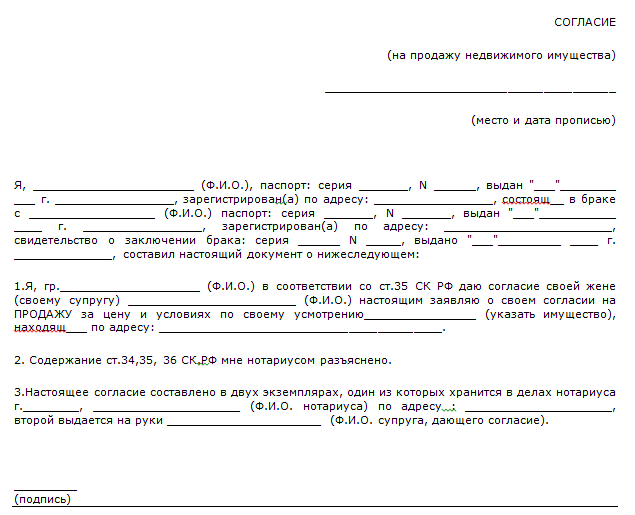

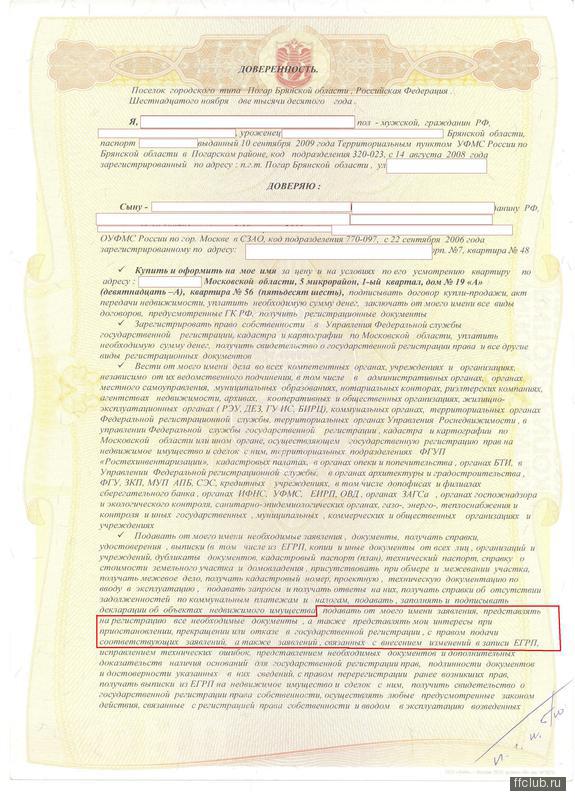

Нотариальное согласие супруга на залог объекта недвижимости при ипотеке

Заем, в котором в качестве обеспечения выступает квартира или загородный дом, наиболее удобный и доступный способ получения ссуды для большинства жителей нашей страны. Если же жилье находится в совместной собственности, потребуется согласие супруги на залог недвижимости для оформления кредита. Муж и жена обычно выступают созаемщиками по ипотеке, при этом тот, у кого подтвержденный документально доход больше становится титульным. При заключении договора с банком подписывают его оба супруга.

При заключении договора с банком подписывают его оба супруга.

Приобретение недвижимости супругами в ипотеку – нормативная база

В правоустанавливающих документах о приобретении квартиры или дома указывается только титульный заемщик, соответственно в Росреестре жилье регистрируется за ним. В том случае если квартира является совместно нажитым имуществом необходимо получить согласие супруга заемщика на залог объекта недвижимости при ипотеке для оформления договора с банком. Владение, использование и распоряжение общим жильем регулируется статьями 246 и 253 Гражданского кодекса, а также статьей 35 Семейного кодекса.

Передача недвижимости, имеющей статус совместной собственности, в залог возможна только по обоюдному согласию обоих супругов совладельцев. Иной порядок распоряжения квартирой или домом может быть зафиксирован брачным договором. Документальное подтверждение намерений других собственников на использование жилья в качестве обеспечения ипотечного кредита понадобится в любом случае. При этом неважно кто будет признан титульным заемщиком муж или жена.

При этом неважно кто будет признан титульным заемщиком муж или жена.

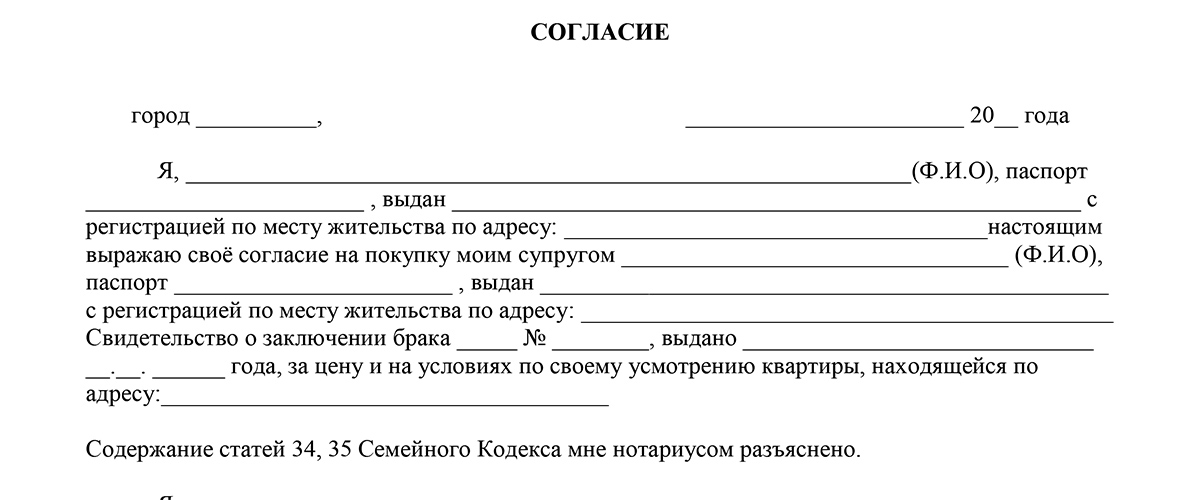

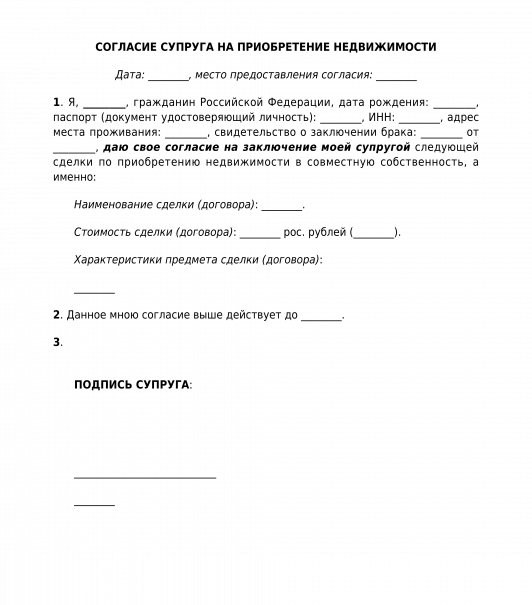

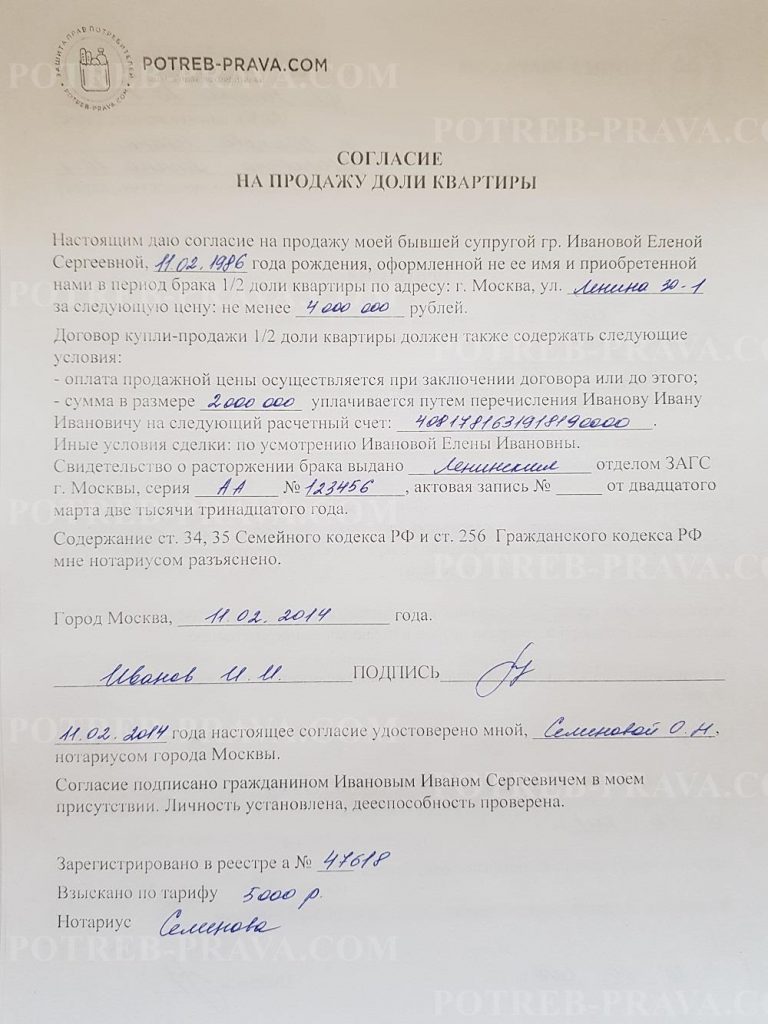

Порядок нотариального оформления согласия супругов на залог жилья

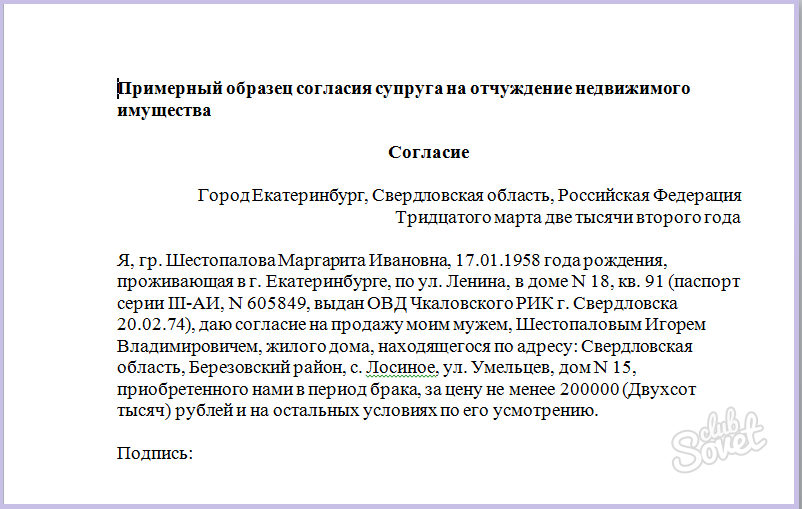

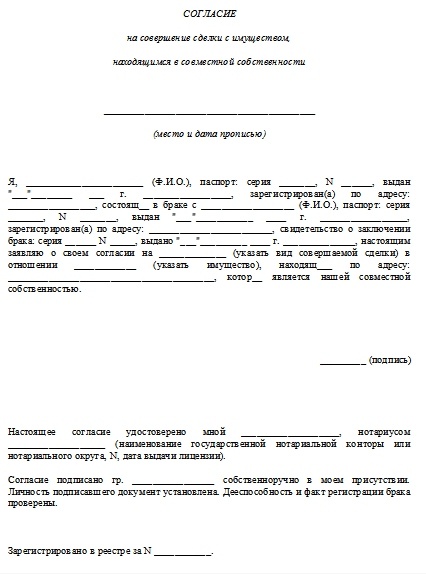

Процедура строго прописана в нормативных актах, и ее нарушение может стать основанием для опротестования ее в судебном порядке. В нашей стране нотариальное согласие супруга на залог недвижимости может быть оформлено в любой из контор не обязательно по месту жительства или регистрации. Порядок оформления следующий:

- Нотариус устанавливает по паспорту или другому удостоверению личность человека, который будет подписывать документ. Также он проверяет его вменяемость и дееспособность.

- На специальном защищенном бланке составляется текст, подтверждающий согласие супруга на передачу квартиры или дома в залог для получения ипотечного кредита.

- Документ передается для изучения человеку, от лица которого он подготовлен, после чего он подписывает согласие.

- Подпись заверяется нотариусом, о чем делается надпись на бланке заверяемая гербовой печатью.

Сведения о данном действии регистрируются в соответствующем журнале, а подписавшее документ лицо вносит государственную пошлину и плату за услуги нотариуса.

Пакет документов для оформления согласия у нотариуса

Для проведения описанной выше процедуры необходимо подтвердить личность и права на недвижимость. Для нотариального оформления согласия потребуются следующие документы:

- Паспорт супруги или иное удостоверение личности.

- Справка о присвоении СНИЛС.

- Правоустанавливающие документы на дом или квартиру.

ПОХОЖИЕ СТАТЬИ:

«Дом из сруба: за и против »

Дома на основе сруба строятся в России много лет. У этого есть несколько причин – древесину нельзя назвать капризным материалом, она красивая, что обеспечивает популярность. ..

..

«Какую ипотеку выбрать?»

Если человек взвесил все свои финансовые возможности, проанализировал существующие реалии и все-таки решился на оформление ипотеки, то ему придется столкнуться с огромным…

Вопросы

Здравствуйте, Наталья! Брачный договор определяет имущественные отношения супругов в браке, их права и обязанности в браке и в случае его расторжения. В брачном договоре супруги могут установить любой режим собственности: общей совместной, общей долевой или раздельной собственности на все имущество либо на какое-то отдельно взятое имущество, как на уже имеющееся у супругов имущество, так и на имущество, которое будет приобретено в будущем. В брачном договоре супруги вправе определить свои права и обязанности по взаимному содержанию, способы участия в доходах друг друга, порядок несения каждым из них семейных расходов, определить имущество, которое будет передано каждому из супругов в случае расторжения брака, а также включить в брачный договор любые иные положения, касающиеся имущественных отношений супругов Договор раздела имущества супругов предусматривает либо общую долевую собственность супругов либо режим раздельной собственности на конкретное имущество. Предполагается, что раздел имущества должен быть равнозначным, в случае, если имущество неравнозначное, то в соглашении можно предусмотреть выплату компенсации либо иной способ компенсировать неравенство имущества. Вопрос неравнозначности раздела желательно разрешить в сделке, чтобы соглашение о разделе не было впоследствии оспорено, как сделка , заключенная на крайне невыгодных условиях, которую лицо было вынуждено совершить вследствие стечения тяжелых обстоятельств, чем другая сторона воспользовалась (кабальная сделка).

Брачный договор должен быть удостоверен у нотариуса, несоблюдение нотариальной формы влечет недействительность брачного договора.

Договор раздела имущества супругов может быть составлен в простой письменной форме, может быть по желанию супругов удостоверен нотариусом, раздел имущества в случае спора между супругами может быть произведен в суде.

Во всех случаях брачный договор предоставляет больше возможностей определить имущественные права и обязанности супругов, чем договор раздела имущества.

Предполагается, что раздел имущества должен быть равнозначным, в случае, если имущество неравнозначное, то в соглашении можно предусмотреть выплату компенсации либо иной способ компенсировать неравенство имущества. Вопрос неравнозначности раздела желательно разрешить в сделке, чтобы соглашение о разделе не было впоследствии оспорено, как сделка , заключенная на крайне невыгодных условиях, которую лицо было вынуждено совершить вследствие стечения тяжелых обстоятельств, чем другая сторона воспользовалась (кабальная сделка).

Брачный договор должен быть удостоверен у нотариуса, несоблюдение нотариальной формы влечет недействительность брачного договора.

Договор раздела имущества супругов может быть составлен в простой письменной форме, может быть по желанию супругов удостоверен нотариусом, раздел имущества в случае спора между супругами может быть произведен в суде.

Во всех случаях брачный договор предоставляет больше возможностей определить имущественные права и обязанности супругов, чем договор раздела имущества.

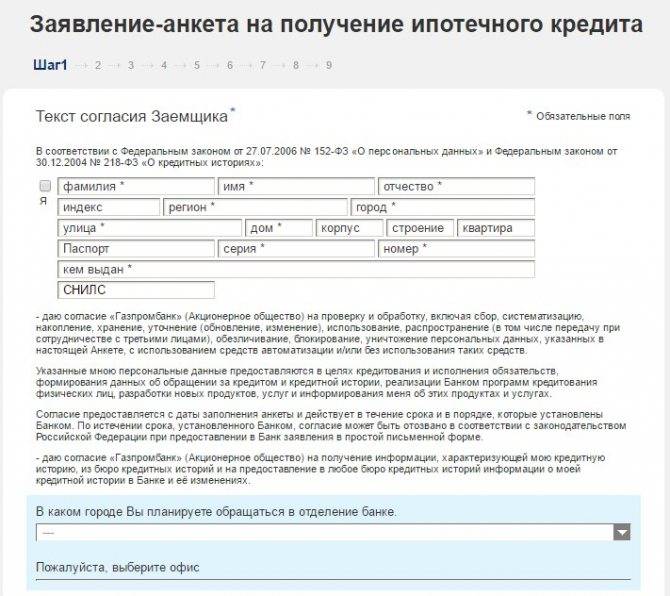

Семейное положение и недвижимость Флориды

Независимо от того, являетесь ли вы холостым, женатым, разведенным, проживающим отдельно или овдовевшим, ваше семейное положение играет важную роль в получении финансирования здесь, в штате Флорида. Это один из вопросов в Единой заявке на получение жилищного кредита, которую использует каждый ипотечный кредитор, от побережья до побережья.

Семейное положение важно, потому что оно касается всего, от финансовой ответственности по выплате ипотечного кредита для вашего нового жилищного кредита до владения / титула и прав на проживание на дом.

ПРИМЕЧАНИЕ: это не предназначено для замены юридической консультации. За юридической консультацией обращайтесь к юристу.

Мы собираемся ответить на список общих вопросов от наших клиентов, которые возникают снова и снова в рамках нашей повседневной практики выдачи кредитов.

Самая фундаментальная вещь, которую необходимо понять, это то, что существует разница между НАЗВАНИЕМ дома и ИПОТЕКОЙ на дом.

НАЗВАНИЕ:НАЗВАНИЕ — это юридический документ, который показывает, кому принадлежит дом. У каждого дома есть документ, подтверждающий правовой титул, который является частью публичной записи и содержит имя (имена) владельца (ов). У одного дома может быть несколько владельцев, таких как супруги, сожители, члены семьи и т. Д.

НАЗВАНИЕ — это , а не , то же самое, что и финансовая ответственность за выплаты по ипотеке. Лицо, фигурирующее в названии, может или не может вообще фигурировать в платежах по ипотеке. Это характерно для многих супругов и членов семьи.Например, один из супругов может нести 100% ответственность за выплату ипотечного кредита, в то время как другой супруг имеет равную долю владения. Остальные супруги несут равную ответственность как за выплаты по ипотеке, так и за право собственности.

Это характерно для многих супругов и членов семьи.Например, один из супругов может нести 100% ответственность за выплату ипотечного кредита, в то время как другой супруг имеет равную долю владения. Остальные супруги несут равную ответственность как за выплаты по ипотеке, так и за право собственности.

При наличии ипотеки на дом все заемщики, которые несут ответственность за выплаты по ипотеке, автоматически указываются в названии дома. Любой взрослый может быть добавлен к титулу на дом с помощью процесса, называемого актом о прекращении права собственности. Во Флориде акт о прекращении права собственности может быть оформлен любой титульной компанией, поверенным по недвижимости или семейным адвокатом.

Права на выживание — Название также помогает определить, что произойдет с правом собственности на дом в случае его смерти.

ИПОТЕКА: ИПОТЕКА определяет финансовую ответственность по осуществлению ежемесячных платежей по ипотечному кредиту кредитору, поскольку это касается дома. Технически инструмент, называемый ПРИМЕЧАНИЕ , представляет собой письменное обещание заемщика производить ежемесячные платежи кредитору.ИПОТЕКА — это юридический инструмент, который юридически прикрепляет NOTE к дому, по сути, делая сам дом залогом для векселя.

Технически инструмент, называемый ПРИМЕЧАНИЕ , представляет собой письменное обещание заемщика производить ежемесячные платежи кредитору.ИПОТЕКА — это юридический инструмент, который юридически прикрепляет NOTE к дому, по сути, делая сам дом залогом для векселя.

Если вы не производите ежемесячные платежи, ИПОТЕКА — это инструмент, который позволяет кредитору получить право собственности на дом в случае неуплаты ПРИМЕЧАНИЕ через процесс, называемый потерей права выкупа.

СУПРУГИ И НЕДВИЖИМОСТЬ ФЛОРИДЫ

В штате Флорида супруги, которые покупают недвижимость в качестве состоящих в браке лиц, должны и иметь право собственности на дом, независимо от того, несут ли они оба ответственность за выплаты по ипотеке.Это относится к любому дому, который приобретается в качестве основного места жительства / усадьбы или второго дома / дома для отдыха.

Если дом приобретается в инвестиционных целях (где супруги не будут занимать дом сами), то в праве собственности на дом должен быть указан только один супруг.

ВОПРОСЫ И ОТВЕТЫ:

При закрытии сделки с недвижимостью ВСЕ стороны должны подписать право собственности на дом, независимо от того, несут ли они финансовую ответственность за какие-либо платежи по ипотеке.

Теперь, когда мы рассмотрели основы, давайте погрузимся в общие вопросы:

ВОПРОС 1.

Я женат. Нужно ли моему супругу подавать заявку на получение кредита?

- ОТВЕТ: Нет, кроме случаев, когда это необходимо для дополнительного дохода.

Или, если ваш супруг не желает получить ипотечную кредитную историю.

Или, если ваш супруг не желает получить ипотечную кредитную историю.

ВОПРОС 2:

Я женат. Должен ли мой супруг (а) получить титул, когда я покупаю дом?

- ОТВЕТ: ДА, если дом занят либо супругом, либо вторым домом / домом для отдыха.Если дом приобретается в инвестиционных целях, и ни один из супругов не намеревается жить в нем, то ваш супруг НЕ обязан быть в праве собственности на дом.

ВОПРОС 3:

Я сейчас нахожусь в процессе развода. Могу ли я купить дом, в котором я смогу жить?

- ОТВЕТ: ДА, но имейте в виду, что если вы все еще состоите в браке на момент закрытия, ваш супруг будет владеть половиной дома и должен подписать титул.Если вы хотите пойти в одиночку, дождитесь окончательного развода.

ВОПРОС 4:

Я разлучен со своим супругом, но я хотел бы купить себе дом и съехать. Я могу это сделать?

- ОТВЕТ: ДА, однако, если на момент закрытия вы все еще состоите в браке, ваш супруг (а) будет владеть половиной дома и должен вместе с вами подписать право собственности на новый дом. Если вы хотите пойти в одиночку, вам нужно подождать, пока развод не будет окончательным.

ВОПРОС 5:

Я не женат по закону, но состою в гражданском союзе. Могу ли я купить дом?

- ОТВЕТ: ДА. Когда дело доходит до покупки недвижимости, к гражданским союзам применяются те же правила, что и при заключении брака.

ВОПРОС 6:

Я разведен, и моей супруге был вручен наш старый дом. Могу ли я купить новый дом?

Могу ли я купить новый дом?

- ОТВЕТ: ДА. Вы можете купить дом самостоятельно.Если ваше имя фигурирует в ежемесячных выписках по ипотеке для вашего старого дома, обязательно свяжитесь со своим супругом, чтобы убедиться, что они как можно скорее рефинансировали вас за счет ипотеки. В противном случае любой из просроченных платежей вашего бывшего супруга по ипотеке может отрицательно повлиять на ваш кредитный рейтинг. Кроме того, не забудьте сохранить указ о разводе и соглашение о семейном соглашении для вашего нового кредитора.

ВОПРОС 7:

Я недавно вышла замуж. Как мне добавить нового супруга в мой существующий дом?

- ОТВЕТ: Вы можете добавить их в заголовок дома с помощью процесса, который называется «Заявление о прекращении права собственности».

Здесь, во Флориде, вы можете подать заявление о выходе из любой титульной компании, поверенного по недвижимости или семейного адвоката.

Здесь, во Флориде, вы можете подать заявление о выходе из любой титульной компании, поверенного по недвижимости или семейного адвоката.

ВОПРОС 8:

Я был холост, когда купил свой дом, но сейчас я женат. Добавляется ли мой (а) супруг (а) автоматически к моей ипотечной ссуде или титулу на дом?

- ОТВЕТ: NO. Ваш супруг (а) не добавляется автоматически к названию дома. Брак дает право собственности, но не меняет правоустанавливающие документы.Наилучший способ добиться этого — оформить заявление о прекращении действия права на увольнение… Здесь, во Флориде, вы можете получить его в любой титульной компании, у поверенного по недвижимости или адвоката по семейным делам.

ВОПРОС 9:

Я был холост, когда купил дом, но теперь я женат. Как лучше всего следить за тем, чтобы мой супруг оставался дома, если со мной что-то случится?

- ОТВЕТ: Наилучший способ обеспечить сохранность дома — это указать вашего супруга (а) в праве собственности на дом через акт о прекращении действия права на жительство.

Вы также можете обратиться к адвокату по семейным делам, чтобы составить завещание.

Вы также можете обратиться к адвокату по семейным делам, чтобы составить завещание.

ВОПРОС 10:

Я только что завершил развод, и судья присудил мне дом. Как мне убедиться, что моего бывшего супруга выселили из дома?

- ОТВЕТ: Есть только два способа отстранить супруга от ответственности по ипотеке: 1) рефинансирование или 2) продажа дома. Любой из этих вариантов гарантирует разделение совместной финансовой ответственности по ипотечному долгу.

ВОПРОС 11:

Я женат, и моя супруга — единственная на ипотеку. Что будет с домом, если с ним что-то случится и я не смогу произвести оплату?

- ОТВЕТ: Если выплаты по ипотеке не производятся, кредитор начнет взыскание права выкупа дома, даже если вы имеете право собственности и проживаете в доме.

Если вы хотите убедиться, что ипотека будет выплачена после смерти заемщика, существуют типы полисов страхования ипотечной защиты, которые являются типом полиса кредитного страхования жизни, но, в целом, наиболее доступным способом. для защиты пережившего супруга и семьи используется стандартный полис срочного страхования жизни.

Если вы хотите убедиться, что ипотека будет выплачена после смерти заемщика, существуют типы полисов страхования ипотечной защиты, которые являются типом полиса кредитного страхования жизни, но, в целом, наиболее доступным способом. для защиты пережившего супруга и семьи используется стандартный полис срочного страхования жизни.

ВОПРОС 12:

Я разведена и подаю заявление на получение нового жилищного кредита. Моя бывшая супруга никогда не рефинансировала наш старый дом, и ипотека все еще отображается в моем кредитном отчете. Могу ли я претендовать на получение нового жилищного кредита?

- ОТВЕТ: ДА. Сохраните копию своего Указа о разводе и Соглашения о мировом соглашении, подтверждающих, что ваш бывший супруг (а) получил дом, и передайте эти документы новому кредитору. Вы также должны быть в курсе этого, чтобы быть уверенным, что ваш бывший супруг как можно скорее рефинансирует ипотеку.

Это сделано для того, чтобы ваша кредитная история не пострадала, если ваш бывший супруг (а) совершит просроченные платежи по ипотечному кредиту.

Это сделано для того, чтобы ваша кредитная история не пострадала, если ваш бывший супруг (а) совершит просроченные платежи по ипотечному кредиту.

RECAP

Если у вас когда-либо возникнет вопрос о праве собственности на дом в штате Флорида, лучшим местом для совета обычно является местная титульная компания. Вы также можете связаться с юристом по недвижимости или семейным юристом для получения заявлений о выходе, завещаний, вопросов о наследстве, вопросов о праве на наследство и т. Д.

Если вы совершаете покупку где-нибудь в штате Флорида и у вас есть вопросы об ипотеке и / или о том, как ипотека связана с названием дома, который вы хотите приобрести, мы будем рады обсудить ваши варианты и ответить ваши вопросы.

Вы можете связаться с нами ЗДЕСЬ.

Покупка дома с кем-то

Покупка дома с другим человеком дает несколько преимуществ. Разделение затрат на покупку дома может быть единственным способом, которым вы можете позволить себе стать домовладельцем. Совместное владение может помочь покрыть расходы на техническое обслуживание и ремонт. Некоторые пары покупают дом вместе с намерением позже пожениться. Покупка недвижимости с другим человеком также может быть отличной возможностью для инвестиций.

Но есть проблемы с владением домом с кем-то другим. Важно знать об ограничениях совместного владения, чтобы избежать финансовых и юридических проблем в будущем. Если у вас есть вопросы о покупке дома с другим человеком, обязательно поговорите с опытным юристом по недвижимости.

Если у вас есть вопросы о покупке дома с другим человеком, обязательно поговорите с опытным юристом по недвижимости.

В эту статью мы включаем полезную информацию о типах долей собственности, соглашениях о совместной собственности, а также продаже или передаче долей собственности.

Виды собственности

Документ — это официальный письменный документ, подтверждающий право собственности на собственность, когда она передается новому владельцу.Когда есть только один покупатель, имя покупателя будет указано в документе как единственный владелец. При покупке недвижимости с участием более чем одного человека покупатели должны получить долю долевого владения недвижимостью. Типы домовладения для нескольких покупателей включают:

- Общие арендаторы

- Совместные арендаторы с правом наследования

- Арендаторы целиком

Хотя это юридические термины, не пугайтесь их. На самом деле концепции довольно просты.

Общие арендаторы

При общей аренде (TIC) каждый покупатель владеет долей в одной и той же собственности. Покупатели совместно определяют свой процент владения, который должен быть отражен в названии. Совладельцы могут иметь равную долю (50/50) или неравную долю.

Покупатели совместно определяют свой процент владения, который должен быть отражен в названии. Совладельцы могут иметь равную долю (50/50) или неравную долю.

Общие арендаторы имеют право продать (или передать) свою долю собственности по своему усмотрению, даже если другие собственники не согласны с этим. Однако общий арендатор не может продать больше своей доли в собственности.Когда общий арендатор умирает, его интерес к собственности переходит к его наследникам. Если вы совладелец, вы можете делить недвижимость с незнакомцами.

Содействующие лица с правом наследования

В договоре о совместной аренде с правом наследования (JTWROS) каждый собственник имеет равные интересы; 50/50 для двух собственников или 1/3 процента для трех собственников.

При совместной аренде доля владения переходит к оставшимся владельцам после смерти одного из владельцев. Остальные собственники в равной степени отнесутся к интересам умершего собственника.Совладелец в совместной аренде не может передать свои имущественные права наследникам по наследству. Передача права собственности совладельцам происходит автоматически в случае смерти, что позволяет избежать перехода собственности на завещание.

Передача права собственности совладельцам происходит автоматически в случае смерти, что позволяет избежать перехода собственности на завещание.

Совместная аренда с правом наследования чаще всего встречается между близкими членами семьи. В пункте договора о грантополучателе должно быть четко указано «совместные арендаторы с правом наследования».

Арендаторы целиком

Супружеские пары могут вступать в собственность в качестве арендаторов целиком (TBE), форма совместной аренды с правом наследования.Каждый партнер имеет равные права собственности на собственность, но не 50/50. Каждому партнеру принадлежит 100%. Только 25 штатов разрешают этот вид собственности.

Это означает, что если у одного партнера есть кредиторы, которые хотят арестовать собственность в счет выплаты долга, они не могут, потому что собственность также на 100% принадлежит другому партнеру. Кредиторы могли наложить арест на него только в том случае, если оба партнера были участниками одного и того же долга (однако, обратите внимание, что многие виды долгов распределяются между супружескими парами).

Если один из партнеров умирает, собственность немедленно переходит к другой стороне без передачи завещания.

Важность договора о совместной собственности

Домовладение — это значительные финансовые вложения. Совладельцам важно четко понимать, как они будут использовать недвижимость. Разногласия могут осложнить отношения между владельцами. Четко составленное соглашение может определить права и обязанности каждого владельца и избежать юридических проблем в будущем.

При составлении соглашения о совместной собственности потенциальные собственники должны рассказать о том, как они собираются использовать собственность и чего они ожидают от других собственников.В соглашении также могут быть указаны варианты действий в случае разногласий.

Если вы обеспокоены тем, что владелец продаст свою долю другому лицу, вы можете включить в соглашение пункт о праве преимущественной покупки. Это дает вам возможность выкупить долю продавца до ее продажи третьему лицу.

Вы также можете рассмотреть возможность добавления пункта о принудительной продаже в свое соглашение о праве собственности. Если один акционер недоволен, этот пункт может вынудить одного (или нескольких) акционеров продать свои доли собственности на условиях, определенных в соглашении.

Текущие расходы и финансовые обязательства

Уход за домом требует больших денег. Если покупатели берут ссуду на недвижимость, они должны вносить ипотечные платежи, иначе банк может стать владельцем собственности. Другие текущие расходы на дом включают налоги на недвижимость, расходы на техническое обслуживание, коммунальные услуги и страхование.