Оплата недвижимости третьим лицом \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Оплата недвижимости третьим лицом (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Оплата недвижимости третьим лицом Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 1102 «Обязанность возвратить неосновательное обогащение» ГК РФ

(Юридическая компания «TAXOLOGY»)Бюджетная организация, обладая земельным участком на праве постоянного (бессрочного) пользования, уплачивала земельный налог. При этом в определенный период третье лицо фактически использовало данный земельный участок под объектами недвижимости, не внося плату за его использование, неосновательно сберегая денежные средства в виде уплаченного бюджетной организацией земельного налога.

04.2009 по делу N А56-9315/2008, Постановление ФАС Северо-Кавказского округа от 05.04.2006 N Ф08-1211/2006 по делу N А20-7453/2005). Открыть документ в вашей системе КонсультантПлюс:

04.2009 по делу N А56-9315/2008, Постановление ФАС Северо-Кавказского округа от 05.04.2006 N Ф08-1211/2006 по делу N А20-7453/2005). Открыть документ в вашей системе КонсультантПлюс:Путеводитель по налогам. Энциклопедия спорных ситуаций по НДФЛ и страховым взносамПозиция Президиума Верховного Суда РФ состоит в том, что налогоплательщик при приобретении квартиры может получить имущественный вычет в части расходов, приходящихся на его долю в имуществе (долю в праве на имущество). Включение в вычет расходов на оплату цены недвижимости за третьих лиц по общему правилу не допускается.Нормативные акты: Оплата недвижимости третьим лицом

|

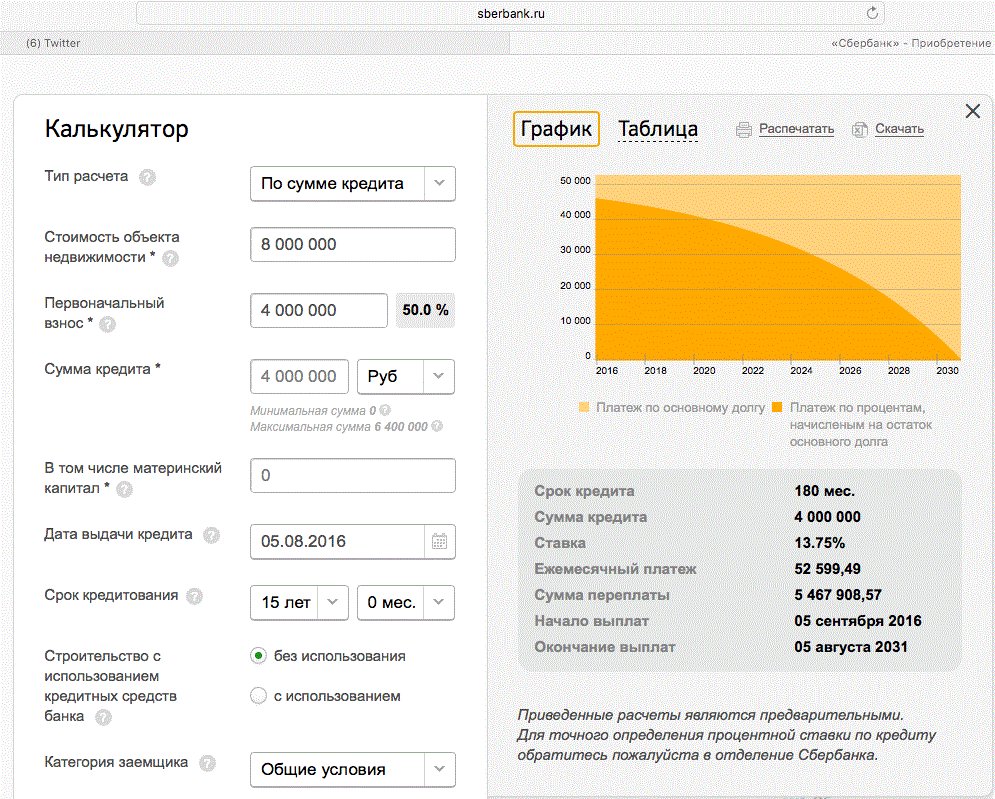

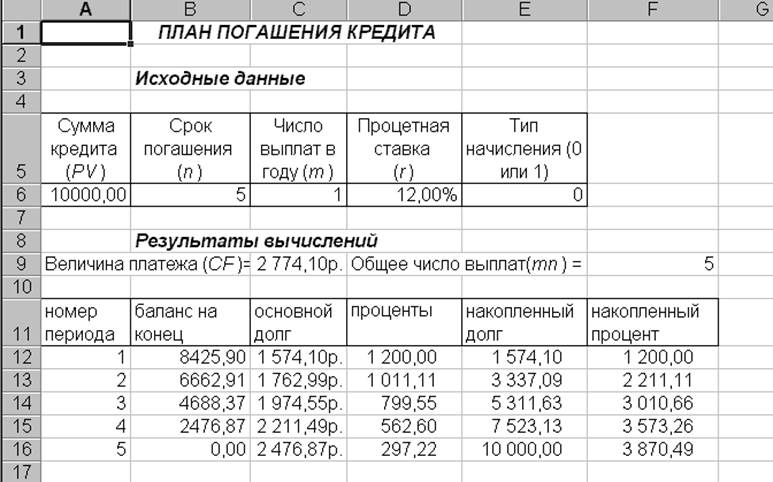

Минимальная сумма кредита |

500 тыс. |

|

Максимальная сумма кредита |

3 млн ₽ |

|

Срок кредита |

от 36 до 360 месяцев |

|

Процентная ставка, годовых |

5,85% |

|

Первоначальный взнос |

от 15% до 80% от стоимости приобретаемой квартиры |

|

Способы расчетов с продавцом |

— безналично на счет — аккредитив |

|

Погашение кредита |

ежемесячно, равными платежами |

|

Надбавки к процентной ставке |

+1% — при отказе от страхования жизни и здоровья заемщика, а также страхование имущества в соответствии с требованиями Банка |

|

Комиссии |

отсутствуют |

|

Срок действия программы |

до 01. |

Коды вида операций — «Альфа-Банк»

Как определить какой код вида операции указать при платеже?

Перечень кодов видов валютных операций разделен на группы (условная нумерация группы определяется первыми двумя цифрами кода вида операции) в зависимости от предмета договора, на основании которого осуществляется платеж и /или экономического характера платежа: например, оплата за товары, оплата за услуги, покупка недвижимости, продажа ценных бумаг, выплата заработной платы, оплата штрафа или налога):

01 и 02 группы — конверсионные операции резидентов и нерезидентов в безналичной форме

10 и 11 группы — платежи за товары с вывозом из РФ или ввозом в РФ (экспорт/ импорт товаров)

12 и 13 группы — платежи за товары без ввоза в РФ или вывоза из РФ

20 и 21 группы — платежи за услуги, работы, информацию и результаты интеллектуальной деятельности, исключительные права на них, за аренду (экспорт/ импорт)

22 и 23 группы — платежи по договорам смешанного типа

30 группа — платежи за недвижимое имущество

32 группа — платежи по договорам уступки требования и перевода долга

35 группа — прочие платежи, связанные с внешнеторговой деятельностью

40 и 41 группы — предоставление кредитов и займов

42 и 43 группы — возвраты кредитов и займов и процентов по ним

50 группа — платежи за доли, паи, вклады в имущество

51 и 52 группы — купля -продажа ценных бумаг

55 группа — исполнение обязательств по ценным бумагам

56 группа — платежи по операциям с производными финансовыми инструментами

57 группа — платежи по договорам доверительного управления имуществом

58 группа — платежи по договорам о брокерском обслуживании

59 группа — платежи по договорам об оказании клиринговых услуг

60 группа — переводы нерезидентов (друг другу или сам себе)

61 группа — переводы резидентов (друг другу или сам себе)

70 группа — неторговые операции (налоги, заработная плата, пенсия, благотворительная помощь и т. п.)

п.)

80 группа — операции (резидентов и нерезидентов) по договорам с уполномоченным банком (по аккредитивам, кредитным договорам, оплата банковской комиссии по договору расчетно-кассового обслуживания и т. п.)

90 группа — прочие валютные операции.

Код вида валютной операции зависит также от направления платежа (кто кому платит: резидент нерезиденту или нерезидент резиденту (см. столбец Получатель и Плательщик в таблице ниже)), а также от особенностей расчетов.

Клиент-резидент осуществляет авансовый платеж по импортному договору купли-продажи товара (импорт товара — это ввоз товаров в РФ).

Необходимо определить группу кода вида операции, соответствующую виду договора (в нашем случае — это группа 11 «Расчеты между резидентами и нерезидентами при осуществлении внешнеторговой деятельности, связанной с ввозом на территорию Российской Федерации товаров, включая воздушные, морские суда, суда внутреннего плавания и космические объекты».

После этого понять кто осуществляет платеж — определить плательщика (в нашем случае — это резидент).

Затем необходимо определить особенности (условия) расчетов, предусмотренные договором (оплата по факту или авансом) (в нашем случае — это авансовый платеж- предоплата).

Теперь можно определить код валютной операции (в нашем случае получается КВВО 11100).

Полные формулировки кодов видов операций содержатся в Перечне кодов видов операций резидентов и нерезидентов, который является приложением 1 к Инструкции Банка России от 16.08.2017 № 181-И.

Как оплатить покупку недвижимости за рубежом и не попасть впросак?

В последнее время все больше россиян приобретают недвижимость за рубежом. И проблема, как передать деньги продавцу, проживающему в другом государстве, непременно встает перед каждым покупателем. На сегодняшний день существует несколько вариантов решения этой задачи, каждый из которых имеет свои плюсы и минусы. Как безопасно произвести оплату за приобретенное за рубежом жилье, а также не забыть о комиссиях с налогами, которые в сумме прибавляют к стоимости объекта едва ли не десять процентов, расскажет материал RealEstate.ru

Как безопасно произвести оплату за приобретенное за рубежом жилье, а также не забыть о комиссиях с налогами, которые в сумме прибавляют к стоимости объекта едва ли не десять процентов, расскажет материал RealEstate.ru

В последнее время все больше россиян приобретают недвижимость за рубежом. И проблема, как передать деньги продавцу, проживающему в другом государстве, непременно встает перед каждым покупателем. На сегодняшний день существует несколько вариантов решения этой задачи, каждый из которых имеет свои плюсы и минусы. Как безопасно произвести оплату за приобретенное за рубежом жилье, а также не забыть о комиссиях с налогами, которые в сумме прибавляют к стоимости объекта едва ли не десять процентов, расскажет материал RealEstate.ru.

В большинстве европейских стран процесс оплаты покупки недвижимости достаточно четко структурирован и в обязательном порядке контролируется или представителями участников сделки (юристами), или представителями государства (это может быть нотариус или иной регистрирующий орган).

Как правило, стандартная схема покупки включает в себя несколько этапов: предложение о покупке, внесение задатка, юридическая подготовка и проверка сделки, подготовка необходимого финансирования (в том числе и ипотечного кредита), финальный расчет и регистрация сделки. То есть покупатель сталкивается с финансовыми вопросами дважды: на этапе внесения задатка и на этапе полной оплаты покупки

Первый финансовый вопрос, который стоит перед покупателем недвижимости – каким способом оплатить покупку? Сделать это можно двумя путями: оплатить наличными или же посредством банковского перевода. «Для оплаты безналичным расчетом необходимо открыть валютный счет в России и на основании предварительного договора отправлять средства на счет застройщика или нотариуса в зависимости от страны и условий договора», — консультирует генеральный директор компании «МИЭЛЬ-DPM» Наталья Завалишина. – «Если Вы открыли счет в другой стране, по приезду в Россию необходимо уведомить об этом налоговую, без этого уведомления ни один банк в России не имеет право отправлять на этот Ваш счет денежные средства». По данным компании «Бест-недвижимость», комиссия банка за перевод денежных средств составляет 1%, но обычно не превышает 150-200 долл.

«Для оплаты безналичным расчетом необходимо открыть валютный счет в России и на основании предварительного договора отправлять средства на счет застройщика или нотариуса в зависимости от страны и условий договора», — консультирует генеральный директор компании «МИЭЛЬ-DPM» Наталья Завалишина. – «Если Вы открыли счет в другой стране, по приезду в Россию необходимо уведомить об этом налоговую, без этого уведомления ни один банк в России не имеет право отправлять на этот Ваш счет денежные средства». По данным компании «Бест-недвижимость», комиссия банка за перевод денежных средств составляет 1%, но обычно не превышает 150-200 долл.

Что касается способа оплаты наличными, то он позволяет снизить расходы при регистрации сделки, а также оптимизировать ежегодные налоги на недвижимость, если в договоре будет указана иная — сниженная — цена объекта недвижимости. Из плюсов наличного расчета это, пожалуй, все. А вот минусов такого способа оплаты намного больше. Во-первых, при перепродаже недвижимости придется платить налог с разницы от цены, указанной в договоре покупки и указанной в договоре о продаже, что часто уже само по себе составляет существенную долю дополнительных расходов. Во-вторых, в случае возникновения сложностей с объектом недвижимости и расторжении сделки, говорить о возврате средств, уплаченных наличными, практически не приходится. И в-третьих, если покупка недвижимости планируется с помощью ипотечного кредитования, банк будет исходить их цены, указанной в договоре, игнорируя реальную рыночную стоимость объекта. Даже если банк декларирует, что готов рассматривать возможность предоставления кредита исходя из оценочной стоимости недвижимости, на практике он будет исходить только из стоимости, отраженной в договоре. Наконец, в случае возникновения сложностей с объектом недвижимости и расторжения сделки рассчитывать на возврат средств, уплаченных наличными, тоже не стоит, всегда есть вероятность, что продавец вернет только ту сумму, что была прописана в договоре.

Во-первых, при перепродаже недвижимости придется платить налог с разницы от цены, указанной в договоре покупки и указанной в договоре о продаже, что часто уже само по себе составляет существенную долю дополнительных расходов. Во-вторых, в случае возникновения сложностей с объектом недвижимости и расторжении сделки, говорить о возврате средств, уплаченных наличными, практически не приходится. И в-третьих, если покупка недвижимости планируется с помощью ипотечного кредитования, банк будет исходить их цены, указанной в договоре, игнорируя реальную рыночную стоимость объекта. Даже если банк декларирует, что готов рассматривать возможность предоставления кредита исходя из оценочной стоимости недвижимости, на практике он будет исходить только из стоимости, отраженной в договоре. Наконец, в случае возникновения сложностей с объектом недвижимости и расторжения сделки рассчитывать на возврат средств, уплаченных наличными, тоже не стоит, всегда есть вероятность, что продавец вернет только ту сумму, что была прописана в договоре.

Как отмечают игроки рынка, в европейских странах возможностей полная оплата наличными при сделках купли-продажи недвижимости не практикуется. Но при этом довольно распространены «серые схемы» — занижение стоимости объекта в договоре и частичная оплата наличными. «Во избежание возможных сложностей мы настоятельно рекомендуем использовать только безналичные способы оплаты покупки недвижимости с официальной регистрацией сделки», – говорит К.Долгинский из Lowell Finance. – «Дело в том, что в случае, если возникнет необходимость в реализации объекта недвижимости, это может вызвать дополнительные сложности и расходы по уплате налогов на прирост капитала, или рыночной стоимости».

По мнению юриста юридической фирмы Lidings, консультирующей иностранные компании по вопросам российского права, Ильи Горячева, самый надежный вариант оплаты – использовать проверенное третье лицо. Можно обратиться к нотариусу страны места нахождения недвижимости, у которого сумма по сделке будет храниться в депозите до получения выписки из Реестра прав на недвижимое имущество страны, где находится недвижимость. Услуги нотариуса будут стоить порядка 300-500 евро. А вот услуги риэлтора по поиску недвижимости и ведению всей сделки чаще всего оплачивает продавец.

Услуги нотариуса будут стоить порядка 300-500 евро. А вот услуги риэлтора по поиску недвижимости и ведению всей сделки чаще всего оплачивает продавец.

Но помимо этого будущих собственников недвижимости за рубежом поджидает не малое количество рисков. «В частности, одним из возможных рисков при продаже недвижимость является наличие тех правообладателей приобретаемого недвижимого имущества, о которых покупатель не может узнать в силу недобросовестности покупателя», – рассказывает И.Горячев. -«Также нужно убедиться, что текущее состояние приобретаемой недвижимости соответствует обещанному. В противном случае, после завершения сделки можно столкнуться с необходимостью проводить капитальный ремонт приобретенного имущества».

Наконец, чтобы стать счастливым собственником недвижимости за рубежом, покупателю предстоит заплатить достаточно большое количество налогов. В разных странах налоги разные, но общая сумма их везде не маленькая. Вместе с тем, есть и хорошие новости: российское законодательство не предусматривает налогообложение приобретения недвижимости вне пределов Российской Федерации, рассказывает консультант по зарубежной недвижимости Cliff Property Игорь Персидский.

Аля ДЕНИСОВА

Покупка недвижимости в Турции: варианты оплаты

Для оплаты сделок по купле-продаже недвижимости в Турции существует несколько способов. При этом, возможности для граждан из различных стран разные. Однако сейчас варианты оплаты настолько упрощены, что для жителей стран постсоветского пространства, Европы, Азии и целого ряда других, заплатить за покупку жилья не составит никакого труда. Более того, оплата не повлечет за собой почти никаких дополнительных расходов по переводу денег или расходы эти будут минимальными.

В Турции действует правило — государственные власти и банковские структуры не интересует, откуда у иностранца крупная сумма денег на покупку недвижимости. Никто не будет просить предъявить подверждающие документы, спрашивать, каким способом деньги заработаны, или получены в наследство, или накоплены. Сколько бы денег не поступило на счет в турецком банке из-за рубежа или сколько бы вы их не снимали в турецком банкомате со своей карточки, к происхождению любой суммы никто не проявит интерес.

Еще одним важным моментом оплаты сделки по купле-продаже в Турции является то, что оформление недвижимости в собственность и оплата сделки должны быть проведены в одно и то же время. В Кадастровом Управлении, при оформлении документов на нового собственника, обязательно нужно предъявить и документы, подтверждающие, что расчет за недвижимость произведен. Только после этого можно будет получить ТАПУ (главный документ собственника).

Способы оплаты сделки по купле-продаже недвижимости в Турции

1 способ. Наличные.

Купить квартиру, виллу или земельный участок в Турецкой республике можно за наличный расчет. То есть, привезти с собой необходимую сумму денег. Сложность способа заключается в том, что из многих стран увезти сразу много наличных денег можно только при подтверждении того, откуда эта сумма (официальный доход, продажа недвижимости в своей стране, наследство и пр). Кроме того, сумму свыше 10 тысяч долларов нужно будет задекларировать на границе.

Если вы решили воспользоваться этим способом, то в Турции вас обязательно встретят сотрудники нашей компании. Далее мы помогаем нашим клиентам открыть в банке счет и положить на него деньги, либо положить деньги в банковскую ячейку.

2 способ. Банковский перевод.

Еще более простым способом является оплата сделки по купле-продаже недвижимости в Турции с помощью банковского перевода. Но при таком варианте у покупателя с собой должны быть деньги на оплату первоначального взноса. Наличные или карте.

После того, как покупатель определился с покупкой, он может перевести деньги на счет собственника через интернет-банкинг. Деньги можно перевести из своей страны или находясь в Турции. Важно, чтобы сумма была переведена в день оформления документов, поэтому стоит заранее уточнить в своем банке, как быстро можно совершить перевод крупной суммы. Кроме того, за эту услугу обычно берется комиссия. Как правило, она не превышает 0,5%, но лучше, чтобы на счете была необходимая сумма с некоторым запасом. Уточнить все эти вопросы можно в своем банке. Также, сотрудники нашей компании ответят на ваши вопросы, касающиеся денежных переводов на счет юридической компании или частного лица в турецких банках.

Уточнить все эти вопросы можно в своем банке. Также, сотрудники нашей компании ответят на ваши вопросы, касающиеся денежных переводов на счет юридической компании или частного лица в турецких банках.

3 способ. Снятие наличных с карты.

Если вывозить с собой наличных денег, без декларирования, можно совсем немного, то взять с собой карту, на которой может быть любая сумма денег, вам никто не запретит, и никто не потребует с вас никаких документов.

Поэтому данный способ оплаты сделки по купле-продаже недвижимости является одним из самых простых и популярных. С карты, которая привязана к вашему валютному счету в банке вашей страны, можно снимать деньги в турецких банкоматах. Стоит помнить, что во многих банках установлен суточный лимит на беспроцентное снятие денежных средств. Сумма лимита зависит от статуса клиента и типа карты: все это следует уточнить в своем банке перед поездкой. Поэтому обычно покупатели недвижимости

в Турции снимают деньги частями в течение нескольких дней, без комиссии. Либо снимают одной суммой, но платят за это банку определенный процент.

Либо снимают одной суммой, но платят за это банку определенный процент.

Три вышеперечисленных способа является основными, которые используют иностранные граждане, покупая объекты недвижимости в Турции. Все варианты абсолютно легальные и законные.

налог на недвижимость за границей

1. Выбор объекта

Будущий собственник начинает с того, что выбирает объект покупки в интересующей стране. Недвижимость подбирают дистанционно или планируют поездку, чтобы осмотреть варианты лично.

Когда покупатель выбрал объект, он подписывает предварительный договор с продавцом недвижимости.

2. Резервирование объекта

Покупатель вносит задаток за недвижимость. После этого ее резервируют и снимают с торгов.

Агент покупателя проверяет юридическую чистоту недвижимости. Объект не должен быть обременен долгами за коммунальные услуги или находиться в залоге у банка. Также смотрят, чтобы на него не могли предъявить право другие лица, например наследники предыдущего владельца.

3. Открытие банковского счета

Если проверка прошла успешно, покупатель открывает банковский счет в стране, где находится объект, и переводит на него деньги для покупки.

Другой безопасный способ оплатить недвижимость — перевести деньги напрямую со счета покупателя в российском банке на счет продавца.

Недвижимость за рубежом можно оплатить и наличными, но у этого способа есть весомые недостатки. Многие страны ограничивают наличные расчеты при крупных покупках, чтобы противодействовать отмыванию денег.

Кроме того, вывоз наличных сопряжен с неудобствами: придется заполнить таможенную декларацию и подтвердить легальное происхождение средств.

4. Заключение договора купли-продажи

После открытия счета стороны заключают договор купли-продажи на объект недвижимости. В нем фиксируют окончательные условия сделки.

5. Оплата объекта

Когда договор купли-продажи заключен, покупатель переводит продавцу оплату за объект недвижимости. На этом же этапе платят сопутствующие налоги.

6. Регистрация права собственности

Когда все расчеты по сделке выполнены, продавец и покупатель регистрируют переход права собственности. Новому собственнику выдают официальную бумагу, которая подтверждает его права на объект недвижимости. Как только покупатель получает эту бумагу, он переоформляет на себя договоры на коммунальные услуги.

Калькулятор доступности— Сколько дома я могу себе позволить?

- Ипотека

- Калькулятор доступности

Используйте калькулятор доступности Zillow, чтобы оценить удобную сумму ипотеки на основе вашего текущего бюджета. Введите данные о своем доходе, первоначальном взносе и ежемесячных долгах, чтобы определить, сколько потратить на дом.

Вы можете позволить себе дом до

$ 296 318

Судя по предоставленной вами информации, дом по этой цене должен соответствовать вашему бюджету.

Узнать большеДалее: Посмотрите, сколько вы можете занять

Вы оценили свою доступность, теперь получите предварительную квалификацию у кредитора, чтобы узнать, сколько вы можете занять.

Другие калькуляторы ипотеки

- Калькулятор ипотеки

Сколько будет стоить ваш новый дом? Оцените ежемесячный платеж по ипотеке с помощью нашего простого в использовании ипотечного калькулятора.

- Калькулятор ипотечного кредита VA

Используйте наш калькулятор жилищного кредита VA для оценки выплат по ссуде VA для квалифицированных ветеранов, действующих военнослужащих и семей военнослужащих.

- Калькулятор долга к доходу

Соотношение долга к доходу помогает определить, соответствуете ли вы критериям получения ипотеки. Воспользуйтесь нашим калькулятором DTI, чтобы узнать, находитесь ли вы в правильном диапазоне.

- Калькулятор рефинансирования

Заинтересованы в рефинансировании существующей ипотеки? Воспользуйтесь нашим калькулятором рефинансирования, чтобы узнать, имеет ли смысл рефинансирование для вас.

Участвующие кредиторы могут платить Zillow Group Marketplace, Inc. («ZGMI») комиссию за получение контактной информации потребителей, такой как ваша. ZGMI не рекомендует и не поддерживает каких-либо кредиторов. Мы отображаем кредиторов на основе их местоположения, отзывов клиентов и других данных, предоставленных пользователями. Для получения дополнительной информации о наших рекламных методах см. Наши Условия использования и конфиденциальность. ZGMI является лицензированным ипотечным брокером, NMLS №1303160. Список государственных лицензий и разглашений доступен здесь.

ZGMI не рекомендует и не поддерживает каких-либо кредиторов. Мы отображаем кредиторов на основе их местоположения, отзывов клиентов и других данных, предоставленных пользователями. Для получения дополнительной информации о наших рекламных методах см. Наши Условия использования и конфиденциальность. ZGMI является лицензированным ипотечным брокером, NMLS №1303160. Список государственных лицензий и разглашений доступен здесь.

Факторы, влияющие на доступность

Когда дело доходит до расчета доступности, ваш доход, долги и первоначальный взнос являются основными факторами.Сколько дома вы можете себе позволить, также зависит от получаемой вами процентной ставки, потому что более низкая процентная ставка может значительно снизить ваш ежемесячный платеж по ипотеке. В то время как ваши личные сбережения или привычки тратить могут повлиять на вашу доступность, предварительная квалификация на получение жилищного кредита может помочь вам определить разумный жилищный бюджет.

Как рассчитать доступность

Калькулятор доступности Zillow позволяет вам настраивать ваши платежные реквизиты, а также предоставляет полезные советы по каждому полю, чтобы вы начали. Вы можете рассчитать доступность на основе вашего годового дохода, ежемесячных долгов и первоначального взноса или на основе предполагаемых ежемесячных платежей и суммы первоначального взноса.

Вы можете рассчитать доступность на основе вашего годового дохода, ежемесячных долгов и первоначального взноса или на основе предполагаемых ежемесячных платежей и суммы первоначального взноса.

Наш калькулятор также включает расширенные фильтры, которые помогут вам получить более точную оценку доступности вашего дома, включая конкретные суммы налогов на недвижимость, страхование домовладельцев и сборы ТСЖ (если применимо). Узнайте больше о позициях в нашем калькуляторе, чтобы определить свой идеальный жилищный бюджет.

Годовой доход

Это общая сумма денег, заработанных за год до вычета налогов и других отчислений.Обычно вы можете найти сумму в своей форме W2. Если у вас есть созаемщик, который будет вносить вклад в ипотеку, объедините сумму обоих доходов, чтобы получить свой годовой доход.

Общая ежемесячная задолженность

Это повторяющиеся ежемесячные расходы, такие как оплата автомобиля, минимальные платежи по кредитной карте или студенческие ссуды. При необходимости вы можете изменить эту сумму в нашем калькуляторе доступности. Например, если у вас ежемесячный платеж за автомобиль в размере 250 долларов США и минимальный платеж по кредитной карте в размере 50 долларов США, ваш ежемесячный долг составит 300 долларов США.

При необходимости вы можете изменить эту сумму в нашем калькуляторе доступности. Например, если у вас ежемесячный платеж за автомобиль в размере 250 долларов США и минимальный платеж по кредитной карте в размере 50 долларов США, ваш ежемесячный долг составит 300 долларов США.

Первоначальный взнос

Сумма, которую вы тратите авансом на покупку дома. Большинство жилищных кредитов требуют первоначального взноса не менее 3%. Первоначальный взнос в размере 20% идеален, чтобы снизить ежемесячный платеж, избежать страхования частной ипотечной ссуды и повысить вашу доступность. Для дома за 250 000 долларов первоначальный взнос в размере 3% составляет 7500 долларов, а первоначальный взнос в размере 20% составляет 50 000 долларов.

Отношение долга к доходу (DTI)

Общая сумма ваших ежемесячных выплат по долгу, деленная на ваш ежемесячный валовой доход, который отображается в процентах.Ваш DTI — это один из способов, с помощью которого кредиторы оценивают вашу способность управлять ежемесячными платежами и возвращать деньги, которые вы планируете взять в долг. Наш калькулятор доступности по умолчанию предложит DTI, равный 36%. Вы можете оценить соотношение вашего долга к доходу с помощью нашего калькулятора DTI.

Наш калькулятор доступности по умолчанию предложит DTI, равный 36%. Вы можете оценить соотношение вашего долга к доходу с помощью нашего калькулятора DTI.

Процентная ставка

Сумма, которую кредитор взимает с заемщика за получение ссуды. Обычно процентная ставка выражается как годовой процент от остатка кредита. Заемщик производит платежи (с процентами) кредитору в течение определенного периода времени, пока ссуда не будет выплачена полностью.В нашем калькуляторе доступности используется текущая средняя ставка по ипотеке по стране. Ваша процентная ставка будет варьироваться в зависимости от таких факторов, как кредитный рейтинг и первоначальный взнос. Рассчитайте процентную ставку по ипотеке.

Срок кредита

Срок, на который вы соглашаетесь выплатить жилищный заем. Самый распространенный срок ипотеки составляет 30 лет или 360 месяцев, но доступны разные сроки в зависимости от типа жилищного кредита, который лучше всего подходит для вашей ситуации. Вы можете изменить срок кредита (в месяцах) в расширенных параметрах калькулятора доступности.

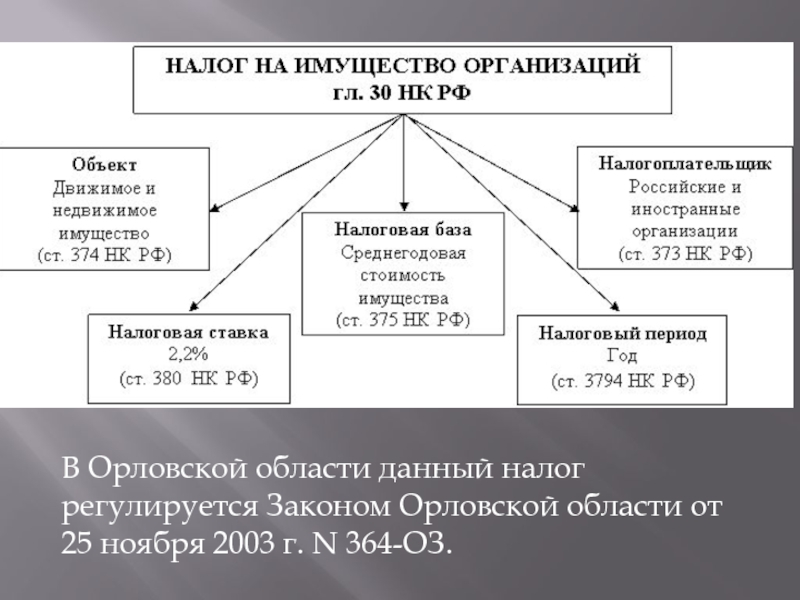

Налог на недвижимость

Когда вы владеете домом, вы платите ежегодный налог на имущество, основанный на оценочной стоимости имущества или покупной цене дома, что может повлиять на вашу финансовую доступность. Ставка налога, которую вы платите, может варьироваться в зависимости от штата, округа и муниципалитета. В нашем калькуляторе по умолчанию используется ставка налога на недвижимость, но вы можете изменить эту сумму в дополнительных параметрах калькулятора. Чтобы получить более точную общую сумму платежа, пройдите предварительную квалификацию у кредитора.

Страхование домовладельца (HOI)

Также известное как страхование домовладельца — это вид страхования собственности, который распространяется на частный дом.Обычно для получения жилищного кредита требуется HOI. Стоимость может варьироваться в зависимости от вашего местоположения, типа покрытия, любых скидок, на которые вы имеете право, и вашей страховой компании. Как правило, страхование домовладельца обходится примерно в 35 долларов в месяц на каждые 100 000 долларов стоимости дома. Проконсультируйтесь с вашей страховой компанией для получения точной стоимости. Вы можете изменить сумму калькулятора по умолчанию в дополнительных параметрах.

Проконсультируйтесь с вашей страховой компанией для получения точной стоимости. Вы можете изменить сумму калькулятора по умолчанию в дополнительных параметрах.

Частное ипотечное страхование (PMI)

Многие кредиторы обычно требуют частное ипотечное страхование, если заемщик вносит менее 20% первоначального взноса при покупке дома.PMI защищает кредитора от убытков, которые могут возникнуть в случае невыполнения заемщиком ипотечного кредита. Наш калькулятор основывает PMI на цене дома и сумме первоначального взноса. Вы можете включить или исключить PMI в расширенных параметрах калькулятора доступности.

Сборы ассоциации домовладельцев (ТСЖ)

Некоторые сообщества, такие как кондоминиумы и таунхаусы, управляются ассоциацией домовладельцев (ТСЖ), которая поддерживает коммунальные территории и обеспечивает соблюдение правил и положений за ежемесячную плату.Любые ежемесячные взносы в ТСЖ могут повлиять на вашу доступность. Вы можете изменить это число в дополнительных параметрах калькулятора доступности.

На какой размер ипотеки я могу претендовать?

Кредиторы проводят предварительный квалификационный отбор, который учитывает ваши финансы (например, доход и задолженность), чтобы определить, сколько они готовы предоставить вам ссуду. После того, как кредитор завершит предварительную проверку, он обычно предоставляет письмо о предварительном квалификационном отборе, в котором указывается, на какой размер ипотеки вы имеете право.Пройдите предварительную квалификацию кредитора, чтобы подтвердить вашу доступность.

Самые доступные рынки для покупателей жилья

Согласно данным Zillow Research за 2020 год, рекордно низкие ставки по ипотеке помогли повысить доступность для потенциальных домовладельцев. В приведенной ниже таблице показаны 10 самых доступных рынков для жизни (среди 50 крупнейших в стране) на декабрь 2020 года, и они основаны на типичной стоимости дома не более 300 000 долларов США (типичная стоимость дома в США составляет около 270 000 долларов США). Рынок и доля дохода, потраченного на ипотеку, могут колебаться в зависимости от текущей ставки по ипотеке, типичного дохода местного домовладельца и типичной местной стоимости дома.

Рынок и доля дохода, потраченного на ипотеку, могут колебаться в зависимости от текущей ставки по ипотеке, типичного дохода местного домовладельца и типичной местной стоимости дома.

| 12,4% | 186 523 долл. США | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 12,6% | 168 880 долл. США | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 12,7% | 172 370 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 12.910% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 12.910% | 13,2%205 977 долл. США | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 13,2% | 175 882 долл. США | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 13,5% | 195380 долл. США | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 13,8% | 173 637 долл. США | 0%. позволить себе это 36/43. Это соотношение говорит о том, что ваши ежемесячные расходы по ипотеке (включая налоги на недвижимость и страхование домовладельцев) не должны превышать 36% от вашего ежемесячного валового дохода, а ваш общий ежемесячный долг (включая ожидаемый ежемесячный платеж по ипотеке и другие долги, такие как автомобильные или студенческие). платежи по кредиту) не должны превышать 43% вашего дохода до налогообложения. платежи по кредиту) не должны превышать 43% вашего дохода до налогообложения.Например, если вы зарабатываете 3000 долларов в месяц (36000 долларов в год), вы можете позволить себе ипотеку с ежемесячным платежом не выше 1080 долларов (3000 долларов x 0,36). Ваши общие семейные расходы не должны превышать 1290 долларов в месяц (3000 долларов x 0,43). В случае ссуды FHA ваши пределы отношения долга к доходу (DTI) обычно основаны на правиле доступности 31/43. Это означает, что ваши ежемесячные платежи не должны превышать 31% от вашего дохода до налогообложения, а ваши ежемесячные долги должны составлять менее 43% от вашего дохода до налогообложения.Однако при определенных обстоятельствах эти пределы могут быть выше. Если вы зарабатываете 3000 долларов в месяц (36000 долларов в год), ваш DTI с ссудой FHA не должен превышать 1290 долларов (3000 долларов x 0,43) — это означает, что вы можете позволить себе дом с ежемесячным платежом, который не превышает 900 долларов ( 3000 долларов x 0,31). Ссуды FHA обычно предусматривают более низкий первоначальный взнос и более низкий кредитный рейтинг при соблюдении определенных требований. Самый низкий первоначальный взнос составляет 3,5% для кредитных баллов от 580 и выше. Если ваш кредитный рейтинг составляет от 500 до 579, вы все равно можете претендовать на ссуду FHA с 10% первоначальным взносом.Имейте в виду, что, как правило, чем ниже ваш кредитный рейтинг, тем выше будет ваша процентная ставка, что может повлиять на то, сколько дома вы можете себе позволить. Ссуды FHA ограничены максимальным размером ссуды в зависимости от местоположения собственности. Кроме того, ссуды FHA требуют уплаты авансового страхового взноса по ипотечному страхованию как части закрывающих расходов, а также ежегодного взноса по ипотечному страхованию, включенного в ваш ежемесячный платеж по ипотеке — оба эти фактора могут повлиять на вашу финансовую доступность. Ветераны и действующие военные могут претендовать на получение ссуды VA при соблюдении определенных критериев. При использовании ссуд VA ваш ежемесячный платеж по ипотеке и повторяющаяся ежемесячная задолженность не должны превышать 41%. Итак, если вы зарабатываете 3000 долларов в месяц (36000 долларов в год), вы можете позволить себе дом с ежемесячными выплатами около 1230 долларов (3000 долларов x 0.41). Воспользуйтесь нашим калькулятором жилищного кредита VA, чтобы оценить, насколько дорогое жилье вы можете себе позволить. Калькулятор доступности — отличный первый шаг для определения того, сколько дома вы можете себе позволить, но в конечном итоге последнее слово в том, сколько вам удобно потратить на свой следующий дом, остается за вами.

Статьи по теме

Текущие ставки по ипотечным кредитам по штатамVA Ипотечный калькулятор — расчет выплат по ссуде VA

Используйте наш калькулятор VA для вашего дома ежемесячный платеж по ипотеке с налогами и страховкой.Просто введите покупную цену дома, свой первоначальный взнос и подробную информацию о ссуде, чтобы рассчитать разбивку платежей по ссуде VA, график и многое другое. Далее: поговорите с кредитором VAНайдите кредитора на Zillow и обсудите ваше право на получение ссуды VA с кредитором, который понимает процесс ссуды VA. Начать работуДругие калькуляторы ипотечного кредита

Участвующие кредиторы могут платить Zillow Group Marketplace, Inc. («ZGMI») комиссию за получение контактной информации потребителей, такой как ваша. ZGMI не рекомендует и не поддерживает каких-либо кредиторов. Мы отображаем кредиторов на основе их местоположения, отзывов клиентов и других данных, предоставленных пользователями. Для получения дополнительной информации о наших рекламных методах см. Наши Условия использования и конфиденциальность. ZGMI является лицензированным ипотечным брокером, NMLS №1303160. Список государственных лицензий и разглашений доступен здесь. Как работает наш калькулятор ссуд VA Калькулятор ссуд VA Zillow предоставляет элементы автозаполнения, которые помогут вам быстро оценить ежемесячный платеж по ипотеке на новый дом.Как и большинство жилищных ссуд, ипотечный платеж по ссуде VA включает основную сумму, которую вы взяли в долг, и проценты, которые кредитор взимает за предоставление вам денег в долг. Оба они представлены как P&I в разбивке ссудного калькулятора VA. Цена домаЦена — это сумма, которую вы заплатили за дом или планируете заплатить за будущую покупку дома.Покупка дома по более низкой цене может помочь снизить ежемесячный платеж по ипотеке. Введите стоимость дома в указанный выше калькулятор платежей по кредиту VA. Авансовый платежВ большинстве случаев ссуды VA не требуют первоначального взноса, но его предоставление уменьшит сумму, необходимую для заимствования, и уменьшит плату за финансирование VA. При необходимости измените настройку по умолчанию в размере 0 долларов на нашем калькуляторе ссуды VA. Почтовый индексВведите свой почтовый индекс, и калькулятор учтет лимиты ссуды VA в вашем округе, чтобы сообщить вам, требуется ли авансовый платеж. Программа ссуды Калькулятор ссуд VA предоставляет фиксированные 30-летние, 15-летние фиксированные и 5-летние программы ссуд ARM. Процентная ставкаПроцентная ставка по ипотеке выражается в процентах и выплачивается вашему кредитору каждый год за взятые деньги.В нашем калькуляторе предварительно указаны текущие средние по стране ставки по ипотеке VA, основанные на котировках кредиторов на Zillow. Фактическая ставка будет зависеть от таких факторов, как кредитный рейтинг и первоначальный взнос. Сравните ставки по крайней мере трех кредиторов VA, чтобы убедиться, что вы получите самую низкую ставку. Налог на недвижимость Ежегодный налог на недвижимость рассчитывается на основе покупной цены дома. Итоговая сумма делится на 12 и применяется к каждому ежемесячному платежу по ипотеке. Если вам известна конкретная сумма налогов, вы можете добавить ее в виде годовой суммы или процента. Страхование жильяСтрахование домовладельцев защищает вашу ответственность как владельца собственности и страхует от опасностей, убытков и т. Д. Кредиторы VA потребуют страхование домовладельцев перед оформлением ссуды. Годовая сумма делится на 12 и применяется к каждому ежемесячному платежу по ипотеке. Сборы ТСЖДомовладельцы в некоторых застройках и общинах таунхаусов или кондоминиумов могут платить ежемесячный взнос Ассоциации домовладельцев (ТСЖ) для коллективного покрытия расходов на техническое обслуживание, удобства и некоторую страховку.Если возможно, обновите свои ежемесячные расходы на ТСЖ в соответствующем поле. Что такое ссуда VA?Заем VA — это ипотека, которая частично поддерживается Министерством по делам ветеранов США (VA) для предоставления правомочным домовладельцам и покупателям помощи, необходимой для покупки, строительства, ремонта или рефинансирования дома, если это основное место жительства. Кто имеет право на ссуду VA? Те, кто служил или в настоящее время служат в вооруженных силах США, могут иметь право на ссуду, обеспеченную VA.

Для того, чтобы претендовать на ссуду, обеспеченную VA, ваш кредитор может потребовать от вас соблюдения дополнительных стандартов, например, наличие подходящего кредита, достаточного дохода и действующего Свидетельства о праве на участие (COE). Найдите ближайшего к вам кредитора VA, чтобы получить предварительную квалификацию для получения ссуды VA. Типы ссуд VAVA предлагает три ссуды, обеспеченные VA, и прямую ссуду VA.Прямая ссуда VA — это программа прямого ссуды для коренных американцев (NADL), которая финансируется VA и доступна имеющим на это право ветеранам-индейцам или ветеранам, состоящим в браке с коренным американцем. Другие более распространенные ссуды, обеспеченные VA, предоставляются частными кредиторами, такими как банки и ипотечные компании. Ссуды, обеспеченные VA, включают: Преимущества ссуд VA Поскольку кредиторы склонны рассматривать ссуды, обеспеченные VA, как менее рискованные, кредиторы с большей вероятностью предоставят вам ипотеку на более выгодных условиях, чем другие кредитные программы.

Лимиты по ссуде VAЛимит ссуды VA — это сумма денег, которую VA гарантирует выплату вашему кредитору в случае невыполнения обязательств по ссуде, и не ограничивает размер кредита. По состоянию на 2020 год, по данным Департамента по делам ветеранов, правомочные заемщики, которые имеют полное право, не имеют лимита ссуды VA — это означает, что если вы не выплачиваете ссуду на сумму более 144000 долларов, VA выплатит до 25% от суммы ссуды. Чтобы иметь полное право, вы должны соответствовать как минимум одному из следующих требований:

Если у вас есть оставшиеся права, ваш лимит ссуды VA основан на лимите ссуды округа по месту вашего проживания. У вас может быть оставшееся право, если верно одно из следующих утверждений:

С оставшимися правами, если вы не воспользовались ссудой, VA выплатит вашему кредитору до 25% от лимита ссуды округа за вычетом суммы права, которое вы уже использовали. Плата за финансирование VAПрактически все имеющие право на получение ссуды VA (ветераны, действующие военнослужащие, члены Национальной гвардии и резерва) должны уплатить единовременный взнос за финансирование, чтобы помочь сохранить программу ссуды и сохранить расходы ссуды ниже для налогоплательщиков. Некоторые ветераны с инвалидностью по службе могут быть освобождены от уплаты налогов. Комиссия за финансирование может быть выплачена авансом при закрытии или профинансирована в ваш кредит.Взгляните на ставки платы за финансирование VA по типам ссуд на основе данных Департамента по делам ветеранов, которые вступили в силу 1 января 2020 года. Ссуды на покупку и строительство Для ссуд на покупку и строительство, обеспеченных VA, ваша комиссия за финансирование Ставка будет зависеть от суммы авансового платежа и использования кредита.

Ссуды рефинансирования наличнымиСтавка комиссии за финансирование для рефинансированных ссуд, обеспеченных VA, не меняется в зависимости от сумма вашего первоначального взноса. Если вы покупаете дом промышленного производства, вам также нужно заплатить только ставку взноса за первоначальное использование. Прямая ссуда для коренных американцев (NADL) Комиссия за финансирование NADL не меняется в зависимости от суммы вашего первоначального взноса или использования ссуды VA.Ставка варьируется только в зависимости от того, используете ли вы ссуду для покупки или рефинансирования дома. Другие типы ссуд VAДля всех других типов ссуд VA ставка комиссии за финансирование не меняется в зависимости от суммы авансового платежа или использования ссуды в прошлом. Статьи по теме

Текущие ставки по ипотечным кредитам по штатамКалькулятор амортизации — График бесплатной амортизации

Наш калькулятор амортизации по ипотеке учитывает сумму вашей ссуды, начальный срок ссуды, процентную ставку дата для оценки общей суммы основного долга и процентов, выплачиваемых в течение срока ссуды. Предполагаемый ежемесячный платеж: 975 долларов США Общая сумма основного долга: 200 000 долларов США Общая сумма процентов: 151 086 долларов США Основная сумма долга + проценты: 351 086 долларов США График амортизации показывает тенденцию между выплаченными процентами и выплаченным основным долгом в сравнении к остатку кредита. Основываясь на данных, представленных в калькуляторе амортизации выше, вы заплатите 351 086 долларов США в качестве основной суммы долга и процентов за установленный срок за 30 лет. Разбивка графика погашения Наш график погашения ипотечного кредита позволяет легко увидеть, какая часть вашего платежа по ипотеке пойдет на выплату процентов и основной суммы в течение срока действия кредита. Вы можете просмотреть амортизацию по месяцам или годам. Имейте в виду, что ваш ежемесячный платеж по ипотеке может также включать налоги на недвижимость и страхование жилья, которые не включены в этот график погашения, поскольку выплаты могут колебаться в течение всего срока действия кредита.

Следующий шаг: поговорите с местным кредиторомЕсли вам нужен жилищный заем или вы хотите рефинансировать существующий заем, вы можете использовать Zillow, чтобы найти местного кредитора, который может помочь. Узнайте больше о калькуляторе ипотечного кредита

Участвующие кредиторы могут платить Zillow Group Marketplace, Inc. («ZGMI») комиссию за получение контактной информации потребителей, такой как ваша. ZGMI не рекомендует и не поддерживает каких-либо кредиторов. Мы отображаем кредиторов на основе их местоположения, отзывов клиентов и других данных, предоставленных пользователями.Для получения дополнительной информации о наших рекламных методах см. Наши Условия использования и конфиденциальность. ZGMI является лицензированным ипотечным брокером, NMLS №1303160. Список государственных лицензий и разглашений доступен здесь. Что такое амортизация? Амортизация — это процесс постепенного погашения долга посредством серии фиксированных периодических платежей в течение согласованного срока. Платеж состоит из процентов по долгу и основной суммы кредита. Сначала большая часть ежемесячного платежа пойдет на проценты.Чем больше выплачивается основная сумма, тем меньше процентных ставок на оставшийся остаток по кредиту. Что такое график амортизации?График амортизации — это таблица, в которой показаны суммы процентов и основной суммы, которые вы выплачиваете каждый месяц с течением времени. Кроме того, график покажет вам общую сумму процентов, уплаченных на сегодняшний день, и оставшуюся сумму основного долга по ссуде. Ипотечный кредит обычно представляет собой самоокупаемую ссуду, что означает, что и основная сумма, и проценты будут полностью выплачены, когда вы сделаете последний платеж по заранее определенному графику — обычно ежемесячно.В нашей таблице амортизации по ипотеке показана амортизация по месяцам и годам. Как рассчитать амортизацию Чтобы составить график амортизации, вам необходимо знать основную сумму кредита, сумму ежемесячного платежа, срок кредита и процентную ставку по ссуде. Наш калькулятор амортизации выполнит вычисления за вас, используя следующую формулу амортизации, чтобы рассчитать ежемесячный платеж по процентам, основной платеж и непогашенный остаток по кредиту.

Приведенные выше шаги рассчитывают ежемесячную амортизацию за первый месяц из 360 месяцев в типичной 30-летней ссуде. Для оставшихся месяцев повторите шаги со второго по четвертый, используя предыдущий непогашенный остаток ссуды в качестве новой суммы ссуды на следующий месяц в расписании. Например, вы можете использовать описанные выше шаги для расчета амортизации по 30-летней ипотеке с фиксированной процентной ставкой на сумму 200000 долларов США с процентной ставкой 3% (0.0025 в месяц) и ежемесячный платеж в размере 843 долларов США. В электронной таблице покажите первый платеж в первой строке, выплату процентов в одном столбце, основной платеж в следующем столбце и остаток по ссуде в последнем столбце.

Как рассчитать ежемесячный платеж по ипотеке Самый простой способ рассчитать выплаты по кредиту — использовать калькулятор амортизации.Если вы пытаетесь рассчитать амортизацию вручную, вы можете использовать функцию PMT в электронной таблице Excel. Функция PMT рассчитывает платежи по ссуде на основе постоянных платежей и постоянной процентной ставки. = PMT (годовая процентная ставка / количество периодов выплат, количество лет ссуды, приведенная стоимость ссуды) При расчете ежемесячного платежа на 30-летнем фиксированном -процентная ипотека, оцененная в 200 000 долларов с процентной ставкой 3%, функция PMT будет выглядеть, как показано ниже, и возвращать ежемесячный платеж в размере 843 долларов. Зачем нужен калькулятор амортизации?Помимо экономии времени, необходимого для выполнения всех вычислений вручную, калькулятор амортизации ипотечного кредита может помочь вам определить:

Текущие ставки по ипотеке по штатамПростой калькулятор комиссии за недвижимость В сделке с недвижимостью задействованные агенты или брокеры обычно получают от продавца комиссионные, а не фиксированную плату. Комиссия за каждого агента $ 0 Общая сумма, которую получает продавец Как работает калькулятор комиссии агента по недвижимостиКалькулятор комиссионных за недвижимость рассчитывает простое уравнение: согласованный процент оплаты / 100 x цена собственности.Например, если домовладелец продает свой дом за 200 000 долларов, а ставка комиссии составляет 5%, уравнение будет: (5/100) x 200 000 = 10 000 долларов комиссионных . Важно помнить, что комиссия включена в стоимость продажи, а — это не дополнительная плата. В приведенном выше примере продавец фактически получит только 190 000 долларов за дом, а остальные 10 000 долларов автоматически пойдут на комиссию для задействованных агентов / брокеров. В некоторых случаях комиссия не устанавливается по четной ставке.Например, агент может взимать комиссию в размере 8% за первые 100 000 долларов и 4% за остальные. Чтобы рассчитать эту неравномерную скорость, вы можете просто разбить ее на два уравнения, а затем сложить результаты, чтобы найти общую скорость.

Пример калькулятора разделения комиссии агента по недвижимостиРассчитать разделение комиссии агента по недвижимости очень просто.Обычно агент / брокер, представляющий продавца, и агент / брокер, представляющий покупателя, делят общую комиссию 50/50 . Есть два метода расчета этого разделения, которые мы продемонстрируем на примере выше:

Средняя ставка комиссии риэлтора + тенденции рынкаЧтобы быть уверенным, что вы получаете хорошую оценку, важно хорошо понимать свой рынок и быть в курсе отраслевых тенденций. Средняя ставка комиссии риэлтора обычно составляет от 5% до 6%, но недавние данные показывают, что это число уменьшилось за последний год из-за пандемии коронавируса, достигнув примерно 4,8% в 2019 году. Согласно Bankrate, этот тип нисходящего тренда типичен для периодов медленной экономики. Во время бума на рынке недвижимости 2005–2007 годов ставки комиссионных упали, поскольку покупателям и продавцам было доступно множество вариантов. Во время последовавшей Великой рецессии ставки комиссионных фактически снова выросли, поскольку у продавцов было меньше возможностей и они были более готовы платить за помощь агентов и брокеров. Аналогичная тенденция может последовать, поскольку США продолжают бороться с пандемией и экономическими последствиями. Фактически, недавние данные Clever показывают, что ставки комиссионных на недвижимость уже могут восстанавливаться. Они обнаружили, что в сентябре 2020 года средняя комиссия по стране составляла от 5,06% до 5,85%. Важно отметить, что эти ставки сильно различаются в зависимости от местоположения, поэтому проверьте свой локализованный рынок для получения более точной информации. Часто задаваемые вопросы о калькуляторе комиссии за недвижимостьНиже приведены несколько уточняющих вопросов и ответов, которые проливают больше света на то, как работает комиссия по недвижимости. Что такое комиссия риэлтора на доме за миллион долларов? Комиссия риэлтора за дом стоимостью в миллион долларов составит 30 000 долларов при средней ставке комиссии 6%.

Обратите внимание, что эта сумма будет меняться в зависимости от согласованного процента комиссии. Сколько зарабатывают агенты по недвижимости высокого класса? По данным Бюро статистики труда США, 10% лучших агентов по недвижимости заработали более 178 000 долларов в 2019 году. The Balance также пишет, что агенты «рок-звезд», заключающие сделки на миллионы долларов в год, скорее всего, сами являются миллионерами, исходя из комиссионных. ставки. Риэлторы когда-нибудь снижали комиссию? Риэлторы снижают комиссию в зависимости от экономических тенденций.Жилищный бум обычно соответствует более низким ставкам комиссионных, в то время как рецессия может привести к более высоким ставкам. Однако важно отметить, что это тенденции большого масштаба. Комиссионные выплачиваются брутто или нетто? Комиссионные выплачиваются от полной стоимости дома.Это означает, что ставка рассчитывается на основе стоимости недвижимости до вычета налогов, а другие сборы вычитаются из общей суммы. Когда вы закончите проверять калькулятор комиссионных за недвижимость, перейдите к нашему калькулятору ставки капитализации, чтобы узнать об этом важном показателе оценки дома. И обязательно посетите наше приложение для аренды и страницы проверки арендаторов, чтобы узнать больше об этих простых в использовании, полностью онлайн-инструментах. Калькулятор комиссии риэлтораЭтот калькулятор поможет вам оценить стоимость продажи вашего дома. Для вашего удобства ниже указаны текущие местные ставки по ипотечным кредитам. Текущие местные ставки по ипотекеМы публикуем текущие местные ставки по ипотеке. Покупатели жилья и рефинансирующие организации могут использовать фильтры в верхней части таблицы, чтобы увидеть ежемесячные платежи и ставки по своим кредитам. Полное руководство по продаже вашего дома Дата публикации: 15 ноября 2013 г. Если вы решите продать свой дом сегодня, сделаете ли вы выгодную продажу? Рынок достиг дна примерно в 2012 году и продолжал расти в течение всего 2017 года, пока Федеральная резервная система не начала нормализовать процентные ставки. Согласно существующим данным по продажам домов Национальной ассоциации риэлторов, всплеск в июле 2019 года означал полный разворот по сравнению с небольшим падением в июне, при этом в западных штатах был зафиксирован значительный рост продаж домов. Согласно профилю покупателей и продавцов жилья NAR 2018, только 64% продавцов жилья были полностью удовлетворены всем процессом продажи жилья. Поначалу продажа дома может показаться непривлекательной, но она может быть изнурительной и иметь много проблем, которые могут стать неожиданностью, особенно если у вас нет всего, что вам нужно, организовано заранее. Продажа дома — серьезный бизнес, поэтому вы должны убедиться, что ваш дом попадет в руки правильного покупателя по цене, с которой вы сможете жить. Влияние COVID-19 на рынок недвижимости Медицинский и экономический кризис, вызванный COVID-19 в 2020 году, заставил многих горожан переехать в пригороды или сельские районы, поскольку стимулы жить в закрытых городах уменьшились. Те, кто работает из дома, могут решить купить место побольше с дополнительными удобствами, такими как большой домашний офис или дополнительная спальня, которая может быть преобразована в домашний офис.Жизнь подальше от офиса не означает продолжительной ежедневной поездки на работу, если им не нужно регулярно добираться до офиса. 2020 год обещает стать успешным годом для ипотечных кредитов с оценками выше 3,5 триллиона долларов, которые, похоже, постоянно обновляются в течение года. Многие домовладельцы воспользовались снижением процентных ставок, вызванным кризисом, для рефинансирования своих домов, и это сопровождалось миграцией в более мелкие и малые города для создания рекордного объема ссуд. Десятки миллионов домовладельцев немедленно обратились в программы отсрочки погашения ссуд, в то время как многие арендаторы не платили арендную плату своим домовладельцам в результате массовых увольнений, которые привели к временному запрету на выселение. Общая тенденция второй половины 2020 года заключается в том, что все больше людей покупают новые и существующие дома на одну семью в районах с более низкой плотностью населения, в то время как спрос на многоквартирные дома с остаточной недвижимостью снижается. Вынужденное движение на дому, вызванное COVID-19, привело к реструктуризации многих предприятий и доказало, что многие люди могут работать из дома. Это может иметь длительное влияние на стоимость городской жилой недвижимости. Рори Сазерленд предложил следующее: «Это кампания, позволяющая технологиям приносить обещанные преимущества для качества трудовой жизни. Если такое движение не могло сформироваться раньше, то только потому, что, хотя многие из нас подозревали, что мы сами можем эффективно работать из дома, никто (даже я) считал, что такая система может функционировать в большом масштабе. Мы делаем сейчас. Как подготовить дом перед тем, как выставить его на продажу?Все продавцы дома, вероятно, согласятся, что лучшая продажа дома происходит, если недвижимость продается быстро, и продавец получает прибыль от продажи. Обычно это происходит только в том случае, если вы вкладываете средства в необходимый ремонт, реконструкцию и другие приготовления, чтобы сделать свою собственность привлекательной для потенциальных покупателей. Это также зависит от местных рыночных условий. На одних рынках жарко, на других холодно. Вот что вам нужно сделать, чтобы покупатели заметили ваш дом, как только он появится на рынке недвижимости:

Сделать необходимый ремонт дома Многие продавцы домов, особенно продавцы-новички, печально известны тем, что сходят с ума, когда дело доходит до подготовки домов к продаже, поскольку они начинают делать множество ненужных ремонтов и реконструкций. Убедившись, что вы исправляете только то, что нужно, экономит ваше время и предотвращает появление вмятины в вашем кошельке от этих приготовлений. Согласно отчету о стоимости и стоимости за 2018 год журнала Remodeling Magazine, ремонт кухни среднего класса окупает 59% общих затрат, в то время как реконструкция кухни высокого уровня окупает 53% общей стоимости. Возможно, вы не вернете свои деньги после всего этого здоровенного и ненужного ремонта, а отказ от ремонта, который необходим , несмотря на крупномасштабную реконструкцию, может принести продаже вашего дома больше вреда, чем пользы. Покупатель, вероятно, захочет внести изменения в соответствии со своими потребностями, поскольку замена всей бытовой техники и выполнение других дорогостоящих обновлений может не сильно повлиять на то, сколько они готовы платить за дом. Вместо того, чтобы придумывать крупномасштабный ремонт, который может оказаться слишком дорогостоящим для вашего же блага, проконсультируйтесь со специалистом по недвижимости и проведите предварительный осмотр вашего дома, чтобы вы могли увидеть, что нужно отремонтировать, и сделать это раньше. выставляю его на продажу. Оставление очевидных проблем дает покупателям козырную карту, которую они могут использовать против вас при переговорах о цене. Глубокая очистка и расхламление Если вы хотите продать свою собственность, вам необходимо убрать весь дом и произвести тщательную уборку.Потенциальные покупатели захотят увидеть каждый квадратный дюйм вашего дома, а также визуализировать свою собственную обстановку, и им будет легче сделать это, если в вашем доме нет никаких беспорядков, включая ваши личные вещи. Убранный дом, в котором практически нет мебели и много места для хранения вещей, кажется более просторным, чем дом, полный мебели. Глубокая уборка — необходимость, когда дело доходит до подготовки дома к продаже. Чистка грязных ковриков может стоить всего 100 долларов, но покупатель может заявить, что им нужна замена, и попытаться сбить лишнюю 1000 долларов с цены дома.Свежий слой краски также улучшает воспринимаемое состояние дома. Изучите искусство домашнего декораДомашняя декорация — это искусство демонстрации достоинств дома путем включения хорошего освещения, мебели и других акцентов и декора до тех пор, пока он не станет похож на выставочный зал. Обычно продавцы дома позволяют профессиональным продавцам дома делать работу за них. Это может быть дорогостоящим, если не ненужным предприятием, поскольку сделать домашнюю постановку самостоятельно несложно.

Начните продвигать свой дом на рынок недвижимостиОбычно работа вашего агента по недвижимости состоит в том, чтобы продвигать вашу недвижимость и следить за тем, чтобы она была продана быстро, но вы можете облегчить и ускорить процесс, продвигая свою недвижимость в социальных сетях, таких как Facebook, Instagram и Pinterest.В некоторых регионах также есть активные разделы Craigslist или широко читаемые сайты местных сообществ, где вы можете рекламировать свою собственность для продажи. Вы также можете попросить своего агента (если он еще не сделал этого) выставить вашу собственность на продажу на веб-сайтах, которые специализируются на покупке и продаже недвижимости. Интернет-маркетинг может ускорить процесс продаж, поскольку 44% покупателей жилья сначала ищут недвижимость в Интернете, согласно данным NAR. Когда лучшее время года для продажи?В отчете Forbes за 2018 год говорится, что лучшее время для продажи дома в США — с мая по июнь.

Экономист Джефф Такер также утверждает, что май месяц является лучшим периодом для размещения недвижимости на рынке: «По всей стране дома, выставленные на продажу с 1 по 15 мая, как правило, продавались примерно за 0.На 7% или более (или примерно 1600 долларов на типичный дом в США) и примерно на шесть дней быстрее, чем обычно. И хотя точное лучшее время для размещения дома варьируется от рынка к рынку, в большинстве случаев волшебное окно выпадает прямо весной ». Ставки по ипотеке также могут сыграть значительную роль, когда дело доходит до определения наилучшего времени для выставления вашего дома на продажу. В США ставки по ипотечным кредитам оставались относительно низкими в течение последних четырех лет и оказали незначительное влияние на рынок покупки жилья. Закон о сокращении налогов и рабочих местах начал вызывать перегрев американской экономики, поэтому комитет Федеральной резервной системы по открытым рынкам повышал краткосрочные процентные ставки 8 раз за пару лет, чтобы выйти из чрезвычайных условий, принятых после Великой рецессии. Торговая война с Китаем остается нерешенной проблемой. Ставки по ипотеке сейчас медленно повышаются, и экономисты говорят, что они будут неуклонно расти вместе с ростом экономики. Если ставки по ипотечным кредитам продолжат расти, это приведет к удорожанию обслуживания платежей по кредитам, что может привести к снижению цен на жилье. Сколько времени обычно занимает продажа?Период между выставлением вашего дома на продажу и моментом заключения сделки с покупателем во многом зависит от местоположения, желательности и текущего состояния местного рынка недвижимости.

Если вы продаете свою собственность во время рынка продавца, вам не нужно беспокоиться о том, что ваша собственность не будет продана, поскольку на рынке будет больше покупателей, чем продавцов по преобладающим ставкам. В некоторых случаях это может привести к войне торгов, в результате которой некоторые дома продаются на тысячи долларов выше их прейскурантной цены, поскольку покупатели, разочарованные тем, что упустили другие дома, наверняка переплачивают. Если вы продаете во время покупательского рынка, то ваш дом может оставаться на рынке в течение длительного периода времени или вам может потребоваться снизить цену на дом, чтобы привлечь покупателей. Такие факторы, как падение процентных ставок, увеличение денежной ликвидности, рост доверия потребителей, падение безработицы, изменения налоговой политики, недавний рост цен и бегство капитала с иностранных рынков, могут стимулировать инвестиции в недвижимость на национальном уровне. Итак, каково текущее состояние рынка? Это рынок покупателя или продавца? Любой местный рынок может быть одновременно и тем, и другим.

В течение почти полувека в Сиэтле был высокий покупательский спрос со стороны арендаторов, разочарованных ростом арендной платы. Недавно было завершено строительство многих крупных многоквартирных домов, что привело к падению арендной платы в Сиэтле, что снижает срочность для некоторых потенциальных покупателей. Сайты, такие как Zillow, предоставляют графики динамики цен на местном рынке по типам недвижимости и прогнозируют будущие изменения цен. Как мне установить цену на свой дом для продажи?Как новички, так и опытные игроки в сфере недвижимости знают, что один из самых сложных аспектов продажи недвижимости — это знать, сколько вы должны заплатить за свой дом, прежде чем выставлять его на продажу. Хотя настоятельно рекомендуется работать с профессиональным риэлтором, знание того, как оценивать недвижимость на основе рынка, может помочь вам определить свои ожидания и спланировать свои финансы. Прежде всего, вы должны определить ориентировочную рыночную стоимость вашего дома.После этого вы можете запросить сравнительный анализ рынка (CMA) у специалиста по недвижимости. CMA обычно используются для измерения цен на недавно проданную недвижимость. Вы можете использовать это, чтобы иметь представление о том, сколько покупатели готовы платить за недвижимость. Вы также можете просмотреть онлайн-магазины недвижимости и сравнить цены на недавно проданные поблизости дома и дома, перечисленные в настоящее время, с тем, сколько покупатели говорят, что они могут себе позволить. Как мне назначить цену на мою собственность, исходя из текущих рыночных условий?Есть много факторов, которые повлияют на то, как будет предвещать цена вашей собственности.Это включает сезонность, запасы и то, является ли рынок покупателем, продавцом или нейтральным рынком. Многие покупатели и продавцы недвижимости в США, вероятно, согласятся, что обычно лучшее время для продажи дома — весна, а зима — худшее время для выставления дома на продажу. Вам также следует учитывать количество покупателей и количество продавцов, чтобы решить, сколько вы должны оценить свой дом. Если ваш дом напрямую конкурирует с более чем 20 домами в одном районе, вам может быть трудно заключить выгодную сделку. Но если вы живете в районе, где мало домов, вы можете получить еще более высокую запрашиваемую цену, особенно во время рыночного сезона продавцов. Если вы оказались в нейтральной рыночной ситуации, когда количество покупателей равно количеству продавцов, то лучше всего постоянно следить за близлежащими домами, чтобы быть уверенным, что цена вашей собственности такая же, как и у других. Стоит ли работать с риэлтором?Большинство покупателей жилья при поиске недвижимости пользуются услугами как агентов по недвижимости, так и онлайн-торговых площадок.

Хотя большинство покупателей используют онлайн-ресурсы для поиска дома (87%), они по-прежнему обычно работают с агентами по недвижимости (75%) из-за их бесспорного рыночного опыта. Хотя практически все можно сделать в Интернете, покупка дома — одна из самых крупных и эмоциональных покупок, которые большинство людей совершают в своей жизни. Продавцам жилья рекомендуется работать с риэлторами, поскольку брокеры по недвижимости хорошо знают рынок. Их опыт полезен для продавцов, которые хотят продавать быстро и получать разумную прибыль от своего дома. Сколько обычно зарабатывает агент по недвижимости?Агенты по недвижимости зарабатывают на жизнь, взимая небольшую комиссию с окончательной продажной цены каждого дома, который они успешно продали.Этот процент обычно составляет 5-6%, но цифра меняется в зависимости от того, где вы находитесь в стране, когда пытаетесь продать свой дом, через какое агентство вы проходите, какого агента вы используете и насколько успешны ваши попытки. при переговорах есть. При закрытии, когда покупатель и продавец дома обмениваются рукопожатием, подписывают контракты и обменивают средства, агент по недвижимости имеет право на свою часть пирога, иначе известную как комиссия. Большинство агентов по недвижимости обычно получают около 5-6% от каждой успешной продажи жилья, которую они совершают.При закрытии сделки продавец выплачивает соответствующую сумму своему агенту, который затем делит комиссию с собственным агентом покупателя по недвижимости. Эти комиссии являются предметом переговоров в большинстве случаев, поскольку ставки комиссионных в сфере недвижимости не имеют фиксированного значения. Вот почему продавцы жилья должны быть осторожны, если их агенты начнут упоминать «традиционную комиссию», поскольку это может быть признаком того, что ваш агент принадлежит к группе агентов, пытающихся установить свои цены, взимая единые комиссионные. Как поторговаться за более низкую комиссиюЕсли вы ищете агента по недвижимости, но не хотите погружаться в мир дорогих агентств, кажущихся завышенными ценами на услуги и плату за рекламу, подумайте о том, чтобы сделать то, что сейчас популярно, и поторговаться со своим агентом за более низкие комиссионные. Вы можете заключить жесткую сделку с торговым представителем вашего дома, сообщив им о других аналогичных услугах в вашем районе, за которые взимается меньшая плата, и вместо этого придерживаться этого процента.Получение оценок от нескольких разных агентов с последующим показом ожидаемых цен тому агенту, которого вы действительно хотите нанять, часто является хорошим планом. Вы можете предложить своему агенту более высокую комиссию, если он продаст ваш дом по определенной целевой цене или если он перевернет продажу в течение определенного периода времени. В качестве альтернативы вы можете пригрозить им уходом к кому-то подешевле — подумайте об альтернативных дисконтных брокерах, которые предлагают меньше услуг за меньшую комиссию. Брокеры со скидками могут продать ваш дом всего за 3% комиссии, что является довольно выгодной сделкой в мире недвижимости.Если вы попробуете несколько из этих тактик, прежде чем соглашаться на высокую комиссию, вы, вероятно, обнаружите, что агент по недвижимости вашей мечты будет готов пойти на финансовый компромисс с вами, поскольку их работа в качестве рекламодателя стала намного проще. с популярностью поисковых систем по продаже домов онлайн. Расходы на рекламу, связанные с продажей домаНаряду с комиссией для счастливого агента владелец дома также будет нести ответственность за расходы на рекламу, которые продвигают дом в сферу онлайн-и бумажных каталогов недвижимости.Вместе рекламные сборы и комиссия агента по недвижимости составляют общую сумму, которая будет вычтена из окончательной цены продажи, чтобы получить чистую прибыль продавца. По пути могут возникнуть другие дополнительные сборы, но на эти две вы можете рассчитывать. Расходы на рекламу могут включать издание газет, журналы или журнальные объявления, функции онлайн-каталогов, графические распечатки, вывески и печать. Когда вы оцените стоимость продажи вашего дома до точной и быстрой цифры, у вас не будет неприятных денежных сюрпризов, когда вы погрузитесь в процесс продажи, независимо от того, решите ли вы сделать это самостоятельно или через агентство.Комиссия, если вы можете поторговаться до разумного процента, часто является достойной платой за то, чтобы все дело было почти завершено за вас агентом по недвижимости. Когда мне следует выбрать вариант «Продажа от собственника» (FSBO)?Выбор пути FSBO не является чем-то, что настоятельно рекомендуется большинством продавцов, но на самом деле есть несколько случаев, когда FSBO может быть действительно мудрым решением.

Имейте в виду, однако, что продажа вашей собственности без услуг риэлтора означает, что вам придется делать все, от оформления документов до поиска покупателя и маркетинга вашей собственности.Вы также рискуете оказаться обманутым, особенно если вы впервые продавец. Что такое iBuyer и когда я могу воспользоваться их услугами?iBuyers — это компании, которые используют технологию, которая делает предложение о продаже вашего дома в течение нескольких минут после его размещения в Интернете и использует собственную модель оценки в качестве основы. Если вы считаете, что цена, предлагаемая iBuyer, разумная, то вы легко можете заключить сделку по покупке дома всего за несколько дней. Но есть ли подвох? И если да, то что это? С другой стороны, транзакции iBuyer — это инвестор или целая корпорация, стремящиеся заработать деньги, и хотя транзакции происходят быстро, они не обходятся дешево. iBuyers взимают полную комиссию плюс скидку по справедливой стоимости, чтобы компенсировать риск от своего имени после того, как они предоставят вам мгновенную ликвидность. Это также называется «премией за ликвидность», поскольку iBuyer использует свои собственные средства для покупки недвижимости. iBuyer все еще относительно новичок на рынке недвижимости, но, по оценкам, дополнительные расходы, связанные с транзакциями iBuyer, составляют около 10% от справедливой рыночной стоимости, что намного меньше комиссионных 5-6% агентов по недвижимости. Некоторые недобросовестные покупатели могут предлагать покупку по ценам, близким к рыночным, а затем взимать чрезмерную плату за ремонт, чтобы изменить цену постфактум. Если вы готовы платить за определенность и нуждаетесь в быстрой продаже, то покупка через iBuyer может быть для вас лучшим вариантом. В противном случае лучше всего работать с агентом по недвижимости. Продажа дома может быть очень сложной задачей, особенно для начинающих продавцов жилья. Но понимание того, что вам нужно делать как продавец, и работа с профессиональными поставщиками услуг увеличит вероятность успешной транзакции. Хотите добавить этот калькулятор на свой веб-сайт?Хотите помочь своим клиентам оценить комиссионные? Вы можете добавить версию этого калькулятора на свой сайт, встроив следующий код. Покупатели жилья и нынешние домовладельцы могут использовать кредитную сеть MRC, чтобы узнать, на какие ссуды они будут претендовать, и получить бесплатную необязательную квоту на покупку дома или рефинансирование. Профессиональные тесты: экзамены по недвижимости: расчет платежей по ипотеке и пропорционального распределения | Подготовка к экзаменуСертификационные экзамены по недвижимости могут вызвать у вас много вопросов (и много цифр).Два важных реальных расчета, которые вы увидите на экзамене по недвижимости, — это расчет ипотеки и расчет пропорционального распределения.Расчет по ипотекеНа экзамене появляется несколько типов вопросов по расчету ипотеки. Вот несколько примеров: Пример 1: Какова процентная ставка в первый год по ипотеке на 200 000 долларов под 6% годовых на 30 лет? Если не указано иное, предполагается, что проценты выплачиваются ежегодно.Для этого типа вопросов весь остаток считается непогашенным в первый год (или ссуда только под проценты). Срок ипотеки значения не имеет. Итак, 200000 долларов (сумма ипотеки) x 0,06 (процентная ставка) = 12000 долларов (проценты, подлежащие уплате в первый год) Пример 2: Используя цифры из предыдущего примера, если ссуда представляет собой амортизированную ссуду, сколько процентов подлежит уплате в первый месяц? 12000 долларов США (проценты за первый год) ÷ 12 месяцев = 1000 долларов США (проценты, подлежащие уплате за первый месяц) Пример 3: Используя информацию из предыдущего примера, предполагая, что ежемесячный платеж составляет 1300 долларов, каков будет остаток по ипотеке после выплаты первого месяца? 1300 долларов США (общий платеж) — 1000 долларов США (проценты) = 300 долларов США (выплаченная основная сумма) 200 000 долларов США (первоначальная сумма ипотеки) — 300 долларов США (основной платеж за первый месяц) = 199 700 долларов США (остаток) Помните: В амортизированной ипотеке каждый платеж состоит из основной суммы и процентов. Другой распространенный вопрос об ипотеке просит вас рассчитать сумму, необходимую для амортизации (или погашения) определенной суммы ипотеки по определенной процентной ставке в течение определенного срока с учетом ежемесячного платежа определенной суммы на 1000 долларов ипотечного кредита. Пример 4: Ипотечный кредит на 20 лет под 5,5% предусматривает ежемесячный платеж в размере 6,60 долларов за тысячу. Каков общий ежемесячный платеж по ипотеке в размере 275 000 долларов? 275 000 долл. США ÷ 1000 долл. США = 275 единиц по 1000 долл. США каждая 275 х 6 долларов.60 (Оплата за тысячу) = 1815 долларов в месяц ПропорцияПроблемы пропорционального распределения иногда возникают на экзаменах по недвижимости, в зависимости от того, распространено ли в вашем районе закрытие права собственности через агента условного депонирования или закрытие при личной встрече. Теория пропорционального распределения довольно проста, и понимание теории помогает вам разбираться в математике. Налоги (или любые другие расходы, такие как сборы ассоциации домовладельцев) уплачиваются либо заранее, либо с задержкой за определенный период времени.Во Флориде, например, налоги уплачиваются с просрочкой в ноябре за весь год, который только что заканчивается. Это означает, что владелец использовал недвижимость до уплаты налогов за этот период использования. Пропорциональное распределение — это просто сверка платежа с периодом времени, в течение которого недвижимость использовалась. Флорида использует 365-дневный год для разделения налогов между покупателем и продавцом, и с покупателя взимается плата за налоги в день закрытия. Пример 1: Налоги в размере 1788 долларов США.50 погашены просроченной 10 ноября за год. Закрытие происходит 10 декабря. Какова пропорциональная налоговая ставка? 1788,50 $ ÷ 365 дней = 4,90 $ в день Считая с даты закрытия, новый владелец будет владеть домом в течение 22 дней и, следовательно, он будет должен продавцу налоговые выплаты в размере 22 дней. 22 дня x 4,90 USD в день = 107,80 USD В терминологии пропорционального распределения продавец получает кредит в размере 107,80 долларов США, а покупатель получает дебет в размере 107 долларов США.80. Пример 2: Допустим, взносы ассоциации домовладельцев оплачиваются заранее в начале месяца. Чтобы не усложнять, мы скажем, что они стоят 300 долларов, а закрытие объекта — 20 июня (июнь — 30-дневный месяц). Если предположить, что с покупателя взимается плата за день закрытия, кто и кому должен? 300 $ ÷ 30 дней = 10 $ в день Продавец уже оплатил полную сумму, но покупатель будет владеть недвижимостью в течение 11 дней. 11 дней x 10 долларов США в день = 110 долларов США (сумма, которую покупатель должен продавцу) Примечание: В экзаменационных целях термины налоговый год и финансовый год могут использоваться как синонимы.

|

₽

₽ 07.2022

07.2022

В то время как ссуды VA требуют единого авансового взноса за финансирование в составе закрывающих расходов, программа ссуды предлагает привлекательные и гибкие преимущества ссуды, такие как отсутствие страховых взносов по частному ипотечному страхованию (PMI) и никаких требований к первоначальному взносу. Льготы по ссуде VA — это то, что делает доступность дома возможной для тех, кто в противном случае не смог бы позволить себе ипотеку.