Какие дома не облагаются налогом на имущество, и кто из владельцев недвижимости полностью освобожден от уплаты налога на дом

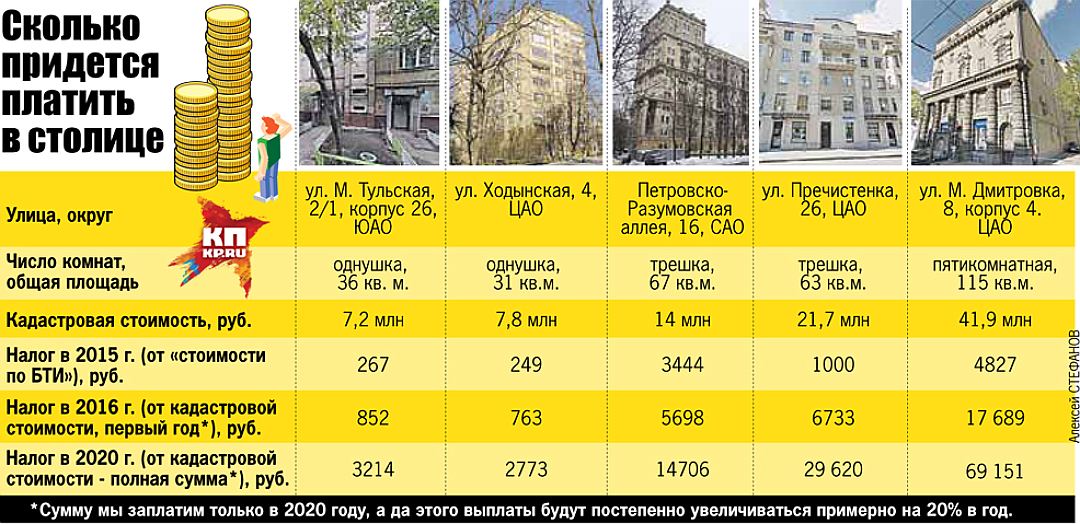

В настоящее время во многих регионах России налог на имущество рассчитывается исходя из кадастровой стоимости. Проверить кадастровую стоимость дома можно на сайте Росреестра rosreestr.ru.

Управление Росреестра по Ленинградской области поясняет какие дома не облагаются налогом на имущество, и кто из владельцев недвижимости полностью освобожден от уплаты налога на дом.

Все жилые дома, жилые строения, возведенные на земельных участках, выделенных для садоводства, ведения личного и дачного хозяйства, индивидуального жилищного строительства, облагаются налогом на имущество физлиц. Но за некоторые из них налог платить не придется.

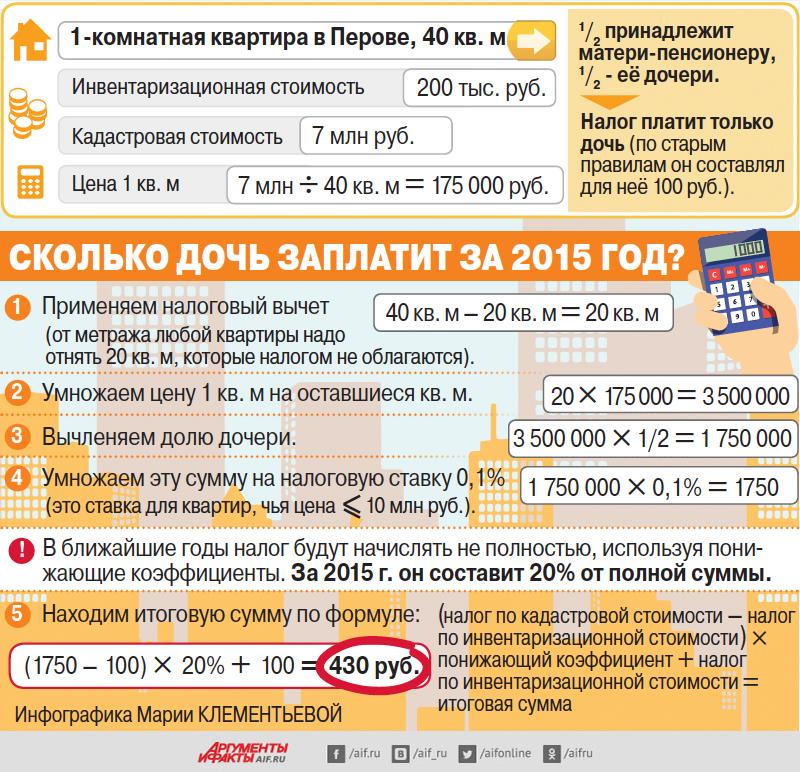

При расчете налога на жилой дом применяется вычет, распространяющийся на все категории граждан-налогоплательщиков: из кадастровой стоимости дома вычитается стоимость 50 квадратных метров его площади (п.

Для всех граждан, имеющих в собственности жилые дома, площадь которых равна 50 кв. метрам, предусмотрена возможность налогового вычета (п. 3-5 ст. 403 НК РФ),

Вычет применяется по каждому объекту недвижимости. Так, если в собственности имеется несколько домов, при расчете налога по каждому из них вычтут кадастровую стоимость 50 кв. м.

Если в собственности имеется дом площадью 60 кв. метров, то налог на дом берется от кадастровой стоимости оставшихся после вычета 10 кв. метров.

Управление Росреестра по Ленинградской области провело небольшую аналитику и выяснило, что в Ленобласти доля жилых домов с площадью менее 50 квадратных метров от общего количества ИЖС составляет в среднем в 26,22% (при средней площади ИЖС по области 98,78 кв.м.).

Так, в Сланцевском районе, где средняя площадь ИЖС составляет 65,76 кв. м., наибольшее количество жилых домов с площадью менее 50 кв.м., которые не облагаются налогом на имущество – 46,45%.

м., наибольшее количество жилых домов с площадью менее 50 кв.м., которые не облагаются налогом на имущество – 46,45%.

Наименьшее количество освобожденных от уплаты налогов на имущество во Всеволожском районе: там, при средней площади жилых домов в 165,72 кв. м., построек с площадью менее 50 кв. м. составляет всего 10,89%.

Типовые вопросы – ответы по исчислению налога на недвижимость

Вопрос: Физическим лицом по наследству от родителей получены земельный участок и жилой дом, расположенные на территории Российской Федерации. Является ли она плательщиком налога на недвижимость в отношении данных объектов недвижимости?

Ответ: Если

гражданину Республики Беларусь принадлежат объекты недвижимости или земельные

участки в Российской Федерации, то плательщиком налогов в Республике Беларусь в

отношении таких объектов он являться не будет.

В отношении объектов недвижимости и земельных участков, расположенных на территории Российской Федерации, исчисление и уплата налога должна производиться в соответствии с законодательством Российской Федерации.

Вопрос: Физическое лицо осуществляет строительство садового домика. Нужно ли уплачивать налог на недвижимость в отношении не завершенного строительством домика, право собственности на который в территориальной организации по государственной регистрации не зарегистрировано?

Ответ: В соответствии с Налоговым кодексом Республики Беларусь физические лица признаются плательщиками налога на недвижимость в отношении принадлежащих им капитальных строений, в том числе таких объектов, не завершенных строительством (при условии наличия у них фундамента, стен, крыши).

К капитальным строениям (зданиям, сооружениям), в частности, относятся садовые домики.

Таким образом, физическое

лицо является плательщиком налога на недвижимость в отношении садового домика,

не завершенного строительством, имеющего фундамент, стены, крышу. При этом отсутствие

государственной регистрации права собственности на такой домик не является

основанием для непризнания физического лица плательщиком налога на недвижимость.

При этом отсутствие

государственной регистрации права собственности на такой домик не является

основанием для непризнания физического лица плательщиком налога на недвижимость.

Вопрос: Молодая семья в настоящее время проживает в общежитии с ребенком до 3 лет и осуществляет строительство двухкомнатной квартиры за счет собственных средств. Необходимо ли будет в дальнейшем уплачивать налог на недвижимость за такую квартиру после завершения ее строительства? От чего будет зависеть величина налога на недвижимость?

Ответ: В соответствии с Налоговым кодексом Республики Беларусь принадлежащее физическому лицу на праве собственности одно жилое помещение в многоквартирном или в блокированном жилом доме освобождается от налога на недвижимость.

Таким образом, если

физическому лицу будет принадлежать только одна квартира, такое лицо будет освобождаться

от налога на недвижимость в отношении указанного объекта.

При приобретении второго и последующих жилых помещений физическое лицо будет иметь право на освобождение от уплаты налога на недвижимость только в отношении одного из принадлежащих ему жилых помещений (квартир).

Величина налога на недвижимость зависит от стоимости квартиры и ставки налога на недвижимость, а также повышающего или понижающего коэффициента к ставке налога на недвижимость, установленного решением местного Совета депутатов.

Вопрос: Нужно ли уплачивать налог на недвижимость члену многодетной семьи, которому принадлежит несколько квартир?

Ответ: Нет, не нужно. От налога на недвижимость освобождаются все принадлежащие одному (нескольким) членам многодетной семьи (семьи, в которой на иждивении и воспитании находятся трое и более несовершеннолетних детей) квартиры, расположенные в многоквартирных или блокированных жилых домах.

Вопрос: Физическое

лицо приватизировало квартиру с выплатой ее стоимости в рассрочку на 40 лет

(государственная регистрация права собственности произведена).![]() В следующем году

им оформлено право собственности еще на одну квартиру. Обязано ли физическое

лицо уплачивать налог на недвижимость, учитывая, что в отношении одной из

квартир продолжает производится выплата стоимости приватизации? За какую из

квартир?

В следующем году

им оформлено право собственности еще на одну квартиру. Обязано ли физическое

лицо уплачивать налог на недвижимость, учитывая, что в отношении одной из

квартир продолжает производится выплата стоимости приватизации? За какую из

квартир?

Ответ: У физического лица возникает обязанность по уплате налога на недвижимость, начиная с даты приобретения им в собственность второй квартиры, но в отношении только одной из принадлежащих ему квартир.

Для выбора квартиры, освобождаемой от уплаты налога на недвижимость, физическому лицу необходимо обратиться в налоговый орган и предоставить уведомление, в котором указать все находящиеся у него в собственности квартиры, а также квартиру, в отношении которой он хочет воспользоваться правом на льготу по уплате налога.

Налог на недвижимость подлежит уплате на основании извещения налогового органа.

Вопрос: Физическому

лицу – пенсионеру по возрасту принадлежит квартира в многоквартирном жилом

доме.

Ответ: Физическое лицо:

— не уплачивает налог на недвижимость в отношении принадлежащей ей квартиры, так как физические лица, которым принадлежит только одна квартира, освобождаются от уплаты налога;

— не уплачивает налог на недвижимость и земельный налог в отношении жилого дома и земельного участка, так как является пенсионером и в жилом доме не зарегистрированы трудоспособные лица.

Вопрос: Физическое

лицо является пенсионером по возрасту. Он зарегистрирован по месту жительства в

принадлежащем ему на праве собственности жилом доме. Такой дом расположен на

земельном участке, предоставленном пенсионеру на праве пожизненного

наследуемого владения.

Также пенсионеру на праве собственности принадлежат еще один земельный участок и расположенный на нем жилой дом. Во втором жилом доме зарегистрирован трудоспособный сын пенсионера.

Обязан ли пенсионер уплачивать земельный налог и налог на недвижимость?

Ответ: Пенсионер по возрасту:

— не уплачивает налог на недвижимость и земельный налог в отношении жилого дома и земельного участка, в котором он зарегистрирован, так как в этом жилом доме не зарегистрировано трудоспособных лиц;

— уплачивает налог на недвижимость и земельный налог в отношении второго жилого дома и земельного участка, так как в таком жилом доме зарегистрирован его трудоспособный сын.

Вопрос: Пенсионеру по возрасту на праве собственности принадлежит офис, в котором размещается частное унитарное предприятие, учредителем которого он является. Предоставляется ли льгота по налогу на недвижимость в отношении данного объекта пенсионеру по возрасту?

Ответ: Льгота

по налогу на недвижимость пенсионеру не предоставляется. В соответствии с

Налоговым кодексом Республики Беларусь льготы пенсионерам по возрасту

предоставляются в отношении жилых домов с нежилыми постройками (при их

наличии), садовых домиков, дач, гаражей, машино-мест, а также в отношении

перечисленных выше объектов, не завершенных строительством. Так как офис к

перечисленным видам объектов недвижимости не относится, пенсионер по возрасту

не имеет право на освобождение от уплаты налога на недвижимости в отношении

такого объекта.

В соответствии с

Налоговым кодексом Республики Беларусь льготы пенсионерам по возрасту

предоставляются в отношении жилых домов с нежилыми постройками (при их

наличии), садовых домиков, дач, гаражей, машино-мест, а также в отношении

перечисленных выше объектов, не завершенных строительством. Так как офис к

перечисленным видам объектов недвижимости не относится, пенсионер по возрасту

не имеет право на освобождение от уплаты налога на недвижимости в отношении

такого объекта.

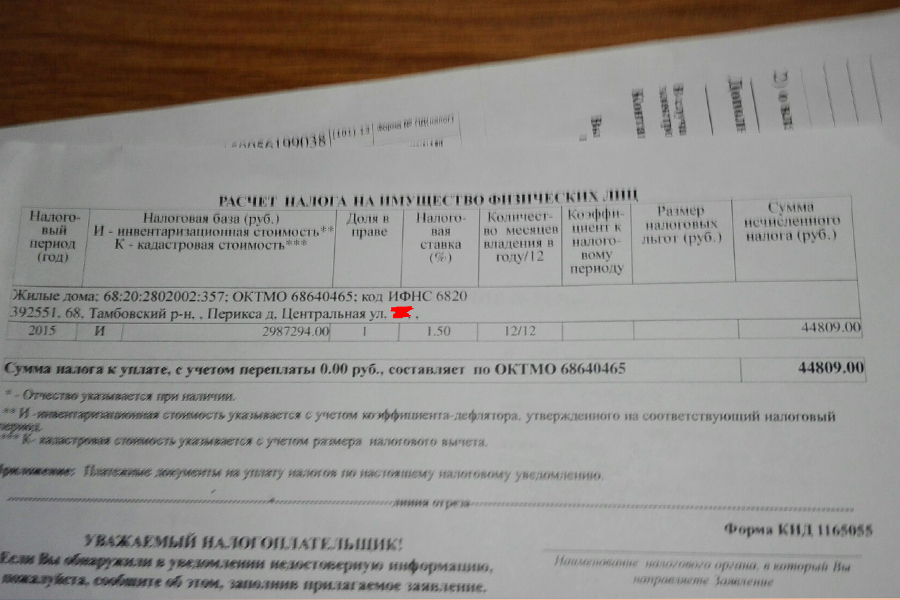

НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ

НАЛОГОВАЯ БАЗА

Определяется как кадастровая стоимость объекта налогообложения. При этом налоговая база уменьшается:

— в отношении квартиры – на величину кадастровой стоимости 20м2;

— в отношении жилого дома – на величину кадастровой стоимости 50м2.

Сведения о кадастровой стоимости можно получить бесплатно в МФЦ «Мои документы», на сайте Росреестра (http://maps.rosreestr.ru/PortalOnline/), в интернет сервисе «Личный кабинет налогоплательщика для физических лиц».

НАЛОГОВЫЕ СТАВКИ

Установлены Законом Санкт‑Петербурга от 26.11.2014 N 643-109 «О налоге на имущество физических лиц в Санкт‑Петербурге». Информацию о ставках можно получить в интернет-сервисе ФНС России «Справочная информация о ставках и льготах по имущественным налогам» на сайте nalog.ru.

ПЕРЕСМОТР КАДАСТРОВОЙ СТОИМОСТИ

Кадастровая стоимость может быть пересмотрена на комиссии по рассмотрению споров о результатах определения кадастровой стоимости при Управлении Росреестра по Санкт‑Петербургу или в суде. Основанием для пересмотра являются недостоверные сведения об объекте недвижимости, использованные при определении его кадастровой стоимости. Подробную информацию можно получить на сайте Росреестра (https://rosreestr.ru/site/fiz/info/kadastrovaya-stoimost/).

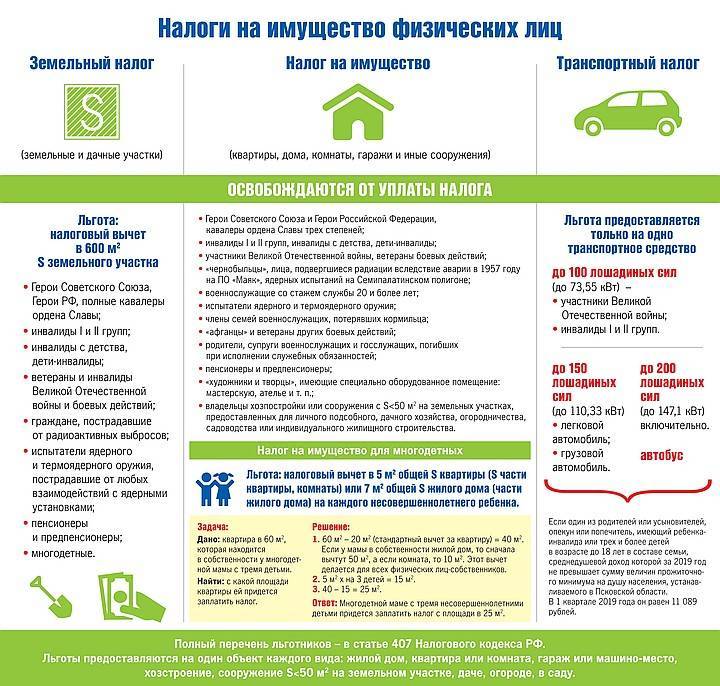

ОСВОБОЖДЕНИЕ ОТ УПЛАТЫ НАЛОГА

Налоговым кодексом РФ установлены льготы в отношении 15 категорий налогоплательщиков, в том числе: инвалидов I и II групп; пенсионеров; физических лиц – в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 м2. В отношении объектов недвижимого имущества, расположенных на территории Санкт‑Петербурга, Законом Санкт‑Петербурга от 26.11.2014 №643-109 «О налоге на имущество физических лиц в Санкт‑Петербурге» установлены дополнительные льготы.

Налоговая льгота, установленная Налоговым кодексом РФ, предоставляется в отношении только одного объекта следующих видов по выбору налогоплательщика: квартира или комната; жилой дом; хозяйственное строение или сооружение; гараж или машино-место.

Лицо, имеющее право на льготу, представляет документы, подтверждающие право на льготу, в налоговый орган по своему выбору.

Информацию о льготах можно получить в интернет-сервисе ФНС России «Справочная информация о ставках и льготах по имущественным налогам» на сайте nalog. ru.

ru.

Налог на имущество рассчитают по-новому

В наступившем году в Волгоградской области налог на имущество физических лиц в соответствии с Налоговым кодексом РФ будет исчисляться исходя из кадастровой стоимости объекта. Согласно принятому областному закону единой датой перехода на новую систему расчета определено 1 января. Свыше 400 муниципальных образований региона приняли нормативные правовые акты, устанавливающие минимальные налоговые ставки для большинства собственников.

В соответствии с федеральным законодательством в 2020 году перейти на исчисление налога на имущество физических лиц исходя не из инвентаризационной, а из кадастровой стоимости должны все регионы страны.

Подавляющая часть муниципалитетов Волгоградской области приняла решение установить для своих жителей ставку налога 0,1%, а в отдельных случаях — 0,075%. Напомним, фракция «Единая Россия» Волгоградской областной Думы рекомендовала представительным органам власти при определении налоговой нагрузки прежде всего учитывать интересы граждан. Кроме того, было предложено рассмотреть возможность введения дополнительных льгот к уже установленным на федеральном уровне (в частности, налог на имущество физических лиц не уплачивают инвалиды I и II групп, пенсионеры, а также люди предпенсионного возраста — женщины и мужчины, достигшие 55 и 60 лет соответственно).

Кроме того, было предложено рассмотреть возможность введения дополнительных льгот к уже установленным на федеральном уровне (в частности, налог на имущество физических лиц не уплачивают инвалиды I и II групп, пенсионеры, а также люди предпенсионного возраста — женщины и мужчины, достигшие 55 и 60 лет соответственно).

Одним из первых эту работу провел город Волгоград, подготовив в дополнение к федеральному пакету свой перечень льгот. 44 процента собственников на территории областного центра освобождены от уплаты налога на имущество, для остальных установлены дифференцированные ставки в зависимости от категории объектов недвижимости.

Стоит также отметить, что для всех граждан независимо от того, в каком муниципальном образовании они проживают, предусмотрены налоговые вычеты, позволяющие снизить налоговую нагрузку. В отношении квартир вычет составляет 20 квадратных метров, в отношении комнат — 10 квадратных метров, в отношении жилых домов — 50 квадратных метров. При этом для собственников, имеющих трех и более несовершеннолетних детей, размер налоговых вычетов дополнительно увеличивается на 5 квадратных метров на квартиру либо комнату и 7 квадратных метров на жилой дом в расчете на каждого несовершеннолетнего ребенка.

При этом для собственников, имеющих трех и более несовершеннолетних детей, размер налоговых вычетов дополнительно увеличивается на 5 квадратных метров на квартиру либо комнату и 7 квадратных метров на жилой дом в расчете на каждого несовершеннолетнего ребенка.

В ряде случаев после вычета размер налога может и вовсе быть равен нулю. Только в Волгограде 3720 таких квартир и 18286 жилых домов. Благодаря вычету «нулевые квитанции» получат и многие жители сельских населенных пунктов.

Впрочем, по расчетам специалистов, даже установление максимальной ставки в 0,3% не всегда приводит к увеличению размера налога. Поскольку кадастровая стоимость объектов капитального строительства на территории Волгоградской области с 2013 года не изменялась, а при исчислении налога на имущество физических лиц исходя из инвентаризационной стоимости налоговая база ежегодно индексировалась на коэффициент-дефлятор, установленный Минэкономразвития России, то по отдельным объектам недвижимости даже при максимальной ставке сумма налога может уменьшиться.

Впервые уплату налога на имущество исходя из кадастровой стоимости жители Волгоградской области произведут только в 2021 году.

Налог на имущество УСН в 2021 году

Платится ли налог на имущество при УСН — это зависит от категории налогоплательщика. Организации рассчитывают платеж по ставке от кадастровой стоимости недвижимости, а ИП освобождены от этой обязанности в 2020 году.

База налогообложения

Обязанность платить имущественный сбор организациям, применяющим упрощенную систему налогообложения, была вменена Федеральным законом № 52-ФЗ от 02.04.2014. Он внес поправки в абзац первый п. 2 статьи 346.11 Налогового кодекса РФ, по которым налог на имущество организаций при УСН введен в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость.

При этом кадастровая стоимость определяется по состоянию на 1 января текущего года (если на 1 января таких данных не было, то и сбор платить не нужно). Таким образом, базой налогообложения являются все виды недвижимости, имеющие кадастровую стоимость на начало налогового периода и принадлежащие организации.

Таким образом, базой налогообложения являются все виды недвижимости, имеющие кадастровую стоимость на начало налогового периода и принадлежащие организации.

Что относится к такой собственности:

- Торговые и деловые центры, помещения в них.

- Офисные и торговые помещения.

- Рестораны, кафе, столовые — объекты общественного питания.

- Строения бытового обслуживания.

- Жилые дома и помещения, о них расскажем отдельно.

Особые условия

Но это не все условия налогообложения. Обязательно выполнение следующих требований:

- Здание, строение, сооружение или помещения в них должны принадлежать организации-налогоплательщику на праве собственности или праве хозяйственного ведения.

- Недвижимость должна учитываться на балансе организации в составе основных средств (на счете 01 «Основные средства» или 03 «Доходные вложения в материальные ценности»).

- Земельный участок под недвижимостью имеет определенный вид разрешенного использования: для размещения торговых единиц, общественного питания и (или) бытового обслуживания; для размещения офисных зданий делового, административного и коммерческого назначения.

- Более 20% недвижимости, по данным ЕГРН, предназначено для использования в указанных целях. Например, для размещения торговых площадок. Важно подтвердить и фактическое использование объекта по указанным целям в заявленном объеме — не ниже 20%.

- Недвижимость включена в перечень имущества, в отношении которого налоговая база определяется как кадастровая стоимость.

Перечень из последнего пункта определяет субъект РФ (по месту нахождения недвижимости), его публикуют на официальном сайте этого субъекта РФ. Узнать кадастровую стоимость можно, получив в Росреестре выписку о кадастровой стоимости объекта, в соответствии со статьей 63 закона № 218-ФЗ.

Если все условия выполнены, надо платить налог на имущество при упрощенке. Если какое-либо условие не выполнено или кадастровая стоимость не определена, налоговые обязательства за этот год не возникают.

Минфин России в письме от 11.03.2016 № 07-01-09/13596 напоминал, что имущественный сбор, исходя из балансовой стоимости объектов, упрощенцы по-прежнему не платят. Там же указано, платить или нет налог на имущество ИП на УСН в 2020 году — у предпринимателей нет этой обязанности, за одним исключением, о котором пойдет речь далее.

Там же указано, платить или нет налог на имущество ИП на УСН в 2020 году — у предпринимателей нет этой обязанности, за одним исключением, о котором пойдет речь далее.

Жилая недвижимость

Платится ли налог на имущество при УСН с жилых домов и помещений? Жилая недвижимость признается объектом налогообложения. Но в отношении таких объектов предусмотрены исключительные правила.

Жилой объект признают налогооблагаемым, если он не числится в организации как основное средство. То есть жилая недвижимость налогооблагаемая, если учитывается в балансе организации на счетах:

- 08 «Вложения во внеоборотные активы»;

- 41 «Товары»;

- 43 «Готовая продукция».

В отношении таких объектов налог на имущество при УСН «Доходы минус расходы» для ООО в 2020 году рассчитывается по кадастровой стоимости (письма Минфина России от 19.05.2017 № 03-05-05-01/30753, от 25.01.2019 № 03-05-05-01/4064).

Если жилая недвижимость учитывается в компании на счетах 01 «Основные средства» или 03 «Доходные вложения в материальные ценности», то налогооблагаемым объектом она не признается (письмо Минфина России от 22. 12.2017 № 03-05-05-01/86054).

12.2017 № 03-05-05-01/86054).Налог на имущество у ИП на УСН

В силу статьи 346.11 НК РФ, применение индивидуальными предпринимателями УСН предусматривает их освобождение от уплаты налога на имущество физических лиц в отношении имущества, используемого в предпринимательской деятельности. Существует исключение. Как узнать, надо ли платить налог на имущество по кадастровой стоимости ИП — выяснить, включена ли принадлежащая ему недвижимость в перечень административно-деловых и торговых центров, утвержденный субъектом РФ в соответствии с пунктом 7 статьи 378.2 НК РФ. Если да, то платить налог придется.

Особенности исчисления и уплаты для ИП регулирует глава 32 «Налог на имущество физических лиц» Налогового кодекса РФ, введенная Федеральным законом от 04.10.2014 № 284-ФЗ. В статье 400 НК РФ сказано, что плательщиками налога на имущество физических лиц признаются все граждане, обладающие правом собственности на имущество, признаваемое объектом налогообложения. Это в равной степени относится к индивидуальным предпринимателям.

Основные правила, которых ИП должны придерживаться при исчислении суммы к уплате, выглядят так:

- В силу статьи 405 НК РФ, налоговым периодом признается календарный год.

- По нормам статьи 408 НК РФ, сумму к уплате исчисляет ИФНС по истечении налогового периода. Такая сумма определяется налоговиками отдельно по каждому объекту налогообложения.

- Заплатить налог на имущество индивидуальных предпринимателей при УСН необходимо не позднее 1 октября года, следующего за истекшим налоговым периодом, об этом сказано в статье 409 НК РФ.

- Исчислить сумму и заплатить нужно по месту нахождения собственности. Например, если ИП зарегистрирован в одном регионе, а недвижимость в другом, оплата осуществляется по ее месту нахождения.

Теперь мы знаем, что ИП сами не рассчитывают сумму к уплате и не отчитываются перед ИФНС. Налоговое уведомление ему пришлет сам орган ФНС по месту нахождения объекта недвижимости. Также ИП не осуществляет никаких авансовых платежей. Но у ИП, как и у юрлица, возникают вопросы, связанные с кадастровой стоимостью.

Но у ИП, как и у юрлица, возникают вопросы, связанные с кадастровой стоимостью.

Как разобраться с кадастровой стоимостью

Организация или ИП на УСН выяснили, что обязаны уплачивать налог с кадастровой стоимости. Как это сделать практически? В первую очередь, на основании ст. 378.2, налоговой базой в субъекте, в котором фирма зарегистрирована в качестве налогоплательщика, должна быть установлена кадастровая стоимость объектов недвижимого имущества. Выяснить ее легко на сайте Росреестра.

При возникновении разногласий по результатам оценки стоимость объекта можно оспорить в судебном или внесудебном порядке. Во втором случае следует обратиться с заявлением в течение шести месяцев со дня внесения объекта в кадастровый реестр, в специальную комиссию, занимающуюся этим вопросом. Для этого необходимы веские основания: либо неправильно определена площадь объекта, либо стоимость не соответствует рыночной оценке. Также потребуется приложить необходимые документы:

- кадастровый паспорт;

- документы о праве собственности на спорный объект недвижимости, заверенные у нотариуса;

- документы, на основании которых вы заявляете о необъективности кадастровой оценки;

- заключение эксперта, состоящего в СРО, об оценке рыночной стоимости объекта.

Если после обращения кадастровая стоимость изменилась, то сумму к уплате пересчитывают с начала периода, даже если решение было вынесено в декабре.

Как рассчитать сумму к уплате

Так как имущественный сбор — это региональный налог, то все поправки законодательства федерального уровня утверждаются местными властями. Это касается и ставок, и самой обязанности по уплате. Налоговой базой всегда является кадастровая стоимость объекта недвижимости. Если таких объектов несколько, то и расчет необходимо произвести по каждому из них. Ставку сбора определяют власти субъекта РФ. НК РФ только определяет максимальные ставки от 0,1% до 2%, в зависимости от типа объекта. Льгота по налогу на имущество для ИП на УСН по регионам устанавливается нормативно-правовыми актами, принимаемыми местными властями. Налоговым кодексом им предоставлены такие полномочия.

У юрлиц возникает обязанность вносить каждый квартал авансовые взносы. Порядок их исчисления определен статьей 382 НК РФ: сумма авансового платежа исчисляется раз в квартал как 1/4 кадастровой стоимости недвижимого имущества по состоянию на 1 января года, являющегося налоговым периодом, умноженная на соответствующую налоговую ставку.

Если определена кадастровая стоимость всего здания или строения, а плательщику принадлежит лишь его часть, налоговая база рассчитывается пропорционально площади.

Сроки, в которые необходимо перечислять сбор в бюджет и сдавать отчетность, устанавливают органы местной власти.

Бухгалтерский учет

Организации на УСН обязаны вести бухгалтерский учет, и им необходимо отражать в нем все операции по налогообложению. Для отражения начисленных сумм налога на имущество в бухгалтерском учете руководствуйтесь общими нормами признания расходов. Так, в ПБУ 10/99 все расходы организации в зависимости от их характера, условий осуществления и направлений деятельности подразделяются на:

- расходы по обычным видам деятельности;

- прочие расходы.

Все расходы, отличные от расходов по обычным видам деятельности, признаются прочими. Исчисленные суммы относятся к расходам по обычным видам деятельности. Об этом предупреждает Минфин в письме № 03-05-05-01/16.

Для осуществления бухгалтерских проводок используется инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 № 94н. В ней сказано, что проводки в бухучете по налогу на имущество отражаются записью по дебету счета 26 «Общехозяйственные расходы» и кредиту счета 68 «Расчеты по налогам и сборам». Выглядит проводка так:

- Дебет 26, 44 Кредит 68 — начислено;

- Дебет 68 Кредит 51 — перечислено.

Отчетность

Порядок того, как налоговая декларация по налогу на имущество при УСН предоставляется в ФНС, определен статьей 386 НК РФ. Упрощенцы должны отчитываться на общих основаниях, если являются плательщиками.

Декларацию и расчеты по авансовым платежам необходимо сдавать по истечении каждого отчетного и налогового периода в налоговые органы по месту своего нахождения, месту нахождения каждого своего обособленного подразделения, имеющего отдельный баланс, а также по месту нахождения каждого объекта недвижимого имущества. Расчеты подаются ежеквартально не позднее 30 календарных дней с даты окончания соответствующего отчетного периода, а декларацию необходимо сдавать ежегодно не позднее 30 марта года, следующего за истекшим налоговым периодом.

Расчеты подаются ежеквартально не позднее 30 календарных дней с даты окончания соответствующего отчетного периода, а декларацию необходимо сдавать ежегодно не позднее 30 марта года, следующего за истекшим налоговым периодом.

Формы расчета и декларации по налогу на имущество утверждены приказом ФНС России от 31.03.2017 № ММВ-7-21/271@ в редакции от 04.10.2018. Особое внимание при их заполнении организациям на УСН необходимо обратить на раздел 3, который заполняется в отношении объектов недвижимого имущества, налоговой базой по которым признается кадастровая стоимость.

Подробнее об УСН

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

Правовые документы

Налоги на жилую недвижимость в США

В этой записке представлен обзор налогов на жилую недвижимость в Соединенных Штатах. Мы рассматриваем последние тенденции в совокупных доходах от налога на имущество и исследуем налог на имущество на уровне округов. Налоги на имущество являются важным источником доходов для местных органов власти, хотя эффективные ставки налога на имущество существенно различаются в зависимости от штата и региона. Округа с самым высоким налоговым бременем на недвижимость, как правило, находятся в Нью-Йорке и Нью-Джерси, в то время как округа с наименьшим налоговым бременем на имущество расположены в Алабаме и Луизиане.Большинство округов взимают налоги на недвижимость, которые составляют около 1000 долларов на домовладельца и составляют менее 1 процента от стоимости дома.

Налоги на имущество являются важным источником доходов для местных органов власти, хотя эффективные ставки налога на имущество существенно различаются в зависимости от штата и региона. Округа с самым высоким налоговым бременем на недвижимость, как правило, находятся в Нью-Йорке и Нью-Джерси, в то время как округа с наименьшим налоговым бременем на имущество расположены в Алабаме и Луизиане.Большинство округов взимают налоги на недвижимость, которые составляют около 1000 долларов на домовладельца и составляют менее 1 процента от стоимости дома.

Обзор

В Соединенных Штатах практически все местные органы власти взимают налоги с недвижимого имущества, включая землю, коммерческую недвижимость и жилые дома. 1 Бремя налога на имущество определяется ставкой налога на имущество и налоговой базой, последняя из которых определяется как оценочной стоимостью имущества, так и коэффициентом оценки (доля оценочной стоимости, подлежащая налогообложению).Оценочная стоимость может варьироваться в зависимости от рыночной стоимости недвижимости или быть основанной на стоимости на момент приобретения недвижимости. 2 Для частных домовладельцев бремя налога на недвижимость является значительным, составляя около четверти затрат на домовладение при среднем сроке владения домом (Harris 2013).

2 Для частных домовладельцев бремя налога на недвижимость является значительным, составляя около четверти затрат на домовладение при среднем сроке владения домом (Harris 2013).

штатов приняли широкий спектр законов, ограничивающих налоговое бремя на имущество. Это бремя варьируется от ограничений по «формуле» налога на имущество (расчет ставки и налогообложения) до сокращения или полного устранения налоговых обязательств. 3 Особые льготы по приусадебному хозяйству снижают счета по налогу на имущество для жилья, занимаемого владельцами, в то время как «автоматические выключатели» снижают уровень налога для целевых домовладельцев (обычно пожилых или малообеспеченных семей). Меры по снижению налогов исключают налог на определенные земельные участки или для категорий налогоплательщиков (например, пожилых людей или ветеранов). Более того, некоторые штаты требуют, чтобы подавляющее большинство увеличивало налоги на недвижимость. 4 Практически во всех штатах есть законы, ограничивающие объем налога на имущество, но характер и сила этих ограничений сильно различаются.

Экономисты расходятся во мнениях относительно теоретической трактовки налогов на собственность. Многие рассматривают налоги на недвижимость как «налог на прибыль», служащий источником дохода для оплаты местных благоустройств. Другие рассматривают его как налог на капитал, служащий для снижения доходности капитала и искажения инвестиционных решений в экономике. Такие характеристики, как прогрессивность и эффективность, зависят от интерпретации теоретической классификации налога. 5

Налоги на недвижимость являются основным источником доходов для населенных пунктов США.В 2011 году налоги на недвижимость составили 34,6 процента от общих местных доходов и 63,9 процента местных доходов из собственных источников (Barnett and Vidal 2013). Налоги на недвижимость, как правило, являются стабильным источником доходов, поскольку многие населенные пункты устанавливают целевой показатель доходов для удовлетворения потребностей в расходах, а затем изменяют ставку налога для достижения этой цели в зависимости от налоговой базы. 6 Даже после Великой рецессии, когда стоимость недвижимости в Соединенных Штатах Америки резко упала, поступления от налога на недвижимость упали меньше, чем цены на жилье.

Используя данные Американского исследования сообщества (ACS), 7 , этот краткий обзор представляет собой обзор налогов на недвижимость в Соединенных Штатах, о которых сообщают сами респонденты, включая агрегированные тенденции и различия в разных населенных пунктах. Появляется несколько важных результатов. Во-первых, налоговое бремя на недвижимость, которое чаще всего заявляют сами респонденты, составляет от 0,5 до 1,0 процента от стоимости дома, что составляет от 500 до 2000 долларов. Во-вторых, эти самооценки существенно различаются в зависимости от региона, особенно высокие показатели на Северо-Востоке и в некоторых частях Среднего Запада.В-третьих, в то время как бремя налога на имущество существенно различается по округам — доля налога на недвижимость в стоимости жилья колеблется от 0,2 процента (округ Мауи, Гавайи) до 3,1 процента (округ Уэйн, штат Нью-Йорк) в 2011 г. 8 — большая часть изменений возникает из-за различий между штатами, а не внутри штатов, частично отражая законы штата и зависимость от налогов на имущество по сравнению с другими государственными и местными источниками доходов.

1. Настоящая записка в основном посвящена налогам на жилую недвижимость. Не существует исчерпывающих последних данных о разделении налогов на жилую, коммерческую и промышленную собственность, но ограниченные данные свидетельствуют о том, что доля, приходящаяся на жилую недвижимость, велика и продолжает расти (Bell 2012).Gravelle и Wallace (2007) обнаружили, что среди штатов, которые предоставляют данные по этим параметрам, доля налогов на недвижимость, взимаемых с жилой собственности, увеличилась с 52 до 64 процентов в период с 1981 по 2004 год.

2. Например, в Предложении 13 Калифорнии установлено, что налоги на недвижимость обычно основываются на стоимости приобретения недвижимости плюс максимальный годовой темп роста в 1 процент. В большинстве других штатов база налога на имущество устанавливается либо по справедливой рыночной стоимости, либо по определенной доле от справедливой рыночной стоимости.Например, стандарт Джорджии для оценки составляет 40 процентов от рыночной стоимости, а стандарт Мэриленда — 100 процентов от рыночной стоимости.

3. Различные ограничения по налогам на имущество исключительно сложны и выходят за рамки данного обзора. Подробнее об этих пределах см. Anderson (2006), Baer (2003), Bell (2012), Dalehite et al. (2005) и Хавман и Секстон (2008). Для всестороннего обзора различных аспектов налога на имущество, включая лимиты налога на имущество, см. «Основные особенности налога на имущество».”Институт земельной политики Линкольна и Институт государственной политики Джорджа Вашингтона. 2013.

4. В 2010 году в 14 штатах требовалось квалифицированное большинство в законодательном собрании штата для повышения налогов в целом. Кроме того, в штате Мичиган требуется квалифицированное большинство только для повышения налогов на недвижимость, а во Флориде требуется квалифицированное большинство только для повышения корпоративных налогов. Для получения дополнительных сведений об этих требованиях см. «Государства с законодательными требованиями сверхквалифицированного большинства для увеличения налогов, 2010 г.» Центр налоговой политики. 2013.

5. См. Nechyba (2001), Zodrow (2001) и Zodrow (2006) для обзоров различных взглядов на налоги на имущество.

6. Населенные пункты в 20 штатах плюс округ Колумбия имеют обязательные ограничения на увеличение налога на имущество (т. Е. У них есть либо предел дохода, либо предел оценки и предел ставки). Эти населенные пункты могут быть не в состоянии выполнить целевые показатели доходов от налога на имущество из-за ограничений, связанных с повышением налогов на имущество.

7. Мы будем предоставлять ежегодные обновленные данные по налогу на недвижимость на веб-сайте Государственной и местной финансовой инициативы.

8. Если учитывать средние налоги за пять лет, округ Шеннон, Южная Дакота, сталкивается с еще более высокими ставками налога на недвижимость в виде доли от стоимости жилья — 4,2 процента.

Оценка вашего налога на имущество: что это значит?

Налоги на недвижимость являются основным источником доходов многих местных органов власти. Они также являются значительными расходами для домовладельцев из года в год. Даже после выплаты ипотеки вы все равно получите счет по налогу на имущество. Отправной точкой для этого счета является налоговая оценка вашего имущества.Если вы знаете, как он рассчитывается, вы будете иметь представление о том, какой будет ваш счет каждый год. Тогда вы сможете составить соответствующий бюджет, избежать неприятных сюрпризов и выявить любые дорогостоящие ошибки в своем счете.

Ключевые выводы

- Ваш счет по налогу на имущество основан на оценочной стоимости вашего имущества, любых льготах, на которые вы имеете право, и ставке налога на имущество.

- Такие факторы, как размер вашей собственности, тип строительства, возраст и местоположение, могут повлиять на ваш налоговый счет.

- То, для чего используется ваша недвижимость (жилая, сельскохозяйственная, квартира, офис, коммерческая, свободная земля и т. Д.), Также повлияет на то, сколько вы платите.

- Налоговые органы могут увеличить или уменьшить ваш счет, изменив оценочную стоимость вашей собственности и / или налоговую ставку.

- Если вы не согласны со своим счетом по налогу на недвижимость, узнайте в местном налоговом органе, как официально запросить переоценку.

Как рассчитывается налог на недвижимость?

Ваш счет по налогу на имущество основан на оценочной стоимости вашего имущества, любых льготах, на которые вы имеете право, и ставке налога на имущество.

Налоговая оценка вашей собственности определяется на определенную дату.Во многих юрисдикциях эта оценочная стоимость определяется ежегодно. В некоторых юрисдикциях, однако, это делается раз в два года, только при передаче собственности, или по другому графику. В некоторых регионах оценочной стоимостью является рыночная стоимость. ; в других областях рыночная стоимость умножается на оценочную ставку для определения оценочной стоимости.

Исключения могут включать снижение оценочной стоимости вашей собственности, если вы являетесь владельцем-владельцем (иногда это называется освобождением от налога на усадьбу).Уменьшение оценочной стоимости вашей собственности ничего не говорит о реальной рыночной стоимости вашей собственности, но помогает снизить ваш налоговый счет.

Ставка налога на имущество, также называемая множителем, или ставка мельницы — это процент (выраженный в десятичной форме), на который умножается оценочная стоимость вашей собственности для определения вашего налогового счета.

Налогами на имущество оплачиваются такие вещи, как государственные школы, общественные колледжи, библиотеки, зарплаты служащих местных органов власти, парки и места отдыха, канализация, канализация, полиция и противопожарная охрана, дороги и другие местные нужды, такие как борьба с комарами.У каждого из этих элементов может быть своя процентная ставка, которая умножается на оценочную стоимость вашей собственности, чтобы определить часть вашего счета. Сумма налогов, которые вы должны уплатить за каждый объект, позволяет определить окончательный счет по налогу на имущество.

Оценка вашего налога на имущество: что это значит?

Что влияет на ваш законопроект о налоге на недвижимость?

Помимо оценочной стоимости вашей собственности, ваш счет основан на том, для чего она используется (жилая, сельскохозяйственная, квартира, офисная, коммерческая, свободная земля и т. Д.).Некоторые виды использования, такие как земля и здания, используемые для религиозных или духовных целей, могут освобождать эту собственность от налогов. Различные виды использования могут облагаться налогом по разным ставкам, но налогообложение должно осуществляться по единой ставке, то есть множитель должен быть равен одинаково для всех свойств в той же категории. В рамках этой категории факторы, такие как размер вашей собственности, тип строительства, возраст и местоположение, могут повлиять на вашу налоговую ставку.

Если счета по налогу на имущество основаны на текущей стоимости недвижимости в вашем районе, вы можете ожидать, что в счетах будут различия из года в год.Даже если на ваш счет не влияет рыночная стоимость вашей собственности, на нее все равно могут повлиять изменения ставки налога для любого компонента налога на имущество.

Налоговые органы могут увеличить ваш счет, увеличив оценочную стоимость вашей собственности и / или увеличив ставку налога. Точно так же они могут снизить ваш счет, уменьшив оценочную стоимость вашей собственности и / или уменьшив налоговую ставку.

Итог

Помните, что налоги на недвижимость — одни из самых важных счетов, которые нужно оплатить.Если вы не заплатите, вы можете потерять свой дом. Если вы опоздаете, вам придется заплатить проценты и штрафы. Некоторые районы предлагают помощь особым группам, таким как ветераны, получатели пособий, инвалиды, слепые и пожилые люди. Кроме того, если ваша собственность серьезно повреждена или разрушена, проконсультируйтесь в офисе своего оценщика, чтобы узнать, имеете ли вы право на получение помощи. налоговые льготы.

Законы о налоге на недвижимость устанавливаются на местном уровне и могут существенно различаться в зависимости от того, где вы живете, поэтому информация в этой статье предназначена только для того, чтобы дать вам общее представление о том, чего ожидать.Если вам нужна помощь в расшифровке счета по налогу на недвижимость, во многих налоговых юрисдикциях есть веб-сайты, на которых это объясняется по разделам. Если вы не согласны со своим счетом по налогу на недвижимость, узнайте в местном налоговом органе, как официально запросить переоценку. Вы даже можете узнать о хитростях, позволяющих снизить налог на недвижимость.

налогов на недвижимость по штатам | Насколько высоки налоги на недвижимость в вашем штате?

На сегодняшней карте показаны эффективные налоговые ставки штатов на жилье, занимаемое владельцами. Это средняя сумма фактически уплаченных налогов на жилую недвижимость, выраженная в процентах от стоимости дома.

Поскольку налоги на недвижимость привязаны к стоимости жилья, логично, что фактические долларовые суммы налогов на недвижимость, как правило, выше в местах с более высокими ценами на жилье. Эта карта учитывает стоимость жилья, чтобы дать более широкую перспективу для сравнения налога на недвижимость.

Правительства облагают налогом недвижимость различными способами: некоторые устанавливают ставку или миллинг — сумму налога за тысячу долларов стоимости — на справедливую рыночную стоимость собственности, в то время как другие налагают ее на определенный процент (коэффициент оценки) рыночной стоимости.Хотя стоимость часто определяется на основе сопоставимых продаж, юрисдикции также различаются по способу расчета оценочной стоимости. Хотя налоги на имущество, как правило, взимаются на местном уровне, основная основа их взимания обычно устанавливается законодательством штата.

В некоторых штатах есть требования к выравниванию, обеспечивающие единообразие по всему штату. Иногда существуют ограничения по налогу на имущество, которые ограничивают степень возможного повышения налогов на имущество в конкретном году, а иногда после проведения оценок требуется корректировка ставок для обеспечения единообразия или сохранения доходов.Некоторым налогоплательщикам, например ветеранам или пожилым людям, часто доступны скидки. И, конечно же, ставки налога на имущество устанавливаются политическими подразделениями на разных уровнях: не только городами и округами, но часто также школьными советами, пожарными службами и коммунальными комиссиями.

Некоторые штаты с высокими налогами на недвижимость, например Нью-Гэмпшир и Техас, в значительной степени полагаются на них вместо других основных категорий налогов. Это часто связано с большей передачей полномочий местным органам власти, которые несут ответственность за больший объем государственных услуг, чем в штатах с большей зависимостью от доходов на уровне штата.В других штатах, таких как Нью-Джерси и Иллинойс, наряду с высокими ставками по другим основным категориям налогов, взимаются высокие налоги на недвижимость.

В 2019 календарном году (по последним доступным данным) в Нью-Джерси была самая высокая эффективная ставка на занимаемую владельцами недвижимость — 2,13 процента, за ним следуют Иллинойс (1,97 процента) и Нью-Гэмпшир (1,89 процента). На другом конце спектра оказались Гавайи с самой низкой эффективной ставкой 0,31 процента, за ними следуют Алабама (0,37 процента), Луизиана и Вайоминг (оба с 0.51 процент).

Как ваше состояние в сравнении?

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики. Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Внесите вклад в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным.Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Оставьте нам отзывЗнать налоговую информацию об аренде жилой недвижимости

FS-2018-14, август 2018

Люди часто сдают в аренду свою жилую недвижимость в качестве источника дохода, особенно в теплые летние месяцы, где много отпусков. Применяются разные налоговые правила в зависимости от того, использовал ли налогоплательщик, арендующий недвижимость, в качестве места жительства в любое время в течение года. Чтобы помочь налогоплательщикам не беспокоиться о налоговых выплатах, IRS хочет, чтобы налогоплательщики знали факты об отчетности о доходах от аренды.

Жилая недвижимость в аренду

Жилая недвижимость, сдаваемая в аренду, может включать в себя отдельный дом, квартиру, кондоминиум, дом на колесах, загородный дом или аналогичную недвижимость. Эти свойства часто называют жилищами. Налогоплательщики, арендующие недвижимость, могут использовать более одного жилища в качестве места жительства в течение года.

Жилище считается резиденцией, если оно используется в личных целях в течение налогового года более 14 дней или 10 процентов от общего количества дней, сдаваемых в аренду другим лицам по справедливой арендной стоимости.Как правило, личное использование включает использование собственности:

- Любое лицо, владеющее долей в собственности,

- Член семьи любого лица, которому принадлежит доля в собственности (если это не является основным местом проживания члена семьи и владелец получает справедливую арендную стоимость),

- Любой, у кого есть договоренность, позволяющая владельцу использовать другое жилище или

- Любой, кто использует собственность по цене ниже справедливой.

Использование в личных целях не включает дни ремонта и технического обслуживания, если налогоплательщик выполняет ремонт и техническое обслуживание в основном на постоянной основе.Публикация 527 «Жилая недвижимость в аренду (включая аренду домов для отдыха») содержит более подробную информацию о личном использовании.

Виды арендного дохода

Доход от аренды включает:

- Обычные арендные платежи

- Предоплата по аренде

- Платежи при расторжении договора аренды

- Расходы оплачивает арендатор

Доход от аренды обычно не включает гарантийный депозит, если налогоплательщик планирует вернуть его арендатору в конце срока аренды.Но если налогоплательщик удерживает часть или весь депозит в течение любого года, потому что арендатор не выполняет условия аренды, то налогоплательщик включает сумму, удержанную как доход от аренды в этом году.

Расходы на аренду и вычеты

Если налогоплательщик использует жилье, которое он арендует, в личных целях, он должен разделить свои расходы между арендным и личным использованием. Они должны разделить расходы, даже если жилище не соответствует определению проживания. Они могут вычесть только расходы на аренду в Приложении E (Форма 1040).Они могут иметь возможность вычесть некоторые из своих личных расходов в Приложении A (Форма 1040), если они перечисляют вычеты.

Кроме того, сумма расходов на аренду, которую налогоплательщик может вычесть, может быть ограничена, если жилище считается местом проживания.

Публикация 527 содержит более подробную информацию о разделении расходов и ограничениях на вычеты.

Обычные и необходимые расходы. Налогоплательщики могут вычесть обычные и необходимые расходы на управление, сохранение и хранение арендуемой им собственности.Обычные расходы являются обычными и общепринятыми в бизнесе, например, амортизационные и операционные расходы. Соответствующие необходимые расходы, такие как проценты, налоги, реклама, техническое обслуживание, коммунальные услуги и страхование.

Если налогоплательщик включает расходы, оплачиваемые арендатором, справедливую рыночную стоимость имущества или услуг, предоставленных арендатором, в свой доход от аренды, то обычно они могут вычесть эту же сумму в качестве расходов на аренду.

Улучшения. Налогоплательщик не имеет права вычитать стоимость улучшений для улучшения, восстановления или изменения собственности для другого использования.Налогоплательщик возмещает стоимость улучшений за счет амортизации. Они используют форму 4562 для отчета об амортизации, начиная с того года, когда они впервые вводят арендуемую недвижимость в эксплуатацию, и начиная с любого года, когда они улучшают или добавляют мебель. Налогоплательщик может вычесть процент от этих расходов только в том году, когда он их понес. Дополнительную информацию об улучшениях можно найти в разделе «Регламенты в отношении материальной собственности — часто задаваемые вопросы» на IRS.gov.

Амортизация. Общий срок восстановления арендуемой жилой недвижимости составляет 27,5 лет. Закон о сокращении налогов и рабочих местах изменил альтернативный период восстановления системы амортизации для арендуемой жилой недвижимости с 40 до 30 лет. Согласно новому закону, компания, занимающаяся торговлей недвижимостью или бизнесом, выходящим из лимита вычета процентов, должна использовать альтернативную систему амортизации для амортизации любой арендуемой им жилой недвижимости. Эти изменения применяются к налоговым годам, начинающимся после 31 декабря 2017 г.

Для получения дополнительной информации о новых правилах и ограничениях по амортизации и списанию расходов в соответствии с Законом о сокращении налогов и рабочих местах перейдите на страницу налоговой реформы в IRS.губ.

Особые правила

Применяются особые правила, если налогоплательщик сдает в аренду жилище, которое считается местом проживания менее 15 дней в году. В этой ситуации налогоплательщик не сообщает доход от аренды и не вычитает расходы на аренду. Публикация 527 содержит больше информации об этих правилах.

Отчетность о доходах и расходах от аренды

В большинстве случаев налогоплательщик должен указывать весь доход от аренды в своей налоговой декларации. Как правило, они используют Таблицу E (Форма 1040) для отчета о доходах и расходах от сдачи в аренду недвижимости.

Если у налогоплательщика есть убыток от сдачи в аренду недвижимости, ему, возможно, придется уменьшить свои убытки, или это может быть запрещено. Налогоплательщики должны обращаться к правилам личного пользования арендуемым жилым помещением, правилам риска и правилам потери пассивной активности. Эти правила говорят им, могут ли они взять убыток в счет другого дохода. Для получения подробной информации об этих правилах см. Публикацию 925, Правила пассивной активности и риска, и Публикацию 527.

Налог на чистый инвестиционный доход может применяться к чистому доходу от аренды.Налогоплательщики используют форму 8960 «Налог на чистый инвестиционный доход физических лиц, имущества и трастов» для расчета суммы этого налога.

Дополнительная информация:

Видео на YouTube:

- Аренда дома для отпуска — Русский | Испанский (устарел) | ASL

TAX003_Guide_TC1 2.0.indd

% PDF-1.6 % 1 0 объект >] / Pages 3 0 R / Type / Catalog / ViewerPreferences >>> эндобдж 2 0 obj > поток 2021-01-22T12: 31: 15-05: 002021-01-22T12: 31: 18-05: 002021-01-22T12: 31: 18-05: 00Adobe InDesign 16.0 (Macintosh) uuid: 7e19561a-53e7-4e49-b64c-098fc6f2bea8xmp.did: ebbb609b-d82b-402b-8ceb-d466df0b3e49xmp.id: ae0bf332-e751-451f411780dfdesign 9026-приложение преобразовано в приложение, преобразованное в pdf-файл, приложение для xiaomi redmi 4x-926, приложение для pdf / pdfAdobe InDesign 16.0 (Macintosh) / 2021-01-22T12: 31: 15-05: 00 xmp. Библиотека Adobe PDF 15.0 ЛожьPDF / X-4PDF / X-4 конечный поток эндобдж 3 0 obj > эндобдж 15 0 объект > эндобдж 16 0 объект > эндобдж 17 0 объект > эндобдж 19 0 объект / LastModified / NumberOfPageItemsInPage 2 / NumberofPages 1 / OriginalDocumentID / PageItemUIDToLocationDataMap> / PageTransformationMatrixList> / PageUIDList> / PageWidthList >>>>> / Resources> / ExtGState> / Font> / ProcSet [/ PDF / 0.0] [/ PDF / 0.0] 576.0 648.0] / Тип / Страница >> эндобдж 20 0 объект / LastModified / NumberOfPageItemsInPage 2 / NumberofPages 1 / OriginalDocumentID / PageItemUIDToLocationDataMap> / PageTransformationMatrixList> / PageUIDList> / PageWidthList >>>>> / Resources> / ExtGState> / Font> / ProcSet [/ PDF / Trim] [0.0 0,0 576,0 648,0] / Тип / Страница >> эндобдж 21 0 объект / LastModified / NumberOfPageItemsInPage 2 / NumberofPages 1 / OriginalDocumentID / PageItemUIDToLocationDataMap> / PageTransformationMatrixList> / PageUIDList> / PageWidthList >>>>> / Resources> / ExtGState> / Font> / ProcSet [/ PDF / Trim] [0.0 0.0 576.0 648.0] / Тип / Страница >> эндобдж 22 0 объект / LastModified / NumberOfPageItemsInPage 2 / NumberofPages 1 / OriginalDocumentID / PageItemUIDToLocationDataMap> / PageTransformationMatrixList> / PageUIDList> / PageWidthList >>>>> / Resources> / ExtGState> / Font> / ProcSet [/ PDF / Text] [/ PDF / Text]0 0,0 576,0 648,0] / Тип / Страница >> эндобдж 23 0 объект / LastModified / NumberOfPageItemsInPage 2 / NumberofPages 1 / OriginalDocumentID / PageItemUIDToLocationDataMap> / PageTransformationMatrixList> / PageUIDList> / PageWidthList >>>>> / Resources> / ExtGState> / Font> / ProcSet [/ PDF / 0.0] [/ PDF / 0.0] 576.0 648.0] / Тип / Страница >> эндобдж 24 0 объект / LastModified / NumberOfPageItemsInPage 2 / NumberofPages 1 / OriginalDocumentID / PageItemUIDToLocationDataMap> / PageTransformationMatrixList> / PageUIDList> / PageWidthList >>>>> / Resources> / Font> / ProcSet [/ PDF / Text / XCOb] / Свойства >>> / TrimBox [0.0 0,0 576,0 648,0] / Тип / Страница >> эндобдж 48 0 объект > поток HtWɎ $ W: T, x

| Руководство по личному имуществу | Руководство по личному имуществу содержит информацию, относящуюся к идентификации, классификации, оценке и оценке оцениваемого на местном уровне личного имущества в Аризоне. Информация в этом Руководстве предназначена для помощи персоналу, работающему над подготовкой ежегодной оценки налогооблагаемого личного имущества. |

| Руководство по кодам использования собственности | Руководство по кодам использования собственности содержит краткое описание системы кодов использования собственности Департамента и предоставляет полный набор доступных в настоящее время кодов использования (с их описаниями), которые применимы к различным категориям собственности. Код использования собственности определяет преимущественное использование участка недвижимости (и в некоторых ограниченных случаях также идентифицируются другие характеристики собственности). Коды использования собственности помогают предоставить оценщикам округа «перечень» налогооблагаемой собственности, а также используются для классификации, группировки и облегчения сравнения и анализа различных типов собственности для различных целей. |

| Публикация 545: Личное имущество | Эта публикация отвечает на распространенные вопросы о налогах на собственность в штате Аризона на личное имущество, которое оценивается инспектором округа. |

| Публикация 546: Жилая недвижимость | В этой брошюре объясняется, как оценщики в Аризоне используют компьютеризированные системы для оценки жилой собственности на одну семью для целей налога на недвижимость. |

| Заводы по переработке цитрусовых и упаковке фруктов или овощей | Это руководство было включено в Руководство по сельскохозяйственной собственности.Пожалуйста, обратитесь к самому последнему изданию Руководства по сельскохозяйственной собственности для получения информации, ранее опубликованной в этом Руководстве. |

| Классификация имущества членских организаций | Целью данного руководства является помощь в определении юридической классификации собственности членских организаций, а не освобождение такого имущества от налогообложения. |

| Оценка средств консервации | Целью данного руководства является обеспечение справедливой и последовательной оценки собственности, подпадающей под охранный сервитут. |

| Оценка загрязненного имущества | Целью данного руководства является выявление некоторых проблем, вызывающих озабоченность, определение типичной используемой терминологии и обобщение результатов исследований, проведенных на загрязненных объектах. |

| Указания по корпоративной зоне | Законодательство, разрешающее программу Enterprise Zone, было отменено с 30 июня 2011 года. Это привело к прекращению действия программы Enterprise Zone с 30 июня 2011 года. Руководство по программе Enterprise Zone доступно на этом сайте для исторических и справочных целей для любой собственности, все еще работающей в соответствии с положениями программы Enterprise Zone, действовавшей на момент подачи заявки и утверждения; или для собственности, которая может быть предметом корректировки налоговой ведомости за предыдущий год (ы). |

| Жилые зоны общего пользования | Цель данного руководства — предоставить процедуры для идентификации и оценки жилых помещений общего пользования, как это определено в A.R.S. § 42-13402. |

| Оценка субсидированного жилья | Цель данного руководства — предоставить стандартизированную единообразную методологию оценки для оценки проектов многоквартирных домов с низким доходом, не подлежащих освобождению от налогов. |

| Оценка процентов по таймшеру | Целью данного руководства по оценке доли таймшера является предоставление сотрудникам Окружного оценщика и другим заинтересованным лицам общей информации об идентификации и классификации таймшерской собственности. |

| Указание по исторической собственности | Это руководство содержит информацию, относящуюся к идентификации, классификации, оценке и управлению как коммерческой, так и некоммерческой исторической недвижимостью. Чтобы считаться объектом сертификации в качестве исторической недвижимости и, следовательно, иметь право на различные налоговые льготы, недвижимость должна быть внесена в Национальный реестр исторических мест. |

| Руководство по сельскохозяйственной собственности | Руководство по сельскохозяйственной собственности содержит информацию, относящуюся к классификации и оценке сельскохозяйственной собственности.Включены критерии, необходимые для классификации земель, которые имеют «квалифицированное» сельскохозяйственное использование, процедура оценки земли с капитализацией по закону, а также требования в отношении подачи заявок на сельскохозяйственную классификацию и отчетности по арендованным землям. |

| Land Manual | Руководство по землепользованию содержит информацию об оценке земли в целом с использованием стандартных методов и приемов оценки. Предметы включают анализ данных о продажах, шесть признанных методов оценки земли и отдельные главы, посвященные оценке одноквартирных домов, кондоминиумов и таунхаусов, а также неделимых и неосвоенных сельских земель.В приложениях обсуждаются различные аспекты общих концепций местоположения и идентификации земли, а также ряд процедур корректировки стоимости земли. |

| Временное руководство по лошадям, 2011 г. | Временное руководство по лошадям было включено в Руководство по сельскохозяйственной собственности. Пожалуйста, обратитесь к самому последнему изданию Руководства по сельскохозяйственной собственности для получения информации, ранее опубликованной в этом Руководстве. |

| Юридический календарь на 2021 год | Ежегодные календари юридических событий и оценок содержат отдельные календари для недвижимого имущества, личного имущества и имущества, оцениваемого централизованно, поскольку они были затронуты законодательной сессией 2020 года (54-е заседание законодательного собрания, 2-я очередная сессия).В этот документ также включен список законодательных положений, для которых не установлены календарные даты. |

| 2021 Штат и округ Аризона Выписка из оценочной ведомости | В данной публикации в абстрактной форме резюмируются основы полной денежной оценки и ограниченной оценки собственности для штата и каждого округа, города / поселка, школьного округа, округа муниципальных колледжей и пожарного округа. |

| Руководство по оценке природных ресурсов, оцениваемых по централизованной цене | Руководство по оценке природных ресурсов, оцениваемых централизованно, содержит информацию, относящуюся к методам, процедурам, факторам оценки и подтверждающую документацию, используемую для идентификации и оценки рудников и других природных ресурсов, как определено в A.Р.С. 42-14051. Информация в этом Руководстве предназначена для помощи персоналу, работающему над подготовкой ежегодной оценки и оценки налогооблагаемой горнодобывающей собственности. |

| Обзор системы налогообложения собственности штата Аризона | В этом руководстве представлен обзор системы налогообложения собственности в Аризоне в части, касающейся оцениваемой на местном уровне собственности, включая такие темы, как классификация и оценка собственности, апелляции на оценку и освобождение от налога на имущество.Опубликовано 20 апреля 2021 г. |

Понимание влияния налогов на имущество имеет решающее значение для эффективной разработки местной политики

Налоги на имущество являются финансовой основой местных органов власти. На их долю приходится почти три четверти местных налоговых сборов, и они являются значительным местным источником доходов для финансирования образования K – 12, полиции и пожарных служб, парков и других служб. Налоги на недвижимость также формируют местные рынки жилья, влияя на стоимость покупки, аренды или инвестирования в дома и многоквартирные дома.Таким образом, понимание того, как изменения в налогах на недвижимость влияют на домохозяйства и развитие сообществ, позволяет местным юрисдикциям более эффективно разрабатывать свои налоговые системы.

Лучший способ понять влияние любой существующей или предлагаемой инициативы по налогу на имущество — это изучить влияние на уровне собственности в сообществе. Но это сложно сделать, потому что каждый округ сообщает данные о налоговых платежах на уровне собственности по-разному, и трудно точно определить недвижимость, занимаемую собственником.

На недавнем мероприятии Urban Institute два исследователя рассказали, как они справлялись с этими проблемами в своей работе с данными регистрации собственности. Их тематические исследования проливают свет на взаимосвязь между налогами на недвижимость, предложением жилья и мобильностью.

Записи по налогу на имущество показывают, как Предложение 15 Калифорнии может повлиять на предложение жилья в штате.

В 1978 году Калифорния приняла Предложение 13, которое снизило налоги на собственность, ограничив оценку местной собственности рыночной стоимостью 1975 года или самой последней покупной ценой, а также ограничив увеличение взносов не более чем на 2 процента в год.Это значительно ограничило важный источник налоговых поступлений для местных органов власти, поскольку стоимость собственности значительно выросла за последние десятилетия, а повышение налога на имущество было строго ограничено.

Предлагаемый налоговый бюллетень, Предложение 15, создает систему раздельного налога на недвижимость, в которой жилая и коммерческая недвижимость будет оцениваться и облагаться налогом в соответствии с различными режимами. Коммерческая недвижимость будет пересматриваться по рыночной цене каждые три года, в то время как жилая недвижимость будет по-прежнему облагаться налогом в соответствии с правилами Предложения 13.

Сара Строчак, аналитик Центра политики жилищного финансирования городского института, и ее соавторы исследовали, создаст ли переход на эту раздельную систему стимулы, которые увеличат или уменьшат предложение жилья в Калифорнии. Используя данные First American Property Records в Калифорнии, они объединили информацию о налогах на недвижимость, оценочной стоимости и кодах зонирования. Поскольку кодексы зонирования не стандартизированы для разных юрисдикций, авторы также выбрали четыре тематических города (Беркли, Чула-Виста, Фресно и Лос-Анджелес) для представления различных типов сообществ.

Они обнаружили, что очень немногие земельные участки могут быть переведены из жилого в промышленное или коммерческое использование, в то время как многие земельные участки могут быть преобразованы из коммерческого или промышленного использования в жилое. Их анализ показал, что «долгосрочные стимулы для владельцев и застройщиков к строительству / переходу на жилое использование намного сильнее, чем у муниципалитетов к изменению зональности при сценариях среднего и высокого повышения цен».

В итоге реформы раздельного налогообложения с большей вероятностью увеличат предложение жилья в Калифорнии, чем ограничат его.Но маловероятно, что реформа решит проблему крайней нехватки жилья или доступности жилья в Калифорнии без дополнительных мер политики и реформ.

Записи по налогу на имущество показывают влияние новой налоговой программы на вытеснение.

Джентрификация — когда большая группа домохозяйств с высоким доходом переезжает в район с ранее низким доходом — может вытеснить финансово уязвимых долгосрочных домовладельцев. По мере того, как домохозяйства с высоким доходом переезжают в район, стоимость жилья и налоги на недвижимость часто повышаются.

Лей Дин, старший советник по экономическим вопросам Федерального исследовательского банка Филадельфии, и его соавтор использовали записи по налогу на недвижимость, чтобы определить, заставило ли переселение налога на недвижимость в 2014 году (Инициатива фактической стоимости) существующих домовладельцев в джентрифицированных районах переехать из своего района. Исследователи использовали данные регистрации собственности для сбора информации о статусе владения недвижимостью, оценке собственности и истории налоговых платежей, включая налоговые льготы и льготы.

Дин и его соавтор обнаружили, что «джентрификация увеличивает стоимость собственности, налоги на имущество и риск просрочки платежей по счетам по налогу на имущество.Но пять лет спустя не было никаких признаков перемещения среди пожилых и малообеспеченных домовладельцев, что исследователи связывают с защитой, предлагаемой целенаправленными программами налоговых льгот по джентрификации в Филадельфии.

Несмотря на сложности работы с налоговыми записями на уровне собственности, исследователи могут использовать эти записи, чтобы узнать, насколько хорошо местные налоги достигают различных целей политики. При тщательном анализе эти записи могут помочь политикам более эффективно разрабатывать свои налоговые системы.

.