Любовь прошла, ипотека осталась: как сохранить нервы и метры при разводе

https://realty.ria.ru/20210715/razvod-1741385462.html

Любовь прошла, ипотека осталась: как сохранить нервы и метры при разводе

Любовь прошла, ипотека осталась: как сохранить нервы и метры при разводе — Недвижимость РИА Новости, 29.07.2021

Любовь прошла, ипотека осталась: как сохранить нервы и метры при разводе

Развод редко когда бывает мирным и полюбовным делом, особенно если супруги не могут поделить нажитое и заходят в тупик с камнем преткновения в виде ипотеки… Недвижимость РИА Новости, 29.07.2021

2021-07-15T15:07

2021-07-15T15:07

2021-07-29T12:49

realty-гид – риа недвижимость

жилье

законодательство

ипотека

россия

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/75964/02/759640235_0:105:2000:1230_1920x0_80_0_0_11d2fa6cb9bc3072bf2bac6626ac2c7e. jpg

jpg

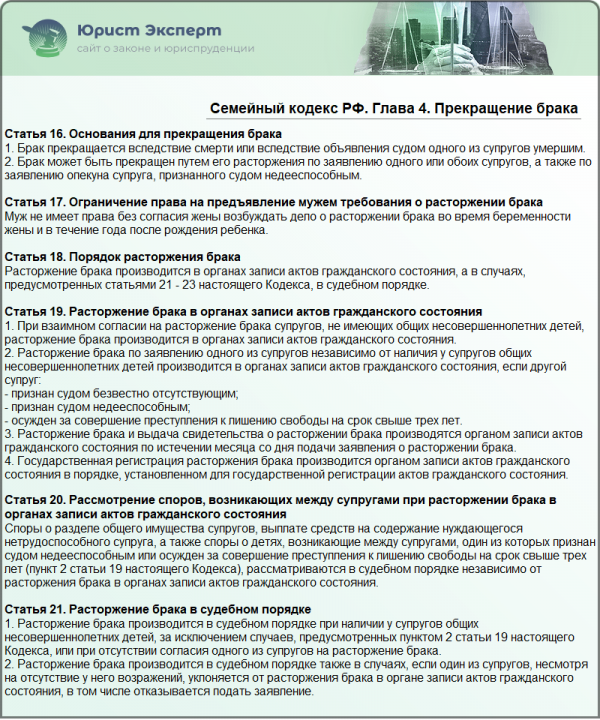

Развод редко когда бывает мирным и полюбовным делом, особенно если супруги не могут поделить нажитое и заходят в тупик с камнем преткновения в виде ипотеки. Специально для сайта «РИА Недвижимость» эксперты разобрали наиболее распространенные случаи раздела залогового имущества при разводе и дали совет, как с меньшими потерями пережить и без того болезненный процесс, обремененный ко всему прочему ипотекой.Азы развода с ипотекойПрежде чем рассматривать конкретные примеры, стоит обозначить некоторые нюансы, которые будут актуальны практически в любых ситуациях с разводом супругов-ипотечников.Нужно ли уведомлять банк?Первый вопрос, которым часто задаются супруги-заемщики после подачи заявления о разводе: «Необходимо ли сообщать об этом в банк?» По словам юриста адвокатского бюро Asterisk Софьи Волковой, требования уведомлять банк о расторжении брака в законе нет. Однако сделать это так или иначе придется, если супруги захотят разделить имущество, в частности ипотечную квартиру.»Кредитор должен быть привлечен в качестве третьего лица к участию в деле при подаче иска о разделе квартиры, приобретенной за счет кредитных средств, и о разделе долгового обязательства по возврату кредита», – поясняет Волкова. Как и кем делится квартира?Обычно квартира, приобретенная в браке, при разводе делится между супругами пополам, если у них нет брачного договора или специального соглашения об определении долей. При этом главный эксперт компании «Русипотека» Сергей Гордейко предупреждает, что для банка важны поступления платежей, поэтому при неграмотном поведении и отношении к делу поссорившихся супругов, вне зависимости от того, кто является собственником, кредитор может применить различные механизмы взыскания, вплоть до реализации залогового имущества.Однако чаще всего банк при разводе идет навстречу супругам-заемщикам, так как ему важно, чтобы кредит не перешел в портфель проблемных активов, добавляет эксперт. При этом он не будет участвовать в бракоразводном процессе, а также в последующем разделе имущества, однако юристы банка могут предложить различные варианты, которыми могут стать, например, добровольный выход из созаемщиков при согласии второй стороны. Поможет ли делу брачный договор?Действительно, брачный договор является эффективным механизмом, способным облегчить разбирательства супругов при разводе, говорит Волкова.

Как и кем делится квартира?Обычно квартира, приобретенная в браке, при разводе делится между супругами пополам, если у них нет брачного договора или специального соглашения об определении долей. При этом главный эксперт компании «Русипотека» Сергей Гордейко предупреждает, что для банка важны поступления платежей, поэтому при неграмотном поведении и отношении к делу поссорившихся супругов, вне зависимости от того, кто является собственником, кредитор может применить различные механизмы взыскания, вплоть до реализации залогового имущества.Однако чаще всего банк при разводе идет навстречу супругам-заемщикам, так как ему важно, чтобы кредит не перешел в портфель проблемных активов, добавляет эксперт. При этом он не будет участвовать в бракоразводном процессе, а также в последующем разделе имущества, однако юристы банка могут предложить различные варианты, которыми могут стать, например, добровольный выход из созаемщиков при согласии второй стороны. Поможет ли делу брачный договор?Действительно, брачный договор является эффективным механизмом, способным облегчить разбирательства супругов при разводе, говорит Волкова. Она также отметила, что без брачного договора режим общей собственности действует по умолчанию. Это значит, что если один из супругов выплачивал ипотеку, то есть фактически вкладывал в недвижимость свою зарплату, то эти деньги являются совместной собственностью супругов. Исключение – если супруг выплатил часть ипотеки за счет своего личного имущества, например, продал квартиру, полученную в наследство. Тогда при разделе имущества он сможет потребовать денежной или имущественной компенсации.А можно просто не платить?Зачастую поссорившиеся супруги решают и вовсе прекратить выплаты, мотивируя это тем, что не ясно, кому и сколько «квадратов» отойдет после раздела имущества. Завкафедрой «Ипотечное кредитование» Финансового университета при правительстве России Александр Цыганов напоминает, что это самый неправильный путь. «Главная проблема заключается в том, что в случае непоступления платежей и игнорирования требований бака, кредитор может начать процедуру взыскания и квартиры можно лишиться вовсе», – говорит эксперт.

Она также отметила, что без брачного договора режим общей собственности действует по умолчанию. Это значит, что если один из супругов выплачивал ипотеку, то есть фактически вкладывал в недвижимость свою зарплату, то эти деньги являются совместной собственностью супругов. Исключение – если супруг выплатил часть ипотеки за счет своего личного имущества, например, продал квартиру, полученную в наследство. Тогда при разделе имущества он сможет потребовать денежной или имущественной компенсации.А можно просто не платить?Зачастую поссорившиеся супруги решают и вовсе прекратить выплаты, мотивируя это тем, что не ясно, кому и сколько «квадратов» отойдет после раздела имущества. Завкафедрой «Ипотечное кредитование» Финансового университета при правительстве России Александр Цыганов напоминает, что это самый неправильный путь. «Главная проблема заключается в том, что в случае непоступления платежей и игнорирования требований бака, кредитор может начать процедуру взыскания и квартиры можно лишиться вовсе», – говорит эксперт. Он также добавляет, что помимо надоедливых звонков, писем и прочих мер взыскания, которые могут дополнительно подпортить нервы супругам, у них может портиться кредитная история, что может сказаться на невозможности взять ипотеку в будущем.Если упредить банк о своих намерениях, то вполне реально получить несколько месяцев перерыва. Конечно, это не сильно радует кредитора, но ответственный заемщик может рассчитывать на поддержку. Для банка целесообразнее реструктуризация долга, чем дефолт заемщика и продажа квартиры с дисконтом, объясняет эксперт. Детальный разбор конкретных кейсовКак говорил классик, каждая несчастная семья несчастлива по-своему. Вот так и с разводом супругов-ипотечников, у каждой пары в отношениях свои нюансы и претензии, что, разумеется, вносит коррективы и в механику процесса раздела имущества. Вкладывались изначально оба, но затем платил одинОдна из самых распространенных проблемных ситуаций, когда в первоначальный взнос вкладывались оба супруга, но в дальнейшем выплаты производил только один из них, указывает руководитель практики юридической компании «Интерцессия» Григорий Скрипилев.

Он также добавляет, что помимо надоедливых звонков, писем и прочих мер взыскания, которые могут дополнительно подпортить нервы супругам, у них может портиться кредитная история, что может сказаться на невозможности взять ипотеку в будущем.Если упредить банк о своих намерениях, то вполне реально получить несколько месяцев перерыва. Конечно, это не сильно радует кредитора, но ответственный заемщик может рассчитывать на поддержку. Для банка целесообразнее реструктуризация долга, чем дефолт заемщика и продажа квартиры с дисконтом, объясняет эксперт. Детальный разбор конкретных кейсовКак говорил классик, каждая несчастная семья несчастлива по-своему. Вот так и с разводом супругов-ипотечников, у каждой пары в отношениях свои нюансы и претензии, что, разумеется, вносит коррективы и в механику процесса раздела имущества. Вкладывались изначально оба, но затем платил одинОдна из самых распространенных проблемных ситуаций, когда в первоначальный взнос вкладывались оба супруга, но в дальнейшем выплаты производил только один из них, указывает руководитель практики юридической компании «Интерцессия» Григорий Скрипилев. Он отмечает, что вне зависимости от того, вкладывались в первоначальный взнос оба супруга или только один, квартира, приобретенная в ипотеку, будет разделена при разводе, поскольку приобреталась она в период брака. Как правило суд делит общее имущество пополам. «Займ для бывших супругов тоже поделят при разводе: когда ипотека взята на одного из них, второй становится созаемщиком, в связи с чем каждый супруг будет уплачивать определенную часть», – отмечает Скрипилев.Если же есть разногласия относительно выделенных долей, то раздел имущества будет совершен судом на основании документов, подтверждающих величину расходов каждого супруга на приобретение и содержание спорной недвижимости, а именно: договора купли-продажи, соглашения между супругами о распределении расходов по приобретению недвижимости, договора подряда (если в квартире проводился ремонт, неотделимые улучшения), договора со страховой компанией, выписки со счета о движении денежных средств.Например, если один из супругов использовал собственные средства для погашения займа и может это доказать, скорее всего его доля будет больше.

Он отмечает, что вне зависимости от того, вкладывались в первоначальный взнос оба супруга или только один, квартира, приобретенная в ипотеку, будет разделена при разводе, поскольку приобреталась она в период брака. Как правило суд делит общее имущество пополам. «Займ для бывших супругов тоже поделят при разводе: когда ипотека взята на одного из них, второй становится созаемщиком, в связи с чем каждый супруг будет уплачивать определенную часть», – отмечает Скрипилев.Если же есть разногласия относительно выделенных долей, то раздел имущества будет совершен судом на основании документов, подтверждающих величину расходов каждого супруга на приобретение и содержание спорной недвижимости, а именно: договора купли-продажи, соглашения между супругами о распределении расходов по приобретению недвижимости, договора подряда (если в квартире проводился ремонт, неотделимые улучшения), договора со страховой компанией, выписки со счета о движении денежных средств.Например, если один из супругов использовал собственные средства для погашения займа и может это доказать, скорее всего его доля будет больше. «Бывшая пара также может в процессе суда договориться о выплате одной из сторон компенсации за долю другой стороны», – добавляет эксперт. Купил до брака один, но платят по ипотеке вместеНе менее распространены случаи, когда человек приобретает недвижимость задолго до заключения брака, но после свадьбы к платежам подключается его супруг, приводит пример Гордейко. Он отмечает, что формально, с точки зрения законодательства, недвижимость будет считаться личной собственностью того супруга, который брал на себя кредит, но при наличии у второго супруга доказательств платежеобеспечения, возможны варианты, когда через гражданские суды может быть осуществлен взаимозачет.»Такими документами могут стать банковские выписки, где будет указана сумма перевода по кредитному договору, равная ежемесячному платежу. Переводы на сумму договора на карту одно из супругов, либо прямые платежи в банк, где будут указаны паспортные данные второго супруга», – перечисляет Гордейко. У другого супруга действительно есть право получить компенсацию в объеме как минимум половины денежных средств, внесенных им в качестве оплаты кредита по ипотеке, поскольку такая оплата производилась во время брака, добавляет Волкова.

«Бывшая пара также может в процессе суда договориться о выплате одной из сторон компенсации за долю другой стороны», – добавляет эксперт. Купил до брака один, но платят по ипотеке вместеНе менее распространены случаи, когда человек приобретает недвижимость задолго до заключения брака, но после свадьбы к платежам подключается его супруг, приводит пример Гордейко. Он отмечает, что формально, с точки зрения законодательства, недвижимость будет считаться личной собственностью того супруга, который брал на себя кредит, но при наличии у второго супруга доказательств платежеобеспечения, возможны варианты, когда через гражданские суды может быть осуществлен взаимозачет.»Такими документами могут стать банковские выписки, где будет указана сумма перевода по кредитному договору, равная ежемесячному платежу. Переводы на сумму договора на карту одно из супругов, либо прямые платежи в банк, где будут указаны паспортные данные второго супруга», – перечисляет Гордейко. У другого супруга действительно есть право получить компенсацию в объеме как минимум половины денежных средств, внесенных им в качестве оплаты кредита по ипотеке, поскольку такая оплата производилась во время брака, добавляет Волкова. «Если ипотечные платежи производились за счет совместных семейных средств, то эти деньги принадлежат пополам обоим супругам. Однако если платежи произведены за счет личного имущества одного из них, например, деньги были получены в наследство, то можно требовать компенсировать всю эту сумму», – уточняет собеседница агентства. Купил до свадьбы, но зарегистрировал право послеНередки случаи, когда человек подписал кредитный договор и договор купли-продажи квартиры до свадьбы, а сама регистрация права собственности осуществилась уже после заключения брака. В таких случаях Скрипилев рекомендует обратиться к практике Верховного суда Российской Федерации. При этом он напоминает, что если после заключения брака за счет средств каждого супруга в отдельности или их общих средств были произведены улучшения объекта, которые увеличили его стоимость, то суд на основании 37 ст. Семейного кодекса РФ может признать данное имущество общим, и, соответственно, делиться оно будет в соответствии с законодательством.

«Если ипотечные платежи производились за счет совместных семейных средств, то эти деньги принадлежат пополам обоим супругам. Однако если платежи произведены за счет личного имущества одного из них, например, деньги были получены в наследство, то можно требовать компенсировать всю эту сумму», – уточняет собеседница агентства. Купил до свадьбы, но зарегистрировал право послеНередки случаи, когда человек подписал кредитный договор и договор купли-продажи квартиры до свадьбы, а сама регистрация права собственности осуществилась уже после заключения брака. В таких случаях Скрипилев рекомендует обратиться к практике Верховного суда Российской Федерации. При этом он напоминает, что если после заключения брака за счет средств каждого супруга в отдельности или их общих средств были произведены улучшения объекта, которые увеличили его стоимость, то суд на основании 37 ст. Семейного кодекса РФ может признать данное имущество общим, и, соответственно, делиться оно будет в соответствии с законодательством. Маткапитал в нагрузкуСлучается и такое, что семья с двумя детьми покупает квартиру в ипотеку с использованием маткапитала, но разводится до того, как полностью ее выплачивает. При разделе имущества отец просит передать ему большую долю в квартире, аргументируя тем, что работал и совершал выплаты только он, а мать сидела в декрете.В суде этот аргумент не сработает, отмечает юрист по недвижимости Алмаз Кучембаев. По закону право на общее имущество принадлежит также супругу, который в период брака осуществлял ведение домашнего хозяйства, уход за детьми или по другим уважительным причинам не имел самостоятельного дохода (пункт 3 статьи 34 Семейного кодекса РФ). Но при этом обоим супругам нужно понимать, что за долями будет следовать пропорциональная нагрузка по выплате кредита. То есть кто получит большую долю, тот будет больше платить по остатку долга.Гражданский брак и ипотекаА вот гражданским супругам, выступающим созаемщиками, семейное законодательство не поможет, предупреждает Волкова.

Маткапитал в нагрузкуСлучается и такое, что семья с двумя детьми покупает квартиру в ипотеку с использованием маткапитала, но разводится до того, как полностью ее выплачивает. При разделе имущества отец просит передать ему большую долю в квартире, аргументируя тем, что работал и совершал выплаты только он, а мать сидела в декрете.В суде этот аргумент не сработает, отмечает юрист по недвижимости Алмаз Кучембаев. По закону право на общее имущество принадлежит также супругу, который в период брака осуществлял ведение домашнего хозяйства, уход за детьми или по другим уважительным причинам не имел самостоятельного дохода (пункт 3 статьи 34 Семейного кодекса РФ). Но при этом обоим супругам нужно понимать, что за долями будет следовать пропорциональная нагрузка по выплате кредита. То есть кто получит большую долю, тот будет больше платить по остатку долга.Гражданский брак и ипотекаА вот гражданским супругам, выступающим созаемщиками, семейное законодательство не поможет, предупреждает Волкова. Право собственности на квартиру после расставания пары будет зависеть от того, как изначально приобреталась квартира – в долевую собственность или в единоличную. В первом случае в соответствии с долями распределяется и ответственность по ежемесячным платежам. А если созаемщик захочет выйти из договора, потребуется согласие банка. В случае, если собственность была оформлена только на одного из сожителей, другому будет крайне сложно отстоять свои права. Продаю немедленно!Не получится просто так решить вопрос рассорившихся супругов и в тех случаях, когда квартира не нужна ни мужу, ни жене, не их родственникам. Волкова еще раз подчеркивает, что банкам выгоднее получать регулярные взносы, чем самим продавать квартиру с торгов.И , конечно, все эксперты единогласны в том, что разводящимся супругам не стоит идти по пути «все само рассосется», ведь даже несмотря на то, что банкам не выгодно признавать ипотечный актив непрофильным, терпение у него не вечное и можно остаться без квартиры вовсе.

Право собственности на квартиру после расставания пары будет зависеть от того, как изначально приобреталась квартира – в долевую собственность или в единоличную. В первом случае в соответствии с долями распределяется и ответственность по ежемесячным платежам. А если созаемщик захочет выйти из договора, потребуется согласие банка. В случае, если собственность была оформлена только на одного из сожителей, другому будет крайне сложно отстоять свои права. Продаю немедленно!Не получится просто так решить вопрос рассорившихся супругов и в тех случаях, когда квартира не нужна ни мужу, ни жене, не их родственникам. Волкова еще раз подчеркивает, что банкам выгоднее получать регулярные взносы, чем самим продавать квартиру с торгов.И , конечно, все эксперты единогласны в том, что разводящимся супругам не стоит идти по пути «все само рассосется», ведь даже несмотря на то, что банкам не выгодно признавать ипотечный актив непрофильным, терпение у него не вечное и можно остаться без квартиры вовсе.

https://realty.ria.ru/20190219/1551064266.html

https://realty.ria.ru/20180307/1515923626.html

https://realty.ria.ru/20210330/razvod-1603446203.html

россия

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

Михаил Личков

https://cdnn21.img.ria.ru/images/07e5/07/1d/1743420407_15:0:370:355_100x100_80_0_0_f7812ca3dd3c81fca06c8d233219380e.jpg

Михаил Личков

https://cdnn21.img.ria.ru/images/07e5/07/1d/1743420407_15:0:370:355_100x100_80_0_0_f7812ca3dd3c81fca06c8d233219380e.jpg

Новости

ru-RU

https://realty.ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/75964/02/759640235_112:0:1889:1333_1920x0_80_0_0_bd83b3ebb6ac2933e51f68d5e67eba32. jpg

jpgНедвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Михаил Личков

https://cdnn21.img.ria.ru/images/07e5/07/1d/1743420407_15:0:370:355_100x100_80_0_0_f7812ca3dd3c81fca06c8d233219380e.jpg

realty-гид – риа недвижимость, жилье, законодательство, ипотека, россия

Развод редко когда бывает мирным и полюбовным делом, особенно если супруги не могут поделить нажитое и заходят в тупик с камнем преткновения в виде ипотеки. Специально для сайта «РИА Недвижимость» эксперты разобрали наиболее распространенные случаи раздела залогового имущества при разводе и дали совет, как с меньшими потерями пережить и без того болезненный процесс, обремененный ко всему прочему ипотекой.

Азы развода с ипотекой

Прежде чем рассматривать конкретные примеры, стоит обозначить некоторые нюансы, которые будут актуальны практически в любых ситуациях с разводом супругов-ипотечников.

Нужно ли уведомлять банк?

Первый вопрос, которым часто задаются супруги-заемщики после подачи заявления о разводе: «Необходимо ли сообщать об этом в банк?» По словам юриста адвокатского бюро Asterisk Софьи Волковой, требования уведомлять банк о расторжении брака в законе нет. Однако сделать это так или иначе придется, если супруги захотят разделить имущество, в частности ипотечную квартиру.

«Кредитор должен быть привлечен в качестве третьего лица к участию в деле при подаче иска о разделе квартиры, приобретенной за счет кредитных средств, и о разделе долгового обязательства по возврату кредита», – поясняет Волкова.

Как и кем делится квартира?

Обычно квартира, приобретенная в браке, при разводе делится между супругами пополам, если у них нет брачного договора или специального соглашения об определении долей.

«Однако бывшие супруги могут сами договориться, как разделят квартиру и долг. В таком случае нужно заключить с банком дополнительное соглашение, в котором будет указан основной заемщик. Сделать это просто: достаточно подать заявление об изменении состава заемщиков», – поясняют в пресс-службе «Райффайзенбанка».

Сделать это просто: достаточно подать заявление об изменении состава заемщиков», – поясняют в пресс-службе «Райффайзенбанка».

При этом главный эксперт компании «Русипотека» Сергей Гордейко предупреждает, что для банка важны поступления платежей, поэтому при неграмотном поведении и отношении к делу поссорившихся супругов, вне зависимости от того, кто является собственником, кредитор может применить различные механизмы взыскания, вплоть до реализации залогового имущества.

Однако чаще всего банк при разводе идет навстречу супругам-заемщикам, так как ему важно, чтобы кредит не перешел в портфель проблемных активов, добавляет эксперт. При этом он не будет участвовать в бракоразводном процессе, а также в последующем разделе имущества, однако юристы банка могут предложить различные варианты, которыми могут стать, например, добровольный выход из созаемщиков при согласии второй стороны.

Поможет ли делу брачный договор?

Действительно, брачный договор является эффективным механизмом, способным облегчить разбирательства супругов при разводе, говорит Волкова.

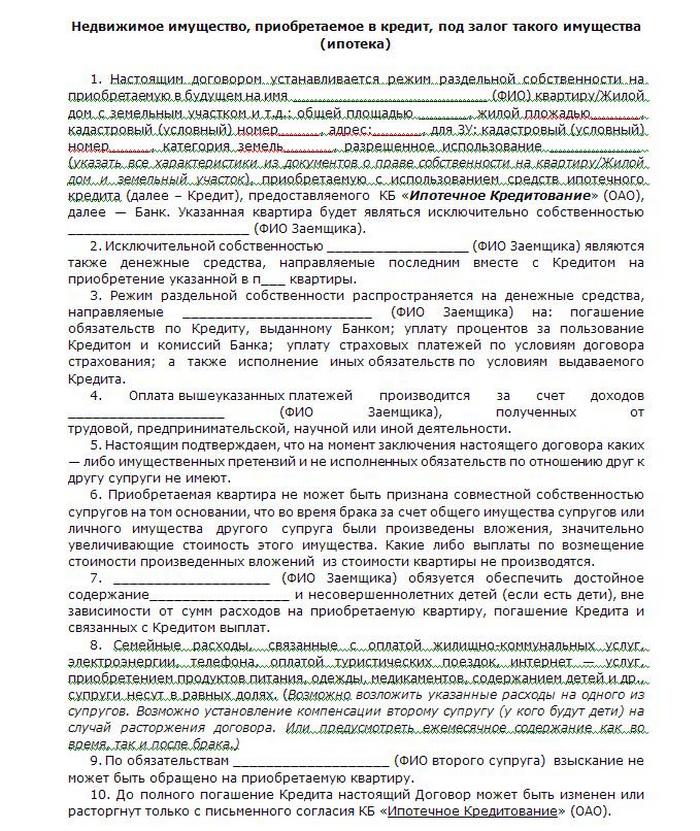

Если между мужем и женой заключен брачный договор, то совместно нажитая квартира делится в соответствии с его условиями. При этом в документе можно прописать, что режим общей собственности не распространяется на денежные средства, которые один из супругов выплачивает на погашение обязательств по ипотечному кредиту. То есть, например, после расторжения брака квартира перейдет только к тому, кто осуществлял выплаты, указывает юрист.

Софья Волкова

Юрист адвокатского бюро AsteriskОна также отметила, что без брачного договора режим общей собственности действует по умолчанию. Это значит, что если один из супругов выплачивал ипотеку, то есть фактически вкладывал в недвижимость свою зарплату, то эти деньги являются совместной собственностью супругов. Исключение – если супруг выплатил часть ипотеки за счет своего личного имущества, например, продал квартиру, полученную в наследство. Тогда при разделе имущества он сможет потребовать денежной или имущественной компенсации.

А можно просто не платить?

Зачастую поссорившиеся супруги решают и вовсе прекратить выплаты, мотивируя это тем, что не ясно, кому и сколько «квадратов» отойдет после раздела имущества. Завкафедрой «Ипотечное кредитование» Финансового университета при правительстве России Александр Цыганов напоминает, что это самый неправильный путь.

Завкафедрой «Ипотечное кредитование» Финансового университета при правительстве России Александр Цыганов напоминает, что это самый неправильный путь.

«Главная проблема заключается в том, что в случае непоступления платежей и игнорирования требований бака, кредитор может начать процедуру взыскания и квартиры можно лишиться вовсе», – говорит эксперт.

Он также добавляет, что помимо надоедливых звонков, писем и прочих мер взыскания, которые могут дополнительно подпортить нервы супругам, у них может портиться кредитная история, что может сказаться на невозможности взять ипотеку в будущем.

«И ни в коем случае нельзя брать потребительский кредит на погашение ежемесячного платежа, так как, не рассчитав кредитную нагрузку, в дальнейшем заемщик может столкнуться с еще большими проблемами. Это путь в кабалу!» – предупреждает эксперт.

Александр Цыганов

Заведующий кафедрой «Ипотечное кредитование» Финансового университета при правительстве РФЕсли упредить банк о своих намерениях, то вполне реально получить несколько месяцев перерыва. Конечно, это не сильно радует кредитора, но ответственный заемщик может рассчитывать на поддержку. Для банка целесообразнее реструктуризация долга, чем дефолт заемщика и продажа квартиры с дисконтом, объясняет эксперт.

Конечно, это не сильно радует кредитора, но ответственный заемщик может рассчитывать на поддержку. Для банка целесообразнее реструктуризация долга, чем дефолт заемщика и продажа квартиры с дисконтом, объясняет эксперт.

Детальный разбор конкретных кейсов

Как говорил классик, каждая несчастная семья несчастлива по-своему. Вот так и с разводом супругов-ипотечников, у каждой пары в отношениях свои нюансы и претензии, что, разумеется, вносит коррективы и в механику процесса раздела имущества.

Вкладывались изначально оба, но затем платил один

Одна из самых распространенных проблемных ситуаций, когда в первоначальный взнос вкладывались оба супруга, но в дальнейшем выплаты производил только один из них, указывает руководитель практики юридической компании «Интерцессия» Григорий Скрипилев.

Он отмечает, что вне зависимости от того, вкладывались в первоначальный взнос оба супруга или только один, квартира, приобретенная в ипотеку, будет разделена при разводе, поскольку приобреталась она в период брака. Как правило суд делит общее имущество пополам.

Как правило суд делит общее имущество пополам.

«Займ для бывших супругов тоже поделят при разводе: когда ипотека взята на одного из них, второй становится созаемщиком, в связи с чем каждый супруг будет уплачивать определенную часть», – отмечает Скрипилев.

19 февраля 2019, 12:12

По закону любви: в какие ловушки с недвижимостью могут угодить супругиЕсли же есть разногласия относительно выделенных долей, то раздел имущества будет совершен судом на основании документов, подтверждающих величину расходов каждого супруга на приобретение и содержание спорной недвижимости, а именно: договора купли-продажи, соглашения между супругами о распределении расходов по приобретению недвижимости, договора подряда (если в квартире проводился ремонт, неотделимые улучшения), договора со страховой компанией, выписки со счета о движении денежных средств.

Например, если один из супругов использовал собственные средства для погашения займа и может это доказать, скорее всего его доля будет больше.

«Бывшая пара также может в процессе суда договориться о выплате одной из сторон компенсации за долю другой стороны», – добавляет эксперт.

Купил до брака один, но платят по ипотеке вместе

Не менее распространены случаи, когда человек приобретает недвижимость задолго до заключения брака, но после свадьбы к платежам подключается его супруг, приводит пример Гордейко. Он отмечает, что формально, с точки зрения законодательства, недвижимость будет считаться личной собственностью того супруга, который брал на себя кредит, но при наличии у второго супруга доказательств платежеобеспечения, возможны варианты, когда через гражданские суды может быть осуществлен взаимозачет.

«Такими документами могут стать банковские выписки, где будет указана сумма перевода по кредитному договору, равная ежемесячному платежу. Переводы на сумму договора на карту одно из супругов, либо прямые платежи в банк, где будут указаны паспортные данные второго супруга», – перечисляет Гордейко.

У другого супруга действительно есть право получить компенсацию в объеме как минимум половины денежных средств, внесенных им в качестве оплаты кредита по ипотеке, поскольку такая оплата производилась во время брака, добавляет Волкова.

«Если ипотечные платежи производились за счет совместных семейных средств, то эти деньги принадлежат пополам обоим супругам. Однако если платежи произведены за счет личного имущества одного из них, например, деньги были получены в наследство, то можно требовать компенсировать всю эту сумму», – уточняет собеседница агентства.

Купил до свадьбы, но зарегистрировал право после

Нередки случаи, когда человек подписал кредитный договор и договор купли-продажи квартиры до свадьбы, а сама регистрация права собственности осуществилась уже после заключения брака. В таких случаях Скрипилев рекомендует обратиться к практике Верховного суда Российской Федерации.

В таких случаях Скрипилев рекомендует обратиться к практике Верховного суда Российской Федерации.

«В частности, ВС постановил, что факт погашения в период брака личного долга одного из супругов по обязательству, возникшему из заключенного до брака договора купли-продажи жилого помещения, не является основанием для признания жилого помещения общей совместной собственностью супругов. Соответственно, недвижимость, приобретенная по сделке, заключенной до брака, не является совместно нажитым имуществом и не подлежит разделу при разводе», – объясняет юрист.

Григорий Скрипилев

Руководитель практики юридической компании «Интерцессия»При этом он напоминает, что если после заключения брака за счет средств каждого супруга в отдельности или их общих средств были произведены улучшения объекта, которые увеличили его стоимость, то суд на основании 37 ст. Семейного кодекса РФ может признать данное имущество общим, и, соответственно, делиться оно будет в соответствии с законодательством.

30 марта, 14:01

Милые бранятся: как развод превращает людей в квартирных аферистовМаткапитал в нагрузку

Случается и такое, что семья с двумя детьми покупает квартиру в ипотеку с использованием маткапитала, но разводится до того, как полностью ее выплачивает. При разделе имущества отец просит передать ему большую долю в квартире, аргументируя тем, что работал и совершал выплаты только он, а мать сидела в декрете.

В суде этот аргумент не сработает, отмечает юрист по недвижимости Алмаз Кучембаев. По закону право на общее имущество принадлежит также супругу, который в период брака осуществлял ведение домашнего хозяйства, уход за детьми или по другим уважительным причинам не имел самостоятельного дохода (пункт 3 статьи 34 Семейного кодекса РФ).

«То есть жене причитается не только доля, соответствующая 1/4 размеру маткапитала, но и половина от стоимости той доли квартиры, которая не оплачена материнским капиталом. К сожалению, отцы не всегда понимают тяжесть воспитания маленьких детей и ведения домашнего хозяйства. Другое дело, что отцу тоже положена доля, но часто бывает так, что ее нельзя выделить, и в итоге в квартире остается мама с детьми, а бывший супруг де-факто лишается жилья», – говорит Кучембаев.

Другое дело, что отцу тоже положена доля, но часто бывает так, что ее нельзя выделить, и в итоге в квартире остается мама с детьми, а бывший супруг де-факто лишается жилья», – говорит Кучембаев.

Алмаз Кучембаев

Юрист по недвижимостиНо при этом обоим супругам нужно понимать, что за долями будет следовать пропорциональная нагрузка по выплате кредита. То есть кто получит большую долю, тот будет больше платить по остатку долга.

Гражданский брак и ипотека

А вот гражданским супругам, выступающим созаемщиками, семейное законодательство не поможет, предупреждает Волкова.

Право собственности на квартиру после расставания пары будет зависеть от того, как изначально приобреталась квартира – в долевую собственность или в единоличную.

В первом случае в соответствии с долями распределяется и ответственность по ежемесячным платежам. А если созаемщик захочет выйти из договора, потребуется согласие банка.

«Банк оценит способность оставшегося заемщика платить ипотеку в одиночку. Положительное решение будет принято, если у банка будет уверенность, что один заемщик справится с нагрузкой», – говорит собеседница агентства.

Положительное решение будет принято, если у банка будет уверенность, что один заемщик справится с нагрузкой», – говорит собеседница агентства.

Софья Волкова

Юрист адвокатского бюро AsteriskВ случае, если собственность была оформлена только на одного из сожителей, другому будет крайне сложно отстоять свои права.

Продаю немедленно!

Не получится просто так решить вопрос рассорившихся супругов и в тех случаях, когда квартира не нужна ни мужу, ни жене, не их родственникам. Волкова еще раз подчеркивает, что банкам выгоднее получать регулярные взносы, чем самим продавать квартиру с торгов.

«Проще всего продать заложенную квартиру, досрочно погасить ипотеку и поделить оставшиеся деньги между бывшими супругами. Игнорировать ипотечные платежи также не рекомендуется, так как можно получить штрафы, пени и плохую кредитную историю», – заключает юрист.

Софья Волкова

Юрист адвокатского бюро AsteriskИ , конечно, все эксперты единогласны в том, что разводящимся супругам не стоит идти по пути «все само рассосется», ведь даже несмотря на то, что банкам не выгодно признавать ипотечный актив непрофильным, терпение у него не вечное и можно остаться без квартиры вовсе.

Ипотека при разводе \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Ипотека при разводе (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Ипотека при разводе Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 39 «Определение долей при разделе общего имущества супругов» СК РФ

(Р.Б. Касенов)Как установил суд, в период брака ипотечный кредит погашался за счет средств семейного бюджета. После расторжения брака оставшуюся сумму долга истица погашала самостоятельно. Суд удовлетворил требования о взыскании денежных средств, указав, что обязательства по кредитному договору являются совместно нажитым имуществом и требования истицы о взыскании с ответчика 1/2 доли уплаченного ею кредита являются обоснованными и подлежат удовлетворению.

Как разъяснил суд, для распределения долга в соответствии с п. 3 ст. 39 Семейного кодекса РФ обязательство должно являться общим, то есть возникнуть по инициативе обоих супругов в интересах семьи, либо являться обязательством одного из супругов, по которому все полученное было использовано на нужды семьи.

Как разъяснил суд, для распределения долга в соответствии с п. 3 ст. 39 Семейного кодекса РФ обязательство должно являться общим, то есть возникнуть по инициативе обоих супругов в интересах семьи, либо являться обязательством одного из супругов, по которому все полученное было использовано на нужды семьи. Подборка судебных решений за 2019 год: Статья 138 «Требования кредиторов по обязательствам, обеспеченным залогом имущества должника» Федерального закона «О несостоятельности (банкротстве)»

(В.Н. Трофимов)Суд отклонил довод должника о том, что спорное недвижимое имущество находилось в собственности бывшей супруги должника, в связи с чем на него не могло быть обращено взыскание. Как установил суд, указанное имущество, находившееся в залоге у кредитора, принадлежало бывшей супруге должника по условиям мирового соглашения, заключенного между указанной супругой и должником и утвержденного судом в рамках дела о расторжении брака и разделе имущества.

При этом согласно условиям мирового соглашения указанное спорное имущество было обременено ипотекой в силу закона. По мнению суда, разъяснившего порядок применения ст. 138 ФЗ «О несостоятельности (банкротстве)», соглашение о разделе общего имущества супругов не влекло прекращения залога в отношении данного имущества, а требование по обязательству, обеспеченному залогом имущества, должно было удовлетворяться за счет стоимости предмета залога в порядке, установленном указанной статьей.Статьи, комментарии, ответы на вопросы: Ипотека при разводе

При этом согласно условиям мирового соглашения указанное спорное имущество было обременено ипотекой в силу закона. По мнению суда, разъяснившего порядок применения ст. 138 ФЗ «О несостоятельности (банкротстве)», соглашение о разделе общего имущества супругов не влекло прекращения залога в отношении данного имущества, а требование по обязательству, обеспеченному залогом имущества, должно было удовлетворяться за счет стоимости предмета залога в порядке, установленном указанной статьей.Статьи, комментарии, ответы на вопросы: Ипотека при разводеИпотека при разводе: как разделить квартиру

Обычно ипотечный договор оформляется на одного из супругов, а второй выступает поручителем. Если бы недвижимость была приобретена за собственные деньги – делить в случае развода её намного проще. А что если она приобретена за кредитные деньги? Как делится ипотека при разводе? Кто будет выплачивать долги банку? Именно ипотека часто является цементообразующим фактором во многих семьях, где один из супругов, не имея самостоятельного дохода для выплаты задолженности, боится, что в случае развода второй, покинув спорную квартиру, перестанет выплачивать ипотеку. Если вы оказались в подобной ситуации, настоятельно рекомендуем вам ознакомится с информацией ниже, чтоб понимать как происходит разделение на самом деле.

Обычно ипотечный договор оформляется на одного из супругов, а второй выступает поручителем. Если бы недвижимость была приобретена за собственные деньги – делить в случае развода её намного проще. А что если она приобретена за кредитные деньги? Как делится ипотека при разводе? Кто будет выплачивать долги банку? Именно ипотека часто является цементообразующим фактором во многих семьях, где один из супругов, не имея самостоятельного дохода для выплаты задолженности, боится, что в случае развода второй, покинув спорную квартиру, перестанет выплачивать ипотеку. Если вы оказались в подобной ситуации, настоятельно рекомендуем вам ознакомится с информацией ниже, чтоб понимать как происходит разделение на самом деле. Содержание:

На вопрос «Как быть с ипотекой при разводе» ответ один: её надо будет каким-то образом между супругами разделить. Как?

Раздел ипотечной квартиры между супругами происходит по тем же правилам, что и раздел любого другого имущества, нажитого во время брака.

По общему правилу, имущество, приобретенное супругами за время брака, принадлежит жене и мужу на праве общей совместной собственности независимо от того, что один из них не имел по уважительной причине (обучение, ведение домашнего хозяйства, уход за детьми, болезнь и т.п.) самостоятельного заработка (дохода).

Статьей 63 Семейного Кодекса Украины (далее – СКУ) предусмотрено, что жена и муж имеют равные права на владение, пользование и распоряжение имуществом, что принадлежит им на праве общей совместной собственности, если другое не установлено договоренностью между ними.

В состав имущества, которое подлежит разделу, входит общее имущество супругов, имеющееся у них на время рассмотрения дела, и то, что находится у третьих лиц. При разделе имущества берутся также во внимание долги супругов и правоотношения по обязательствам, возникшим в интересах семьи. Если наличие долговых обязательств подтверждается соответствующими средствами доказывания, такие долговые обязательства в том числе должны учитываться при разделе имущества мужа и жены.

Пользуйтесь консультацией: Выплата кредита после развода супругов

Также в законодательстве отмечается: если одним из супругов заключен договор в интересах семьи, то деньги, иное имущество, в том числе гонорар, выигрыш, которые были получены по этому договору, являются объектом права общей совместной собственности супругов. Это же и касается кредитного договора на приобретение квартиры и денег, полученных за ним. Такие средства будут считаться общими только в том случае, если они были использованы в интересах семьи.

Итак, как делится ипотека при разводе? При определении того будут ли деньги, полученные за кредитным договором на приобретение квартиры, и соответственно, долговые обязательства за этим договором подлежать разделу, суд берет во внимание следующее:

- Заключен ли кредитный договор во время брака.

-

Заключен ли договор в интересах семьи, а не в собственных, не связанных с семьей интересах мужа или жены.

- Использовано ли полученное по договору (в нашем случае – деньги) в интересах семьи, а не в собственных, не связанных с семьей интересах одного из супругов.

Например, кредитный договор заключен в интересах семьи, если на полученные за ним деньги приобретена в ипотеку квартира для общего проживания супругов – суд будет определять были ли на самом деле эти средства использованы на покупку жилья или нет. А также необходимо доказать то, что второй из супругов давал согласие на подписание такого договора, и что он/она был/а осведомлен о том, что квартира приобреталась на эти деньги.

Кроме, чтобы определить в каждом конкретном случае как делится ипотека при разводе, мы должны учитывать за чьи деньги происходило погашение задолженности по кредитному договору.

Пользуйтесь консультацией: Как взыскиваются алименты на ребенка, если родители не состоят в браке

Верховный Суд Украины неоднократно в своих решениях указывал, что у супругов, кроме права общей совместной собственности на полученные денежные средства и полученное за счет последних имущество, в результате заключения кредитных договоров, также возникает обязательство в интересах семьи в виде возврата кредитных средств, выполнение которого супруги осуществляют солидарно.

То есть, возможна ситуация, когда суд не признает квартиру общей совместной собственностью, если погашение долга за ипотеку на это имущество производил только один из супругов за счет личных средств, или же с супруга, который не платил ипотеку, суд взыщет часть этого долга в порядке регресса.

В классической ситуации, когда доказано, что квартира является объектом общей совместной собственностью супругов, и кредитный договор заключен по их общему согласию, в случае развода как делится ипотека:

-

Суд определяет доли супругов после раздела квартиры, и каждый из них продолжает выплачивать обязательства по ипотеке самостоятельно пропорционально их частям. Квартира в ипотеке после развода остается, статус ипотекодателя приобретают оба супруга.

- Квартира продается, вырученные деньги используются на погашение задолженности, а остаток распределяется между супругами в определенных долях.

Обратите внимание, что пребывание спорной квартиры в ипотеке не препятствует разделу общего имущества супругов, поскольку гарантии банка как ипотекодержателя по ней как спорному имуществу определены частью 2 статьи 23 Закона Украины «Об ипотеке», согласно которой лицо, к которому перешло право собственности на предмет ипотеки, приобретает статус ипотекодателя и имеет все его права и несет все его обязанности по ипотечному договору, в том же объеме и на тех условиях, которые существовали до его вступления в права собственности на предмет ипотеки. Хотя на практике часто ипотечное имущество может быть разделе исключительно с согласия банка, которое он никогда не даст. И это также ведёт к переоформлению всех договоров, потому что ипотекодателем теперь станут два человека, а не один.

Пользуйтесь консультацией: Какое имущество супругов не подлежит разделу или что такое личная собственность

Если квартира куплена до брака

Как развестись если есть ипотека, но квартира была приобретена до брака?

В соответствии с пунктами 1, 3 части 1 статьи 57 СКУ личной долевой собственностью мужа, жены является имущество, приобретенное ею, им до брака.

Верховный Суд Украины в этом вопросе придерживается такой позиции: если квартира куплена в ипотеку до заключения брака, то она является такой, что приобретена одним из супругов на его личные деньги, поэтому и является его личной частной собственностью.

При этом уплата вторым супругом части средств по кредитному договору, заключенному для приобретения квартиры, не изменяет правового статуса квартиры, в связи с тем, что кредитный договор заключен не в период пребывания сторон в браке. Поэтому и обязательства по возврату кредита по указанному договору возникло только у того супруга, что его заключил.

Уплата долгов одного из супругов, возникшим до заключения брака, за счет общих средств супругов может при определенных обстоятельствах учитываться при решении спора о разделе общего имущества или долговых обязательств, однако не может быть основанием для признания права на имущество, приобретенное до заключения брака.

То есть ипотека, взятая до брака, является личным обязательством супруга, который ее оформил.

Если у супругов есть брачный договор

Подписание брачного договора значительно упрощает процесс раздела имущества при разводе.

Так, в брачном договоре можно договориться о том, каким образом будет делиться и само имущество, что находиться в ипотеке, и долги.

В брачном договоре вы можете или разделить недвижимость на доли (установить режим долевой собственности), или сделать ипотечную недвижимость личным имуществом одного из супругов. Не забывайте, что кроме прав, вы должны будете разделить и обязанности по погашению ипотечного кредита.

Пользуйтесь консультацией: Правила раздела имущества супругов

Что делать, если брачного договора нет

Как переоформить ипотеку при разводе, если брачного договора нет? В этом случае, мы должны понимать, что поделить ипотеку в случае расторжения брака можно только в судебном порядке. И также то, что нужно будет привлекать банк, который является ипотекодержателем по вашему договору, в качестве третьего лица, ведь судебное рассмотрение касается его прав и обязанностей.

Если у супругов есть несовершеннолетние дети

Как развестись если есть ипотека и дети? Наличие у супругов несовершеннолетних детей по сути никак не влияет на процессуальный порядок раздела имущества, но может повлиять на размер их доли в таком имуществе.

При разрешении спора о разделе имущества, являющегося объектом права общей совместной собственности супругов, суд в соответствии с частями 2, 3 статьи 70 СКУ, в отдельных случаях может отступить от принципа равенства долей супругов, учитывая обстоятельства, имеющие существенное значение для дела, а также интересы несовершеннолетних детей, нетрудоспособных совершеннолетних детей (при условии, что размер алиментов, которые они получают, недостаточный для обеспечения их физического, духовного развития и лечения).

Но, обратите внимание, что само по себе проживание несовершеннолетних детей с вами не является для суда основанием для увеличения вашей доли в спорном имуществе. Для этого вы должны доказать наличие определённых обстоятельств, а именно того, что размер алиментов, что получают ваши дети, недостаточный для обеспечения их физического, духовного развития и лечения.

Если вам необходимо разделить квартиру или другое имущество, что находится в ипотеке, мы рекомендуем вам обратится за помощью к адвокату, который составит всю необходимую документацию, соберет доказательную базу и качественно обеспечит сопровождение дела в суде.

Сервис «Тендер на юридическую помощь» от юридического портала Протокол специально разработан для того, чтобы вы могли найти подходящего специалиста на предоставление правовой услуги, в том числе для получения консультации, высокого качества в Киеве или любом другом городе Украины.

Автор консультации: Адвокатское объединение «Суслов и Партнёры»

Источник: юридический ресурс Протокол

Эксперт объяснил, как разделить ипотеку после развода

МОСКВА, 2 апр — ПРАЙМ. Только в феврале 2021 года россияне взяли более 325 тысяч ипотечных кредитов, что на 30% больше, чем за аналогичный период прошлого года, сообщает Росреестр. Причем было немало случаев, когда один кредит оформлялся сразу на мужа и жену. Сейчас банки практически перестали выдавать ипотечные кредиты только на одного из супругов, второй автоматически выступает созаемщиком, даже если у него нет дохода. Ведь имущество, приобретаемое на кредитные средства, является совместной собственностью супругов. «Российская газета» напоминает, что нужно хорошо осознавать тот момент, что в том случае, если дело дойдет до развода, то раздел имущества, обремененного ипотечным кредитом, а также распределение долга между бывшими супругами, будет далеко не самой легкой процедурой. Андрей Шевченко, партнер юридической компании «МОЖНО», дал читателям издания практические советы, как лучше разделить ипотеку при разводе.

Причем было немало случаев, когда один кредит оформлялся сразу на мужа и жену. Сейчас банки практически перестали выдавать ипотечные кредиты только на одного из супругов, второй автоматически выступает созаемщиком, даже если у него нет дохода. Ведь имущество, приобретаемое на кредитные средства, является совместной собственностью супругов. «Российская газета» напоминает, что нужно хорошо осознавать тот момент, что в том случае, если дело дойдет до развода, то раздел имущества, обремененного ипотечным кредитом, а также распределение долга между бывшими супругами, будет далеко не самой легкой процедурой. Андрей Шевченко, партнер юридической компании «МОЖНО», дал читателям издания практические советы, как лучше разделить ипотеку при разводе.

Россияне смогут строить частные дома в ипотеку уже в 2021 году

Он подчеркнул, что основная сложность здесь заключается в том, что непосредственным участником процесса выступает банк. И ориентироваться в большинстве случаев приходится не только на собственные интересы, но и на одобрение кредитной организации.

Шевченко предлагает здесь несколько вариантов. Например, при наличии ипотеки в случае развода супруги могут продолжить выплачивать ее совместно на уже существующих условиях до момента погашения долга. Также они могут обратиться в банк с предложением о разделе самой недвижимости и выплат по заключенному кредитному договору.

Есть вариант, при котором один из созаемщиков отказывается от доли в недвижимости, после чего кредит переоформляется на второго супруга. Или же супруги единовременно выплачивают задолженность банку, после чего распоряжаются квартирой по своему усмотрению.

И наконец, супруги могут продать ипотечную квартиру с согласия банка и поделить между собой остатки средств.

Назван необычный способ сэкономить на покупке квартиры

Эксперт считает, что для того, чтобы избежать всевозможных спорных вопросов, связанных с разделом имущества и ипотекой, лучше всего сразу заключать брачный договор. В нем можно заранее определить доли каждого из супругов, а также порядок осуществления выплат по ипотеке в случае развода.

Шевченко пояснил, что брачный договор можно заключить как до вступления в брак, так и после регистрации в ЗАГСе. Он должен быть удостоверен нотариально. По обоюдному согласию его можно изменить или расторгнуть. Однако следует помнить, что, по условиям договора, имущество не может переходить только одному из супругов. В ситуации, когда одному — все, а другому — ничего, брачный договор достаточно легко расторгнуть через суд. И муж, и жена — оба должны что-то получить после развода.

Эксперт еще раз напомнил, что ежегодно выдается около 1,5 миллиона ипотечных кредитов. А доля разводов, по официальным данным, примерно 65% от числа заключенных браков. С учетом этой статистики, стоит предусмотреть все варианты развития событий заранее.

Что происходит с ипотечным кредитом в случае развода?

Остаются ли условия выплаты кредита солидарными для обоих разведенных (что предусматривается Гражданским законом?)? Как происходит переписывание кредита и как о нем договаривается бывшая пара? Приходит ли банк на помощь в таких случаях?

Что происходит, если бывшие супруги не могут решить, кому причитается квартира? Предположим, что существует ситуация, в которой оба супруга долго и честно пополам платили ипотечный кредит, но случилось неожиданное, и они развелись. Должен ли кто-то уступить, или же один супруг может потребовать отдать заплаченные деньги?

Должен ли кто-то уступить, или же один супруг может потребовать отдать заплаченные деньги?

Комментарий дает: Каспар Лукачов, руководитель кредитования жилья Luminor в Балтии

Прежде всего хочу подчеркнуть, что в случае расторжения брака может быть очень много нюансов и обстоятельств, которые могут повлиять на каждую конкретную ситуацию. Все ситуации описать будет невозможно, поэтому однозначно рекомендуем в таких случаях обращаться к квалифицированному поставщику юридической помощи, который сможет найти наиболее соответствующее решение.

Но с точки зрения банка самое важное – это то, что расторжение брака не изменяет и не расторгает кредитный договор, и оба супруга, если они оба были созаемщиками или один был заемщиком, а второй – поручителем, все так же отвечают за выплату кредита с такими же условиями, что и до расторжения брака.

В случае расторжения брака кредитные обязательства автоматически не разделяются, поэтому нужно прийти в банк и договориться о решении, потому что кредитные обязательства автоматически не разделяются – разделяется только имущество и собственность. . Одним из важнейших решений для супругов – договориться, что делать с общей собственностью, например, продать ее или договориться, что собственность остается за одним из супругов. Если стороны договариваются, что собственность остается за одним из них, нужно убедиться в способности принять кредитные обязательства, и чаще всего долю второго супруга нужно компенсировать деньгами или каким-либо другим имуществом или собственностью – автомобилем, дачей и т. п.

. Одним из важнейших решений для супругов – договориться, что делать с общей собственностью, например, продать ее или договориться, что собственность остается за одним из супругов. Если стороны договариваются, что собственность остается за одним из них, нужно убедиться в способности принять кредитные обязательства, и чаще всего долю второго супруга нужно компенсировать деньгами или каким-либо другим имуществом или собственностью – автомобилем, дачей и т. п.

Если никто из супругов не хочет или не может сохранить собственность и кредитные обязательства, решением может стать продажа собственности и погашение долга с разделом разницы между супругами.

Важным фактором является то, как собственность оформлена – является ли она отдельным имуществом одного супруга или совместным имуществом, приобретенным во время брака. В первом случае, так же, как и до расторжения брака, собственность остается за тем из супругов, на имя которого она оформлена, и кредитные обязательства также остаются неизменными, если только супруги не договариваются с банком о других условиях, которые будут в силе после расторжения брака. В случае если собственность является совместным имуществом и супруги в случае развода не могут договориться о том, за кем остается собственность, раздел имущества решается судебным путем. Если вклад каждого супруга нельзя точно установить и доказать, имущество разделяется на равные части и за каждым остается его половина.

В случае если собственность является совместным имуществом и супруги в случае развода не могут договориться о том, за кем остается собственность, раздел имущества решается судебным путем. Если вклад каждого супруга нельзя точно установить и доказать, имущество разделяется на равные части и за каждым остается его половина.

Кредитный развод – Коммерсантъ Нижний Новгород

Большинство ипотечных заемщиков — семейные пары или люди, живущие в гражданском браке. Увы, браки зачастую завершаются разводами. После этого ипотечным заемщикам приходится выяснять, как разделить квартиру и договориться об этом с банком, кто продолжит оплачивать кредит или как продать ставшее ненужным совместное жилье. Причем все эти вопросы актуальны и для зарегистрированных супругов, и для тех, кто не обременял отношения официальными статусами.

Делится — не делится

По данным Росстата, в России расторгается половина зарегистрированных браков — в 2012 году, например, на 1,2 млн браков пришлось 641,9 развода. Сколько из этих пар выплачивали ипотечный кредит, Росстат не уточняет, однако, по словам банкиров, ипотека с разводом довольно частое явление.

Сколько из этих пар выплачивали ипотечный кредит, Росстат не уточняет, однако, по словам банкиров, ипотека с разводом довольно частое явление.

Как же поступить с квартирой, если дальше жить в ней вместе невозможно, а предварительного соглашения супруги не заключали? Поскольку при оформлении кредита квартира приобреталась в общую совместную собственность, то и права на это имущество у обеих сторон равные. Это значит, что при разводе оба супруга имеют равные права на приобретенное имущество.

Если же кредит брали гражданские супруги, юридически друг с другом не связанные, квартира, как правило, оформляется в общую долевую собственность (доли распределяются равным образом для каждого супруга). Но и в том, и в другом случае по долгам отвечают оба супруга, согласно условиям кредитного договора.

Поэтому, когда дело доходит до развода, супругам приходится решать, как поступить с приобретенной в кредит квартирой, которая может быть оформлена как на обоих созаемщиков, так и на одного из них. Особенно болезненно этот вопрос стоит для тех, у кого квартира была приобретена на имя одного, а фактические выплаты осуществлял другой супруг. Могут возникать и другие спорные ситуации, в которых прийти к единому мнению разводящимся супругам будет весьма сложно. Еще одна типичная спорная ситуация: один из супругов внес первоначальный взнос из собственных средств, например продав квартиру, доставшуюся ему в наследство. «Соответственно, в случае расторжения брака спор очевиден: основные средства внес супруг из личных средств, то есть его доля должна быть больше, а вновь приобретенная квартира по закону является совместной собственностью супругов»,— рассуждает юрист офиса «Академическое» компании «Инком-Недвижимость Наталья Киселева.

Особенно болезненно этот вопрос стоит для тех, у кого квартира была приобретена на имя одного, а фактические выплаты осуществлял другой супруг. Могут возникать и другие спорные ситуации, в которых прийти к единому мнению разводящимся супругам будет весьма сложно. Еще одна типичная спорная ситуация: один из супругов внес первоначальный взнос из собственных средств, например продав квартиру, доставшуюся ему в наследство. «Соответственно, в случае расторжения брака спор очевиден: основные средства внес супруг из личных средств, то есть его доля должна быть больше, а вновь приобретенная квартира по закону является совместной собственностью супругов»,— рассуждает юрист офиса «Академическое» компании «Инком-Недвижимость Наталья Киселева.

Иначе выглядит ситуация, если супруги официально не зарегистрированы, а квартира оформлена не на того, кто вносил первоначальный взнос за счет собственных средств. Вложенные в покупку квартиры деньги при разрыве отношений будет уже практически не вернуть. В любом случае, если самостоятельно договориться не получается, решить ситуацию может только суд.

В любом случае, если самостоятельно договориться не получается, решить ситуацию может только суд.

«По опыту Райффайзенбанка самый распространенный вариант дележа ипотечной квартиры — переоформление кредитных обязательств и объекта обеспечения по кредиту на одного из заемщиков»,— делится опытом заместитель начальника управления развития ипотечного кредитования Райффайзенбанка Алексей Попович.

Однако независимо от решения бывших супругов сделать то, что они хотят, можно только по договоренности с банком. «В случае если кто-то из супругов решится целиком переоформить на себя право собственности на недвижимость, он должен получить согласие банка на совершение данной сделки, пройти повторную процедуру анализа платежеспособности и урегулировать вопрос по компенсации с другой стороной»,— говорит директор департамента розничного бизнеса СБ-банка Герман Белоус.

Сделать это будет не так просто, ведь кредитор не намерен нести издержки при переоформлении состава залогодателей. Причем даже брачный договор в этом вопросе может оказаться бессилен. «При разделе имущества супругов Агентство по ипотечному жилищному кредитованию (АИЖК) готово предоставить согласие на внесение изменений в сведения ЕГРП при условии, что такой раздел осуществлен на основании решения суда или утвержденного судом мирового соглашения, а не на основании простого соглашения, даже если это брачный договор»,— рассказывает директор юридического департамента АИЖК Анна Волкова. Дело в том, что брачный договор супруги могут изменять несколько раз, причем каждый раз кредитор должен был бы вносить изменения в ЕГРП.

Причем даже брачный договор в этом вопросе может оказаться бессилен. «При разделе имущества супругов Агентство по ипотечному жилищному кредитованию (АИЖК) готово предоставить согласие на внесение изменений в сведения ЕГРП при условии, что такой раздел осуществлен на основании решения суда или утвержденного судом мирового соглашения, а не на основании простого соглашения, даже если это брачный договор»,— рассказывает директор юридического департамента АИЖК Анна Волкова. Дело в том, что брачный договор супруги могут изменять несколько раз, причем каждый раз кредитор должен был бы вносить изменения в ЕГРП.

По опыту некоторых банков самый распространенный вариант дележа ипотечной квартиры — переоформление кредитных обязательств и объекта обеспечения по кредиту на одного из заемщиков

Кто и сколько платит

Один из самых сложных вопросов при разводе с ипотекой — кто и как продолжит обслуживать оставшуюся ссуду. «В случае развода официально зарегистрированных супругов обязательства своевременно и в полном объеме оплачивать ипотечный кредит они несут в равной степени независимо от того, кто оплачивал кредит ранее и вносил первоначальный взнос при оформлении ипотечной сделки»,— напоминает Герман Белоус.

Причем банк вправе требовать исполнения обязательств от обоих супругов-созаемщиков независимо от того, состоят они в официальном браке или нет. «Банки не принимают в учет разводы, это никак не влияет на действительность кредитных договоров и поручительств,— констатирует заместитель председателя правления Международного банка развития Иван Минаков.— В случае спорной ситуации иски будут поданы к обоим бывшим супругам и взыскание будет осуществляться за счет того, у кого имеется ликвидное имущество. В силу сложности процедур обращение взыскания на заложенную недвижимость будет осуществляться в последнюю очередь».

Причем апеллировать к тому, что квартира досталась другому супругу или большую часть средств внесла одна из сторон, не получится. «Созаемщик обязуется в случае неисполнения или ненадлежащего исполнения обязательств заемщиком нести ответственность перед кредитором солидарно с заемщиком в сумме, равной сумме всех обязательств, как в части исполнения обязательств по осуществлению ежемесячных платежей, так и в части исполнения обязательства по полному возврату кредита, включая обязательства по досрочному полному возврату кредита с процентами»,— говорит руководитель департамента ипотеки и кредитов компании «НДВ-Недвижимость» Андрей Владыкин.

Причем даже если вы уже договорились с банком о внесении изменений в состав собственников недвижимости, это не значит, что состав должников тоже изменился. «При разводе не только квартира делится на двоих, но и остаток долга по кредиту в соответствующих долях»,— добавляет господин Владыкин. «Юридически оба супруга (даже бывшие) продолжают оставаться должниками для кредитора, которому не важно, кто из них фактически производит платежи,— продолжает Анна Волкова.— В случае если супруг, который фактически оплачивает кредит, перестанет платить, кредитор вправе потребовать исполнения обязательств от обоих заемщиков и взыскать долг со всех должников, а также обратить взыскание на залог».

Для заемщиков опасность кроется в том, что выплачивать ставший ненужным кредит вторая сторона вряд ли захочет. Например, в той же ситуации, когда один из супругов внес первоначальный взнос, «при разводе он теоретически может сказать своей бывшей половине, что с него хватит и платить оставшиеся проценты по ипотеке он не будет», рассуждает руководитель ипотечного центра компании RDI Рустам Азизов. Причем если одна из сторон платить по кредиту отказалась, а кредит выплачивается до конца другой стороной, то избавиться от второго собственника будет непросто.

При возникновении такой ситуации урегулирование вопроса происходит совместно с банком. Существует несколько вариантов решения. Например, один из супругов может перевести остаток долга на себя и выплатить бывшему супругу его первоначальную долю, тем самым оставив квартиру себе. Для этого в первую очередь необходимо уведомить банк о сложившейся ситуации, собрать полный пакет документов для оценки платежеспособности и возможности перевести весь остаток долга на одного из бывших супругов.

Таким образом, с банком придется отдельно договариваться об изменении состава собственников и должников. «Разделение долга и собственности объекта обеспечения невозможно, так как если один из заемщиков перестает отвечать по своим обязательствам, реализовать его часть обеспечения по кредиту будет достаточно проблематично,— поясняет заместитель начальника управления развития ипотечного кредитования Райффайзенбанка Алексей Попович.— При этом, если бывшим супругам удалось договориться о разделе имущества, банк готов рассмотреть возможность вывода из состава заемщиков одного из супругов. Это возможно при переходе обязательств и права собственности на весь объект к одному из заемщиков. Помимо этого вопрос раздела имущества и кредитных обязательств рассматривается в судебном порядке».

Даже если вы уже договорились с банком о внесении изменений в состав собственников недвижимости, это не значит, что состав должников тоже изменился. При разводе не только квартира делится на двоих, но и остаток долга по кредиту

Продаем ненужное

Если договориться друг с другом о переводе собственности на приобретенную в кредит квартиру разводящимся супругам не удается, а в суд стороны обращаться не хотят, остается только продать спорную недвижимость. «Например, можно выставить квартиру на продажу, погасить долг перед банком, остаток поделить соответственно изначальному материальному участию и разойтись,— предлагает Андрей Владыкин.— В этом случае тоже надо уведомить банк. Особых сложностей обычно не возникает. Главное отличие будет лишь в том, что сделка по продаже будет проходить в банке-кредиторе при участии сотрудника банка. Часть стоимости квартиры, равная сумме задолженности по кредиту, будет закладываться либо в отдельную депозитарную ячейку на время регистрации перехода права собственности, либо на специальный счет — аккредитив, с которого банк сам заберет деньги в счет погашения кредита после регистрации. Когда задолженность будет погашена, банк выдает справку о том, что кредит погашен и банк разрешает снять обременение с квартиры».

Правда, прежде, чем продавать квартиру, нужно договориться друг с другом. «Банк может дать согласие на продажу заложенной недвижимости, но обязательным условием этого является достижение бывшими супругами соглашения по вопросу распределения средств,— добавляет Иван Минаков.— В любом случае реализация будет осуществляться под контролем банка и в первую очередь будут погашаться долги банку».

Независимо от наличия или отсутствия соглашения между супругами, которые могут решать этот вопрос в том числе в судебном порядке, «продать заложенную квартиру можно исключительно с согласия залогодержателя/кредитора», говорит Анна Волкова: «Если кредитор готов такое согласие предоставить, то он может потребовать, чтобы вырученные от продажи средства были направлены в счет погашения кредита, а все, что осталось, будет передано заемщикам, которые вправе разделить полученную сумму по своему усмотрению. Кредитор может и не требовать досрочного погашения кредита при продаже, однако такие условия продажи — огромная редкость, так как вряд ли кто-то согласится купить квартиру с сохранением залога в обеспечение чужих долгов. Соответственно даже в случае если банк согласился на продажу, он потребует в первую очередь с вырученной суммы полностью погасить кредит».

Готовьтесь к разводу заранее

В целом участники рынка сходятся во мнении, что избежать спорных ситуаций при разводе с ипотекой можно, только заранее все распланировав, как бы грустно это ни звучало в момент семейного благоденствия. «Чтобы обезопасить супругов перед ипотечной сделкой, необходимо заранее определиться с тем, кто и в каком объеме будет владеть правом собственности по приобретаемой недвижимости в случае возможного расторжения брака, и подтвердить договоренности путем заключения брачного договора в нотариальной форме»,— уверен Герман Белоус. В России этот документ устанавливает только режим раздела собственности. В нем можно указать то, кому достанутся общие дорогостоящие подарки, ювелирные украшения, движимое и недвижимое имущество. Важно, что это соглашение можно составить как до вступления в брак, так и на любом его этапе. «Чаще всего брачный договор для ипотечной сделки составляют те супруги, у которых уже есть какая-то общая собственность (квартира, в которой живет семья) и один из них хочет купить квартиру только для себя (например, как запасной аэродром или для детей от другого брака)»,— говорит генеральный директор компании «Метриум Групп» Мария Литинецкая.

Кроме заключения предварительного соглашения о разделе имущества важно сохранить документальные подтверждения всех важных этапов получения и обслуживания кредита: любая из этих бумаг может решить рассмотрение дела в суде в ту или иную сторону. «Нужно хранить кредитный договор, все документы обо всех платежах, договор об ипотеке (если есть), договор купли-продажи квартиры, расписку продавца или иной документ о передаче продавцу денег,— указывает Анна Волкова.— Эти документы могут быть использованы и для получения имущественных налоговых вычетов, предусмотренных налоговым законодательством. Хранить нужно и договоры страхования, а также документы об оплате страховой премии. Документы о собственности, расписку продавца или документ о получении продавцом денежных средств нужно хранить бессрочно».

Особого внимания заслуживают сделки по покупке квартиры в новостройке на условиях договора долевого участия (ДДУ), когда процедура вступления в права собственности происходит уже после сдачи дома. «Если вы собираетесь купить квартиру и жениться одновременно, но при этом сохранить квартиру за собой, имеет смысл вначале вступить в права собственности на квартиру, а потом уже заключать брак,— предлагает Рустам Азизов.— Если же вы сперва подписали ДДУ, потом женились, потом два года ждали оформления собственности (а за это время и развестись можно), то жена в случае развода вполне может потребовать у вас не только половину всех выплаченных за период семейной жизни платежей (которые считаются совместным имуществом), но и половину первоначального взноса, потому что формально договор купли-продажи квартиры заключался в период супружества».

Елена Мелованова

Как разделить ипотеку при разводе: советы юриста

Общий принцип раздела имущества супругов состоит в том, что при разводе все имущество делится пополам. Это значит, что пополам делятся и активы, и долги, включая квартиру, приобретенную в браке за счет кредитных средств.

Поэтому если квартира в ипотеке, то долг по погашению кредита бывшие супруги продолжают нести солидарно. Это значит, что в случае неуплаты банк вправе потребовать оплаты как от бывшего мужа, так от бывшей жены, так и к обоих совместно, причем как полностью, так и в части долга. Естественно, для банков это очень удобно – при разводе супругов для них ничего не меняется.

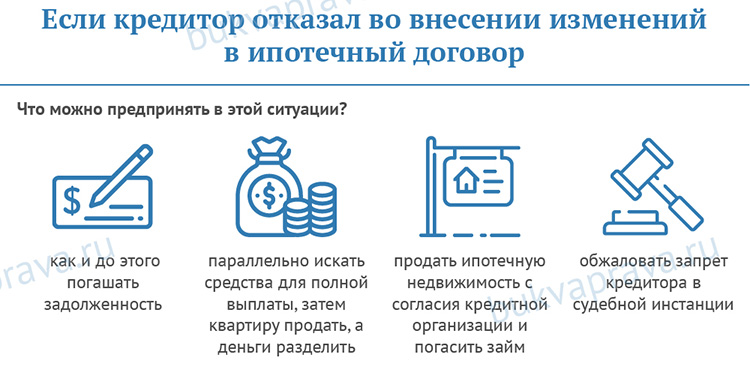

Проблемы на практике возникают в связи с несогласованностью нашего законодательства. Так, Семейный кодекс устанавливает, что при разделе совместного имущества супругов надо делить и их совместные долги. А Гражданский кодекс допускает раздел долгов только с согласия кредитора – в нашем случае, банка. Банкам удобнее применять ГК РФ, ведь для банка раздел долга между супругами, как требует СК РФ, неудобен – он лишается возможности взыскивать долг солидарно. Поэтому банки на заявление о разделе ипотечного долга обычно отвечают отказом. Для самих же супругов неудобно применять ГК РФ: они оказываются без квартиры и с долгом в полном объеме. Что делать?

Немного ясности в ситуацию с разделом долгов супругов при разводе попытался внести Верховный суд. В Обзоре судебной практики от 13.04.2016 г. он указал, что “в случае заключения одним из супругов договора займа или совершения иной сделки, связанной с возникновением долга, такой долг может быть признан общим, если судом установлено, что все полученное по обязательствам одним из супругов было использовано на нужды семьи. При этом бремя доказывания указанных обстоятельств лежит на стороне, претендующей на распределение долга”

Однако, особой ясности это не внесло. Остались вопросы: что значит нужды семьи? как выделить отдельные нужды супруга и нужды семьи? Если речь идет про кредиты а бизнес – то там совсем другой порядок. И, конечно, главный вопрос: как это все доказывать?

Однако, несовершенство нашего законодательства иногда оказывается полезным, поскольку не дает возможности сформировать унифицированную практику. И каждая сторона процесса может приводить доводы и ссылаться на нормы закона так, как это удобно ей. Поэтому, здесь тактика зависит от ответа на вопрос: хотите ли вы признавать долги общими или нет?

Если вы хотите признать долги общими, то вам нужно доказывать, что долги возникли по инициативе обоих супругов в интересах семьи и все полученное было использовано на нужды семьи.

Если нет – доказывайте ровно противоположное.

Как делится ипотека при разводе?

Решая вопрос, делится ли ипотека при разводе, мы ищем доступные, понятные и малозатратные варианты решения. На сегодняшний день при разводе с непогашенной ипотекой есть несколько вариантов действий:

- найти покупателя, договориться с ним о внесении денег в погашение кредита и после этого переоформить право на квартиру

- продолжать выплачивать кредит на прежних условиях

- перестать платить кредит и дождаться пока банк сам продаст квартиру на аукционе

- разделить квартиру и долги

Рассмотрим особенности этих вариантов.

Вариант 1 – Перестать платить кредит и дождаться пока банк сам продаст квартиру на аукционе

Очевидно, что самое неразумное в такой ситуации – это вообще прекратить платить по кредиту и ждать, пока банк выставит квартиру на торги, продав ее по заниженной цене. Но тогда супруги потеряют и квартиру, и все выплаченные за нее деньги. А это, понятно, не хотелось бы.

Вариант 2 – Найти покупателя и его деньгами погасить кредит

Самый простой вариант раздела ипотеки при разводе супругов – это найти покупателя, взять аванс, погасить долг, снять обременение и оформить договор купли-продажи. Однако на практике не всегда удается найти покупателя при таких обстоятельствах. Не каждый согласится отдать деньги вперед, не получив гарантий, что, во-первых обременение будет снято, и, во-вторых, что договор купли-продажи подписан и исполнен. Можно, конечно, подстраховаться договорами займа и перезалога, найти другие варианты обеспечения – но это дополнительная суета и затраты.

Вариант 3 – Разделить квартиру и долги

Разделить квартиру и долги можно по соглашению или в судебном порядке.

Если договориться не удалось и приходится идти в суд, следуйте следующему алгоритму действий.

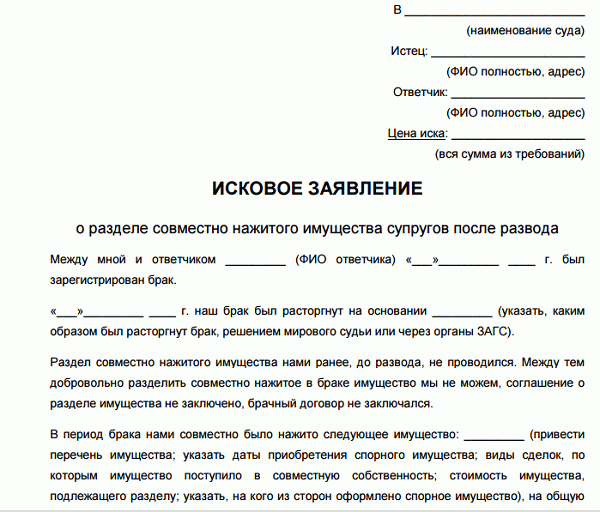

- Один из супругов обращается в суд с иском о разделе общего имущества.

При этом требования о разделе ипотечного долга не заявляется. В этом случае ситуация будет регулироваться нормами семейного права, поскольку предмет иска – раздел общего имущества супругов. Для раздела имущества в силу семейного законодательства согласия кредитора не требуется. Суд обязан рассмотреть дело в пределах заявленного иска. Привлекать банк в качестве третьего лица суд вправе, но не обязан, поскольку при разделе банк не теряет право требовать возврата всей суммы долга у любого из собственников квартиры.

Для обращения в суд вы можете использовать в качестве образца исковое заявление о разделе ипотеки при разводе, подготовленное при защите прав наших клиентов.

Исковое заявление о разделе ипотеки при разводе

- Долевая собственность на квартиру регистрируется в ЕГРП.

После вступления в силу решения суда следует обратиться в ЕГРПН с заявлением о регистрации права долевой собственности на квартиру.

- Один из супругов обращается в банк с заявлением об изменении ипотечного договора.

С решением суда и выпиской из ЕГРПН супруги обращаются в банк с заявлением об изменении кредитного договора и изменении порядка выплат по кредиту.

Особенности раздела ипотеки при разводе в отдельных случаях

Раздел ипотеки при разводе супругов с несовершеннолетними деться

Если разводятся супруги, имеющие несовершеннолетних детей, то суд при разделе имущества может изменить общее правило о разделе в равных долях и увеличить долю того, с кем остаются проживать дети.

Развод супругов с военной ипотекой

При разводе супругов и квартирой, купленной по военной ипотеке, она остается личной собственностью военнослужащего, поскольку приобреталась за счет средств специального назначения. Раздел такой квартиры по закону невозможен. Плательщиком по кредиту остается тот из супругов, кто является заемщиком по кредитному договору. Однако супруга военнослужащего может поставит в суде вопрос о возмещении ей средств, уплаченных за счет общего имущества в счет погашения ипотеки.

Делится ли ипотека при разводе, если был брачный договор?

Если квартира была куплена в браке за счет кредитных средств, то брачным договором на случай развода она может быть отнесена к личной собственности одного из супругов только вместе с его обязанностью самостоятельно погашать кредит.