список необходимых документов и сроки выплаты льготы при покупке квартиры

При приобретении или строительстве недвижимого имущества владелец имеет право воспользоваться имущественной льготой. Обязательными условиями возврата части потраченных средств на приобретение жилья является гражданство РФ и ежемесячное отчисление 13% от получаемого дохода.

Список документов для налогового вычета

Многие физические лица и не подозревают, что могут пользоваться имущественным вычетом после приобретения недвижимости. Процедура возврата подоходного налога достаточно простая, главным условием которой является полный пакет документов, предоставляемых в налоговую инспекцию.

Перечень документов на квартиру и другие объекты недвижимости:

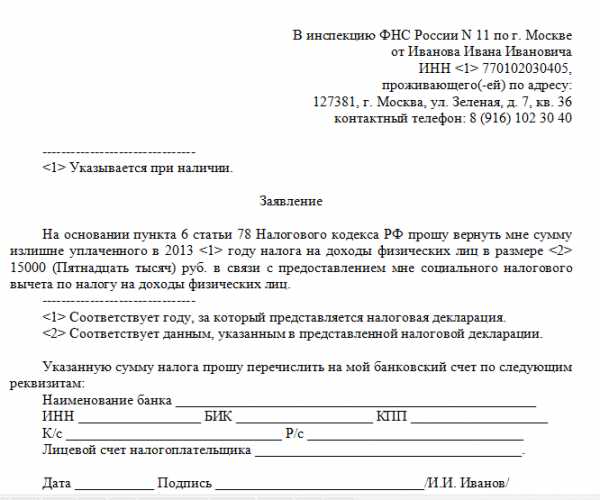

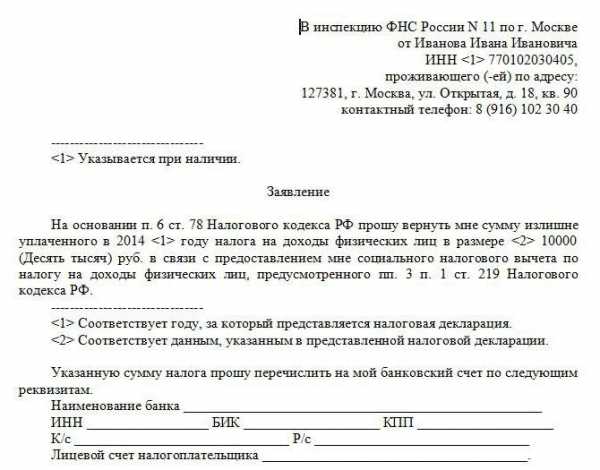

- Заявление на вычет определенного образца. В последнее время все больше налогоплательщиков скачивают образец заявления на возврат НДФЛ на сайте Госуслуг или Государственной налоговой службы. В справке нужно отразить адрес постоянной регистрации, ИНН, место нахождения жилого помещения и непосредственно сумму вычета.

- Декларация 3 НДФЛ при покупке квартиры является обязательным документом для получения имущественной льготы. Любое физическое лицо может подать декларацию в течение 3 лет с момента приобретения жилья, причем за каждый год заполняется отдельная справка. При заполнении декларации 3 НДФЛ учитываются все виды прибыли, облагаемые 13%.

- Справка формы 2 НДФЛ. Для получения вычета по НДФЛ необходима справка от работодателя обо всех доходах работника за истекший год.

- Дополнительно к декларации надо прикладывать бумаги на право собственности имуществом: договор купли – продажи, выписка из ЕГРП, свидетельство о государственной регистрации права (копия).

- Документы, подтверждающие процедуру покупки жилья: чеки, расписки, банковские выписки, платежки. Сумма, указанная в платежных документах должна соответствовать стоимости недвижимости в договоре купли-продажи.

- Акт приема-передачи также входит в список документов для подачи в налоговые органы.

- Копия кредитного договора прикладывается в случае оформления недвижимости в ипотеку.

- Копия всех страниц паспорта владельца жилья, оформляющего налоговый вычет на покупку квартиры.

- При покупке недвижимости в совместную собственность с другими членами семьи, дополнительно прикладываются документы, подтверждающие степень родства.

- Другие документы. Если недвижимость покупалась с использованием материнского капитала или других субсидий, которые не облагаются подоходным налогом, необходимо предоставить соответствующие бумаги.

Каким образом можно оформить имущественную льготу

Законодательством предусмотрено два вида получения налогового вычета:

- Подача декларации в налоговой инспекции.

- Рассмотрим, какие шаги нужно предпринять для получения льготы:

- Заполнить 3 НДФЛ самостоятельно, или воспользовавшись услугами специализированных фирм.

- Взять на работе справку о доходах за истекший год.

- Собрать все необходимые бумаги. (Какие документы приложить к декларации 3 НДФЛ на имущественный вычет перечислялось выше).

- Посетить налоговую инспекцию по месту регистрации собственника жилья.

- Оформление права на получение вычета при покупке квартиры через работодателя.

- Получить имущественную льготу можно не посещая налоговые органы. Процедура оформления через работодателя выглядит следующим образом:

- Необходимо написать заявление о получении информационного письма о возможности получения имущественной льготы.

- Составленное заявление с необходимыми документами для сдачи декларации нужно отнести в налоговую инспекцию для камеральной проверки.

- Спустя месяц в налоговой инспекции необходимо получить документ, подтверждающий право на имущественный вычет.

- Затем уведомление предоставляется работодателю. Документ является основанием для прекращения удержания 13% от заработной платы работника до конца года.

Категории граждан, которые не могут воспользоваться правом на имущественную льготу

Не все владельцы недвижимости могут получить возврат за жилье.

Перечень лиц, не получающих льготу:

- Граждане, воспользовавшиеся имущественным вычетом до декабря 2013 года. С 1 января 2014 года ситуация в корне поменялась: если ранее воспользоваться льготой можно было только один раз с одного объекта жилья, то после принятия нового закона неиспользованный остаток вычета переносится на другие приобретаемые объекты недвижимости.

- Лица, совершившие сделку с близкими родственниками: супругой или супругом, родителями, детьми, опекунами, братьями и сестрами.

- Нельзя получить имущественную льготу лицам, не потратившим на приобретение жилья собственных средств. Например, владельцы подаренного или выигранного в лотерею имущества не могут рассчитывать на налоговый вычет.

- Владельцы недвижимости, потратившие личные сбережения, но не зарегистрировавшие права на квартиру или другой объект недвижимости.

- Лица, предоставившие при декларировании неполный пакет документов.

Стоит отметить особый статус пенсионеров, приобретающих жилье. Так как пенсия не облагается налогом, люди преклонного возраста могут воспользоваться правом переноса имущественной льготы. Таким образом, для вычисления суммы вычета берутся три предшествующих года до момента покупки недвижимости.

Объекты недвижимости, при покупке которых можно рассчитывать на налоговую льготу:

- Комнаты, квартиры и жилые дома, приобретенные полностью или при долевом участии.

- Участки под застройку, которым присвоен статус ИЖС.

- Земельные участки, на которых уже находится жилое строение.

Сроки выплаты имущественной льготы

После сдачи в налоговую инспекцию всех необходимых документов, остается ждать перечисление денежных средств на указанный расчетный счет. Прилагаемые к декларации справки проходят камеральную проверку, которая длится не больше трех месяцев. Если у сотрудника инспекции не возникает никаких нареканий, данные о выплате передаются в казначейство. Финансовый орган обязан в течение одного месяца перечислить деньги налогоплательщику. Если сроки выплаты имущественного вычета превышают 4 месяца, физическое лицо имеет право на компенсацию за каждый просроченный день.

metr.guru

Документы для налогового вычета. Какие нужны документы для получения налогового вычета? :: BusinessMan.ru

В нашей статье мы рассмотрим документы для налогового вычета. Честно признаться, ситуаций, при которых они потребуются, много. Более того, для каждого конкретного случая придется готовить отдельный пакет документов. Хотя на самом деле это не так уж и трудно. Главное — знать, с чего начинать.

У каждого налогоплательщика при тех или иных обстоятельствах есть право вычета налогов. Это касается и физических лиц, и юридических. Так что же может пригодиться? Какие документы для налогового вычета потребуются в тех или иных ситуациях?

Паспорт или реквизиты

Не трудно догадаться, что первым в списке всего самого необходимого стоит удостоверение личности. Все налогоплательщики, которые хотят получить вычет по налогам, должны в обязательном порядке предъявлять данный документ. Вообще, можно использовать любое удостоверение личности, но, как показывает практика, предпочтительнее приносить паспорт. Многие налоговые органы попросту не принимают ничего, кроме него. В принципе, это вполне нормальное явление.

Если же речь идет о юридическом лице или организации, то вы должны будете предъявить ваши реквизиты. А точнее, сведения о регистрации компании или фирмы. Ничего трудного, верно?

Пожалуй, документы для получения налогового вычета не доставят особых хлопот. Во всяком случае, так думают многие граждане. И в какой-то степени они правы. Если вы подготовите полный пакет документов, проблем не возникнет. К слову, желательно иметь при себе копию удостоверения личности, которые были предварительно заверены.

Заявление

Независимо от того, какой именно вариант развития событий имеет место, документы для налогового вычета в большинстве случаев схожи. Второй момент, который есть во всех случаях — это заявление.

Налогоплательщики в обязательном порядке должны предоставить в налоговые органы заявление установленного образца. В нем нужно изъявить свое желание проведения вычета, а также указать, какой его тип будет использоваться.

Чаще всего достаточно просто написать, по каким причинам вы обратились за вычетом. Например, имеет место возврат потраченных средств на обучение или медицинскую помощь.

Достать бланк для заполнения можно без особых проблем. А составляется данный документ либо самостоятельно (каждый имеет право оформить его непосредственно в налоговой), либо при помощи информационных технологий (а именно через интернет).

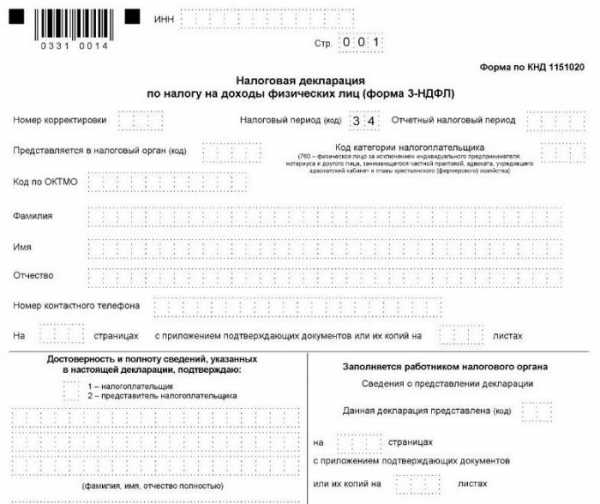

Декларация

Итак, вам необходим налоговый вычет. Какие документы нужно предъявить помимо уже перечисленных в налоговые органы по вашему фактическому месту пребывания? Чаще всего, независимо от случая, вы должны собирать примерно одинаковые перечни документов и лишь дополнять их какими-то справками.

Следующий важный и обязательный документ — это налоговая декларация. От вас потребуют 3-НДФЛ. Заполняется она самостоятельно налогоплательщиками, причем лучше сделать это заранее, при помощи компьютера. Непосредственно в налоговых органах тоже можно заполнить ее, но делать так не рекомендуется.

При этом важно учесть — декларация 3-НДФЛ должна быть подана в оригинале. Никаких копий. Их вы можете сделать для себя, на память. Либо просто заполнить соответствующий документ в нескольких экземплярах, один из которых отдается для вычета.

2-НДФЛ

Идем дальше. Чаще всего от граждан требуют еще и справки о доходах. Без них вы не сможете получить вычет в том или ином случае. Справка, которая вам потребуется, называется 2-НДФЛ.

Вообще, многие налогоплательщики с данным документом не имеют никаких проблем. Ведь он берется у вашего работодателя. И как раз он должен быть озадачен правильным заполнением.

Документы для получения налогового вычета, как видите, не так уж и трудно подготовить. Правда, это только начало. Ведь впереди еще очень много необходимых бумаг. Большинство из них необходимо предъявлять для частных случаев. Например, если вам нужен вычет за обучение либо на имущество. Обо всем этом далее.

Медицина

Теперь немного конкретики по каждому типу вычетов. Как уже было сказано, документы для налогового вычета могут быть разные. Все зависит от того, за что вы просите возместить денежные средства, которые были потрачены.

Например, нередко возвращают деньги за медицинские препараты (особенно, когда речь идет о специализированных дорогостоящих лекарствах), а также за лечение (более частый случай). При подобном раскладе налоговый вычет возможен только тогда, когда вы предъявите доказательства своих затрат.

Это, как правило, договор оказания медицинских услуг на платной основе со всеми платежными чеками и квитанциями. Если же речь идет о медицинских препаратах и лекарствах, потребуется не только факт оплаты, но и рецепт от врача, а также (в некоторых случаях требуют, но по возможности лучше сразу представить копию) заключение врача.

Не забудьте подтвердить, что вы проходили лечение в клинике, которая имеет право заниматься той или иной детельностью. Вам потребуется лицензия данной организации. Взять ее можно в больнице. Кстати, заверенная копия вполне сгодится.

Добровольная страховка

Итак, нам требуется налоговый вычет. Какие документы нужны для его получения, если речь идет о добровольном медицинском страховании? Тут список всего необходимого дополняется всего несколькими пунктами. И они не доставят вам хлопот.

Достаточно к уже имеющемуся списку добавить договор со страховой компанией, а также все платежные документы и лицензию организации. Желательно предъявлять заверенные копии.

Обучение

Далее еще один вполне распространенный вариант. Речь идет о налоговом вычете за обучение. Вы можете получить его и за себя, и за своего ребенка, если он обучается на очной форме, а договор с вузом оформлен на вас. Ничего сверхъестетственного в этом нет.

Достаточно к уже имеющимся документам приложить соглашение сторон, согласно которому студент проходит обучение (контракт). Кроме того, понадобится взять лицензию вуза (заверенную копию), а также аккредитацию выбранной специальности. Без них вы не сможете получить вычет.

Помимо этого, необходимо приложить чеки и квитанции об оплате, а также справку на имя студента о том, что он действительно обучается в том или ином заведении. Последний документ можно запросить в деканате вуза — просто скажите, что необходима справка для налогового вычета, и вам выдадут требуемое.

Квартира

Далее немного о сделках купли-продажи. Гражданам полагается налоговый вычет за квартиру. Документы при этом собирать придется довольно долго. Ведь вы должны будете в обязательном порядке предъявить все доказательства вашей сделки, а также сведения о купленном жилье.

Разумеется, нужен договор купли-продажи. Но подойдет и подтверждение участия в долевом строительстве. Далее потребуются акты приема-передачи недвижимости, платежки с чеками (демонстрирующие, что именно вы оплачивали сделку), а также свидетельство о праве собственности. В некоторых случаях, но уже на незаконных основаниях, у вас могут потребовать выписку из домовой книги.

Ипотека

Но есть и еще один очень интересный налоговый вычет — ипотека. Документы для возврата средств, если вы приобрели недвижимость (квартиру) в данной форме, необходимы те же самые, что и в прошлом варианте. Но их теперь придется дополнить кредитным договором, а также справками об уплаченных вами процентах по ипотеке.

После этого можно обращаться в налоговые органы за вычетом. У вас проверят наличие всех необходимых документов, а затем сделают вывод о возврате средств либо, увы, откажут в этом.

businessman.ru

Список документов для получения вычета на лечение

Основные документы:1. Налоговая декларация по форме 3-НДФЛ. Подается оригинал декларации.

2. Паспорт или документ его заменяющий. Подаются заверенные копии первых

страниц паспорта (основная информация + страницы с пропиской).

3. Справка о доходах по форме 2-НДФЛ. Получаете по месту работы. Подается оригинал справки 2-НДФЛ.

Примечание

Если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей.

4. Заявление на возврат налога с реквизитами счета, на который налоговая перечислит Вам деньги.

Подается оригинал заявления.

5. Копия свидетельства о рождении ребенка — если вычет за детей

6. Копия свидетельства о браке — если вычет за супруга/супругу

7. Копия Вашего свидетельства о рождении — если вычет за родителей

Документы, необходимые при оформлении вычета за лечебные услуги:

1. Cправка об оплате медицинских услуг по форме, утвержденной

Приказом Минздрава России N 289, МНС России N БГ-3-04/256 от 25.07.2001.

Данную справку Вы можете взять у медицинской организации, которая оказала Вам услугу.

Подается оригинал справки.

Примечание

а) В справке указывается стоимость медицинской услуги оплаченный Вами

(обычным услугам соответствует код 1, дорогостоящим код 2).

В зависимости от проставленного в справке кода будет зависеть размер налогового вычета.

Определение кода оказанных медицинских услуг находится в компетенции лечебного учреждения,

выдавшего справку (письмо ФНС России от 13.06.2006 N 04-2-03/124@)

б) при прохождении лечения в санаторно-курортном учреждении Вы получите справку

в которой будет указана стоимость лечения.

2. Платежные поручения, квитанции или кассовые чеки с приходно-кассовыми ордерами.

Подаются заверенные копии.

3. Договор с медицинским учреждением об оказании медицинских услуг.

Подается заверенная копия договора.

4. Лицензия медицинского учреждения на осуществление медицинской деятельности.

Подается заверенная копия лицензии.(Согласно пп. 2.4 п.2 Письма ФНС от 31 августа 2006 г. N САЭ-6-04/876@ если реквизиты лицензии отражены в договоре на оказание медицинских услуг, то копию лицензии можно не предъявлять)

Документы, необходимые при оформлении вычета на покупку медикаментов:

1. Рецепт по форме N 107-1/у. Рецепт должен быть выписан в двух экземплярах,

заверен подписью и личной печатью врача, а также печатью учреждения здравоохранения.

По одному экземпляру Вы купите лекарства, предъявив в аптеке,

а по второму в котором штамп «Для налоговых органов Российской Федерации»

с указанием Вашего ИНН используете при подаче декларации в налоговую инспекцию.

Подается оригинал рецепта.

2. Платежные поручения или кассовые чеки с приходно-кассовыми ордерами.

Подаются заверенные копии.

Документы, необходимые при оформлении вычета на добровольное медицинское страхование:

1. Договор со страховой компанией или полис. Подается заверенная копия.

2. Платежные поручения, квитанции или кассовые чеки с приходно-кассовыми ордерами.

Подаются заверенные копии.

3. Лицензия страховой организации на осуществление страховой деятельности.

Подается заверенная копия.

Способы заверения документов

— нотариально. Позволяет избежать сомнений в подлинности документов при проверке инспекцией и соответственно не нужно будет дополнительно предоставлять оригиналы при необходимости

— самостоятельное заверение. Для этого необходимо каждую страницу копии заверить следующим образом: «Копия верна» Ваша подпись /Расшифровка подписи/ Дата

nalogcity.ru

Документы для налогового вычета за обучение: основной и дополнительный список

В соответствии с установками действующего законодательства Российской Федерации, чтобы уменьшить базу налогообложения, физическому лицу недостаточно просто иметь на это право, а нужно еще обладать определенным пакетом документации.

Так как на сегодняшний день налогоплательщики все чаще интересуются, как получить денежную компенсацию за расходы на образование, в данной статье будут перечислены все необходимые документы для налогового вычета за обучение.

Документы для возврата налога за обучение

Для каждого физического лица, которое систематически выплачивает со своей заработной платы 13% в налоговую инспекцию, предусмотрено право получения вычета в случае траты материальных средств на обучение.

Общая информация

Чтобы понять, какой именно пакет документации нужно подготовить физическому лицу, стоит принять во внимание несколько особенностей, касающихся возврата подоходного налога за учебу:

- Налоговая скидка подобного рода может быть начислена не только за оплату собственного образования, но и в том случае, если налогоплательщик потратил денежные средства на учебу близких родственников. В категорию таких родственников входят как собственные, так и приемные дети, братья и сестры.

- Учреждение, которому физическое лицо передает свои денежные средства в обмен на знания, должно иметь официальное разрешение на предоставление образовательных услуг.

- Чтобы получить вычет, совсем не обязательно учиться в организации, которая находится на территории Российской Федерации, поскольку налоговая скидка полагается и для физических лиц, получающих образование за границей.

Обращаем внимание на то, что возврат подоходного налога за обучение относится к категории вычетов социального типа, вся необходимая информация о которых находится во втором пункте 219 статьи Налогового кодекса.

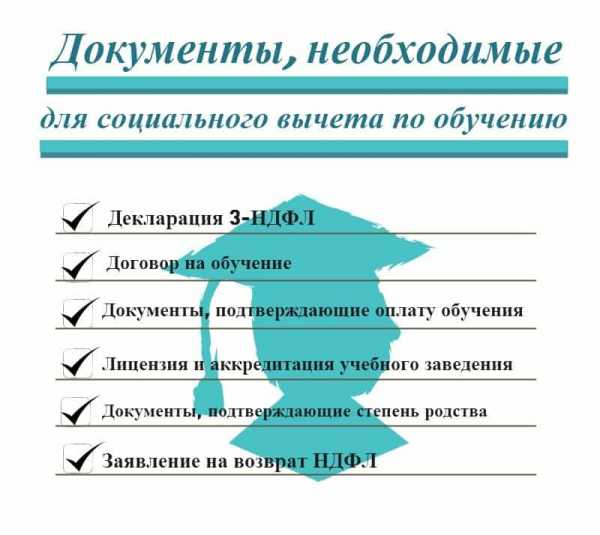

Список документов

На сегодняшний день существует определенный перечень документации, требуемый для любого из видов социальных расходов, без наличия которого в полном объеме невозможно сократить налогооблагаемую базу. То есть независимо от того, за что налогоплательщик хочет вернуть НДФЛ, он должен иметь в наличии конкретный список документов.

Этот перечень один и тот же как в случае оформления образовательного вычета, так и в ситуациях получения налоговой скидки за лечение, за пожертвование материальных средств, а также за оплату некоторых пенсионных и страховых взносов:

- Декларация. Данный вид документа необходим, чтобы налоговая служба могла удостовериться, что физическое лицо действительно ежемесячно вносило взносы в государственную казну 13% от заработной платы, а также проконтролировать все его расходы и источники доходов дополнительного характера. Все необходимые данные нужно вносить в специально принятый бланк – 3-НДФЛ.

- Справка о доходах, выданная работодателем. Претендентам на вычет нужно потребовать от работодателя справку, заполненную по бланку 2-НДФЛ, в которой отражены сведения о ежемесячном размере оклада физического лица и обо всех налоговых взносах, выплаченных с него.

- Заявление. Чтобы оповестить налоговую инспекцию о своем желании получить обратно некую денежную компенсацию, нужно изложить соответствующую просьбу в письменном виде. Достаточно всего лишь составить заявление и указать в нем не только размер вычета, но и все необходимые сведения о банковском счете, куда вскоре будут начислены деньги.

- Паспорт. Поскольку паспорт — это главный документ, служащий неотъемлемой частью для проведения любых финансовых операций, то в случае предоставления налоговой скидки он не является исключением. Претенденту на денежную компенсацию потребуется всего лишь сделать копии нужных страниц документа, которые помогут удостоверить его личность.

Документы нужны для налогового вычета за обучение

После того как физическое лицо, желающее вернуть часть денег, выплаченных несколько ранее, за обучение, подготовило стандартный пакет документации, требуемой для любого типа социального вычета, можно переходить к сбору бумаг, непосредственно связанных с расходами на образование. Налогоплательщику потребуется подготовить такие документы:

- Договор, заключенный между физическим лицом и учебным учреждением. При поступлении в любое образовательное заведение с будущим учеником принято заключать соглашение, в котором зафиксированы не только условия обучения, но и его стоимость.

- Лицензия той организации, в которой физическое лицо приобретает учебные навыки за соответствующую плату. Поскольку на начисление денежной компенсации влияет статус учебной организации, то чтобы получить социальный вычет, необходимо пользоваться услугами только тех учреждений, которые имеют соответствующую лицензию.

- Документы, которые являются подтверждением того, что оплата обучения действительно была произведена. Всевозможные квитанции и любые другие документы, свидетельствующие о том, что за учебу была выплачена определенная сумма денег, нужно сохранить и отправить в налоговую службу вместе со всеми остальными бумагами.

ВАЖНО! Предоставление лицензии не является обязательным. Данный документ требуется только в тех ситуациях, когда в договоре с образовательным учреждением не содержится никакой информации относительно наличия у него лицензии.

Нужно подавать оригиналы или копии документов

Чтобы воспользоваться возможностью возврата подоходного налога за учебу, совсем не обязательно отправлять в налоговый орган оригиналы документов. Предоставление всех необходимых копий также считается допустимым, но при этом они должны быть правильно заверенными. Однако все же копии некоторых документов не принимаются. Это касается декларации, заявления и справки о доходах.

Документы в 2017 году

В 2017 требования к списку документов, без которых невозможно получить налоговую скидку за обучение, несколько ужесточились. Теперь при оформлении вычета на родственника не допускается предоставление копии договора с учебной организацией, требуется только оригинал документа.

Документация при оплате обучения родственников

Так как претендовать на возврат подоходного налога можно не только в случае оплаты собственного образования, но и обучения родственников, то в подобных ситуациях дополнительно могут потребоваться такие документы:

- Свидетельство. Нужно иметь копию свидетельства о рождении того родственника, за обучение которого налогоплательщик отдал деньги. Иногда может понадобиться и собственное свидетельство.

- Переводы некоторых документов. Если обучение происходит за рубежом, то большинство деловых бумаг налогоплательщик получит не на русском языке. В связи с этим документацию нужно будет не только перевести на родной язык, но и подтвердить при помощи нотариуса, что перевод осуществили верно.

Если возврат НДФЛ оформляется на обучение ребенка, оплату за которое внес один родитель, но при этом вычет хочет отдать в пользу другого, вдобавок ко всей вышеперечисленной документации потребуется свидетельство о вступлении в брак.

grazhdaninu.com