| Наличные на любые цели | Нецелевой кредит наличными выручит при оплате, турпутевок, обучения, лечения, при покупке техники или даже авто и недвижимости. По сравнению с другими продуктами здесь небольшой пакет документов и решение принимается быстро. Почти всегда взять наличные на любые цели выгоднее, чем оформить займ в магазине, турагентстве или другой торговой точке. |

| Рефинансирование | Рефинансирование потребительского или ипотечного кредита, взятого в другом банке, позволит уменьшить процентную ставку или размер ежемесячного платежа. Так вы сократите сумму переплаты и рассчитаетесь быстрее. Сопутствующие плюсы – возможность получить дополнительные деньги и объединить несколько дорогих кредитов в один на более удобных условиях. |

| Для госслужащих | Мы давно сотрудничаем с силовыми структурами, поэтому предоставляем Госслужащим особые условия кредитования. Для вас действует более выгодная ставка, а оформить кредит можно без залога и поручителей. Воспользоваться предложением могут сотрудники бюджетных и государственных компаний, в том числе служащие Минобороны, ФСБ, МЧС, МВД и других структур. |

| Под залог недвижимости | Наилучший вариант, когда необходима крупная сумма под оптимальный процент. В качестве залога допускается предоставлять разные объекты недвижимого имущества. Также мы предлагаем страхование недвижимости от рисков ее утраты или повреждения, что поможет избежать финансовых трудностей даже в сложных жизненных ситуациях. |

| Под поручительство | Кредит под поручительство позволяет получить деньги на привлекательных условиях. Хорошая репутация заемщика и поручителя могут повысить шансы на одобрение заявки, если требуется крупная сумма, но нет возможности предоставить залог в виде движимого или недвижимого имущества. Хорошая репутация заемщика и поручителя могут повысить шансы на одобрение заявки, если требуется крупная сумма, но нет возможности предоставить залог в виде движимого или недвижимого имущества. |

| Под залог автомобиля | Кредит под залог авто пойдет в ситуации, когда требуется существенная сумма денег и важно повысить вероятность положительного решения по заявке. Автомобиль, даже находясь в залоге, остается в вашем распоряжении, вам не придется отказываться от привычных поездок на работу или за город. |

Как правильно взять, получить и оформить ипотеку на квартиру: ипотечный кредит на жилье, как его лучше брать

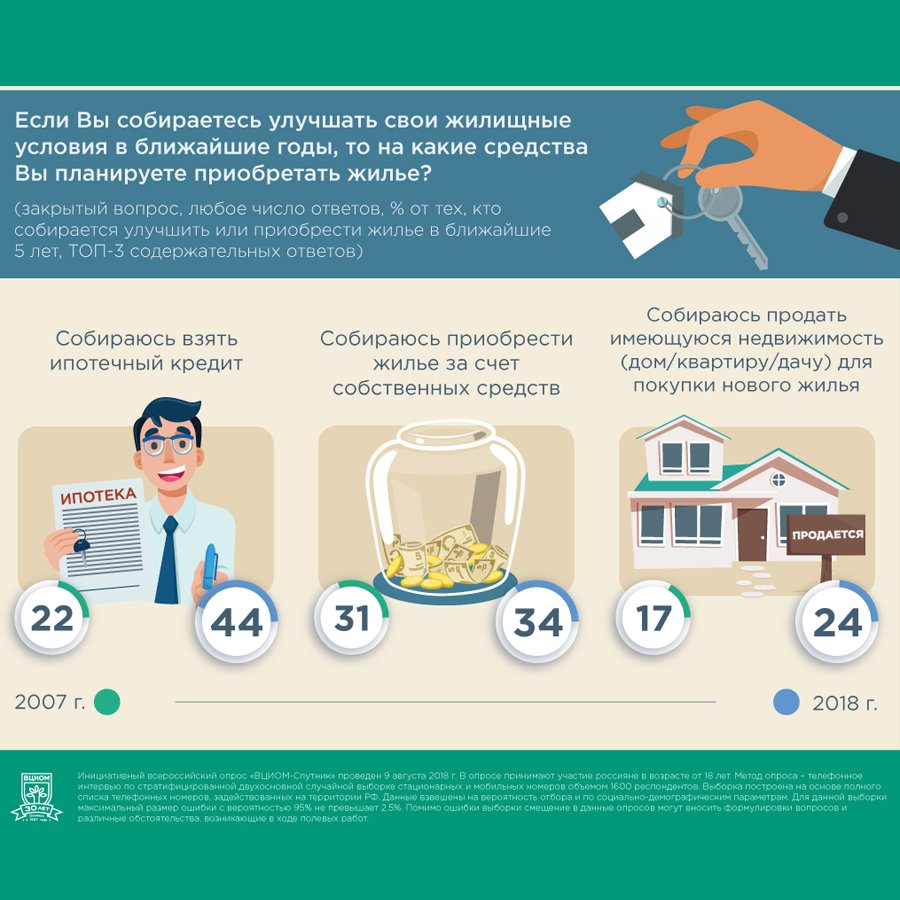

Далеко не каждый человек может позволить себе приобрести жилье на собственные средства. Единственной возможностью обзавестись жил. площадью для многих является ипотечное кредитование. Размышляя над тем, как взять ипотеку на квартиру, важно помнить, что с ее помощью кредитозаемщик получает желаемое, но при этом на продолжительный срок становится должником кредитной организации.

Размышляя над тем, как взять ипотеку на квартиру, важно помнить, что с ее помощью кредитозаемщик получает желаемое, но при этом на продолжительный срок становится должником кредитной организации.

Подача заявления

Приняв решение о взятии кредита, нужно выбрать подходящий банк и обратиться в его отделение для подачи заявки. Не забывайте, прежде чем кредитная организация предоставит необходимые средства, она тщательно проверит клиента на соответствие всем необходимым требованиям. Поэтому к выбору кредитора следует подходить с максимальной серьезностью. Не стоит спешить. Лучше рассмотреть как можно больше вариантов и изучить предложения по кредитованию в нескольких банках.

Будьте бдительны, многочисленная банковская реклама, гарантирующая беспроблемное получение займа всего по двум документам в сжатые сроки, зачастую не соответствует действительности.

В стандартный пакет бумаг, который придется собрать получателю ссуды, входят: паспорт, СНИЛС, трудовая книжка, справки о доходах, документы на приобретаемую жилплощадь. Кроме этого, может возникнуть необходимость привлечения созаемщиков или поручителей.

Кроме этого, может возникнуть необходимость привлечения созаемщиков или поручителей.

Перед тем, как начать собирать нужную документацию и обращаться с ней в кредитную организацию, ознакомьтесь с предложениями разных банков. Подробно изучите их условия, сравните все плюсы и минусы и проведите предварительный ипотечный расчет. Ведь разница в процентной ставке всего в 1% в итоге окажется весьма выгодной для кредитозаемщика.

Основные требования к заемщику, собирающемуся взять квартиру в ипотеку

Возраст — одно из важнейших условий, касающихся получателя ссуды. Участник программы кредитования не может быть младше 21 года. Это правило неизменно соблюдается всеми банками, предоставляющими населению долгосрочные займы. Также существует максимально допустимый возраст для взятия ипотеки и на момент выплаты предоставленной суммы в полном объеме.

Согласно второму критерию кредитор обычно принимает решение индивидуально. Так как, кроме фиксированного значения (например, для Сбербанка это 75 лет), он берет во внимание уровень доходов клиента, наличие созаемщиков и поручителей. В том же Сбербанке есть возможность получить кредит по двум документам, без необходимости предъявлять бумаги о трудоустройстве. В таком случае максимальный возраст на момент полной выплаты уменьшается до 65 лет. В большинстве других банков он составляет 55 лет для женщин и 60 для мужчин. Однако, при привлечении поручителей его могут увеличить до 85.

В том же Сбербанке есть возможность получить кредит по двум документам, без необходимости предъявлять бумаги о трудоустройстве. В таком случае максимальный возраст на момент полной выплаты уменьшается до 65 лет. В большинстве других банков он составляет 55 лет для женщин и 60 для мужчин. Однако, при привлечении поручителей его могут увеличить до 85.

Немаловажную роль играет и официальное трудоустройство. Кредиторы с недоверием относятся к людям, часто меняющим место работы. Те, кто живет за счет собственного бизнеса, также рассматриваются ими, как не особо надежные. Любой банк при рассмотрении заявок на ипотеку отдает предпочтение наемным работникам. Трудовой стаж при этом обязан быть более 1 года, при этом не менее 6 месяцев на последнем месте работы.

Взятие ссуды окажется непростым делом для клиентов, чья трудовая деятельность связана с риском для жизни. К таковым относятся: каскадеры, сотрудники МЧС, артисты цирка. Получить ипотечный кредит не удастся и бюджетникам, если в их организации намечается сокращение. Банк одобрит выдачу средств только после проведения изменений.

Банк одобрит выдачу средств только после проведения изменений.

В процессе оценки потенциального заемщика кредитное учреждение рассматривает его ежемесячный доход. Чем он выше, тем больше возможность одобрения. При наличии акций или облигаций можно с большей вероятностью рассчитывать на положительное решение. Некоторые программы подразумевают рассмотрение доходов не только самого получателя ссуды, но и его близких родственников и родителей.

При вынесении банком решения, значение имеет не только платежеспособность клиента, но и его кредитная история. При ее проверке кредитор смотрит, соответствует ли количество допустимых просрочек и их продолжительность. Если КИ отсутствует (человек не брал кредит ранее) — это дополнительный «сомнительный» фактор. С большей готовностью банк начнет сотрудничать с тем, кто уже зарекомендовал себя, как ответственный плательщик.

Дополнительные требования

При предоставлении ипотеки на жилье кредитная организация может потребовать передать ей в залог уже имеющееся недвижимое имущество получателя ссуды.

Часть банков осуществляют ипотечное кредитование только своих клиентов. То есть, рассчитывать на займ могут только те, кто получает заработную плату на открытую у них карту или имеет депозит.

В ряде случаев не исключена вероятность, что потребуется привлечь поручителей или созаемщиков (супруг становится им автоматически).

Во всех организациях к клиентам, претендующим на ипотечный займ, предъявляются различные требования. Во избежание ненужных проблем следует уточнить все нюансы предстоящего процесса у сотрудников или по интернету еще до начала сбора документации.

Как повысить шансы на получение займа

Выполнение всех требований кредитора еще не значит, что удастся со стопроцентной гарантией получить ипотеку на квартиру. Заявку все равно могут не одобрить. Но не стоит отчаиваться. Условия предоставления кредита во всех учреждениях различны, следует обратиться в несколько одновременно. Так, вероятность получить вожделенную жилплощадь значительно увеличится.

Но не стоит отчаиваться. Условия предоставления кредита во всех учреждениях различны, следует обратиться в несколько одновременно. Так, вероятность получить вожделенную жилплощадь значительно увеличится.

Важно помнить, что нельзя совершать каких-либо предварительных расчетов с продавцом недвижимости пока банк не одобрит заявку.

Чтобы увеличить шансы на одобрение, необходимо:

- Своевременно собрать и предоставить полный пакет бумаг, которые нужны для кредитования и приобретения жилплощади.

- Исправить кредитную историю. Выплатить все долги и просроченные ссуды. В противном случае на вынесение положительного решения надеяться не стоит.

- Официально трудоустроиться в крупную надежную организацию.

- Очень хорошо, если у получателя ссуды есть в собственности недвижимость, стоимость которой выше размера ипотечного кредита. Она сможет выступить в роли залога, тогда банк с большей охотой одобрит сделку.

- Привлечь поручителей, которые вместе с заемщиком разделят ответственность в случае несоблюдения договорных обязательств.

- Внести первоначальный взнос. Чем больше сумма, тем выше шансы на одобрение ссуды.

Не забывайте и про внешний вид при первом посещении банка. Потенциальному заемщику очень важно произвести хорошее впечатление.

Какую ипотеку выбрать

Ипотечный займ бывает обычным, который кредитозаемщик погашает впоследствии из собственных средств. А также социальным, где часть долга покрывается из государственного бюджета. Стоит хорошенько подумать, как правильно брать ипотеку на квартиру, рассмотрев оба варианта.

Если имеются основания, можно принять участие в льготных программах. Но у них есть один ощутимый недостаток — очередь на субсидию способна растянуться на несколько лет. При этом никто не может гарантировать однозначного положительного результата. В итоге не исключена вероятность потратить время впустую.

При принятии решения взять ссуду на общих основаниях, необходимо внимательно изучить предлагаемые разными кредиторами условия. Некоторые банки с готовностью дают заем под меньший процент при внесении крупной первоначальной суммы. В случае, когда нужная сумма не набирается, можно воспользоваться потребительским кредитом. Так удастся выйти в плюс на процентах. Главное — заранее выяснить не запрещает ли банк, в который предстоит обращаться за ипотекой, задействовать заемные средства для первичного взноса.

В случае, когда нужная сумма не набирается, можно воспользоваться потребительским кредитом. Так удастся выйти в плюс на процентах. Главное — заранее выяснить не запрещает ли банк, в который предстоит обращаться за ипотекой, задействовать заемные средства для первичного взноса.

Виды социального кредитования

Имея право на льготную ссуду, можно рассчитывать, что часть кредита будет погашена государством. Чтобы правильно оформить ипотеку на квартиру, будучи участником одной из специальных программ, нужно знать какими они бывают и для кого предназначены.

Существует несколько видов социальной помощи.

Молодая семья

Кредитозаемщики могут принять участие в данной программе и обзавестись жилплощадью на льготных условиях. Для этого семье необходимо соответствовать ряду требований:

- брак в обязательном порядке должен быть зарегистрированным официально, если речь не идет о родителях-одиночках;

- возраст хотя бы одного из супругов не может превышать 35 лет;

- наличие постоянного дохода, который позволит своевременно погашать кредит;

- подтверждение статуса нуждающейся в улучшении жилищных условий семьи.

Ссуду по данной программе предоставляют не все кредитные организации. Уточнять всю необходимую информацию по этому вопросу следует заранее.

Жилье для бюджетников

Благодаря таким социальным программам, осуществляемым государством, трудящимся в бюджетной сфере предоставляются льготы. Взять ипотечный кредит на квартиру могут:

- бюджетные работники, которые вынуждены проживать всей семьей на одной жилой площади с родственниками;

- сотрудники, у которых нет собственного жилья, снимающие квартиру или вынужденные ютиться в коммуналке;

- бюджетники, живущие в крайне стесненных условиях, не соответствующих требованиям (не менее 14 кв. метра на человека).

Цель социальной ипотеки — стимулирование к осуществлению трудовой деятельности в бюджетных структурах. Кредитозаемщик должен отработать определенный период в данной сфере, в противном случае его обяжут вернуть долю или даже всю сумму субсидии.

Военная ипотека

Военнослужащие могут приобрести жилплощадь на льготных условиях в рамках НИС. По этой программе происходит наполнение фонда из средств которого, впоследствии производится покупка жилья (внесение первичного взноса, дальнейшее погашение займа). На получение ссуды могут рассчитывать только те военные, которые являются участниками НИС не менее трех лет:

По этой программе происходит наполнение фонда из средств которого, впоследствии производится покупка жилья (внесение первичного взноса, дальнейшее погашение займа). На получение ссуды могут рассчитывать только те военные, которые являются участниками НИС не менее трех лет:

- офицеры;

- прапорщики;

- контрактники.

Для оформления свидетельства, подтверждающего возможность получения льготного кредита, военнослужащему надлежит лишь подать рапорт. Все остальное на себя берут уполномоченные лица.

Для молодых специалистов

К этой категории причисляются выпускники, которые закончили высшее или среднее профессиональное образование и успели отработать по полученной специальности не менее 1 года. Чтобы взять ипотеку по этой программе, необходимо соблюдение следующих условий:

- получать образование нужно только на очном отделении на бюджетной основе;

- обязательно успешное прохождение аттестации и получение диплома;

- после выпуска следует работать по специальности с обязательным официальным трудоустройством.

Под действие программы попадают: молодые учителя, ученые, врачи, работники МВД, РЖД, специалисты-бюджетники. Займ могут одобрить и представителям других специальностей.

Как берется ипотека на квартиру без первоначального взноса

Есть ряд способов, позволяющих взять кредит, не внося при этом первичного взноса.

- Воспользоваться льготными ипотечными программами, если кредитозаемщик по каким-либо критериям под них попадает.

- Военная ипотека (актуально только для военнослужащих).

- Материнский капитал. Использовать его можно сразу после рождения ребенка. Но в данном случае потребуется одобрение кредитной организации, что не могут себе позволить семьи с нестабильным низким уровнем доходов.

- Попасть под маркетинговую акцию банка. Иногда кредиторы предлагают взять ссуду без первоначального взноса. Обязательным условием выступает идеальная КИ.

- Заем под недвижимое имущество. Подходит тем, у кого есть квартира или дом в собственности.

- Внесение первого взноса посредством потребительского кредита. Непростой вариант, выплачивать два долга одновременно очень сложно.

- Предоставить в залог банку автомобиль или иное ценное имущество (если такая возможность предусматривается).

У всех вышеперечисленных способов одна общая черта — для получения ипотеки нужно заручиться одобрением кредитора, что не для всех и не всегда оказывается возможным.

Материнский капитал

Деньги выделяются государством тем семьям, в которых родился второй ребенок (или последующий). Использовать их можно только с целью покупки жилплощади. Для этого кредитная организация предоставляет определенный сертификат. Именно его чаще всего используют как первичный взнос. Но следует помнить, что некоторые банки все равно требуют внесения собственных средств, помимо сертификата.

Кроме этого, материнский капитал можно задействовать с целью погашения взятого ранее ипотечного займа.

Этапы оформления

Чтобы грамотно взять ипотеку, необходимо соблюдать строгую поэтапность действий. Когда кредитозаемщик уже определился с приобретаемой недвижимостью и выбрал подходящего кредитора, ему предстоит совершить несколько шагов. Наглядно процесс можно представить в виде краткой пошаговой инструкции.

Когда кредитозаемщик уже определился с приобретаемой недвижимостью и выбрал подходящего кредитора, ему предстоит совершить несколько шагов. Наглядно процесс можно представить в виде краткой пошаговой инструкции.

- Подача заявления в кредитное учреждение.

- Заключение предварительного договора с продавцом жилплощади.

- Страхование покупаемой квартиры.

- Заключение договора целевого займа с кредитором.

- Подписание закладной.

- Оформление жилья в собственность с прилагающимся залоговым обременением.

Перечень необходимых бумаг

Каждый банк обязывает заемщика собрать свой пакет документов. С особым пристрастием проверяется его платежеспособность. Поэтому всевозможных финансовых выписок и справок требуется предоставить довольно много. Разобравшись с тем, как правильно выбрать ипотеку, следует узнать, какую документацию придется подготовить.

Для физических лиц

В обязательном порядке кредитной организации надлежит предоставить бумаги подтверждающие личность и способность кредитозаемщика выплачивать займ.

- Паспорт гражданина Российской Федерации.

- Загранник, удостоверение водителя, военный билет, ИНН, пенсионное удостоверение (на выбор).

- Ксерокопия трудовой, заверенная работодателем.

- Копия трудового договора.

- Справка о заработной плате 2-НДФЛ (или альтернативный документ по форме кредитора).

- Справка-подтверждение владения ценными бумагами или имуществом.

- Документацию, подтверждающую наличие вкладов и банковских счетов.

Кроме этого, банку, предоставляющему кредит, могут потребоваться дополнительные сведения и документы.

- Регистрационная справка №9.

- Ксерокопии паспортов близких родственников, которые живут с кредитозаемщиком на одной жилплощади.

- Копии пенсионных удостоверений, когда в семье есть пенсионеры.

- Бумаги, подтверждающие удовлетворительное физическое и психическое состояние клиента.

- Информация о КИ.

- Характеристика от работодателя.

Для индивидуальных предпринимателей

ИП получить ипотечный кредит сложнее, чем физическому лицу. Банки неохотно сотрудничают с людьми, живущими за счет собственного бизнеса. Тем не менее, чтобы при покупке жилого объекта не возникло осложнений, предпринимателю следует предоставить:

- декларацию по единому налогу за 1 или 2 года в зависимости от того, по какой системе налогообложения работает ИП;

- декларации по форме НДФЛ за итоговый период;

- выписка из ЕГРИП;

- ОГРН и ИНН;

- ксерокопию лицензии, когда деятельность подлежит лицензированию.

Сколько времени потребуется для оформления

В основном все зависит от кредитора. Общий срок подразделяется на несколько периодов, продолжительность которых регламентируется в каждом банке по-своему.

Так, на рассмотрение заявки в среднем уходит от 1 до 2 недель. Этого времени вполне достаточно для оценки платежеспособности клиента.

После вынесения одобрительного решения у кредитозаемщика будет 3 — 4 месяца, чтобы подобрать подходящую жилплощадь. Сделать это можно и в более короткий срок.

Сделать это можно и в более короткий срок.

Для подготовки документов потребуется от 3 до 7 дней. В случае, когда необходимо разрешение от органов опеки, процесс может существенно затянуться.

На рассмотрение варианта кредитором уйдет 1 — 5 дней.

Для того, чтобы оформить кредитный договор, куплю-продажу и страховку будет достаточно 1 — 2 дня. При необходимости нотариального удостоверения период может затянуться на 2 — 3 недели.

На регистрацию права собственности придется потратить около 7 дней.

Подводя итог, стоит еще раз напомнить, что лучше брать ипотеку, будучи полностью уверенным в своих финансовых возможностях. Не следует спешить с выбором кредитной организации, а рассматривать как можно больше доступных вариантов. Прежде чем решиться на такой серьезный шаг, нужно тщательно взвесить все за и против, и только потом подавать заявление.

стоит ли брать жилье в кредит в 2020 году

Какие условия ипотечного кредитования доступны в Украине в 2020 году? Каковы плюсы и минусы этого продукта? Стоит ли оформлять ипотеку или лучше подождать?

Накопить на квартиру могут далеко не все жители Украины, но для решения проблемы можно взять кредит на покупку жилья в банке. Стоит ли брать жилье в ипотеку в Украине?

Стоит ли брать жилье в ипотеку в Украине?

Что такое ипотечное кредитование

Ипотечный кредит – это банковская ссуда, обеспеченная залогом недвижимости. По договору клиент сразу становится собственником жилья. Но, если он будет нарушать условия договора, банк может изъять недвижимость, продать ее и направить вырученные деньги на погашение долга.

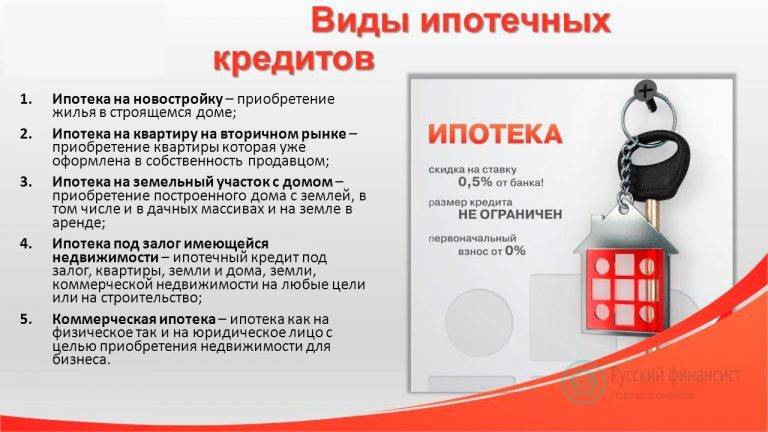

Выделяют 3 основных вида ипотечных кредитов:

· на покупку жилья у застройщика;

· на приобретение недвижимости на вторичном рынке;

· не целевая ссуда под залог квартиры, уже имеющейся у заемщика.

Почему в Украине дорого покупать жилье в кредит

По оценкам экспертов проекта KreditsOnline, ставки по ипотеке в Украине достигают 18–22 % и более. Исключение составляет ипотека по партнерским программам застройщиков. По ней проценты снижаются до уровня в 11–12 % годовых. Правда, действуют льготные ставки обычно только первый год и затем возвращаются к средним по рынкам. Для сравнения, в Дании ставка по ипотеке нередко имеет отрицательное значение в районе минус 0,5 %.

Для сравнения, в Дании ставка по ипотеке нередко имеет отрицательное значение в районе минус 0,5 %.

Причин, почему в Украине дорогая ипотека, несколько:

· экономические трудности, высокая инфляция;

· завышенная стоимость ресурсной базы для банков;

· высокие требования по резервам для кредитных организаций по ипотечным ссудам;

· отсутствие государственных программ поддержки ипотеки;

· несовершенство законодательной базы.

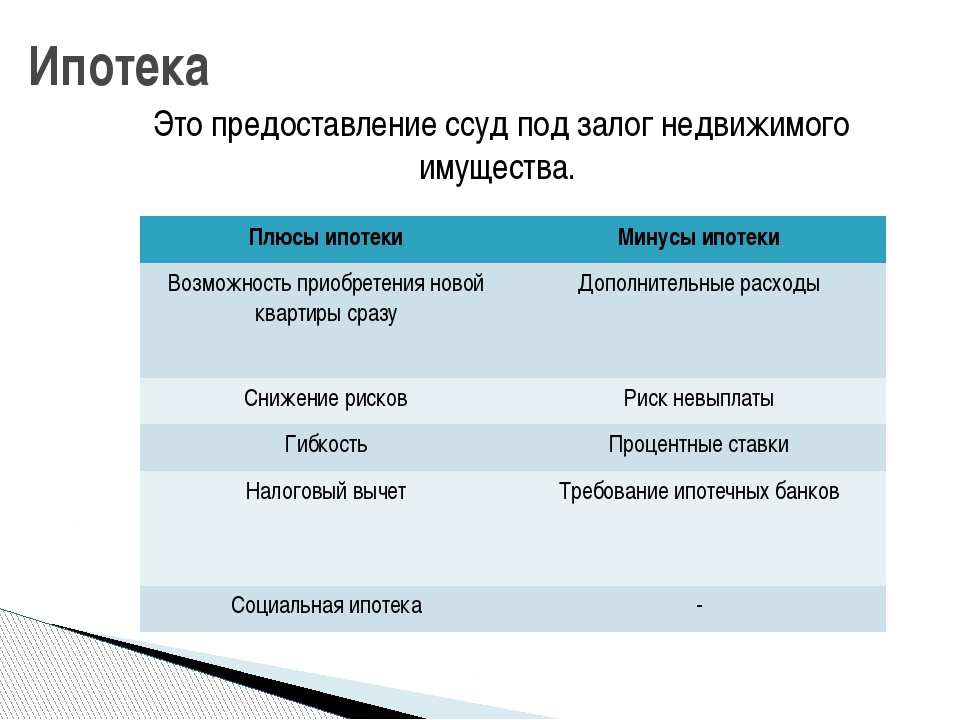

Плюсы и минусы ипотеки

Главный плюс ипотеки – возможность приобрести жилье без необходимости копить деньги 10 и более лет. Человек избавляется от затрат на аренду квартиры и начинает платить уже за свою недвижимость.

Минусы у ипотеки также есть. Основный из них — высокая переплата, учитывая немаленькие ставки и длительный срок кредитования. Дополнительно к недостаткам ипотеки можно отнести невозможность полноценно распоряжаться квартирой до погашения долга.

Какие могут быть риски при ипотечном кредитовании

Заемщику необходимо тщательно просчитывать свои финансовые возможности по погашению задолженности перед оформлением кредита. Просрочка приведет к начислению штрафов и пеней, что только увеличивает переплату по ипотеке. При нарушении договора также возникает риск утраты заложенного жилья.

Просрочка приведет к начислению штрафов и пеней, что только увеличивает переплату по ипотеке. При нарушении договора также возникает риск утраты заложенного жилья.

При возникновении финансовых проблем рекомендуется связаться с банком-кредитором и попробовать договориться об отсрочке или реструктуризации задолженности. Если понятно, что трудности быстро преодолеть не удастся, есть смысл рассмотреть варианты продажи залогового имущества.

На какой срок лучше брать ипотеку

Подбирать срок кредитования нужно индивидуально с учетом финансовых возможностей и вероятности изменения ситуации с доходами в будущем. Эксперты рекомендуют брать кредит на максимально возможный срок. Для Украины это обычно 20 лет. Ежемесячный платеж будет в этом случае комфортней, а при наличии возможности для уменьшения переплаты можно досрочно погашать кредит.

Каковы условия взятия ипотеки на сегодняшний день

Ипотеку в Украине на приобретение недвижимости у застройщика или на вторичном рынке банки предлагают взять на срок до 10–20 лет. При оформлении кредита заемщику необходимо внести минимум 20–30 % от стоимости жилья.

При оформлении кредита заемщику необходимо внести минимум 20–30 % от стоимости жилья.

Ставки по ипотечным кредитам в Украине в начале 2020 года держатся около 18–22 % годовых. В 2019 году Кабмин начал работу над их снижением до уровня в 10–11 % годовых к концу 2020 года. Но на фоне экономических проблем вероятность успешного решения задачи невелика.

Заключение

Ипотека помогает жителям Украины приобрести квартиру без необходимости копить деньги 10–20 лет. Обходится она довольно дорого и связана с рисками для заемщика при изменении у него ситуации с доходами. Оформлять ипотечный кредит стоит, только если есть полная уверенность, что проблем с его погашением не будет, а без своей квартиры обходиться тяжело.

Кредит в Беларуси

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №113, ЦБУ № 106, 122.

В связи с закрытием филиала № 113 ОАО «АСБ Беларусбанк» информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 113, ЦБУ № 106, 122 перед номером кредитного договора необходимо ввести цифры «113».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 113ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №802, ЦБУ № 107, 108, 111, 117.

В связи с закрытием филиала № 802 ОАО «АСБ Беларусбанк» информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 802, ЦБУ № 107, 108, 111, 117 перед номером кредитного договора необходимо ввести цифры «127».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 127ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №121, ЦБУ № 112, 119, 124.

В связи с закрытием филиала № 121 ОАО «АСБ Беларусбанк» информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 121, ЦБУ № 112, 119, 124 перед номером кредитного договора необходимо ввести цифры «121».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 121ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №100, ЦБУ № 109, 115, 120.

В связи с закрытием филиала № 100 – Брестское областное управление ОАО «АСБ Беларусбанк» информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 100, ЦБУ № 109, 115, 120 перед номером кредитного договора необходимо ввести цифры «100».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 100ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №317, ЦБУ № 310, 311, 313, 318, 320.

В связи с закрытием филиала № 317 ОАО «АСБ Беларусбанк» информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 317, ЦБУ № 310, 311, 313, 318, 320 перед номером кредитного договора необходимо ввести цифры «317».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 317ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №312, ЦБУ № 314, 319, 322, 324.

В связи с закрытием филиала № 312 ОАО «АСБ Беларусбанк» информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 312, ЦБУ № 314, 319, 322, 324, перед номером кредитного договора необходимо ввести цифры «312».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 312ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №302, ЦБУ № 307, 308.

В связи с закрытием филиала № 302 ОАО «АСБ Беларусбанк» в г.Гомеле информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 302, ЦБУ № 307, 308 перед номером кредитного договора необходимо ввести цифры «302».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 302ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №300 — Гомельское областное управление, ЦБУ № 306, 309, 315, 316, 323, 326, 327.

В связи с закрытием филиала № 300 — Гомельское областное управление ОАО «АСБ Беларусбанк» информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 300, ЦБУ № 306, 309, 315, 316, 323, 326, 327 перед номером кредитного договора необходимо ввести цифры «300».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 300ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №216, ЦБУ № 205, 206, 208, 209, 211, 213, 214, 217, 221, 224, 230.

В связи с закрытием филиала № 216 ОАО «АСБ Беларусбанк» в г.Полоцке информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 216, ЦБУ № 205, 206, 208, 209, 211, 213, 214, 217, 221, 224, 230, перед номером кредитного договора необходимо ввести цифры «216».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 216ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №215, ЦБУ № 203, 210, 219, 222.

В связи с закрытием филиала № 215 ОАО «АСБ Беларусбанк» в г.Орша информируем об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 215, ЦБУ № 203, 210, 219, 222, перед номером кредитного договора необходимо ввести цифры «215».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 215ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №200, ЦБУ № 207, 212, 218, 225.

В связи с закрытием филиала № 200 – Витебское областное управление ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 200, ЦБУ № 207, 212, 218, 225, перед номером кредитного договора необходимо ввести цифры «200».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 200ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

Уважаемые клиенты!

При оплате плательщиком кредита в отделениях банка необходимо предоставлять сведения о номере кредитного договора и фамилии, собственного имени, отчества (если таковое имеется) кредитополучателя.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №402, ЦБУ № 408, 419, 422.

В связи с закрытием филиала № 402 в г.Волковыске ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 402, ЦБУ № 408, 419, 422, перед номером кредитного договора необходимо ввести цифры «402».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 402ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №413, ЦБУ № 403, 407, 411, 416, 417, 418, 423.

В связи с закрытием филиала № 413 в г.Лида ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 413, ЦБУ № 403, 407, 411, 416, 417, 418, 423, перед номером кредитного договора необходимо ввести цифры «413».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения №413ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №400, ЦБУ № 401, 410, 415, 421, 424.

В связи с закрытием филиала № 400 – Гродненское областное управление ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 400, ЦБУ № 401, 410, 415, 421, 424, перед номером кредитного договора необходимо ввести цифры «400».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения №400ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале №703, ЦБУ № 707, 709, 722.

В связи с закрытием филиала № 703 в г.Бобруйске ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 703, ЦБУ № 707, 709, 722, перед номером кредитного договора необходимо ввести цифры «703».

Например: до изменения номера кредитного договора №ХХХХХХ, после изменения № 703ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 714, ЦБУ №№ 708, 710, 712, 713, 721, 724, 727.

В связи с закрытием филиала № 714 в г. Кричеве ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 714, ЦБУ №№ 708, 710, 712, 713, 721, 724, 727, необходимо перед номером своего кредитного договора ввести цифры «714».

Например: до изменения номера кредитного договора № ХХХХХХ, после изменения № 714ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 700, ЦБУ №№ 701, 706, 711, 715, 723, 725,726, 728.

В связи с закрытием филиала № 700 — Могилевское областное управление ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 700, ЦБУ №№ 701, 706, 711, 715, 723, 725,726, 728, необходимо перед номером своего кредитного договора ввести цифры «700».

Например: до изменения номера кредитного договора № ХХХХХХ, после изменения № 700ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 633, а также в ЦБУ №№ 607, 609, 613, 615, 620, 623.

В связи с закрытием филиала № 633 ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 633, а также в ЦБУ №№ 607, 609, 613, 615, 620, 623, необходимо перед номером своего кредитного договора ввести цифры «633».

Например: до изменения номера кредитного договора № ХХХХХХ, после изменения № 633ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 612, а также в ЦБУ №№ 602, 610, 616, 621.

В связи с закрытием филиала № 612 ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов, полученных в филиале № 612, необходимо перед номером своего кредитного договора ввести цифры «612».

Например: до изменения номера кредитного договора № ХХХХХХ, после изменения № 612ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 601, а также в ЦБУ №№ 619, 632.

В связи с закрытием филиала № 601 и проведением технических работ по модернизации программного обеспечения, ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов физических лиц, полученных в филиале № 601, необходимо перед номером своего кредитного договора ввести цифры «601».

Например: до изменения номера кредитного договора № ХХХХХХ, после изменения № 601ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 500 — Минского управления, а также в ЦБУ №№ 605, 606, 611, 624, 625, 626, 627

В связи с закрытием филиала № 500 — Минского управления, созданием на его базе Минского областного управления №500 и проведением технических работ по модернизации программного обеспечения, ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов физических лиц, полученных в филиале № 500, а также в ЦБУ №№ 605, 606, 611, 624, 625, 626, 627 необходимо перед номером своего кредитного договора ввести цифры «500».

Например: до изменения номера кредитного договора № 2425000000001, после изменения № 5002425000000001.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 514

В связи с закрытием филиала № 514 г.Минска, созданием на его базе ЦБУ № 514 г.Минска и проведением технических работ по модернизации программного обеспечения, ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов физических лиц, полученных в филиале № 514, необходимо перед номером своего кредитного договора ввести цифры «514».

Например: до изменения номера кредитного договора № 2425000000001, после изменения № 5142425000000001.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц, полученных в филиале № 614

В связи с закрытием филиала № 614 и проведением технических работ по модернизации программного обеспечения, ОАО «АСБ Беларусбанк» информирует об изменении номеров кредитных договоров физических лиц.

При совершении операций по погашению кредитов физических лиц, полученных в филиале № 614, необходимо перед номером своего кредитного договора ввести цифры «614».

Например: до изменения номера кредитного договора № ХХХХХХ, после изменения № 614ХХХХХХ.

Данный порядок погашения кредитов не применяется по кредитным договорам, номера которых начинаются с №795xxxxxxxx.

5 банков где выгоднее взять ипотечный кредит в 2021 [ипотека под маленький процент]

Купить квартиру мечтают очень многие, но далеко не все могут себе позволить потратить сразу настолько ощутимую сумму денег. Выход в такой ситуации зачастую бывает только один – взять ипотечный кредит. Многие не могут решиться на столь ответственный шаг, понимая, что подобный кредит придется выплачивать очень долго. Тем не менее, при соблюдении нескольких правил, а также тщательном выборе банка, можно переселиться в собственную квартиру без существенных проблем.

Выход в такой ситуации зачастую бывает только один – взять ипотечный кредит. Многие не могут решиться на столь ответственный шаг, понимая, что подобный кредит придется выплачивать очень долго. Тем не менее, при соблюдении нескольких правил, а также тщательном выборе банка, можно переселиться в собственную квартиру без существенных проблем.

Как правильно и выгодно взять ипотечный кредит

Решение купить квартиру в ипотеку для многих становится самым важным в жизни. При этом очень хочется, чтобы займ был максимально выгодным и не стал кабалой.

Как правильно взять ипотечный кредит? Вопрос этот неизбежно возникает у потенциальных заемщиков. На самом деле есть несколько важных правил, соблюдение которых поможет сделать покупку квартиры радостным событием и не позволит оформлению ипотеки испортить жизнь заемщику.

- Прежде чем оформить ипотеку, следует оценить свои возможности. Желательно, чтобы ежемесячные платежи не превышали одной трети семейного бюджета.

Если не соблюсти это правило, тянуть ипотеку может быть очень сложно.

Если не соблюсти это правило, тянуть ипотеку может быть очень сложно. - Лучше всего улучшать жилищные условия постепенно. В этом случае сумма платежа будет ниже. Кроме того, выплатить ипотеку удастся быстрее, а при желании купить в будущем квартиру побольше, можно будет оформить кредит под более выгодные условия.

- Недостаточно просто взять ипотечный кредит в банке. Следует вовремя вносить ежемесячные платежи. Максимальная экономия семейного бюджета поможет создать подушку безопасности. В идеале она должна быть около трех ежемесячных платежей. Это поможет платить ипотеку даже в случае временных трудностей. Когда «заначка» будет создана, можно начинать частично досрочные гашения. Это поможет сэкономить на выплате процентов.

Минимальная переплата может быть достигнута не только тогда, когда подобраны лучшие условия по ипотечному кредиту. Важно покупать квартиру тогда, когда на рынке наблюдается падение. Стоит ли брать ипотеку в этом году, читайте в специальном обзоре.

Самые лучшие банки для ипотечного кредита

С оформлением ипотеки торопиться не стоит. Еще до принятия решения следует внимательно ознакомиться с предложениями различных кредитных организаций. Чтобы понять, где лучше взять ипотечный кредит. При этом следует принять во внимание не только размер процентной ставки, но и другие условия:

- Наличие дополнительных комиссий, страховок и платежей.

- Условия досрочного гашения (в том числе частичного).

- Размер первоначального взноса. Сразу скажем, что оформить ипотечный кредит без первоначального взноса в 2021 году довольно затруднительно, потому что для банка это большие риски. Как правило, первый взнос по таким кредитам начинает от 10 процентов. Если у Вас нет первоначального взноса для покупки квартиры в кредит, обратите внимание на банки, где можно оформить потребительский кредит на любые цели. Полученные деньги можно направить на первоначальный взнос по ипотеке.

Рекомендуем прочитать: ТОП-7 банков для кредита без поручителей в 2021 году

Большое количество предложений на рынке нередко ведет к тому, что потенциальные заемщики могут запутаться и растеряться. Огромное количество заманчивых рекламных лозунгов могут и вовсе ввести в заблуждение. Поэтому нелишним будет использовать при выборе ТОП-5 лучших банков для ипотечного кредита, составленный специалистами.

Огромное количество заманчивых рекламных лозунгов могут и вовсе ввести в заблуждение. Поэтому нелишним будет использовать при выборе ТОП-5 лучших банков для ипотечного кредита, составленный специалистами.

Онлайн-ипотека на выгодных условиях в банке «Открытие»

Решая, в каком банке оформить ипотечный кредит , не стоит оставлять без внимания банк «Открытие». Условия по ипотечному кредитованию здесь довольно лояльные. На выбор клиенту предлагается несколько интересных программ в зависимости от потребностей заемщика.

Виды ипотечных программ в банке «Открытие»

- Покупка квартиры в новостройке.

- Покупка квартиры на вторичном рынке.

- Рефинансирование ипотечных кредитов других банков.

- Военная ипотека.

- Недвижимость под материнский капитал.

- Ипотечное кредитование на покупку больших апартаментов.

Процентная ставка в банке Открытие определяется тем, по какой ипотечной программе был выдан кредит. На минимальный процент – 7. 95% можно рассчитывать при покупке квартиры в новостройке или военной ипотеки. Из других особенностей — первый взнос от 10% и максимальный срок — 30 лет. Оформление ипотеки происходит онлайн.

95% можно рассчитывать при покупке квартиры в новостройке или военной ипотеки. Из других особенностей — первый взнос от 10% и максимальный срок — 30 лет. Оформление ипотеки происходит онлайн.

Подробности и онлайн-заявка на ипотеку в банк «Открытие»

Ипотека от Циана — способ взять ипотечный кредит дешевле чем в банках

Ипотека от Циана — это ипотечный сервис от крупнейшего портала недвижимости в России. На портале ежедневно размещаются сотни тысяч новых объявлений о продаже и покупке квартир, домов и другой недвижимости. На сегодняшний день, это крупнейшая база недвижимости.

На сайте действует специальный сервис, который помогает получить одобрение на первичную и вторичную недвижимость сразу в нескольких банках. Это своеобразный, агрегатор предложений банков.

Циан Ипотека сотрудничает со следующими кредитными организациями:

Для того, чтобы получить самые лучшие условия из этих банков, Вам достаточно оставить заявку на сайте, указав номер мобильного телефона и специалист сервиса Циан Ипотека Вам перезвонит и поможет заполнить заявку. Благодаря тому, что там представлены условия нескольких конкурирующих банков, можно легко оформить ипотечный кредит даже дешевле, чем непосредственно в конкретном банке.

Благодаря тому, что там представлены условия нескольких конкурирующих банков, можно легко оформить ипотечный кредит даже дешевле, чем непосредственно в конкретном банке.

Оставить онлайн заявку на Циан Ипотека

Ипотечный кредит под маленький процент от 6.99% в Росбанке

В Росбанке можно оформить ипотечный кредит под маленький процент и на довольно выгодных условиях. Здесь можно оформить квартиру в ипотечный кредит с одной из самых маленьких процентных ставок среди всех банков — от 6.99% годовых. Кроме того, банк очень лояльно относятся к рассмотрению кредитной истории заемщиков (даже если были просрочки в прошлом, или есть сейчас кредиты или кредитные карты).

Кстати, здесь можно оформить кредит и на рефинансирование действующей ипотеки в другом банке.

В чем выгода ипотечного кредита в Росбанке:

- Банком рассматриваются как граждане РФ, так и иностранцы. Наемные сотрудники или ИП.

- Возраст для оформления недвижимости в ипотеку — от 20 до 65 лет.

- Стаж на последнем месте работы — от 1 месяца (если прошел испытательный период). Также банк может рассмотреть заемщиков после декретного отпуска.

- Не учитываются просрочки в прошлом по кредитам на суммы до 500 тысяч (оформленные до 2015 года), а также действующие долги по кредитным картам.

- По желанию, для увеличения суммы и шансов на одобрение можно привлечь созаемщиков (родственников или третьих лиц).

- Можно оформить ипотечный кредит без справки 2-НДФЛ и копии трудовой книжки при условии предоставления электронной выписки из ПФР с портала Госуслуг ( форма CPB-6).

Оставить онлайн заявку в Росбанк и получить решение

Ипотечный кредит выгодно с господдержкой от банка ВТБ

Следующий банк в рейтинге банков, выдающих выгодные ипотечные программы — ВТБ.

- Процентная ставка здесь начинается с 10.2%.

- Первоначальный взнос меньше, чем во многих других банках – 10%.

- Возможность оформления без авансового платежа под материнский капитал.

Кроме того в этом банке действует программа «Ипотечный кредит с господдержкой». Программа подразумевает льготное кредитование семьи, у которой с 01.01.2018 родился второй или третий ребенок. На определенный период устанавливается льготная ставка 6% при первоначальном взносе от 20%. Согласитесь, что это выгодно?

Также есть интересная программа «Больше метров — ниже ставка» при покупке квартиры от 65 кв. метров. То есть, чем больше квартира, тем меньше процентная ставка.

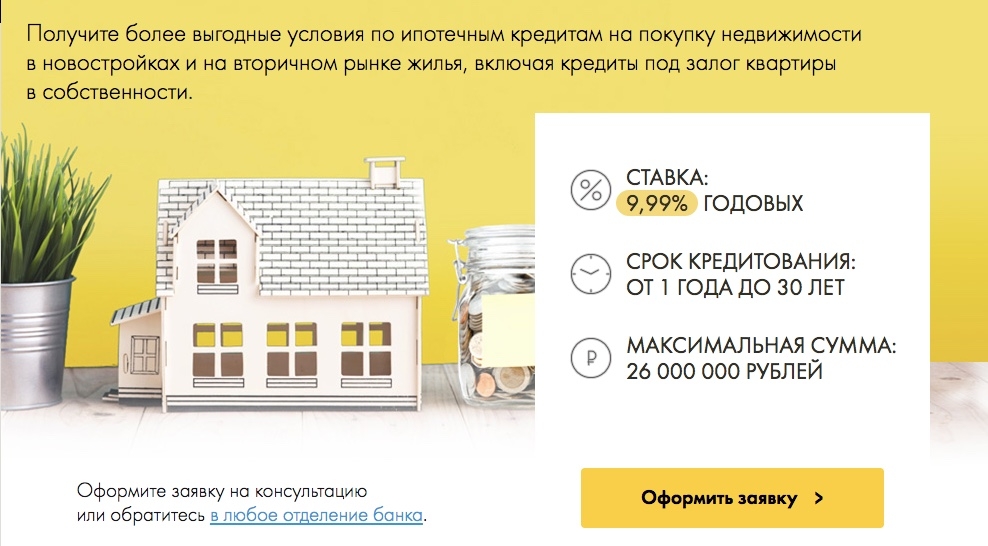

Ипотечное кредитование на строительство или покупку загородного дома от Сбербанка

Самый большой банк страны — Сбербанк, также ведет очень активную деятельность на ипотечном рынке кредитования. Банк охотно кредитует как сами застройщиков, так и заемщиков, которые хотят квартиру в ипотечный кредит. Причем оформить ипотечный кредит могут даже пенсионеры, но при условии что погашение кредита предусмотрено до 75 лет заемщика.

Как и в других банках, здесь предлагается ипотечный кредит с господдержкой для семей с детьми; ипотека на новостройки и вторичное жилье; военные ипотечные программы; ипотека с использованием маткапитала. Также есть программы, которые не всегда можно встретить в других банках. Это — ипотечный кредит на строительство жилого дома, а также ипотечный кредит на покупку или строительство загородной недвижимости (частный дом, садовый участок и тд).

Также есть программы, которые не всегда можно встретить в других банках. Это — ипотечный кредит на строительство жилого дома, а также ипотечный кредит на покупку или строительство загородной недвижимости (частный дом, садовый участок и тд).

Специалисты утверждают, что интерес к ипотечному кредитованию в 2021 году не станет меньше. Скорее всего, он будет только расти. При правильном отношении к таким займам ипотека принесет только радость переезда в новое жилье. При этом не стоит брать кредит в первом попавшемся банке. Важно разобраться, где выгоднее взять ипотечный кредит. Это поможет сэкономить львиную долю семейного бюджета.

P/S прежде чем взять ипотеку, обязательно посмотрите «5 правил комфортной ипотеки»

Обычная ипотека или ссуда – Финансовая энциклопедия

Что такое Обычная ипотека или ссуда?

Обычная ипотека или обычная ссуда – это любой вид ссуды покупателя жилья, который не предлагается или не обеспечивается государственным учреждением. Вместо этого обычные ипотечные кредиты доступны через частных кредиторов, таких как банки, кредитные союзы и ипотечные компании.Однако некоторые обычные ипотечные кредиты могут быть гарантированы двумя предприятиями, спонсируемыми государством;Федеральная национальная ипотечная ассоциация ( Freddie Mac) .1

Вместо этого обычные ипотечные кредиты доступны через частных кредиторов, таких как банки, кредитные союзы и ипотечные компании.Однако некоторые обычные ипотечные кредиты могут быть гарантированы двумя предприятиями, спонсируемыми государством;Федеральная национальная ипотечная ассоциация ( Freddie Mac) .1

Ключевые моменты

- Обычная ипотека или обычная ссуда – это ссуда покупателя жилья, которая не предлагается и не обеспечивается государственным учреждением.

- Он доступен или гарантирован частным кредитором или двумя предприятиями, спонсируемыми государством – Fannie Mae и Freddie Mac.

- Потенциальным заемщикам необходимо заполнить официальную заявку на ипотеку, предоставить необходимые документы, кредитную историю и текущий кредитный рейтинг.

- Обычные процентные ставки по кредитам, как правило, выше, чем по ипотечным кредитам, обеспеченным государством, например по кредитам FHA.

Общие сведения об обычной ипотеке и ссуде

Обычные ипотечные кредиты обычно имеют фиксированную процентную ставку, что означает, что процентная ставка не меняется в течение всего срока действия кредита. Обычные ипотеки или ссуды или не гарантированные федеральным правительством и, как следствие, обычно имеют более строгие требования к кредитованию со стороны банков и кредиторов.2

Обычные ипотеки или ссуды или не гарантированные федеральным правительством и, как следствие, обычно имеют более строгие требования к кредитованию со стороны банков и кредиторов.2

Некоторые из государственных агентств, которые обеспечивают ипотеку для банков, включают Федеральное жилищное управление (FHA), Департамент по делам ветеранов США (VA) и Службу сельского жилищного строительства USDA .3 Однако существуют требования, которым должны соответствовать заемщики, чтобы претендовать на участие в этих программах.

Обычные и соответствующие

Обычные ссуды часто ошибочно называют соответствующей ипотекой или ссудой.Хотя есть совпадения, эти две разные категории.Соответствующая ипотека – это ипотека, основные положения и условия которой соответствуют критериям финансирования Fannie Mae и Freddie Mac.Главный из них – лимит в долларах, ежегодно устанавливаемый Федеральным агентством жилищного финансирования (FHFA).В большей части континентальной части США размер кредита не должен превышать 548 250 долларов в 2021 году4.

Таким образом, хотя все соответствующие ссуды являются обычными, не все обычные ссуды квалифицируются как соответствующие.Например, крупная ипотека в размере 800 000 долларов – этообычная ипотека, но не соответствующая ипотека, поскольку она превышает сумму, которая позволила бы обеспечить ее поддержку Fannie Mae или Freddie Mac.1

В 2020 году насчитывалось 8,3 миллиона домовладельцев с ипотечными кредитами, застрахованными FHA.5 Вторичный рынок обычных ипотечных кредитов чрезвычайно велик и ликвиден. Большинство обычных ипотечных кредитов упакованы в сквозные ценные бумаги, обеспеченные ипотекой, которые торгуются на устоявшемся форвардном рынке, известном как рынок ипотеки, которая будет объявлена (TBA). Многие из этих традиционных сквозных ценных бумаг в дальнейшем секьюритизируются в обеспеченные ипотечные обязательства (CMO).

Как работает обычная ипотека или заем

За годы, прошедшие после обвала субстандартных ипотечных кредитов в 2007 году, кредиторы ужесточили требования к кредитам – например, ипотечные ссуды «без проверки» и «без первоначального взноса» улетучились, но в целом большинство основных требований не изменилось. . Потенциальным заемщикам необходимо заполнить официальную заявку на ипотеку (и, как правило, оплатить регистрационный сбор), а затем предоставить кредитору необходимые документы для тщательной проверки своего прошлого, кредитной истории и текущего кредитного рейтинга.

. Потенциальным заемщикам необходимо заполнить официальную заявку на ипотеку (и, как правило, оплатить регистрационный сбор), а затем предоставить кредитору необходимые документы для тщательной проверки своего прошлого, кредитной истории и текущего кредитного рейтинга.

Необходимая документация

Ни одна собственность никогда не финансируется на 100%.Проверяя ваши активы и пассивы, кредитор смотрит не только на то, можете ли вы позволить себе ежемесячные выплаты по ипотеке, которые обычно не должны превышать 28% вашего валового дохода.6 Кредитор также ищет , чтобы увидеть , если вы можете справиться с авансовый платеж на имущество (и если да, то сколько), наряду с другими авансовые расходы, такие как ссудного происхождения или андеррайтинг сборов, брокерские сборы, и урегулирования или Затраты на закрытие сделки , все из которых могут значительно повысить стоимость ипотеки. Среди необходимых предметов:

1. Доказательство дохода

Эти документы будут включать, но не ограничиваться:

- Тридцать дней корешков оплаты , которые показывают доход, а также год к дате дохода

- Два года федеральных налоговых деклараций

- Выписка за шестьдесят дней или квартал по всем счетам активов, включая ваши текущие, сберегательные и любые инвестиционные счета.

- Два года отчетов W-2

Заемщикам также необходимо подготовить доказательства любого дополнительного дохода, такого как алименты или бонусы.

2. Активы

Вам необходимо будет предоставить банковские выписки и выписки по инвестиционному счету, чтобы доказать, что у вас есть средства для первоначального взноса и закрытия резиденции, а также наличные резервы. Если вы получаете деньги от друга или родственника для оказания помощи с первоначальным взносом, вам потребуются подарочные письма , подтверждающие, что это не ссуды и не подлежат обязательному погашению. Эти письма часто нужно будет нотариально заверить.

3. Подтверждение занятости

Сегодняшние кредиторы хотят быть уверены, что ссужают только заемщикам со стабильной историей работы. Ваш кредитор не только захочет увидеть ваши квитанции о заработной плате, но также может позвонить вашему работодателю, чтобы убедиться, что вы все еще работаете, и проверить вашу зарплату. Если вы недавно сменили работу, кредитор может обратиться к вашему предыдущему работодателю. Самостоятельно занятым заемщикам потребуется предоставить дополнительные документы, касающиеся их бизнеса и доходов.

Самостоятельно занятым заемщикам потребуется предоставить дополнительные документы, касающиеся их бизнеса и доходов.

4. Другая документация

Ваш кредитор должен будет скопировать ваши водительские права или удостоверение личности штата, а также ваш номер социального страхования и вашу подпись, что позволит кредитору получить ваш кредитный отчет.

Процентные ставки по обычной ипотеке

Обычные процентные ставки по кредитам, как правило, выше, чем процентные ставки по ипотечным кредитам, обеспеченным государством, таким как ссуды FHA (хотя эти ссуды, которые обычно требуют от заемщиков уплаты взносов по ипотечному страхованию , в долгосрочной перспективе могут оказаться столь же дорогостоящими).

Процентная ставка по обычной ипотеке зависит от нескольких факторов , в том числе от условий ссуды – ее длины, размера и того, является ли процентная ставка фиксированной или регулируемой, а также от текущих экономических или финансовых рыночных условий. Ипотечные кредиторы устанавливают процентные ставки, исходя из своих ожиданий относительно будущей инфляции; спрос и предложение на ценные бумаги с ипотечным покрытием также влияет на ставки.

Когда займов для банков, ориентируясь на более высокую ставку по федеральным фондам , банки, в свою очередь, перекладывают более высокие затраты на своих клиентов, и ставки по потребительским кредитам, в том числе по ипотеке, имеют тенденцию повышаться.

Обычно с процентной ставкой связаны баллы, комиссионные, выплачиваемые кредитору (или брокеру): чем больше баллов вы платите, тем ниже ваша процентная ставка.Один балл стоит 1% от суммы кредита и снижает процентную ставку примерно на 0,25%.7

Последним фактором при определении процентной ставки является финансовый профиль отдельного заемщика: личные активы, кредитоспособность и размер первоначального взноса, который они могут внести за финансируемое жилье.

Краткая справка

Покупатель, который планирует проживать в доме 10 или более лет, должен рассмотреть возможность оплаты баллов, чтобы процентные ставки оставались ниже в течение всего срока действия ипотеки.

Особенности обычной ипотеки или ссуды

Эти виды кредитов подходят не всем. Вот посмотрите, кто может претендовать на обычную ипотеку, а кто нет.

Вот посмотрите, кто может претендовать на обычную ипотеку, а кто нет.

Кто может претендовать

Люди с установленной кредитной историей и выдающимися кредитными отчетами, которые находятся на прочной финансовой основе, обычно имеют право на получение обычной ипотеки. В частности, идеальный кандидат должен иметь:

Кредитный рейтинг

Кредитный рейтинг – это числовое представление способности заемщика выплатить ссуду. Кредитный рейтинг включает кредитную историю заемщика и количество просроченных платежей. Для утверждения может потребоваться кредитный рейтинг не менее 680, а лучше более 700. Кроме того, чем выше балл, тем ниже процентная ставка по кредиту, при этом лучшие условия зарезервированы для лиц старше 740 лет.

Отношение долга к доходу

Приемлемое соотношение долга к доходу (DTI).Это сумма ваших ежемесячных долговых выплат, таких как платежи по кредитным картам и кредитам, по сравнению с вашим ежемесячным доходом.В идеале соотношение долга к доходу должно составлять около 36% и не более 43%. Другими словами, вы должны тратить менее 36% своего ежемесячного дохода на выплату долга.6

Другими словами, вы должны тратить менее 36% своего ежемесячного дохода на выплату долга.6

Авансовый платеж

Доступен первоначальный взнос в размере не менее 20% от покупной цены дома. Кредиторы могут и принимают меньше, но если они это сделают, они часто требуют, чтобы заемщики оформляли частную ипотечную страховку и ежемесячно платили взносы до тех пор, пока они не достигнут по крайней мере 20% капитала в доме.

Кроме того, обычная ипотека часто является лучшим или единственным выходом для покупателей жилья, которые хотят получить жилье для инвестиционных целей, в качестве второго дома или хотят приобрести недвижимость по цене более 500 000 долларов.

Кто не может претендовать

Вообще говоря, те, кто только начинает свою жизнь, те, у кого долги немного больше, чем обычно, и те, у кого средний кредитный рейтинг, часто имеют проблемы с получением обычных займов. В частности, эта ипотека будет сложной для тех, у кого есть:

- Банкротство или потеря права выкупа в течение последних семи лет.

- Кредитный рейтинг ниже 650.

- DTI выше 43%.

- Менее 20% или даже 10% покупной цены дома при первоначальном взносе.

Однако, если вам отказали в ипотеке, обязательно спросите в банке причины этого в письменной форме. Вы можете претендовать на участие в других программах, которые могут помочь вам получить одобрение на получение ипотеки.

Например, если у вас нет кредитной истории и вы впервые покупаете жилье, вы можете претендовать на ссуду FHA. Ссуды FHA – это ссуды, специально предназначенные для впервые покупающих жилье (FHA). В результате ссуды FHA имеют разные требования к квалификации и кредитным требованиям, включая более низкий первоначальный взнос.

#ОЧто лучше снимать квартиру или взять ипотеку?

Аренда квартиры является своего рода аналогом ипотеки для желающих обзавестись своим уголком, если нет огромной суммы на покупку квартиры. Спорыо том, что же все-таки выгоднее, не прекращаются до сих пор.

Среди людей бытует масса стереотипных мнений, касаемо якобы выгоды ипотеки и целого списка минусов аренды. Но все ли так прозрачно и просто?

Но все ли так прозрачно и просто?

Разберёмся сами, что лучше – ипотека или снимать квартиру? Универсального ответа, который позволит навсегда поставить точку в этом вопросе, просто нет. Все будет зависеть от конкретных привычек семьи, особенностей их жизни и подхода к формированию семейного бюджета.

Кроме того, в учёт нужно брать сумму, которой на данный момент располагает семья, время и экономическую ситуацию в стране.

Итогом простых расчётов, которые поможет выполнить онлайн-калькулятор, для одной семьи выгодней станет именно ипотека, а вот для других получится, что разницы никакой нет. Так что и аренда – тоже неплохой выбор. Поэтому только вам самим определять, какие параметры брать в расчёт, а все остальное выполнит за вас калькулятор.

Если затрагивать тему выгоды, то нельзя обойти стороной и тему государственного субсидирования. Использование специальных программ, процентные ставки по ипотекам которых снижены до 12-11% — это камень в огород аренды и такой момент может оказать влияние на итоговые расчёты. В некоторых случаях платёж по ипотеке будет ниже арендной платы, так что плюсы налицо.

В некоторых случаях платёж по ипотеке будет ниже арендной платы, так что плюсы налицо.

Какие аргументы за ипотеку?

Возможность покупки своего жилья даже если пройдёт много лет – это главный довод сторонников такого метода получения жилплощади. Да, ипотека отнимет массу денег, которые необходимо будет внести в качестве первоначального взноса, также неизбежны издержки на обустройство жилища и ремонт голой «коробки», в которую нужно будет заселиться.

Но в итоге отдавая деньги все тому же постороннему человеку (читай – банку), в итоге можно иметь существенное материальное благо, которое инвесторы называют активом. Съем квартиры получения никаких благ, кроме временной (этот момент особенно важен) крыши над головой, получить нельзя.

Кроме того, арендная плата может вырасти в любой момент по желанию арендодателя, по той же причине можно в любой момент оказаться на улице.Ставка по ипотеке фиксированная, ее прописывают в кредитном договоре.

Выплатили долг – получили в собственность недвижимость. В такой ситуации взять ипотеку или снимать квартиру – ответ очевиден, но если смотреть под другим углом?

В такой ситуации взять ипотеку или снимать квартиру – ответ очевиден, но если смотреть под другим углом?

Когда аренда лучше?

Если взглянуть на пример западных стран, там люди более мобильные и лёгкие на подъем. Так в случае смены места работы человек с лёгкостью найдёт более удобный вариант жилья, который позволит ему тратить меньше время на проезд, и переедет.

Поэтому можно сказать, что аренда лучше в плане того, что можно круто изменить свою жизнь и не быть привязанным к одному месту. К тому же ипотека – это очень серьёзный шаг, перед которым необходимо старательно выбрать кредитора, несколько раз оценить свои силы и платёжеспособность, чтобы через несколько лет из-за изменившейся финансовой ситуации не остаться ни с чем.

Банк – это не друг, который без лишних вопросов даст тысячу до зарплаты, а про долг может вообще забыть.

Покупка квартиры в ипотеку ещё не делает ее вашей. Пока долг не погашен – это собственность исключительно банка. Только после окончательной выплаты суммы с процентами вы становитесь полноценным владельцем, до тех пор у вас тоже все «на птичьих правах».

Давайте проведём сравнение

Понять, когда ипотека выгоднее чем снимать жилье, а когда аренда будет отнимать меньше денег, поможет наш калькулятор. В нем учитываются такие факторы как вариант с досрочным погашением, сумма имеющихся накоплений, процентная ставка, а также сроки кредитования.

В варианте с арендой жилья в учёт берётся размер месячной арендной платы, инфляция, а если есть депозит – то и ставка по нему.

В итоге можно будет оценить размеры переплаты в обеих случаях и решить для себя, что предпочтительней. Благодаря тому, что в учёт также берётся фактор инфляции, то в итоге пользователь получает реальный размер суммы.

Это особенно важно, когда речь идёт о долгосрочном кредитовании, в результате анализа вы лично для себя решите, какой вариант оптимален. Это позволит прекратить бессмысленные споры по поводу выгодности того или иного предложения.

Для удобства пользователей все данные будут представлены в виде таблицы, таким образом все можно сравнить наглядно. При наличии хотя бы минимального депозита на графике можно увидеть, каким образом будет увеличиваться или уменьшаться размер арендной платы и ипотечного платежа со страховкой.

При наличии хотя бы минимального депозита на графике можно увидеть, каким образом будет увеличиваться или уменьшаться размер арендной платы и ипотечного платежа со страховкой.

В завершение темы

Вам все равно придётся провести сравнение, ведь это вопрос вашего надёжного будущего и сохранности собственных средств. Инфляция оказывает большое значение на деньги, в итоге их ценность и цена на недвижимость двигаются разнонаправленно: последняя растёт, а ценность денег снижается.

С ипотекой проще в плане того, что и район, и квартиру можно выбрать по своим критериям, а не пытаться найти лучшее из худшего как в ситуации с арендой. Вам никто не указывает, можно ли завести собаку и не отказывает в аренде по причине того, что у вас маленький ребёнок.

Такая квартира не будет вашей, так что денежки просто утекают в чужой карман, и проблема отсутствия жилья в долгосрочной перспективе никак не решается.

Но ипотека на такая уж и радужная. Кредит просто могут не дать или уже спустя пару месяцев нагрузка на семейный бюджет станет настолько сильной, что внести ежемесячный платёж станет просто нереально.

Мало какой банк согласен идти на уступки, а даже в таком случае кредитные каникулы не всегда спасают. У вас финансовые проблемы? Это мало кого волнует, пока собственник залоговой недвижимости банк – вам придётся идти на улицу.

Поэтому используйте для расчёта ежемесячного платежа по аренде или ипотеке калькулятор для того, чтобы получить более точный результат и узнать, какое вложение денег будет более выгодным.

ставок по ипотеке сегодня для рефинансирования

© 2021 Better Holdco, Inc. и / или ее аффилированные лица. Лучше семья компаний. Better Mortgage Corporation предоставляет жилищные ссуды; Better Real Estate, LLC предоставляет услуги в сфере недвижимости; Better Cover, LLC предоставляет страховые полисы домовладельцев; и Better Settlement Services предоставляет услуги по страхованию титула. Все права защищены.

Продукты жилищного кредитования, предлагаемые Better Mortgage Corporation. Better Mortgage Corporation — прямой кредитор.NMLS № 330511. 3 Всемирный торговый центр, 175 Гринвич-стрит, 59-й этаж, Нью-Йорк, Нью-Йорк 10007. Ссуды, предоставленные или предоставленные в соответствии с лицензией Закона о финансовых кредиторах Калифорнии. Доступно не во всех штатах. Равноправный жилищный кредитор. NMLS Consumer Access

Better Real Estate, LLC dba BRE, Better Home Services, BRE Services, LLC и Better Real Estate — лицензированная брокерская компания в сфере недвижимости, штаб-квартира которой находится по адресу: 3 World Trade Center, 175 Greenwich Street, 59th Floor, New Йорк, штат Нью-Йорк, 10007.Полный список номеров лицензий Better Real Estate, LLC можно найти здесь. Равные жилищные возможности. Все права защищены.

Better Settlement Services, LLC. 3 World Trade Center, 175 Greenwich Street, 59th Floor, New York, NY 10007

Страховые полисы домовладельцев предлагаются через Better Cover, LLC, агентство производителей-резидентов Пенсильвании. Лицензия №881593. 3 World Trade Center, 175 Greenwich Street, 59th Floor, New York, NY 10007

Better Mortgage Corporation, Better Real Estate, LLC, Better Settlement Services, LLC и Better Cover, LLC являются отдельными операционными дочерними компаниями Better Holdco, Inc.Каждая компания представляет собой отдельное юридическое лицо, функционирующее и управляемое через собственную структуру управления и корпоративного управления в соответствии с требованиями государства регистрации, а также применимых правовых и нормативных требований. Продукты доступны не во всех штатах.

Логотип Better Home зарегистрирован в Бюро по патентам и товарным знакам США

Better Cover зарегистрирован в Бюро по патентам и товарным знакам США

Ставки по ипотечным кредитам сегодня для покупки

© 2021 Better Holdco, Inc.и / или его аффилированные лица. Лучше семья компаний. Better Mortgage Corporation предоставляет жилищные ссуды; Better Real Estate, LLC предоставляет услуги в сфере недвижимости; Better Cover, LLC предоставляет страховые полисы домовладельцев; и Better Settlement Services предоставляет услуги по страхованию титула. Все права защищены.

Продукты жилищного кредитования, предлагаемые Better Mortgage Corporation. Better Mortgage Corporation — прямой кредитор. NMLS № 330511. 3 Всемирный торговый центр, 175 Гринвич-стрит, 59-й этаж, Нью-Йорк, NY 10007.Ссуды, предоставленные или предоставленные в соответствии с лицензией Закона о финансовых кредиторах Калифорнии. Доступно не во всех штатах. Равноправный жилищный кредитор. NMLS Consumer Access

Better Real Estate, LLC dba BRE, Better Home Services, BRE Services, LLC и Better Real Estate — лицензированная брокерская компания в сфере недвижимости, штаб-квартира которой находится по адресу: 3 World Trade Center, 175 Greenwich Street, 59th Floor, New York, NY 10007. Полный список номеров лицензий Better Real Estate, LLC можно найти здесь. Равные жилищные возможности.Все права защищены.

Better Settlement Services, LLC. 3 World Trade Center, 175 Greenwich Street, 59th Floor, New York, NY 10007

Страховые полисы домовладельцев предлагаются через Better Cover, LLC, агентство производителей-резидентов Пенсильвании. Лицензия №881593. 3 World Trade Center, 175 Greenwich Street, 59th Floor, New York, NY 10007

Better Mortgage Corporation, Better Real Estate, LLC, Better Settlement Services, LLC и Better Cover, LLC являются отдельными операционными дочерними компаниями Better Holdco, Inc.Каждая компания представляет собой отдельное юридическое лицо, функционирующее и управляемое через собственную структуру управления и корпоративного управления в соответствии с требованиями государства регистрации, а также применимых правовых и нормативных требований. Продукты доступны не во всех штатах.

Логотип Better Home зарегистрирован в Бюро по патентам и товарным знакам США

Better Cover зарегистрирован в Бюро по патентам и товарным знакам США

Наша компания | Better Mortgage

© 2021 Better Holdco, Inc. и / или ее аффилированные лица.Лучше семья компаний. Better Mortgage Corporation предоставляет жилищные ссуды; Better Real Estate, LLC предоставляет услуги в сфере недвижимости; Better Cover, LLC предоставляет страховые полисы домовладельцев; и Better Settlement Services предоставляет услуги по страхованию титула. Все права защищены.

Продукты жилищного кредитования, предлагаемые Better Mortgage Corporation. Better Mortgage Corporation — прямой кредитор. NMLS № 330511. 3 Всемирный торговый центр, 175 Гринвич-стрит, 59-й этаж, Нью-Йорк, Нью-Йорк 10007. Ссуды, предоставленные или предоставленные в соответствии с лицензией Закона о финансовых кредиторах Калифорнии.Доступно не во всех штатах. Равноправный жилищный кредитор. NMLS Consumer Access

Better Real Estate, LLC dba BRE, Better Home Services, BRE Services, LLC и Better Real Estate — лицензированная брокерская компания в сфере недвижимости, штаб-квартира которой находится по адресу: 3 World Trade Center, 175 Greenwich Street, 59th Floor, New York, NY 10007. Полный список номеров лицензий Better Real Estate, LLC можно найти здесь. Равные жилищные возможности. Все права защищены.

Better Settlement Services, LLC.3 World Trade Center, 175 Greenwich Street, 59th Floor, New York, NY 10007

Страховые полисы домовладельцев предлагаются через Better Cover, LLC, агентство производителей-резидентов Пенсильвании. Лицензия №881593. 3 World Trade Center, 175 Greenwich Street, 59th Floor, New York, NY 10007

Better Mortgage Corporation, Better Real Estate, LLC, Better Settlement Services, LLC и Better Cover, LLC являются отдельными операционными дочерними компаниями Better Holdco, Inc. Компания представляет собой отдельное юридическое лицо, которое управляется и управляется через собственную структуру управления и корпоративного управления в соответствии с требованиями государства регистрации, а также применимых правовых и нормативных требований.Продукты доступны не во всех штатах.

Логотип Better Home зарегистрирован в Бюро по патентам и товарным знакам США

Better Cover зарегистрирован в Бюро по патентам и товарным знакам США

Варианты финансирования жилья | Better Mortgage

Готовитесь стать домовладельцем? Независимо от того, начали ли вы свое исследование или не совсем уверены, с чего начать, мы здесь, чтобы помочь вам добраться домой. Мы взяли наши лучшие рекомендации по покупке жилья и разделили их на небольшие задачи.

Ипотечные кредиты не подходят для всех. Этот пост посвящен пониманию различных вариантов финансирования и поиску наиболее подходящего для вас: от доступных скидок при кредитовании до добавления созаемщика.

Ваш список дел:

- Узнайте о различных кредитных продуктах

- Узнайте о вариантах первоначального взноса

- Рассмотрите возможность добавления созаемщика

- Узнайте, имеете ли вы право на доступные скидки при кредитовании

Узнайте о различных кредитных продуктах

У вас есть возможности для финансирования вашего дома.Различные кредитные продукты предлагают разные условия, такие как условия ставок, сроки окупаемости и минимальные суммы первоначального взноса. Давайте посмотрим на некоторые из самых популярных типов ипотечных кредитов и на то, как они могут повлиять на доступность сейчас и на протяжении всего срока действия вашего кредита:

Ипотека с фиксированной и регулируемой ставкой