Чем отличается ипотека от ссуды

В банковской сфере существуют разные типы кредитования, которые, естественно, отличаются условиями совершаемой сделки. Если сравнивать простую ссуду и ипотеку, то они существенно различаются между собой. Попробуем выделить основные характеристики каждого из типов кредитов, по которым можно разделить эти услуги на две разные категории.

Определение

Ипотека представляет собой целевой кредит, поскольку выдается только под залог приобретаемой недвижимости. Это означает, что хотя заемщик и становится собственником имущества, он передает его во временный залог банку в качестве обеспечения проводимой сделки.

Ссуда представляет наиболее простой тип кредита, поскольку она не является целевой, то есть может быть получена для осуществления любой не запрещенной законодательством цели. При этом банк не получает в залог какого-либо имущества, поскольку его попросту может и не быть.

к содержанию ↑Сравнение

В противовес ссуде ипотека является целевым кредитом, поскольку он выдается под залог приобретаемого жилья. Как правило, размер ипотечного кредита намного больше ссудного, а потому и срок кредитования намного существеннее – 10, 15 и даже 20 лет. Кроме этого, ипотека предполагает внесение первоначального взноса за покупаемую недвижимость, и в некоторых банках он может достигать 30% от стоимости квартиры.

Как правило, размер ипотечного кредита намного больше ссудного, а потому и срок кредитования намного существеннее – 10, 15 и даже 20 лет. Кроме этого, ипотека предполагает внесение первоначального взноса за покупаемую недвижимость, и в некоторых банках он может достигать 30% от стоимости квартиры.

При ипотечном кредитовании обязательным условием осуществления сделки является страхование жизни и здоровья заемщика, а также непосредственно приобретаемого имущества, поскольку оно выступает обеспечением совершаемой операции. При получении ссуды некоторые банки по своему усмотрению могут не требовать страхования заемщика, но наступление негативной ситуации компенсируется тем, что по ссудному кредитованию применяется более высокий процент за пользование заемными средствами.

к содержанию ↑Выводы TheDifference.ru

- Ипотека – целевой кредит, а ссуда – нет.

- Ипотека, в отличие от ссуды, предполагает залог приобретаемой недвижимости в качестве обеспечения сделки.

- Процентная ставка по ипотеке несколько ниже, чем по ссуде.

- Срок, на который предоставляется ипотечный кредит, как правило, в несколько раз больше, чем у ссудного кредита.

- Ипотека предполагает внесение первоначального взноса, который может достигать 30% от покупаемого жилья, а ссуда такого условия не имеет.

- Для получения ипотеки необходимо застраховать не только себя, но и свою покупку, а для получения ссуды – только себя либо вообще обойтись без этого условия.

Чем ипотека отличается от жилищного кредита.

Чем отличается ипотека от жилищного кредита? Что выгоднее брать в банке для покупки недвижимости кредит или ипотеку? На вопросы отвечают специалисты портала Выберу.ру.

Экспертам сайта Выберу.ру часто задают вопрос, чем ипотека отличается от кредита. Основное отличие между этими видами займов заключается в оформлении залога и обеспечении прав собственности на недвижимость.

Квартира или дом, приобретенные в ипотеку, остаются в залоге у банка. При жилищном кредите существует возможность заложить и другую недвижимость. Это позволяет получить более выгодные условия – сниженные проценты или меньшие ежемесячные платежи.

При жилищном кредите существует возможность заложить и другую недвижимость. Это позволяет получить более выгодные условия – сниженные проценты или меньшие ежемесячные платежи.

Ипотека отличается от кредита

Отличие ипотеки от жилищного кредита еще и в том, что последний может быть полностью без залога. Но в этом случае банки устанавливают повышенные процентные ставки и снижают максимально возможную сумму займа.

Ипотека часто имеет большие сроки выплат. Они могут достигать 30 лет. В результате размер ежемесячных платежей становится меньше. Многие выбирают такой тип кредитования, чтобы снизить нагрузку, приходящуюся на семейный бюджет.

На этом отличия кредита от ипотеки на жилье не заканчиваются. Если вы берете жилищный займ, то вам потребуется внести большой первоначальный взнос.

Такой формат кредитования подходит для клиентов, имеющих возможность сразу оплатить до 70% от стоимости недвижимости. Это позволяет обойти ограничения по малым суммам займа и без лишней нагрузки на семейный бюджет погасить задолженность в установленные короткие сроки.

Правда и мифы о деньгах в Facebook

Подписаться

Статья была полезной?

3 2

КомментироватьРекомендуемые ипотечные продукты

Сумма

от 600 000 ₽ до 3 000 000 ₽

Первый взнос

от 15 %

Сумма

от 300 000 ₽ до 12 000 000 ₽

Первый взнос

от 15 %

Сумма

от 500 000 ₽ до 3 000 000 ₽

Срок

от 3 лет до 25 лет

Первый взнос

от 20 %

Сумма

от 1 000 000 ₽ до 3 000 000 ₽

Срок

от 1 года до 30 лет

Первый взнос

от 15 %

Сумма

от 600 000 ₽ до 12 000 000 ₽

Срок

от 3 лет до 30 лет

Первый взнос

от 15 %

Отличия потребительского кредита на недвижимость от ипотеки

Кредит, получаемый на недвижимость, выгоден прежде всего тем людям, которые планируют осуществлять с купленной квартирой те действия, которые невозможны с залоговым имуществом. Заемщик, купивший квартиру на кредитные деньги, может тут же ее продать, сделать залогом или подарить — и не будет отвечать по закону, потому что он ее полноправный собственник. Все вышеперечисленные действия невозможны с объектом ипотеки, так как в этом случае квартира будет принадлежать банку до полного расчета по долгам.

Все вышеперечисленные действия невозможны с объектом ипотеки, так как в этом случае квартира будет принадлежать банку до полного расчета по долгам.

Кредиты на покупку недвижимости выдаются при условии надежного поручителя и большого залога (в идеале его стоимость будет соизмерима с требуемой суммой). Процентные ставки у ипотеки и потребительских кредитов сильно отличаются, и не в пользу последних. Всего можно выделить 3 основных различия в условиях:

- квартира в ипотеке становится собственностью заемщика только после окончания выплат, купленная в кредит — сразу же;

- при ипотеке проверяются и объект, и заемщик, при кредите — только сам заемщик;

- процентная ставка несоизмеримо выше при потребительском кредите.

Таким образом, и у ипотеки, и у потребительского кредита есть свои плюсы и минусы. Потенциальных клиентов ипотеки пугает тот факт, что они могут не справиться с выплатой долга, который придется отдавать много лет, и их жилье отберет кредитор. Люди, которые рассматривают вариант с потребительским кредитом, видят, что переплаты по нему значительно выше. В обоих случаях долг на такую сумму становится синонимом закредитованности.

Люди, которые рассматривают вариант с потребительским кредитом, видят, что переплаты по нему значительно выше. В обоих случаях долг на такую сумму становится синонимом закредитованности.

Есть и более несущественные отличия: к примеру, сроки, которые не так и различаются. При потребительском кредите средства можно получить за сутки, а при ипотечном — за неделю. Это связано с проверкой объекта недвижимости (и является несомненным плюсом ипотеки).

Вопрос с процентной ставкой по кредиту волнует обычно намного больше: поскольку выплаты предстоят на протяжении многих лет, существенные переплаты будут как в том, так и в другом случае. На данный момент ипотека все-таки лидирует как услуга с более низкими процентными ставками, начинающимися от 5% годовых, в то время как потребительский кредит предлагает минимальную ставку от 20%. Но обратная сторона такова, что потребительский кредит не выдают на десятки лет.

Соответственно, ипотека будет лучшим вариантом для тех, у кого практически нет собственных накоплений и достаточно небольшой доход, потому что можно будет выплачивать понемногу и долго. А когда на квартиру не хватает совсем немного, и доход позволяет выплачивать крупные суммы, можно рассмотреть и кредит — потому что в этом случае купленной квартирой можно будет распоряжаться как угодно с первого дня.

А когда на квартиру не хватает совсем немного, и доход позволяет выплачивать крупные суммы, можно рассмотреть и кредит — потому что в этом случае купленной квартирой можно будет распоряжаться как угодно с первого дня.

В чем разница между кредитом, займом и ссудой: таблица с отличиями

Существует несколько способов получить деньги или имущество в долг. Самыми популярными являются кредит и займ. Помимо них можно отметить ссуду, лизинг и рассрочку. В этой статье мы расскажем вам подробнее о различиях между этими явлениями — это позволит вам правильно выбрать способ.

Что означают понятия

Кредит — это деньги, которые финансовая организация (например, банк) передает заемщику в размере и на условиях, которые предусмотрены кредитным договором. Банковский кредит предоставляется только в денежной форме. Заемщик, в соответствии с кредитным договором, обязан вернуть взятую сумму и выплатить проценты за пользование деньгами, а также выполнить другие финансовые обязательства, если они предусмотрены договором. В качестве кредитора может выступать только финансовая или кредитная организация, которая имеет соответствующую лицензию ЦБ РФ. Кредитный договор всегда заключается в письменном виде.

В качестве кредитора может выступать только финансовая или кредитная организация, которая имеет соответствующую лицензию ЦБ РФ. Кредитный договор всегда заключается в письменном виде.

Займ — это деньги или ценности, переданные в долг одним лицом (займодавцем) другому (заемщику) с условием полного возврата в конце определенного срока. Договор для его оформления не обязателен. Займ может быть, в зависимости от его условий, процентным или беспроцентным. Заемщиками и займодавцами могут выступать как физические, так и юридические лица без специальных разрешений.

Микрозайм — это услуга, которая позволяет получить деньги на некоторое время с условием дальнейшего возврата. В качестве займодавца может выступать МФО и КПК. Между заемщиком и займодавцем, как и при оформлении кредита, заключается договор займа. Микрозайм может быть процентным или беспроцентным, это зависит от условий договора. Срок предоставления микрозайма обычно короче кредитного, долг выплачивается постепенно или единовременно.

Рассрочка — это изменение срока, в течение которого покупатель выплатит полную стоимость товара. При такой сделке заключается договор купли-продажи в кредит с оплатой товара в рассрочку. Уплата процентов при этом не предусматривается. В нем должен быть прописан период рассрочки, стоимость товара, размер каждого из платежей и порядок их внесения. Если что-либо из перечисленного в документе отсутствует, он уже не будет считаться договором рассрочки.

Ссуда — это пользование чужим имуществом на безвозмездной основе. Договор ссуды предусматривает, что одна сторона передает другой какую-то вещь в пользование на определенный срок. Кроме того, в договоре можно указать, в каком состоянии получатель ссуды должен вернуть взятую вещь: в первоначальном или с учетом износа. Понятие ссуды отличается от хранения тем, что ее получатель может использовать взятую вещь.

Закон не разрешает использовать понятие ссуды в отношении займа, несмотря на то, что оно применяется как в банковской, так и в судебной практике.

Ипотека — это вид залога, объектом которого выступает недвижимость. Обычно она является обеспечением по кредитному договору. В течение срока действия ипотечного договора недвижимость остается у заемщика и он может ею пользоваться. Если заемщик не может вернуть долг, то кредитор имеет право выставить предмет залога на продажу, чтобы вернуть свои деньги. Несмотря на то, что ипотекой чаще всего называют жилищные кредиты, любой кредит под залог недвижимости (по договору аренды, купли-продажи или подряда) будет ипотекой.

Лизинг — это гибрид кредита и аренды, к которой привлекается третье лицо — лизинговая компания. Она выкупает у продавца товар, который требуется покупателю, и передает ему данное имущество в аренду. Если в дальнейшем покупатель намерен выкупить имущество, то в течение определенного срока каждый месяц он будет вносить лизинговой компании платежи. После того, как истечет срок, указанный в договоре, покупатель может выкупить у лизинговой компании имущество по его остаточной стоимости.

Виды перечисленных понятий

Виды кредитов

- По наличию обеспечения — обеспеченные, частично обеспеченные и необеспеченные

- По платности — процентные и беспроцентные

- По цели -целевые (автокредит, жилищный кредит, земельный, рефинансирование, образовательный, брокерский) и нецелевые

- По категории клиентов — для физических лиц, для юридических лиц, межбанковские

- По срочности — овернайты (межбанковский кредит на одну ночь), сверхсрочные (до 3 месяцев), краткосрочные (до 1 года), среднесрочные (от 1 года до 5 лет), долгосрочные (свыше 5 лет), бессрочные

- По форме выдачи — с единовременной выдачей, с выдачей частями, овердрафты, кредитные линии

- По схеме расчета платежей — аннуитетные, дифференцированные, сезонные

Типы кредитов

- Наличными — предусматривает получение денег на руки или на счет в банке с последующим снятием

- Кредитная линия — лимит кредитных средств, в пределах которого заемщик может использовать деньги, а затем погашать долг

- Кредитная карта — кредитный лимит, устанавливаемый на банковскую карту

- Кредитная линия с овердрафтом — то же самое, что и кредитная линия с той разницей, что заемщик может на некоторое время выйти за пределами допустимого лимита, а затем погасить долг.

Виды займов

- По сроку — краткосрочные, среднесрочные и долгосрочные

- По цели— целевые и нецелевые

- По обеспечению — с обеспечением (под залог или поручительства), без обеспечения

- По форме выдачи — денежные или имущественные

Виды рассрочек

- Беспроцентная — стоимость товара делится на несколько платежей, проценты не начисляются

- С процентами — проценты начисляются на остаток долга после внесения первого взноса

- Краткосрочная — на срок от 1 до 3 месяцев

- Долгосрочная — на срок от 1 года до 3 лет

- Индивидуальная — условия разрабатываются специально для клиента

- Смешанная — совмещает в себе несколько вышеперечисленных видов

Виды ссуд

- По виду объекта сделки — движимое и недвижимое имущество

- Двусторонняя и многосторонняя — зависит от того, сколько лиц указано в договоре ссуды

Виды ипотеки

- По типу объекта недвижимости — жилищная, земельная, коммерческая

- По основанию: в силу закона (в качестве обеспечения выступает приобретаемое жилье) и в силу договора (в качестве обеспечения выступает собственное имущество)

- С наличием льгот (региональные программы, использование средств материнского капитала, семейная и военная ипотека, с господдержкой, для молодых специалистов) или без него

Виды лизинга

- Финансовый — лизинговая компания предоставляет получателю лизинга имущество на условии погашения его стоимости несколькими платежами.

По окончанию договора лизинга имущество переходит в собственность получателя лизинга

По окончанию договора лизинга имущество переходит в собственность получателя лизинга - Оперативный — общая сумма платежей по договору лизинга не покрывает стоимости имущества. По окончанию договора лизинга имущество возвращается в лизинговую компанию. Обычно срок таких договоров — от 3 до 6 месяцев

- Возвратный — в этом случае организация, которой принадлежит имущество, передает его в собственность лизинговой компании, а потом оформляет договор аренды и вносит регулярные платежи

- По степени риска — необеспеченный (договором не предусмотрены дополнительные гарантии), частично обеспеченный (договор предусматривает наличие страхового депозита), гарантированный (риски распределяются между несколькими участниками договора, которые одновременно являются гарантами)

- По форме расчета — денежный (платежи вносятся в денежном эквиваленте), компенсационный (платежи вносятся в форме товара, который производится на лизинговом оборудовании), смешанный (платежи вносятся как в денежном эквиваленте, так и в форме товара)

- По типу имущества — лизинг движимого и недвижимого имущества

В чем заключаются отличия

Между разными вариантами получения заемных средств есть большое количество различий.

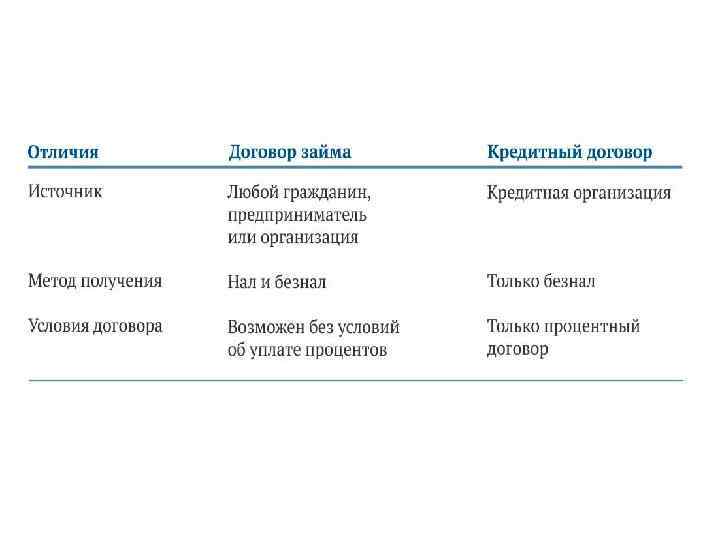

Чем отличается займ от кредита

Между кредитом и займом существует большая разница. Можно выделить несколько признаков, в которых проявляются различия.

- Сторона, выдающая средства в долг. Кредиты могут выдавать только юридические лица, которые имеют на это право – кредитные организации. Чаще всего в их роли выступают банки. Займы могут выдавать как физические, так и юридические лица.

- Форма. Кредит предоставляется только в денежной форме. Займы могут быть денежными или имущественными. Во втором случае выданные в долг предметы можно вернуть аналогичными.

- Договор. Для кредита обязательно составление письменного договора, в котором оговариваются его условия. Для займа такой договор нужен, только если его сумма больше 10 минимальных оплат труда. В других случаях достаточно только устного согласие.

- Срочность. Для кредита обязательно устанавливается срок, на который выдаются средства. Для займа такой срок не обязателен. Срок кредита обычно дольше срока займа.

- Проценты. На кредитные средства всегда начисляются проценты, размер которых устанавливается кредитором. Заем может быть и беспроцентным — такое условие разрешает п. 1 ст. 809 Гражданского кодекса. При этом условие беспроцентности всегда должно быть указано в договоре. Иначе заимодавец имеет право потребовать уплаты процентов.

- Момент вступления договора в силу. Договор займа – реальный, вступает в силу после передачи заемных средств. Это устанавливается п. 1 ст. 807 Гражданского кодекса РФ. Кредитный договор – консенсуальный, он вступает в силу сразу после заключения. В любом случае, в документе прописывается условие возвратности заемных средств.

- Условия для заключения договора. В случае кредита их устанавливает выдающая сторона.

Они включают в себя пакет документов, наличие залога или поручителя. Для займа обычно достаточно согласия обеих сторон.

Они включают в себя пакет документов, наличие залога или поручителя. Для займа обычно достаточно согласия обеих сторон. - Порядок возврата. Кредит выплачивается по частям в течение срока. Заем возвращается единовременно вместе с процентами.

- Законодательное регулирование. Займы регулируются Гражданским кодексом и федеральными законами. Кредиты — законами и актами Центробанка РФ. Законы защищают права обеих сторон договора кредита или займа, устанавливают для них обязанности и определяют ответственность.

Отличия кредита от займа:

- Кредит может выдать только кредитная организация, которая имеет соответствующую лицензию. Обычно это банки. Займ может выдать как юридическое, так и физическое лицо.

- Кредитный договор вступает в силу сразу после того, как стороны его подписали. Договор займа вступает в силу только после того, как заемщику переданы заемные деньги или имущество

- По кредитному договору всегда начисляются проценты за пользование деньгами.

В свою очередь, договор займа может быть беспроцентным. Однако, это условие должно быть прописано в документе, иначе займодавец имеет право требовать уплаты процентов.

В свою очередь, договор займа может быть беспроцентным. Однако, это условие должно быть прописано в документе, иначе займодавец имеет право требовать уплаты процентов. - Все, что касается кредитов, регулируют федеральные законы и акты ЦБ РФ. Займы регулируются федеральными законами.

- При оформлении кредита обязательно заключение письменного договора. При оформлении займа достаточно устного соглашения, если сумма не превышает 10 минимальных оплат труда.

- Объектом кредитного договора всегда будут деньги, займ же может быть денежным или имущественным. Имущественный заем не может быть погашен деньгами, и наоборот

- Кредитный договор имеет определенный срок, в течение которого задолженность выплачивается по частям. Договор займа может быть бессрочным, долг по нему погашается единовременно вместе с процентами.

Отдельно стоит рассмотреть микрозаймы. Они сочетают в себе признаки кредита и займа:

- Выдаются юридическими лицами – микрофинансовыми или микрокредитными компаниями

- Выдаются в денежной форме

- Выдаются под проценты, которые устанавливает МФК или МКК.

Беспроцентные предложения часто доступны только новым клиентам или в акциях компаний

Беспроцентные предложения часто доступны только новым клиентам или в акциях компаний - Заемщику нужно предоставить паспорт для получения займа

- При выдаче оформляется договор. В зависимости от компании, он может быть как консенсуальным, так и реальным

- К заемщику не предъявляются строгие требования — обычно это определенный возраст, регистрация в регионе присутствия компании и постоянный доход

- Могут выдаваться как на небольшой, так и на длительный срок

- Выплачиваются в конце срока вместе с процентами или в течение срока минимальными платежами

- Регулируются федеральными законами и Центробанком РФ, а также Федеральным законом №151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях»

У кредитов и займов выделяют несколько видов, которые различаются по сроку (краткосрочные, среднесрочные, долгосрочные), способу предоставления (классический кредит, овердрафт, кредитная линия), цели (целевые и нецелевые), обеспечению (обеспеченные и необеспеченные) и другим признакам. Здесь вы можете узнать об этих видах подробнее.

Чем отличаются займ и кредит от ссуды

Кредит и займ часто путают со ссудой. У этих инструментов есть сходства, но при этом остается несколько существенных отличий:

- Выдавать ссуды, как и займы, может любое физическое или юридическое лицо, в том числе некоммерческое

- Ссуда может выдаваться как в денежной (реже), так и в имущественной форме. Ее объектом могут быть любые неуникальные вещи, а также движимое или недвижимое имущество

- Для ссуды, как и для кредита, обязательно составление договора. В нем должны быть прописаны условия предоставления, права, обязанности и ответственность сторон

- Ссуда всегда выдается на определенный срок, в конце которого ее необходимо вернуть в полном объеме

- Также ссуда всегда выдается на безвозмездной основе — она не предусматривает уплаты процентов за пользование деньгами или имуществом. В противном случае она становится кредитом, займом, арендой или наймом

- Договор ссуды, как и займа, является реальным. Он вступает в силу после передачи ссудных средств или имущества получателю

- Условия для заключения договора ссуды устанавливает ссудодатель. Но, как и в случае с займом, для получения может быть достаточно только согласия сторон

- Основной нормативный акт, который регулирует ссуды — Гражданский кодекс РФ. Ее определение и порядок предоставления описаны в главе 36 (статьи 689-701)

Чем отличается займ и кредит от ипотеки

Ипотека — это одна из форм банковского кредита. Поэтому для нее будут справедливы все его особенности и ограничения. Однако, у нее есть несколько важных нюансов:

- Ипотеку, как и другие кредиты, могут предоставлять только кредитные организации (банки)

- Ипотека выдается и погашается в денежной форме. Если она оформляется при покупке недвижимости, то сумма перечисляется сразу на счет продавца

- Ипотека требует заключения сразу двух договоров: кредитного и договора залога. В каждом из них прописаны отдельные условия, которые обязаны соблюдать обе стороны

- Ипотечный кредит выдается на определенный срок, в течение которого он должен быть погашен с процентами

На ипотечную недвижимость накладывается обременение: ее нельзя будет продать, подарить или обменять без согласования с банком. Обременение снимается после полного погашения долга.

- Для оформления ипотеки необходимо, чтобы заемщик и недвижимость соответствовали требованиям кредитора. Если ипотека выдается для покупки жилья, то она может требовать уплаты первоначального взноса (может составлять от 10-20% от стоимости). Также ипотечная недвижимость должна быть застрахована — это обязательное требование по закону

- Кредитный договор вступает в силу, как и обычно — после его заключения. Договор залога — после его государственной регистрации

- Основной документ, регулирующий ипотечное кредитование — это Федеральный закон №102-ФЗ «Об ипотеке (залоге недвижимости)»

Чем отличается кредит от лизинга

Лизинг можно описать как аренду с некоторыми признаками кредита. Основные отличия у нее выделяются следующие:

- Лизингодателем обычно является юридическое лицо — независимое или подразделение кредитной организации

- Объектом лизинга всегда является имущество — чаще всего это недвижимость, транспорт или оборудование. Получатель должен будет оплачивать его стоимость

- Лизингодатель заключает со своим клиентом письменный договор, в котором должны быть прописаны все условия, права, обязанности и ответственность

- Лизинговое имущество предоставляется на указанный в договоре срок, в течение которого получатель вносит платежи за пользование им. В конце этого срока клиент может вернуть имущество лизингодателю или выкупить его по остаточной стоимости

- В лизинговые платежи также входят установленные лизингодателем проценты. Они обычно меньше, чем у кредита на аналогичных условиях. Также лизинговые платежи облагаются НДС

- Договор лизинга, как и кредитный, считается консенсуальным — начинает действовать с момента его подписания

- Для получения лизинга необходимо соответствие требованиям предоставляющей его компании. Также лизинг часто требует уплаты первоначального взноса (аванса)

- Предоставление лизинга регулирует Федеральный закон №164-ФЗ «О финансовой аренде (лизинге)»

Чем отличается кредит от рассрочки

Рассрочка — это не столько вид займа, сколько способ оплаты покупки. У нее есть как сходства с кредитом, так и отличия:

- Рассрочка выдается продавцом товара или услуги — как правило, это юридическое лицо (например, магазин)

- При оформлении рассрочки покупатель получает не деньги, а непосредственно товар или услугу, стоимость которой он должен оплатить

- Рассрочка требует заключения письменного договора, в котором должны быть прописаны все ее условия

- Рассрочка предоставляется на установленный договором срок, в течение которого покупатель обязан выплатить стоимость покупки

Если покупатель не выполнит свои условия, а сумма уже выплаченных платежей не превышает половину стоимости покупки, то продавец имеет право потребовать возврата товара.

- Рассрочка, в отличие от кредита, всегда предоставляется без процентов

- Договор рассрочки обычно считается реальным — вступает в силу после передачи товара или оказания услуги

- Для оформления рассрочки необходимо соответствие покупателя требованиям продавца. Также она может требовать уплаты первоначального взноса — он может составлять 10-50% от стоимости покупки

- Порядок предоставления рассрочки регулирует Гражданский кодекс, в частности — статья 489

Рекомендовано для вас

В большинстве случаев рассрочка, которую предлагают магазины — это тот же кредит, проценты по которому выплачивает не покупатель, а продавец. «Чистая» рассрочка — без участия банка — встречается редко, так как магазину сложно оценить надежность покупателя и спрогнозировать возврат средств. Для банковской рассрочки будут справедливы те же характеристики, что и для кредита.

Итоговое сравнение

| Термин | Займ | Кредит | Микрозайм | Ссуда | Ипотека | Лизинг | Рассрочка |

| Кто выдает | Любое частное или юридическое лицо | Кредитная организация (банк) с соответствующей лицензией | Микрофинансовая организация | Любое частное или юридическое лицо | Кредитная организация (банк) с соответствующей лицензией | Юридическое лицо — лизинговая компания | Продавец |

| Форма выдачи | Денежная или имущественная | Денежная | Денежная | Денежная или имущественная | Денежная | Имущественная | Имущественная |

| Заключение договора | Необязательно | Обязательно | Обязательно | Обязательно | Обязательно | Обязательно | Обязательно |

| Срочность | Может быть срочным или бессрочным | Выдается на установленный договором срок | Выдается на установленный договором срок | Выдается на установленный договором срок | Выдается на установленный договором срок | Выдается на установленный договором срок | Выдается на установленный договором срок |

| Проценты | Может быть процентным или беспроцентным | Всегда выдается под проценты | Может быть процентным или беспроцентным | Всегда выдается безвозмездно | Всегда выдается под проценты | Всегда выдается под проценты | Выдается без процентов |

| Вступление договора в силу | В момент передачи заемных средств | В момент заключения | В момент заключения | В момент передачи ссуды | В момент заключения и после регистрации | В момент заключения | В момент передачи товара |

| Условия оформления | Согласие сторон или соответствие требованиям | Соответствие требованиям кредитора | Соответствие требованиям кредитора | Согласие сторон или соответствие требованиям | Соответствие требованиям кредитора, залог и страхование покупаемой недвижимости, уплата первоначального взноса | Соответствие требованиям лизингодателя, уплата первоначального взноса | Соответствие требованиям продавца, уплата первоначального взноса |

| Порядок погашения | Единовременно в конце срока | По частям в течение срока | Единовременно в конце срока или по частям | Единовременно в конце срока | По частям в течение срока | По частям в течение срока с правом выкупа в конце | По частям в течение срока |

| Законодательное регулирование | ГК РФ, федеральные законы | Федеральные законы и акты ЦБ | Федеральные законы и акты ЦБ | ГК РФ | Федеральные законы и акты ЦБ, 102-ФЗ | 164-ФЗ | ГК РФ |

Какой вариант безопаснее

Разные виды получения заемных средств могут предоставляться в разных ситуациях. Все зависит от параметров заемщика и его цели. Важны также и надежность организации, к которой вы обращаетесь, и отдельные нюансы при их использовании:

- Кредит — универсальный вариант, который подойдет почти для любой цели. Его стоит оформлять в надежном банке: при отзыве лицензии погасить долг будет сложнее. Однако, условия кредита сильно зависят от параметров заемщика, а при нарушении договора есть риск испортить кредитную историю

- При оформлении займа все зависит от честности займодавца. Здесь вы сможете согласовать все условия с ним и получить вариант, который устоит обе стороны. Желательно при этом заключить письменный договор — он сможет подтвердить факт оформления займа (например, в суде)

- Микрозайм находится между кредитом и займом. Выбрать надежного займодавца может быть сложно: на несколько честных МФК и МКК приходится большое количество сомнительных и мошеннических организаций, которых очень сложно распознать. Условия такого займа часто невыгодны для заемщика, а их нарушение может привести к серьезным последствиям

- Получить ссуду сложнее, чем кредит или займ: часто для этого требуется доверие ссудодателя. Как и в случае с займом, здесь все зависит от надежности сторон. Однако, безвозмездность делает ее вполне привлекательным вариантом

- Ипотеку, как и обычный кредит, стоит брать в надежном банке — так вы будете уверены в том, что его закрытие не станет препятствием для погашения долга. Ипотека требует очень ответственного отношения: если вы не погасите ее, то не только попадете под санкции банка и испортите кредитную историю, но и потеряете заложенную недвижимость

- Лизинг обычно предлагается бизнесу — как небольшому, так и крупному. В некоторых ситуациях он будет выгоднее, чем кредит, из-за более гибких условий. Однако, приобретаемое таким способом имущество до выкупа будет считаться собственностью компании, что ограничивает его использование и создает дополнительные издержки. Например, его могут взыскать по обязательствам лизингодателя

- Рассрочку без участии банка получить сложно — не все магазины согласятся ее оформлять. Но для покупателя она будет вполне выгодной из-за отсутствия переплат и жестких требований. Учтите, что до полного ее погашения товар остается собственностью магазина — он может потребовать его назад при нарушении условий.

Чем займ отличается от кредита — итоги

Займы могут предоставлять любые лица, они выдаются в денежной или имущественной форме, могут не иметь определенного срока, процентов и договора. Кредиты выдают только банки, они предоставляются в денежной форме на определенный срок и под проценты с заключением письменного договора.Вывод — как лучше и выгоднее получить деньги

Прежде чем брать деньги в долг, определитесь с целью. Для крупных трат лучше всего взять кредит в хорошем банке. Если хотите быстро получить небольшую сумму, то ограничьтесь микрозаймом. Для покупки дорогостоящего имущества лучше всего использовать ипотеку или лизинг. Главное – четко соблюдайте условия договора и заранее спланируйте погашение долга.

Выбрать кредит или микрозайм с подходящими условиями вы можете на нашем сайте. У нас вы найдете подробную информацию о предложениях крупных банков и надежных микрофинансовых компаний. В этой статье вы узнаете подробнее, как происходит оформление займа от юридического лица.

Итак, между займом и кредитом существует большое число различий, многие из которых закреплены в законах:

- Кредиты могут выдавать только банки, займы — любые лица

- Кредит вступает в силу после подписания договора, займ — после передачи денег

- Кредит выдается только под проценты, займ может быть беспроцентным

- Кредиты регулируются законами и актами Центробанка, займы — только законами

- Для кредита всегда составляется письменный договор, для займа он не обязателен

- Кредит выдается только в денежной форме, займ — в денежной или имущественной

- Для получения кредита заемщик должен соответствовать требованиям займодавца, для займа достаточно согласия обеих сторон

- Кредит всегда оформляется на определенный срок, для займа это условие не обязательно

- Кредит погашается частями в течение срока, займ — полной суммой в его конце

Источники

С какими особенностями вы сталкивались при оформлении кредитов и займов? Поделиться своим опытом вы можете в комментариях к этой статье.

Юрий МурановГлавный редактор #ВЗО. Работает на сайте с момента основания. Через Юрия проходят все тексты перед размещением на сайте. Быстро вникает в темы, на которые пишут авторы, включая финансовую, и следит за качеством публикуемых материалов.

[email protected] (9 оценок, среднее: 4.4 из 5)

Рефинансирование ипотечного кредита на вторичном рынке жилья, возможность досрочно погасить до 4 кредитов

1 При определении окончательного размера процентной ставки надбавки суммируются, скидки не суммируются (за исключением скидки за оформление расширенного договора страхования и скидки за крупную сумму кредита).

2 Зарплатные клиенты Банка — сотрудники (с типом занятости «по найму») компаний/организаций, обсуживающихся в Банке по «Договору на оказание дополнительных услуг по расчетному обслуживанию» или «Договору на оказание дополнительных услуг по расчетному обслуживанию с использованием специального счета», и регулярно получающие заработную плату или ее часть (с признаком заработной платы) на счет(а) в Банке в течение не менее 3 (трех) последних месяцев. Указанная скидка не распространяется на заемщиков-индивидуальных предпринимателей или владельцев/совладельцев юридического лица.

3 Перечень дополнительных страховых рисков при оформлении расширенного договора страхования «Премиум»:

1) Потеря работы — имущественные интересы Страхователя, связанные с риском убытков в результате увольнения (сокращения) Страхователя. Страховая сумма по данному риску равна 1/30 ежемесячного платежа за каждый день пребывания в статусе безработного, либо 5% от суммы остатка ссудной задолженности по кредиту;

2) гражданская ответственность — имущественные интересы Страхователя, связанные с риском гражданской ответственности Страхователя по обязательствам, возникшим вследствие причинения вреда жизни, здоровью или имуществу Третьих лиц. Страховая сумма по данному риску равна не менее 5% от задолженности по кредиту на момент оформления полиса;

3) временная нетрудоспособность Застрахованного лица. Страховая сумма по данному риску равна 1/30 ежемесячного платежа за каждый день нетрудоспособности.

4 Перечень дополнительных страховых рисков при оформлении расширенного договора страхования «Стандарт»:

1) Потеря работы — имущественные интересы Страхователя, связанные с риском убытков в результате увольнения (сокращения) Страхователя. Страховая сумма по данному риску равна 1/30 ежемесячного платежа за каждый день пребывания в статусе безработного, либо 5% от суммы остатка ссудной задолженности по кредиту;

2) гражданская ответственность — имущественные интересы Страхователя, связанные с риском гражданской ответственности Страхователя по обязательствам, возникшим вследствие причинения вреда жизни, здоровью или имуществу Третьих лиц. Страховая сумма по данному риску равна не менее 5% от задолженности по кредиту на момент оформления полиса.

Банк «Снежинский» — Частным лицам — Кредитование — Программы ипотечного кредитования

Гибкие условия кредитования. Кредит на покупку жилого дома с земельным участком, построенного по типовому проекту. Кредит на покупку строящегося жилья, приобретаемого у юридического лица. Экспресс-кредит для владельцев материнского (семейного) капитала. Экспресс-кредит для семей, в которых с 01.01.2019 по 31.12.2022 родится третий или последующий ребенок. Программа с господдержкой для семей, в которых с 01.01.2018 по 31.12.2022 родится второй или третий ребенок. Кредит на оплату первоначального взноса под залог имеющейся недвижимости.Информация об условиях предоставления, использования и возврата потребительского кредита согласно требованиям Федерального закона от 21 декабря 2013 №353-ФЗ «О потребительском кредите (займе)»

Ипотека — приобретение жилой недвижимости с привлечением заёмных средств под залог этой недвижимости.

Банк «Снежинский» АО одним из первых в Челябинской области начал развивать направление ипотечного кредитования и сегодня прочно входит в число лидеров региона в данном сегменте. Клиентов привлекает широкий спектр программ, учитывающих цели, индивидуальные особенности Заёмщика и объект кредитования, а также возможность использовать в расчётах по кредиту все возможные средства господдержки: материнский (семейный) капитал, бюджетные субсидии.

Сделать заявку:

Основные преимущества ипотеки

Удобно:

- Возможность жить в собственной новой квартире уже сегодня

- Постепенная оплата приобретаемой квартиры

- Не требуется поручителей и дополнительного залога (в отличие от потребительского кредита)

Выгодно:

- Оплачивается собственное, а не съёмное жильё

- Низкая стоимость по сравнению с потребительским кредитом

- Фиксация стоимости жилья

- Налоговые вычеты

Надёжно:

- Оформление права собственности на недвижимость

- Защита финансовых вложений от инфляции

- Проверка банком юридической чистоты сделки

- Гарантия расчётов между сторонами

| АО «АБ «РОССИЯ» Головной офис 191124, Санкт-Петербург,

Обслуживание физических лиц Есть вопросы по оформлению и обслуживанию банковских услуг? Напишите нам. Написать письмо |

Кредит против ипотеки — разница и сравнение

Финансовые и юридические определения

С финансовой точки зрения ссуды структурированы между отдельными лицами, группами и / или фирмами, когда одно физическое или юридическое лицо передает деньги другому в ожидании их погашения, обычно с процентами, в течение определенного периода времени. Например, банки часто ссужают деньги людям с хорошей кредитной историей, которые хотят купить машину или дом, или начать бизнес, и заемщики возвращают эти деньги в течение определенного периода времени.Займы и ссуды также возможны множеством других способов. Частные лица могут ссужать небольшие части денег множеству других через одноранговые службы обмена кредитования, такие как Lending Club, и часто один человек ссужает другие деньги для небольших покупок.

Юридическое оформление ссуды зависит от типа ссуды, например, ипотеки, и условий кредитного договора. Эти контракты рассматриваются и подлежат исполнению в соответствии с Единым торговым кодексом и содержат информацию об условиях кредита, требованиях к погашению и процентных ставках; они также включают подробную информацию о последствиях пропущенных платежей и невыполнения обязательств.Федеральные законы призваны защитить как кредиторов, так и должников от финансового ущерба.

Хотя люди часто берут взаймы и ссужают в меньших объемах без контракта или простого векселя, всегда желательно иметь письменное соглашение о ссуде, поскольку финансовые споры легче и справедливее урегулировать с помощью письменного контракта, чем с помощью устного контракта.

Терминология по кредитам и ипотеке

При обсуждении ссуд и ипотеки обычно используются несколько терминов.Их важно понимать, прежде чем брать взаймы или давать взаймы.

- Основная сумма : Сумма займа, которая еще не погашена, за вычетом процентов. Например, если кто-то взял ссуду в 5000 долларов и вернул 3000 долларов, основная сумма долга составляет 2000 долларов. Он не принимает во внимание какие-либо проценты, которые могут причитаться сверх оставшихся 2000 долларов.

- Проценты : «Комиссия», взимаемая кредитором с должника за заимствование денег. Выплата процентов в значительной степени стимулирует кредиторов брать на себя финансовый риск ссуды денег, поскольку в идеальном сценарии кредитор возвращает все ссуженные деньги, плюс на несколько процентов выше этого; это обеспечивает хорошую окупаемость инвестиций (ROI).

- Процентная ставка : Ставка, по которой процент от основной суммы долга — сумма еще не выплаченного кредита — выплачивается с процентами в течение определенного периода времени. Он рассчитывается путем деления основной суммы на сумму процентов.

- Предварительная квалификация : Предварительная квалификация для получения ссуды — это выписка финансового учреждения, которая дает необязательную и приблизительную оценку суммы, которую лицо имеет право взять ссуду.

- Авансовый платеж : Денежные средства, которые заемщик предоставляет кредитору авансом как часть первоначального погашения кредита.Первоначальный взнос в размере 20% за дом, который оценивается в 213 000 долларов, составит 42 600 долларов наличными; ипотечный кредит покроет оставшиеся расходы и со временем будет возвращен с процентами.

- Залог : что-то, что используется для обеспечения ссуд, особенно ипотеки; законное право кредитора на имущество или актив, если заемщик не выплатит ссуду.

- Частное страхование ипотеки (PMI) : Некоторые заемщики — те, кто использует либо ссуду FHA, либо обычную ссуду с первоначальным взносом менее 20% — обязаны приобрести ипотечную страховку, которая защищает способность заемщиков продолжайте вносить ипотечные платежи.Взносы по ипотечному страхованию выплачиваются ежемесячно и обычно связаны с ежемесячными выплатами по ипотеке, так же как страхование домовладельца и налоги на имущество.

- Предоплата : Частичная или полная выплата ссуды до срока ее погашения. Некоторые кредиторы фактически наказывают заемщиков уплатой процентов за досрочное погашение, поскольку это приводит к тому, что кредиторы теряют процентные ставки, которые они могли бы выплатить, если бы заемщик держал ссуду в течение более длительного времени.

- Выкупа : Законное право и процедура, которую кредитор использует для возмещения финансовых убытков, понесенных в результате неуплаты заемщиком ссуды; обычно приводит к публичному аукциону актива, который использовался в качестве обеспечения, с выручкой от ипотечного долга. См. Также Потери права выкупа против короткой продажи.

Виды кредитов

Открытые и закрытые ссуды

Есть две основные категории ссуды. Открытый кредит — иногда известный как «возобновляемый кредит» — это кредит, который можно получить более одного раза. Он «открыт» для продолжения заимствований. Наиболее распространенной формой открытого кредита является кредитная карта; кто-то с лимитом в 5000 долларов по кредитной карте может продолжать занимать по этой кредитной линии на неопределенный срок, при условии, что он ежемесячно выплачивает по карте и, таким образом, никогда не достигнет или не превысит лимит карты, после чего у нее больше не будет денег для займа.Каждый раз, когда она оплачивает карту до 0 долларов, у нее снова появляется 5000 долларов на счете.

Когда фиксированная сумма денег ссужается в полном объеме с соглашением о ее полном погашении позднее, это форма закрытого кредита; он также известен как срочная ссуда. Если человек с закрытой ипотечной ссудой в размере 150 000 долларов США выплатил 70 000 долларов кредитору, это не означает, что у него есть еще 70 000 долларов из 150 000 долларов, у которых он может занять; это просто означает, что он частично выполнил выплату всей суммы кредита, которую он уже получил и использовал.Если потребуется дополнительный кредит, ему придется подать заявку на новый кредит.

Обеспеченные и необеспеченные

Ссуды могут быть обеспеченными или необеспеченными. Необеспеченные ссуды не привязаны к активам, что означает, что кредиторы не могут наложить залог на актив для возмещения финансовых потерь в случае дефолта должника по ссуде. Вместо этого заявки на получение необеспеченных кредитов утверждаются или отклоняются в зависимости от дохода заемщика, кредитной истории и кредитного рейтинга. Из-за относительно высокого риска, который берет на себя кредитор, предоставляя заемщику необеспеченную кредитную линию, необеспеченный кредит часто имеет меньшую сумму и более высокую годовую процентную ставку, чем обеспеченный кредит.Кредитные карты, банковские овердрафты и личные ссуды — это все типы необеспеченных ссуд.

Обеспеченные ссуды — иногда называемые залоговыми ссудами — связаны с активами и включают ипотечные ссуды и автокредиты. По этим займам заемщик размещает актив в качестве обеспечения в обмен на наличные деньги. Хотя обеспеченные ссуды обычно предлагают заемщикам более крупные суммы денег, при более низких процентных ставках они являются относительно более безопасным вложением для кредиторов. В зависимости от характера кредитного соглашения кредиторы могут иметь возможность получить частичный или полный контроль над активом, если должник не выполняет свои обязательства по ссуде.

Прочие виды ссуд

Открытые / закрытые и обеспеченные / необеспеченные — это широкие категории, которые применяются к широкому спектру конкретных кредитов, включая студенческие ссуды (закрытые, часто обеспеченные государством), ссуды для малого бизнеса (закрытые, обеспеченные или необеспеченных), ссуды для ветеранов США (закрытые, обеспеченные государством), ипотечные ссуды (закрытые, обеспеченные), консолидированные ссуды (закрытые, обеспеченные) и даже ссуды до зарплаты (закрытые, необеспеченные) . Что касается последнего, то следует избегать ссуд до зарплаты, поскольку их мелкий шрифт почти всегда показывает очень высоких годовых, что делает выплату ссуды трудной, если не невозможной.

Виды ипотеки

Нажмите, чтобы увеличить. График, показывающий плюсы и минусы различных видов ипотеки. Источник: USA.gov.Ипотека с фиксированной процентной ставкой

Подавляющее большинство жилищных кредитов — это ипотека с фиксированной процентной ставкой. Это крупные займы, которые необходимо погашать в течение длительного периода времени — от 10 до 50 лет — или раньше, если это возможно. У них есть установленная или фиксированная процентная ставка, которую можно изменить только путем рефинансирования ссуды; Выплаты составляют равные ежемесячные суммы в течение всего срока действия ссуды, и заемщик может уплатить дополнительные суммы, чтобы погасить ссуду быстрее.В этих кредитных программах погашение кредита сначала идет на выплату процентов, а затем на выплату основной суммы долга.

См. Также ипотеку с регулируемой процентной ставкой и ипотеку с фиксированной ставкой.

FHA Ипотечные ссуды

Федеральное жилищное управление США (FHA) страхует ипотечные ссуды, которые утвержденные FHA кредиторы предоставляют заемщикам с высоким уровнем риска. Это не ссуды от государства, а страхование ссуды, предоставленной независимым учреждением, например банком; существует ограничение на размер страхования ссуды государством.Ссуды FHA обычно выдаются впервые покупателям жилья с доходом от низкого до среднего и / или не вносящим авансовый платеж в размере 20%, а также лицам с плохой кредитной историей или историей банкротства. Стоит отметить, что хотя ссуды FHA позволяют тем, кто не вносит первоначальный взнос в размере 20%, купить дом, они действительно требуют, чтобы заемщики с высоким уровнем риска оформляли частное страхование ипотеки.

См. Также Обычная ссуда против ссуды FHA.

ВА Кредиты ветеранам

The U.S. Департамент по делам ветеранов гарантирует получение ипотечных жилищных кредитов ветеранами вооруженных сил. Ссуды VA похожи на ссуды FHA в том смысле, что правительство не ссужает деньги само, а скорее страхует или гарантирует ссуду, предоставленную другим кредитором. В случае, если ветеран не выполняет свои обязательства по ссуде, правительство выплачивает кредитору не менее 25% ссуды.

Ссуда VA дает определенные преимущества, а именно: ветераны не обязаны вносить первоначальный взнос или иметь частную ипотечную страховку (PMI).Из-за того, что служебные командировки иногда сказывались на их гражданском опыте работы и доходах, некоторые ветераны оказывались заемщиками с высоким уровнем риска, которым отказывали в выдаче обычных ипотечных ссуд.

Иная ипотека

Существует много других видов ипотечных кредитов, включая, среди прочего, ипотеку только с процентами, ипотеку с регулируемой процентной ставкой (ARM) и обратную ипотеку. Ипотека с фиксированной процентной ставкой остается наиболее распространенным типом ипотеки, причем наиболее популярной из них являются 30-летние программы с фиксированной процентной ставкой.

Доверительный акт

Некоторые штаты США не используют ипотечные кредиты очень часто, если вообще используют, а вместо этого используют систему доверительного управления, в которой третья сторона, известная как доверительный управляющий, действует как своего рода посредник между кредиторами и заемщиками. Чтобы узнать больше о различиях между ипотекой и доверительными актами, см. Доверительный акт против ипотеки.

Кредит против ипотечных договоров

Договоры ссуды и ипотечной ссуды составлены аналогично, но детали значительно различаются в зависимости от типа ссуды и ее условий.Большинство соглашений четко определяют, кто является кредитором (-ами) и заемщиком, какова процентная ставка или годовая процентная ставка, сколько и когда должно быть выплачено и что произойдет, если заемщик не сможет погасить ссуду в согласованные сроки. Согласно книге «Как начать свой бизнес с деньгами или без них» , «Кредит может выплачиваться по требованию (ссуда до востребования), равными ежемесячными платежами (ссуда в рассрочку), или она может быть действительной до дальнейшего уведомления или срока погашения. при наступлении срока погашения (срочная ссуда) «. Большинство федеральных законов о ценных бумагах не применяются к займам.[1]

Существует два основных типа кредитных соглашений: двусторонние кредитные соглашения и синдицированные кредитные соглашения. Двусторонние кредитные соглашения заключаются между двумя сторонами (или тремя в случае доверительных отношений), заемщиком и кредитором. Это наиболее распространенный тип кредитного соглашения, с которым относительно просто работать. Соглашения о синдицированном кредитовании заключаются между заемщиком и несколькими кредиторами, например несколькими банками; это соглашение, обычно используемое корпорацией для получения очень крупного кредита.Несколько кредиторов объединяют свои деньги для создания ссуды, тем самым снижая индивидуальный риск.

Как облагаются налогом ссуды и ипотека

Ссуды не являются налогооблагаемым доходом, а представляют собой форму долга, поэтому заемщики не платят налоги на деньги, полученные по ссуде, и они не вычитают платеж, произведенный в счет ссуды. Аналогичным образом кредиторам не разрешается вычитать сумму ссуды из своих налогов, а платежи от заемщика не считаются валовым доходом. Однако когда дело доходит до процентов, заемщики могут вычесть начисленные проценты из своих налогов, а кредиторы должны рассматривать полученные ими проценты как часть своего валового дохода.

Правила немного меняются, когда ссудная задолженность аннулируется до погашения. На этом этапе IRS считает, что заемщик имеет доход по ссуде. Для получения дополнительной информации см. Аннулирование долгового дохода (COD).

В настоящее время лица, имеющие частное ипотечное страхование (PMI), могут вычесть его стоимость из своих налогов. Срок действия этого правила истекает в 2014 году, и в настоящее время нет никаких признаков того, что Конгресс возобновит вычет [2].

Кредитование хищников

Те, кто хочет взять ссуду, должны знать о хищнической практике кредитования.Это рискованные, нечестные, а иногда даже мошеннические методы, применяемые кредиторами, которые могут нанести вред заемщикам. Мошенничество с ипотекой сыграло ключевую роль в кризисе субстандартного ипотечного кредитования в 2008 году [3].

Список литературы

Кредит против Ипотеки | Разница между ссудой и ипотекой

В чем разница между ипотекой и ссудой?

В сфере кредитования ипотека и ссуда часто используются в качестве альтернативы. Однако между ипотекой и ссудой есть существенная разница.

Кредит — это денежная сумма, взятая в долг у финансового учреждения для удовлетворения различных денежных требований. Ипотека — это функция сохранения недвижимого имущества в качестве залога перед кредитором для использования ссуды. Заемщики могут вернуть себе полную собственность на имущество после полного погашения ипотечного кредита.

Виды ипотеки

При использовании ссуды Bajaj Finserv под залог имущества вы можете предоставить следующие типы ипотеки.

- Коммерческая недвижимость (как арендуемая, так и находящаяся в частной собственности).

- Жилая недвижимость (как сдаваемая, так и находящаяся в частной собственности).

- Земельный участок в частной собственности, без строительных работ.

Каковы особенности обеспеченного кредита?

Соответствующие критериям заемщики могут воспользоваться следующими функциями ипотечной ссуды Bajaj Finserv.

| Сумма кредита | до рупий. 1 крор для соискателей, получающих оклад, и до 3,5 крор для соискателей, работающих не по найму |

| Тенор | До 2-20 лет для заявителей, получающих оклад, и до 18 лет для самозанятых лиц |

| Срок выплаты | В течение 4 дней с момента утверждения |

Bajaj Finserv предлагает номинальные процентные ставки и сборы по ипотеке, чтобы сделать ссуду под залог недвижимости более доступной.

Дополнительная информация: что делать, если заявка на ипотечный кредит отклонена?

Каковы преимущества ссуды под залог имущества?

Одним из основных преимуществ ссуды на недвижимость является отсутствие ограничений на конечное использование. Вы можете использовать средства для множества целей, а именно. —

Для личного пользования —

- Свадебный

- Заграничная поездка

- Медицинские вопросы

- Консолидация долга и др.

Для служебного пользования —

- Реклама и маркетинг

- Оборотный капитал

- Ремонт офиса

- Расширение бизнеса и др.

Теперь, когда вы знаете об ипотеке и ссуде, оцените свои требования и платежеспособность. Bajaj Finserv предлагает различные виды ссуд под залог имущества для различных целей заемщиков. Убедитесь, что ссуда соответствует критериям приемлемости собственности, и подайте заявку на получение обеспеченной ссуды онлайн через форму заявки.

В чем разница между ссудой и ипотекой?

Если вы отправляетесь в увлекательное приключение по покупке нового дома, то вы, вероятно, слышали, что термины «ссуда» и «ипотека» взаимозаменяемы.Хотя ипотека — это один из видов ссуды, они не обязательно работают одинаково. Давайте разберемся, как работают ипотека и ссуды.

Заем — это финансовое соглашение между двумя сторонами. Кредитор дает деньги заемщику в обмен на погашение основной суммы кредита плюс проценты. Заемщик соглашается взять на себя долг и погасить его на условиях кредитора.

Существуют различные формы ссуд, включая срочные ссуды и возобновляемые ссуды. Эти ссуды могут быть для личных или коммерческих целей и могут быть необеспеченными или обеспеченными.Каждый тип имеет свои преимущества и недостатки и используется в разных сценариях финансирования.

Когда вы занимаете деньги, вы соглашаетесь со временем выплатить их с процентами. В случае срочной ссуды, как правило, вам необходимо выплатить ее в течение определенного периода времени с фиксированными платежами. С возобновляемой ссудой вы можете снимать деньги в пределах указанного кредитного лимита и можете делать дополнительные снятия по мере погашения.

Ипотека — это разновидность ссуды, но ваш дом или недвижимость привязаны к условиям ссуды.Ипотека считается обеспеченной ссудой, потому что ваш дом или недвижимость используется в качестве залога, и ипотека будет зарегистрирована на право собственности на ваш дом. Это означает, что если вы не выполните требования по выплате, кредитор будет иметь законные права требовать и продавать вашу собственность. Этот процесс называется потерей права выкупа.

Ипотечный кредит используется для покупки или рефинансирования нового дома или собственности, а также может быть использован для доступа к капиталу в вашем текущем доме для других целей. Покупка дома, как правило, обходится довольно дорого, и у большинства заемщиков нет всех денежных средств, необходимых для покупки заранее.Кредиторы определяют, предоставлять ли ипотечный кредит, путем проверки финансовой биографии, при этом среди прочих факторов они рассматривают ваш кредитный рейтинг, доход и ваш уровень долга к доходу. Кредиторы также обычно получают оценку для определения стоимости собственности, потому что это повлияет на то, сколько они могут ссудить вам по ипотеке.

Ссуду можно использовать для покупки дома или других финансовых нужд. Вот несколько распространенных типов ссуд, которые помогут вам составить представление:

- Обеспеченные ссуды часто используются для крупных покупок, таких как покупка автомобиля.Автомобиль считается залогом по кредиту.

- Необеспеченные индивидуальные срочные ссуды можно использовать для различных покупок, включая ремонт спальни, свадьбу или погашение долга.

- Возобновляемые ссуды бывают в форме кредитных карт и кредитных линий. Их можно использовать снова и снова, поскольку заемщики погашают задолженность, размещенную на карте, или снимают ее с кредитной линии.

- Студенческие ссуды для оплаты вашего образования имеют определенные условия погашения. Иногда, когда студенческая ссуда поддерживается государством, заемщики могут получить доступ к специальным программам помощи при погашении, когда в этом есть необходимость.

- Ипотека используется для покупки дома и недвижимости, а также для рефинансирования жилья. Scotiabank предлагает план общего капитала Scotia ® (STEP). Используя собственный капитал в вашем доме, STEP предлагает доступ к широкому спектру заемных продуктов по более низким процентным ставкам, чтобы удовлетворить ваши индивидуальные долгосрочные и краткосрочные финансовые планы.

Для некоторых ссуд требуется залог для получения ссуды. Залог — это актив, который кредитору обещают обеспечить погашение ссуды.Если заемщик не может погасить ссуду, кредитор может законно сохранить и продать залог.

Для автокредитования залогом считается автомобиль. Если заемщик прекратит выплату кредита, автомобиль может быть возвращен в собственность. Кредитор может продать автомобиль, применить эту сумму к вашему долгу и взыскать с вас любой остаток.

По прочим займам обеспечение может быть денежным. Например, люди, которым трудно получить кредитную карту или ссуду, могут увеличить свой кредит с помощью обеспеченной кредитной карты.

При ипотеке , залогом является ваш дом или недвижимость. Если вы как заемщик не выполняете свои финансовые обязательства по ипотеке, кредитор может потребовать и продать дом.

У разных типов ссуд могут быть разные требования к заемщикам. Обычно кредитору требуется следующее:

- Подтверждение дохода и занятости. Скорее всего, вам нужно будет показать квитанцию о заработной плате и / или справку о приеме на работу.

- Отношение долга к доходу.Он рассчитывается путем деления ежемесячного долга на ежемесячный валовой доход (сумма, полученная до вычета чего-либо).

- Минимальный кредитный рейтинг. Каждый кредитор устанавливает свой минимальный кредитный рейтинг, но обычно любой рейтинг выше 700 считается хорошим.

- Залог по обеспеченным кредитам. Если это ссуда на покупку автомобиля, залогом является приобретаемый вами автомобиль. Однако, если вы подаете заявку на обеспеченный личный заем, кредиторы могут принять в качестве залога оплаченные автомобили, банковские сберегательные вклады и инвестиционные счета.

Кредитные карты обычно имеют меньше требований, которые могут включать такие вещи, как наличие подтвержденного дохода, физический адрес и необходимый минимальный кредитный рейтинг, установленный кредитором.

Ипотека — это тип ссуды, для которого может потребоваться дополнительная документация. Если вы подаете заявление на получение новой ипотечной ссуды или рефинансирования, ожидайте, что предоставите следующую информацию:

- Справка о доходах и занятости

- Список активов, включая общую сумму банковских счетов, транспортных средств и инвестиций

- Перечень долговых и платежных обязательств

- Информация об имуществе в залог

Ссуды и ипотека — это два типа решений по заимствованию, которые могут помочь заемщикам профинансировать покупки своей мечты.Что подойдет вам лучше всего, будет зависеть от вашей конкретной финансовой ситуации. Работая с консультантом, вы можете определить, какой путь заимствования будет наиболее подходящим для вас по мере того, как вы добиваетесь своих финансовых целей.

ипотечных кредитов и жилищных кредитов: в чем разница?

В чем разница между ипотекой и ипотечным кредитованием?

Ипотека, и ссуды под залог собственного капитала — это методы заимствования, которые требуют залога дома в качестве залога или поддержки долга.Это означает, что кредитор может в конечном итоге наложить арест на дом, если вы не успеете погасить задолженность. Хотя эти два типа ссуд имеют это важное сходство, между ними есть и ключевые различия.

Ключевые выводы

- Ипотечные ссуды и ссуды под залог собственного капитала — это ссуды, по которым заемщик передает имущество в залог.

- Одно из ключевых различий между ссудой под залог жилого фонда и традиционной ипотекой заключается в том, что заемщик берет ссуду под залог собственного капитала, когда он уже владеет или имеет долю в собственности.

- Кредиторы обычно разрешают закладывать до 80% стоимости дома; процентная ставка, которую вы можете занять через ссуду под залог собственного капитала, зависит от того, какой частью дома вы владеете напрямую.

- Общий порог налоговых вычетов по всем жилищным долгам, будь то ипотека, ипотечный кредит, или и то, и другое, в настоящее время составляет 750 000 долларов.

Понимание того, как работают ипотечные кредиты и жилищные займы

Когда люди используют термин «ипотека», они обычно имеют в виду традиционную ипотеку, по которой финансовое учреждение, такое как банк или кредитный союз, ссужает заемщику деньги для покупки жилья.В большинстве случаев банк ссужает до 80% оценочной стоимости дома или покупной цены, в зависимости от того, что меньше. Если, например, дом оценен в 200 000 долларов, заемщик будет иметь право на ипотеку на сумму до 160 000 долларов. Заемщику придется заплатить оставшиеся 20%, или 40 000 долларов, в качестве первоначального взноса.

Некоторые ипотечные кредиты, такие как ипотечные кредиты FHA, позволяют заемщикам предоставлять гораздо меньше, чем традиционный 20% первоначальный взнос, при условии, что они оплачивают ипотечную страховку.

Процентная ставка по ипотеке может быть фиксированной (одинаковой на протяжении всего срока ипотеки) или переменной (например, изменяющейся каждый год). Заемщик выплачивает сумму кредита плюс проценты в течение определенного срока; самые распространенные сроки — 15 или 30 лет.

Если заемщик задерживает платежи, кредитор может наложить арест на дом или залог в процессе, известном как обращение взыскания. Затем кредитор продает дом, часто на аукционе, чтобы вернуть свои деньги. Если это произойдет, эта ипотека (известная как «первая» ипотека) имеет приоритет над последующими ссудами, выданными под собственность, такими как ссуда под залог собственного капитала (иногда известная как «вторая» ипотека) или кредитная линия под залог собственного капитала (HELOC). .Первоначальный кредитор должен быть погашен полностью до того, как последующие кредиторы получат какие-либо доходы от продажи права выкупа.

Ссуды под залог жилого фонда

Ссуда под залог недвижимости также является ипотекой. Основное различие между ссудой под залог собственного капитала и традиционной ипотекой заключается в том, что вы берете ссуду под залог под залог жилья после покупки и накопления собственного капитала в собственности. Ипотека обычно является инструментом кредитования, который позволяет покупателю в первую очередь приобрести (профинансировать) недвижимость.

Как следует из названия, ссуда под залог собственного капитала обеспечена — то есть гарантирована — долей собственника в собственности, которая представляет собой разницу между стоимостью собственности и существующим балансом по ипотеке. Например, если вы должны 150 000 долларов за дом стоимостью 250 000 долларов, у вас 100 000 долларов собственного капитала. Если у вас хороший кредит и вы соответствуете другим критериям, вы можете взять дополнительный заем, используя эти 100 000 долларов в качестве залога.

Как и традиционная ипотека, ссуда под залог недвижимости представляет собой ссуду с погашением в рассрочку на определенный срок.У разных кредиторов разные стандарты в отношении того, какой процент собственного капитала дома они готовы предоставить в ссуду, и кредитный рейтинг заемщика помогает обосновать это решение.

Соотношение кредита к стоимости (LTV)

Кредиторы используют соотношение кредита к стоимости (LTV), чтобы определить, сколько денег инвестор может занять. Коэффициент LTV рассчитывается путем прибавления суммы, запрашиваемой в качестве ссуды, к сумме, которую заемщик еще должен по дому, и деления этой суммы на оценочную стоимость дома; итог — это коэффициент LTV.Если заемщик выплатил значительную часть своей ипотеки или если стоимость дома значительно выросла, заемщик может получить значительную ссуду.

Вторая ипотека

Во многих случаях ссуда под залог собственного капитала считается второй ипотекой — например, если у заемщика уже есть существующая ипотека на жилье. Если дом переходит в обращение взыскания, кредитор, владеющий ссудой под залог собственного капитала, не получает выплаты до тех пор, пока не будет выплачен первый ипотечный кредитор. Следовательно, риск кредитора ссуды под залог жилого фонда выше, поэтому по этим ссудам обычно предоставляются более высокие процентные ставки, чем по традиционной ипотеке.

Однако не все ссуды под залог недвижимости являются второй ипотекой. Заемщик, который владеет своей собственностью на безвозмездной основе, может принять решение взять ссуду под стоимость дома. В этом случае кредитор, предоставляющий ссуду под залог собственного капитала, считается держателем первого залога. Эти ссуды могут иметь более высокие процентные ставки, но более низкие затраты на закрытие — например, оценка может быть единственным требованием для завершения сделки.

Возможность вычета налогов по ипотеке и ипотеке

По иронии судьбы, ссуды под залог собственного капитала и ипотека стали более похожими в одном отношении — их возможности для вычета налогов.Причина: Закон о сокращении налогов и занятости от 2017 года.

До Закона о сокращении налогов и занятости вы могли вычесть только до 100 000 долларов долга по ссуде под залог собственного капитала.

Согласно закону, проценты по ипотеке не облагаются налогом для ипотечных кредитов на сумму до 1 миллиона долларов (если вы взяли ссуду до 15 декабря 2017 года) или 750 000 долларов (если вы взяли ее после этого). Этот новый лимит распространяется и на ссуды под залог недвижимости: 750 000 долларов в настоящее время являются общим порогом для вычетов по всем жилищным долгам.

Однако есть загвоздка. Раньше домовладельцы имели возможность вычитать проценты по ссуде на приобретение жилья или кредитной линии независимо от того, как они использовали деньги — будь то на ремонт дома или для погашения долга с высокой процентной ставкой, такого как остаток по кредитным картам или студенческие ссуды. Закон приостановил вычет процентов, уплаченных по ссудам под залог недвижимости, с 2018 по 2025 год, если они не используются для «покупки, строительства или существенного улучшения дома налогоплательщика, обеспечивающего ссуду».

IRS заявляет:

По новому закону…. проценты по ссуде под залог собственного капитала, используемой для строительства пристройки к существующему дому, обычно вычитаются, в то время как проценты по той же ссуде, которая использовалась для оплаты личных расходов на проживание, например, долга по кредитной карте, не подлежат. Согласно предыдущему законодательству, ссуда должна быть обеспечена основным или вторым домом налогоплательщика (так называемым правом проживания), не должна превышать стоимость дома и соответствовать другим требованиям.

Итог

Если у вас чрезвычайно низкая процентная ставка по существующей ипотеке, вам, вероятно, следует использовать ссуду под залог собственного капитала, чтобы занять дополнительные средства, которые вам нужны.Но имейте в виду, что существуют ограничения на его налоговые льготы, которые включают использование денег для улучшения вашей собственности.

Если ставки по ипотеке существенно упали после того, как вы взяли существующую ипотеку, или если вам нужны деньги для целей, не связанных с вашим домом, вам следует подумать о полном рефинансировании ипотеки. Если вы рефинансируете, вы можете сэкономить на дополнительных деньгах, которые вы занимаетесь, поскольку традиционные ипотечные кредиты имеют более низкие процентные ставки, чем ссуды под залог собственного капитала, и вы можете обеспечить более низкую ставку по остатку, который вы уже должны.

Узнайте о вариантах ссуды | Бюро финансовой защиты прав потребителей

Тип процентной ставки

Фиксированная или регулируемая ставка

Процентные ставки бывают двух основных типов: фиксированная и регулируемая.

Этот выбор влияет на:

- Может ли измениться ваша процентная ставка

- Может ли измениться ваш ежемесячный основной долг и процентный платеж, а также его сумма

- Сколько процентов вы будете платить в течение срока кредита

Сравните ваши варианты процентной ставки

Что нужно знать

Ваши ежемесячные платежи с большей вероятностью будут стабильными при использовании ссуды с фиксированной ставкой, поэтому вы можете предпочесть этот вариант, если вы цените уверенность в своих расходах по ссуде в долгосрочной перспективе.При использовании ссуды с фиксированной процентной ставкой ваша процентная ставка, ежемесячная выплата основного долга и процентов останутся прежними. Ваш общий ежемесячный платеж может измениться, например, если ваши налоги на недвижимость, страхование домовладельца или ипотечное страхование могут вырасти или упасть.

Ипотека с регулируемой ставкой (ARM) менее предсказуема, но может быть дешевле в краткосрочной перспективе. Вы можете рассмотреть этот вариант, если, например, вы планируете снова переехать в течение начального фиксированного периода ARM. В этом случае будущие корректировки ставок могут не повлиять на вас.Однако, если вы останетесь в своем доме дольше, чем ожидалось, вы можете заплатить намного больше. В более поздние годы ARM ваша процентная ставка меняется в зависимости от рынка, а ваш ежемесячный основной долг и процентные платежи могут вырасти намного, даже вдвое. Подробнее

Изучите ставки для различных типов процентных ставок и убедитесь сами, как начальная процентная ставка по ARM сравнивается со ставкой по ипотеке с фиксированной процентной ставкой.

Понимание ипотечных кредитов с регулируемой процентной ставкой (ARM)

Большинство ARM имеют два периода.В течение первого периода ваша процентная ставка фиксирована и не изменится. Во время второго периода ваша ставка регулярно повышается и понижается в зависимости от рыночных изменений. Узнайте больше о том, как меняются регулируемые ставки. Большинство ARM имеют 30-летний срок ссуды.

Вот как будет работать пример ARM:

5/1 ипотека с регулируемой ставкой (ARM)

ARM могут иметь другие конструкции.

Некоторые ARM могут регулироваться чаще, и нет стандартного способа описания этих типов ссуд.Если вы подумываете о нестандартной структуре, обязательно внимательно прочтите правила и задайте вопросы о том, когда и как можно изменить ставку и платеж.

Понять мелкий шрифт.

ARM включают особые правила, определяющие, как работает ваша ипотека. Эти правила определяют, как рассчитывается ваша ставка и насколько можно изменить ставку и платеж. Не все кредиторы соблюдают одни и те же правила, поэтому задавайте вопросы, чтобы убедиться, что вы понимаете, как эти правила работают.

ARM, продаваемые людям с более низким кредитным рейтингом, как правило, более рискованны для заемщика.

Если ваш кредитный рейтинг составляет около 600 баллов или ниже, вам могут быть предложены ARM, которые содержат рискованные функции, такие как более высокие ставки, ставки, которые регулируются чаще, штрафы за предоплату и остатки по кредитам, которые могут увеличиваться. Проконсультируйтесь с несколькими кредиторами и получите расценки на ссуду FHA. Затем вы можете сравнить все свои варианты.

5 видов ипотечной ссуды для покупателей жилья

Выбор между различными типами ипотечных кредитов не так уж и болезнен, если вы знаете этот жаргон.Вот краткое описание некоторых из наиболее распространенных типов ипотечных кредитов. Для получения дополнительной информации зарегистрируйтесь для банковского счета, чтобы вычислить цифры с помощью рекомендованных калькуляторов ипотеки и рефинансирования.

1. Обычная ссуда

Обычная ипотека — это жилищная ссуда, не застрахованная федеральным правительством. Есть два типа обычных ссуд: соответствующие и некондиционные ссуды.

Соответствующая ссуда просто означает, что сумма ссуды находится в максимальных пределах, установленных Федеральным агентством жилищного финансирования.Типы ипотечных ссуд, которые не соответствуют этим требованиям, считаются несоответствующими ссудами. Крупные ссуды, представляющие собой крупные ипотечные ссуды, превышающие лимиты FHFA для разных округов, являются наиболее распространенным типом несоответствующей ссуды.

Как правило, кредиторы требуют, чтобы вы платили частную ипотечную страховку (PMI) по многим обычным займам, если вы вносите менее 20 процентов покупной цены дома.

Плюсы обычной ипотеки

- Можно использовать для первичного дома, второго дома или инвестиционной собственности

- Общие затраты по займам, как правило, ниже, чем по другим видам ипотеки, даже если процентные ставки немного выше

- Может попросить вашего кредитора отменить PMI, когда ваш капитал достигнет 20 процентов, или рефинансировать, чтобы удалить его.

- Может платить всего 3 процента по кредитам, обеспеченным Fannie Mae или Freddie Mac

Минусы обычных ипотечных кредитов

- Часто требуется минимальный балл FICO 620 или выше (то же самое касается рефинансирования)

- Первоначальный взнос выше, чем у государственных займов

- Должен иметь отношение долга к доходу (DTI) не более 45–50 процентов

- Вероятно, потребуется оплатить PMI, если ваш первоначальный взнос составляет менее 20 процентов от продажной цены

- Важная документация, необходимая для подтверждения дохода, активов, первоначального взноса и занятости

Кому подойдет?

Обычные ссуды идеально подходят для заемщиков с хорошей кредитной историей, стабильным доходом и стажем работы, а также первоначальным взносом в размере не менее 3 процентов.

2. Джамбо-ссуда

Джамбо-ипотека — это обычные типы ипотечных кредитов, для которых установлены несоответствующие лимиты по ссуде. Это означает, что цена дома превышает лимиты федерального займа. На 2021 год максимальный соответствующий лимит кредита для домов на одну семью в большей части США составляет 548 250 долларов США. В некоторых регионах с высокими затратами потолок составляет 822 375 долларов. Крупные ссуды чаще встречаются в областях с более высокими затратами и, как правило, требуют более подробной документации, чтобы соответствовать требованиям.

Плюсы крупной ипотеки

- Можно занять больше денег, чтобы купить дом в дорогом районе

- Процентные ставки, как правило, конкурентоспособны с другими традиционными кредитами

Минусы крупной ипотеки

- Требуется первоначальный взнос от 10 до 20 процентов

- Обычно требуется оценка FICO 700 или выше, хотя некоторые кредиторы принимают минимальную оценку 660

- Не может иметь коэффициент DTI выше 45 процентов

- Должен показать, что у вас есть значительные активы (обычно 10 процентов от суммы кредита) в наличных или сберегательных счетах

Кому подойдет?

Крупные ссуды имеют смысл для более состоятельных покупателей, приобретающих элитный дом.Крупные заемщики должны иметь кредит от хорошего до отличного, высокий доход и значительный первоначальный взнос. Многие авторитетные кредиторы предлагают крупные ссуды по конкурентоспособным ставкам. Имейте в виду: нужен ли вам крупный заем или нет, зависит исключительно от того, сколько вам нужно финансирования, а не от покупной цены собственности.

Вы можете использовать калькулятор банковской ставки, чтобы определить, сколько вы можете позволить себе потратить на дом.

3. Застрахованные государством ссуды

Правительство США не является ипотечным кредитором, но играет определенную роль, помогая большему количеству американцев стать домовладельцами.Ипотечные кредиты выдают три государственных агентства: Федеральное жилищное управление (кредиты FHA), Министерство сельского хозяйства США (кредиты USDA) и Министерство по делам ветеранов США (кредиты VA).